Отчет по практике в банке Русский стандарт. Частное образовательное учреждение высшего образования таганрогский институт управления и экономики

Скачать 254.84 Kb. Скачать 254.84 Kb.

|

СОДЕРЖАНИЕВВЕДЕНИЕ 10 Рисунок 2. – Собственные оборотные средства АО «Банк Русский стандарт» 22 Рисунок 3. – Динамика выручки и чистой прибыли 25 Таблица 7 25 Анализ рентабельности 25 ЗАКЛЮЧЕНИЕ 33 ВВЕДЕНИЕ

1. Организационно-экономическая характеристика АО Банк Русский Стандарт АО «Банк Русский Стандарт» основан в 1999 году. Основным акционером Банка является холдинговая компания ЗАО «Компания «Русский Стандарт». Является одним из крупнейших национальных финансовых институтов федерального значения. Основным видом деятельности банка являются розничные и коммерческие банковские операции на территории Российской Федерации и Украины. Банк работает на основании генеральной банковской лицензии № 2289, выданной Центральным банком Российской Федерации («ЦБ РФ»), с 2001 года. Кроме того, АО «Банк Русский Стандарт»выступает в качестве агента по продаже страховых полисов дочерних страховых предприятий банка клиентам. АО «Банк Русский Стандарт» участвует в государственной программе страхования вкладов, утвержденной Федеральным законом № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» от 23 декабря 2003 года. Сведения о государственной регистрации банка: Регистрационный номер: № 2289. Устав коммерческого банка «Банк Русский Стандарт» зарегистрирован ЦБ РФ 07.07.1992. Виды деятельности, осуществляемые банком Русский Стандарт: - осуществление банк операций (со средствами в рублях и ин. валюте), право на осуществление которых предоставляет Генеральная лицензия: - привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок); - размещение привлеченных во вклады (до востребования и на определенный срок) денежных средств физических и юридических лиц от своего имени и за свой счет; - открытие и ведение банк. счетов физических и юридических лиц; - осуществление переводов денежных средств по поручению физических и юридических лиц, в том числе уполномоченных банков-корреспондентов и иностранных банков, по их банковским счетам; - инкассация денеж. средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц; - купля-продажа ин. валюты в наличной и безналичной формах; - выдача банк. гарантий; - осуществление переводов денеж. средств без открытия банк. счетов, в том числе электронных денеж. средств (за исключением почтовых переводов). Основной государственный регистрационный номер: № 1027739210630 (Внесен в Единый государственный реестр юридических лиц 03.10.2002). Членство в межбанковских объединениях, биржах, ассоциациях - Статус принципиального члена MasterCard International Incorporated; - Статус принципиального члена VISA International Service Association; - Член валютной и фондовой секции Московской межбанковской валютной биржи (ММВБ); - Член Некоммерческого партнерства «Национальный депозитарный центр»; - Член Национальной валютной ассоциации (НВА); - Член Ассоциации российских банков; - Член Ассоциации банков Северо-Запада; - Член Ассоциации региональных банков России. Уставный капитал АО "БАНК РУССКИЙ СТАНДАРТ" составляет 1,4 млрд руб. АО «Банк Русский Стандарт» - ведущий частный Банк на рынке кредитования населения: - кредитные программы более чем в 1200 населенных пунктах страны; - более 23 млн. клиентов - частных лиц; - более 25 млн. банковских карт; - около 30 млрд. долларов выданных кредитов; - более 2500 банкоматов и 400 отделений и операционных офисов; - эксклюзивные права на выпуск и обслуживание карт платежной системы American Express® на территории Российской Федерации; - 24 часа в сутки, 7 дней в неделю, 365 дней в году. АО «Банк Русский Стандарт» придерживается самых высоких стандартов корпоративного управления и корпоративной этики. Менеджмент АО «Банк Русский Стандарт» следует международным принципам управления и прозрачности ведения бизнеса. Управленческая структура АО «Банк Русский Стандарт», политика и бизнес-процессы построены таким образом, чтобы обеспечить эффективность и прозрачность принятия решений и осуществления бизнес-процессов. На начало 2022 года банк имеет одну из самых больших эквайринговых сетей в стране. Банк является эмитентом карт крупнейших платежных систем мира: VISA International, Masterсard WorldWide, American Еxpress, Diners Club international. В числе первых в России банк запустил современные мобильные платежные сервисы, предоставив клиентам дополнительные преимущества этих удобных, модных и инновационных технологий. Русский Стандарт делает ставку на развитие расчетных услуг, высокотехнологичных финансовых сервисов и предлагает решения в области платежей и переводов, а также различных дистанционных каналов. По итогам 2021 года у Банка Русский Стандарт выросла прибыль по МСФО, превысив 8,6 млрд руб. Об этом банк сообщил 3 июня 2022 года. Третий год подряд банк демонстрирует рост прибыли (8,5 млрд руб. за 2021 год, 2,4 млрд руб. за 2020 год), что подтверждает надежность, эффективность и устойчивость выбранной бизнес-модели. При этом у банка сохраняется высокий возврат на капитал: RoE в 2021 и 2020 годах – свыше 30%. Портфель кредитов физлицам Русского Стандарта увеличился на 10,9 млрд руб. (14%) по сравнению с 31 декабря 2020 года. По МСФО чистый процентный доход Банка «Русский Стандарт» по итогам 2021 года вырос на 4,8 млрд руб. (25%). Процентный доход составил 41,0 млрд руб., что соответствует росту на 9% по сравнению результатом 2020 года. Процентный расход составил 16,6 млрд руб., что на 8% ниже по сравнению с годом ранее. По итогам 2021 года чистая процентная маржа выросла с 8,2% до 10,6% по сравнению с предыдущим годом. В условиях значительного роста выдач потребительских кредитов населению увеличения операционных расходов практически не произошло. Поддержание политики строгого контроля затрат позволило сохранить операционные расходы по итогам 2021 года практически на уровне предыдущих лет, допустив незначительный рост на 4% (по сравнению с 2020 годом), они составили 15,6 млрд руб. Сохранение расходов Банка «Русский Стандарт» на прежнем уровне стало возможным, в том числе, благодаря оптимизации бизнес-процессов и взвешенному подходу к развитию бизнеса. Незначительное повышение по итогам 2021 года стоимости риска по портфелю физических лиц до 4,6% по сравнению с 3,9% за 2020 год, в сочетании с заметным ростом при сохранении качества портфеля, говорит об успехе реализуемой банком стратегии развития бизнеса. В 2019 году Банк «Русский Стандарт» в полном объеме погасил субординированный кредит на сумму 5 млрд руб., полученный в 2009 году от ВЭБ.РФ, что стало еще одним доказательством финансовой устойчивости и эффективности бизнес-модели банка. Рост интереса населения к удобным покупкам в интернете год от года подтверждает статистика Банка Русский Стандарт. Так, например, в 2021году общее количество онлайн-операций по всем картам относительно 2020 года выросло на 206%. Общие обороты онлайн-покупок в 2021 году выросли на 182% по сравнению с 2020 годом, при этом в 2020 году – на 47% относительно 2019 года. До этого всплеск карточных платежей в онлайн-торговле пришелся на 2014 год, он составил 127,1%. В последующие годы рост в этом сегменте был не такой сильный – в 2015 году 48,3%, а в 2016 году – 39,5%. По данным Банка Русский Стандарт, рост оборота в интернет-эквайринге составил 255% (по сравнению с аналогичным периодом 2020 года), а общее количество онлайн-транзакций увеличилось на 283%. Обороты онлайн-покупок по картам, для сравнения, в 2020 году выросли на 47% по сравнению с 2019. А до этого всплеск карточных платежей в онлайн-торговле пришелся на 2014 год, он составил 127,1%. В последующие годы рост в этом сегменте был не такой сильный – в 2015 году 48,3%, а в 2016 году – 39,5%. 2. Анализ динамики основных финансовых и операционных показателей деятельности банка Русский стандарт На отчетную дату (01 Января 2022 г.) величина активов-нетто банка РУССКИЙ СТАНДАРТ составила 334.23 млрд. руб. За год активы уменьшились на -0,87%. Спад активов-нетто отрицательно повлиял на показатель рентабельности активов ROI: за год рентабельность активов-нетто упала с 0.78% до -0.42%. По оказываемым услугам банк в основном привлекает клиентские деньги, причем больше средств населения (т.е. в этом смысле является розничным клиентским). Банк специализируется на вложениях в ценные бумаги (инвестиционный банк). Банк РУССКИЙ СТАНДАРТ имеет право работать с негосударственными пенсионными фондами, осуществляющими обязательное пенсионное страхование, и может привлекать пенсионные накопления и накопления для жилищного обеспечения военнослужащих; в кредитную организацию назначены уполномоченные представители Банка России. Рейтинг кредитоспособности банка РУССКИЙ СТАНДАРТ от аккредитованных рейтинговых агентств (по состоянию на 15 Января 2022 г.) (таблица 1). Таблица 1 Рейтинг кредитоспособности банка «Русский стандарт»

Ликвидными активами банка являются те средства банка, которые можно достаточно быстро превратить в денежные средства, чтобы возвратить их клиентам-вкладчикам. Для оценки ликвидности, рассмотрим период примерно в 30 дней, в течение которых банк будет в состоянии (или не в состоянии) выполнить часть взятых на себя финансовых обязательств (т.к. все обязательства вернуть в течение 30 дней не может ни один банк). Эта "часть" называется "предполагаемым оттоком средств". Ликвидность можно считать важной составляющей понятия надежности банка. Кратко структуру высоколиквидных активов представим в виде таблицы 2. Таблица 2 Структура высоколиквидных активов банка «Русский стандарт»

Из таблицы ликвидных активов мы видим, что незначительно изменились суммы средств в кассе, высоколиквидных ценных бумаг банков и государств, сильно увеличились суммы корсчетов НОСТРО в банках (чистых), уменьшились суммы средств на счетах в Банке России, сильно уменьшились суммы межбанковских кредитов, размещенных на срок до 30 дней, высоколиквидных ценных бумаг РФ, при этом объем высоколиквидных активов с учетом дисконтов и корректировок (на основе Указания №3269-У от 31.05.2014) уменьшился за год с 15.87 до 15.50 млрд.руб. Структура текущих обязательств приведена в следующей таблице 3. Таблица 3 Структура текущих обязательств

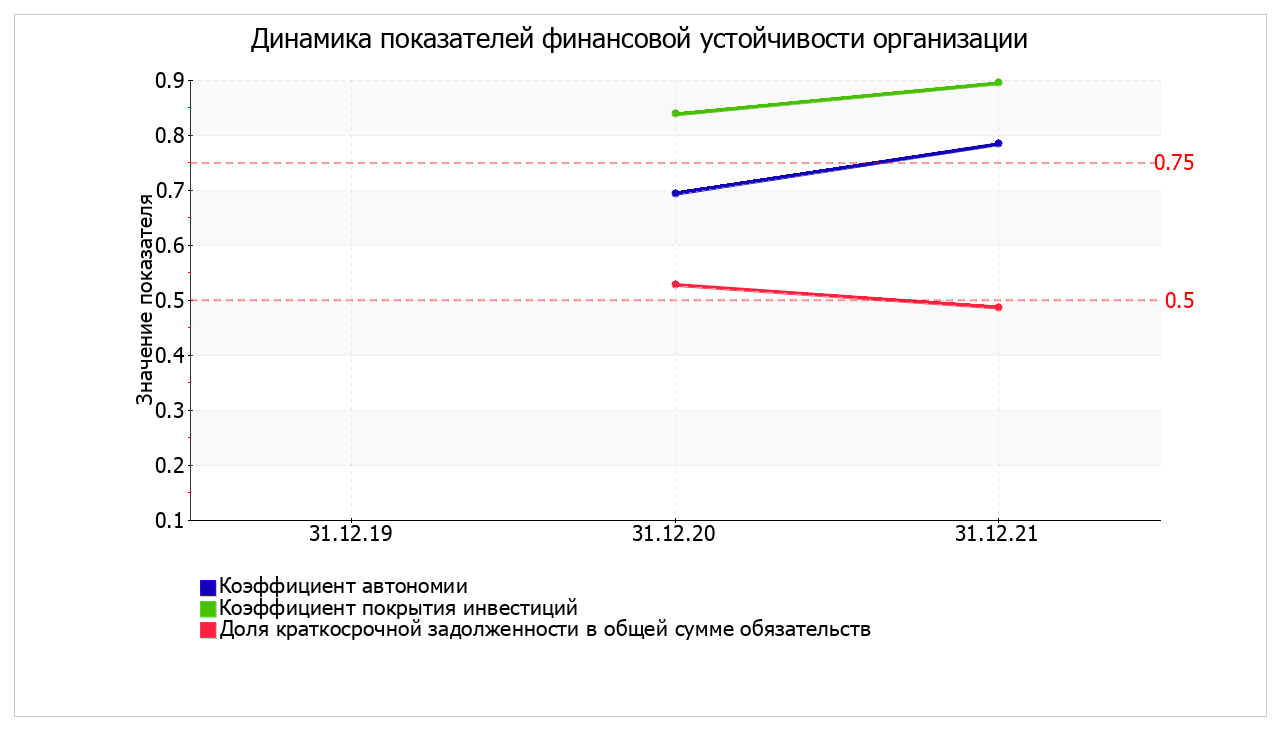

За рассматриваемый период с ресурсной базой произошло то, что незначительно изменились суммы межбанковских кредитов, полученных на срок до 30 дней, собственных ценных бумаг, обязательств по уплате процентов, просрочка, кредиторская и прочая задолженность, увеличились суммы депозитов и прочих средств юр.лиц (сроком до 1 года), в т.ч. текущих средств юр.лиц (без ИП), сильно увеличились суммы вкладов физ.лиц со сроком свыше года, сильно уменьшились суммы остальных вкладов физ.лиц (в т.ч. ИП) (сроком до 1 года), корсчетов ЛОРО банков, при этом ожидаемый отток денежных средств увеличился за год с 50.98 до 52.43 млрд.руб. На рассматриваемый момент соотношение высоколиквидных активов (средств, которые легко доступны для банка в течение ближайшего месяца) и предполагаемого оттока текущих обязательств дает нам значение 29.56%, что свидетельствует о критическом запасе прочности, недостаточным для преодоления возможного оттока средств клиентов банка. В корреляции с этим важны для рассмотрения нормативы мгновенной (Н2) и текущей (Н3) ликвидности, минимальные значения которых установлены в 15% и 50% соответственно. Тут мы видим, что нормативы Н2 и Н3 сейчас на достаточном уровне. Ниже на графике представлено изменение основных показателей финансовой устойчивости банка «Русский стандарт» в течение анализируемого периода (с 31.12.2019 по 31.12.2021) (рисунок 1).  Рисунок 1. Динамика показателей финансовой устойчивости АО «Банк Русский стандарт»Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств приведен в таблице 4.Таблица 4 Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств

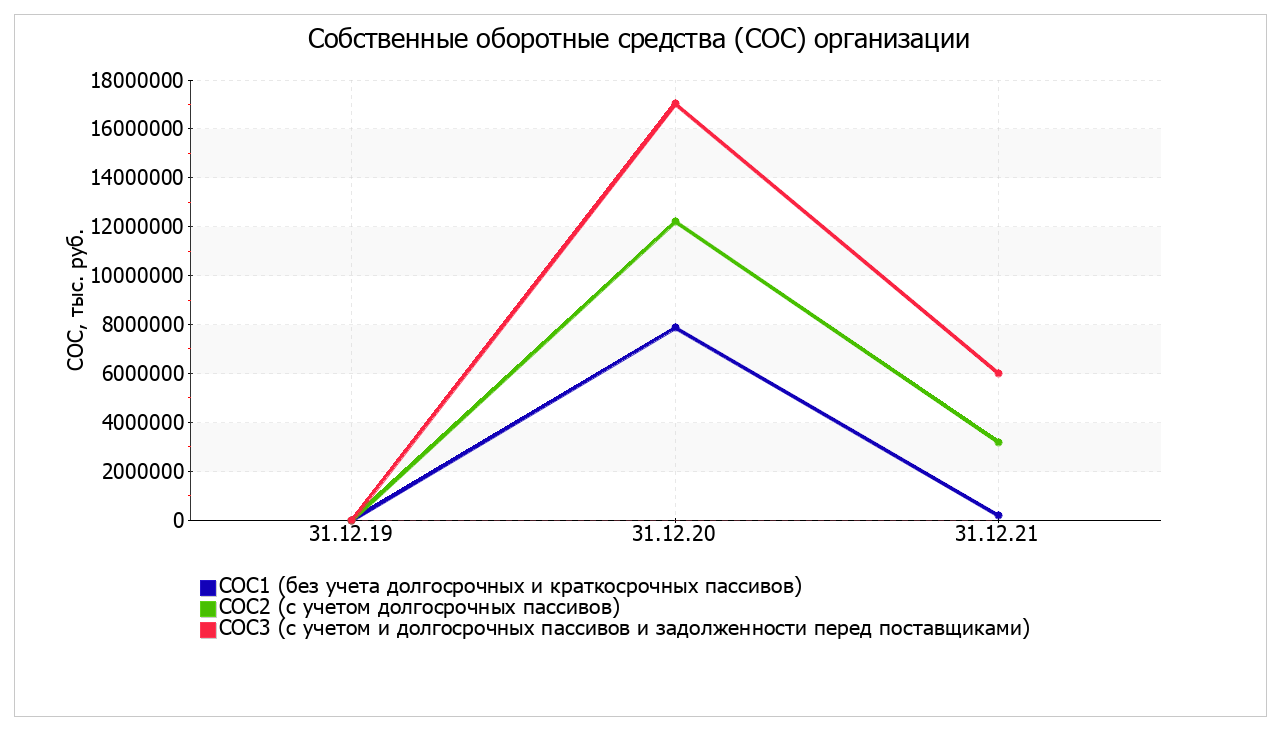

По всем трем вариантам расчета по состоянию на 31.12.2021 наблюдается покрытие собственными оборотными средствами имеющихся у организации запасов, поэтому финансовое положение по данному признаку можно характеризовать как абсолютно устойчивое. При этом нужно обратить внимание, что все три показателя покрытия собственными оборотными средствами запасов в течение анализируемого периода (с 31.12.2019 по 31.12.2021) улучшили свои значения.  Рисунок 2. – Собственные оборотные средства АО «Банк Русский стандарт» Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения приведен в таблице 5.Таблица 5 Соотношение активов по степени ликвидности и обязательств по сроку погашения

Из четырех соотношений, характеризующих наличие ликвидных активов у организации, выполняются все, кроме одного. У организации имеется достаточно высоколиквидных активов для погашения наиболее срочных обязательств (больше в 138,8 раза). В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (краткосрочной задолженности за минусом текущей кредиторской задолженности). В данном случае это соотношение выполняется – у организации достаточно краткосрочной дебиторской задолженности для погашения среднесрочных обязательств (больше на 4,7%). Основные финансовые результаты деятельности ЗАО "КОМПАНИЯ «РУССКИЙ СТАНДАРТ" за рассматриваемый период (31.12.19–31.12.21) приведены ниже в таблице 6. Таблица 6 Основные финансовые результаты деятельности банка «Русский стандарт»

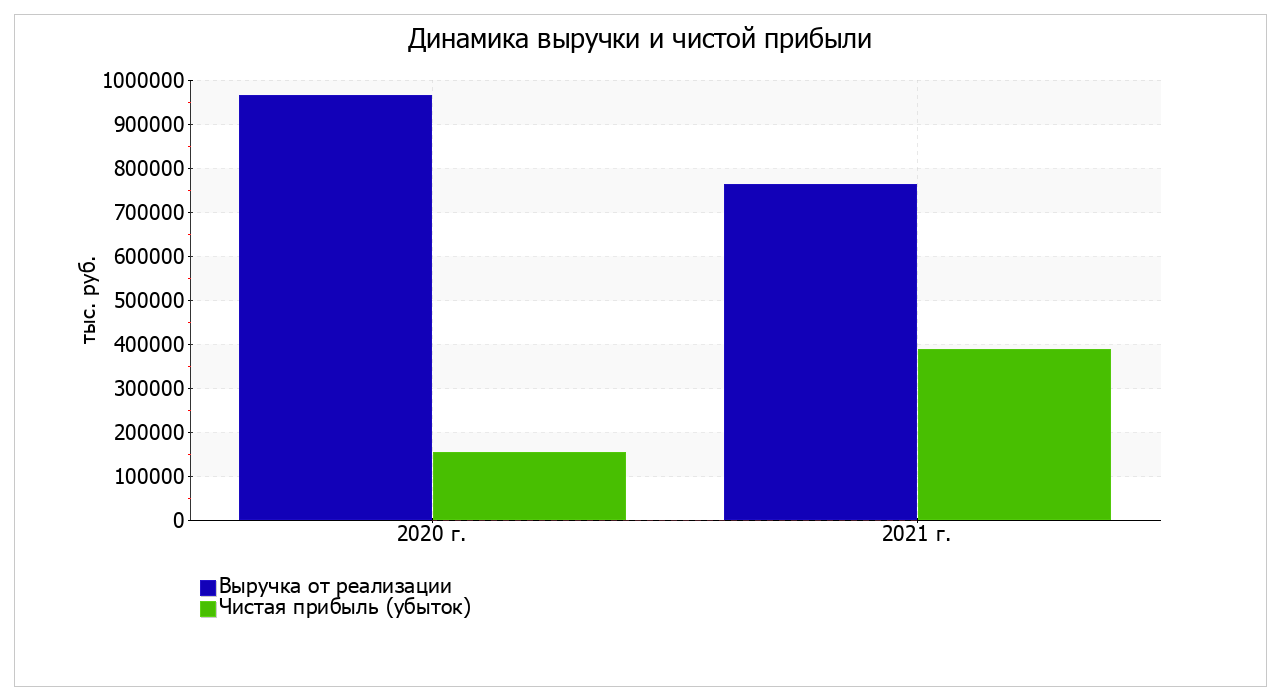

Значение выручки за период 01.01–31.12.2021 составило 762 633 тыс. руб., что существенно (на 202 638 тыс. руб., или на 21%) меньше, чем за 2020 год. За 2021 год прибыль от продаж равнялась 112 333 тыс. руб. За два года финансовый результат от продаж резко вырос (+75 861 тыс. руб.). Изучая расходы по обычным видам деятельности, следует отметить, что организация учитывала общехозяйственные (управленческие) расходы в качестве условно-постоянных, относя их по итогам отчетного периода на реализованные товары (работы, услуги). Изменение выручки наглядно представлено ниже на графике.  | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||