Практич. задание 2. Дать характеристику особенностям стратегического финансового планирования

Скачать 199.5 Kb. Скачать 199.5 Kb.

|

|

ПРАКТИЧЕСКОЕ ЗАДАНИЕ 2 Задание 1. Дать характеристику особенностям стратегического финансового планирования Задание 2. Перечислить основные элементы долгосрочной краткосрочной финансовой политики, заполнив таблицу 1.

Задание 3. Решить задачу. Исходные данные: Бюджет расходов на производство офисной мебели.

Ожидается поступление выручки (без НДС), тыс. руб.: I квартал – 400; II квартал – 480; III квартал – 363; IV квартал – 940. Предполагается использовать кредит на приобретение древесины для производства мебели Рассчитайте потребность предприятия в краткосрочном кредите под разрыв в платежном обороте. Для решения задачи рекомендуется использовать следующую таблицу : Определение потребности в кредите под разрыв в платежном обороте по частному объекту, тыс. руб.

Методические указания. Разрыв в платежном обороте возникает в периоды, когда денежные расходы превышают денежные поступления. Задание 4. Представить в виде схемы последовательность этапов финансового планирования. Задание 5. На основании приведенных данных составить прогноз уплотненный аналитического баланса. Цель занятия: приобретение навыков и умений разработки прогнозного баланса. Для составления прогнозного баланса необходимо систематически накапливать информацию о работе организации. Разработка прогнозного баланса должна осуществляться в следующей последовательности: 1) анализ текущего финансового состояния организации по данным аналитических таблиц; 2) анализ финансовых результатов и факторов, влияющих на них; 3) определение относительных и абсолютных изменений в структуре активов, пассивов, доходов, расходов; 4) построение прогнозного баланса. Любые разработки прогнозных документов начинаются с аналитической работы. Содержание этапов разработки прогнозного баланса: 1) Прогнозирование основано на тщательном анализе как можно большего количества отдельных элементов доходов, расходов, активов, пассивов и обдуманной оценке их будущей величины с учетом взаимосвязи между элементами, а также вероятных будущих условий. Прогнозирование требует получения как можно большего количества подробностей. Кроме того, следует оценить «стабильность» отдельных элементов через вероятность их повторения в будущем. Прогнозирование требует предполагает анализ бухгалтерской отчетности и плановых документов отчетов, разрабатываемых на предприятии. 2) Анализ финансовых результатов и факторов, влияющих на них основывается, прежде всего, на данных Отчета о финансовых результатах динамики и структуры источников финансирования деятельности предприятия (пассив баланса). По каждому из планируемых показателей определяются факторы, оказывающие наиболее существенное влияние на изменение в перспективе. 3) Определение относительных и абсолютных изменений в структуре активов, пассивов, доходов, расходов осуществляется методом сравнения с применением метода полиномов первой степени. 4) На основании проведенных исследовании осуществляется построение прогнозного баланса. Составление прогнозного баланса начинают с определения ожидаемой величины собственного капитала (СКn +1). Уставный капитал обычно меняется редко, поэтому в прогнозный баланс его можно включить той же суммой, что и в последнем отчетном балансе. Добавочный капитал увеличится на величину переоценки основных средств. Резервный капитал, предположим, тоже не изменится. Таким образом, основным элементом, за счет которого изменяется сумма собственного капитала, является прибыль, остающаяся в распоряжении организации. Размер прибыли можно рассчитать, исходя из ориентировочно установленного процента рентабельности, который исчисляется по данным динамики показателя отношения прибыли от реализации к выручке. Прогноз объема выручки является результатом изучения таких факторов: - прошлый объем продаж; - рыночная конъюнктура и ее изменение; - общая экономическая ситуация; - доходность продукции; - ценовая политика; - имеющиеся производственные мощности; - затраты. Условия задачи: Рассчитать показатели и составить уплотненный аналитический баланс ОАО «Омега» на 20nn г. по следующей форме. Таблица 1 Макет уплотненного аналитического баланса ОАО «Омега», руб.

Известно, что в ОАО «Омега» ожидаемая выручка в прогнозном периоде составит 19238 тыс. руб. На конец 20nn года, предшествующего прогнозу: -величина собственного капитала составляла 17271532 руб.; - величина внеоборотных активов составила 16672090 руб.; Инвестиции в основные средства, ожидаемые в 2013 году, составляют 40000 руб. Величина текущих активов (ТАn +1) составит 2500000 руб. Таблица 2 Динамика относительных показателей, составляющих выручку от реализации, (%)

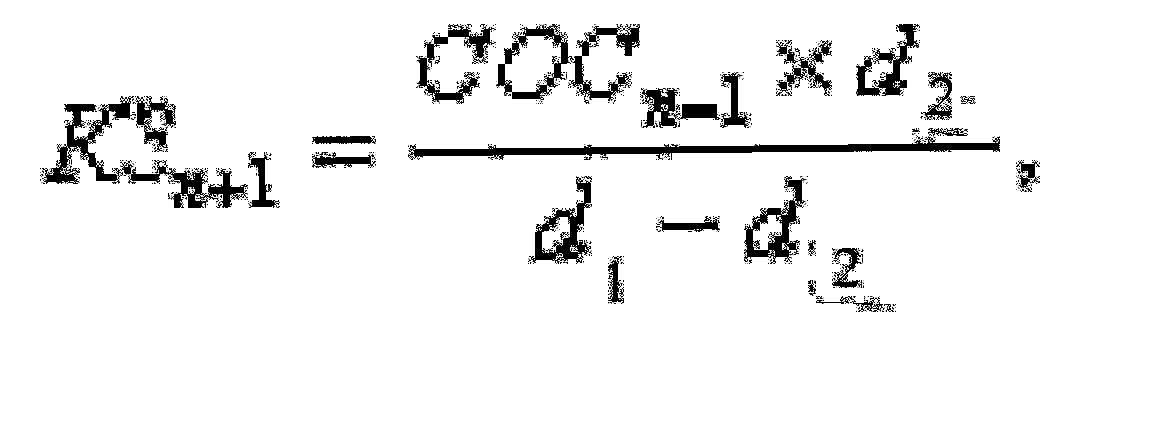

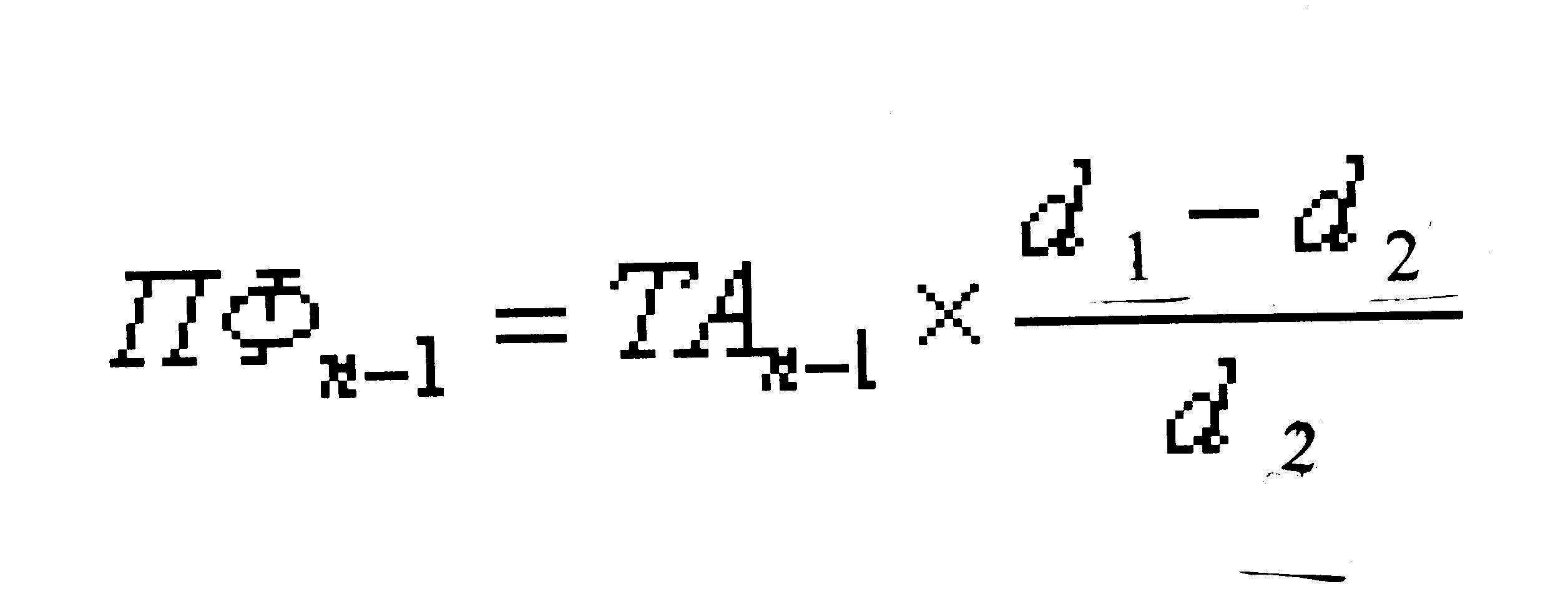

Изменение относительного показателя - прибыли, остающейся в распоряжении организации: прибыль изменяется от 17,3 до 13,5%. Ожидаемый прогноз прибыли, остающейся в распоряжении предприятия, снизится на 0,5% и составит 13% (13,5- 0,5). Решение Рассчитаем ожидаемую величину прибыли: Пn+1 - [прогнозируемая выручка от реализации продукции] х [рентабельность]; Пn +1 = 19238 х 0,13=2500,9 руб. Согласно условию задачи и отчетному балансу, величина собственного капитала на конец года составляла 17271532 руб. Можно определить, что он увеличится на величину прогнозируемой прибыли, т.е. на 2500,9 руб., и составит 17274032,9 руб. Следовательно, средняя величина в следующем за отчетным периодом собственного капитала составит: СКn +1=[17271532+17274032,9] : 2 = 17272782,45 руб. Внеоборотные активы составляли на конец года 16672090 руб. В 2013 году ожидаются инвестиции в основные средства в объеме 40000 руб. Таким образом, средняя величина внеоборотных активов в прогнозируемом периоде составит ИмАn+1 = [16672090 + (16672090 – 2500,9) + 40000] : 2 = 16690839,6 руб. Следовательно, на формирование оборотных активов (СОСn+1) в прогнозируемом периоде может быть направлено из собственного капитала 581942,8 руб. (17272782,45 – 16690839,6). Исходя из этого, можно определить величину максимально возможной кредиторской задолженности:  (1) (1)где КЗn+1 - кредиторская задолженность в прогнозном периоде; СОС n +1 - прогноз собственных оборотных средств; d1 - срок оборачиваемости средств в расчетах; d2 - срок оборачиваемости кредиторской задолженности. По нашим наблюдениям, d1 - 350 дней (условно), d2=120 дней, При полученном объеме собственных оборотных активов и сложившейся оборачиваемости кредиторская задолженность организации в прогнозном периоде должна быть 303622,3 руб. Следовательно, наша организация должна формировать оборотные активы при помощи кредитов. Совокупная потребность в финансировании (собственный капитал + банковский кредит) может быть определена следующим образом: ,  (2) (2)где ПФn+1 - потребность в финансировании; ТАn+1 - ожидаемая величина текущих активов в прогнозном периоде. Показатель ТАn+1 определяется средним сроком обращения капитала, вложенного в оборотные средства (запасы, денежные средства, дебиторская задолженность и пр.). Для установления величины текущих активов необходимо иметь таблицу динамических рядов оборачиваемости денежных средств, дебиторской задолженности, запасов, а также ожидаемую величину остатков по каждой статье оборотных активов. По условию задачи ожидаемая величина текущих активов (ТАn +1) в прогнозном периоде составит 2500000 руб., тогда: Следовательно, потребность в совокупных источниках финансирования текущих активов превышает максимально возможную величину собственного оборотного капитала на 1060557,2 руб. (1642500 – 581942,8). В этих условиях осуществление текущих расчетов с кредиторами возможно при условии привлечения кредитов банка. Это отразится на длительности производственно-коммерческого цикла. Замедлится оборачиваемость средств из-за роста себестоимости (+ % за кредит). Это приведет к увеличению разрыва между сроком оборота текущих активов и периодом погашения кредиторской задолженности. Следовательно, увеличится потребность в совокупном капитале и сумма текущих обязательств, в частности: В результате расчетов общий прогнозный баланс будет иметь следующий вид: Таблица 3 Прогнозный уплотненный баланс на 20nn г. РАССЧИТАТЬ И ЗАПОЛНИТЬ

Заполнить статьи уплотненного баланса, модель которого представлена в таблице 3. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||