Бухучет в страховых организациях - Шпоры. Дисциплина Бухгалтерский учет в страховых организациях

Скачать 0.73 Mb. Скачать 0.73 Mb.

|

|

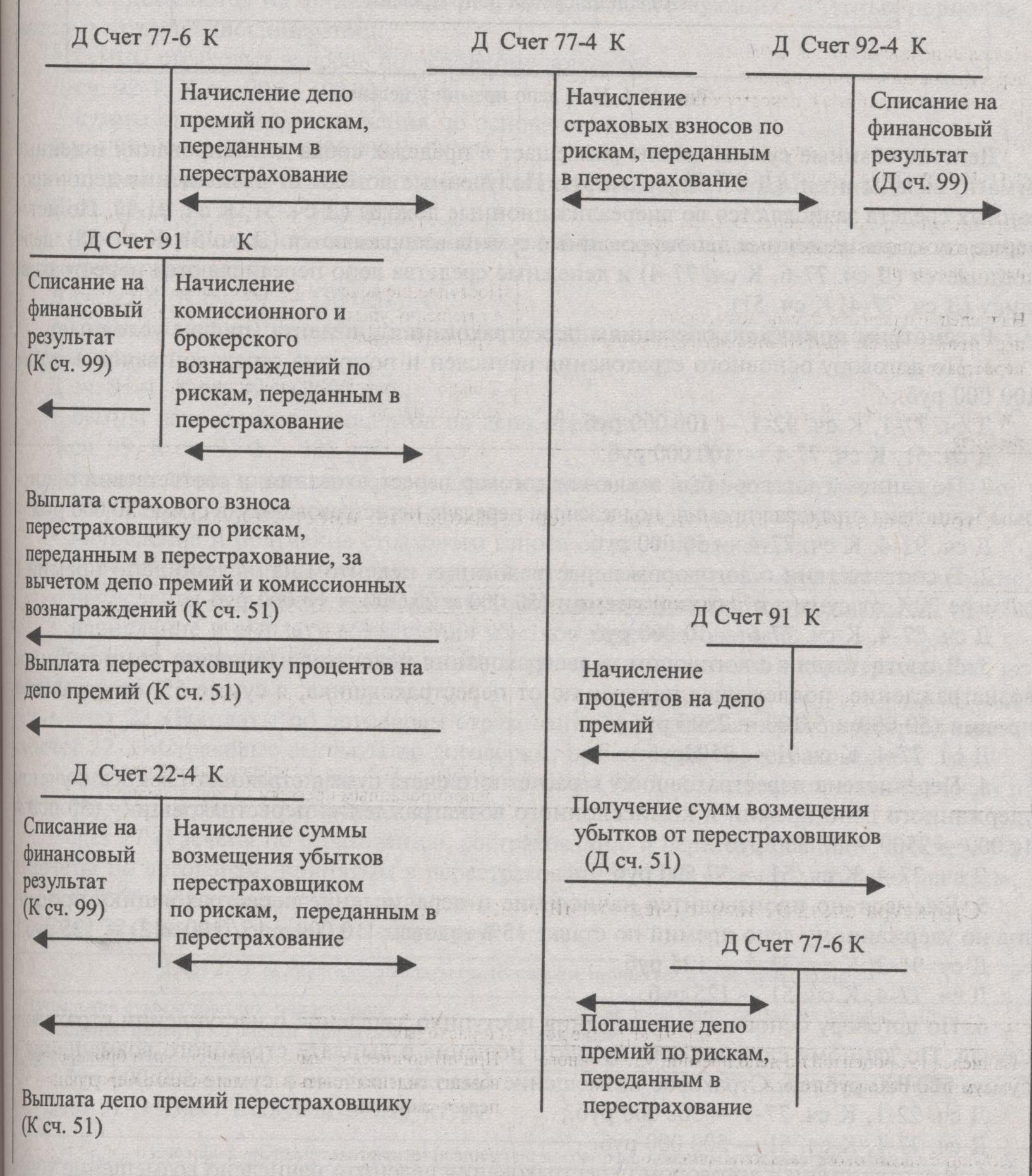

Изменения в учетной политике страховой организации могут иметь место в случае: существенного условия деятельности, которое может быть связано с реорганизацией (слияние, разделение, присоединение), сменой собственников, изменением видов деятельности; изменения законодательства РФ или нормативных актов по бухгалтерскому учету; разработки организацией новых способов ведения бухгалтерского учета, являющегося более рациональным или менее трудоемким без снижения достоверности информации. Учетная политика раскрывается в составе пояснительной записки годового бухгалтерского отчета. При этом раскрытию подлежат способы ведения бухгалтерского учета, существенно влияющие на оценку и принятие решения пользователей бухгалтерской отчетности. 13. Бухгалтерский учет страховых премий (взносов) по договорам страхования. С 2002 года порядок отражения страховых премий, взносов установлен планом счетов- методом начисления, то есть в момент возникновения права на страховую премию. По договорам страхования жизни, когда премия уплачивается периодически, бухгалтерская запись по начисленной прибыли производится в тот момент и в той части, которая причитается к уплате в отчетном периоде. По иным видам страхования начисляется вся сумма страховой прибыли, причитающаяся к получению по договору страхования. При применении в учете метода начисления используется счет 77 «Расчеты по страхованию, сострахованию и перестрахованию». Начисление суммы страховых премий причитается к получению от страхователей в отчетном периоде по заключенным страховым договорам: Д77-1 «Расчеты по страховым премиям (вносам) со страхователями) К92-1 «Страховые премии (взносы)-страховые прими (взносы) по договорам страхования (основным)» Фактическое поступление денежных средств в уплату страховых премий: Д50, 51, 52 («касса». «Расчетные счета», «Валютные счета») К 77-1 «Расчеты по страховым премиям (вносам) со страхователями) По К77-1 в корреспонденции со счетами учета денежных средств отражаются суммы излишне полученных страховых премий или взносов. В случае возврата указанных платежей страхователя, кредитуются счета по учету денежных средств и дебетуется сч 77-1. При определении финансовых результатов за отчетный период, кредитовый остаток счета 92-1 «Страховые премии (взносы)-страховые прими (взносы) по договорам страхования (основным)» списывается в кредит счета 99 «Прибыли и убытки»: Д92-1 К99. 14. Бухгалтерский учет страховых премий (взносов) по договорам сострахования. Сострахование – это страхование одного и того же объекта у нескольких страховщиков, от одних и тех же опасностей и рисков. При учете страховых премий используется счет 77 «Расчеты по страхованию, сострахованию и перестрахованию». При учете страховых премий по договорам сострахования используется чет 77 субсчет 2 «Расчеты со страховщиками, участниками договора сострахования». В случаях, когда все расчеты по страхователем по договору страхования за всех участников этого договора ведет одна организация – ведущая страхования организация. Причитающиеся к получению по договору сострахования страховые премии, которые приходятся на долю участников договора страхования ведущая страхования организация отражает: Д 77-1 «Расчеты по страховым премиям (взносам) со страхователями» К 77-2 «Расчеты со страховщиками, участниками договора сострахования» Перечисления участникам договора сострахования страховых премий или взносов: Д 77-2 «Расчеты со страховщиками, участниками договора сострахования» К 92-2 «Страховые премии (взносы) по договорам сострахования» Получение от ведущей страховой организации страховых премий участниками договора сострахования: Д 51 «Расчетные счета», 52 «Валютные счета» К 77-2 «Расчеты со страховщиками, участниками договора сострахования» 15. Бухгалтерский учет страховых премий (взносов) по договорам, переданным и принятым в перестрахование. Размер перестраховочной премии, передаваемой перестрахователем перестраховщику, и принимаемой перестраховщиком от перестрахователя рассчитывается в соотношении, установленном договором перестрахования. Размер комиссионного вознаграждения и величина депо премий, удерживаемого перестрахователем из страхового взноса, передаваемого перестраховщику, также устанавливается договором перестрахования. В учете перестрахователя используются счета 77-4, 77-6, 92-4, 22-4, 91-1, 91-2. При заключении договоров перестрахования в учете организации, которая передала риск в перестрахование или дальнейшую ретроцессию оформляются проводки: На сумму премии, подлежащей передаче в перестрахование: д92-4 К 77-4. На суммы вознаграждений и тантьем, полученных (подлежащих получению от перестраховщика по договорам, переданным в перестрахование: Д77-4 К 91-1. На суммы депонированных (недоперечисленых) премий по договорам, переданным в перестрахование: Д77-4 К77-6. На суммы высвобожденных (депонированных) премий по договорам, переданным в перестрахование: Д 77-6 К 77-4. На суммы начисленных процентов по депо премиям, подлежащих уплате по договорам, переданным в перестрахование Д 91-2 К77-4. На суммы перечисленных денежных средств, причитающихся по результатам прохождения договоров перестрахования в пользу перестраховщика: Д77-4 К51, 52. 16. Бухгалтерский учет страховых выплат по основным договорам страхования. Для учета страховых выплат предназначен счет 22 «Выплаты по договорам страхования, сострахования и перестрахования». Учет страховых выплат по договорам страхования ведется на субсчете 22/1 «Страховаые выплаты по договорам страхования (основным)». По дебету счета 22/1 отражаются: Суммы выплаченного страхового возмещения или страховые суммы по договорам страхования в связи с наступлением страхового случая: Д22/1 К51,52 Суммы возмещенных расходов страхователя , в целях уменьшения убытков, в корреспонденции со счетами учета денежных средств: Д22/1 К 51,52 Суммы начисленных налогов со страховых выплат в корреспонденции со счетом 68 «Расчеты по налогам и сборам». По окончании отчетного периода дебетовое сальдо на счету 22/1 списывается в Д99: Д99 К22/1. 17. Бухгалтерский учет страховых выплат по договорам сострахования. При наступлении страхового случая, предусмотренного договором страхования, возникает обязанность страховой организации произвести страховую выплату страхователю, застрахованному лицу или выгодоприобретателю. При учете страховых выплат используется счет 22 «Выплаты по договорам страхования, сострахования и перестрахования». При учете страховых выплат по договорам сострахования используется счет 22 субсчет 2 «Страховые выплаты по договорам сострахования». Участники договора сострахования, приходящуюся на их долю часть в страховой выплате по договору сострахования отражают по Д 22-2 «Страховые выплаты по договорам сострахования» в корреспонденции со счетами по учету денежных средств или в корреспонденции со счетом 77-2«Расчеты со страховщиками, участниками договора сострахования», когда все расчеты со страхователем по договору сострахования осуществляет ведущая страховая организация. Ведущая страхования организация отражает долю участников договора сострахования в производимой страховой выплате по Д 77-2«Расчеты со страховщиками, участниками договора сострахования» в корреспонденции со счетам по учету денежных средств. По окончании отчетного периода дебетовое сально сч. 22-2 «Страховые выплаты по договорам сострахования» списывается в счет 99 «Прибыли и убытки»: Д 99 К 22-2 18. Бухгалтерский учет страховых выплат по договорам, переданным и принятым в перестрахование. В бухгалтерском учете перестрахователя используются счета 77-4, 77-6, 92-4, 22-4, 91-1, 91-2. При наступлении страхового случая и урегулирования убытка в учете перестрахователя делаются записи: На сумму возмещения доли убытков, которые должны быть оплачены перестраховщиком: Д 77-4 К22-4. На суммы перечисленных денежных средств, причитающихся по результатам прохождения договоров перестрахования в пользу перестрахователя: Д51,52 К77-4. В бухгалтерском учете перестраховщика при наступлении страхового случая, поступлении сведений об урегулировании убытка по прямому договору страхования делаются записи: На суммы, причитающиеся к возмещению перестрахователю по оплаченным им в отчетном периоде убыткам в доле, приходящейся на перестраховщика в соответствии с договором перестрахования: д22-3 К77-3. На суммы перечисленных денежных средств, причитающихся перестрахователю в доле, приходящейся на перестраховщика: Д77-3 К51, 52. 19. Страхование жизни: понятие, виды, учет. Страхование жизни - подотрасль личного страхования, классификационным признаком которой является выплата страховщиком определенной условиями страхования денежной суммы при дожитии застрахованным до определенного возраста, в случае его смерти или при окончании договора страхования. В страховании жизни выделяются следующие основные виды: 1. страхование на случай дожития до окончания срока страхования или определенного возраста. 2. страхование на случай смерти. 3. смешанное страхование жизни – страховое обеспечение выплачивается либо в связи со смертью застрахованного, в период страхования, либо при его дожитии до конца срока. 4. свадебное страхование – страхование на вступление в брак или достижение возраста 25 лет. 5. страхование ренты – осуществление страховых выплат в фиксированном размере с периодичностью, предусмотренной в договоре. Счет 91 в соответствии «Прочие доходы и расходы» в соответствии с необходимостью ведения раздельного учета операций по страхованию жизни и иным видам страхования делится на два субсчета: по страхованию жизни (91 жиз) и по иным видам страхования (91 ин). Аналитический учет ведется по счетам 92-4 (Страхове премии (взносы)-страховые премии (взносы) по договорам, переданным в перестрахование), 22-4 (выплаты по договорам страхования, сострахования и перестрахования-доля перестраховщиков в страховых выплатах), 77-4 (расчеты по страхованию, сострахованию и перестрахованию-расчеты по договорам, переданным в перестрахование), 77-6 (расчеты по страхованию, сострахованию и перестрахованию-расчеты по депо премий). Принципиальная схема учета данных операций: 20. Имущественное страхование и особенности его учета. Имущественное страхование представляет собой совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба, нанесенного объекту страхования. При этом объектом страхования средств наземного, воздушного и водного транспорта, страхования грузов или иного имущества являются имущественные интересы лица, о страховании которого заключен договор (застрахованного лица), связанные с владением, пользованием, распоряжением соответственно: 1. наземным транспортным средством, вследствие повреждения или уничтожения (угона, кражи) наземного транспортного средства; 2. воздушным судном, вследствие повреждения или уничтожения (угона, кражи) средства воздушного транспорта, включая моторы, мебель, внутреннюю отделку, оборудование и др.; 3. водным судном, вследствие повреждения или уничтожения (угона, кражи) средств водного транспорта, включая моторы, такелаж, внутреннюю отделку, оборудование и др.; 4. грузом, вследствие повреждения или уничтожения (пропажи) груза (товара, багажа или иных грузов) независимо от способа его транспортировки; 5. имуществом, вследствие повреждения или уничтожения имущества иного, нежели перечисленного выше. Счет 91 в соответствии «Прочие доходы и расходы» в соответствии с необходимостью ведения раздельного учета операций по страхованию жизни и иным видам страхования делится на два субсчета: по страхованию жизни (91 жиз) и по иным видам страхования (91 ин). Аналитический учет ведется по счетам 92-4 (Страхове премии (взносы)-страховые премии (взносы) по договорам, переданным в перестрахование), 22-4 (выплаты по договорам страхования, сострахования и перестрахования-доля перестраховщиков в страховых выплатах), 77-4 (расчеты по страхованию, сострахованию и перестрахованию-расчеты по договорам, переданным в перестрахование), 77-6 (расчеты по страхованию, сострахованию и перестрахованию-расчеты по депо премий). Принципиальная схема учета данных операций:  21. Страхование ответственности и особенности его учета. Страхование ответственности предусматривает обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба, нанесенного объекту страхования. При этом объектом страхования гражданской ответственности владельцев автотранспортных средств, перевозчика, предприятий — источников повышенной опасности и профессиональной ответственности являются имущественные интересы лица, о страховании которого заключен договор (застрахованного лица), связанные с обязанностью последнего в порядке, установленном гражданским законодательством, возместить ущерб, нанесенный соответственно: 1. третьим лицам в связи с использованием автотранспортного средства; 2. третьим лицам в связи с использованием застрахованным, выступающим в качестве перевозчика, средства транспорта; 3. окружающей природной среде и третьим лицам в связи с осуществлением застрахованным деятельности, представляющей опасность для окружающих; 4. третьим лицам в связи с осуществлением застрахованным нотариальной, врачебной или профессиональной деятельности иных видов. Счет 91 в соответствии «Прочие доходы и расходы» в соответствии с необходимостью ведения раздельного учета операций по страхованию жизни и иным видам страхования делится на два субсчета: по страхованию жизни (91 жиз) и по иным видам страхования (91 ин). Аналитический учет ведется по счетам 92-4 (Страхове премии (взносы)-страховые премии (взносы) по договорам, переданным в перестрахование), 22-4 (выплаты по договорам страхования, сострахования и перестрахования-доля перестраховщиков в страховых выплатах), 77-4 (расчеты по страхованию, сострахованию и перестрахованию-расчеты по договорам, переданным в перестрахование), 77-6 (расчеты по страхованию, сострахованию и перестрахованию-расчеты по депо премий). Принципиальная схема учета данных операций: 22. Учет прочих доходов и расходов в страховых организациях. К операционным доходам относятся: 1. Проценты полученные перестраховщиком по депо-премиям по договорам принятым в перестрахование. 2. Вознаграждения и тантьемы полученные от перестраховщика по договорам переданным в перестрахование. 3. Поступления связанные с оказанием другим организациям услуг сюрвейера, страхового агента и аварийного комиссара. 4. Поступления связанные с осуществлением перешедшего к страховой организации права требования, которое страхователь имеет к лицу ответственному за убытки, возмещенные в результате страхования. 5. Поступления связанные с выдачей дубликатов страховых полисов по обязательному медицинскому страхованию. 6. Поступления связанные с возмещением расходов на оказание застрахованному медицинской помощи от юр. или физ. лиц ответственных за причиненный вред здоровью гражданина. К операционным и внереализационным доходам также относятся доходы присущие нестраховым организациям. К операционным расходам относятся: 1. Проценты уплачиваемые перестраховщику по депо-премиям по договорам переданным в перестрахование. 2. Тантьемы уплачиваемые перестрахователю по договорам переданным в перестрахование. 3. Расходы связанные с оказанием другими страховыми организациями услуг сюрвейера, страхового агента и аварийного комиссара. 4. Расходы связанные с осуществлением перешедшего страховой компании права требования, которое страхователь имеет к лицу ответственному за возмещенные убытки. 5. Расходы связанные с управлением инвестициями. К операционным и внереализационным расходам относятся расходы присущие нестраховым организациям. Все перечисленные доходы и расходы учитываются соответственно на счете 91/1 или 91/2, который в конце отчетного периода сальдируется со счетом 99 в общеустановленном порядке. 23. Расходы по ведению страховых операций: классификация, нормативная база. В соответствии с Приказ Минфина РФ от 06.05.1999 №33н (ред. от 30.03.2001) «Об утверждении положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99)» в страховых организациях расходами по ведению страховых операций являются расходы, связанные с оказанием страховых услуг. Расходы на ведение страховых операций подразделяются на: 1. затраты по заключению договоров страхования (аквизиционные расходы). Включают в себя: вознаграждения страховым агентам и страховым брокерам за заключение договоров страхования; затраты на оплату труда работников страховых организаций по заключению договоров страхования и связанные с ними отчисления на социальные нужды; амортизационные отчисления и затраты на ремонт основных средств и иного имущества, используемого при осуществлении операций по заключению договоров страхования и т.д.; 2. прочие расходы по ведению страховых операций: вознаграждение за инкассацию страховых взносов; затраты на оплату труда персонала, занятого оформлением и осуществлением страховых выплат и ведением договоров перестрахования и связанные с ними отчисления на социальные нужды; амортизационные отчисления и затраты на ремонт основных средств и иного имущества, используемого при осуществлении операций, связанных со страховыми выплатами и ведением договоров перестрахования; расходы, связанные с оплатой экспертных услуг и др.; 3. управленческие расходы: оплата труда административно-управленческого персонала; административные и общехозяйственные расходы; расходы на развитие страхового бизнеса; амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения и др. Указанные расходы включаются в себестоимость страхового бизнеса и учитываются по дебету сч.26 «Общехозяйственные расходы». 24. Управленческие расходы в страховых организациях. Расходы страховых организаций подразделяются на: 1. затраты по заключению договоров страхования, которые включают в себя: вознаграждения страховым агентам и страховым брокерам за заключение договоров страхования; затраты на оплату труда работников страховой организации по заключению договоров страхования и связанные с ними отчислении на социальные нужды; амортизационные отчисления и затраты на ремонт ОС и иного имущества, используемого при осуществлении операций по заключению договоров страхования и др. 2. прочие расходы по ведению страховых операций: вознаграждение за инкассацию страховых взносов; затраты на оплату труда персонала, занятого оформлением и осуществлением перестрахования и связанные с ними отчисления на социальные нужды; амортизационные и затраты на ремонт ОС и иного имущества, используемого при осуществлении операций, связанных со страховыми выплатами и ведением договоров перестрахования; расходы, связанные с оплатой экспертных услуг и др. 3. управленческие расходы: оплата труда административно-управленческого персонала; административные и общехозяйственные расходы; расходы на развитие страхового бизнеса; амортизационные отчисления и расходы на ремонт ОС управленческого и общехозяйственного назначения и др. Указанные расходы включаются в себестоимость страхового бизнеса и учитываются по Д26. При определении финансовых результатов дебетовое сальдо сч.26 по окончании отчетного периода списывается в Д99. 25. Учет расчетов со страховыми агентами и страховыми брокерами. Страховые агенты — граждане Российской Федерации, осуществляющие свою деятельность на основании гражданско-правового договора, или российские юридические лица (коммерческие организации), представляющие страховщика в отношениях со страхователем, по поручению страховщика в соответствии с предоставленными полномочиями. Страховые брокеры — граждане Российской Федерации, зарегистрированные в установленном законодательством Российской Федерации порядке в качестве индивидуальных предпринимателей, или российские юридические лица (коммерческие организации), представляющие страхователя в отношениях со страховщиком по поручению страхователя, или осуществляющие от своего имени посредническую деятельность по оказанию услуг, связанных с заключением договоров страхования или договоров перестрахования. На субсчете 77-5 «Расчеты по страховым премиям (взносам) со страховыми агентами, страховыми брокерами» страховые организации, заключающие договора страхования, сострахования и перестрахования через страховых агентов, страховых брокеров, учитывают расчеты со страховыми агентами, страховыми брокерами по страховым премиям (взносам) по договорам страхования, сострахования и перестрахования, уплачиваемым страхователями, перестрахователями через страховых агентов, страховых брокеров. Сумма задолженности страхового агента, страхового брокера по страховым премиям (взносам) по заключенным ими договорам страхования, сострахования и перестрахования отражается в учете: Д 77-5 К 91-2 Сумма поступивших от страховых агентов, страховых брокеров страховых премий (взносов) по заключенным договорам страхования, сострахования и перестрахования показывается в учете: Д51 К 77-5. На сумму страховых премий (взносов), направленных страховым агентом, страховым брокером на выплату страхового возмещения или страховых сумм по договорам страхования, сострахования, перестрахования в связи с наступлением страхового случая в учете формируется следующая бухгалтерская проводка: Д 22-2 К77-5. Суммы удержанного страховыми агентами, страховыми брокерами вознаграждения за заключение договоров страхования, сострахования, перестрахования из страховых пpeмий (взносов), уплаченных страхователями, перестрахователями, отражаются в учете: Д сч. 77-7, К сч. 77-5. На субсчете 77-7 «Расчеты со страховыми агентами, страховыми брокерами по вознаграждению» страховые организации учитывают расчеты со страховыми агентами, страховыми брокерами по вознаграждениям за заключение договоров страхования, сострахования, перестрахования Д26 К 77-7 Выплаченные суммы страховым агентам и брокерам по вознаграждению за заключение договоров страхование, сострахования отражаются в учете: Д 77/7 К 51 В случае удержания вознаграждения из страховых премий, уплаченных страхователями, перестрахователями через страховых агентов и брокеров делается следующая запись: Д77/7 К 77/5 26. Синтетический и аналитический учет расходов по ведению страховых операций. В процессе осуществления страховой деятельности страховая компания осуществляй расходы на ведение страховых операций. В состав расходов включаются все обоснованные и документально подтвержденные фактически произведенные затраты страховой организации. К расходам, связанным с оказанием страховых услуг, относятся следующие: 1. расходы страховой организации, непосредственно связанные с оказанием страховых услуг, обусловленные технологией и организацией страхового дела; 2. расходы страховой организации по научно-исследовательским работам в области страхования; 3. затраты по обслуживанию процесса оказания страховых услуг: по обеспечению страховой организации материалами, приспособлениями, инвентарем, хозяйственными принадлежностями и другими средствами и предметами труда, по поддержанию основ» средств и иного имущества в рабочем состоянии (затраты на технический осмотр и уход, на проведение всех видов ремонта) и пр.; 4. затраты по обеспечению процесса управления страховой организацией в целом и отдельными подразделениями организации; 5. затраты по обеспечению санитарно-бытового и лечебно-профилактического обслуживания работников в соответствии с требованиями охраны труда, по поддержанию чистоты и порядка в организации; 6. затраты по обеспечению соответствующих требований охраны труда; 7. затраты по обеспечению пожарной безопасности, охраны имущества и других специальных требований, предусмотренных правилами технической эксплуатации организаций, надзора и контроля за их деятельностью; 8. расходы на гражданскую оборону в соответствии с законодательством Российской Федерации; 9. затраты по транспортировке работников к месту работы и обратно в направлениях, не обслуживаемых пассажирским транспортом общего пользования; 10. денежные выплаты, связанные с гарантиями, обеспечивающими осуществление предоставленных работникам прав в области социально-трудовых отношений, а также установленными компенсациями в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных предусмотренных законодательством Российской Федерации обязанностей 11. отчисления на социальное страхование, пенсионное обеспечение, обязательное медицинское страхование, подлежащие перечислению в соответствии с законодательством по суммам оплаты труда (выплат), включаемых в состав затрат по оказанию страховых услуг; 12. расходы, связанные с продажей страховых услуг, рекламой, включая участие в выставках, ярмарках и другие аналогичные затраты; 13. амортизационные отчисления по основным средствам, нематериальным активам, используемым для целей оказания страховых услуг, исчисляемые в соответствии с установленным порядком; 14. расходы, связанные с платой за полученное во временное владение (временное владение и пользование) имущество, используемое для целей оказания страховых услуг (арендная плата); 15. платежи (страховые взносы), осуществляемые в соответствии с договорами страхования или законодательством Российской Федерации (по обязательному страхованию имущества организации, гражданской ответственности, жизни и здоровья работников и пр.; 16. налоги, сборы, платежи и другие обязательные отчисления, производимые в соответствии с установленным законодательством порядке; 17. вознаграждения за полученные услуги страхового агента и (или) страхового брокера; 18. расходы по оплате организациям или отдельным физическим лицам оказанных ими услуг, связанных со страховой деятельностью: актурарии, медицинское обследование, детективных агентств, инкассаторских услуг и другие расходы, непосредственно связанные со страховой деятельностью. Затраты на ведение страховых операций учитываются по элементам и статьям затрат. Расходы по обычным видам деятельности группируются по следующим элементам: 1. материальные затраты; 2. затраты на оплату труда; 3. отчисления на социальные нужды; 4. амортизация; 5. прочие затраты. В составе материальных затрат отражается стоимость материалов, топлива и энергии всех видов, запасных частей, работ и услуг производственного характера, выполненных сторонними организациями. Стоимость материальных затрат формируется по цене приобретения материальных ресурсов с налогом на добавленную стоимость. В составе расходов на оплату труда отражаются основная и дополнительная заработная плата, оплата работ по договорам подряда. В составе отчислений на социальные нужды отражаются единый социальный налог, страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, страховые взносы на обязательное пенсионное страхование по установленным тарифам от расходов на оплату труда (кроме тех видов оплат, на которые страховые взносы не начисляются). В составе амортизации отражается амортизация основных средств и нематериальных активов. В составе прочих расходов отражаются: налоги, сборы, платежи (включая по обязательным видам страхования), отчисления в резервы, затраты на командировки, подъемные, плата сторонним организациям за пожарную и сторожевую охрану, за подготовку и переподготовку кадров, оплата услуг связи, вычислительных центров, плата за аренду в случае аренды отдельных объектов основных средств (или их отдельных частей) и другие. Для целей управления организуется учет расходов по статьям затрат. Статьи затрат показывают не только что израсходовано, но и на какие цели произведены затраты. Постатейный учет используется для определения расходов по отдельным видам страхования. Перечень конкретных статей затрат в соответствии с ПБУ 10/99 устанавливается организацией самостоятельно. В зависимости от назначения расходы подразделяются на: основные и расходы по обслуживанию и управлению страховой организацией (накладные), а по способу включения в расходы по определенным видам страхования — прямые и косвенные. Прямые затраты, как правило, основные, элементные (материалы, заработная плата), относятся в расходы определенных видов страхования на основании первичных документов. Косвенные расходы, комплексные (общие для видов страхования) локализуются, т.е. учитываются сначала общей суммой, а в конце месяца распределяются по видам страхования и включаются в состав расходов по видам страхования. 27. Понятие, сущность и назначение страховых резервов, их состав. Особенность страховой деятельности проявляется в формировании специальных денежных фондов, именуемых страховыми резервами. Страховые резервы предназначены для исполнения обязательств страховщика. Они делятся на резервы по страхованию жизни и резервы по видам страхования иным, чем страхование жизни. Резервы по страхованию жизни предназначены для расчетов со страхователями после окончания срока действия договора или при наступлении страхового события. Для проведения операций по рисковым видам страхования (или виды страховых резервов по страхованию «кроме жизни») формируются обязательные резервы:

1.1. Резерв незаработанной премии (РНП). Он в строгом смысле не является резервом, а статьей, разграничивающей учет поступлений страховых взносов между смежными отчетными периодами. РНП представляет собой базовую страховую премию, поступившую по договорам страхования, действовавшим в отчетном периоде, и относящуюся к периоду действия договора страхования, выходящему за пределы отчетного периода. 1.2. Резервы убытков: 1. резерв заявленных, но неурегулированных убытков (РЗУ) - образуется страховщиком для обеспечения выполнения обязательств, включая расходы по урегулированию убытков, по договорам страхования, не исполненным или исполненным не полностью на отчетную дату, возникшим в связи со страховыми случаями, которые имели место в отчетном или предшествующих ему периодах и о факте наступления которых в установленном законом или договором страхования порядке заявлено страховщику; 2. резерв произошедших, но незаявленных убытков (РПНУ) - предназначен для обеспечения выполнения страховщиком своих обязательств, включая расходы по урегулированию убытков, по договорам страхования, возникшим в связи с происшедшими страховыми случаями в течение отчетного периода, о факте наступления которых страховщику не было заявлено в установленном законом или договором страхования порядке на отчетную дату. 1.3. Страховщик по согласованию с Федеральным органом по надзору за страховой деятельностью может образовывать дополнительно технические резервы: 1. резерв катастроф (РК) - предназначен для покрытия чрезвычайного ущерба, явившегося следствием непреодолимой силы или крупномасштабной аварии, повлекших за собой необходимость осуществления страховых выплат по большому количеству договоров страхования. 2. резерв колебаний убыточности (РКУ) - предназначен для компенсации расходов страховщика на осуществление страховых выплат в случаях, если значение убыточности страховой суммы в отчетном периоде превышает ожидаемый уровень убыточности, явившийся основой для расчета нетто-ставки страхового тарифа по виду страхования. Порядок, условия формирования и использования данного резерва определяются страховщиком и согласовываются с органами по надзору за страховой деятельностью; 3. Стабилизационный резерв – оценка обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае образования отрицательного финансово результата от проведения страховых операций в результате действия факторов, не зависящих от воли страховщика. 1.4. Другие виды технических резервов, связанных со спецификой обязательств, принятых по договорам страхования. С учетом того, что проведение ряда видов страхования обладает некоторой спецификой, законодательством обычно предусматривается, что страховщик по согласованию с ведомством страхового надзора вправе формировать дополнительные страховые резервы, если уже имеющиеся резервы не обеспечивают полного покрытия его обязательств и при наличии соответствующего обоснования, подтвержденного расчетами. К таким резервам относятся: 1. резервы на случай последующих перерасчетов взносов (например, в страховании от остановки производства в результате пожара и/или технических неисправностей оборудования); 2. резервы на случай сторнирования уплаты взносов, затрагивающего требования страховщика к страхователю и страховому представителю, обусловливающего уменьшение или отпадение страховых рисков; 3. резервы по страхованию ядерных установок; 4. резервы по страхованию ответственности за фармацевтические продукты; 5. резервы по страхованию от землетрясений; 6. резервы по грозящим убыткам 2. Резерв предупредительных мероприятий (РПМ) - предназначен для финансирования мероприятий по предупреждению несчастных случаев, утраты или повреждения застрахованного имущества, а также на цели, предусмотренные страховщиком в Положении о резерве предупредительных мероприятий. Положение о резерве предупредительных мероприятий утверждается ведомством по надзору за страховой деятельностью. 28. Бухгалтерский учет страховых резервов. Все страховые резервы делятся на три большие группы: 1. Резервы по страхованию жизни. 2. Резервы по видам страхования иным, чем страхование жизни. 3. Резервы по обязательному медицинскому страхованию. Страховые организации в РФ в обязательном порядке формируют следующие резервы по видам страхования иным, чем страхование жизни: 1. Резерв незаработанной премии. (РНП); 2. Резерв заявленных но не урегулированных убытков (РЗУ); 3. Резерв произошедших но не заявленных убытков (РПНУ), а также некоторые другие. Для учета страховых резервов используют счет 95 «Страховые резервы». Для учета РНП к счету 95 следует открыть субсчета: 95/1 - РНП, 95/2 -доля перестраховщиков в РНП. 95/3 -результат изменения РНП. 95/4 -результат изменения доли в РНП. Формирование РНП отражают в учете на сумму РНП на конец отчетного периода, определенную на основании специального расчета: Д95/3 К95/1 Запись на сумму РНП предыдущего отчетного периода: Д95/1 К95/3 На сумму доли перестраховщиков на конец отчетного периода страховые организации, выступавшие в договоре перестрахования перестрахователями, делают запись: Д95/2 К95/4 Запись на сумму доли перестраховщиков в РНП предыдущего отчетного периода: Д95/4 К95/2 По окончании отчетного периода дебетовое или кредитовое сальдо, образовавшееся на с/сч. 95/3, 95/4 списывается в дебет или кредит счета 99. Трудовые организации образуют также резерв предупредительных мероприятий. Осуществляется на основании договора заключенного перестраховщиком. Для учета используется счет 96. При отчислении сумм от страховых премий на предупредительные мероприятия: Д99 К96 (с/сч РПМ) Использованные средства на предупредительные мероприятия: Д96(с/сч РПМ) К счетов учета расчетов или денежных средств. 29. Порядок формирования финансовых результатов в страховых организациях. Финансовый результат — конечный итог хозяйственной деятельности страховой организации — выражается в форме прибыли или убытка. Установлен следующий принципиальный порядок формирования балансовой прибыли (убытка) страховой организации: (+) Страховые взносы по прямому страхованию (+) Страховые премии по рискам, полученным в перестрахование (+) Возмещение убытков по рискам, переданным в перестрахование (+) Возврат страховых резервов (+) Доходы от инвестирования страховых резервов (+) Операционные доходы кроме доходов от инвестиций (+) Внереализационные доходы (=) Всего доходов (-) Страховые возмещения по прямому страхованию (-) Страховые премии по рискам, переданным в перестрахование (-) Возмещение убытков по рискам, полученным в перестрахование (-) Отчисления в резерв предупредительных мероприятий (-) Расходы на ведение страховых операций (-) Расходы по инвестициям (-) Управленческие расходы (-) Операционные расходы, кроме расходов по инвестициям (-) Внереализационные расходы (=) Всего расходов (=) Прибыль (убыток) страховой организации Все доходы и расходы страховой организации в течение отчетного периода учитываются на соответствующих счетах (сч. 22 (выплаты по договорам страхования, сострахования и перестрахования), сч. 26 (общехозяйственные расходы), сч. 92 (страховые премии (взносы)), сч. 95 (страховые резервы), сч. 91 (прочие доходы и расходы)), а в конце отчетного периода они списываются на счет 99 «Прибыли и убытки». Счет 99 является активно-пассивным и предназначен для формирования прибыли отчетного года. Начального сальдо этот счет не имеет. В течение отчетного периода по кредиту счета отражаются все доходы, а по дебету — расходы. Структура сч. 99 имеет следующий вид:

| ||||||||||