Диверсификация. Диверсификация портфеля ценных бумаг

Скачать 160.18 Kb. Скачать 160.18 Kb.

|

|

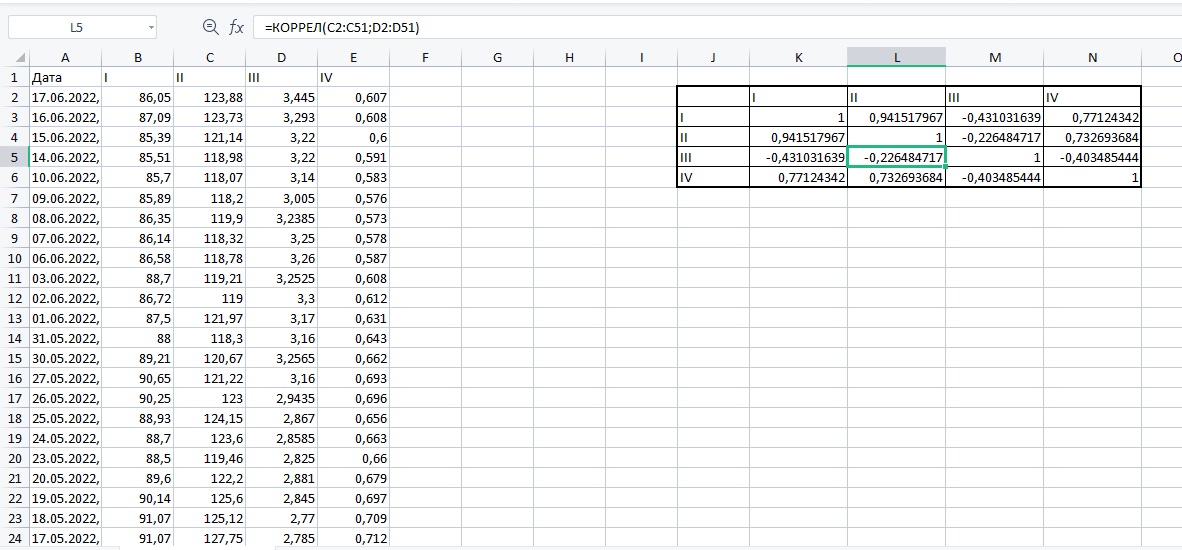

Диверсификация портфеля ценных бумаг При наличии свободных денег их обладатель начинает задумываться о том, чтобы превратить имеющуюся у него сумму в более значительную. Первое, что может в данной ситуации прийти в голову – это оформить вклад в банке под определенный процент. Данный способ является, наверно, самым надежным и простым. В самом деле, от вас не требуется практически ничего. Просто отнести свои деньги в банк. Остальное за вас сделают сотрудники того или иного банка. Но за простотой скрывается один серьезный недостаток – низкая процентная ставка и, как следствие, низкая доходность данного вложения. К счастью в современном мире существует множество способов инвестирования денежных средств для получения более высокой доходности. Рассмотрим один из них – инвестирование в ценные бумаги на фондовом рынке. На данный момент существует два наиболее популярных у инвесторов вида ценных бумаг: акции и облигации. Акция – это часть компании, доля в ее бизнесе. Если вы купили акцию, то фактически стали совладельцем компании и можете претендовать на часть ее прибыли. У владельца акции два варианта заработка: на разнице в стоимости акций или на дивидендах – это когда компания делится с акционерами частью своей прибыли. Облигация – это долговая ценная бумага. Купить облигацию – значит дать государству или компании в долг под проценты. Владелец облигаций зарабатывает на процентах: должник возвращает больше денег, чем взял. В данном виде инвестиций главный риск заключается в снижении стоимости ценных бумаг в результате чего инвестор может потерять часть или всю имеющуюся у него сумму денег. Причем застраховать данную инвестицию невозможно. Диверсификацией инвестиций принято считать процесс снижения рисков потери денежных средств без снижения доходности [1, с. 85]. Для того, чтобы снизить подобные риски инвестор обычно не вкладывает всю сумму денег в акции одной организации, а разделяет свой капитал на несколько частей и инвестирует каждую из полученных частей в ценные бумаги разных компаний. Однако и в этом случае может случиться так, что акции нескольких организаций ведут себя одинаковым образом при некоторых обстоятельствах. Например, стоимость акций многих экспортеров может резко упасть под действием санкций или при изменении курса валют. В этом случае инвестор рискует потерять значительную сумму. Причем, если портфель полностью состоял из ценных бумаг экспортеров, то источниками убытков будет каждый из пакетов ценных бумаг, входящих в портфель. Причина заключается в высоком уровне корреляции между пакетами. Поэтому при выборе компаний для инвестирования важную роль играет ретроспективный анализ стоимости ценных бумаг. На основании его, используя программу для работы с электронными таблицами, необходимо выбрать такие компании, стоимость акций которых имеют низкий уровень корреляции друг с другом. Коэффициент корреляции может изменяться в пределах от -1 до 1. Корреляция равная 1 означает, что между массивами данных идеальная зависимость. Другими словами, зная одну величину мы можем найти и другую и, если возрастает одна, то возрастает и другая. Если коэффициент корреляции равен -1, то при возрастании одной величины другая убывает. Причем в обоих случаях значения одной могут быть вычислены при помощи значений другой. Нулевая корреляция означает, что между массивами нет никакой зависимости. То есть значения одной не дают никакой информации о значениях другой. Все остальные случаи являются своего рода промежуточными между рассмотренными. Считается, что если корреляция между пакетами ценных бумаг в портфеле равна 0,6, то вероятность получить убытки в течении ближайшего года равна 35% [1, с. 88]. Таким образом с целью избежать «перекосов» в стоимости портфеля рекомендуется выбирать для инвестирования компании, корреляция стоимости акций которых близкая к нулю. Однако, мы не можем ответить на вопрос какой будет стоимость той или иной акции через определенное время. Поэтому для расчета коэффициента корреляции используются ретроспективные данные. (Рис. 1)  Рис. 1. Корреляция портфеля ценных бумаг Данные о стоимости можно получать, например, из источника [2]. Справа от данных мы видим таблицу коэффициентов корреляции для стоимостей акций четырех компаний. Из таблицы видно, что между стоимостями акций компаний II и III коэффициент корреляции равен -0,2, что свидетельствует о незначительной зависимости этих двух массивов друг от друга. Основная сложность заключается в поиске компаний для портфеля с низкой корреляцией. Ведущие мировые эксперты в области инвестиций советуют приобретать акции как можно большего числа компаний из тех, что имеются на рынке. Даже если стартовый капитал небольшой, то можно его разделить и инвестировать по возможности небольшими суммами в как можно большее количество отраслей. В этом случае стоимость ваших активов будет в точности повторять тренд всего рынка, который, как правило, растет. Тем не менее нужно понимать, что если рынок стабилен, то растет оно медленно. Это означает, что и суммарная стоимость ваших активов будет расти медленно. Следовательно, данная стратегия имеет смысл в том случае, если вы планируете инвестировать долгосрочно. Так же стоит отметить, что, хоть и предложенные способы диверсификации помогут снизить риски при падении определенных отраслей, они не уберегут от тех случаев, когда происходит падение всего рынка ценных бумаг [3, с. 8]. Список используемых источников: 1. Принципы. Жизнь и работа / Рэй Далио ; пер. с англ. [Юлии Константиновой]. – 2-е изд. – М. : Манн, Иванов и Фербер, 2019. – 608 с. 2. URL: https://ru.investing.com/ 3. Руководство разумного инвестора: Надежный способ получения прибыли на фондовом рынке (новое, дополненное издание) / Джон Богл; Пер. с англ. – М. : Альпина Паблишер, 2022. – 254 с. |