КР. Экономическая диагностика предприятий инвестиционно строительной сферы (

Скачать 0.66 Mb. Скачать 0.66 Mb.

|

2.6. Анализ ликвидности балансаПо показателям ликвидности можно оценить финансово-экономическую устойчивость предприятия. Анализ ликвидности баланса представлен в таблице 7. Таблица 7 – Расчет ликвидности баланса АО «УК «Кузбассразрезуголь» тыс. руб.

Из расчета видно, что не выполняются два неравенства из четырех, таким образом, баланс УК «Кузбассразрезуголь назвать абсолютно ликвидным невозможно. Нарушение первого неравенства свидетельствует о нехватке собственных денежных средств, для полного погашения кредиторской задолженности. Платежный недостаток быстрореализуемых активов на конец 2020 года составляет 11,2 млрд. руб. Третье неравенство говорит о том, что медленно реализуемых активов недостаточно для погашения долгосрочных обязательств. Платежный недостаток на конец 2020 года – 42,6 млрд. руб. В таблице 8 на основании группировки показателей баланса по степени ликвидности произведен расчет перспективной и комплексной ликвидности. Таблица 8 – Показатели ликвидности УК «Кузбассразрезуголь»

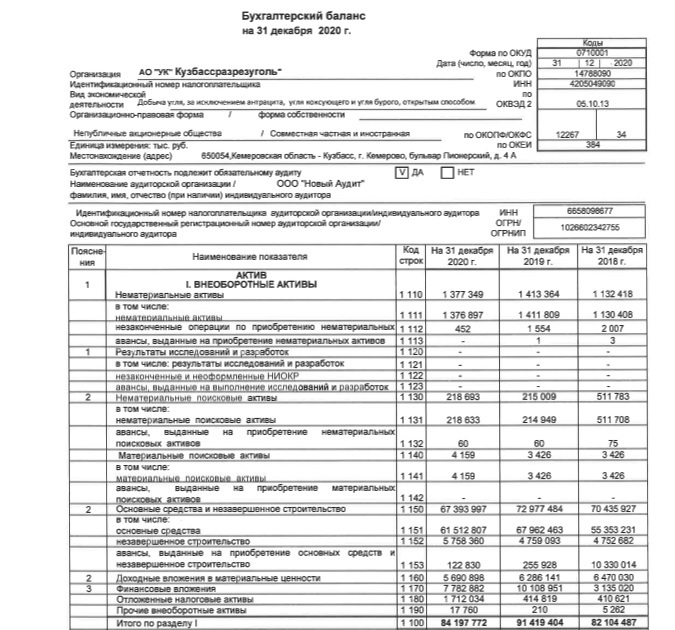

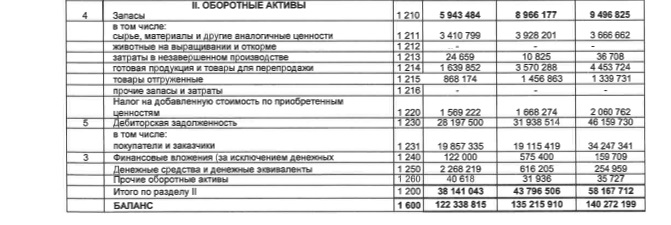

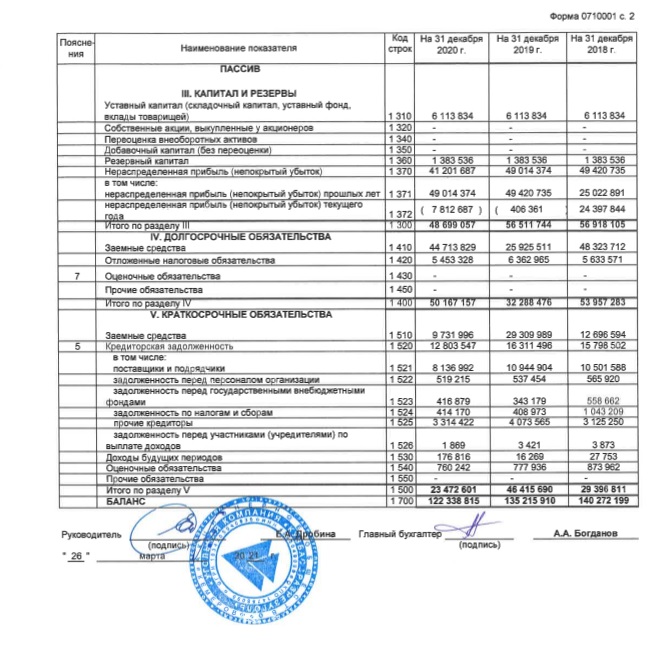

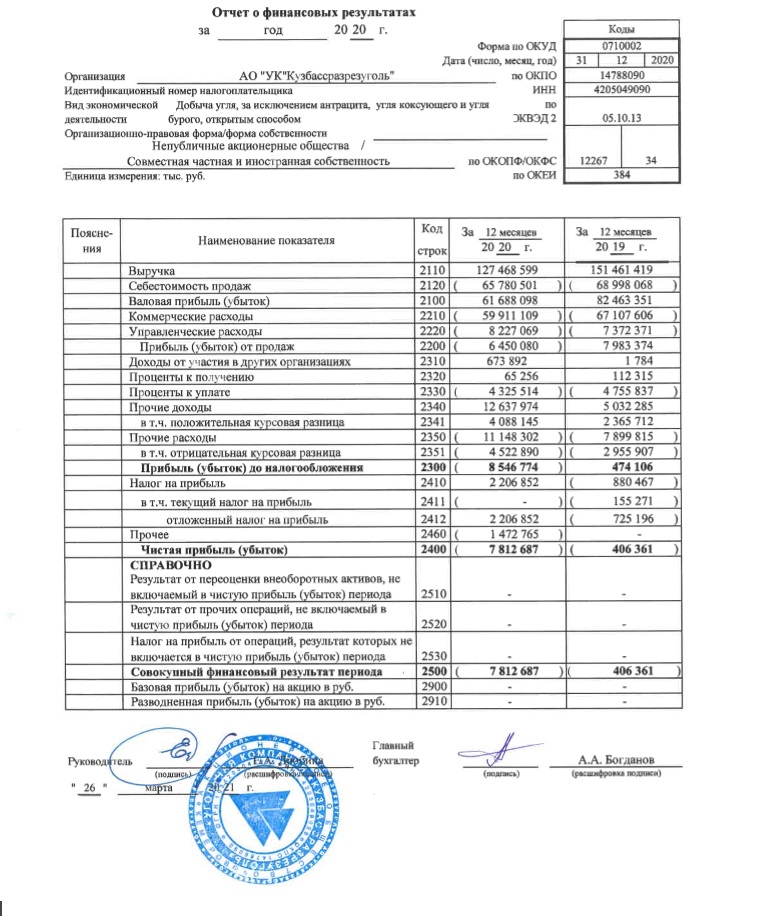

Текущая ликвидность свидетельствует о платежеспособности или неплатежеспособности компании на ближайший к рассматриваемому моменту промежуток времени и характеризуется следующим неравенством: ТЛ=(А1+А2) ≥ (П1+П2). Из таблицы 8 видно, что на начало 2020 года данное неравенство не выполняется, что свидетельствует о неплатежеспособности компании, вместе с тем, на конец года величина быстро- и среднереализуемых активов больше суммы наиболее срочных и краткосрочных пассивов, что говорит о платежеспособности УК «Кузбассразрезуголь». Неравенство, характеризующее перспективную ликвидность, также не выполняется, это значит, что в перспективе предприятие может утратить платежеспособность. Показатель комплексной ликвидности меньше 1, что также свидетельствует о возможной утрате платежеспособности в перспективе. Из анализа ликвидности баланса УК «Кузбассразрезуголь» следует, что руководству компании необходимо пересмотреть структуру активов и источников финансирования деятельности для повышения уровня ликвидности. ЗаключениеАнализ финансового состояния отдельно взятого хозяйствующего субъекта дает возможность раскрыть финансовые недостатки организации. Финансовое состояние может быть устойчивым, не устойчивым и кризисным. В этой связи особенно важным является финансовый анализ, так как именно в финансовых отношениях и, соответственно, в финансовом состоянии предприятий проявляются все особенности взаимоотношений между субъектами экономики. Цель любого коммерческого предприятия – максимизация прибыли, однако если руководство и менеджеры не уделяют должного внимания финансовому анализу, погоня за прибылью может обернуться для предприятия банкротством. В первой главе данной курсовой работы изложены теоретические аспекты анализа финансово-хозяйственной деятельности предприятия. Во второй главе изложенные методы применены на практике на примере АО «УК «Кузбассразрезуголь». Компания разрабатывает месторождения Кузнецкого угольного бассейна и является одним из ведущих российских поставщиков энергетического и коксующегося угля на внешний и внутренний рынок. УК «Кузбассразрезуголь» обладает солидной базой для дальнейшего роста – запасы угля составляют 2,5 млрд. тонн, основная часть которых приходится на уже разрабатываемые недра. Главный производственный резерв компании – масштабное техническое перевооружение, где делается ставка на более современное высокопроизводительное оборудование. В соответствии со стратегией развития предприятия, большое внимание уделяется защите окружающей среды - ведению производственной деятельности с минимальным ущербом для окружающей среды и восстановление экологического равновесия на ответственной территории. Большое внимание уделяется безопасности труда и кадровой политике в целом. На конец 2020 года на предприятии и его филиалах трудится почти 20 тыс. человек. В курсовой работе был проведен детальный анализ финансового состояния УК «Кузбассразрезуголь». Стоимость активов компании оценивается более чем 122 млрд. руб., из которых большая часть – внеоборотные активы, объясняется это большой фондоемкостью добычи и производства. Анализ финансовой устойчивости показал недостаток собственных оборотных средств, что также объясняется высокой стоимостью основных средств. В целом финансовое состояние анализируемого предприятия можно оценить как устойчивое. Вертикальный анализ баланса предприятия показал, что источники финансирования деятельности УК «Кузбассразрезуголь» имеют неоптимальную структуру: собственный капитал компании составляет 40% от общей суммы пассивов (48,7 млрд. руб., из которых 41,2 млрд. руб. – нераспределенная прибыль), на 41% деятельность финансируется за счет долгосрочных заемных средств (90% которых – долгосрочные кредиты) и на 19% за счет краткосрочных заемных средств (23,5 млрд. руб.). Неоптимальную структуру баланса подтвердил расчет ликвидности бухгалтерского баланса. А показатели ликвидности, рассчитанные на основании группировки статей баланса по степени ликвидности, показали низкую платежеспособности предприятия в отдаленной перспективе. Однако этот прогноз не может в полной степени предсказать тенденций развития компании. Причиной этому – неустойчивая внешняя среда. Значение коэффициентов ликвидности показало, что предприятию не хватает быстрореализуемых активов, а также большой объем накопленной дебиторской задолженности. Два последних года компания завершила с отрицательным финансовым результатом. Динамика финансовых показателей в целом отрицательная – за 2020 год выручка сократилась почти на 24 млрд. руб. В 2020 году впервые за последние 5 лет компания получила убыток от продаж в сумме 6,45 млрд. руб. Руководству компании необходимо пересмотреть структуру расходов, поскольку коммерческие расходы предприятия выше производственной себестоимости. По итогам проведенного комплексного анализа финансово-хозяйственной деятельности УК "Кузбассразрезуголь» за 2019-2020 гг. выявлены следующие риски: неоптимальная структура капитала; недостаток собственных оборотных средств, в результате отрицательные показатели рентабельности; отрицательная динамика финансовых результатов; высокая доля внереализационных расходов; недостаток быстрореализуемых активов, как следствие – низкие показатели ликвидности. Согласно отчету об устойчивом развитии АО «УК "Кузбассразрезуголь» основные направления деятельности компании для обеспечения экономической устойчивости: постоянное совершенствование систем финансово-экономического планирования и анализа; использование современных подходов к оценке производственной деятельности с точки зрения экономической целесообразности; повышение качества управления финансами, обеспечение стабильности и предсказуемости экономического обеспечения производственной деятельности. Библиографический списокБердникова, Л. Ф., Портнова, Е. С. Технология анализа финансового состояния организации // Молодой ученый. - 2016. -377 с.; Глазов М.М., Анализ и диагностика финансово-хозяйственной деятельности предприятия, 2006г., 448с. Игнатьева, Е. В. Методика анализа финансового состояния предприятия - 2015. – 272с.; Казакова Н.А. Экономический анализ в оценке бизнеса: Учебно-практическое пособие.- М.:Дело и Сервис, 2011.-288с. Ковалев, В.В. Анализ баланса, или как понимать баланс: Учебно-практическое пособие. - 3-е изд. - М.: Проспект, 2019. – 792 с.; Ляшко, А.А. Методические подходы к оценке финансового состояния организации / Современные научные исследования и разработки. - 2018. № 1 (18). -244с.; Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., испр.и доп. – М.: ИНФРА-М, 2006. – 330 с. Интернет-ресурсы: http://pb.nalog.ru – Федеральная налоговая служба (электронный сервис «Прозрачный бизнес»); http://www.consultant.ru – Справочная правовая система Консультант Плюс; https://kru.ru - УК «Кузбассразрезуголь» Официальный сайт; https://www.e-disclosure.ru - Центр раскрытия корпоративной информации Интерфакс. ПриложенияПриложение 1. Бухгалтерский баланс АО «УК «Кузбассразрезуголь» за 2020 год  Продолжение Приложения 1  Приложение 2. Отчет о финансовых результатах АО «УК «Кузбассразрезуголь» за 2020 год | ||||||||||||||||||||||||||||||||||||||||||||||||||||||