Деньги кредит банки 2 задание. Задание 2. Этапы кредитного процесса. Кредитный брокеридж

Скачать 146.31 Kb. Скачать 146.31 Kb.

|

|

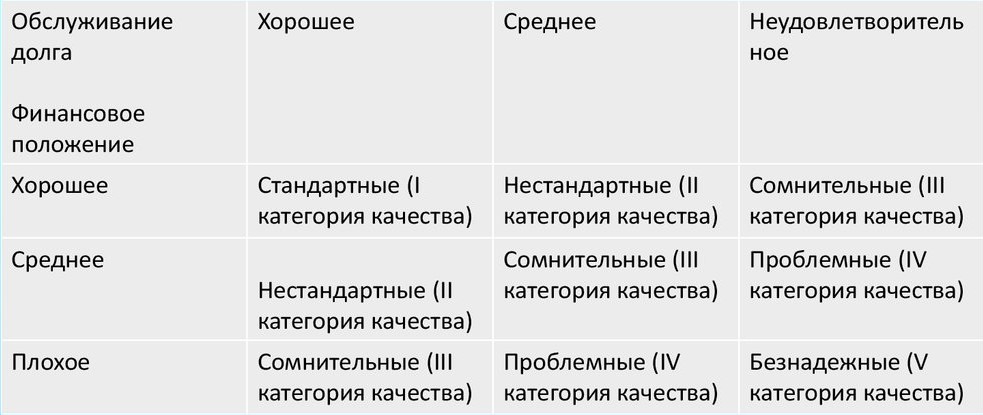

ТК-2. Задание контрольной работы Модуль: КРЕДИТНЫЕ ОТНОШЕНИЯ Вариант 3. Тема: Этапы кредитного процесса. Кредитный брокеридж. Работа 1 Физическое лицо обратилось в банк за потребительским кредитом. Сотрудник банка показал клиенту линейку кредитных продуктов, но в ходе беседы, оставил только один вариант. С чем это может быть связано? Какие условия должен выполнять клиент для получения кредита на определённую сумму? Что вы знаете о кредитном скоринге? Раскройте его суть кратко . Чтобы получить кредит на определённую сумму клиент должен пройти скоринговую оценку своей кредитоспособности и набрать по ней конкретную сумму баллов. По общей сумме набранных клиентом баллов делается заключение о кредитоспособности. Эта методика позволяет просто и наглядно оценить все характеристики потенциального заемщика, однако она подходит для более или менее стандартных групп заёмщиков (ситуаций) и не может учитывать всех особенностей клиента. Именно по этой причине сотрудник банка в ходе беседы оставил лишь один вариант из линейки кредитных продуктов. Скоринг – используемая банками система оценки клиентов, в основе которой заложены статистические методы. Как правило, это компьютерная программа, куда вводятся данные потенциального заемщика. В ответ выдается результат – стоит ли предоставлять ему кредит. Недостаток скоринговых систем – они оценивают кредитоспособность заемщика в баллах, на основании данных о предыдущих выдачах, в то время как о возможном поведении клиентов, которым было отказано в кредите, остается догадываться. Уязвимость скоринга также в том, что программа оценивает не реального человека, а информацию, которую он о себе сообщает, и хорошо подготовленный клиент может представить данные о себе так, что практически гарантированно получит кредит. Количество кредитных баллов– индикатор платежеспособности. Чем больше баллов, тем стабильнее выглядит финансовое положение заемщика. Кредитное бюро – учреждение, в котором хранится информация о кредитной истории физических и (или) юридических лиц, их кредитоспособности с целью ее предоставления банкам по запросу. Анализ кредитоспособности клиента– на базе оценки различных характеристик заёмщика определяется вероятность погашения им ссуды. Оценивается характер заёмщика. Он подразумевает рассмотрение не только деловых и профессиональных качеств руководства или владельца фирмы заёмщика, но также его социальных и психологических характеристик: готовность к сотрудничеству, психологическая устойчивость в стрессовых ситуациях, способность принимать разумные решения. Рассматривается также кредитная история заёмщика. Оценивается поток наличности. Анализ потока наличности характеризует способность клиента обслуживать долг. Частыми случаями является невозвратность кредитов банку, выданных за счёт привлеченных от вкладчиков средств. Банк создает резервы из прибыли, чтобы обеспечить возможность возврата вкладов клиентам при не возврате кредита заёмщиком. Основными видами обеспечения возвратности ссуд являются: залог, гарантия и поручительства. Банк в обязательном порядке проверяет кредитную историю заёмщика. Для этого сотрудники делают запрос в Бюро кредитных историй, где собирается информация от некоторых кредитных организаций, в том числе и в сфере микрокредитования. Если у заёмщика слишком много действующих кредитов, или он проявил себя, как неплательщик в прошлом, банк с большой вероятностью откажет в оформлении нового займа. Представители банка при оценке кредитоспособности физического лица сравнивают сумму запрошенного кредита, и как она соотносится с личным доходом заемщика, а также проводят общую оценку финансового положения заемщика, стоимость его имущества, состав семьи, личностные характеристики, факты профессиональной биографии, кредитную историю. Оценка заёмщиков осуществляется не только на предварительном этапе, когда клиент обращается в банк, желая получить кредит, но и на протяжении всего сотрудничества с заемщиком, оказывая влияние на формирование резервов на возможные потери по ссудам (РВПС). По общей сумме набранных баллов делается заключение о кредитоспособности клиента. Эта методика позволяет наглядно оценить все характеристики потенциального заемщика, однако она подходит только для более или менее стандартных ситуаций и не может учитывать всех особенностей клиента. Эта методика позволяет наглядно оценить все характеристики потенциального заемщика, однако она подходит только для более или менее стандартных ситуаций и не может учитывать всех особенностей клиента. Недостаток скоринговых систем – они оценивают кредитоспособность заемщика на основании данных о предыдущих выдачах, в то время как о возможном поведении клиентов, которым было отказано в кредите, остается догадываться. Уязвимость скоринга также в том, что программа оценивает не реального человека, а информацию, которую он о себе сообщает, и хорошо подготовленный клиент может представить данные о себе так, что практически гарантированно получит кредит. На сегодняшний день банки используют четыре вида скоринга. 1) Аpplication. система оценки кредитоспособности заемщиков для получения кредита. Данный вид скоринга используется при выделении займа или при выпуске кредитной карты; задача – оценить, насколько кредитоспособен потенциальный получатель займа. 2) Fraud. Статистическая оценка вероятности мошеннических действий со стороны потенциального заемщика. 3) Behavioral. Вид скоринга, в основе которого оценка наиболее вероятных финансовых действий заемщика, помогающая определить, насколько стабильна его платежеспособность. 4) Collection. Определяется эффективные варианты работы с должником при просрочках задолженности. Для тех, кто хочет взять займ в каком-либо финансовой учреждении, самым важным является первый этап – он оценивает кредитоспособность. Все другие тоже играют немалую роль, но главное – пройти проверки первых двух. Кроме указанных сведений, значение имеет: 1. Отсутствие непогашенных кредитов. 2. Семейное положение. 3. Образование. Проверка документов: после одобрения заявки банк просит клиента предоставить пакет документов (для каждого кредита – свой). Юристы банка проверяют подлинность документов и справок. Сотрудники банка могут позвонить заёмщику домой и на работу для проверки информации. Работа 2 Опишите кратко все этапы кредитного процесса в банке (от 4 до 6). Ситуация: сотрудники пропустили один из этапов по какой-либо причине (на ваш выбор). Объясните, какие могут быть негативные последствия для банка? Какой орган в коммерческом банке отвечает за точное исполнение всех этапов и процедур кредитования? Кредитный процесс – процесс организации кредитной деятельности банка, который формирует управляющая система банка и его структурные подразделения, связанные с кредитными операциями, что позволяет банку оперативно отвечать на состояние денежного рынка и изменения структуры кредитного портфеля банка. Кредитный процесс физических и юридических лиц осуществляется в несколько этапов: 1. Рассмотрение банком кредитной заявки на получение кредита. 2.Оценка кредитоспособности заемщика и кредитного риска. 3. Выбор обеспечения кредита. 4. Принятие решения о целесообразности выдачи кредита и формирование его условий. 5.Оформление кредитного договора. 6.Выдача ссуды. 7.Контроль за использованием и погашением ссуды. Перед заключением договора, кредитный специалист выдаёт заявление – анкету клиенту-заёмщику, где тот указывает свои персональные данные, контактную информацию, вид платежа, цель, срок, форму и стоимость кредита, подтверждает сведения и условия, и подписывает согласие на обработку персональных данных. После этого, банк осуществляет проверку платёжеспособности и кредитоспособности заёмщика, сотрудник банка проверяет соответствие информации в анкете, с данными в документах и принимает решение о выдаче займа. Если принято положительное решение о выдаче кредита, между заемщиком и кредитной организацией заключается договор займа. В нем указываются размер, срок кредита, порядок его погашения, проценты за использование средств и другие условия кредитования. Кроме того, может быть оформлен договор залога или поручительства, если для выдачи кредита требуются дополнительные гарантии. После оформления документов кредит выдается наличными или перечисляется на счет заемщика. После того как договор заключен, а кредит выдан, кредитная организация продолжает осуществлять мониторинг финансового состояния заемщика. Необходимые сведения вносятся в досье заемщика, которое также используется для контроля правильности и своевременности выплат по кредиту. После окончания срока кредитного договора и полного погашения задолженности по займу соглашение считается завершенным. Если сотрудник банка пропустит один из этапов, например, этап оценки кредитоспособности и выдаст кредит без неё, то потенциальный заёмщик может его не выплатить, что понесёт убытки банку. Контроль за исполнением процедуры принятия решения о выдаче кредита возлагается на службу внутреннего контроля банка. Работа 3 В процессе исполнения кредитного договора у выданной ссуды была изменена классификация – с категории «стандартная» на категорию «сомнительная». Что могло стать причиной этого? Что должны сделать работники банка в данной ситуации с резервами на возможные потери? Нужно ли прервать кредитный договор? Какой нормативный акт регулирует эти отношения? Положение Банка России № 590-П от 28 июня 2017 г «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности»: устанавливает порядок формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности, к которым относятся денежные требования и требования, вытекающие из сделок с финансовыми инструментами, а также особенности осуществления Банком России надзора за соблюдением кредитными организациями порядка формирования резервов на возможные потери по ссудам. В соответствии с Положением № 590-П, по критерию обеспеченности представляется возможным выделить следующие виды ссуд: обеспеченные – ссуды, имеющие обеспечение в виде ликвидного залога, реальная стоимость которого равна ссудной задолженности или превосходит её, либо имеющие банковскую гарантию, гарантию Правительства РФ и субъектов РФ, либо застрахованные в установленном порядке; недостаточно обеспеченные – ссуды, имеющие частичное обеспечение (не менее 60 % от размера ссуды) или низкую ликвидность; необеспеченные – подобные ссуды либо не имеют обеспечения, либо рыночная стоимость обеспечения составляет менее 60 % от размера ссуды. Цель установления категории качества ссуды – установление вероятности издержек банка и создание резерва на возможные потери, связанные с присутствием кредитного риска по конкретной ссуде либо по портфелю однородных ссуд Наличие обеспечения по ссуде не всегда влияет на присвоении ссуде категории качества. Однако наличие обеспечения, классифицируемого в I или II категорию качества, позволяет минимизировать процентную ставку формируемого резерва. Процентная ставка при этом не может быть меньше минимальной процентной ставки для соответствующей категории качества, установленной по ссуде. Определение категории качества ссуды с учётом финансового положения заёмщика и качества обслуживания долга представлено на рисунке. 1.  Рис. 1. Определение категории качества ссуды с учётом финансового положения заёмщика и качества обслуживания долга Банк России выделяет пять категорий качества, характеризуемых различной вероятностью обесценения: I категория (стандартные ссуды) – объясняет минимальный уровень кредитного риска; II категория (нестандартные ссуды) – умеренный уровень кредитного риска; III категория (сомнительные ссуды) – значительный уровень кредитного риска; IV категория (проблемные ссуды) – высокий уровень кредитного риска; V категория (безнадёжные ссуды) – обусловливает абсолютное обесценение ссуды по причине отсутствия вероятности её возврата в силу неспособности либо несогласие заёмщика выполнять обязательства по ссуде. В соответствии с Положением № 590-П ссуды, отнесённые ко II–V категориям качества, признаются обесцененными. Размер обесценения (норматив отчислений в резерв) – возможность экономических издержек, характеризуемая, как разница между суммой основного долга и справедливой стоимостью ссуды на момент оценки без учёта обеспечения. Определение расчётного резерва иллюстрирует табл. 1 Таблица 1 Величина расчётного резерва по классифицированным ссудам

Эти отношения регулирует нормативный акт: О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности: Положение Банка России от 28 июня 2017 г. № 590-П (в ред. от 11.01. 2021 г. № 5690–У). Если размер расчетного резерва в связи с изменением суммы основного долга по ссуде и (или) в связи с повышением категории качества ссуды меньше размера сформированного резерва по ссуде, то разница между сформированным резервом и резервом, который должен быть сформирован, восстанавливается на доходы кредитной организации. При ре классификации ссуды из одной категории качества в другую кредитная организация в зависимости от порядка, предусмотренного внутренними документами кредитной организации, может доначислить (уменьшить) резерв до требуемой величины либо восстановить резерв на доходы и создать его в размере, требуемом в соответствии с настоящим Положением. Кредитный договор в таком случае прерывать не нужно. Работа 4 Используя Приложение 4, опишите технологию предоставления услуг кредитного брокера. Обозначьте его взаимодействие с другими специалистами банка, положение в служебной иерархии. На основе профессионального стандарта 08.016 «Специалист по кредитному брокериджу» составьте карту компетенций (знаний, умений) для осуществления деятельности кредитного брокера. Докажите / опровергните необходимость должности кредитного брокера в коммерческом банке. В настоящее время на рынке кредитов для населения представлено значительное количество банковских продуктов, существенно различающихся по условиям их предоставления (сроки, ставка процента, сумма кредита, график погашения, требуемое обеспечение и т. д.). Самостоятельно выбрать оптимальный продукт неподготовленному человеку затруднительно. На помощь ему приходят кредитные брокеры. Услуга кредитного брокеража состоит в организации взаимодействия банка и потенциального заемщика по вопросам предоставления кредита. Кредитные брокеры, наряду с бюро кредитных историй и коллекторскими агентствами, фор- мируют инфраструктуру кредитного рынка, повышая эффективность сотрудничества банков и заемщиков. Наличие спроса на такую услугу объясняется нежеланием потребителей самостоятельно обращаться в банк за получением кредита. В качестве причин такого нежелания можно назвать: — сложность банковских кредитных продуктов, адекватный выбор которых требует определенного уровня финансовой грамотности , а также не всегда ясный для клиента кредитный договор, для понимания которого необходима помощь специалиста. Кроме того, для заполнения документов также нужны определенные навыки, которые у потенциального заемщика могут отсутствовать; — недоверие к банкам, широко распространенное среди населения ; — убеждение в том, что банки выдают кредиты только своим, и надежда на то, что при помощи кредитного брокера получится стать своим для банка; — понимание собственного несоответствия требованиям банка и стремление завуалировать это несоответствие посредством привлечения брокера. Разнообразие этих причин обуславливает наличие разных запросов потенциальных заемщиков к кредитным брокерам и, как следствие, существование разных моделей работы последних. Поделим организации, предлагающие услуги кредитного брокеража, на три сегмента: белый (функционирующий в строгом соответствии с законодательством), серый (деятельность фирм, работающих в нем, не связана с прямым нарушением законодательства или как максимум не предполагает уголовных преступлений с точки зрения организации взаимодействия банка и заемщика) и черный (фирмы, относящиеся к этому сегменту, функционируют с нарушением уголовного законодательства). Белые брокеры ориентированы на добросовестных клиентов банка, заинтересованных в содействии в выборе кредитного продукта и взаимодействии с банком, тогда как серые и черные организации при помощи разного рода инструментов помогают получить кредит заемщикам, не соответствующим требованиям банков. Для повышения качества обслуживания потенциальных заемщиков было бы разумно ввести на законодательном уровне требование о том, что кредитный брокер обязан пересчитать эффективную ставку по кредиту с учетом своей комиссии, в письменном виде проинформировать об этом клиента и заручиться его письменным согласием на повышение эффективной ставки. Возможно, эта информация (как и сведения о реальном размере денежных средств, которые останутся у заемщика после выплаты комиссии брокеру) могла бы прилагаться в виде неотъемлемого дополнения к договору между кредитным брокером и заемщиком. Кроме того, представляется целесообразным, чтобы такая информация поступала и в банк для адекватной оценки им рисков (очевидно, что увеличение эффективной процентной ставки по кредиту ухудшает положение заемщика и ведет к повышению рисков для банка). Безусловно, эти предложения могут усложнить ведение бизнеса кредитными брокерами, однако, по нашему мнению, во главу угла следует ставить защиту прав потенциальных заемщиков и интересов банков. Оба эти предложения могут быть реализованы на практике только при помощи специальных нормативно-правовых актов, регулирующих деятельность кредитных брокеров. Принятие таких актов насущной необходимостью для нашей страны, т. к. они помогут повысить прозрачность в отношениях банка, заемщика и кредитного консультанта. Кроме того, четкое указание в таких законах обязанностей кредитного брокера по отношению к своему клиенту позволило бы улучшить понимание заемщиками природы услуги кредитного брокеража и способствовало бы большей защите их прав. Не следует также забывать о потенциале Национальной ассоциации кредитных брокеров и финансовых консультантов (АКБР), однако ее роль состоит все же в первую очередь в разработке и распространении среди своих членов добросовестных практик работы с заемщиками с целью повышения привлекательности участников АКБР как для клиентов, так и для банков. Вряд ли можно ожидать от АКБР принятия мер, ведущих к усложнению условий работы кредитных брокеров (а требование о пересчете эффективной процентной ставки и предоставлении информации о ней заемщику и банку относится именно к таким мерам). Эта задача полностью лежит в сфере ответственности государства. Список использованных источников О кредитных историях: Федеральный закон от 30 декабря 2004 г. № 218-ФЗ ((ред. от 08.06.2020 г). Положение Банка России № 590-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности» от 28 июня 2017 г. (в ред. от 11.01. 2021 г. № 5690–У). Боннер, Е.А. Банковское кредитование: учебник / Е.А. Боннер. – Городец: МГЮА, 2018 г. Галяева, Л.Е. Место кредитного брокеража в развитии региональной банковской инфраструктуры / Л.Е. Галяева, К.В. Рудаков // РИСК: Ресурсы, информация, снабжение, конкуренция. – 2016 г. Енина, Е.Н. Банковский кредит и его / Е.Н. Енина. – Воронеж: Воронеж. гос. аграр. ун-т – 2017 г. Ильясов, С.М. Об оценке кредитоспособности банковского заёмщика. // Деньги и кредит. – 2015 г. Климович, В.П. Финансы, денежное обращение и кредит: учеб. пособие. / В.П. Климович. – М.: ИНФРА-М, 2015 г. Терехова, В.Ю. Кредитное досье: правовые аспекты формирования, структура, регулирование. // Юридическая работа в кредитной организации. – 2010. – № 4. –[Электронный ресурс]. – Режим доступа:http://www.reglament.net/bank/legal/2010_4/get_article.htm?id=1041 Пищулин, А. Кредитный скоринг. Не всё так страшно. / А. Пищулин // [Электронный ресурс]. – Режим доступа: http://www.factoringpro.ru/index.php/credit-scoring-statya/407-skoring-vibor Полищук, А.И. Развитие инфраструктуры кредитного рынка // Академия бюджета и казначейства Минфина России. Финансовый журнал. – 2017 г. Хоменко, Е.Г. Кредитный брокер – посредник между банком и заемщиком // Предпринимательское право. – 2017 г. Черникова, Л.И. Основные показатели и критерии оценки обеспеченности регионов России услугами микрофинансирования / Л.И. Черникова, В.М. Заернюк, М.М. Качурина, Ю.В. Пешехонов // Сервис Plus. – 2015 г. Приложение 4 – Трудовые функции кредитного брокера

|