Практическое занятие 5.

Тема: «Финансирование инноваций»

Контрольные вопросы:

1. Какие функции в экономике рыночного типа выполняет система финансирования?

Ответ:

В экономике рыночного типа система финансирования выполняет две очень важные функции – распределительную и контрольную.

Смысл распределительной функции состоит, прежде всего, в том, чтобы обеспечить каждый субъект хозяйственной деятельности необходимыми финансовыми ресурсами. В качестве субъектов финансирования могут выступать самостоятельные предприятия, инновационные комплексы, интегрированные финансово-промышленные структуры, территориальные opгaны управления, наконец, частные лица. Все они в той или иной мере участвуют в воспроизводственном процессе и формируют конечный общественный продукт. Распределительный процесс, осуществляемый с помощью финансов, характеризуется сложностью и многогранностью и непосредственно связан с действующим гражданским законодательством, налоговой системой, законодательством о банках и ценных бумагах, с другими нормативными документами, которые утверждаются на республиканском, территориальном и местном уровнях управления.

Контрольная функция финансов призвана обеспечить:

- сбалансированность между потребностью в финансовых ресурсах и реальными возможностями их получения;

- своевременность и полноту выполнения финансовых обязательств предприятия перед государственным и местным бюджетами;

- рациональность расходования материальных ценностей и денежных ресурсов предприятия;

- решение других задач, вытекающих из практики экономических отношений с заказчиками, контрагентами и поставщиками.

2. Назовите факторы, влияющие на систему финансирование инноваций?

Ответ:

Следует различать прямые и косвенные факторы. К прямым факторам можно отнести следующие: стоимость нововведений; наличие собственных финансовых ресурсов у предприятий ОПК; финансовую поддержку со стороны государства (налоговые льготы, гранты, федеральные целевые программы (ФЦП) и т. д.

3. Какие задачи призвана обеспечивать система финансирования?

Ответ:

Система финансирования инновационной деятельности призвана решать следующие задачи:

создание условий для быстрого и эффективного внедрения инноваций во всех звеньях народного хозяйства;

сохранение и развитие стратегического инновационного потенциала

в приоритетных направлениях развития;

создание необходимых условий для сохранения кадрового потенциала науки, техники, предотвращение его утечки из инновационной сферы.

4. Перечислите источники финансирования НИОКР.

Ответ:

Финансирование НИОКР производится только по договорам, контрактам, утвержденным сметам. Средства федерального бюджета направляются на финансирование НИОКР на безвозвратной и возвратной основе. На возвратной основе финансируются высокоэффективные прикладные научно-технические разработки, выполняемые в рамках федеральных целевых программ и проектов, международных целевых программ и проектов, заказов Минпромнауки России, министерств и ведомств на НИОКР. Затраты на НИОКР финансируются либо непосредственно из федерального бюджета, либо из бюджетных фондов: Российского фонда фундаментальных исследований, Российского гуманитарного научного фонда, Фонда содействия развитию малых форм предприятий в научно-технической сфере. НИОКР, выполняемые научными организациями по программам (заказам) субъектов РФ, финансируются за счет средств бюджетов территорий.

5. Дайте характеристику особенностям бюджетного финансирования.

Ответ: Бюджетное финансирование – это безвозвратное и безвозмездное предоставление денежных средств из бюджета в соответствии с утвержденной сметой. Сущность бюджетного финансирования состоит в том, что государственные и муниципальные учреждения непроизводственной сферы, не имеющие своих доходов, все свои расходы на текущее содержание и расширение деятельности покрывают за счет бюджета на основе финансовых планов – смет расходов. Объем необходимых затрат согласно сметам закрепляется в бюджетах всех уровней. Предусмотренные сметами расходы конкретных отраслей и учреждений и утвержденные бюджетами суммы денежных средств носят название бюджетных ассигнований.

Принципы бюджетного финансирования играют важную роль в организации рациональной системы бюджетного финансирования. К ним относятся:

1) получение максимального эффекта при минимуме затрат, бюджетные средства должны предоставляться лишь при условии обеспечения наибольшей результативности от их использования. Этот эффект может выражаться, с одной стороны, в решении различных задач социально-экономического развития страны, а с другой — в обратном притоке в бюджет денежных средств за счет роста доходов получателей бюджетных ассигнований;

2) целевой характер использования бюджетных ассигнований. Бюджетополучателям средства из бюджета перечисляются только на основе утвержденного бюджета, причем на заранее обусловленные цели. Строгое соблюдение этого принципа препятствует неэффективному использованию бюджетных ассигнований;

3) предоставление бюджетных средств в меру выполнения производственных и других показателей и с учетом использования ранее отпущенных ассигнований. Зависимость бюджетного финансирования от выполнения показателей позволяет финансовым органам осуществлять действенный и эффективный контроль за деятельностью предприятий, организаций и учреждений;

4) безвозвратность бюджетного финансирования. Предоставление средств без условия их обязательного возврата в бюджет;

5) бесплатность бюджетного финансирования: выделение бюджетных средств без уплаты государству каких-либо доходов в виде процента или других видов оплаты ассигнований. Формирование расходов бюджетов субъектов Российской Федерации базируется на основе минимальных государственных социальных стандартов, нормативах финансовых затрат на оказание социальных услуг и единых методологических основах расчета минимальной бюджетной обеспеченности.

6. Какие виды научных исследований предприятия финансируют из собственных средств?

Ответ:

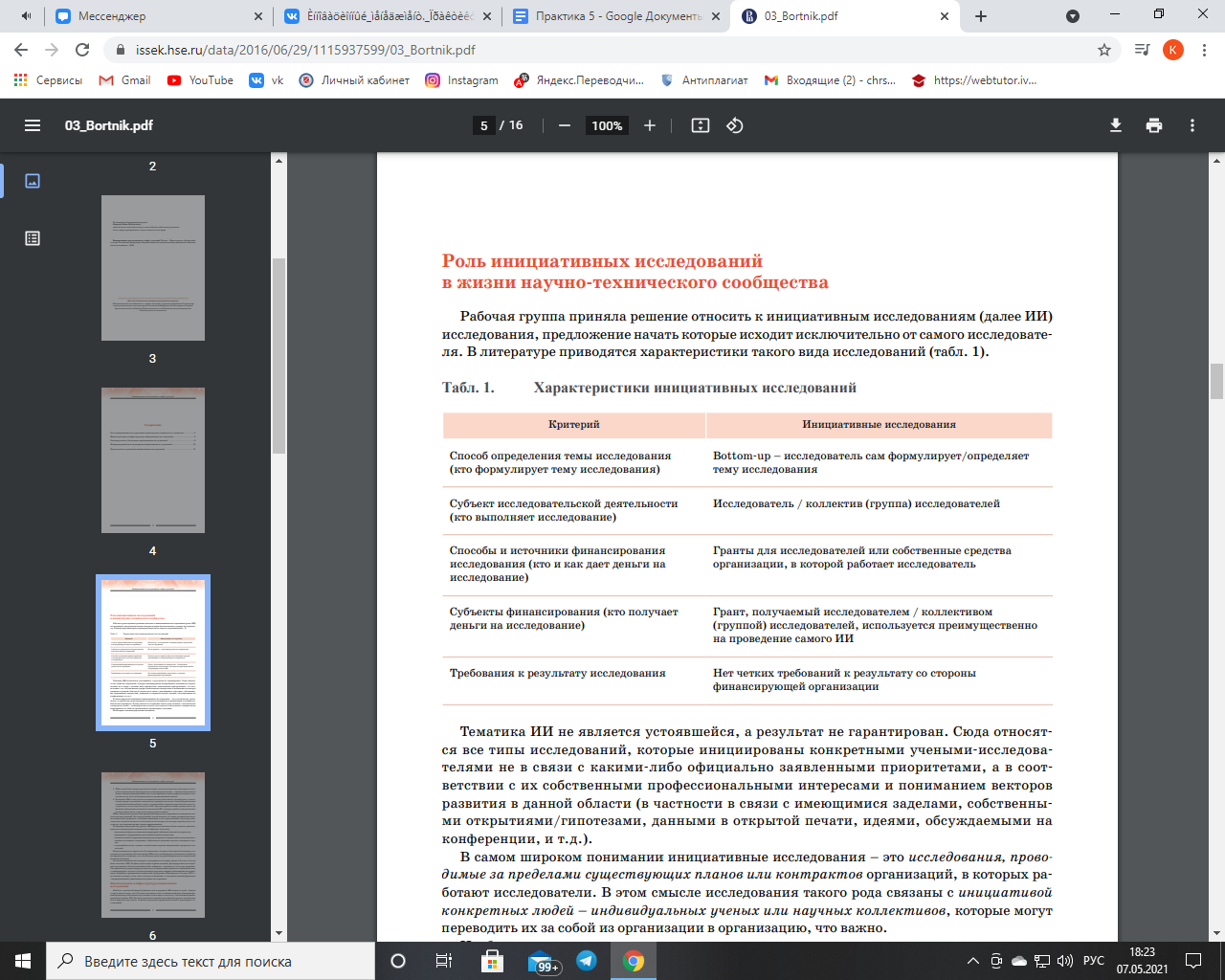

Инициативные исследования – это исследования, проводимые за пределами существующих планов или контрактов организаций, в которых работают исследователи. В этом смысле исследования такого рода связаны с инициативой конкретных людей – индивидуальных ученых или научных коллективов, которые могут переводить их за собой из организации в организацию, что важно.

7. B чем специфика и назначение бюджетных фондов и других источников негосударственного финансирования?

Ответ:

Бюджетные фонды – значимый и невероятно важный элемент системы федерального бюджета. По своему назначению они являются целевыми. Такие фонды могут создаваться не только на государственном уровне, но и на уровне отдельных субъектов/регионов. Основная функция – всестороннее решение финансовых проблем в различных отраслях и сферах жизни путём бесперебойного финансирования соответствующих расходов и мероприятий.

Помимо целевых бюджетных, существуют также различные внебюджетные фонды, не включённые в структуру регионального или госбюджета. При этом такие внебюджетные фонды формируются из самостоятельных источников, то есть, находятся вне федерального бюджета или бюджетов отдельных субъектов. К числу наиболее значимых социальных внебюджетных фондов в России относятся ПФ РФ (Пенсионный фонд), Соцстрах (Фонд социального страхования), ФФОМС (государственный фонд обязательного медицинского страхования).

Кроме этого, существует ряд внебюджетных фондов не социальной, а экономической направленности – в частности, всевозможные фонды финансирования отдельных отраслей производства или народного хозяйства.

8. Чем определяется размер дополнительной эмиссии акционерного общества?

Ответ:

Дополнительной эмиссией называют процесс выпуска компанией новых ценных бумаг. Процедура негативно сказывается на стоимости акционерного общества и самих акций. Основная причина проведения - необходимость привлечь новый капитал. Во избежание злоупотребления мажоритарными акционерами допэмиссией законодательство регламентирует процедуру выпуска под контролем ЦБ РФ. Как проводится вынужденный выпуск ценных бумаг и чем это грозит акционерам, читайте в этой статье.

Основная цель выпуска дополнительных акций - получение "бесплатных" денег. Тех, которые не требуется возвращать. Общества, которые проводят допэмиссию, нуждаются в таких деньгах, поскольку кредиты под проценты им по различным причинам не устраивают.

"Бесплатные" деньги нужны АО для расширения деятельности, модернизации производства и других целей. Финансовые учреждения не в каждом случае могут или хотят предоставлять кредиты. Иногда банки соглашаются выдать займы, но условия более чем невыгодные. Поэтому ничего не остается, кроме выпуска новых ценных бумаг.

9. Каково значение банковского кредита для стимулирования инновационной деятельности?

Ответ:

Государство может стимулировать инновационно-инвестиционную деятельность прямо или косвенно. Прямой метод предполагает прогнозирование, планирование, финансирование за счет бюджетных и внебюджетных источников в соответствии с государственными приоритетами, а также формирование инновационной инфраструктуры.

Косвенное государственное стимулирование освоения достижений науки осуществляется посредством патентной политики, а также финансово-кредитных механизмов, таких как налоговые льготы, амортизационная политика, льготное кредитование и т. д. Косвенное стимулирование поддерживает спрос на научные разработки и услуги по сравнению с прямым финансированием, требуя существенно меньше бюджетных средств и, соответственно, позволяя охватить большее число предприятий.

Для стимулирования банковского кредитования приоритетных экономических субъектов за рубежом активно используются различные схемы государственного гарантирования банковских ссуд. Так, в Великобритании в рамках программы гарантирования кредитов, внедренной в 1981 г., государство гарантирует до 85 % ссуды, кредиты предоставляются на срок до 7 лет. В программе принимают участие все основные клиринговые банки страны.

10. B чем сводится сущность и назначение финансового лизинга?

Ответ:

Финансовый лизинг - это вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю это имущество в качестве предмета лизинга за определенную плату, на определенный срок, на определенных условиях во временное владение и пользование.

Финансовый лизинг в соответствии со ст. 7 Закона «О лизинге» имеет следующие отличительные черты:

лизингодатель приобретает имущество, указанное лизингополучателем, у определенного продавца;

срок лизинга соизмерим по продолжительности со сроком полной амортизации имущества;

предмет лизинга переходит в собственность лизингополучателя по истечении срока лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, определенной в договоре лизинга, если иное не предусмотрено договором.

Таким образом, если лизингополучатель планирует приобрести имущество в собственность, необходимо заключать договор лизинга, причем на срок, соизмеримый со сроком полной амортизации имущества, а затем, выплатив предусмотренную договором сумму до истечения срока действия договора, приобретать имущество в собственность. Если же договор будет заключен на более короткий срок, чем предусмотренный ст. 7 Закона о лизинге, то договор лизинга попадает под определение оперативного лизинга, что повлечет невозможность перехода предмета лизинга в собственность лизингополучателя по истечении срока договора.

11. Назовите функции и этапы лизинга.

Ответ:

Из многочисленных функций лизинга основными являются четыре:

финансовая, производственная, снабженческая и налоговая.

Финансовая функция выражается в освобождении товаропроизводителя от единовременной оплаты полной стоимости необходимых средств производства и предоставлении ему долгосрочного кредита.

Производственная функция лизинга заключается в оперативном решении производственных задач путем временного использования, а не покупки дорогостоящих и морально стареющих машин. Это эффективный способ материально-технического снабжения производства и доступа к новейшей технике, НТП. При полном лизинге передача имущества может сопровождаться широким сервисом: техобслуживание, страхование, обеспечение сырьем, рабочей силой и т.д.

Функция сбыта — это расширение круга потребителей и завоевание новых рынков сбыта. Вовлечение в сферу лизинга тех, кто не может сразу купить то или другое имущество.

Функция получения налоговых и амортизационных льгот имеет следующие особенности:

а) взятое по лизингу имущество может не отражаться на балансе пользователя, поскольку право собственности сохраняется за лизингодателем;

б) лизинговые платежи относятся на себестоимость производимой продукции (услуг), что соответственно снижает налогооблагаемую прибыль.

в) применение ускоренной амортизации, исчисляемой не на базе срока службы объекта лизинга, а исходя из срока контракта, снижает облагаемую прибыль и ускоряет обновление имущества.

Процесс формирования лизинговых отношений предполагает определенную последовательность в действиях по заключению между сторонами соответствующих договоренностей. Как в любой сложной финансовой сделке, а лизинговые операции являются такими, можно выделить три больших этапа: подготовка и обоснование, юридическое оформление, исполнение.

Любая лизинговая сделка начинается с получения лизингодателем заявки от будущего лизингополучателя на покупку имущества и сдачи его во временное пользование. Одновременно с заявкой или после принятия решения о ее рассмотрении лизингодателем потенциальный лизингополучатель представляет все документы, которые потребует лизингодатель. После получения лизингодателем всех необходимых документов начинается как их формальная проверка, так и всесторонняя экспертиза лизингового проекта. Далее заключаются договора лизинга и поставки, происходит авансовый платеж, покупка предмета лизинга и передача его в пользование лизингополучателю.

Подробнее поэтапно:

· Заполнение заявки на лизинг. Клиент заполняет заявку на лизинг и отсылает ее нам для рассмотрения.

· Анализ финансового состояния клиента. На основании данных заявки мы делаем заключение о возможности проведения сделки. Если заключение положительное, то приступаем к согласованию условий сделки.

· Согласование и утверждение условий сделки. На данном этапе согласовываются стоимость предмета лизинга, условия, сроки и стоимость доставки и монтажа лизингового имущества, срок лизинга, процент аванса, процент на привлеченные средства, график лизинговых платежей и т.д.

· Подтверждение финансирования банком-партнером. На основании данных клиента Банк-партнер делает заключение о возможности финансирования сделки и, в случае положительного решения, открывает для лизингодателя кредитную линию, соответствующую сумме сделки.

· Заключение договора лизинга. Договор лизинга заключается между лизингодателем и лизингополучателем и предоставляет лизингополучателю право использовать все возможности лизинга.

· Заключение договора поставки. Лизингодатель заключает договор поставки с поставщиком предмета лизинга. Договор поставки всегда согласовывается с лизингополучателем. В некоторых случаях заключается трехсторонний договор.

· Авансовый лизинговый платеж. На основании договора лизинга лизингополучатель перечисляет лизингодателю авансовый платеж.

· Приобретение имущества, его поставка и прием. Лизингодатель, используя аванс лизингополучателя и, привлеченные кредитные ресурсы Банка-партнера, приобретает у поставщика, на основании договора поставки, лизинговое имущество. Приобретенное имущество передается в пользование лизингополучателю.

· Страхование имущества. Имущество, переданное в лизинг, страхуется лизингополучателем (или лизингодателем - в зависимости от условий в договоре лизинга) в одной из аккредитованных страховых компаниях.

· Осуществление лизинговых платежей. Лизингополучатель, в соответствии с графиком платежей, перечисляет лизинговые платежи лизингодателю в течение всего срока лизинга.

· Передача имущества в собственность лизингополучателя в конце срока лизинга.

12. Каково содержание венчурного финансирования.

Ответ:

Венчурное финансирование — это долгосрочные высокорисковые инвестиции в капитал новых высокотехнологичных стартапов (либо уже хорошо зарекомендовавших себя венчурных компаний). Последние представляют собой, как правило, относительно небольшие предприятия, ориентированные на разработку и производство наукоемких продуктов.

Венчурное финансирование, как правило, сопряжено с высоким риском потери вложений в каждую конкретную компанию (такая вероятность обычно более 50%). Таким образом, эта сфера ассоциируется не только с растущими инновационными компаниями, но и с ожиданиями высокой прибыли и значительным риском.

13. Как оценивается финансовая устойчивость инновационной организации.

Ответ: Общепринято считать, что увеличение акционерной собственности и, соответственно, доходов акционеров отражают, как правило, финансовую устойчивость предприятия, его высокую платежеспособность и ликвидность. Данные показатели сравнительно легко поддаются математическим расчетам.

В экономической литературе для анализа и оценки финансового состояния компании используют обычно четыре группы показателей, измеряемых, как правило, в единицах.

1. ПОКАЗАТЕЛИ ЛИКВИДНОСТИ, применяемые для оценки способности предприятия платить по всем своим краткосрочным обязательствам:

а) коэффициент текущей ликвидности — current ratio CR (другие названия: коэффициент общей ликвидности, коэффициент покрытия краткосрочных обязательств). Определяется как отношение текущих (оборотных) активов (current assets) к текущим пассивам (краткосрочным обязательствам, краткосрочной кредиторской задолженности — current liabilities). Часто считается приемлемым соотношение 2:1. Однако оно может быть и 1,5к 1,иЗ к 1. Коэффициент показывает, в какой степени оборотные активы предприятия перекрываются его краткосрочными обязательствами. В случае если это соотношение меньше 1, то это свидетельствует о высоком финансовом риске.

б) коэффициент срочной ликвидности — quick ratio — (другие названия: промежуточный коэффициент ликвидности, коэффициент быстрой ликвидности). Рассчитывается как отношение текущих активов без стоимости товарно-материальных запасов (запасов сырья, материалов, товаров и готовой продукции) к текущим пассивам. Допустимым считается соотношение в пределах 1. Все зависит от специфики самого предприятия, внутренней и внешней среды, поэтому жесткой пропорции по всем показателям ликвидности не может быть;

в) коэффициент абсолютной ликвидности — absolute liquidity (другое название: коэффициент мгновенной ликвидности). Определяется как отношение высоко ликвидных активов, которые могут быть немедленно погашены (денежных средств), к краткосрочным обязательствам. Данный коэффициент отражает способность предприятия погасить свои краткосрочные обязательства за счет денежных средств. Обычно в экономической литературе считают допустимым 0,1 — 0,3. Однако на практике могут быть отклонения. Все показатели ликвидности представляют интерес лишь при их сравнении с предыдущими периодами.

2. ПОКАЗАТЕЛИ ПЛАТЕЖЕСПОСОБНОСТИ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ, применяемые фирмой для оценки своих возможностей выполнять не только краткосрочные, но и долгосрочные внешние обязательства.

Фирма считается платежеспособной, если все ее активы превышают все краткосрочные и долгосрочные обязательства:

а) коэффициент финансовой устойчивости. Определяется как отношение собственного капитала (собственных средств) и долгосрочных обязательств к валюте баланса. Показывает, какая часть актива компании финансируется за счет устойчивых источников, возможных к использованию длительное время.

б) коэффициент соотношения заемных и собственных средств (другое название коэффициент финансового рычага). Определяется как отношение заёмного капитала, заемных средств (общей суммы долгосрочной и краткосрочной задолженности) к собственному капиталу, собственным средствам. По сути это финансовый рычаг (financial leverage), отражающий структуру источников финансирования компании.

в) коэффициент покрытия долгосрочных обязательств. Определяется как отношение долгосрочной задолженности к совокупным активам или акционерному капиталу предприятия.

г) коэффициент общей платежеспособности (другое название — коэффициент автономии). Рассчитывается как отношение собственного капитала ко всем активам, к итогу баланса. Он показывает степень независимости предприятия от заемного капитала и может в определенной мере служить основой принятия решения о дополнительном привлечении заёмных средств. Тенденции роста или снижения величины этого коэффициента позволяют руководству компании более эффективно управлять финансовыми рисками.

д) коэффициент покрытия процентных выплат. Определяется как отношение операционной прибыли к сумме выплачиваемых за период EBIT процентов: (——). Рост величины данного коэффициента свидетельствует о повышении платежеспособности фирмы и наоборот: уменьшение этого коэффициента говорит о падении её платежеспособности.

3. КОЭФФИЦИЕНТЫ ОБОРАЧИВАЕМОСТИ (другое название: показатели деловой активности), применяются для оценки эффективности операционной деятельности и политики в области цен, сбыта и закупок: а) коэффициент оборачиваемости активов. Рассчитывается как отношение выручки от реализации продукции к средней стоимости активов. Отражает эффективность использования компанией всех имеющихся ресурсов, независимо от источников их образования. Показывает, сколько раз за конкретный период совершается полный цикл производства и обращения, приносящий прибыль предприятию.

б) коэффициент оборачиваемости собственного капитала — отношение объема реализации (выручки) к среднегодовой стоимости собственного капитала.

в) коэффициент оборачиваемости товарно-материальных запасов — определяется как отношение суммы выручки от продаж к средней величине товарно-материальных запасов, или же, как отношение стоимости продукции к средней величине запасов (в этом случае стоимость запасов не включает торговые надбавки и наценки, в то время как выручка включает их).

г) коэффициент оборачиваемости дебиторской задолженности — определяется как отношение выручки от реализации продукции или же отношение объема продаж в кредит к средней дебиторской задолженности;

д) коэффициент оборачиваемости кредиторской задолженности (Payables Turnover) — финансовый показатель, рассчитываемый как отношение себестоимости проданных товаров к среднегодовой величине кредиторской задолженности. Характеризует среднюю скорость обращения счетов к оплате.

е) коэффициент среднего срока оборота дебиторской задолженности в днях рассчитывается как отношение: (365 х дебиторская задолженность менее 1 года) / выручка нетто от продаж или продажи в кредит. Показывает средний срок погашения дебиторской задолженности.

ж) средний срок оборота кредиторской задолженности (averagepayable period) — финансовый показатель, рассчитываемый как отношение (365 х краткосрочная кредиторская задолженность) /расходы на закупку товаров и услуг.

з) коэффициент оборачиваемости совокупных активов (total asset turnover) — определяется как отношение чистой выручки к средней стоимости активов и др.

4. ПОКАЗАТЕЛИ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ. Среди них наиболее часто используются:

а) рентабельность продаж по валовой прибыли = Валовая прибыль / Выручка;

б) чистая рентабельность продаж (другое название — коэффициент или маржа чистой прибыли) = Чистая прибыль / Выручка

в) рентабельность активов (ROA — return on assets) определяется как отношение чистой прибыли к средней величине активов. Может также рассчитываться как отношение операционной прибыли (EBIT) к средней величине активов;

г) коэффициент рентабельности чистых активов (RONA). Определяется как отношение прибыли до налогообложения к средней величине чистых активов, или как отношение чистой прибыли отчетного периода к основным средствам и чистому оборотному капиталу;

д) чистая рентабельность собственного капитала (ROE — return of equity) отношение чистой прибыли к средней величине собственного капитала.

Выделенные показатели рентабельности могут быть дополнены другими показателями. Это необходимо, если требуется более глубокий анализ финансовой и инновационной деятельности компании: например, в связи с необходимостью рассмотрения их динамики за последние несколько лет, или сопоставления с показателями других аналогичных предприятий и т.п.

Все предприятия имеют разные технико-экономические и финансовые условия своей деятельности. В связи с этим, сложно выделить какие-либо универсальные оптимальные соотношения названных выше коэффициентов.

Для каждого отдельного предприятия могут быть свои «оптимальные значения» показателей финансового состояния.

|

Скачать 1.67 Mb.

Скачать 1.67 Mb.