курсовая. Формирование политики продаж банковских продуктов и их эффективность (на примере пао сбербанка)

Скачать 331.52 Kb. Скачать 331.52 Kb.

|

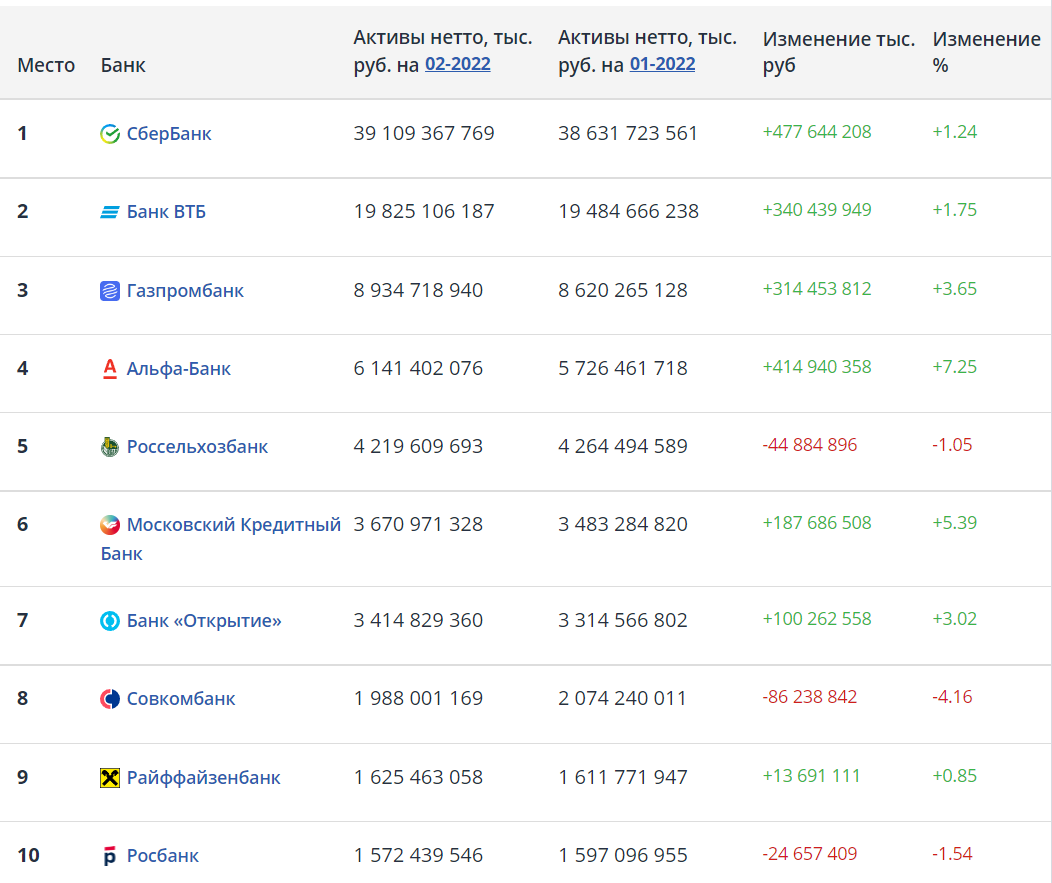

1 2  В то же время, поскольку банковский сектор сильно сегментирован, имеет смысл рассмотреть подробнее рынки присутствия ПАО «Сбербанк» по сегментам. Таблица покажет, что позиции ПАО «Сбербанк» слабее на корпоративных сегментах, о чем упомянуто в стратегии банка и годовом отчете компании за 2016 г. Доля ПАО «Сбербанк» в основных сегментах российского финансового рынка, %:

Предположительно, долю на данных сегментах «оттягивают» на себя другие крупные российские банки, специализирующиеся на работе с корпоративными клиентами, такие как Газпромбанк и ВТБ Банк Москвы. Согласно Таблице, если рассматривать сегменты по банковским продуктам, то позиции ПАО «Сбербанк» сильны на рынках кредитования, особенно жилищных кредитов, рынке вкладов, рынке дебетовых карт и эквайринга – здесь он занимает доминирующее положение, но заметно слабее на рынке потребительского кредитования, где больше игроков, а конкуренция гораздо выше. Кроме того, не стоит забывать, что в различных банках может сильно отличаться методика оценки рисков, что напрямую влияет на количество выданных кредитов. В рамках данной работы рынок потребительского кредитования был условно определен как «размытая олигополия», однако он требует более тщательного анализа.

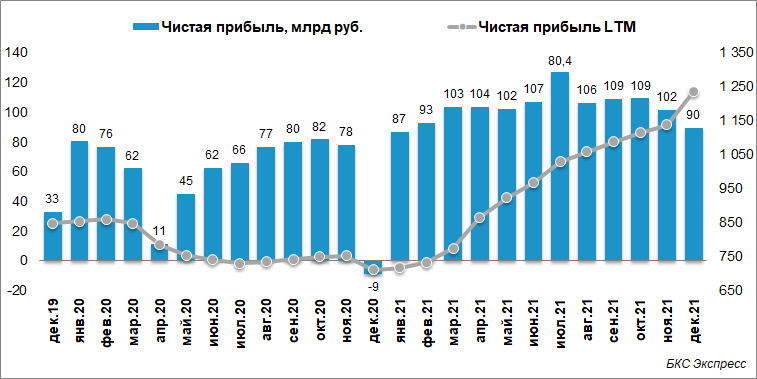

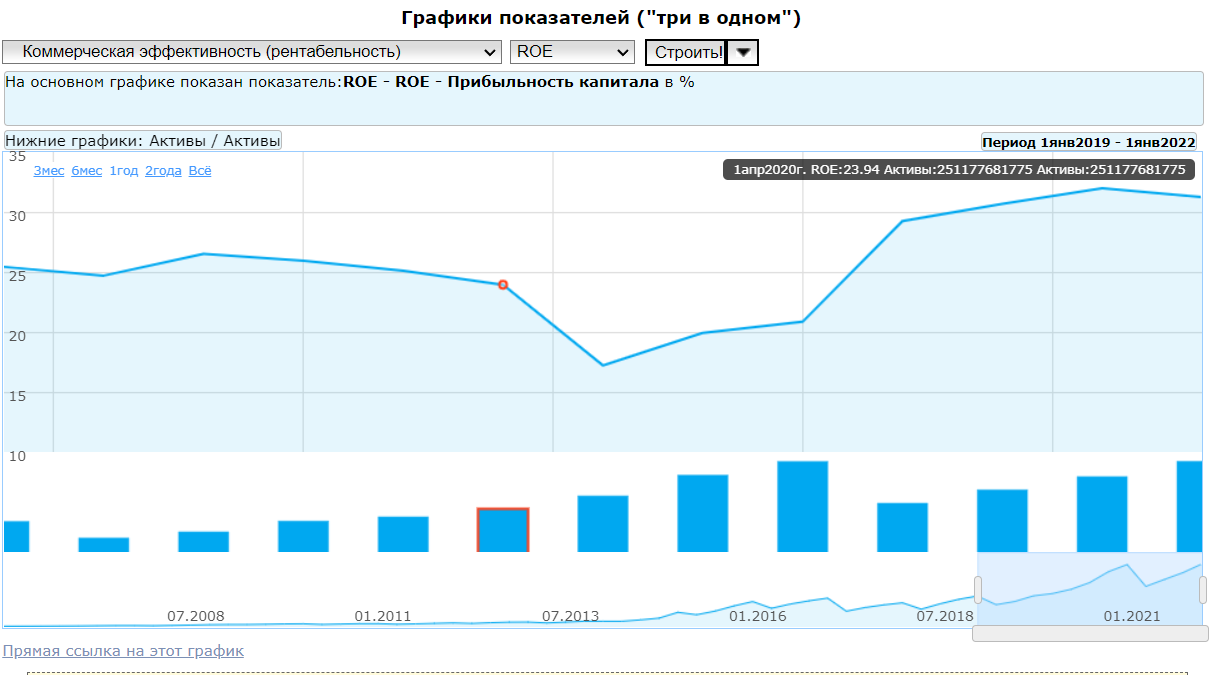

Можно сделать вывод о том, что банк ведет активную операционную деятельность и осуществляет большой объем банковских операций по предоставлению кредитов. Если рассматривать конкурентоспособность и позицию ПАО «Сбербанк России» в сфере предоставления кредитов, то можно увидеть, что данный банк, как и по остальным своим показателям, рассмотренным выше, занимает лидирующую позицию, с объемом выданных кредитов, равным 22 трлн. руб., по данным за 2021 года. Следом за Сбербанком на втором месте располагается ВТБ с выданными кредитами в размере 1402 млрд. руб.; на третьем месте – Россельхозбанк (кредиты в объеме 293 млрд. руб.). Кроме того, ПАО «Сбербанк России» является явным лидером по размерам размещенных депозитов, с объемом вкладов на 31 декабря 2021 года, равным 3 455 млрд. руб. Проанализировав данные и рассмотрев рейтинг самых успешных, крупных и востребованных банков, мы выявили неизменную тенденцию лидерства по всем направлениям у ПАО «Сбербанк». И также из рассмотренных рейтингов отчетливо видны главные, почти не изменяющиеся конкуренты Сбербанка России. Среди них особенно выделяются такие банки, как: ВТБ; Газпромбанк; Россельхозбанк, поэтому с уверенностью можно с уверенностью сказать, что ПАО «Сбербанк России» является самым востребованным, высокодоходным и высококонкурентным банком на территории Российской Федерации. Современное состояние и приоритетные направления развития Как показывают данные годового отчета, в котором размещено обращение президента и председателя правления Германа Грефа, 2021 год стал важной вехой в жизни ПАО «Сбербанк» и Группы Сбербанк. Руководство ПАО «Сбербанк» и Группы Сбербанк подвело промежуточные итоги трансформации, которыми банк занимался последние 10 лет, и утвердило новые стратегические приоритеты развития Группы Сбербанк. Руководство ПАО «Сбербанк» оценило внешние условия, которые существовали в 2020 году как неоднозначные. При этом оно отмечает, что они в целом соответствовали ожиданиям, которые спрогнозировали аналитические службы ПАО «Сбербанк»: российская экономика вышла из рецессии, показав умеренный рост в 1,5% на фоне восстановления внутреннего спроса. Однако, по мнению руководства ПАО «Сбербанк» рост расходов потребителей не был подкреплен ростом доходов. Учитывая темпы инфляции, Банк России снизил ключевую ставку ниже десятипроцентного уровня, что активизировало спрос на кредиты. Следует отметить, что в прошлом году наблюдалось продолжение оздоровления банковской системы: Банк России рекапитализировал три частных банка, убытки которых негативно отразились на рентабельности банковского сектора в целом. Несмотря на сложную экономическую ситуацию в России, прибыльные банки по итогам 2021 года заработали рекордный доход. Показатель чистой прибыли ПАО «Сбербанк» вырос за год в 1.7 раза на 31.12.2021 года и составил 1237.1 трлн. руб. Динамика изменения чистой прибыли ПАО «Сбербанк» показана на рисунке:  Что касается показателя, отражающего прибыль на обыкновенную акцию, то за период с 31.12.2020 по01.09. 2021 годы он вырос с 34.8 до 44.83 руб. на акцию.. В относительном выражении рост показателя составил +77,8%. Это положительно характеризует деятельность ПАО «Сбербанк» относительно акционеров предприятия, так как это говорит о высоком доходе в расчете на одну акцию банка.  Показатель рентабельности капитала показывает, что ПАО «Сбербанк» занимает 30 место среди наиболее крупных банков мира. При этом показатель рентабельности достиг пятилетнего максимума при значении в 24 %. Это подтверждается динамикой изменения показателя рентабельности капитал. Как видно значение показателя рентабельности капитала (ROE) выраженное в процентах выросло с 14,8% в 2015 году до 24,2% в 2017 году на 9,4 %. В относительном выражении данный показатель вырос более чем в 1,6 раза. Как следует динамика изменения рентабельности капитала положительная, что позволяет сделать вывод о том, что эффективность деятельности ПАО «Сбербанк» растет.  Подводя итоги оценки результатов финансово-хозяйственной деятельности ПАО «Сбербанк» можно сделать следующие выводы. ПАО «Сбербанк» является быстрорастущей и эффективной финансовой организацией. Показатели объемов кредитования и чистой прибыли достаточно быстро растут. ПАО «Сбербанк» является одним из крупнейших российских банков. На долю Сбербанка приходится 28,9% совокупных активов российского банковской системы. По итогам 2021 года все показатели, характеризующие деятельность банка, показали рост. Это относится как к динамике изменения объемов кредитования, так и к объемам депозитов юридических лиц на счетах банка. В 2017 году также выросли показатели отражающие рентабельность активов, собственного капитала, снижаются удельные показатели отражающие расходы банка. Таким образом, не смотря на продолжающуюся стагнацию российской экономики ПАО «Сбербанк» уверенно занимает лидирующие позиции на рынке банковских услуг. 3.3 Разработка направлений совершенствования продаж банковских продуктов Ключевой задачей для банка является наращивание масштаба бизнеса, повышение прибыльности и эффективности при одновременном увеличении гибкости, скорости и клиентоориентированности на основе внедрения новых технологий и воспитания нового качества людей. Руководство банка считает, что достичь этого можно, прежде всего, с помощью формирования лучшего клиентского опыта, причем не только в финансовой сфере, но и в других индустриях, через интеграцию современных технологий во все продукты, услуги и процессы банка, а также за счет развития эффективного управления и развития лучших сотрудников. ПАО «Сбербанк» предстоит закончить технологическую трансформацию нашего текущего финансового бизнеса, поддерживая при этом функциональность и надежность существующих ИТ-систем, завершить создание новой платформы и перевести на нее весь бизнес. Также нужно построить основу экосистемы в нефинансовых отраслях. •в финансовой сфере •и других сферах жизни клиента Лучший клиентский опыт и экосистемы • надежность и эффективность • новая платформа • безопасность • компания, управляемая с помощью данных и алгоритмов • инновации Технологическое лидерство • новые компетенции • команды вместо иерархии • современная культура и HR Лучший клиентский опыт и экосистема Клиентская база банка, отношения с клиентами, данные и знания о них являются основой успешности бизнеса и конкурентным преимуществом, которое необходимо сохранить и преумножить в новой стратегии, цель – обеспечить возможности для экономии времени и денег клиента как в финансовой сфере, так и в других сферах его жизни. Какие бы продукты и сервисы ни разрабатывались для клиентов, руководство будет начинать с понимания их конечных потребностей и выработки оптимального клиентского опыта на базе клиентской аналитики, дизайнмышления, современных технологий и лучшего опыта ведущих компаний мира. ПАО «Сбербанк» продолжит расширять и совершенствовать продуктовую и сервисную линейку. Для розничных клиентов: 1. Будет предлагать лучшие на рынке карточные и расчетные продукты. 2. Предложит клиентам услуги долгосрочного финансового планирования, позволяющие управлять текущими доходами и расходами, а также формировать индивидуальные инвестиционные портфели. 3. Создаст экосистему Р2Р-переводов для наших клиентов. 4. Запустит новый сервис «Кредитный потенциал» – индивидуальный и управляемый лимит для каждого клиента с мгновенной выдачей и без необходимости вносить дополнительную информацию. 5. Обеспечит цифровой доступ к государственным услугам. Для корпоративных клиентов: 1. Создаст площадку «Сбербанк Старт», которая поможет предпринимателям открывать и развивать свой бизнес. 2. Реализует моментальные расчеты между всеми розничными и корпоративными клиентами. 3. Будет предлагать клиентам моментальные кредиты за счет предварительно одобренных лимитов. 4. Предложит лучшие на рынке зарплатные продукты. 5. Усилит отраслевую экспертизу и предложит специализированные кредитные продукты. 6. Запустит продукты по финансированию государственно-частного партнерства. ПАО «Сбербанк» будет выстраивать индивидуальные отношения с клиентом: предоставит клиенту персонализированные продукты и сервисы в удобном для него канале в правильное время, в том числе на основе внешних данных и социотипа; предложит советы, помогающие клиенту сэкономить время и деньги; персонализирует предложение для крупных корпоративных клиентов, будет предоставлять услуги консалтинга. ПАО «Сбербанк» обеспечит предоставление простого доступа к услугам во всех каналах, сочетание онлайн- и офлайн-обслуживания, а также сохранит значительное региональное присутствие. Кроме того, ПАО «Сбербанк» создаст и запустит инновационные интерфейсы в цифровых каналах: улучшит клиентский опыт в «Сбербанк Онлайн» и «Сбербанк Бизнес Онлайн», выведет на рынок цифрового помощника на базе Мобильного банка, запустит сервис голосового ассистента и чат-боты; внедрит онлайн-открытие счета и регистрацию бизнеса для поддержки юридических лиц; обеспечит «бесшовный» цифровой опыт для массовых розничных и корпоративных клиентов; разработает и персонализирует онлайн-банкинг для каждой важной роли в компании-клиенте (так называемый ролевой доступ); выведет в онлайн 100% финансовых и нефинансовых сервисов для представителей малого и микробизнеса. Во всех каналах ПАО «Сбербанк» внедрит единую биометрическую идентификацию, что позволит быстро и удобно распознавать клиента и предоставлять доступ к любым продуктам и сервисам банка. ПАО «Сбербанк» будет обучать своих клиентов новому опыту, предупреждать о возможных рисках через все возможные каналы (банковские, социальные сети, мессенджеры и другие) и сделает все, чтобы оградить клиента от лишних коммуникаций. А также создаст платформу автоматизации маркетинга, чтобы повысить эффективность рекламных кампаний, каналов привлечения и обслуживания клиентов и обеспечить стабильный клиентопоток. Продолжит предоставлять удобные и понятные продукты и сервисы для своих клиентов старшего возраста: надежные финансовые продукты: пенсионная карта с повышенным начислением процентов на остаток и бесплатным обслуживанием, специальные условия по вкладам, бонусы и акции партнеров и другие; адаптированные нефинансовые услуги, такие как пакет «Легкий выход на пенсию», а также сервисы, способствующие комфортному и активному образу жизни на пенсии. ПАО «Сбербанк» сделает свои физические и цифровые каналы дружелюбными и понятными для клиентов. Для этого он сохранит высокий уровень сервиса и привычный формат в физических каналах, сделает отделения банка физическими представительствами онлайн-банка, обучая пользованию онлайни мобильным банком, объясняя все возможные финансовые риски и продвигая программы финансовой грамотности. ПАО «Сбербанк» начинает активное строительство экосистемы нефинансовых бизнесов для удовлетворения конечных потребностей клиентов. Предложение дополнительных, синергичных с финансовыми продуктами сервисов в таких сферах жизни розничного клиента, как покупки, дом, отдых, здоровье, а также развитие бизнеса для юридических лиц, поможет ПАО «Сбербанк» значительно повысить качество и глубину взаимоотношений с клиентами, сохранить долгосрочную конкурентоспособность. Опираясь на опыт цифровой трансформации в финансовой области, на большое количество клиентов и данных о них, банк сможет благотворно влиять на повышение цифровизации и конкурентности в избранных отраслях, что позитивно скажется на развитии экономики страны в целом. Руководство банка уверено, что долгосрочная конкурентная стратегия за рамками финансового сектора позволит сохранить масштаб и прибыльность бизнеса. Заключение Таким образом, в ходе проведенного анализа можно сделать вывод, что в целом на развитие российской экономики огромное влияние оказывают коммерческие банки через создание, продвижение и совершенствование своих банковских продуктов. Для того, чтобы успешно развиваться и функционировать в банковской сфере и высокой конкуренции, коммерческим банкам нужно внедрять инновационные банковские продукты для повышения эффективности своей деятельности. В целом, политика продвижения банковских услуг на рынок - это система мероприятий по взаимодействию банка с потенциальными потребителями и обществом в целом, направленная на формирование спроса и увеличения объема продаж банковского продукта. Продвижение - это целенаправленные коммуникационные действия для того, чтобы убедить клиента в необходимости обратиться в банк за финансовой услугой. Методы продвижения банковского продукта - это действия банка по распространению сведений о достоинствах банковского продукта и убеждению субъектов целевых рынков потребителей банковских услуг в необходимости его покупки. Основными методами продвижения банковских услуг являются реклама, личная продажа, пропаганда и стимулирование сбыта. На сегодняшний день, наиболее эффективным способом продвижения товаров и услуг является Интернет. Продвижение всех видов товаров и услуг, а в том числе и банковских услуг в сети Интернет, по другому, называется электронной коммерцией. Проведенное исследование показало, что по мнению некоторых экспертов, российский рынок электронной коммерции в ближайшие несколько лет должен стать одним из самых перспективных и динамично развивающихся рынков во всём мире. Согласно прогнозам Morgan Stanley к 2021 году интернетрынок достигнет объёма в 72 миллиарда долларов и 7% от всего розничного товарооборота. На рост российского рынка электронной коммерции во многом повлияет и увеличение количества пользователей интернета, так, например, сейчас в России 53 миллиона человек пользуются сетью интернет, а к 2021 году их количество вырастет до 87 миллионов. Основными преимуществами продвижения банковского продукта в сети Интернет следует считать: низкую стоимость маркетинговых мероприятий, широкий охват аудитории, поддержание связи с аудиторией, мобильность всех кампаний. Таким образом, для совершенствования продвижения банковских продуктов, было предложено продвижение в сети Интернет, в частности: поисковая оптимизация сайта; размещение баннерной и текстовой рекламы; использование e-mail маркетинга; размещение прессрелизов компании; использование партнерских программ. Рынок электронной коммерции - это динамично развивающаяся отрасль как в России, так и в зарубежных странах. Россия пока еще отстает от других стран по объемам торгов в сети Интернет, но, тем не менее прогнозы развития рынка достаточно оптимистичные. Следовательно, продвижение банковских продуктов в сети Интернет - является одним из лучших способов привлечения клиентов банка и увеличения показателей доходности банковской деятельности. Хотелось бы отметить, лишь комплексный подход к решению данной задачи способен обеспечить банку действительно ощутимый эффект в борьбе за повышение эффективности продаж. ПАО «Сбербанк» продолжит более эффективно использовать имеющиеся конкурентные преимущества, важнейшее из которых – доверие клиентов. Значительная ресурсная база и капитал Сберегательного банка позволяют предоставлять крупные и долгосрочные кредиты и инвестиции, занимать лучшие среди российских банков позиции для привлечения средств на международном финансовом рынке. Повышение качества экономической деятельности Сбербанка и его дальнейшего функционирования естественным образом связано с возникновением качественно новых форм риска и его последствий. Таким образом, в ближайшей перспективе предстоит совершенствование системы управления рисками. Для этого необходимо повысить гибкость управления Сберегательным банком, обеспечить быстроту реакции на меняющиеся рыночные условия, опережающими темпами развивать современные информационные технологии. Подведя итоги для улучшения формирования политики продаж банковских продуктов важно: - Повышение физической и ассортиментной доступности финансовых услуг через развитие онлайн-каналов обслуживания для населения и бизнеса при снижении рисков цифрового неравенства и усилении кибербезопасности. - Расширение возможностей привлечения долгового и долевого финансирования для бизнеса. Цифровизация финансовой доступности в интересах населения и бизнеса, жителей отдаленных, малонаселенных и труднодоступных территорий, людей с инвалидностью, пожилых и других маломобильных групп населения, граждан с невысоким уровнем дохода Субъектов малого и среднего предпринимательства. - Защита прав потребителей финансовых услуг и инвесторов Повышение финансовой грамотности населения и МСП с акцентом на цифровую, инвестиционную и киберграмотность. - Сбалансированное повышение уровня физической и ценовой доступности финансовых услуг для населения и бизнеса, совершенствование их качества и расширение ассортимента с учетом процессов цифровой трансформации финансового рынка. Список литературы 1.Федеральный закон от 02.12.1990 N 395-1 (ред. от 30.12.2020) "О банках и Банковской деятельности" // СПС «Консультант Плюс». 2. Федеральный закон от 30.12.2004 N 218-ФЗ (ре д. от 31.07.2020) "О кредитных историях"// СПС «Консультант Плюс» 3.Федеральный закон от 21.12.2013 N 353-ФЗ (ре д. от 03.04.2020) "О потребительском кредите (займе)" (с изм. и доп., вступ. в силу с 01.09.2020) // СПС «Консультант Плюс» 4. Альберт, В.А. Тенденции и реалии инновационного развития банковского сектора [Текст] / В.А. Альберт //Фундаментальные исследования. – 2018. – № 5-2. – С. 357–360. 5. Ануриев, С.В. Платежные системы в России [Текст] / С. В. Ануриев. - М.: Финансы и статистика, 2016. – 788 с. 6. Базилевич, М.А. Особенности розничного кредитования в контексте разработки банковских продуктов и услуг [Текст] / М.А. Базилевич, Д.Л. Агрба, М.М. Кобж // Актуальные вопросы современной финансовой науки: материалы международной научно-практической конференции, – 2016. – С. 13–17. 7. Банковское дело [Текст]: учебник – 2-е изд.,под ред. Г.Г. Коробовой. – М.: Магистр, 2016. - 592 с. 8 .Банковское дело [Текст]: учебник для вузов / под ред. Е.Ф. Жукова. – 2-е изд. - М.: ЮНИТИ-ДАНА, 2016. – 614 с. 9. Банковское дело [Текст]: учебник для вузов / под ред. М. А. Петрова. - М.: Рид Групп, 2016. – 240 с. 10. Бломштейн, Г.Д. Банковское дело и платежная система [Текст]: учебник для вузов / Г.Д. Бломштейн, Б.Д. Саммерс. – М.: Дело, 2018. – 493 с. 11. Боннер, Е. А. Банковское кредитование [Текст] / Е.А.Боннер, 2016. – 211 с 1 2 |