Отчет по практике М-Холдинг. 3452_Отчет по производственной практике (М-Холдинг). Характеристика деятельности 5 2 Финансовый предприятия

Скачать 0.6 Mb. Скачать 0.6 Mb.

|

2.2 ЛиквидностьВ таблице 5 представлены результаты анализа ликвидности баланса. Таблица 5 Анализ ликвидности баланса ООО «М‑Холдинг» за 2019-2021 гг.

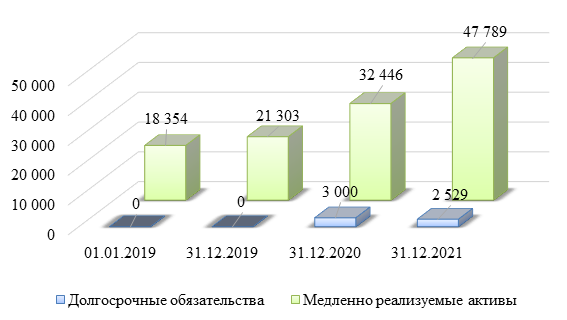

Анализ данных, приведенных в таблице 5, позволил сделать следующие выводы: 1) стоимость наиболее ликвидных активов должна быть больше стоимости наиболее срочных обязательств. На протяжении всего анализируемого периода данное условие не соблюдалось. В связи с этим сформировался дефицит наиболее ликвидных активов, предназначенных для покрытия наиболее срочных обязательств. Сумма этого дефицита составляла: на 01.01.2019 – 10 891 тыс. руб.; на 31.12.2019 – 7 686 тыс. руб.; на 31.12.2020 – 12 003 тыс. руб.; на 31.12.2021 – 16 079 тыс. руб. Соотношение наиболее ликвидных активов проиллюстрировано на рисунке 6.  Рис. 6. Соотношение наиболее ликвидных активов и наиболее срочных обязательств ООО «М‑Холдинг» за 2019‑2021 гг. (тыс. руб.) Таким образом, на протяжении анализируемого периода баланс компании по критерию наличия наиболее ликвидных активов оставался неликвидным. При этом дефицит наиболее ликвидных активов увеличился, что негативно характеризует изменения по данному аспекту финансового состояния; 2) стоимость быстро реализуемых активов также должна быть больше стоимости краткосрочных пассивов. На протяжении всего анализируемого периода данное условие соблюдалось. В связи с этим сформировался излишек быстро реализуемых активов, предназначенных для покрытия краткосрочных обязательств. Сумма этого излишка составляла: на 01.01.2019 – 1 092 тыс. руб.; на 31.12.2019 – 678 тыс. руб.; на 31.12.2020 – 4 871 тыс. руб.; на 31.12.2021 – 5 094 тыс. руб. Соотношение быстро реализуемых активов и краткосрочных пассивов демонстрирует рисунок 7. Таким образом, на протяжении анализируемого периода баланс компании по критерию наличия быстро реализуемых активов оставался ликвидным. При этом излишек быстро реализуемых активов увеличился, что положительно характеризует изменения по данному аспекту финансового состояния. На все отчетные даты имеющийся излишек по группе быстро реализуемых активов мог быть использован для покрытия дефицита по группе наиболее ликвидных активов;  Рис. 7. Соотношение быстро реализуемых активов и краткосрочных обязательств ООО «М‑Холдинг» за 2019‑2021 гг. (тыс. руб.) 3) стоимость медленно реализуемых активов также должна быть больше стоимости долгосрочных пассивов. На протяжении всего анализируемого периода данное условие соблюдалось. В связи с этим сформировался излишек медленно реализуемых активов, предназначенных для покрытия долгосрочных обязательств. Сумма этого излишка составляла: на 01.01.2019 – 18 354 тыс. руб.; на 31.12.2019 – 21 303 тыс. руб.; на 31.12.2020 – 29 446 тыс. руб.; на 31.12.2021 – 45 260 тыс. руб. Как видно из приведенных данных, излишек по данной группе активов увеличился, что положительно характеризует изменения по данному аспекту финансового состояния. Соотношение медленно реализуемых активов и долгосрочных пассивов демонстрирует рисунок 8.  Рис. 8. Соотношение медленно реализуемых активов и долгосрочных обязательств ООО «М‑Холдинг» за 2019‑2021 гг. (тыс. руб.) Таким образом, на протяжении анализируемого периода баланс компании по критерию наличия медленно реализуемых активов оставался ликвидным; 4) стоимость трудно реализуемых активов должна быть меньше величины собственного капитала. Только в этом случае у компании будут в наличии собственные оборотные средства, которые являются неотъемлемым условием обеспечения финансовой устойчивости. У компании на протяжении 2019‑2021 гг. имелись в наличии собственные оборотные средства по причине отсутствия внеоборотных активов (за вычетом долгосрочных финансовых вложений). Соотношение трудно реализуемых активов и постоянных пассивов представлено на рисунке 9.  Рис. 9. Соотношение трудно реализуемых активов и постоянных пассивов ООО «М‑Холдинг» за 2019‑2021 гг. (тыс. руб.) Учитывая результаты проведенного анализа, следует сделать вывод, что на протяжении анализируемого периода баланс компании оставался преимущественно ликвидным. При этом динамика состояния ликвидности баланса являлась в целом стабильной. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||