Инструкция по технике безопасности и правилам поведения при прохождении учебной практики по профессиональному модулю пм. 03 Выполнение работ по одной или нескольким профессиям рабочих,

Скачать 1.53 Mb. Скачать 1.53 Mb.

|

|

1.2. Стратегия развития банка 23 апреля 2019 года Наблюдательный совет ВТБ утвердил Стратегию развития группы ВТБ на 2019-2022 гг. Новая Стратегия Группы основана на следующих приоритетах: 1. Первоочередной задачей будет усиление бизнес-модели в части постановки клиента и его удовлетворенности в центр усилий Группы. ВТБ ставит своей целью стать банком первого выбора для клиентов и обеспечить лидирующие позиции по качеству сервиса и удобству клиентских путей. Этому будет способствовать переход к персонализированным коммуникациям, формируемым на основе передовых инструментов аналитики данных и моделирования, доступных клиентам через наиболее удобные для них каналы взаимодействия. 2. Второй задачей является ускорение цифровизации бизнеса. Это предполагает существенный рост доли цифровых каналов во взаимодействии с клиентом: более 50% продаж к концу 2022 года будут полностью цифровыми и не потребуют визита в отделение. Более 80% сервисных операций будут переведены в дистанционные каналы. 100% наших продуктов будут доступны клиентам в электронных каналах. Оставаясь при этом универсальным банком, ВТБ обеспечит переход сети отделений и других традиционных каналов на новый технологический уровень и создаст для клиента полностью многоканальный контур взаимодействия с банком. 3. Важным приоритетом является цифровизация внутренних процессов, в рамках которой, в частности, будут произведены переход на 100% безбумажный внутренний документооборот и максимизация доли электронного документооборота с внешними контрагентами. Важной задачей является построение передовой операционно-технологической платформы. Ее основу составит микросервисная ИТ-архитектура нового поколения, которая создаст конкурентные преимущества Группы по скорости внедрения технологических решений и вывода новых сервисов на рынок. Будет сформирована единая операционная фабрика, которая обеспечит высокую надежность, масштабируемость и эффективность операционных процессов. Инвестиции в технологические решения будут направлены на создание лидирующих решений по таким направлениям, как развертывание платформ биометрической идентификации, роботизации и продвинутой аналитики, виртуализация процессов на основе технологий искусственного интеллекта, создание системы открытых интерфейсов для оперативной интеграции с партнерами, автоматизация облачной инфраструктуры для ускорения и масштабирования мощностей. 4. Ключевым фактором решения данных задач станет ускорение реагирования банка на изменение рынка и клиентского спроса и продвижение таких ценностей корпоративной культуры, как инновационность, вовлеченность, нацеленность на результат и командная работа. Обновлению будут способствовать инициативы по развитию человеческого капитала — создание привлекательной рабочей среды и условий для лучших талантов на рынке, системное развитие лидеров завтрашнего дня, обеспечение роста производительности и конкурентной мотивации, баланс командных и индивидуальных успехов. Важным драйвером ускорения станет внедрение и масштабирование новой, сервисной модели работы совместных команд, сформированных вокруг внешних и внутренних сервисов. Рейтинги и финансовые показатели ВТБ доказал свое лидерство не только в России, но и за границей. За рубежом он вошел в следующие рейтинги: 500 самых крупных банков мира (236 место); 500 самых крупных банков Европы (210 место); 1000 самых крупных банков мира по размеру уставного капитала (66 место). ВТБ Капитал занял первое место в четырех номинациях ежегодного международного исследования The World’s Best Investment Banks журнала Global Finance. В частности, ВТБ Капитал признан лучшим инвестиционным банком на развивающихся рынках и в странах Центральной и Восточной Европы. Приведенная ниже таблица содержит информацию об основных финансовых показателях банка «ВТБ» и местах в рейтингах, которые он занимает, а также долях рынка, принадлежащих банку в сегменте обслуживания физических и юридических лиц. Показатели актуальны на 01.03.2020 года и сформированы по данным отчетности банка, публикуемой на сайте ЦБ РФ. Данные показатели приведены в таблице 1.2. Таблица 1.2. - Финансовые показатели Ош

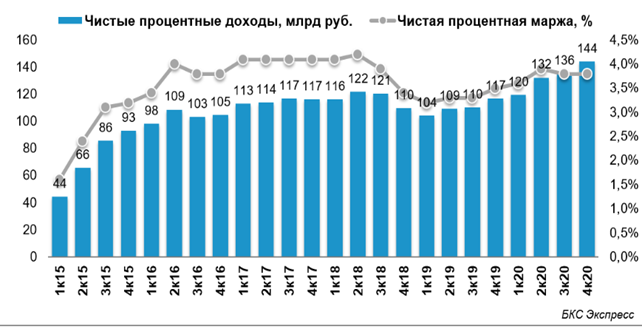

По объему вкладов ВТБ находится на 2 месте. За март 2021 г. объем вкладов составил сумму (4 910 527 млн.руб.), в апреле сумма составляла (4 981 118), таким образом изменения в процентах составило (+1.44 %). По сумме выданных кредитов ВТБ занимает 2 место. В марте 2021 объем составлял (11 765 059), в апреле сумма снизилась (11 699 269), процентное изменение составило (-0.56 %) Чистая прибыль Группы составила 75,3 млрд руб. за 2020 г. и 16,2 млрд руб. за IV квартал 2020 г., снизившись на 62,6% и 77,9% г/г соответственно в связи с ростом расходов на создание резервов и отрицательной переоценкой нефинансовых активов на фоне пандемии COVID-19. Диаграмма чистой прибыли банка ВТБ представлена в диаграмме 1.1  Диаграмма 1.1 - Чистая прибыль ВТБ Чистые процентные доходы за 2020 г. увеличились на 20,7% г/г в результате роста объемов процентных активов и увеличения чистой процентной маржи. За 12 месяцев и IV квартал 2020 г. чистая процентная маржа составила 3,8% по сравнению с 3,4% и 3,5% по итогам 12 месяцев и IV квартала 2019 г. соответственно. На уровень чистой процентной маржи в течение года положительно влияло смягчение денежно-кредитной политики и снижение стоимости обязательств, опережающее снижение доходности активов.  Диаграмма 1.2 - Чистые процентные доходы 1.3. Карта банковских продуктов Продукты банка представлены в таблице 1.3 Таблица1.3 - Банковские продукты ВТБ

Ключевым направлением деятельности Банка ВТБ является обслуживание корпоративных клиентов, в том числе государственных организаций. Но после присоединения других банков стал активно развиваться сектор обслуживания частных клиентов. Продукты банка для частных клиентов: 1. Кредиты, в том числе рефинансирование и автокредиты. 2. Карты: дебетовые и кредитные, зарплатные, пенсионные, москвича. 3. Ипотека, в том числе для военных, с господдержкой. 4. Вклады: накопительные и сберегательные. 5. Инвестиции в акции, облигации, драгоценные металлы, валюту, ПИФы и пр. Кредит наличными. Кредит может получить только гражданин РФ, ежемесячный доход которого составляет не менее 15 тыс. рублей. Срок погашения составляет до 5 лет, для получающих в ВТБ зарплату – до 7 лет. Процентная ставка зависит от суммы, от того, являетесь вы или нет зарплатным клиентом, соглашаетесь или нет на оформление страхового полиса. Рефинансирование. ВТБ дает возможность объединить сразу 6 кредитов и получить дополнительную сумму на любые цели. Условия по рефинансированию такие же, как и по потребительскому кредиту. После одобрения заявки вам необходимо в старом щбанке (или банках) написать заявление о досрочном погашении. ВТБ переводит необходимую сумму на счет банка, кредит которого рефинансируется. Далее, вы погашаете долг только в ВТБ. Автокредит. ВТБ предлагает 4 программы для новых авто и 3 для поддержанных. Срок кредитования – 5 лет. По некоторым программам он установлен в 7 лет. Первоначальный взнос – 20 %, по поддержанным авто – 0 %. Максимальная сумма автокредита может достигать 7 млн рублей. Карты. Широко рекламируются мультивалютные дебетовая и кредитная карты ВТБ. Данные карты открываются на несколько валют: рубли, доллары и евро. Ипотека. ВТБ предлагает все существующие виды ипотеки: На новое жилье и жилье на вторичном рынке, рефинансирование, ипотека с господдержкой. Опция “Заемщик”, которую я описала выше, работает и с платежами по ипотеке. При активном пользовании кредиткой от ВТБ ставка по ипотеке снижается. Ипотечные ставки начинаются от 10,1 % годовых. Это не касается программ с господдержкой. Для военных она составит 9,8 %, а для семей, у которых родился второй и последующий ребенок, – 6 %. Инвестиции. Банк следует современным трендам и возрастающему спросу на инвестиционные инструменты со стороны частных инвесторов, поэтому предлагает: ПИФы под управлением ВТБ, Капитал Управление активами; облигации федерального займа (ОФЗ); акции, облигации, валюту и фьючерсы; ИИС. Банк ВТБ предлагает исчерпывающий набор банковских услуг. Как и во многих других финансовых организациях, наиболее комфортные условия существуют для зарплатных клиентов. Если вы не являетесь таковым, то преимущества продуктов теряются на фоне конкурентных предложений от других банков. 2 Продажа и продвижение банковских продуктов и услуг. 2.1 Структура клиентской базы банка ВТБ Банк ВТБ обладает широкой клиентской базой, за семь месяцев текущего года ВТБ показал двукратный рост количества новых клиентов среднего и малого бизнеса по сравнению с аналогичным периодом прошлого года. Самым активным месяцем по открытию счетов в 2020 году стал июль – 30 тысяч предпринимателей выбрали ВТБ банком-партнером. На сегодняшний день ВТБ обслуживает более 700 тысяч расчетных счетов среднего и малого бизнеса. В первой половине июня отделения ВТБ посетили более 1,5 млн клиентов. По сравнению с аналогичным периодом мая данный показатель вырос на 30%. На сегодняшний день количество клиентов банка ВТБ составляет около 22 011 730 человек. Данные показатели отражают рост востребованности услуг банка рынком, доверие к банку со стороны клиентов. Клиентская база банка ВТБ включает два сегмента: корпоративные клиенты и розничные клиенты. Работа с физическими лицами является более привлекательной для банка с точки зрения прибыльности, т.к. данные сегмент рынка еще не скоро исчерпает свои возможности. Тем не менее работа с юридическими лицами продолжает оставаться важной статьей дохода для банка. Комплексные услуги корпоративным клиентам включают в себя дистанционное банковское обслуживание, гарантийные, документарные и депозитарные операции, операции на биржевом рынке, работу с драгоценными металлами и т. д. Состав клиентской базы ВТБ насчитывает порядка 4 тыс. крупных корпоративных клиентов и заемщиков, среди которых можно выделить такие компании, как ОАО «Газпром», ОАО «НК «Роснефть», ОАО «МОЭСК», ОАО «Атомстройэкспорт», НПО «Сатурн», ОАО «НПК», ОАО «Полиметалл», ОАО «Михайловский. Основой увеличения существующей клиентской базы для банка ВТБ, является улучшение действующих продуктов и программ обслуживания, что позволит удовлетворить потребности клиентов в финансовых услугах. Формируя клиентскую базу, банк придерживается следующих правил: 1.работа банка должна быть клиентоориентированной, иметь удобный режим работы при наличии широкой сети продаж во всех регионах Российской Федерации; банк должен иметь гибкую тарифную и процентную политику и широкий выбор продуктов, количество которых постоянно улучшается. Развитие каналов обслуживания клиентов В 2020 году роль цифровизации и внедрения новых технологий вышла на новый, национальный уровень. Правительством Российской Федерации были инициированы несколько национальных проектов, цель которых – создать благоприятные условия для экономического роста и дальнейшего развития страны за счет внедрения современных технологий. ВТБ активно включился в эту работу и продолжил развитие своих цифровых проектов для всех категорий клиентов. В 2019 году ВТБ показал исторический рекорд: число активных клиентов Банка в России достигло 14 млн физических лиц, и свыше 60 % из них являются активными пользователями ВТБ-Онлайн. Деятельность ВТБ направлена на совершенствование качества работы и улучшение качества обслуживания для всех категорий клиентов. Стратегия развития Группы ВТБ одним из ключевых приоритетов развития определяет необходимость повышения качества сервиса и лояльности клиентов во всех сегментах. В связи с этим банки Группы ежегодно проводят исследования с целью выявления удовлетворенности обслуживанием в подразделениях. ВТБ ставит задачу перевода к 2022 году 70% операций и 50% продаж в цифровые каналы. Все взаимодействие клиентов с банком будет осуществляться в онлайн-режиме — через мобильное приложение и веб-версию ВТБ-Онлайн. Это позволит получить любую услугу без личного визита в отделение банка. Клиенты, которые привыкли получать услуги в офисе, не лишатся такой возможности. Описание процедуры, условий и порядка оформления продажи банковского продукта в банке ВТБ Важнейшую роль в процедуре продажи банковских продуктов и услуг играет техника продажи. Как и в других банках менеджеры ВТБ используют 5 этапов продаж, которая состоит из: 1. Установления контакта; 2 Выявление потребности; 3. Презентация продукта; 4. Работа с возражениями; 5. Завершение контакта. 2.2 Процедура, условия и оформление продажи По кредиту: банк ВТБ выдает кредит наличными на сумму до 5 000 000 рублей. Для оформления займа собирают установленный пакет документов, заполняют заявление и отдают в банк. Для удобства заявку оформляют через сайт, ответ от сотрудников банка приходит в виде смс-уведомления. Не требуется поручителей, залога недвижимости и других обеспечительных мер. При этом заемщик должен иметь гражданство РФ и постоянную регистрацию в месте присутствия банка. Возраст от 18 лет, среднемесячный доход не менее 15 000 рублей, отсутствие отрицательной кредитной истории. По автокредиту. Для того чтобы оформить автокредит в ВТБ банке необходимо: 1. Заполнить заявку и получить одобрение кредита, 2. Оформить покупку и получить автомобиль. 3. Оформить кредит в центре автокредитования ВТБ, для заключения кредитного договора с ВТБ понадобиться: копия ПТС, копия договора купли-продажи автомобиля, копия счета на оплату автомобиля. По вкладу. Открыть вклад можно на официальном сайте ВТБ и в любом отделении ВТБ банка, для этого необходимо иметь при себе паспорт или любой документ удостоверяющий личность. Условия открытия вклада зависит от вида вклада. Все вклады ВТБ застрахованы в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации» №177-ФЗ от 23 декабря 2003 года. По кредитным картам. Для получения кредитной карты, необходимо: заполнить заявку (на официальном сайте или отделении ВТБ), дождаться решения по смс или электронной почте, забрать карту в ближайшем офисе ВТБ. Требования к заемщику: гражданство Российской Федерации; постоянная регистрация и фактическое проживание в одном из регионов присутствия Банка; подтверждение постоянного источника дохода; отсутствие отрицательной кредитной истории По ипотеке. Для получения ипотеки необходимо:1. Заполнить заявку (на официальном сайте или в отделении ВТБ); 2. Уточнить условия (подготовить документы и получить финальное одобрение); 3. Выбрать недвижимость (самостоятельно или с помощью партнеров ВТБ); 4. Подписать договор (внести деньги и зарегистрировать право собственности). Необходимые документы для получения ипотеки: 1.Заявление-анкета; 2.Паспорт гражданина РФ; 3.Номер СНИЛС (свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для лиц, которые в соответствии с законодательством РФ не обязаны иметь СНИЛС (например, военнослужащие); 4. Трудовая книжка (заверенная копия или выписка) или электронная выписка из ПФР/электронной трудовой книжкой с сайта/приложения gosuslugi.ru или epfr.ru; 5.Подтверждение дохода за последние 12 месяцев. Условия: Сумма кредита (до 6 млн. руб); Первый взнос (От 15%); Срок кредита (До 30 лет); Гражданство заёмщика (поручителя) (Российская Федерация); Срок заключения кредитного договора (До 01.07.2021 г. (включительно)) |