Курсовая. Ipo как источник привлечения инвестиций в России

Скачать 0.66 Mb. Скачать 0.66 Mb.

|

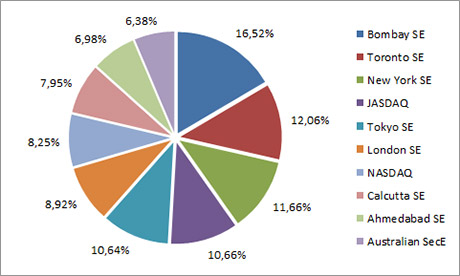

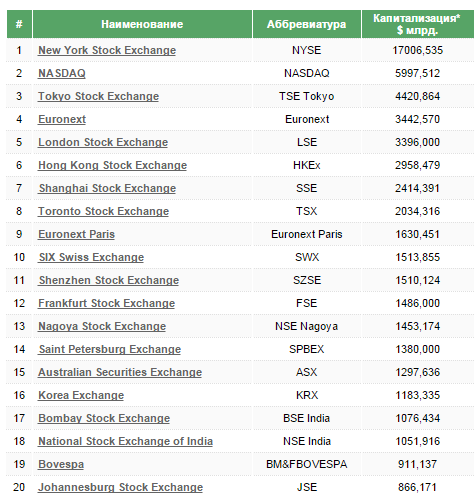

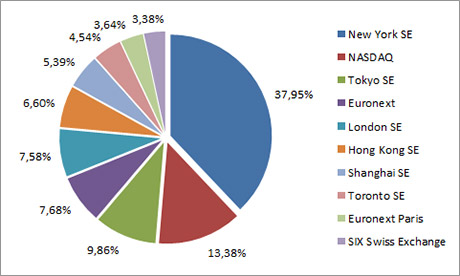

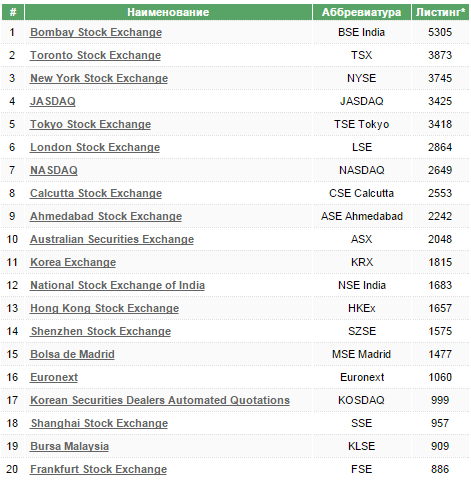

Таблица 4. Рейтинг фондовых бирж по капитализации на 2015 г. На графике можно воспринять статистику и на визуальном уровне (для наглядности показан ТОП 10) (Рисунок 3).  Рисунок 3. Рейтинг фондовых бирж по капитализации на 2015 г. Рейтинг фондовых бирж по листингу демонстрирует популярность фондовых бирж среди компаний. Сколько компаний хочет разместить свои акции на ведущих фондовых рынках? Посмотрим ТОП 20 бирж мира по листингу (Таблица 5). Таблица 5. Рейтинг фондовых бирж по листингу на 2015 г.  Достаточно взглянуть на диаграмму, и расклад сил становится абсолютно ясным (для наглядности показан ТОП 10) (Рисунок 4). | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Страна | Индекс | Рыночная капитализация (трлн. долл.) |

| Соединенные Штаты Америки Европа Соединенные Штаты Америки Европа | NYSE Euronext NASDAQ OMX | 17,007 3,443 5,998 1,241 |

| Япония | Tokyo Stock Exchange | 4,421 |

| Соединенное Королевство | London Stock Exchange | 690,79 млрд. руб. |

| Китай | Shanghai Stock Exchange | 2,414 |

| Гонконг | Hong Kong Stock Exchange | 2,958 |

| Канада | Toronto Stock Exchange | 2,034 |

| Индия | Bombay Stock Exchange | 1,076 |

| Индия | National Stock Exchange of India | 1,052 |

| Бразилия | BM&F Bovespa | 911,138 млрд. долл. |

| Австралия | Australian Securities Exchange | 1,298 |

| Германия | Deutsche Börse | 1,852 |

| Китай | Shenzhen Stock Exchange | 1,510 |

| Швейцария | SIX Swiss Exchange | 1,514 |

| Испания | BME Spanish Exchanges | 1,068 |

| Южная Корея | Korea Exchange | 1,183 |

| Россия | MICEX | 703,746 млрд. долл. |

| Южная Африка | JSE Limited | 866,171 млрд. долл. |

Из таблицы 7 видно, какие страны/города являются крупнейшими мировыми финансовыми центрами

Поэтому целесообразно рассмотреть первичное размещение акций на американских фондовых площадках.

По регионам компании из стран Азии лидируют в области привлечения финансирования, их общий объем IPO составил $106,8 млрд. Это максимальное значение с 2010 г.

У Нью-Йоркской биржи в 2015 впервые в истории может появиться серьезный конкурент. Дело в том, что китайские фондовые рынки вскоре окончательно откроются для внешнего мира и объединятся между собой. Тем самым возникнет финансовая площадка, игнорировать которую не сможет ни один крупный инвестор.

Ясно одно: в обозримом будущем вслед за Шанхайской прямую связь с Гонконгской биржей получит также и фондовый рынок в Шэньчжэне. И это будет очередной, а то и вовсе решающий шаг к возникновению в Китае нового мирового центра торговли ценными бумагами, сопоставимого по масштабу с самой Уолл-стрит.14

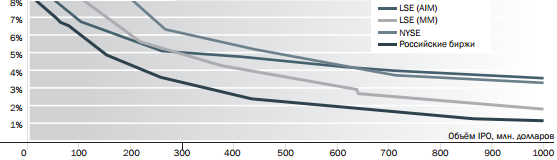

Что касается России, то до недавнего времени российские компании предпочитали зарубежные площадки для проведения IPO, из-за недостаточной ликвидности российского рынка, опасения компаний-эмитентов получения заниженной оценки стоимости своих бумаг, несовершенства законодательства и слабости отечественных институциональных инвесторов. Но в связи с улучшением российского законодательства, российские фондовые биржи привлекают отечественные компании для проведения IPO. Но есть и другие неоспоримые преимущества по прохождению листинга на отечественных фондовых биржах – издержки на проведение IPO в России ниже, чем за рубежом (Рисунок 5).

Рисунок 5. Удельные совокупные затраты эмитентов при проведении IPO. 15

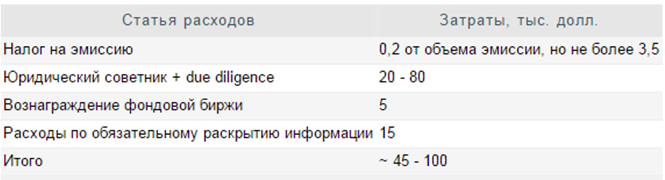

Рисунок 5. Удельные совокупные затраты эмитентов при проведении IPO. 15Данные, представленные в таблицах 8 и 9 позволяют сравнить издержки при осуществлении IPO в России и за рубежом.

Таблица 8. Издержки при осуществлении IPO в России

В целом на отечественное размещение (подготовку и само размещение) приходится порядка 1 - 1,5 % от объема размещения.

На зарубежном рынке статья расходов будет выглядеть следующим образом.

Таблица 9. Издержки при осуществлении IPO за рубежом

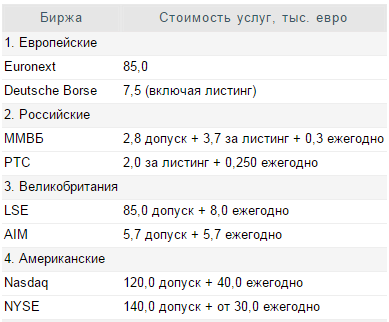

Таким образом, стоимость размещения на отечественной бирже для компаний будет на треть ниже стоимости размещения на западной площадке. Это особенно важно для компаний, имеющих средние размеры, и для которых место размещения не имеет принципиального значения. Стоимость оплаты услуг различных фондовых бирж при проведении IPO приведена в таблице 10.

Таблица 10. Стоимость услуг фондовых бирж

Таким образом, наиболее низкой является стоимость услуг отечественной биржи, немецкой и лондонской альтернативных площадок (AIM), что, кстати, и привлекает на последнюю из них большое количество зарубежных компаний. Сочетание дешевизны и широких возможностей (прежде всего за счет широкого круга инвесторов) заставляет отечественные компании направлять свои взоры именно на данный сектор.16

Группа "Московская Биржа" управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

Возникшая в результате слияния вертикально интегрированная структура, обеспечивающая возможность торговли всеми основными категориями активов, была переименована в Московскую биржу. Московская биржа провела первичное публичное размещение своих акций 15 февраля 2013 года на собственной торговой площадке (торговый код MOEX).

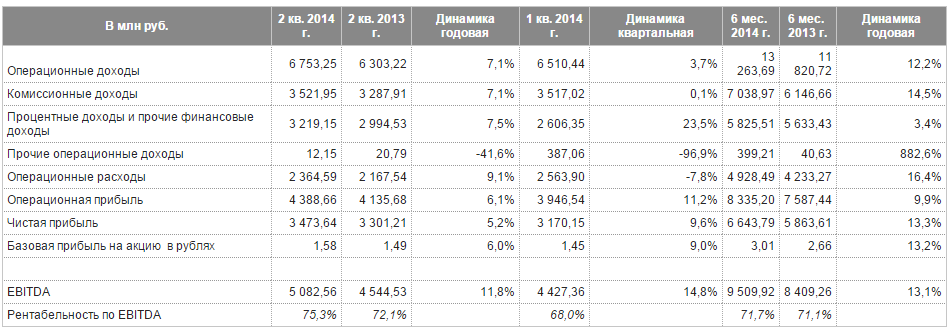

Основные операционные и финансовые результаты биржи во втором квартале 2014 года можно посмотреть в таблице 11.

Таблица 11. Ключевые финансовые показатели Московской биржи во втором квартале 2014 года.

Чистая прибыль выросла на 5,2% по отношению ко второму кварталу 2013 года, достигнув рекордного значения в 3,47 млрд рублей; прибыль на акцию увеличилась на 6,0% и составила 1,58 рубля.

Операционные доходы увеличились на 7,1% по сравнению с аналогичным периодом 2013 года и составили 6,75 млрд рублей.

Показатель EBITDA вырос на 11,8% и достиг 5,08 млрд рублей; рентабельность по EBITDA увеличилась во втором квартале 2014 года до 75,3% с 72,1% во втором квартале 2013 года.

Подытожив все перечисленное, можно сделать вывод, что конкуренция среди бирж очень высока, поэтому биржи начинают задумываться над снижением своих требований для размещения иностранных компаний. В то же время компаниям, планирующих проведение IPO, также следует сравнивать критерии бирж и свои возможности. Для российских компаний некоторые критерии (например, уровень корпоративного управления) могут показаться высокими. Но следует осознавать тот факт, что такие условия – это норма для международного рынка IPO и открытость бизнеса только способствует его развитию.

3. Исследование российского рынка первичного публичного предложения акций. Анализ IPO ОВК

3.1. Состояние развития рынка IPO в России

В 2013 г. завершился двухлетний этап снижения активности на рынке IPO. Улучшение макроэкономических показателей, оздоровление мирового валютного рынка, стабилизация политической обстановки и укрепление доверия инвесторов на ключевых рынках – все это обеспечило рост активности на рынках IPO к концу года. Но 2014 г. начался крайне негативно – девальвацией и сложной политической ситуацией.

Российские компании по-прежнему не спешат становиться публичными: в качестве источника финансирования многие эмитенты предпочитают обращаться за кредитом в банк, а не формировать акционерный капитал путем проведения IPO. Оба названных варианта привлечения финансирования затратны: кредит требует подготовки документации, оценки имущества и выплаты процентов, а IPO, в свою очередь, – расходов на размещение и выплату дивидендов. В то же время публичность может помочь компании снизить совокупную стоимость капитала, в том числе за счет увеличения доступа к кредитованию по более низким ставкам. Часто мотивом для размещения также выступает желание получить объективную рыночную оценку доли собственника, который хочет выйти из капитала компании.

Б.Б. Рубцов и А.В. Напольнов, учитывая активность проведения российскими компаниями первичных публичных размещений, выделили 4 этапа современного периода развития. Данный анализ авторы провели до 2011 г. На основании их данных можно выделить новый, пятый этап и, рассмотрев 2012-2014 гг., включить его в четвертый.

1. Формирование рынка (1996–2002): первые IPO российских компаний были единичными и осуществлялись на иностранных биржах. Начало положила компания «Вымпелком», разместив свои депозитарные расписки на ее акции на Нью- Йоркской фондовой бирже (NYSE). Следующей компанией оказалась «Голден Телеком», разместившая свои акции на NASDAQ. И первое размещение на внутреннем рынке провела компания «РБК».

2. Становление рынка (2003–2007): значительное увеличение числа размещений, совершенствование российской регулятивной и биржевой инфраструктуры. С 2003 г. начался значительный рост числа российских компаний, выходящих на первичный рынок. 2007 г. и вовсе стал рекордным по количеству IPO, при этом Россия вышла в лидеры среди стран Европы.

3. Кризис (2008–2009): отмена подавляющего большинства объявленных размещений. За 2008 г. только три компании решились провести значительные по объему сделки с акционерным капиталом.

4. Восстановление рынка (2010–2013): выход российских компаний на рынки акционерного капитала. Восстановление российского рынка размещений началось в конце 2009 г., когда некоторые отечественные компании снова начали проводить вторичные размещения акций.

5. Спад рынка (2014): текущая экономическая и политическая ситуация позволяет сделать вывод, что рынок ухудшается. Это вызвано из-за паники на российском финансовом рынке, связанной с обострением ситуации на Украине. Примером может служить IPO «Ленты». На цену размещения серьезное влияние оказали события последних дней в Украине. Изначально на старте роуд-шоу 14 февраля ценовой коридор был установлен на уровне 9,5–11,5 долл., в среду на этой неделе он был сужен до 10–11 долл. за бумагу. Но если еще в среду организаторы IPO ориентировали инвесторов на 10,5 долл. и книга заявок была переподписана в 1,5–2 раза, то буквально за день эти цену размещения пришлось понизить до 10,25 долл., а затем и до 10 долл. Это падение прежде всего связано с обострением обстановки в Крыму, в результате чего некоторые крупные иностранные финансовые инвесторы отозвали свои заявки.

Выделим следующие основные тенденции российского рынка IPO 2014 г.:

1) Продолжающаяся стагнация российского рынка публичных размещений в плане объемов. В 2014 г. количественные показатели немного улучшились, а стоимостные показали некое ухудшение.17

В числе основных причин сокращения объемов размещения следует отметить прежде всего нестабильную конъюнктуру на мировых финансовых (главным образом, фондовых) рынках, которая связана с отсутствием неких четких и устойчивых векторов дальнейшего экономического развития, а также непонятной политической ситуацией в некоторых регионах мира.

2) Заметное снижение интереса к акциям российских компаний со стороны иностранных инвесторов. Большую обеспокоенность у инвесторов вызывают появившиеся признаки замедления российской экономики, что делает весьма неопределенным ее дальнейшие перспективы. В настоящее время интерес иностранных инвесторов сосредоточен преимущественно в секторе высокотехнологичных компаний.

3) Увеличение числа «домашних размещений». Как мы можем видеть из Таблицы 12, отечественные площадки обошли зарубежные впервые за последние несколько лет. В первую очередь речь идет о Московской бирже, на которую пришлось более половины совокупного количественного и стоимостного объема сделок IPO.

Таблица 12. Количество IPO по биржевым площадкам (2005-2014 гг.)

| Биржевая площадка | Количество сделок IPO | ||||||||||

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | Итого | |

| London Stock Exchange (LSE) | 11 | 19 | 15 | 3 | 2 | 3 | 7 | 4 | 1 | 1 | 66 |

Продолжение таблицы 12

| Московская биржа | 3 | 7 | 14 | 3 | 1 | 7 | 1 | 1 | 3 | - | 40 |

| NASDAQ | - | 1 | 2 | - | - | - | 1 | 1 | 1 | - | 6 |

| Deutsche Borse | - | 1 | 1 | - | - | - | 1 | - | - | - | 3 |

| Hong Kong Stock Exchange | - | - | - | - | - | 2 | - | - | - | - | 2 |

| NYSE | - | - | - | - | - | - | - | 1 | 2 | - | 3 |

| Общее число IPO | 14 | 28 | 32 | 6 | 3 | 12 | 10 | 7 | 7 | 1 | 120 |

Основными причинами столь заметного роста популярности Московской биржи среди эмитентов стали:

– новые правила проведения эмиссии и листинга ценных бумаг, сократившие время между размещением и началом торгов;

– упрощение системы расчетов, связанное с переходом на систему T + 2 (расчеты в течение последующих двух дней);

– присоединение Московской биржи к международным клиринговым системам Clearstream и Euroclear.

4) Сохранение привлекательности зарубежных площадок для российских эмитентов (Таблица 13, 14), несмотря на существенное увеличение количества «домашних» IPO.

Таблица 13. Состоявшиеся IPO российских компаний в 2013–2015 гг.18

| Эмитент | Дата | Доля размещения пакета акций в УК, % | Цена размещения | Площадка | Объем IPO, млн |

| Московская биржа | 15.02.13 | 12,0 | 55 руб. | Московская биржа | 15000 руб. |

| QIWI Plc | 03.05.13 | 0 | 17 долл. | NASDAQ | 213 долл. |

| Luxoft | 26.06.13 | 12,6 | 17 долл. | NYSE | 70 долл. |

Продолжение таблицы 13

| Живой офис | 03.07.13 | 33,0 | 129 долл. | Московская биржа | 516 руб. |

| ТКС Банк | 25.10.13 | 0 | 17,5 (GDR) | LSE | 1087000 долл. |

| АЛРОСА АК | 28.10.13 | 16,0 | 35 руб. | Московская биржа | 41300 руб. |

| Twitter Inc. | 07.11.13 | 13,0 | 26 долл. | NYSE | 1500 долл. |

| АЭССЕЛЬ ТПГ | 12.11.13 | 30.0 | 69 руб | Московская Биржа | 270 руб. |

| Лента (г. Санкт-Петербург) | 28.02.14 | 22.1 | 10 (GDR) | LSE | - |

| ОВК НПК | 29.04.15 | 12.22 | 700 руб. | Московская Биржа | 73900 руб. |

Таблица 14. Планируемые IPO российских компаний в 2015 г.19

| Эмитент | Дата | Площадка |

| Детский мир | 2015 | LSE |

| Авиакомпания Сибирь (S7 Airlines) | 2015 | LSE |

| Металлоинвест | 2015-2016 | Московская Биржа |

| ОАК | 2016-2020 | - |

| ОСК | 2017 | - |

Обусловлено это рядом причин:

– ценные бумаги, обращающиеся на зарубежных биржах, более ликвидны и обладают более широкой «инвесторской базой»;

– инфраструктурный сервис зарубежных площадок более качествен;

– в России сохраняется высокий уровень рисков (не только экономических, но и политических), что заставляет многих российских эмитентов размещаться за рубежом.

Однако есть положительный сигнал – российские эмитенты, ранее размещавшиеся за рубежом, возвращаются на российские биржи, проводя «параллельный» листинг. Отчасти это может свидетельствовать о повышении ликвидности российской площадки, что, конечно, является позитивным сигналом.20

5) Положительной тенденцией стал рост числа IPO компаний средней и особенно малой капитализации. При этом проведение IPO таких компаний на Московской бирже, как и рост числа «возвращенцев» из числа компаний, ранее осуществлявших размещение за рубежом, будет способствовать не только увеличению числа торгуемых бумаг, но и повышению ликвидности площадки.

Из сказанного выше мы можем видеть, что есть как положительные, так и отрицательные тенденции публичного размещения в России.

За небольшой период времени российский рынок IPO от небольших размещений на зарубежных площадках в условиях полного отсутствия, какого бы то ни было необходимого регулирования смог превратиться до одного из самых крупных рынков IPO в мире. За это время накопился значительный опыт как у самих компаний, прошедших процесс трансформации из частных в публичные в части отношений с инвесторами, так и у инвестиционных банков, которые научились работать с российским собственником, понимают его мотивы и интересы.

2014 г. для российского рынка публичных размещений выдался довольно непростым. Усиление прежних, а также появление новых негативных тенденций обусловило продолжение стагнации. Давление на российские компании продолжает нарастать на фоне "украинского кризиса". Инвесторы опасаются введения более жестких санкций и сокращают свои позиции по бумагам российских компаний.

Неблагоприятная конъюнктура на мировых рынках способствует тому, что российские компании, которые планировали проведение IPO или SPO, вынуждены были пересмотреть свое решение.