доклад. Россия нефтепродукты. Крупнейшие мировые производители нефти в 20182019 гг

Скачать 2.2 Mb. Скачать 2.2 Mb.

|

|

В 2020 году Россия остается третьей страной в мире по добыче нефти, несмотря на развал сделки ОПЕК+, последствия торговой войны между США и Китаем, геополитические конфликты. Но основными тенденциями в нефтедобывающей и нефтеперерабатывающей отрасли России в текущем году являются сокращение добычи и производства нефти и снижение цен на нефть и нефтепродукты. В 2019 году мировая нефтегазовая отрасль находилась под влиянием множества факторов, ключевыми из которых стали действие соглашения между странами ОПЕК и другими странами-производителями нефти, торговая война между США и Китаем, геополитические конфликты. В 2020 году Россия продолжает оставаться третьей страной в мире по добыче нефти, занимая 11% от общего мирового производства после США и Саудовской Аравии (табл.12). Таблица 12 - Крупнейшие мировые производители нефти в 2018-2019 гг.

Среди крупнейших мировых потребителей нефти Россия занимает третье место. Таблица 13 - Крупнейшие мировые страны-потребители нефти в 2018-2019 гг.

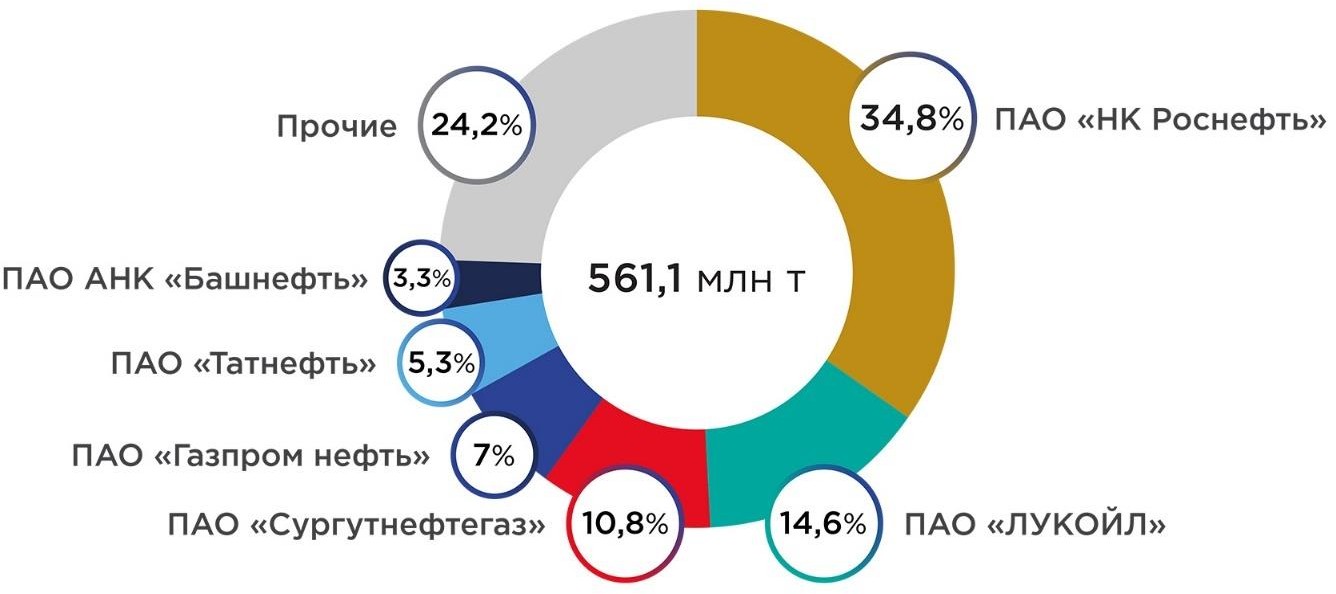

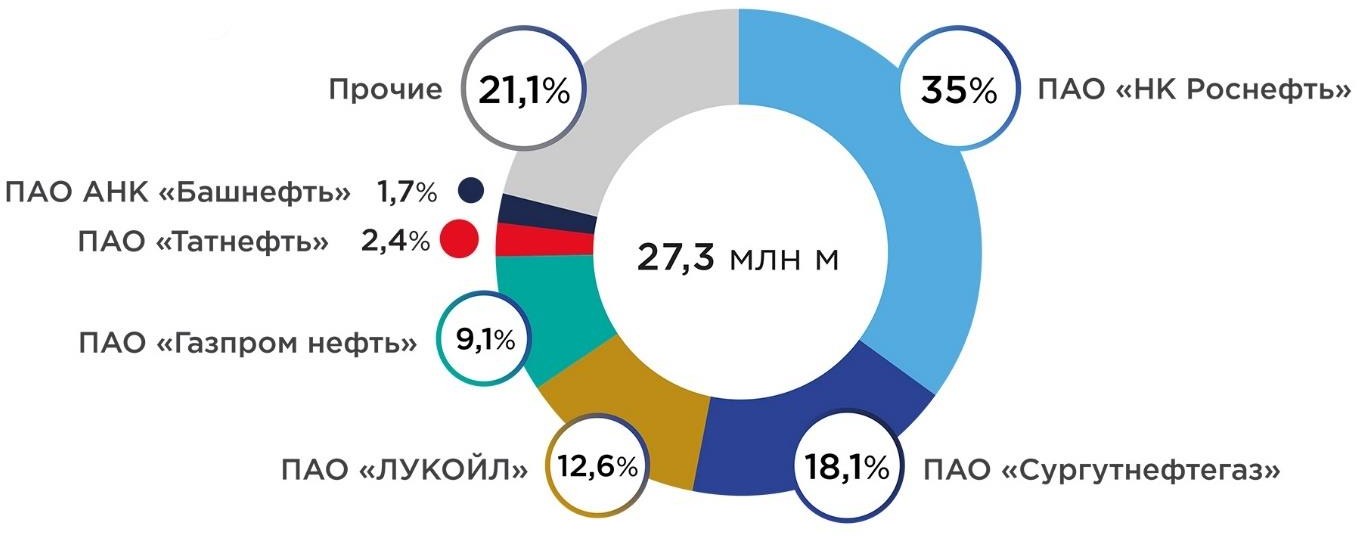

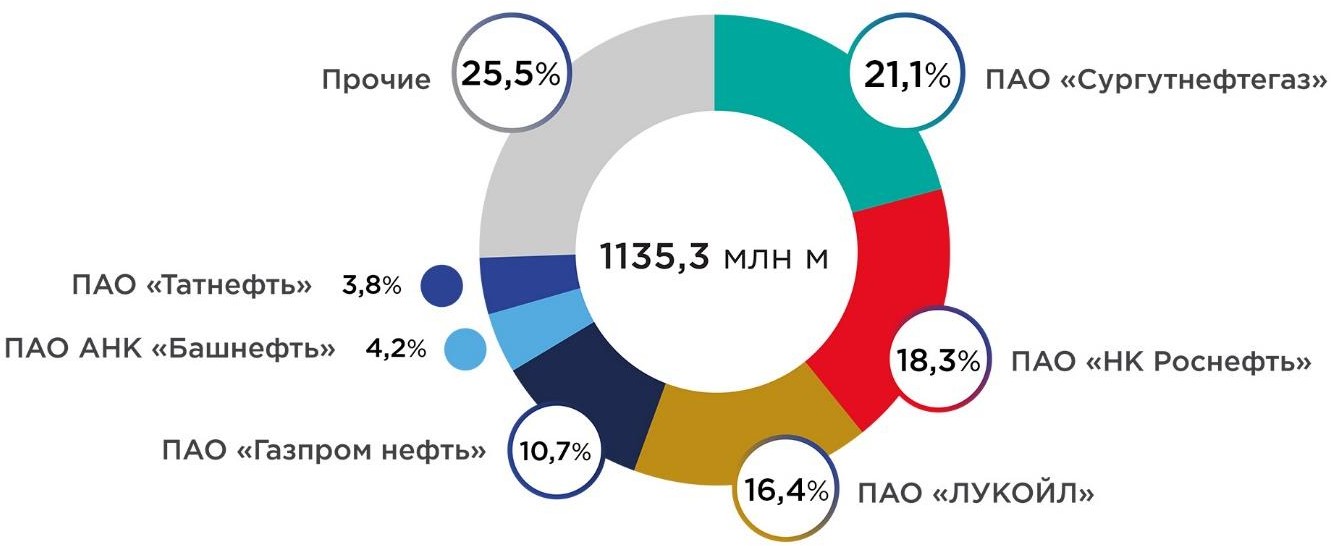

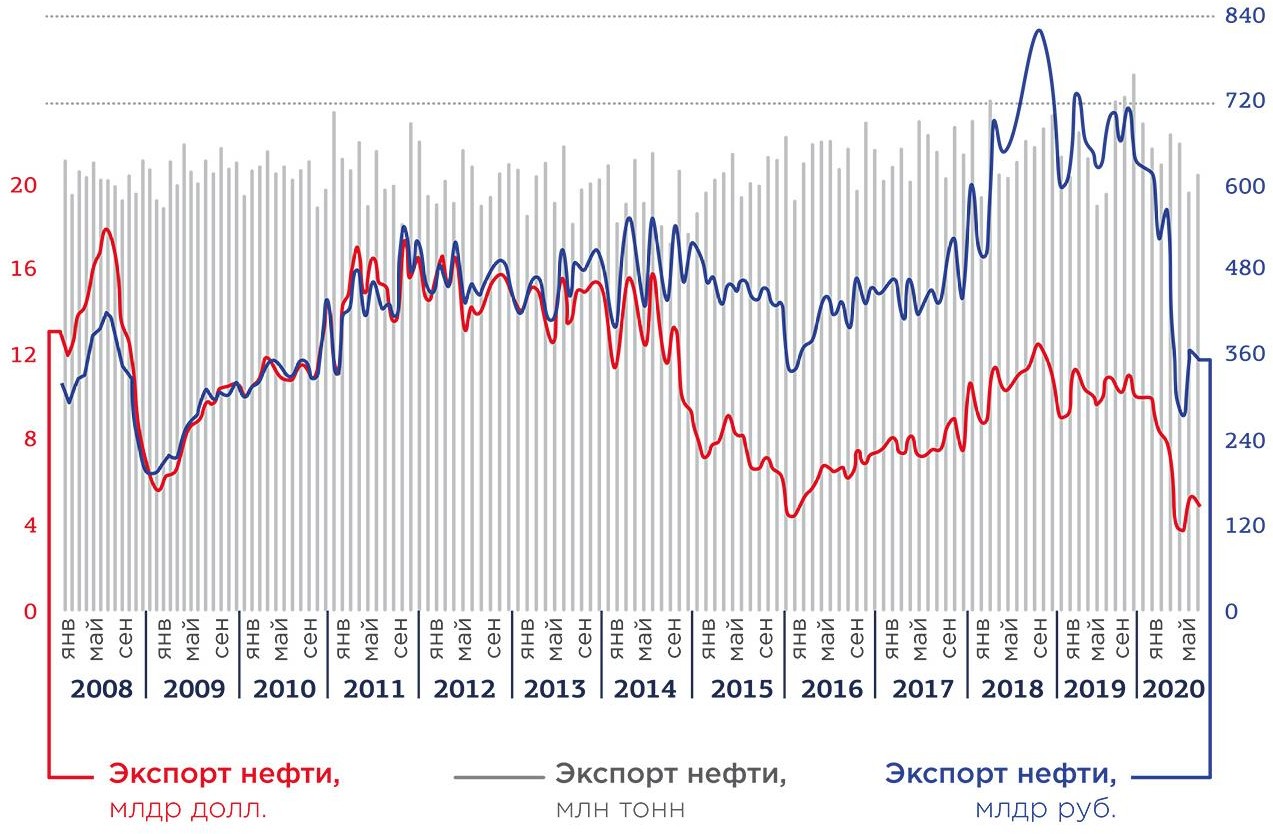

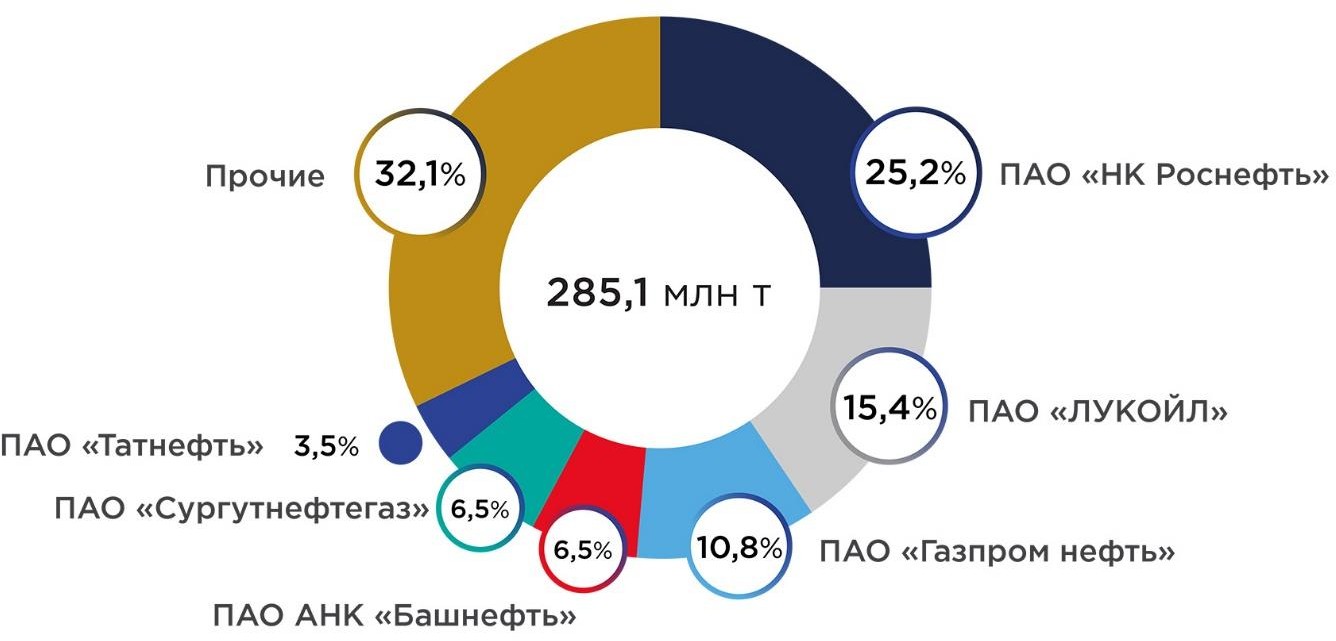

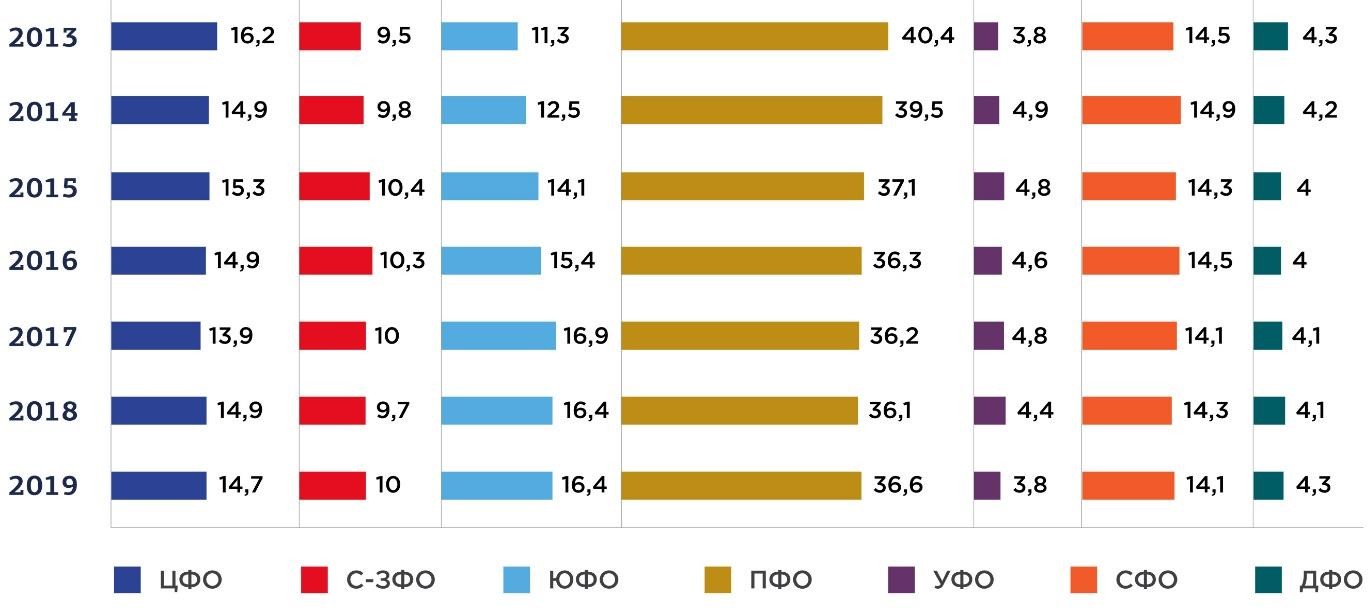

Характерно, что в России, в отличие от других стран, добыча нефти превышает ее потребление более, чем в три раза. Это связано с тем, что страна ориентирована на большой объем экспорта сырой нефти. Характеристика рынка добычи нефти в России  Добыча нефти в России в 2019 году составила 561,1 млн. т., достигнув очередного рекорда. Однако темп роста сократился с 1,7 % в 2018 году до 0,9 % в 2019 году. Снижение темпов обусловлено необходимостью выполнения обязательств в рамках действовавшего соглашения ОПЕК+ (рис.5). Добыча нефти в России в 2019 году составила 561,1 млн. т., достигнув очередного рекорда. Однако темп роста сократился с 1,7 % в 2018 году до 0,9 % в 2019 году. Снижение темпов обусловлено необходимостью выполнения обязательств в рамках действовавшего соглашения ОПЕК+ (рис.5).Рисунок 5- Динамика добычи и переработки нефти в России, млн. т. Доля вертикально интегрированных нефтяных компаний (ВИНК) в российской нефтедобыче составила 80%, незначительно снизившись относительно предыдущего года (в 2018 году – 81%). При этом независимые производители продолжают наращивать объемы производства, сохраняя среднегодовой темп роста на уровне 4 % (рис.6).  Рисунок 6 - Доли компаний в объеме добычи нефти в России в 2019 году, % Рисунок 6 - Доли компаний в объеме добычи нефти в России в 2019 году, %Если рассматривать региональную структуру российской нефтедобычи, то в большинстве основных нефтедобывающих регионов страны наблюдался ее рост, обусловленный освоением новых месторождений. Наибольший прирост показали Республика Саха (Якутия) и Ямало-Ненецкий автономный округ. Однако этот рост был частично нивелирован снижением в основном нефтедобывающем регионе страны – Ханты-Мансийском автономном округе - Югре, а также в некоторых других регионах, где наблюдается естественное истощение ресурсной базы и/или стабилизация уровней добычи на ранее введенных месторождениях. Объемы эксплуатационного бурения российских нефтяных компаний в отчетном году составили 27,3 млн. м., снизившись на 1,2 %. В эксплуатацию введена 7 861 скважина. Эксплуатационный фонд скважин в отрасли на конец 2019 года достиг 180 449 единиц, при этом доля неработающего фонда увеличилась по сравнению с предыдущим годом до 14,1 %.  Рисунок 7 - Доли компаний в объеме эксплуатационного бурения в России в 2019 году В отчетном году российские компании продолжили наращивать объемы поисково-разведочного бурения – показатель увеличился на 6,4 % и составил 1,1 млн. м.  Рисунок 8 - Доли компаний в объеме поисково-разведочного бурения в России в 2019 году Структура российского экспорта нефти Экспорт российской нефти в 2019 году увеличился на 3,3% - до 266,2 млн. т., в том числе поставки в дальнее зарубежье выросли на 3,7% - до 248,6 млн. тонн. Однако, по итогам семи месяцев 2020 года (январь-август) физический объем экспорта нефти сократился на 4,2% в годовом выражении, а стоимостной объем экспорта – на 37,7% по сравнению с аналогичным периодом предыдущего года. Снижение как стоимостного, так и физического объемов экспорта нефти объясняется неудачными переговорами стран ОПЕК+ в марте 2020 года, в результате которых Саудовская Аравия начала «ценовую войну»: королевство стало предоставлять скидки покупателям и объявило об увеличении добычи нефти на 2 млн. баррелей в сутки с 1 апреля 2020 г., когда истекал период действия предыдущих договоренностей. Преизбыток предложения нефти в марте–апреле 2020 г. привел к переполнению нефтяных хранилищ. Напряженность на нефтяном рынке сегодня усугубляется спадом экономического роста и мирового спроса.  Рисунок 9 - Динамика физического и стоимостного объемов экспорта нефти из России, текущие цены, млн. т, млрд. долл., млрд. руб., 2008-2020 гг. Основной объем экспорта в дальнее зарубежье осуществляется через морские порты. В 2019 году объемы поставок нефти этим направлением транспортировки выросли на 11%. Экспортные поставки трубопроводным транспортом, напротив, снизились, чему способствовал инцидент с загрязнением нефти. Также в 2019 году изменилась структура экспортных поставок: наблюдалось снижение экспорта российской нефти в Германию и Польшу, увеличились поставки в Нидерланды. В структуре экспорта нефти 69,3% занимает сырая нефть и 39,3% - нефтепродукты. За счет нефтепереработки производятся нефтепродукты, то есть создаются, во-первых, различные виды топлива, в том числе, авиационное, автомобильное, котельное и пр., а, во-вторых, сырье для дальнейшей химпереработки. При этом нефтепереработка делится на первичную и вторичную, где - первичная нефтепереработка заключается в сепарировании нефти, или разделении ее на фракции без химических преобразований состава нефтяного ресурса, а вторичная переработка – химическое изменение молекул углеводорода в составе нефти. Вторичная нефтепереработка направлена на производство разнообразного моторного топлива. Нефтепереработка: характеристика российского рынка  Основная доля переработки нефти в России принадлежит вертикально- интегрированным компаниям (ВИНК). По итогам 2019 года она составила 83%, что на 0,1% выше предыдущего года. Порядка 14,7% производства нефтепродуктов приходится на независимые компании и только 2,4% - на мини-НПЗ (рис.10). Основная доля переработки нефти в России принадлежит вертикально- интегрированным компаниям (ВИНК). По итогам 2019 года она составила 83%, что на 0,1% выше предыдущего года. Порядка 14,7% производства нефтепродуктов приходится на независимые компании и только 2,4% - на мини-НПЗ (рис.10).Рисунок 10 - Организационная структура объема переработки нефти в России, %  Первичная переработка нефтяного сырья в 2019 году составила 285,1 млн т., что на 0,6 % ниже, чем в 2018 году (рис.11). Одним из факторов, повлиявших на снижение объемов нефтепереработки, стало проведение капитальных ремонтов на нефтеперерабатывающих заводах. Первичная переработка нефтяного сырья в 2019 году составила 285,1 млн т., что на 0,6 % ниже, чем в 2018 году (рис.11). Одним из факторов, повлиявших на снижение объемов нефтепереработки, стало проведение капитальных ремонтов на нефтеперерабатывающих заводах.Рисунок 11 - Динамика переработки нефти в российских компаниях, млн. т. Ведущими нефтеперерабатывающими компаниями в России в 2019 году являются: «Роснефть», занимающая 25,2% в общем объеме нефтепереработки, «Лукойл» (15,4%), «Газпромнефть» (10,8%), «Сургутнефтегаз» (6,5%) и «Башнефть» (6,5%) (рис.12). В целом, ТОП-5 ведущих отечественных компаний в 2019 году переработали порядка 214,5 млн. т. нефти.  Рисунок 12 - Доли компаний (ВИНК) в российской нефтепереработке в 2019 году, % Основной объем нефтепереработки в России приходится на Приволжский федеральный округ (36,6% от общего объема производства), Центральный ФО – 14,7%, а также Сибирский ФО – 14,1% (рис.13).  Рисунок 13 - Структура нефтепереработки в России по ФО без мини-НПЗ, % В целом, объем производства основных нефтепродуктов в 2019 году увеличился на 0,6%, при этом заметно улучшилась структура их выпуска. Доля мазута топочного постепенно снижается, а доля автомобильного бензина и дизельного топлива растет. В отчетном году производство бензина и дизельного топлива достигло рекордных показателей за последние пять лет и составило 40,2 и 78,4 млн. т. соответственно (рис.14).  Рисунок 14 - Объем производства нефтепродуктов в России, млн. т. Выпуск бензина в России в 2019 году увеличился на 2,3% и достиг 40,2 млн. т., повторив лучший для страны результат 2016 года. Выпуск дизельного топлива (ДТ) увеличился на 1,2% и достиг 78,4 млн. т., что является максимумом с 1990 года. Выпуск топочного мазута в 2019 году составил, по оценкам разных экспертов, от 45,8 до 47,3 млн. т., снизившись примерно на 4,1%, или в среднем на 2 – 2,2 млн. т. по сравнению с предыдущим годом – минимальный показатель более чем за 50 лет. К слову, еще в 2015 году выпуск топочного мазута составлял порядка 71 млн. т. Это обусловлено масштабной модернизацией нефтеперерабатывающих заводов.  Основная доля в общем объеме производства нефтепродуктов принадлежит «Роснефти», «Лукойлу», «Газпромнефти» и «Сургутнефтегазу» (рис.15). Основная доля в общем объеме производства нефтепродуктов принадлежит «Роснефти», «Лукойлу», «Газпромнефти» и «Сургутнефтегазу» (рис.15).Рисунок 15 - Производство моторных топлив в Российской Федерации, млн.т. Структура российского экспорта нефтепродуктов По итогам 2019 года экспорт нефтепродуктов из России составил 142,9 млн. т. (позиция ТНВЭД 2710), причем с 2015 года этот показатель снижался, в отличие от экспорта нефти (рис. 16).  Рисунок 16 - Соотношение экспорта нефти и нефтепродуктов из России в динамике за 2015-2019 гг., млн. т. Основными странами-получателями нефтепродуктов являются Нидерланды, США, Турция, Мальта и Китай (рис.17).  Рисунок 17 - Распределение экспортных поставок нефтепродуктов по странам в 2019 году, млн. т. Немаловажным является количество имеющихся у отечественных компаний нефтеперерабатывающих заводов, а также мощности по переработке нефти (табл. 14). Таблица 14 - Общее количество и владельцы НПЗ на 2020 год

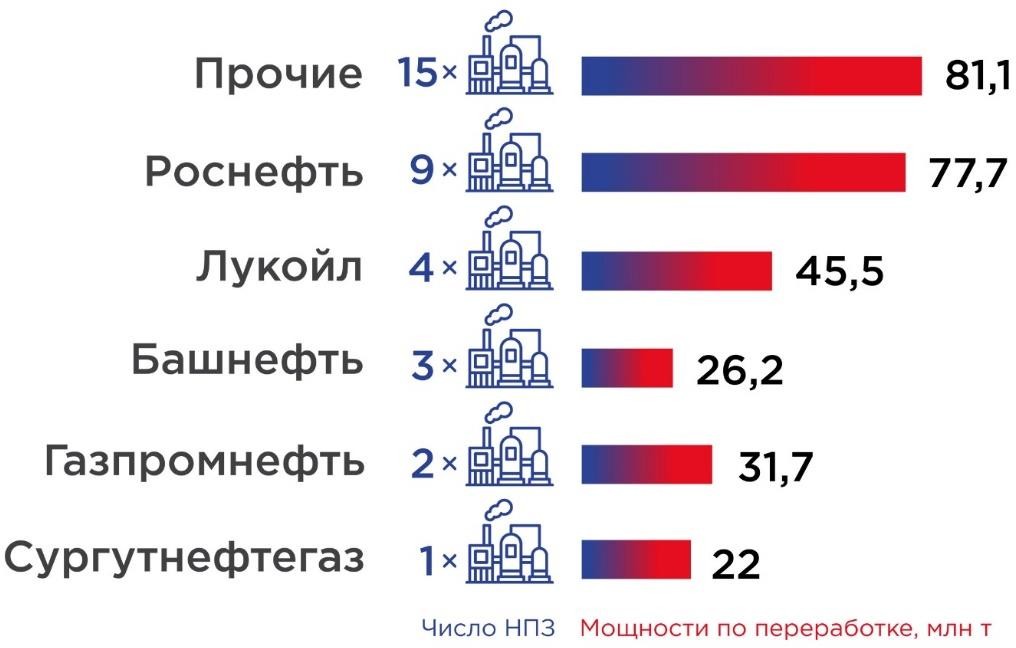

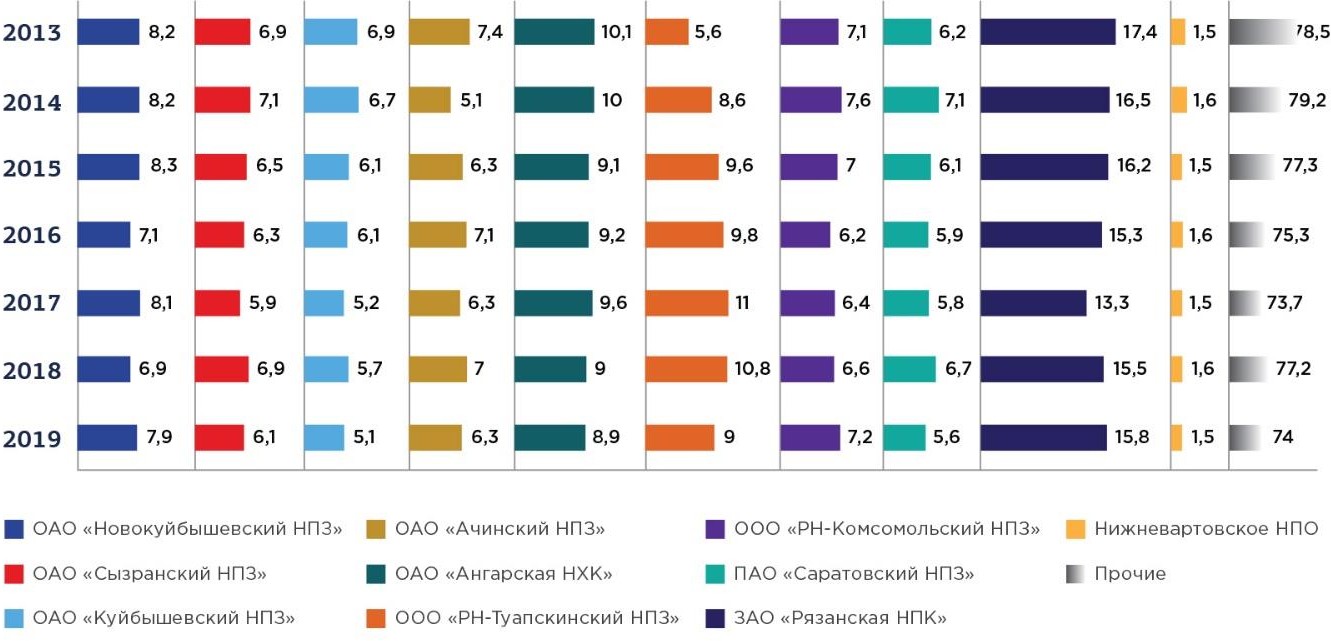

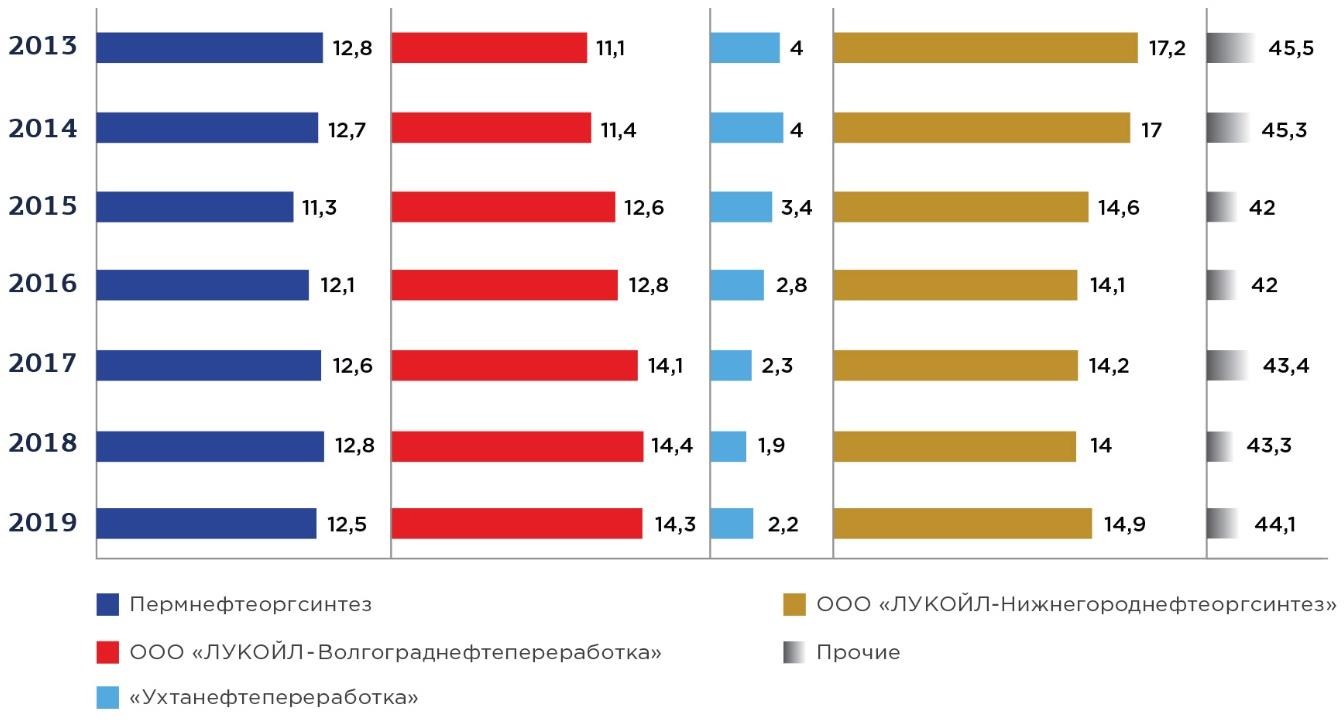

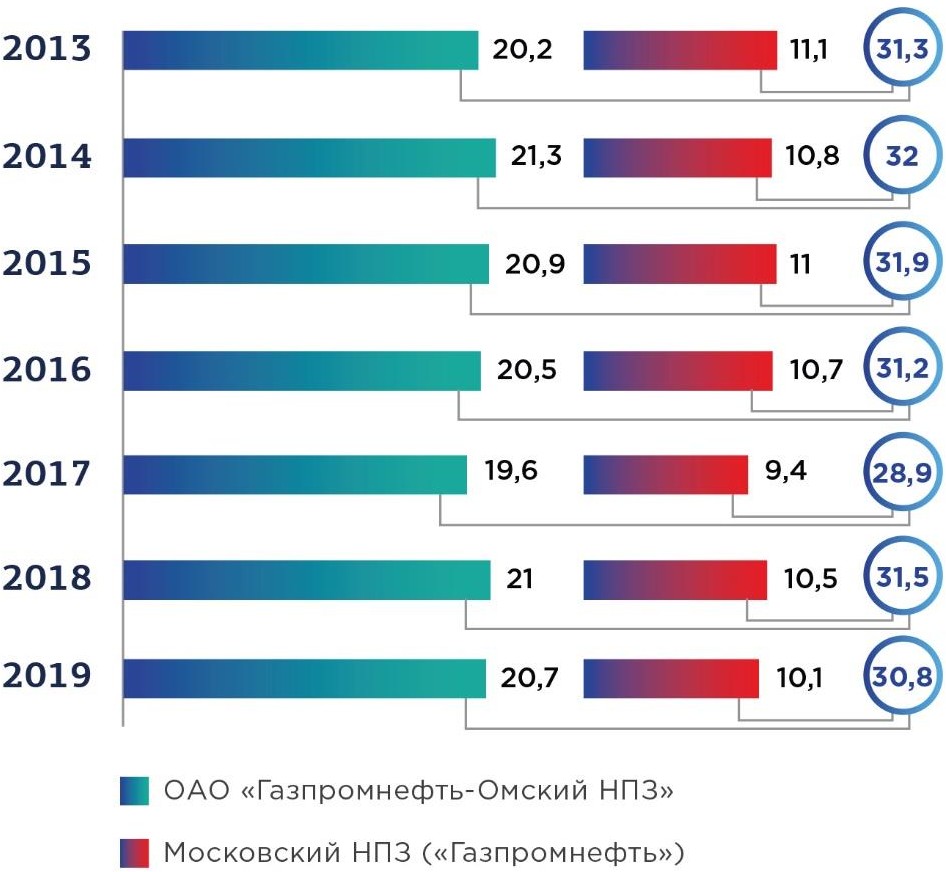

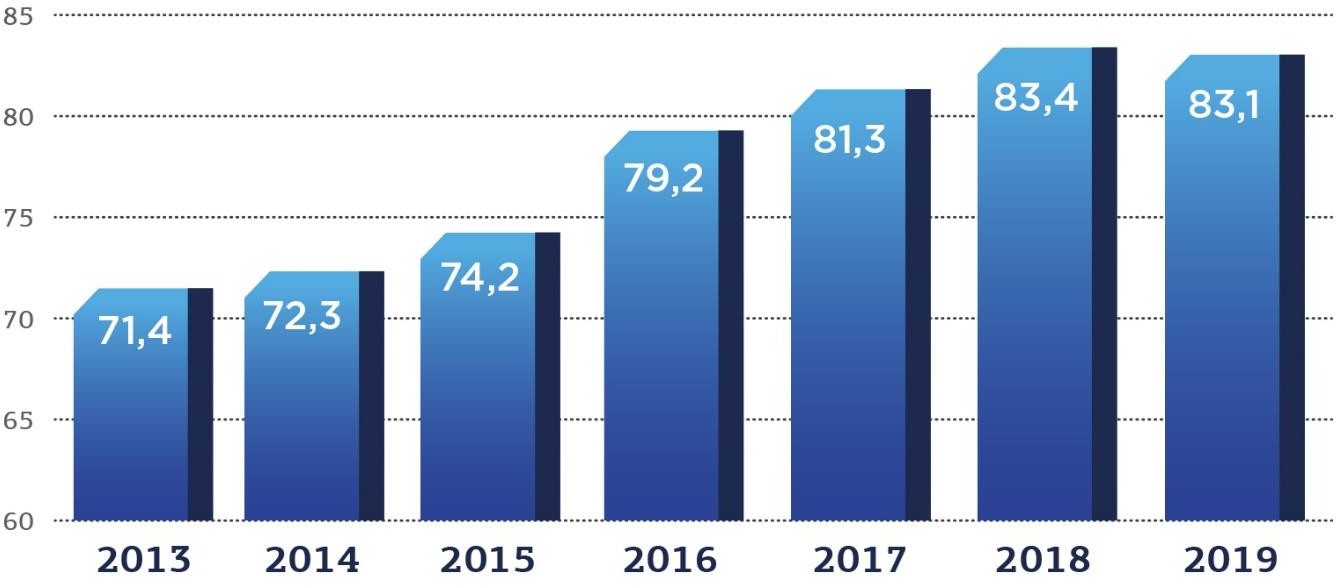

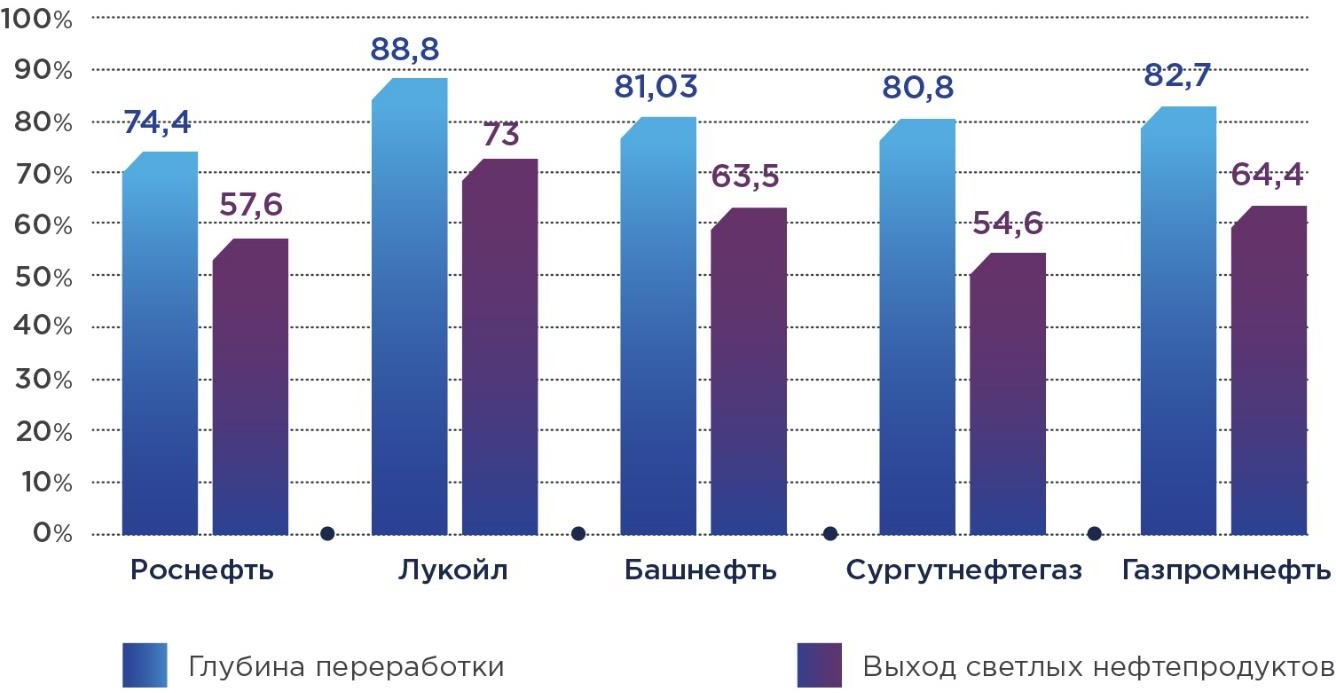

Наибольшее количество НПЗ принадлежит компании «Роснефть» (9) и «Лукойл» (4). Самая большая мощность по нефтепереработке по убыванию принадлежит НПЗ компаний «Роснефть», «Лукойл», «Газпромнефть», «Башнефть» и «Сургутнефтегаз» (рис. 18).  Рисунок 18 - Количество НПЗ и их мощности у крупнейших нефтегазовых компаний РФ за 2019 год Необходимо учитывать среднюю выработку на один НПЗ (отношение мощности к количеству НПЗ). В данном аспекте лидирует «Сургутнефтегаз», так как при наличии всего одного НПЗ его мощности составляют 22 млн. тонн. В среднем по всей стране один НПЗ перерабатывает 12 млн. тонн нефти в год. Основной объем первичной нефтепереработки приходится на ПАО «Роснефть», которое включает в себя 9 НПЗ: Комсомольский, Туапсинский, Куйбышевский, Новокуйбышевский, Сызранский, Ачинский, Саратовский НПЗ, Рязанская нефтеперерабатывающая и Ангарская нефтехимическая компания (рис.19). В целом заводы ПАО «Роснефть» в 2019 году переработали 74 млн. т. нефти, что на 3,2 млн. т. или на 4,1% меньше по отношению к 2018 году.  Рисунок 19 - Структура нефтепереработки на заводах ПАО «Роснефть», млн. т. В отличие от заводов ПАО «Роснефть» НПЗ ПАО «Лукойл» (вторая ВИНК по нефтепереработке в России) в 2019 году переработала порядка 44,1 млн. т. нефти, что на 0,8 млн. т. меньше прошлогодних показателей и на 29,9 млн. т. меньше показателей НПЗ «Роснефть» (рис.20).  Рисунок 20 - Структура нефтепереработки на заводах ПАО «Лукойл», млн. т.  ПАО «Газпромнефть» является третьей ВИНК по объему нефтепереработки в России. Имея два активно функционирующих НПЗ, в 2019 году компания переработала порядка 30,8 млн. т., что на 0,7 млн. т. меньше по отношению к 2018 году (рис.21). Стоит заметить, что все ведущие компании по добыче и переработки нефти сократили объемы нефтепереработки в 2019 году в среднем на 1,6% по сравнению с 2018 годом. ПАО «Газпромнефть» является третьей ВИНК по объему нефтепереработки в России. Имея два активно функционирующих НПЗ, в 2019 году компания переработала порядка 30,8 млн. т., что на 0,7 млн. т. меньше по отношению к 2018 году (рис.21). Стоит заметить, что все ведущие компании по добыче и переработки нефти сократили объемы нефтепереработки в 2019 году в среднем на 1,6% по сравнению с 2018 годом.Рисунок 21 - Структура нефтепереработки на заводах ПАО «Газпромнефть», млн.т. Показателем, характеризующим изменение отношения объёма продуктов переработки нефти к общему объёму затраченной при переработке нефти, является изменение глубины ее переработки (рис.22).  Рисунок 22 - Глубина переработки нефти в РФ за 2013-2019 гг., % Глубина переработки российских НПЗ в 2019 году составила 83,1%, что на 0,3% ниже предыдущего года. Тем не менее, в 2017 году этот показатель не превышал 81,3%, а в 2010 – 70,9%. Таким образом, отмечается заметный рост. Однако, в США, для сравнения, глубина переработки нефти – 90-95%, а на самых современных американских НПЗ – до 98%, в странах – членах ОПЕК – 85%, в Европе 85-90%. То есть мы видим заметное (хоть и небольшое) отставание России по данному показателю, несмотря на постоянный рост. На конец 2019 года все ведущие компании нарастили глубину переработки нефти по сравнению с 2018 годом в интервале 1,2-2,5%, соответственно, увеличился и выход светлых нефтепродуктов (рис. 23).  Рисунок 23 - Глубина переработки нефти и выход светлых нефтепродуктов ведущих компаний за 2019 год, % Наибольшую глубину переработки имеют НПЗ компании «Лукойл» (88,8%), что позволило увеличить долю выхода светлых продуктов с 69,3% в 2018 году до 73% в 2019 году, соответственно, снизив долю мазута с 22% в 2014 году до 11% в 2019 году. «Роснефть», имея самое большое количество НПЗ и самый большой объем нефтепереработки, отличается и самым низким уровнем глубины переработки в 74,4%. Как и увеличение глубины переработки нефти при первичной переработке, вторичная нефтепереработка предполагает высокий уровень технологического оснащения и модернизацию оборудования нефтеперерабатывающих заводов, позволяющие изменить состав нефтепродуктов за счет его химических преобразований (рис. 24).  Рисунок 24 - Ввод новых вторичных мощностей за 2011-2018 гг. и прогноз до 2024 г, млн. т. Тренды и перспективы нефтяной отрасли в РФ В целом, государственная политика России в нефтеперерабатывающей отрасли за последние несколько лет была направлена на повышение уровня глубины переработки нефти и выхода светлых нефтепродуктов. В первом квартале 2020 года нефтяная отрасль России взяла курс на снижение объемов добычи и производства нефти и нефтепродуктов, обусловленного, как было сказано выше, развалом сделки ОПЕК+ и уменьшением спроса на нефть и нефтепродукты в странах мира. Соответственно на мировом рынке, как и в России, произошел обвал цен на нефть. Однако цены на нефтепродукты в России остаются стабильными за счет специфики налогообложения, в частности, введения в 2018 году демпфера – обратного акциза. Демпфер, с одной стороны, ориентирован на получение компенсации нефтеперерабатывающими заводами в случае высоких цен на нефть, а с другой – на выплаты налога на сверхприбыль государству со стороны НПЗ в случае низких цен на нефть. Еще в январе 2019 года в России демпфер на бензин имел положительную динамику, составляя 3,6 тыс. руб. за тонну, но уже в марте 2020 года динамика стала отрицательной, снизившись до 12,6 тыс. руб. за тонну. Такой ценовой характер имеет и дизельное топливо: в январе 2019 года демпфер был положительным – 5,6 тыс. руб. за тонну, в марте 2020 года – отрицательным, составив 6,9 тыс. руб. за тонну. Таким образом, российские компании в нефтяной отрасли на конец 2019 года заплатили государству порядка 11 млрд. руб., а в марте 2020 года – 35 млрд. руб. Таким образом, основными тенденциями в нефтедобывающей и нефтеперерабатывающей отрасли России в 2020 году – уменьшение добычи и производства нефти и снижение цен на нефть и нефтепродукты (рис.25).  Рисунок 25 - Цены на нефть и нефтепродукты в первом полугодии 2020 года Развал сделки ОПЕК+ в первом полугодии 2020 года привел к резкому падению цен на нефть, а демпфер на нефтепродукты работает в обратном направлении. Таким образом, сегодня нефтеперерабатывающие компании доплачивают в бюджет государства за осуществление поставок на рынок России нефтепродуктов при сохранении прежних цен на топливо. Тем не менее, в 2020 году на 92% заводов нефтеперерабатывающих компаний продолжается модернизация и обновление оборудования и технологических мощностей в целях выполнения национальной программы модернизации нефтяной отрасли России. Основные цели этой программы – рост производства высокооктановых бензинов, соответствующих стандартам Евро-5 и выше, организация «безмазутного» производства. В результате глубина переработки в период с 2014 по 2019 год выросла почти на 15% и составляет в настоящее время 83,1%. На фоне сокращения производства мазута в этот период на 42% выросла доля выпуска автомобильного бензина и дизельного топлива. Поэтому с точки зрения динамики производственных показателей наблюдается положительная тенденция, но ее сохранение в перспективе будет во многом зависеть от продолжительности текущего кризиса. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||