Капитальные вложения. Капит. влож. Не моя Кур. раб.. Курсовая работа оценка эффективности капитальных вложений гапоу нтэт о. 38. 02. 01. 02 Б220 кр

Скачать 133.75 Kb. Скачать 133.75 Kb.

|

|

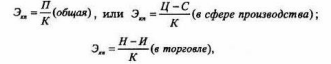

1.3 Показатели эффективности капитальных вложений Очень важным показателем является эффективность инвестиционного проекта. Под данным термином понимается «категория, отражающая соответствие проекта, порождающего данный инвестиционный проект, целям и интересам его участников» [21]. Эффективность инвестиционного проекта подразделяется на эффективность всего проекта и на эффективность участия в проекте. Первый вариант эффективности необходим для определения привлекательности инвестиционного проекта для всех возможных участников проекта. Эффективность проекта в целом включает расчет социально - экономической и коммерческой эффективности проекта. Расчет эффективность участия в проекте необходимо для привлечения к его реализации потенциальных инвесторов и участников. Данный расчет строится на определении эффективности участия каждого предприятия в проекте, эффективность инвестирования; бюджетную эффективность и т.д. Достаточно важным в проблематике изучения капиталовложений является вопрос об их экономической эффективности в целом. Под экономической эффективностью капиталовложений понимается «экономический показатель, измеряемый, рассчитываемый обычно в виде отношения объема выпускаемой продукции в денежном выражении к объему капиталовложений, обусловивших этот выпуск» [22]. Эффективность капитальных вложений рассматривается в нескольких направлениях. Так эффективность может быть общественной, коммерческой или же бюджетной. Общественная эффективность проявляется в показателях, которые отражают результаты воздействия проекта на жизнь общества в целом. Коммерческая эффективность выражается в целесообразности реализации проекта с позиции инвестора. Бюджетная эффективность рассчитывается, когда при реализации проекта используются бюджетные средства. Анализ эффективности капиталовложений связан с выявлением целесообразности выделения и обоснованности сумм денежных средств, которые были выделены на финансирование капитальных вложений. Кроме того анализу подвергается факт фактического использования денежных средств и целесообразность осуществления конкретных мероприятий за счет данных средств. Результатом анализа также должны стать показатели воздействия инвестиционного проекта на выпускаемую продукцию, в том числе на изменение ее объема и качества, на изменение финансовых результатов деятельности предприятия. Следовательно, при проведении анализа влияния капитальных вложений на эффективность деятельности предприятия необходимо установить, как меняются обобщающие и частные показатели деятельности за счет действия всех факторов. Расчет эффективности капиталовложений зависит от масштаба проекта. Если проект несложный, имеет небольшой срок эксплуатации, то для расчета эффективности используют самые простые способы. Обычно расчеты эффективности капиталовложений связаны с разделением объема производства на капитальные затраты. Таким образом, можно определить насколько капиталовложения были эффективными и как они повлияли на производство в целом. Однако стоит отметить, что данный способ измерения является не совсем точным, так как он не учитывает другие факторы, которые также могли оказать влияние на объем производство или же то, на что еще капитальные вложения оказали влияние. Эффективность капиталовложений можно рассчитать, используя коэффициент экономической эффективности, который представляет собой «величину годового прироста прибыли, образующуюся в результате производства, на один рубль капитальных вложений» [23]. Данный коэффициент (Экп) рассчитывается по формуле:  где П - годовая прибыль за планируемы период; К - капитальные вложения; Ц - цена товара; С - себестоимость; Н - объем надбавок; И - оборотные издержки. Если же речь идет о масштабных проектах, реализация которых занимает несколько лет, то здесь процесс значительно усложняется, так как следует проводить сложные расчеты, учитывать множество факторов. Расчет эффективности капиталовложений необходимо проводить на каждом этапе выполнения проекта: от планирования и до процесса эксплуатации. Это поможет проанализировать правильность расчетов. Ведь достаточно часто происходят значительные расхождения между проектными показателями эффективности и уже реальными. Среди основных причин такого расхождения можно выделить следующие: завышение процента эффективности на этапе планирования; недостаточный учет факторов риска, которые могут оказать влияние на результат в процессе реализации проекта [24]. Таким образом, процесс оценки эффективности проекта является достаточно сложным и проблематичным. Как то снизить количество проблемных вопросов сможет помочь только правильный выбор методов оценки эффективности инвестиций. Для этого необходимо провести тщательный анализ каждого из методов оценки и выбрать единственно подходящий. Все методы оценки эффективности капиталовложений специалисты делят на две группы, а именно методы оценки, включающие дисконтирование и, соответственно, не включающие. К первой группе относят методы, не учитывающие дисконтирование. Данная группа содержит статистические методы, так как они опираются на плановые проектные показатели затрат. В состав методов, не включающих дисконтирование, входят следующие варианты: а) метод, основанный на расчете сроков окупаемости инвестиций (срок окупаемости инвестиций); б) метод, основанный на определении нормы прибыли на капитал (норма прибыли на капитал); в) метод, основанный на расчете разности между суммой доходов и инвестиционными издержками за весь срок использования инвестиционного проекта; г) метод сравнительной эффективности приведенных затрат на производство продукции; д) метод выбора вариантов капитальных вложений на основе сравнения массы прибыли [25]. Наиболее часто используемый метод в данной группе - расчет среднегодовых данных о затратах и результатах за весь срок использования инвестиционного проекта. Стоит отметить, что данный метод дает усредненные результаты, он не позволяет оценить многие факторы и усложняет проведение сравнительного анализа. Несмотря на это, данные методы получили широкое распространение в связи с простотой расчета и общедоступности для понимания. К методам оценки, основанным на дисконтировании, относят следующий ряд методов: метод чистой приведенной стоимости (метод чистой дисконтированной стоимости, метод чистой текущей стоимости); метод внутренней нормы прибыли; дисконтированный срок окупаемости инвестиций; индекс доходности; метод аннуитета[26]. Стоит отметить, что под дисконтированием понимается метод оценки, основанный на выражении будущих денежных потоков, связанных с реализацией проектов, через их стоимость в текущий момент времени. Данные методы применяются в процессе реализации крупных и продолжительных инвестиционных проектах. В процессе расчета эффективности капиталовложений необходимо учитывать большое количество организационно-экономических факторов. Без учета данных факторов невозможно достичь максимума в прибыльности инвестиционного проекта. Среди основных факторов можно выделить изменение структуры капиталовложений, сокращение длительности и сложности инвестиционного процесса, совершенствования методов разработки и внедрения данных проектов. Основные факторы, которые позволяют увеличить эффективность капиталовложений, представлены на рисунке 1.  Рисунок 1 - Факторы повышения эффективности капиталовложений Достичь высокого уровня эффективности капитальных вложений можно через улучшение их структуры. Это связано с тем, что средства, вложенные в обновление активной части основных фондов, в большей степени дают отдачу[26]. Еще одним важным фактором является использование современных методов при организации проектно-сметного дела. Использование новейших достижений позволит уменьшить сметную стоимость всего объема работ. Подведем некоторые итоги работы над первой частью представленного исследования. Капитальные вложения представляют собой инвестиции в основ ной капитал. Данные инвестиции могут быть реализованы в виде нового строительства, реконструкции или техническом перевооружении действующих предприятий. Основным назначением капитальных вложений является ввод новых и реконструкция действующих производственных мощностей, что приводит к улучшению условий труда, увеличению производительности, повышению качества продукции и т.д. 1.4 Структура и источники финансирования капитальных вложений Основное назначение капитальных вложений заключается в нескольких моментах. Во - первых, это ввод новых производственных мощностей. Данный вариант вложения капитала применяется в процессе организации нового производства или же в процессе расширения уже существующего. Второй вариант - это поддержание действующих производственных мощностей, улучшение условий труда, повышение производительности труда. Этого можно добиться, вложив средства в модернизацию производственных мощностей, покупку нового современного оборудования. Огромное влияние модернизация оказывает на охрану окружающей среды и рациональное использование природных ресурсов. Новое оборудование не только является более технологичным, но и менее энергоемким, с меньшим процентов вредных выбросов и т.д. Капитальные вложения могут быть различных видов: общими - считается общая сумма в данный объект вложения; новыми - не учитывается использование действующих производственных фондов; дополнительными - определяемыми разностью общих капитальных вложений по двум вариантам решения хозяйственной задачи; сопряженными- увеличиваются в смежных отраслях при отсутствии у них резервов мощностей; сопутствующими, необходимыми для нормального функционирования средств труда у потребителя [13]. Согласно классификатору ОКДП [14] капитальные вложения по назначению делятся на два вида (таблица 1). Таблица 1 - Расшифровка ОКДП 4560500

Капитальные вложения могут проводиться в том случае, когда есть финансовые и материальные средства для их проведения. Под источниками финансирования капитальных вложений понимаются фонды и потоки денежных средств, которые и позволяют осуществлять инвестиционные проекты. Нахождение источников финансирования является достаточно важным этапом и должен производиться на начальном этапе планирования. Все виды источников финансирования можно разделить на две группы, а именно на внутренние и внешние источники капитальных вложений. Внутренние источники финансирования объединяют централизованные и децентрализованные источники. К централизованным источникам относятся государственные бюджетные средства, муниципальные бюджетные средства и средства из внебюджетных фондов. Государственные бюджетные средства выделяются на финансирование капитальных вложений ежегодно в соответствии с принимаемыми законами о федеральном бюджете, бюджетах субъектов федерации, муниципальные бюджетные средства - в соответствии с правовыми актами местных органов управления. Внебюджетные централизованные ассигнования на капитальные вложения осуществляются из внебюджетных фондов, функционирующих в соответствии с действующим законодательством. Децентрализованные источники капитальных вложений включают в себя накопления коммерческих и некоммерческих организаций, частные накопления граждан. К внешним источникам финансирования капитальных вложений относятся средства, поступающие из-за рубежа. Данные средства также делятся на две группы, а именно репатриируемые капиталы, т.е. средства резидентов, переводимые из-за границы, а также иностранные инвестиции. Иностранные инвестиции могут поступать от: международных организаций; иностранных государств; юридических и физических лиц - нерезидентов. Также средства финансирования капитальных вложений можно разделить на собственные и заемные. К собственным средствам инвестора относятся: прибыль; амортизационные отчисления; денежные накопления и сбережения граждан и юридических лиц; суммы, выплачиваемые страховыми органами в виде возмещения раз личных потерь. Наиболее надежным источником финансирования выступают собственные средства инвестора. Основным источником собственных средств выступает прибыль, которая представляет основную форму чистого дохода предприятия и основной показатель эффективности его деятельности. Направление прибыли на финансирование капитальных вложений регламентируется организационно-правовой формой предприятия. Если предприятие имеет форму акционерного общества, то решение принимается на основании решения общего собрания акционеров. Если предприятие имеет форму ООО, то решение принимается на общем собрании его участников. Использование прибыли в качестве источника финансирования зависит от многих факторов, среди которых ее величина, порядок определения налогооблагаемой прибыли, величины ставки налога на прибыль. Следующий источник финансирования, входящий в собственные источники инвестора, - это амортизационные отчисления. Они образуются в результате переноса стоимости основных средств на стоимость готовой продукции. В связи с тем, что возмещение основных средств происходит только по истечении срока службы объекта, то средства собираются в амортизационном фонде и могут быть использованы в инвестиционных целях. Также в число источников финансирования капитальных вложений за счет собственных средств входят часть основных фондов, которая была реинвестирована через продажу; страховые возмещения убытков и т.д. Отдельным инструментом финансирования капитальных вложений выступают бюджетные ассигнования, под которыми понимаются средства бюджетов разных уровней, выделяемые на определенные инвестиционные цели. Важность бюджетных ассигнований связана с наличием сфер и производств, которые имеют существенное общенациональное значение, но являются непривлекательными для частного капитала. К таким сферами относятся: социальная инфраструктура; производственная инфраструктура; новые отрасли хозяйства; вновь осваиваемые отрасли. Доля бюджетных ассигнований зависит от модели развития экономики. Если в плановой экономики они преобладают, то в рыночной - их процент значительно ниже. Основными особенностями бюджетных ассигнований являются: возможность предоставления средств на условиях безвозвратности и безвозмездности; преобладание социальных приоритетов; адресность и целевой характер финансирования; осуществление финансового контроля. Если у предприятия не хватает собственных средств и ему не положены бюджетные ассигнования, то оно может воспользоваться заемными средствами. В данном качестве выступают средства, которые были получены в результате осуществления эмиссии облигаций, полученные кредиты. Значительную роль в данной группе играют банковские кредиты. Кредиты выдаются на определенных условиях, в число которых входит обеспечение кредита и целевое использование полученных средств. Внешнее инвестирование осуществляется в виде иностранных инвестиций, которые представляют собой капитал, вывезенный из одной страны и вложенный в экономику другой страны в целях получения прибыли. Иностранные инвестиции также осуществляются в различных формах, среди которых участие в уставном капитале совместного предприятия, прямые вложения в денежной форме в определенный инвестиционный проект. Иностранные инвестиции производятся в строгом согласовании с российским законодательством в данной сфере, в частности «Законом об иностранных инвестициях» [15]. Привлечение иностранных инвестиций определяется инвестиционным климатом, под которым понимается совокупность политических, социальных, экономических, организационных условий, которые определяют целесообразность и привлекательность страны как объекта инвестирования. Таким образом, капитальные вложения играют значимую роль в деятельности каждого конкретного предприятия и экономике страны в целом. Это связано с тем, что капитальные вложения: являются основным фактором создания и преобразования основных фондов; помогают осуществлять регулирование темпов роста основных фондов; помогают решать проблемы социального характера; позволяют регулировать развития всех экономических субъектов государства. 1.5 Инвестиционный процесс и его значение Инвестиционный процесс (инвестирование, инвестиционная деятельность) – вложение инвестиций (денег и иных ресурсов) в реальные или финансовые активы в целях: обеспечения роста стоимости этих вложений в предстоящем периоде; - получения текущего дохода по ним; - решения определенных социальных задач. Прямые сделки между поставщиком капитала (инвестором) и его потребителем (заемщиком) являются атрибутом отсталой экономики. В современных условиях хозяйствования двуединую задачу привлечения и размещения капитала берут на себя посредники – финансовые институты и финансовые рынки. Поставщиками и потребителями капитала при этом выступают государство, компании и частные лица – главные участники инвестиционного процесса. Поставщики капитала и финансовые институты, как инвесторы, делятся на два типа. Институциональные инвесторы – это физические и юридические лица, распоряжающиеся чужими (заемными или привлеченными) средствами. Индивидуальные инвесторы распоряжаются собственными средствами. Финансовые институты, как уже говорилось, выступают посредниками между поставщиками и потребителями капитала. Это организации, которые принимают вклады и дают привлеченные деньги в долг, либо инвестируют их в иных формах (банки и небанковские кредитные организации, инвестиционные фонды, страховые компании и др.). Такими же посредниками являются финансовые рынки – механизмы, которые для заключения сделок сводят вместе поставщиков и потребителей капитала. Из существующих типов (сегментов) финансового рынка для инвестиционного процесса наибольшее значение имеют денежный рынок и рынок капиталов. Финансовым инструментом денежного рынка, или рынка краткосрочных ресурсов, выступают денежные средства. Финансовым инструментом рынка капиталов, или рынка долгосрочных ресурсов, являются ценные бумаги. Финансовые институты могут участвовать в работе финансовых рынков как на стороне предложения капитала (тогда они являются институциональными инвесторами), так и на стороне спроса на него (в этом случае финансовые институты выступают в роли заемщиков). Таким образом, экономическое значение инвестиционного процесса заключается в возможности с его помощью быстро и в необходимом объеме мобилизовать денежные и иные инвестиционные ресурсы для обеспечения все возрастающих потребностей государства, компаний, частных лиц и других субъектов предпринимательской деятельности в инвестициях. |