Курсовая кредитная история. Курсовая Кредитная история. Курсовая работа по дисциплине Финансы, денежное обращение и кредит На тему Кредитная история

Скачать 0.57 Mb. Скачать 0.57 Mb.

|

|

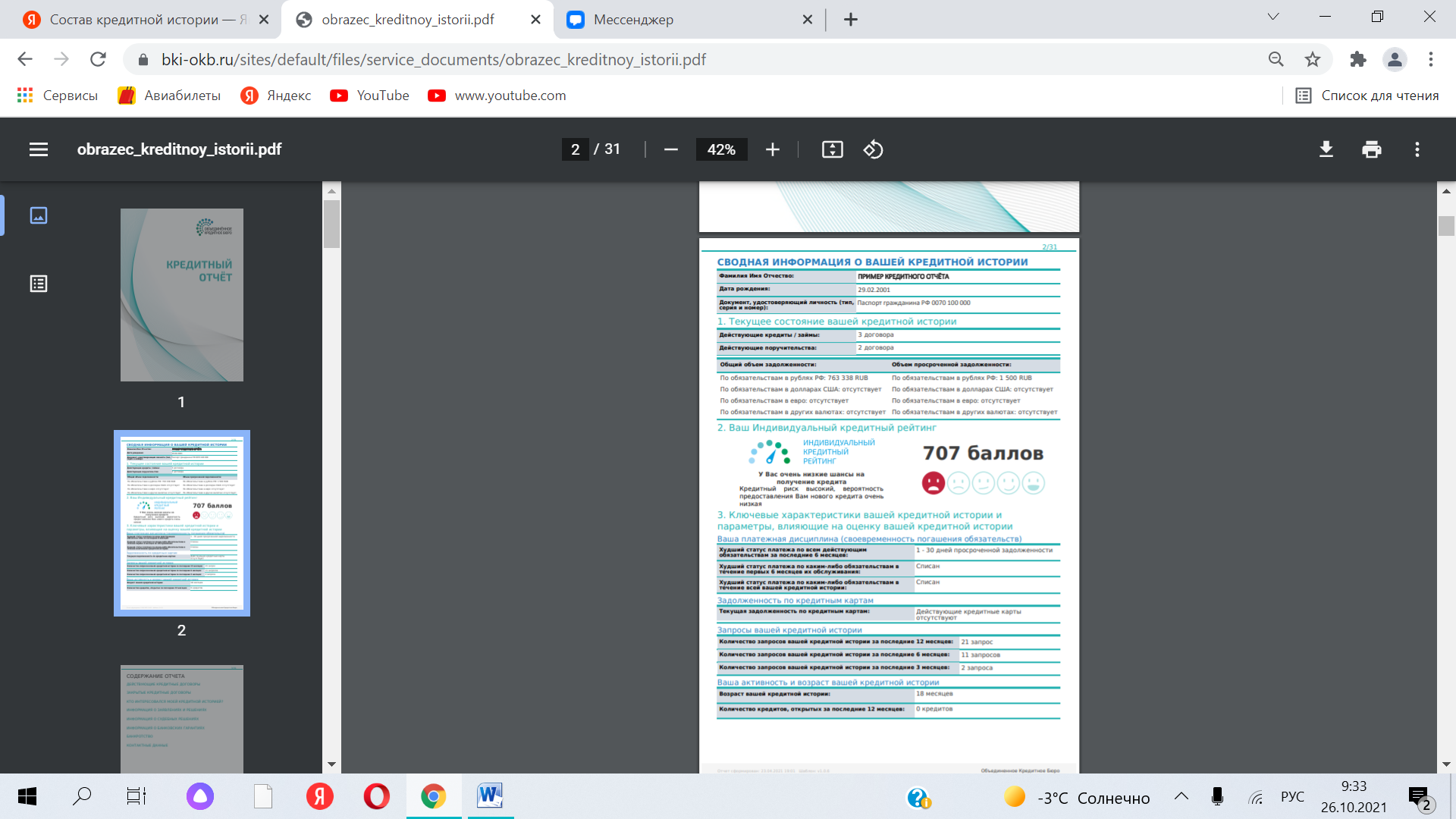

КУМЕРТАУССКИЙ ИНСТИТУТ ЭКОНОМИКИ И ПРАВА КУРСОВАЯ РАБОТА По дисциплине: «Финансы, денежное обращение и кредит» На тему «Кредитная история» Студента группы: БД-31-19 Муллагалиной Ренаты Ильдаровны Выполнил ________________ / Муллагалина Р.И. / ________________ Проверил ________________ / Ежова С.В. / ______________________ Оценка ____________ / __________________ СОДЕРЖАНИЕВВЕДЕНИЕ 4 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ КРЕДИТНОЙ ИСТОРИИ 6 1.1 Понятие и сущность кредитной истории 6 1.2 Состав кредитной истории 8 1.3 Деятельность бюро кредитных историй 16 Приложения 19 ВВЕДЕНИЕНа современном этапе развития мировой экономики бизнес, связанный с банковской деятельностью, приобретает особое значение. Банки выступают в роли «кровеносной системы» экономики, обеспечивая процесс непрерывного движения капитала. Стабильно и эффективно функционирующий банковский сектор является ключевым фактором интенсивного экономического роста, что особо актуально для России в свете стоящей перед ней задачи по повышению конкурентоспособности экономики. Актуальность данной темы обусловлена в первую очередь тем, что банковская деятельность неразрывно связана с различного рода рисками, возникающими в процессе взаимодействия банка с внешней средой. Кредитный риск, то есть вероятность невозврата выданных банком кредитов, представляет наибольшую угрозу для жизнедеятельности кредитных организаций. Именно поэтому управление кредитным рисками является основным в банковском деле. В связи с такой проблемой как невозврат кредитов, свое развитие получило такое понятие как кредитные истории заемщиков. Кредитная история рассматривается как защищаемая и гарантируемая уполномоченными субъектами самостоятельная конфиденциальная информация (сведения о заемщике и заключенных им кредитных договорах, а также договорах займа), хранящаяся в бюро кредитных историй, состоящая из открытой (титульной) части и закрытой (основной и дополнительной) части, доступ третьих лиц к которой ограничен. В Российской Федерации это новое направление. Институт кредитных историй имеет существенное значение для решения экономических и социальных проблем общества, обеспечения финансовой устойчивости государства, ибо направлен на эффективное использование определенных рычагов в целях финансирования возникающих расходов. А для этого необходимо обладать полной и достоверной информацией о финансовом положении заемщика. В большинстве стран мира банки, финансовые компании, компании- эмитенты кредитных карт, инвестиционные компании, торговые компании, предоставляющие кредиты обмениваются информацией о платежеспособности заемщиков через специально созданные организации - бюро кредитных историй. Деятельность бюро кредитных историй основана на принципе взаимного обмена информацией между бюро и кредиторами. Целью данной работы являются оценка значимости анализа кредитных истории заемщика при выдачи кредита и их роли в снижении невозврата кредита, анализ отношений, складывающихся по поводу сбора, хранения и распространения информации о финансовом положении заемщика. Для достижения поставленной цели потребовалось решить ряд задач, которые определили логику и структуру исследования: 1) раскрыть суть кредитных историй и определить его значение в банковской деятельности; 2) проанализировать состав кредитных историй; 3) исследовать деятельность бюро кредитных историй; 4) ; 5) ; 6) . Объектом исследования являются общественные отношения по поводу сбора, хранения и распространения информации о платежеспособности заемщика. Предметом выступают кредитные истории, которые имеют широкое применение в деятельности банков. В первой части данной курсовой работы рассматриваются причины, которые привели к необходимости появления такого направления как кредитные истории. Во второй части уделяется внимание ……………. 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ КРЕДИТНОЙ ИСТОРИИ1.1 Понятие и сущность кредитной историиКредитная история – это досье на заемщика, показывающее, как он берет, обслуживает и возвращает долги. Еще можно сказать, что это характеристика, призванная продемонстрировать степень добросовестности человека при его общении с кредиторами. На основании этой характеристики банки принимают решение о выдаче нового кредита, а ее низкое качество является основной причиной отказов. Но интересуются кредитной историей не только банки. Многие крупные компании при приеме на работу запрашивают кредитную историю кандидата, чтобы узнать его качества [2, С.16]. Кредитные истории изначально создавались для облегчения проверки надежности заемщиков банками, чтобы: – кредиторы знали, насколько добросовестно из потенциальный клиент возвращал долги, часто ли обращался за кредитами и какие задолженности имеет в настоящее время. Это помогает быстро (что важно при работе с розницей) и без серьезных затрат оценить потенциального клиента и вынести оптимальное решение – велики ли риски невозврата кредита, можно ли одобрить запрос или напротив, лучше отказать; – заемщик, в свою очередь, при помощи кредитной истории получает возможность сделать заем на более выгодных для себя условиях, т.к. если кредитор видит, что клиент добросовестно и аккуратно исполнял свои предыдущие обязательства, он может снизить процентную ставку, увеличив сумму займа или найдя другие способы поощрения [4, С.32]. Нужно отметить, что кредитная история может быть создана, даже если человек никогда не брал кредитов. Например, она формируется когда кто-то выступает поручителем по кредиту. Тогда в кредитную историю заносятся все сведения о поручительстве, и в случае перехода обязательств там же отмечается исполнение графика платежей. Создание института кредитных историй стало возможным в 2004 году, когда Госдума приняла закон «О кредитных историях». Уже в 2005 году было создано Национальное бюро кредитных историй (НБКИ), которое стало крупнейшим в России, аккумулировав НБКИ самую большую базу данных кредитной информации. Сегодня она включает более 400 миллионов записей и более 100 млн заемщиков – физлиц [5, С.14]. Основными пользователями кредитной истории являются банки и другие кредиторы, принимающие на ее основании решение о предоставлении займа. Однако по закону заемщики имеют право дважды в год бесплатно запрашивать свою историю. Это необходимо делать, чтобы проверять корректность формирующих ее записей и сигнализировать о необходимости их коррекции. Кредитная история содержит информацию о том, как заемщик исполняет обязательства по кредитным договорам, например, о прошлых и текущих кредитах, их суммах, о том, как происходило их погашение, сведения о задолженности и просрочках. Также в нее вносятся сведения о кредиторах и данные о том, кто и когда запрашивал кредитную историю [2, С.16]. Федеральный закон «О кредитных историях» от 30.12.2004 N 218-ФЗ делит документ на четыре части – титульную, основную, дополнительную (закрытую) и информационную. В титульную часть, сведения из которой передаются в Центральный каталог кредитных историй Банка России, входят идентификационные данные субъекта: фамилия, имя, отчество, паспортные данные, ИНН и СНИЛС (при наличии). В основную часть, входят сведения об имеющихся задолженностях и их погашении – суммы, сроки исполнения обязательств, предметы залога, сведения о погашении долга заемщиком и прочее. Если субъект выступает поручителем, это тоже отражается во второй части. В закрытой части хранятся сведения об источниках данных – кредиторах и всех, кто запрашивал кредитную историю. Сюда же вносится информация о том, какому лицу были переуступлены права требования по кредиту – например, о коллекторском агентстве. В информационную часть кредитной истории попадают сведения о запросах новых займов, в том числе тех, в выдаче которых было отказано, с указанием причины отказа [8, С.21]. Заемщику важно регулярно проверять и просроченную кредиторскую задолженность, и кредитную историю, чтобы убедиться в корректности внесенных записей. Это помогает вовремя пресечь попытку мошенничества или исправить ошибку кредитора. Последнее тоже иногда случается и ведет к нежелательным последствиям – если, например, банк по каким-то причинам забывает внести запись о погашении кредита. Понять, что в вашу кредитную историю вкралась ошибка, тоже поможет наблюдение за просроченной кредиторской задолженностью [3, С.17]. 1.2 Состав кредитной историиВ составе кредитной истории четыре части: титульная, основная, закрытая и информационная. Титульная часть содержит персональную информацию о заемщике: ФИО, дата и место рождения, паспортные данные, ИНН и СНИЛС. Основная часть содержит детальную информацию по кредитным обязательствам заемщика: активным и закрытым кредитам, лимитам и срокам кредитования, непогашенному остатку и своевременности внесения платежей. В закрытой части размещается информация о том, кто выдавал кредит, а также какие организации, когда и с какой целью запрашивали в бюро кредитную историю. В информационную часть включаются данные о выдаче кредита, типе кредита и кредитора, канале подачи заявления, отказе в выдаче кредита с указанием причин отказа, просрочке свыше 120 дней и т.д. Образец кредитной истории представлен в Приложении 1. В титульной части кредитной истории физического лица содержится следующая информация: 1) фамилия, имя, отчество (если последнее имеется) (фамилия, имя, отчество в случае их изменения) на русском языке (для иностранных граждан и лиц без гражданства написанные буквами латинского алфавита на основании сведений, содержащихся в документе, удостоверяющем личность в соответствии с законодательством Российской Федерации), дата и место рождения; 2) данные паспорта гражданина Российской Федерации (данные ранее выданных паспортов гражданина Российской Федерации при наличии сведений) или при его отсутствии иного документа, удостоверяющего личность в соответствии с законодательством Российской Федерации (серия, номер, дата выдачи, наименование и код органа, выдавшего паспорт или иной документ, удостоверяющий личность), для иностранного гражданина данные паспорта гражданина иностранного государства, для лица без гражданства данные иного документа, удостоверяющего его личность; 3) идентификационный номер налогоплательщика (если лицо его указало); 4) страховой номер индивидуального лицевого счета, указанный в документе, подтверждающем регистрацию в системе индивидуального (персонифицированного) учета (если лицо его указало). В основной части кредитной истории физического лица содержатся следующие сведения (если таковые имеются): 1) в отношении субъекта кредитной истории: а) указание места регистрации и фактического места жительства; б) сведения о государственной регистрации физического лица в качестве индивидуального предпринимателя; в) информация о вступившем в силу решении суда о признании физического лица недееспособным или ограниченно дееспособным (в случае его наличия); г) сведения о процедурах, применяемых в деле о несостоятельности (банкротстве) физического лица, если арбитражным судом принято к производству заявление о признании физического лица несостоятельным (банкротом), в том числе сведения о неправомерных действиях физического лица при несостоятельности (банкротстве), сведения о преднамеренном или фиктивном банкротстве, с указанием ссылки (включая дату) на включение сведений в Единый федеральный реестр сведений о банкротстве; 2) в отношении обязательства заемщика, поручителя, принципала (для каждой записи кредитной истории): а) указание суммы обязательства (или предельного лимита по кредиту, предоставленному с использованием банковской карты) заемщика на дату заключения договора займа (кредита); б) указание срока исполнения обязательства заемщика в полном размере в соответствии с договором займа (кредита); в) указание срока уплаты процентов в соответствии с договором займа (кредита); г) о внесении изменений и (или) дополнений к договору займа (кредита), в том числе касающихся сроков исполнения обязательств, а также отдельно – о внесении изменений и (или) дополнений к договору займа (кредита) по требованию заемщика в соответствии со статьей 6.1-1 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» или в соответствии со статьями 6 и 7 Федерального закона «О внесении изменений в Федеральный закон «О Центральном банке Российской Федерации (Банке России)» и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа»; д) о дате и сумме фактического исполнения обязательств заемщика в полном и (или) неполном размерах; е) о сумме задолженности по договору займа (кредита) на дату последнего платежа; ж) о погашении займа (кредита) за счет обеспечения в случае неисполнения заемщиком своих обязательств по договору; з) о фактах рассмотрения судом, арбитражным и (или) третейским судом споров по договору займа (кредита) и содержании резолютивных частей судебных актов, вступивших в законную силу, за исключением информации, входящей в состав дополнительной (закрытой) части кредитной истории; и) о прекращении передачи информации, определенной настоящей статьей, в бюро кредитных историй в связи с прекращением действия договора об оказании информационных услуг или в связи с состоявшейся уступкой права требования (с указанием дат указанных событий); к) указание вида обязательства – договор займа (кредита) или договор поручительства; л) указание предмета залога (при его наличии) и срока действия договора залога, оценка предмета залога с указанием даты ее проведения; для поручительства – объем обязательства, обеспечиваемого поручительством, указание суммы и срока поручительства; для банковской гарантии – объем обязательства, обеспечиваемого гарантией, указание суммы и срока гарантии, а также информация о прекращении банковской гарантии в иных, отличных от окончания срока гарантии случаях; м) информация о полной стоимости займа (кредита) в соответствии с договором займа (кредита); н) о дате и факте завершения расчетов с кредиторами и об освобождении заемщика от дальнейшего исполнения требований кредиторов или о факте неприменения в отношении заемщика правила об освобождении от дальнейшего исполнения требований кредиторов в результате возобновления производства по делу о несостоятельности (банкротстве) физического лица в случае, если арбитражным судом принято решение о признании физического лица банкротом; о) уникальный идентификатор договора (сделки), присвоенный по правилам, установленным Банком России; 3) в отношении должника – информация из резолютивной части вступившего в силу и не исполненного в течение 10 дней решения суда о взыскании с должника денежных сумм в связи с неисполнением им обязательств по внесению платы за жилое помещение, коммунальные услуги и услуги связи, а также направленная федеральным органом исполнительной власти, уполномоченным на осуществление функций по обеспечению установленного порядка деятельности судов и исполнению судебных актов и актов других органов, информация о взыскании с должника денежных сумм в связи с неисполнением им алиментных обязательств, обязательств по внесению платы за жилое помещение, коммунальные услуги и услуги связи. В дополнительной (закрытой) части кредитной истории физического лица содержатся следующие сведения: 1) в отношении источника формирования кредитной истории (за исключением финансового управляющего): а) полное, а также сокращенное наименование юридического лица, фирменное наименование, наименование на одном из языков народов Российской Федерации и (или) иностранном языке (в случае, если таковые имеются); б) основной государственный регистрационный номер юридического лица; в) идентификационный номер налогоплательщика; 2) в отношении пользователей кредитной истории: а) в отношении пользователя кредитной истории – юридического лица: – полное, а также сокращенное наименование юридического лица, фирменное наименование, наименование на одном из языков народов Российской Федерации и (или) иностранном языке (в случае, если таковые имеются); – основной государственный регистрационный номер юридического лица; – идентификационный номер налогоплательщика; – дата запроса; б) в отношении пользователя кредитной истории – индивидуального предпринимателя: – сведения о государственной регистрации физического лица в качестве индивидуального предпринимателя; – фамилия, имя, отчество (если последнее имеется) на русском языке (для иностранных граждан и лиц без гражданства написанные буквами латинского алфавита на основании сведений, содержащихся в документе, удостоверяющем личность в соответствии с законодательством Российской Федерации); – идентификационный номер налогоплательщика; – данные паспорта гражданина Российской Федерации или при его отсутствии данные иного документа, удостоверяющего личность в соответствии с законодательством Российской Федерации (серия, номер, дата и место выдачи, наименование и код органа, выдавшего паспорт или иной документ, удостоверяющий личность); – дата запроса; 3) в отношении приобретателя права требования (в случае уступки права требования по договору займа (кредита): а) в отношении приобретателя права требования – юридического лица: – полное, а также сокращенное наименование юридического лица, фирменное наименование, наименование на одном из языков народов Российской Федерации и (или) иностранном языке (в случае, если таковые имеются); – основной государственный регистрационный номер юридического лица; – идентификационный номер налогоплательщика; б) в отношении приобретателя права требования – физического лица: – фамилия, имя, отчество (если последнее имеется) на русском языке (для иностранных граждан и лиц без гражданства написанные буквами латинского алфавита на основании сведений, содержащихся в документе, удостоверяющем личность в соответствии с законодательством Российской Федерации), дата и место рождения; – данные паспорта гражданина Российской Федерации или при его отсутствии данные иного документа, удостоверяющего личность в соответствии с законодательством Российской Федерации (серия, номер, дата и место выдачи, наименование и код органа, выдавшего паспорт или иной документ, удостоверяющий личность); – идентификационный номер налогоплательщика (если лицо его указало); – страховой номер индивидуального лицевого счета, указанный в документе, подтверждающем регистрацию в системе индивидуального (персонифицированного) учета (если лицо его указало); 4) в отношении источника формирования кредитной истории – финансового управляющего: а) фамилия, имя, отчество (если последнее имеется) на русском языке; б) наименование и адрес саморегулируемой организации, членом которой является финансовый управляющий; в) дата запроса или направления сведений, входящих в состав кредитной истории; г) дата начала и дата окончания полномочий финансового управляющего. 4.1. Информационная часть кредитной истории субъекта кредитной истории – физического лица формируется для каждого оформленного заемщиком заявления о предоставлении займа (кредита). В информационной части кредитной истории субъекта кредитной истории – физического лица содержится информация о предоставлении займа (кредита) или об отказе в заключении договора займа (кредита), информация об отсутствии двух и более подряд платежей по договору займа (кредита) в течение 120 календарных дней с даты наступления срока исполнения обязательства по договору займа (кредита), которое не исполнено заемщиком. В отношении факта отказа кредитора заемщику в заключении договора займа (кредита) указываются: 1) сумма договора займа (кредита), по которому кредитором отказано заемщику в его заключении; 2) основания отказа кредитора заемщику в заключении договора займа (кредита) с указанием причины отказа; 3) дата отказа кредитора заемщику в заключении договора займа (кредита) или предоставлении займа (кредита). 4.1-1. Из информационной части кредитной истории субъекта кредитной истории – физического лица подлежит исключению информация об отсутствии платежей по договору займа (кредита), которые не уплачены в течение льготного периода, предоставленного в соответствии со статьей 6.1-1 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)», за исключением случаев нарушения сроков уплаты платежей, предусмотренных условиями договора кредита (займа) в льготный период, когда по требованию заемщика размер платежей был уменьшен, а также информация об отсутствии платежей по договору займа (кредита), которые не уплачены в течение льготного периода, предоставленного в соответствии со статьями 6 и 7 Федерального закона «О внесении изменений в Федеральный закон «О Центральном банке Российской Федерации (Банке России)» и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа». 4.2. Информация об одобренном кредитором, но не полученном заемщиком займе (кредите) в информационной части не отражается. 4.3. В случае отказа кредитора заемщику в заключении договора займа (кредита) в отношении субъекта кредитной истории – физического лица формируется кредитная история, состоящая из титульной, дополнительной (закрытой) и информационной частей. 1.3 Деятельность бюро кредитных историйБюро кредитных историй – это коммерческое учреждение, которое имеет лицензию и зарегистрировано в государственном реестре. Оно занимается сбором, систематизацией и хранением информации о кредитных историях субъектов, в том числе о кредитах, займах и исполнении обязательств по ним, и о персональных данных заемщиков. Банки и микрофинансовые компании в обязательном порядке сотрудничают с одной или несколькими организациями, они должны регулярно пересылать туда сведения обо всех изменениях КИ своих клиентов. Кредитное досье физического лица может храниться в нескольких бюро. Чтобы узнать где оно находится, заемщику необходимо обратиться в Центральный каталог. Это учреждение объединяет все данные, но непосредственно само отчеты не предоставляет. В России упорядоченная система сбора и хранения кредитных историй была введена в 2005 году, но до сих пор не все граждане знают, какие цели преследовало создание БКИ. Это: Создание единой базы заемщиков и информации по их кредитным обязательствам; Сбор актуальных кредитных историй субъектов; Снижение рисков кредиторов благодаря оценке надежности и ответственности по выполнению обязательств потенциальных заемщиков; Сокращение времени ожидания решения о выдаче ссуды заимодавцем или решения об отказе. Одна из задач бюро кредитных историй (БКИ) – минимизировать риск подлога информации или незаконной корректировки данных. Функции БКИ заключаются в следующем: 1) услуги предоставления отчетов на платной и безвозмездной основе субъектам КИ по их запросу на основе письменного заявления или иного документа, заверенного электронной подписью. Каждый гражданин раз в год имеет право узнать бесплатно свое финансовое досье; 2) оказание услуги предоставления отчетов пользователям КИ, в том числе кредиторам, органам власти, нотариусам, Центробанку на основе заключаемого договора. Анализируя информацию, бюро кредитных историй определяет личный скоринг каждого субъекта КИ. Скоринговая оценка необходима при некоторых видах кредитования; 3) предоставление персональной информации из титульной части и передача в Центральный каталог информации о формировании КИ субъекта или изменении его идентификационных данных. Выполнить это бюро кредитных историй обязано в течение 2 рабочих дней; 4) создание кода субъекта кредитной истории. Также организация передает в ЦККИ сведения об аннулировании кредитных досье. БКИ предоставляет источнику возможность коррекции ранее переданных сведений, при условии, что субъектом или пользователем будет подтвержден факт недостоверности предыдущих данных; 5) надзор за деятельностью пользователей кредитных историй. БКИ должно защищать персональные данные субъектов от незаконного доступа, утечки информации, блокировки, удаления или несанкционированного изменения данных. «Национальное бюро кредитных историй» – это коммерческая организация была основана в 2005 году. На данный момент это одно из крупнейших БКИ, которое охватывает 40% рынка отрасли, а объем хранящихся в нем кредитных историй превышает 55 млн. С НБКИ сотрудничает более 1 тыс. организаций, среди которых «Альфа-Банк», банк «Возрождение», «Ренессанс-Кредит», «Русфинанс», а также множество других банковских и микрофинансовых учреждений. ПриложенияПриложение 1. Образец кредитной истории  |