Методы начисления дивидендных выплат и выбор дивидендной политики. курс крат и долг. Курсовая работа по дисциплине Краткосрочная и долгосрочная финансовая политика

Скачать 1.88 Mb. Скачать 1.88 Mb.

|

|

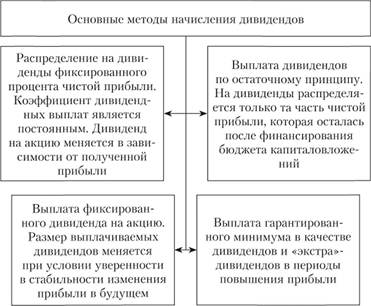

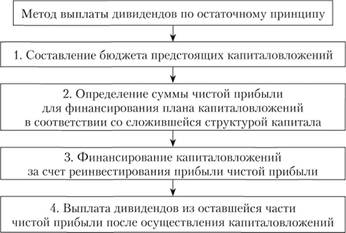

Федеральное государственное бюджетное образовательное учреждение высшего образования РОССИЙСКАЯ АКАДЕМИЯ НАРОДНОГО ХОЗЯЙСТВА и ГОСУДАРСТВЕННОЙ СЛУЖБЫ при ПРЕЗИДЕНТЕ РОССИЙСКОЙ ФЕДЕРАЦИИ СИБИРСКИЙ ИНСТИТУТ УПРАВЛЕНИЯ – ФИЛИАЛ РАНХиГС ФАКУЛЬТЕТ ЗАОЧНОГО И ДИСТАНЦИОННОГО ОБУЧЕНИЯ Кафедра финансы и кредит КУРСОВАЯ РАБОТА по дисциплине: Краткосрочная и долгосрочная финансовая политика Тема: Методы начисления дивидендных выплат и выбор дивидендной политики Выполнила Новокшенова П.А.________ (Ф.и.о. студента) Финансы и кредит_________ (специальность) 19310____________________ (№ группы) Проверил Толкачева Н.А. ___ (Ф.и.о. преподавателя) Новосибирск 2022 г.Содержание ФАКУЛЬТЕТ ЗАОЧНОГО И ДИСТАНЦИОННОГО ОБУЧЕНИЯ 1 КУРСОВАЯ РАБОТА 1 Тема: Методы начисления дивидендных выплат и выбор дивидендной политики 1 Введение 3 1. Дивидендная политика и возможность ее выбора 5 1.1 Факторы, определяющие дивидендную политику 5 1.2 Виды дивидендных выплат и их источники 9 1.3 Регулирование курса акций 11 2. Практические аспекты политики выплаты дивидендов 15 2.1 Порядок выплаты дивидендов 15 2.2 Методы начисления дивидендов 18 2.3 Дивидендная политика, как метод повышения инвестиционной привлекательности предприятия 23 3. Особенности дивидендной политики в Российской Федерации 26 Заключение 28 Список литературы 30 ВведениеДивидендная политика, как и управление структурой капитала, оказывает существенное влияние на цену акций предприятия. Дивиденды представляют собой денежный доход акционеров и в определенной степени сигнализируют им о том, что предприятие, в акции которого они вложили свои деньги, работает успешно. Существуют два различных подхода в теории дивидендной политики. Первый подход носит название "Теория начисления дивидендов по остаточному принципу". Основные теоретические разработки в рамках этой теории были выполнены Франко Модильяни и Мертоном Миллером в 1961 г. Они выдвинули идею о существовании так называемого "эффекта клиентуры", согласно которой акционеры в большей степени предпочитают стабильность дивидендной политики, чем получение каких-то экстраординарных доходов. Кроме того, Модильяни и Миллер считают, что дисконтированная цена обыкновенных акций после финансирования за счет прибыли всех приемлемых проектов плюс полученные по остаточному принципу дивиденды в сумме эквивалентны цене акций до распределения прибыли. Иными словами, сумма выплаченных дивидендов примерно равна расходам, которые в этом случае необходимо понести для изыскания дополнительных источников финансирования. Тем не менее Модильяни и Миллер все же признают определенное влияние дивидендной политики на цену акционерного капитала, но объясняют его не собственно влиянием величины дивидендов, а информационным эффектом - информация о дивидендах, в частности о их росте, провоцирует акционеров на повышение цены акций. Основной вывод этих ученых - дивидендная политика не нужна. Оппоненты теории Модильяни - Миллера считают, что дивидендная политика влияет на величину совокупного богатства акционеров. Кроме того, текущие дивидендные выплаты уменьшают уровень неопределенности инвесторов относительно целесообразности и выгодности инвестирования в данное предприятие; тем самым их удовлетворяет меньшая норма дохода на инвестированный капитал, что приводит к возрастанию рыночной оценки акционерного капитала. Напротив, если дивиденды не выплачиваются, неопределенность возрастает, возрастает и приемлемая для акционеров норма дохода, что приводит к снижению рыночной оценки акционерного капитала. Цель работы – рассмотреть методы начисления дивидендных выплат и выбор дивидендной политики. Задачи: - рассмотреть факторы, определяющие дивидендную политику - исследовать виды дивидендных выплат и их источники - рассмотреть регулирование курса акций - рассмотреть порядок выплаты дивидендов - проанализировать методы начисления дивидендов. Объектом работы являются дивиденды. Предметом – методы начисления дивидендов. Структурно работа состоит из введения, двух глав, заключения и списка литературы. 1. Дивидендная политика и возможность ее выбора 1.1 Факторы, определяющие дивидендную политику Первый этан дивидендной политики - оценка основных факторов, определяющих формирование и реализацию дивидендной политики. При разработке и проведении дивидендной политики компания должна учесть множество различных факторов. Основными факторами, определяющими практическое формирование и проведение дивидендной политики компании, являются: ■ правовое регулирование дивидендных выплат; ■ обеспечение достаточного размера инвестиционных ресурсов; ■ поддержание достаточного уровня ликвидности компании; ■ сопоставление стоимости собственного и привлеченного капитала; ■ соблюдение интересов акционеров; ■ информационное значение дивидендных выплат. Рассмотрим воздействие перечисленных факторов на проводимую компанией дивидендную политику более подробно. Правовое регулирование дивидендных выплат. Формирование и проведение дивидендной политики в значительной мере зависит от законодательно установленных принципов и правил. Законодательно устанавливаемые ограничения носят не рекомендательный, а обязательный характер (например, запрет на выплату дивидендов до налогообложения прибыли). В России основным законодательным актом, регулирующим дивидендную политику компаний, является Федеральный закон от 26 декабря 1995 г. № 208-ФЗ "Об акционерных обществах" с последующими изменениями и дополнениями. Законом определены источники, возможная периодичность, порядок и процедура выплаты дивидендов. Регулярность дивидендных выплат конкретной компании устанавливается в уставе акционерного общества. В большинстве стран законодательством разрешена одна из двух схем дивидендных выплат: на выплату дивидендов может использоваться либо только прибыль компании (включая прибыль текущего года и нераспределенную прибыль прошлых лет), либо прибыль и эмиссионный доход. Например, в США и Великобритании действуют три общих правила, имеющих отношение к дивидендной политике компаний: правило эрозии капитала, правило чистых прибылей, правило неплатежеспособности. Согласно правилу эрозии капитала запрещена выплата дивидендов за счет уставного капитала. В соответствии с правилом чистых прибылей дивиденды могут выплачиваться только из прибыли текущего и предыдущих периодов. Однако, согласно британскому законодательству, эмиссионный доход входит в число не распределяемых резервов и не может быть направлен на выплату дивидендов; в США относительно эмиссионного дохода ограничений нет: на дивидендные выплаты не может быть использован лишь уставный капитал в балансовой оценке. Правило неплатежеспособности означает запрет на выплату дивидендов компанией, если сумма ее обязательств перед кредиторами превышает величину реальных активов. Другим примером законодательных ограничений в проведении дивидендной политики является дополнительное налогообложение превышения нераспределенной прибыли над установленным нормативом. Как указано выше, в некоторых странах ставка налога на дивидендный доход физических лиц превышает ставку налога на капитализируемый доход (причем налог взимается лишь после реализации дохода), поэтому компании, откладывая выплату дивидендов на последующие периоды, пытаются снизить уровень налогообложения. В этом случае сверхнормативное превышение накапливаемой прибыли (например, в США 250 тыс. дол.) подлежит дополнительному налогообложению. Обеспечение достаточного размера инвестиционных ресурсов. Инвестиционные возможности компании можно назвать одним из главных критериев выбора дивидендной политики. Большинство компаний практически постоянно сталкивается с проблемой поиска финансовых источников для наращивания производственных мощностей, обновления материально-технической базы. В этих случаях нередко прибегают к практике ограничения дивидендных выплат. К факторам, характеризующим инвестиционные возможности компаний, относятся: стадия жизненного цикла компании, конъюнктурный цикл товарного рынка, участником которого является акционерная компания, необходимость расширения компанией своих инвестиционных программ, степень готовности планируемых к финансированию инвестиционных проектов с высоким уровнем эффективности. Для определения возможностей и размеров дивидендных выплат необходимо прогнозирование потребности компании в средствах, при котором обязательно принимаются во внимание ожидаемые денежные потоки фирмы, объем инвестиций, возможное увеличение запасов и объема дебиторской задолженности, сокращение долгов и другие факторы, влияющие на состояние активов. Итогом составления прогноза должно стать определение сроков и размеров будущих потоков денежных средств. На основе этих расчетов можно определить, останутся ли в запасе у компании средства для дивидендных выплат после финансирования всех необходимых расходов, включая эффективные инвестиционные проекты. В случае отсутствия возможностей выгодного инвестирования прибыли в развитие компании акционер предпочтет не ожидание эффективных будущих проектов данного предприятия, а получение более высоких дивидендов сейчас с целью их вложения в другие компании. Хотя административного законодательного регулирования пропорций распределения чистой прибыли предприятий не существует, в учредительных документах многих компаний специально оговаривается минимальная доля прибыли отчетного года, обязательная к реинвестированию. Поддержание достаточного уровня ликвидности компании. Необходимым условием принятия решения о дивидендных выплатах акционерным обществом должно являться обеспечение достаточного уровня ликвидности его активов. Поскольку выплата дивидендов акционерам компании вызывает сокращение ее активов, для выплаты дивидендов предприятие должно располагать достаточной суммой активов в форме денежных средств на расчетном счете или высоколиквидных активов, свободных от обязательств. То есть к дате выплаты дивидендов акционерное общество должно по возможности максимизировать кассовый остаток и высоколиквидные средства. Например, растущая компания, получившая в текущем году значительную прибыль, может оказаться не готовой к выплате дивидендов вследствие отсутствия ликвидных активов в структуре своего баланса. При решении вопроса о дивидендных выплатах необходимо заранее оценить ликвидность на момент выплаты, в ближайшие периоды и составить прогноз движения денежных средств на следующий финансовый год. Ликвидность компании определяется ее инвестиционными решениям, т.е. решениями о степени расширения активов и об определении источников средств для покрытия этой потребности. Привлечение внешних источников средств для дивидендных выплат, помимо того, что требует дополнительных расходов, еще в большей степени снижает ликвидность компании. Таким образом, существенным фактором ограничения дивидендных выплат является необходимость поддержания достаточной степени ликвидности компаний. С другой стороны, сохранить существующий уровень ликвидности можно, выплатив дивиденды путем дополнительной эмиссии акций (в этом случае возникают другие проблемы). Сопоставление стоимости собственного и привлеченного капитала. На возможность выплаты и размер дивидендов помимо фактически полученной суммы прибыли, уровня рентабельности собственного капитала влияет и уровень финансового левериджа. Он зависит от сложившегося к моменту дивидендных выплат соотношения собственного и заемного капитала. К тому же если у компании имеется возможность быстро получить заемные средства к моменту выплаты дивидендов, то она может определять размер дивидендных выплат независимо от степени ликвидности своих активов. К факторам, характеризующим возможность формирования финансовых ресурсов компании за счет внешних источников, относятся: ■ достаточность резервного капитала, сформированного в предшествующие периоды; ■ стоимость привлечения дополнительного акционерного капитала; ■ доступность кредитов на финансовом рынке; ■ стоимость привлечения дополнительного заемного капитала; ■ уровень кредитоспособности компании, определяемый ее финансовым состоянием. Зачастую договор о кредитовании компании включает условия по ограничению размера выплачиваемых дивидендов (например, установление максимальной дивидендной доходности акций) с целью обеспечения достаточного размера средств предприятия, необходимых для обслуживания долга. 1.2 Виды дивидендных выплат и их источники Источниками дивидендных выплат могут быть: чистая прибыль отчетного периода, нераспределенная прибыль прошлых периодов и специальные фонды, созданные для этой цели. В мировой практике разработаны различные варианты дивидендных выплат. 1. Методика постоянного процентного распределения прибыли. Компании, проводящие эту методику, выплачивают постоянную процентную часть прибыли в дивидендах. Проблема, которая возникает в этом случае, заключается в том, что если прибыль компании резко падает или если даже имеются убытки, дивиденды будут значительно уменьшены или вообще отменены. 2. Методика фиксированных дивидендных выплат, или называют политикой компромисса. Компромиссом между стабильной долларовой и процентной суммами дивиденда для компании является выплата стабильной невысокой долларовой суммы на акцию плюс процентные приращения в удачные годы. 3. Модель выплаты дивидендов по остаточному принципу. 4. Методика выплаты дивидендов акциями и дробление акций. Дивиденды в форме акций имеют отношение к дивидендным выплатам в форме денежных средств. Дивиденд в форме акций- это дополнительный пакет акций, выпущенный для акционеров. Такие дивиденды могут быть объявлены, когда компания имеет проблемы с денежной наличностью или когда компания хочет оживить реализацию своих акций, снижая их рыночную цену. Дробление акций - выпуск значительного количества дополнительных акций, который тем самым снижает номинальную стоимость акции на пропорциональной основе. Дивиденд в форме акций и дробление акций сходны в следующем: 1. Не выплачиваются наличные денежные средства. 2. Увеличивается количество находящихся в обращение акций. 3. Собственный акционерный капитал остался без изменения. Дивиденды бывают: По форме выплаты: регулярные, дополнительные, специальные (разовые выплаты), ликвидационные. По виду акций: привилегированные (владелец привилегированных акций имеет преимущества в очередности получения части прибыли предприятия) и обыкновенные. По периодичности выплат: квартальные, полугодовые, годовые. По способу выплат: денежные и дивиденды в виде имущества предприятия. Второй вариант распространен в такой форме, как выплата прибыли собственными акциями. По размеру выплат: полные и частичные. 1.3 Регулирование курса акций Курсовая цена акций и дивидендная политика взаимосвязаны, хотя какой-то предопределенной формализованной зависимости не существует. Выше отмечалось, что разумная дивидендная политика может способствовать снижению флуктуации курсовой цены. Курсовая цена складывается под воздействием различных случайных факторов. В финансовом менеджменте разработаны некоторые приемы искусственного регулирования курсовой цены, которые при определенных условиях могут оказать влияние и на размер выплачиваемых дивидендов. К ним относятся дробление, консолидация и выкуп акций. Дробление акций (расщепление, сплит) — это увеличение количества акций посредством уменьшения их номинала. Дробление акций два к одному означает уменьшение их номинала наполовину без изменений в структуре собственного капитала. Обычно к дроблению акций прибегают устойчиво развивающиеся предприятия, которые стремятся снизить рыночную стоимость своих акций. Многие западные акционерные общества таким способом обеспечивают достаточно высокую ликвидность собственных ценных бумаг и привлекают потенциальных инвесторов. Решение о проведении дробления акций принимается общим собранием акционеров. В зависимости от рыночной цены акций и преследуемых целей совет директоров компании определяет пропорции дробления. После этого производится замена старых ценных бумаг на новые. Принимая решение о дроблении акций, совет директоров должен учитывать необходимость осуществления дополнительных расходов по выпуску новых и изъятию у акционеров старых ценных бумаг. Прямой зависимости между пропорциями дробления акций и размерами дивидендов не существует. Крайне редко предприятия в состоянии сохранить размер дивидендов на одном уровне до и после дробления акций. Как правило, размер дивидендов на новую акцию с меньшим номиналом ниже, чем на старую. Однако это не означает сокращения дивидендного дохода акционеров. Например, при дроблении акций два к одному и понижении уровня дивидендного выхода на акцию с 2 до 1,5% акционер, владевший 100 акциями, получит не 200 (100 х 2), а 300 (200 х 1,5) денежных единиц. Если величина дивидендов меняется пропорционально изменению нарицательной стоимости акций, то дробление акций не повлияет на долю каждого акционера в активах предприятия. Консолидация акций (обратный сплит) — это изменение номинальной стоимости акций, при котором акционер получает одну новую акцию большего номинала в обмен на определенное количество старых акций. Это один из способов сокращения числа акций предприятия. Необходимость консолидации акций возникает у предприятия при чрезмерном падении рыночной стоимости ценных бумаг. Большинство западных компаний стремится избежать снижения рыночной цены своих акций ниже 10 дол. США. В случае падения курса акций ниже установленного показателя несколько акций в обращении могут быть заменены одной акцией. Помимо возникновения дополнительных расходов по замещению ценных бумаг на бумаги большего номинала консолидация акций имеет и другие негативные последствия. Как правило, объявление предприятием на рынке о консолидации акций расценивается как сигнал о возникновении у нее финансовых трудностей. И хотя предприятие после проведения консолидации может сэкономить на затратах по размещению и обслуживанию меньшего количества новых ценных бумаг, негативный эффект от ее проведения смягчается лишь получением впоследствии значительной суммы прибыли. Уровень дивидендных выплат у предприятий после консолидации акций, как правило, невысок, и дивидендный доход на акцию снижается в большей пропорции, чем количество акций в обращении. Следовательно, консолидация акций как методика регулирования курса ценных бумаг должна применяться предприятиями крайне осторожно с обязательным учетом возможных негативных последствий. Выкуп акций — это один из способов размещения свободных средств предприятия путем приобретения собственных акций у акционеров. Собственные акции могут выкупаться как с целью изъятия их из обращения, так и для размещения их среди своих работников, уменьшения числа владельцев, приватизации государственных предприятий частными инвесторами и т.д. Наиболее распространены две методики выкупа акций — посредством тендера и путем покупки акций на рынке. При осуществлении тендерной сделки предприятие направляет своим акционерам наряду с информацией о намерениях и причинах выкупа акций предложение о приобретении у них акций по цене, превышающей сложившуюся на рынке. Решение о продаже или непродаже акций по предложенной цене принимает акционер. При покупке собственных акций на фондовом рынке предприятие выступает наравне с другими участниками рынка. Этот вариант выкупа акций, как правило, более продолжителен во времени, но требует меньших транзакционных издержек (оплаты услуг посредников, расходов на переписку с акционерами и т.д.). Если предприятие располагает избыточными средствами и не имеет достаточно эффективных инвестиционных возможностей, то размещение этих средств в интересах акционеров может быть произведено либо путем дополнительных дивидендных выплат, либо посредством выкупа собственных акций. Эти варианты для акционеров равноценны лишь при условии отсутствия налогов на доходы физических лиц и транзакционных издержек. Поскольку при выкупе уменьшается число акций предприятия, прибыль и, следовательно, дивиденд на одну акцию возрастают. В результате при прочих равных условиях должна увеличиться рыночная стоимость ценной бумаги. Теоретически сумма дивидендов, которые могли бы быть выплачены акционерам, равна стоимости выкупленных акций. Преимуществом варианта выкупа акций является повышение привлекательности акций предприятия за счет увеличения суммы прибыли, приходящейся на одну акцию. Недостаток выкупа собственных акций предприятием заключается в том, что при наличии у него свободных средств некоторые категории акционеров предпочтут доходу от прироста курсовой цены акций получение реальных дивидендов. Однако на практике при существовании различного уровня налогообложения отдельных видов доходов выкуп акций для инвестора оказывается предпочтительнее. Известно, что дивидендный доход облагается по более высокой ставке, чем доход от прироста стоимости капитала предприятия. Следовательно, выкуп акций, ведущий к повышению их рыночной цены и соответственно стоимости капитала предприятия, более выгоден с точки зрения налогообложения. Кроме того, уплата налога на прирост стоимости капитала откладывается до момента фактической продажи акций, в то время как налог на доходы по ценным бумагам выплачивается сразу (в момент получения дивидендного дохода). 2. Практические аспекты политики выплаты дивидендов 2.1 Порядок выплаты дивидендов Дивиденды (или же доходы от использования чистой прибыли) — доходы, получение которых доступно участникам ООО (п. 1 ст. 28 закона «Об ООО» от 08.02.1998 № 14-ФЗ). Соответственно, для выдачи такого дохода необходимо, прежде всего, наличие чистой прибыли. Она определяется по данным бухучета (письмо Минфина РФ от 20.09.2010 № 03-11-06/2/147). У ООО есть возможность выбрать периодичность выплаты дивидендов учредителям: поквартально, по полугодиям или за год — в зависимости от размера чистой прибыли за каждый из этих периодов. Учитывая, что прибыль считают нарастающим итогом за год, окончательная ее сумма будет известна по завершении налогового периода, и только тогда можно будет установить окончательную сумму возможных к выплате доходов. Поэтому во избежание ситуаций, когда выплаченные в течение года дивиденды превысят допустимую их сумму по году, лучше распределять их по завершении года по результатам утвержденной годовой бухотчетности. Правила выплаты дивидендов учредителям ООО в 2019 году по-прежнему базируются на ограничениях, содержащихся в ст. 29 закона № 14-ФЗ и требующих: полной оплаты УК; полной выплаты его доли выбывающему участнику; превышения величины чистых активов над суммой УК и резервного фонда, в том числе и после выдачи дивидендов; отсутствия признаков банкротства, в том числе и после выдачи дивидендов. Соответствие этим ограничениям должно иметь место как на дату возникновения решения о выдаче, так и на момент выплаты дохода. Если решение уже принято, а к моменту выдачи условия таковы, что не позволяют осуществить выплату, то она будет сделана после исчезновения этих условий (п. 2 ст. 29 закона № 14-ФЗ). Решение относительно выплат принимают сами участники, созывая общее собрание. Проводят его не ранее, чем за соответствующий период будет составлена бухотчетность, позволяющая судить о соответствии установленным законом ограничениям. По году отчетность должна быть утверждена. Собрание, на котором это делают, созывают не ранее 1 марта и не позднее 30 апреля года, идущего за ним (ст. 34 закона № 14-ФЗ). К этому собранию обычно приурочивают и вопрос распределения дивидендов. Факт проведения собрания оформляют протоколом, составленным по принятой в ООО форме, в котором относительно дивидендов должна присутствовать следующая информация: указание на год, за который хотят выплатить доход участникам; сумма, отведенная на дивиденды; форма выдачи и срок осуществления выплат. В протоколе допустимо указание единой суммы, предназначающейся к выплате, т. к. в ООО порядок, согласно которому осуществляется распределение дивидендов, либо отражен в уставе, либо является результатом раздела в пропорции к долям (п. 2 ст. 28 закона № 14-ФЗ). Формой выдачи, помимо денежной, может стать имущественная. Однако выдача имуществом приравнивается к реализации (письмо Минфина РФ от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405) и будет очень невыгодной с точки зрения налогообложения. Поэтому предпочтительны денежные платежи. Срок выдачи либо содержится в уставе, либо устанавливается собранием. Но он не может выходить за пределы периода в 60 дней с даты собрания, вынесшего решение по выплатам (п. 3 ст. 28 закона № 14-ФЗ). Если срок нигде не зафиксирован, то считается, что он равен 60 дням. В случае наличия в ООО единственного учредителя необходимость созыва собрания отсутствует, и о протоколе речь не идет. Его заменяет решение учредителя. 2.2 Методы начисления дивидендов В вопросах разработки и практической реализации политики дивидендных выплат можно встретить большие различия между корпорациями. Частота, объемы и формы выплат дивидендов существенно варьируют от компании к компании. Основные методы начисления дивидендов можно определить в зависимости от способа определения доли чистой прибыли, направляемой на выплаты акционерам (рис. 1).  Рисунок 1 Основные методы начисления дивидендов с точки зрения доли дивидендов в прибыли Согласно российскому законодательству решение о выплате (объявлении) дивидендов, в том числе решения о размере и форме их выплаты, принимаются общим собранием акционеров. При этом размер дивидендов не может быть больше, чем рекомендовано советом директоров акционерного общества. Срок и порядок выплаты дивидендов определяются уставом акционерного общества или решением общего собрания акционеров о выплате дивидендов (и. 3 ст. 42 Федерального закона "Об акционерных обществах"). Акционерное общество может принимать решение о выплате дивидендов по результатам первого квартала, полугодия, девяти месяцев финансового года и (или) по результатам финансового года (п. 1 ст. 42). Решение о выплате дивидендов может рассматриваться не отдельным пунктом повестки дня собрания акционеров, а как составная часть вопроса об утверждении годовой отчетности (п. 1 ст. 48). Метод фиксированных процентных выплат из прибыли на дивиденды предполагает, что компания ежегодно направляет на выплату дивидендов фиксированный процент чистой прибыли, например 20%. Коэффициент дивидендных выплат из года в год в таком случае не меняется. Если компания окончит год с убытком, то дивиденд может вообще не выплачиваться. Таким образом, вместе со снижением прибыли акционеры получат более низкие дивиденды, что негативно скажется на цене акций компании. Прямая зависимость от размера чистой прибыли является одновременно преимуществом и недостатком данной политики. Такая нестабильность является для многих инвесторов сигналом высокого уровня риска и не привлекает инвесторов, избегающих неопределенности. Метод фиксированных дивидендных выплат предусматривает начисление неизменного дивиденда в абсолютном значении на акцию в течение продолжительного периода времени. Если существуют благоприятные перспективы развития компании, в том числе относительно ее прибыли, то размер дивиденда может быть повышен. В сравнении с методом фиксированного процента выплаты из прибыли данный метод позволяет в некоторой степени снизить влияние психологического фактора и избежать колебания курсовых цен акций. Преимуществом данного метода также является его простота. Вместе с тем при существенном снижении прибыли у компании сохранится обязательство платить фиксированный дивиденд, что может снизить ее ликвидность. Метод выплат гарантированного минимума и "экстра"-дивидендов является развитием предыдущего метода и довольно часто встречается в практике российских компаний. Акционерам выплачиваются регулярные фиксированные суммы дивидендов, а в случае успешной деятельности компании – "экстра"-дивиденды, т.е. премия, которая добавляется к регулярным дивидендам и имеет разовый характер. Премию не следует выплачивать слишком часто, в противном случае она может стать ожидаемой, а сам метод выплат "экстра"-дивидендов не принесет ожидаемого результата. Такая политика дает наибольший эффект в компаниях, подверженных сезонным колебаниям, чутко реагирующим на любое изменение рыночной конъюнктуры. Соответственно, в наибольшей степени она подходит для компаний с нестабильной, постоянно колеблющейся величиной получаемой прибыли. И наконец, четвертый метод – выплата дивидендов по остаточному принципу. Основной целью данного метода является стремление компании направить максимальную величину чистой прибыли на финансирование инвестиционных проектов, при этом на выплату дивидендов распределить только то, что останется после реинвестирования. Рассмотрим принципы реализации дайной политики. Прежде всего в компании разрабатывается бюджет предстоящих капиталовложений. Как мы говорили в начале главы, решение о реинвестировании принимается только в том случае, если реализация инвестиционных проектов обеспечит доходность не меньше требуемой доходности по обыкновенным акциям компании. В противном случае чистую прибыль следует направить па выплату дивидендов. Далее важно учитывать, что если выгодные проекты существуют, то финансировать их следует с учетом сложившейся структуры капитала. Каждый инвестированный рубль должен состоять из определенных долей собственных или заемных средств, соответствующих целевой структуре капитала. Например, если компания стремится поддерживать долю собственного капитала на уровне 60%, то такую же долю будет занимать собственный капитал в источниках финансирования предстоящих капиталовложений. Это связано с тем, что пока компания при финансировании проектов придерживается установленной целевой структуры капитала, это позволяет ей минимизировать средневзвешенные затраты на капитал (WACC). Однако мы знаем, что как только собственных средств компании становится недостаточно и она вынуждена выпускать новые обыкновенные акции, происходит рост средневзвешенных затрат на капитал компании. И здесь мы как раз подходим к пониманию привлекательности использования метода остаточных выплат для компаний. Финансирование капиталовложений за счет внутреннего источника – нераспределенной прибыли и выплаты дивидендов из оставшейся части прибыли позволяют избежать дорогостоящей процедуры эмиссии обыкновенных акций, которая, как мы помним, повышает затраты на капитал. Однако недостатком данной политики является изменчивость дивидендов во времени либо вовсе их отсутствие, что может снизить доверие инвесторов к компании и негативно сказаться на цене ее акций. Основные этапы реализации политики дивидендных выплат по остаточному принципу показаны на рис. 2.  Рисунок 2 Основные этапы реализации метода выплаты дивидендов по остаточному принципу 2.3 Дивидендная политика, как метод повышения инвестиционной привлекательности предприятияПонятие дивидендной политики может быть сформулировано следующим образом: дивидендная политика представляет собой составную часть общей политики управления прибылью, заключающуюся в оптимизации пропорций между потребляемой и капитализируемой ее частями с целью максимизации рыночной стоимости предприятия. Выработка дивидендной политики обуславливает следующие: с одной стороны, выплата дивидендов должна обеспечить защиту интересов собственника и создать предпосылки для роста курсовой цены акций, и в этом смысле их максимизация является положительной тенденцией; с другой стороны, максимизация выплаты дивидендов сокращает долю прибыли, реинвестируемой в развитие производства. При формировании дивидендной политики необходимо учитывать, что классическая формула: «курс акций прямо пропорционален дивиденду и обратно пропорционален процентной ставке по альтернативным вложениям» применима на практике далеко не во всех случаях. Инвесторы могут высоко оценить стоимость акций предприятия даже и без выплаты дивидендов, если они хорошо информированы о его программах развития, причинах невыплаты или сокращения выплаты дивидендов и направлениях реинвестирования прибыли. Принятие решения о выплате дивидендов и их размерах в значительной мере определяется стадией жизненного цикла предприятия. Решение относительно стабильных дивидендов фирмы должно быть важным вопросом. Само по себе это позволяет предположить, что организации должны периодически изменять величину своих дивидендов, увеличивая их, когда потоки денежных средств велики, а потребность в финансировании невысока, и уменьшая, когда доходы невелики по отношению к инвестиционным возможностям. Однако многие акционеры полагаются на дивиденды, планируя свои расходы, и они будут серьёзно встревожены, если поступления дивидендов окажутся нестабильными. Кроме того, снижение дивидендов с целью инвестирования может оказать негативный информационный эффект и привести к снижению цены акций. Таким образом, максимизация цены акций требует, что фирма согласовала свои внутренние потребности в средствах с потребностями и желаниями своих собственников, то есть акционеров. На мой взгляд, размер дивидендов и факт их выплаты - не главный фактор инвестиционной привлекательности. Есть компании щедрые, но абсолютно закрытые и непривлекательные. А есть те, кто реинвестирует прибыль, но при этом обладает хорошим инвестиционным капиталом. А дивиденды достаточно платить раз в год, но это должна быть предсказуемая процедура, чтобы размер и дата выплаты не становились неожиданностью для инвесторов. Главное не дивиденды, а предсказуемость. В последнее время в финансовом анализе положения или стратегии хозяйствующих субъектов, в частности АО, широко используются инструментарии, оценочные показатели и методы их расчета, обусловленные переходом на новый план счетов бухгалтерского учёта. Рассмотрим особенности расчета показателей инвестиционной привлекательности акции на примере анализа годовых отчётов о прибылях и убытках за несколько лет. 1. Прибыль на одну акцию является важным оценочным показателем. В настоящее время показатель прибыли на акцию приобрёл особую актуальность. Этим объясняются систематические публикации соответствующей информации в деловых изданиях. Аналитическая ценность показателя прибыли на акцию состоит в том, что он является обобщающим, концентрирует эффект влияния множества факторов и условий, сопровождающих принятие инвестиционных решений и оценку кредитоспособности компании. Более того, информация о прибыли на акцию отражает не только отношения по поводу распределения прибыли АО, фактически сложившиеся в прошлом, например в отчётном периоде, но и служат основанием для прогноза будущих доходов акционеров. В конечном счёте, информация о прибыли на акцию способствует решению важных задач: прогнозу будущих финансовых результатов и денежных потоков компании (в частности размера и возможности выплаты дивидендов), а также оценка тенденций изменения курсовой стоимости её акций. При этом следует обеспечить сопоставимость показателей. Поэтому требованием, предъявляемым к акционерам и потенциальным инвесторам к показателю прибыли на акцию, является сравнимость результатов деятельности различных АО между собой (в том числе из разных стран) и одной компании за ряд лет. В немалой степени это требование определяется потребностью инвесторов в информации о результатах деятельности компаний, акции которых обращаются на организованном рынке. 3. Особенности дивидендной политики в Российской ФедерацииЕще до недавнего времени для российских предприятий было характерным отсутствие дивидендной политики как таковой. Немногочисленные случаи выплат дивидендов собственникам не играли особой роли ввиду незначительности объявленных сумм. Ситуация стала кардинально меняться лишь с 2001 г., когда многие крупные корпорации, заинтересованные в привлечении капитала с финансовых рынков, повышении своей репутации и качества управления, в формировании положительного имиджа в глазах зарубежных инвесторов, стали регулярно выплачивать дивиденды. Приблизительно в это же время в уставах и корпоративных кодексах ведущих отечественных предприятий появился пункт, раскрывающий содержание их дивидендной политики. Рост доходов, стремление повысить инвестиционную привлекательность и капитализацию бизнеса, а также переход на мировые стандарты управления многих российских корпораций вынуждает менеджмент менять дивидендную политику и повышать выплаты владельцам акций. Однако, несмотря на постепенный переход к общепринятой в мире практике в этой области, дивидендная политика отечественных фирм имеет свою специфику, обусловленную рядом факторов, наиболее существенными из которых являются: - диспропорции в развитии отдельных отраслей и структуре фондового рынка; - состав собственников, обусловленный особенностями механизма приватизации предприятий, в результате чего значительная доля акций принадлежит государству, узкому кругу лиц или менеджменту; - информационная закрытость и непрозрачность многих предприятий; - несовершенство законодательной базы. Дадим краткую характеристику выделенным факторам. Современный этап развития экономики в Российской Федерации характеризуется значительными отраслевыми диспропорциями. При этом основной рост приходится на нефтегазовый сектор, металлургию и телекоммуникации. Неравномерное развитие различных отраслей оказывает влияние как на получаемые предприятиями доходы, так и на их распределении. ЗаключениеДивидендная политика должна рассматриваться в свете общей финансовой задачи компании, которая заключается в максимизации богатства акционеров. Это не всегда означает выплату максимальных дивидендов, так как может быть найдено более прибыльное применение для дивидендов внутри самой компании. Дивидендная политика имеет большое значение, потому что она влияет на структуру капитала и финансирование компании, а в случае с акционерными компаниями и на информационную ценность. Существует две точки зрения на значение дивидендной политики для общей оценки фирмы и задачи максимизации богатства акционеров: одна состоит в том, что дивиденды не играют роли при общей оценке фирмы (теория отсутствия значимости), а другая утверждает, что дивиденды имеют большое значение для оценки фирмы (теория значимости). Главными защитниками теории отсутствия значимости являются Модильяни и Миллер, которые также выдвинули теорию о том, что структура капитала не имеет значения для оценки фирмы. Аргументы в пользу значимости дивидендов для оценки фирмы взяты из практики и подтверждаются всей предыдущей практической деятельностью на рынке. Существует четыре основных аргумента: информационное содержание дивидендов, предпочтение инвесторами текущего дохода, качество дохода, полученного в форме дивиденда, и колебания рыночной стоимости, которые не связаны с эффективностью деятельности компании. Противовесом этим аргументам в пользу дивидендных выплат является более благоприятное налогообложение доходов от прироста капитала, однако трудностью рассмотрения вопроса о налогообложении является то, что решающим фактором будет налоговый статус отдельного акционера, который часто будет невозможно установить. Если дивидендная политика является чисто финансовым решением, то количество привлекательных инвестиционных проектов, доступных для фирмы, будет определять уровень выплат. Если внутри фирмы имеются хорошие инвестиционные возможности, то должны анализироваться соответствующие цены заемного капитала и нераспределенной прибыли. Если в настоящее время инвестиционные возможности отсутствуют, но они возможны в будущем, то может быть предпочтительнее выплатить дивиденд, чтобы акционеры смогли индивидуально найти наилучшее применение средствам, а не оставлять в компании избыточные средства в ожидании будущих возможностей с неопределенным результатом. Чтобы объявить дивиденд, необходимо иметь достаточную текущую или нераспределенную прибыль для его покрытия, но для выплаты дивиденда вам необходимы наличные денежные средства. Следовательно, при принятии решения по дивидендной политике следует учитывать ликвидность, а также возможности по получению ссуды. Список литературы1. Бригхэм Ю. Эрхардт М. Финансовый менеджмент. 10-е изд./Пер. с англ. Под. ред. к.э.н. Е.А. Дорофеева. СПБ,: Питер, 2015. 960 с. 2. Ковалев В.В. Введение в финансовые менеджмент. М.: Финансы и статистика, 2016. 768 с. 3. Гаврилова А.Н. Финансовый менеджмент: учебное пособие - 5-е изд., стер. М.: КНОРУС, 2015г. 432 с. 4. Овсийчук М.Ф., Сидельникова Л.Б. Финансовый менеджмент: Учебное пособие. М.: Издательско-торговая корпорация «Дашков и Ко», 2013. 160 с. 5. Веснин В.Р. Менеджмент: Учебник. М.: ТК Велби, Изд-во Проспект, 2014. 504 с. 6. Комаров А.Г. Современный менеджмент: теория и практика. СПб.: Питер, 2014. 432 с. 7. Лихачева О.Н. Финансовое планирование на предприятии: Учебно-практическое пособие. М.: Проспект, 2013. 263 с. 8. Палий В.Ф. Финансовые операции. М.: Бератор-Пресс, 2013. 214 с. 9. Тихомиров Е.Ф. Финансовый менеджмент: управление финансами предприятия: учебник для студентов вузов. М.: Изд. Центр «Академия», 2016. 384 с. 10. Тюрина А.В. Финансовый менеджмент.: Учебное пособие для вузов. М.: Юнити-ДАНА, 2014. 127с. 11. Иванов А.П. Финансовые инвестиции на рынке ценных бумаг. М.: Издательско-торговая корпорация «Дошков и Ко», 2014. 444 с. 12. Лукасевич И.Я. Финансовый менеджмент уч-к: М.: Эксмо, 2017. 768. 13. Беленькая О. Новикова Е.Дивидендная политика российских компаний и ее влияние на рыночную стоимость акций.// Рынок ценных бумаг. 2013. № 12. с. 34-41. 14. Лукашов А.В. Поведенческие корпоративные финансы и дивидендная политика фирмы.// Управление корпоративными финансами. 2014. № 3. 15. Слепов В.А. Финансовая политика компании. //Финансы. 2013. № 9. с. 56-59. |