химические своиства нефьти. Курсовая работа по дисциплине Основы нефтегазового дела по теме Химическая переработка углеводородного сырья Саратов 2009

Скачать 2.49 Mb. Скачать 2.49 Mb.

|

нефтехимический газоперерабатывающий углеводород сырье 2.1 Структура нефтехимического и газоперерабатывающего комплекса России Предприятия нефтехимического комплекса сконцентрированы в основном в четырех федеральных округах: Центральном (24,4%), Южном (10,4%), Приволжском (43,5%) и Сибирском (11,2%). Крупнейшие нефтехимические производства сформировались в республиках Татарстан и Башкортостан, в Алтайском, Пермском и Красноярском краях, Тульской, Тюменской, Ярославской, Нижегородской, Волгоградской, Самарской, Кемеровской и Иркутской областях, что в значительной степени способствовало развитию этих регионов. В химическом комплексе в частной собственности находятся 79—89% предприятий, в государственной 3—6%, в частно-государственной 3— 7%, в совместной российской и иностранной собственности 3—4%, в муниципальной 1— 2%, в иностранной 1,3—1,4%11. В ряде отраслей нефтехимического комплекса имеются крупные корпорации, такие как «Сибур Холдинг» – лидер российской нефтехимии, выпускающий более 100 наименований продукции. Производственная цепочка компании охватывает газопереработку, производство мономеров и пластиков, метанола и минеральных удобрений, шин и резинотехнических изделий, а также переработку пластмасс. Холдинг объединяет 34 российских предприятия. В сырьевой блок СИБУРа входит 6 газоперерабатывающих заводов, инфраструктура по транспортировке попутного нефтяного газа и продуктов его переработки в Западной Сибири, а также нефтехимические предприятия в Тобольске и Новокуйбышевске, осуществляющие переработку легких углеводородов. Основная продукция газоперерабатывающих предприятий – это сухой отбензиненный газ (СОГ), широкая фракция легких углеводородов (ШФЛУ), стабильный газовый бензин (СГБ) и сжиженные углеводородные газы (СУГ). Блок производства синтетических каучуков охватывает всю технологическую цепочку производства данного вида сырья, включая выделение индивидуальных углеводородов, производство мономеров и получение синтетических каучуков. В сегменте производства пластиков СИБУР стремится занять лидирующие позиции на российском рынке за счет значительного увеличения выпуска основных видов продукции и строительства новых мощностей. Значительная часть инвестиционных проектов компании связана с увеличением выпуска полиэтилена, полипропилена, полистирола и ПВХ. Кроме того, активно развивается новое направление бизнеса по переработке пластмасс. В настоящее время в российском производстве полимеров доля СИБУРа по пропилену составляет 23%, полипропилену – 23%, полиэтилену – 17%. «Еврохим»- Производство минеральных удобрений (6 предприятий). «РосАгро» - Производство фосфорсодержащих минеральных удобрений (4 предприятия), 1-е место в Европе, 2-е место в мире. «Лукойл-Нефтехим»- Полимерные материалы, продукты органического синтеза (4 предприятия, в т.ч. на Украине и в Болгарии). «Нижнекамскнефтехим»- Производство нефтехимической продукции, полимеры, синтетические каучуки (10 заводов). «Татнефть», «Акрон», «Амтел» и другие, на которых выпускается около 40% полимерных материалов, от 50 до 70% отдельных видов синтетических каучуков, 82 легковых и 95% грузовых автомобильных шин. Химический комплекс Приволжского Федерального Округа насчитывает более 200 крупных и средних предприятий (свыше 26% предприятий химического комплекса России) с численностью работающих около 37% от промышленно-производственного персонала химической индустрии страны, где сосредоточено почти 40% стоимости основных промышленно-производственных фондов. На химических и нефтехимических предприятиях ПФО сосредоточено от 40 до 60% российского производства синтетических смол и пластических масс, продукции пластпереработки, соды каустической, минеральных удобрений, аммиака, метанола, капролактама, пропилена, бутадиена, бензола, шин для грузовых и легковых автомобилей, формовых и неформовых резинотехнических изделий; свыше 60% соды кальцинированной, синтетических каучуков, фенола, этилена и др. По ряду важных химикатов (бутилкаучуки, каучуки этиленпропиленовые, сэвилен, поликарбонат, волокна нитроновые, окись этилена и пропилена, нитрил акриловой кислоты, этилен- и диэтиленгликоли, изопрен, изопреновые каучуки и др.) в ПФО сосредоточены все российские производители. Химическая и нефтехимическая промышленность размещена практически во всех субъектах ПФО (см. приложение рис.4)12. Следует отметить, что в структуре российского нефтехимического комплекса существенную долю занимают компании с одним - двумя заводами. Этот факт ставит проблему обеспечения гарантированных поставок УВС - одна из основных задач, стоящих перед российскими нефтехимическими предприятиями, не входящими в крупные вертикально-интегрированные холдинги. В общем объеме продукции среди обрабатывающих производств удельный вес предприятий нефтехимического комплекса по данным за 2006 г. составляет 10,2%13. В нефтехимической отрасли занято более 791 тыс. человек, в том числе в производстве резиновых и пластмассовых изделий — свыше 255 тыс. человек. Общее количество газоперерабатывающих заводов (ГПЗ) в стране за последнее десятилетие не претерпело каких-либо изменений. В период экономических реформ не было построено ни одного газоперерабатывающего завода. Из 24 ГПЗ, построенных в дореформенный период, в ведении «Газпрома» находится 6 и 18 – в составе нефтяных компаний. При меньших объемах добычи нефти и газа в США и Канаде количество ГПЗ на 1 января 2007 года составило соответственно 571 и 962. Занимая первое место в мире по объему добычи газа, за последние десятилетия в нашей стране не получили какого-либо развития ни наращивание мощностей по его переработке, ни увеличение производства сжиженных газов, включая этан, пропан, бутаны, пентаны и другие. В настоящее время только 6% добываемого в России природного газа поступает на переработку; доля газопереработки в мире значительно выше, например в США перерабатывается 77% добываемого газа с получением значительного объёма сырья для нефтехимии и химии14. Что, наглядно демонстрируют следующий рисунок (рис. 2.1). На нужды нефте- и газохимии в России в последние годы поступает свыше 4 млн т сжиженных углеводородных газов и около 20 млрд м ³ природного газа. 2.2 Рынок и конкурентоспособность российской нефтехимии За период 2000—2006 гг. экспорт нефтехимической продукции в России в денежной массе возрос более чем в 2,5 раза, что связано в значительной степени с ростом мировых цен на химикаты. В 2000—2004 гг. темпы роста экспорта опережали темпы роста импорта. Однако, начиная с 2005 г. темпы роста импорта стали почти вдвое превышать соответствующий показатель по экспорту вследствие роста внутреннего спроса и недостаточного ассортимента отечественной нефтехимической продукции (особенно в области малотоннажной химии). Несмотря на это, баланс внешнеторгового оборота продукции нефтехимического комплекса на протяжении более 15 лет остается положительным. До 40% российской нефтехимической продукции экспортируется, из страны вывозится преимущественно продукция низких переделов и ввозится продукция высоких переделов: химические волокна и нити, синтетические смолы и пластмассы и изделия из них. Товарная номенклатура экспорта практически не претерпевает изменений: минеральные удобрения — 34,3; синтетический каучук — 9,2; пластмассы и синтетические смолы — 5,3; аммиак — 5,3; шины — 3,7; капролактам — 3,1; стирол — 2,8; метанол — 2,2% валютных поступлений. В отличие от экспорта номенклатура российского импорта многообразна, традиционно в ней превалируют товары с высокой добавленной стоимостью: изделия из пластмасс (23,4%), пластмассы и синтетические смолы (18,6%), автомобильные шины (6,8%), лакокрасочные материалы (4,9%), химические волокна и нити (4,1%), химические средства защиты растений (2,2%), резинотехнические и резиновые изделия (3,4%), моющие средства (1,3%), катализаторы, пластификаторы и др. Основными потребителями российской нефтехимической продукции являются рынки стран ЕС (32,5%), СНГ (24,2%) и Азиатско-Тихоокеанского региона (20,4%). Существенное влияние на российский экспорт оказывает введение в ряде стран (США, ЕС, Китай, Индия, Мексика, Бразилия, Филиппины, Австралия, Индонезия) протекционистских и антидемпинговых мер. Заградительные меры применяются к экспорту синтетических каучуков, эпихлоргидрина, бисфенола-А, политетрафторэтилена (фторопласт), спиртов (бутанол, изобутанол), трихлорэтилена, поливинилхлорида, капролактама. Учет этих запретительных мер особенно важен при проектировании новых нефтехимических предприятий и развитии уже существующих мощностей. В годы экономического кризиса резко сократился внутренний рынок химикатов. Единственным источником дохода многих отечественных производителей стали поставки на внешние рынки. За счет экспорта формируется почти половина совокупной выручки предприятий отрасли, причем в отдельных секторах этот показатель превышает 80% (капролактам, ксилолы и др.). Например, ксилол в основном экспортируется. Высокие же переделы ксилола (например, полиэтилентерефталат) приходится более чем на 90% ввозить по импорту. Толчок развитию химического комплекса дал резкий рост мировых цен на углеводороды, который повлек за собой рост цен на химическую продукцию. Это стало главной причиной наметившегося в 2003—2004 гг. оживления нефтехимического производства. Отечественным производителям высокотехнологичных продуктов, использующих химическое сырье, (шин, СМС, конструкционных полимеров, лакокрасочной продукции) трудно конкурировать с зарубежными. В производстве синтетических волокон, красок и лаков в последние годы выпуск либо сокращался, либо рос незначительно. В настоящее время в России прекращено производство некоторых видов полимерных материалов (полиимиды, поликарбонаты), каучуков специального назначения, клеев, герметиков и т.д. Под угрозой закрытия находится производство всех углеродных материалов, необходимых для изготовления конструкционных теплостойких и коррозионностойких композиционных материалов для авиации и ракетно-космической техники, атомной промышленности. В критическом положении находятся более 42% малотоннажных производств, выпускающих борные, карбидокремниевые волокна, теплостойкие органические стекла, термостойкие кремнийорганические и элементоорганические олигомеры, наполнители, пигменты и т.д. Удельное производство и потребление нефтехимической продукции на душу населения в России существенно отстает от развитых стран. Производство на душу населения пластмасс и синтетических смол в 2005 г. составило (кг/чел): в России — 25,9; в США — 276,4; в среднем по группе стран ЕС — 200; в Японии — 104,5; химических волокон и нитей в России — 1,1; в США — 13,5; в Японии — 10,3 кг/чел15. Существует отставание по таким важным показателям, как доля пластмасс в структуре конструкционных материалов и доля синтетических волокон в балансе текстильного сырья. Динамика потребления нефтехимической продукции на российском рынке по 300 важнейшим продуктам показывает рост внутреннего спроса со стороны промышленности, сельского хозяйства и транспорта. По отдельным товарным группам «внутреннее» потребление превышает 90% (полиэтилен, полипропилен, полистирол, полиэтилен-терефталат, синтетические каучуки). Быстрыми темпами развивается строительная индустрия и жилищно-коммунальный сектор, где применяются полимерные материалы, стеклопластики, пенопласт, клеи, лакокрасочная продукция и другие химические продукты (табл. 2.1)16. Таблица 2.1. Спрос на химическую продукцию на внутреннем рынке (тыс. т). |

| 1 | 2 | 3 | 4 | 5 |

| Наименование продукции | 2006 г. | 2010 г. | 2015 г. | 2015 г. в % к 2006 г |

| Хим. волокна и нити | 274 | 418 | 540 | 197,1 |

| Полиэтилен | 1206 | 1670 | 2470 | 204,8 |

| Полипропилен | 423 | 670 | 960 | 227,0 |

| Полистирол и сополимеры стирола | 325 | 465 | 670 | 206,2 |

| Поливинилхлорид и сополимеры винилхлорида | 742 | 905 | 1470 | 198,1 |

| Полиэтилентерефталат | 449 | 695 | 935 | 208,2 |

| Поликарбонат | 22 | 50 | 60 | 273 |

| Сода каустическая | 1074 | 1365 | 1945 | 181 |

| Сода кальцинированная | 2395 | 2815 | 3615 | 151 |

| Лакокрасочные материалы | 1176 | 1460 | 1860 | 158 |

| СМС | 759 | 1100 | 1220 | 161 |

| Синтетические каучуки и латексы | 551 | 835 | 1350 | 245 |

В машиностроении растет спрос на конструкционные полимерные мате-риалы, специальные лакокрасочные покрытия, изолирующие, шумопог-лощающие. Прогноз спроса на основные виды продукции нефтехимии в 2015 г. представлен в (табл. 2.2)17.

Таблица 2.2. Спрос на основные виды химической продукции на внутреннем и внешнем рынках (тыс. т).

| Показатель | 2006 г. | 2015 г. | 2015 г. в % к 2006 г. |

| Химические волокна и нити | 324 | 690,0 | 213,0 |

| Синтетические смолы и пластмассы | 4829,1 | 9790,0 | 202,7 |

| Лакокрасочные материалы | 1261 | 1980 | 157,0 |

| Красители синтетические | 37,0 | 70,0 | 189,2 |

| Синтетические моющие средства | 900,5 | 1390 | 154,4 |

| Шины, млн. шт. | 54,2 | 92 | 169,7 |

На ситуацию влияют многие факторы, в том числе рост мировых цен на нефть, расширение спроса на внутреннем рынке, инфляция, укрепление курса рубля и удорожание товаров и услуг естественных монополий, либерализация внешнеторгового режима в связи с намерением России вступить в ВТО, протекционистская политика отдельных государств (США, ЕС, Китая, Индии) относительно российской нефтехимической продукции (минеральных удобрений, синтетических каучуков, капролактама, спиртов и др.), интенсивное наращивание экспорта в странах с дешевым углеводородным сырьем (особенно в странах Ближневосточного региона).

2.3 Инновационное развитие и конкурентоспособность российской газохимии

Химическая переработка природного газа может стать для России стратегической задачей. Развитие отечественной газохимии даст импульс для создания принципиально новых отечественных технологий во многих смежных областях и обеспечит условия для действительно инновационного развития отечественной экономики.

Хотя традиционно в качестве инновационных наиболее часто рассматривают аэрокосмические, информационные, биотехнологии, а также создание новых материалов, на самом деле именно нефтегазовая отрасль сейчас является одной из наиболее инновационных и наукоемких.

Еще большее значение инновации имеют для газовой отрасли. Даже несмотря на то, что с конца 80-х годов у нас практически прекратилась разведка, и объем доказанных ресурсов зафиксирован на уровне 20-летней давности, Россия все равно обладает почти 27% доказанных мировых ресурсов газа. Потенциальные же ресурсы газа в нашей стране составляют до 40% мировых. Практически весь добываемый у нас газ или экспортируется за рубеж, в основном в Европу, или сжигается для выработки тепла и электроэнергии. Современные технологии транспортировки и переработки природного газа на порядок более сложны и менее эффективны, чем технологии транспортировки и переработки нефти18.

Это приводит к тому, что в мире в качестве химического сырья используется не более 5% добываемого газа (в России 3%). А из нескольких тысяч газовых месторождений мира лишь около сотни наиболее крупных дают основной объем товарного газа.

Тысячи мелких и средних месторождений по всему миру не вовлечены в промышленную эксплуатацию из-за отсутствия экономически приемлемых технологий транспортировки или переработки их ресурсов. По мере выработки крупнейших месторождений (а их средняя выработанность в России по оценкам достигает 40%) потенциальное значение менее крупных месторождений постоянно возрастает. И это важнейшая мировая тенденция, которую необходимо учитывать.

Но главное, химическая переработка природного газа открывает перспективы постепенного перехода от экспорта сырья к экспорту продуктов более глубокой переработки, что даст мощный старт развитию отечественной инновационной экономики. Достаточно страшная экономическая истина состоит в том, что основной экономический результат достигается при реализации конечного продукта и поэтому достается не владельцам ресурсов, которые в большинстве случаев остаются беднейшими странами, а странам, обладающим технологиями завершающих стадий их переработки.

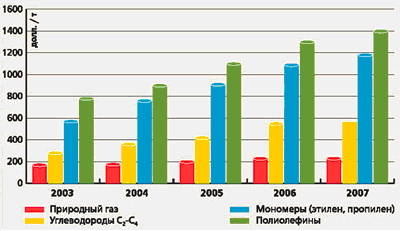

Например, стоимость полиэтилена низкой плотности и готовых изделий из него в 10-20 раз выше стоимости исходного сырья - этана. На рис. 2.3. показано увеличение темпов роста рентабельности при производстве полиолефинов, обусловленное более высокими темпами роста цен на эту продукцию по сравнению с ростом цен на сырье19.

Рис. 2.3. Среднегодовой прирост цен за 2003 – 2007 гг. на газ, газохимическое сырьё и газохимическую продукцию

Почти все страны-экспортеры нефти и газа, прекрасно осознавая это, сейчас интенсивно развивают собственную переработку добываемых углеводородов, стремясь уйти от сырьевого экспорта и обеспечить свое будущее в быстро меняющемся мире, максимально используя для своего экономического развития дарованное им природой стратегическое преимущество в виде дешевых ресурсов.

Поэтому даже частичный отказ от экспорта первичного сырья с заменой на экспорт продуктов более глубокой переработки не только отвечает национальным экономическим интересам, но и одновременно стимулирует развитие инноваций в такой молодой и быстро развивающейся газохимической отрасли. По прогнозам природный газ и газохимия сыграют в мировой экономике и энергетике ХХI века такую же роль, какую нефть и нефтехимия сыграли в ХХ веке. Огромные отечественные запасы природного газа дают России шанс сохранить достойное место среди ведущих держав мира. Повышение доли газа, подвергающегося высокотехнологичной переработке на базе инновационных технологий, и возможность привлечения для этих целей капиталов, получаемых в результате увеличения экспортного потенциала газовой отрасли, позволяют ей стать мощным катализатором инновационных процессов в стране.

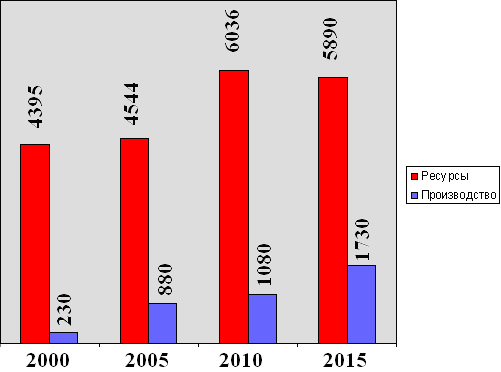

Из-за отсутствия соответствующих технологий мы теряем большую часть таких ценнейших компонентов природного газа, как этан, пропан и бутан. Сейчас в России извлекается не более 7-8% этана и 45% пропан-бутанов от их содержания в добываемом газе. И даже в обозримом будущем не предвидится радикального изменения ситуации (рис. 2.4).20

Рис.2.4. Ресурсы этана (тыс. т/год) в добываемых этансодержащих газах и его производство

При заметно большем объеме добычи природного газа объем производства легких углеводородных фракций в России в пять раз меньше, чем в США. Мы экспортируем на Запад природный газ с неоправданно высоким содержанием этана, пропана и бутана, предоставляя другим странам возможность извлекать выгоду из нашей технологической отсталости. Если в США доля этана как нефтехимического сырья достигает 42%, а в среднем в мире - 26%, то в богатейшей этановыми ресурсами стране мира России - всего 4%.21 Как показывают технико-экономические оценки, вполне умеренные капвложения позволяют обеспечить значительный рост продукции отечественной нефтехимии за счет фактически даром теряемого сырья. Аналогичная ситуация и в нефтедобыче. Наращивая экспорт сырой нефти, мы из-за отсутствия соответствующих технологий сжигаем огромный объем попутного газа, используя менее 40% этого ценнейшего сырья.

Пока по уровню своего развития газохимия значительно уступает нефтехимии. Помимо чисто «возрастного» фактора (активное использование термина «газохимия» для выделения ее в качестве самостоятельной технологической области насчитывает немногим более десятилетия, тогда как более привычный термин «нефтехимия» описывает совокупность технологий с почти столетней историей) между газохимией и нефтехимией имеются принципиальные отличия. Хотя уже нет сомнений, что большинство продуктов, традиционно производимых из жидких углеводородов, может быть получено на основе легких алканов в соответствующих газохимических процессах, которые сильно отличаются от нефтехимических.

В основе нефтехимических процессов лежит разрыв относительно слабых С-С и С-Н связей в длинных углеводородных цепочках с целью получения более низкомолекулярных соединений. Основное направление газохимических процессов прямо противоположное. Из небольших и очень стабильных молекул метана и его ближайших гомологов необходимо получать более сложные и, как правило, менее стабильные продукты. Таким образом, если переработка нефти в значительной мере основана на равновесных процессах крекинга, изомеризации, гидрирования и дегидрирования, то производство тех же продуктов в газохимии протекает в условиях, часто контролируемых кинетикой процесса. Если в основе нефтехимических процессов лежит в первую очередь разработка активных и долговечных катализаторов, то в газохимии часто на первом плане стоит достижение необходимой селективности процессов по высокореакционным целевым продуктам. Это крайне сложная задача, поэтому неудивительно, что до сих пор в области переработки природного газа преобладают процессы, основанные на близком к термодинамически равновесному превращению его в синтез-газ (смесь CO и H2) в процессах парового, «сухого» (при взаимодействии с CO2), окислительного или автотермического риформинга. Несмотря на высокую энерго- и капиталоемкость, эти высокотемпературные процессы остаются основой всей современной крупнотоннажной газохимии.

Современные газохимические технологии - это сложные многостадийные энергоемкие процессы, требующие огромных капвложений, что вынуждает производителей для снижения издержек производства стремиться к повышению мощности предприятий.22 Для сырьевого обеспечения таких гигантов необходимы месторождения с доказанными запасами газа в сотни миллиардов кубометров. Крупнейшие нефтегазовые компании мира уже вложили в их разработку несколько миллиардов долларов и сейчас между ними идет отчаянная конкурентная борьба за возможность их практической реализации. Поэтому в этом секторе газохимии отечественным разработчикам будет трудно противостоять натиску зарубежных конкурентов.

Поэтому отечественная газохимия должна опираться на более простые и эффективные отечественные технологии конверсии природного газа, рассчитанные на эксплуатацию в условиях российских промыслов. И такие технологии, несмотря на финансовые, кадровые и прочие трудности, создаются сейчас многими коллективами отечественных разработчиков. Именно на этом поле принципиально новых газохимических процессов, отсутствующих пока у наших зарубежных конкурентов, отечественные разработчики и производители имеют реальные шансы вырваться вперед и захватить изрядную долю этого наукоемкого и перспективного рынка.23