Курсовая финансы организаций. Курсовая работа по пм 03 Участие в управлении финансами организаций и осуществление финансовых операций мдк 03. 01 Финансы организаций

Скачать 117.25 Kb. Скачать 117.25 Kb.

|

|

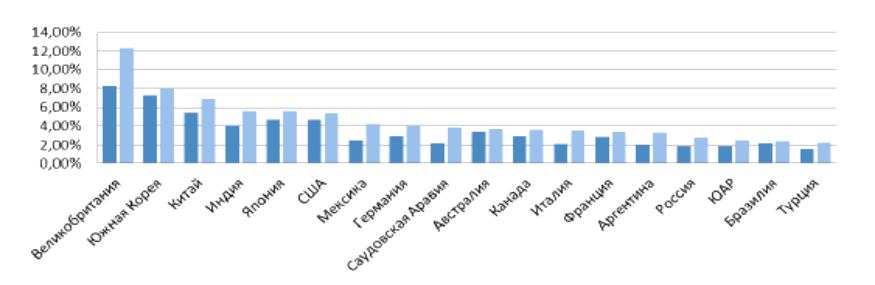

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ БЮДЖЕТНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ «ФИНАНСОВЫЙ УНИВЕРСИТЕТ ПРИ ПРАВИТЕЛЬСТВЕ РОССИЙСКОЙ ФЕДЕРАЦИИ» Уфимский филиал Финуниверситета КУРСОВАЯ РАБОТА по ПМ 03 «Участие в управлении финансами организаций и осуществление финансовых операций» МДК 03.01 «Финансы организаций» на тему «Совершенствование управления финансами организаций в условиях развития цифровой экономики» Выполнил: Студент группы Ф-205-19 Климанов Я.В. Проверил: Новикова А.М. Оценка: _______________ «___»________________2021 г. Уфа 2021 СОДЕРЖАНИЕ ВВЕДЕНИЕ В контексте обеспечения экономической безопасности государства внедрение в практику хозяйствования новейших информационно-коммуникационных технологий, цифровых платформ, методов анализа «больших данных» и прогнозирования рассматривается руководством страны как задача стратегической важности. Актуальность данного направления деятельности подчеркнул в своем послании Федеральному собранию 1 декабря 2016 года Президент Российской Федерации В.В. Путин: он предложил «запустить масштабную системную программу развития экономики нового технологического поколения, так называемой цифровой экономики», в реализации которой следует «опираться именно на российские компании, научные, исследовательские и инжиниринговые центры страны». Обеспечение технологической независимости России в обозримой перспективе является ключевой задачей Правительства страны. Для 2010-х годов во всем мире характерным является ускоренное распространение цифровых технологий. Значительный опыт, накопленный в России и зарубежных странах по данной проблеме подтверждает мысль о том, что внедрение информационных и телекоммуникационных технологий как в экономику в целом, так и в ее различные сектора, прежде всего в сектор государственного управления, выступает важнейшим условием поступательного развития государства и роста благополучия его граждан. Феномен цифровой экономики активно исследуется учеными и практиками. В трудах исследователей (отечественных и зарубежных) представлены разные взгляды на данную проблему. Цель курсовой работы – рассмотреть управление финансами в условиях развития цифровой экономики. Задачи: 1) рассмотреть сущность и значение управления финансами организаций в условиях развития цифровой экономики; 2) описать трансформацию финансового менеджмента в условиях развития цифровой экономики; 3) выделить предложения по развитию финансового менеджмента в условиях развития цифровой экономики; 4) дать экономическую характеристику организации ПАО «Нефаз»; 5) провести оценку автоматизированной системы управления финансовой деятельности организации; 6) дать рекомендации по совершенствованию управления финансами организаций в условиях развития цифровой экономики. Курсовая работа состоит из введения, двух глав, заключения и списка использованных источников. ГЛАВА 1. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ УПРАВЛЕНИЯ ФИНАНСАМИ ОРГАНИЗАЦИЙ В УСЛОВИЯХ РАЗВИТИЯ ЦИФРОВОЙ ЭКОНОМИКИ 1.1. Сущность и значение управления финансами организаций в условиях развития цифровой экономики В 1995 году был введен термин «цифровая экономика» – это экономика, в которой физический вес замещается информационным объемом, затраты на производство в разы снижаются, электронные товары не нуждаются в материальных местах хранения, что сокращает логистические издержки и решает многие проблемы транспортировки, что связано с интенсивным развитием информационно-коммуникационных технологий. Цифровые технологии о всецело изменили жизнь населения планеты. Автоматизация производства, большие данные и искусственный интеллект, использование которых стало возможным благодаря цифровым технологиям, затронули более чем пятьдесят процентов мировой экономики. Существует вероятность исчезновения более чем миллиона профессий, что составляет $14,6 трлн. в зарплатах. Цифровая экономика открывает новые пути использования потенциала человека, что позволяет оставить в прошлом монотонные работы, снизить уровень социального неравенства. Возможность использований сервиса цифровых финансов позволяет решить ряд задач: – стратегия отчетности и аналитики: повышение качества управленческой отчетности, системы метрик, аналитики и принятия решений, путем управления финансами в режиме «онлайн»; – оптимизация портфеля инвестиций: повышение отдачи от инвестиций и управление денежными потоками и затратами; – интегрированное планирование и прогнозирование: определение операционных моделей для финансового планирования; – «бюджетирование с нуля» и система принятия решения на основе анализа затрат с целью повышения эффективности инвестиций ресурсов предприятия; – стратегия финансовых данных: интеграция структурированных, неструктурированных, внутренних и внешних данных для повышения качества прогнозирования и отчетности; – стратегия финансовых технологий: определение ценностного предложения и бизнес-модели для финансовой технологической платформы и операционной модели; – возможность управления предприятием в режиме реального времени: надежная бизнес-аналитика, полный цикл возможностей управления эффективностью, навыки и современные цифровые технологии. Новые технологии в значительной мере определяют структуру предприятия, способы взаимодействия и управления эффективностью и создания стоимости. Можно сказать, что каждый человек столкнулся с понятием «цифровые финансы». Система интернет-банкинга берет своё начало еще с восьмидесятых годов прошлого века. В Соединенных Штатах Америки была создана и реализована концепция Home Banking – «домашний банк», то есть система, позволяющая контролировать банковские счета, подключаясь к компьютеру. В 1994 году был совершен первый денежный перевод средств со счета. Эта дата ознаменовала зарождение цифровых финансов. В настоящее время доступна система «онлайн финансов», которую реализуют почти все банки мира: выписки по счетам, предоставление информации по банковским продуктам, заявки на открытие депозитов, получение кредитов, банковских карт, внутренние переводы на карту банка, переводы на счета в других банках, конвертацию средств, личный кабинет для управления услугами. В зависимости от используемого определения размер цифровой экономики составляет, по оценкам, от 4,5 до 15,5% мирового ВВП. Почти 40% добавленной стоимости, создаваемой в мировом секторе информационно-коммуникационных технологий, приходятся на Соединенные Штаты и Китай. Однако по отношению к ВВП доля этого сектора выше всего в китайской провинции Тайвань, Ирландии и Малайзии. Число занятых в секторе ИКТ в мире выросло с 34 млн человек в 2010 году до 43 млн человек в 2017 году. Все больше государств мира осознают потребность в цифровизации. Развитые и развивающиеся страны ведут активную политику по увеличению денежного оборота в сфере цифровой экономики, также в ряде важных задач остаются цифровые финансы. Рассмотрим динамику роста цифровой экономики в ВВП стран с 2016 по 2019 годы (рис.).  Рис. 1. Динамика цифровых инвестиций в сфере ВВП в разных странах мира с 2016 по 2019 год На основе данных диаграммы можно сказать, что роль цифровой экономики в развитых странах с каждым годом возрастает, так, с 2016 по 2019 гг. в целом с 6,1 до 8,9%. В развивающихся странах за этот же период времени с 5,7 до 8,9%. Великобритания является лидером по объему ВВП в экономике – 13,1%. На основе исследования общих мировых затрат на цифровизацию в 2018 году, ученые-аналитики вынесли прогноз, что затраты на трансформацию технологий буду увеличиваться на двадцать процентов ежегодно, что к 2022 году составит около двух с половиной трлн долларов США. В то же время динамика цифрового развития у Великобритании больше, чем у большинства стран Европейского союза, а значит, она считает, что будущее за цифровизацией. Цифровая трансформация – это не только эволюция устройств, это интеграция «умных» данных во все аспекты жизни. Цифровизация в корне меняет традиционные и устоявшиеся аспекты – от моделей использования бытовой техники до управления инфраструктурой. Объектом цифровизации станет абсолютно все: от рабочих процессов до потока личной информации. Взаимодействие этого феномена как уровне разных стран мира, так и на уровне жизни отдельно взятого индивида (так как любой современный человек не представляет свою жизнь без мобильных сетей и Интернета) неизбежно. На протяжении всего времени наблюдался положительный климат для развития Интернета и сети, которые являются основой цифровой экономики. 1.2. Трансформация финансового менеджмента в условиях цифровой экономики Цифровая экономика сыграла значительную роль в развитии мировой экономики. Согласно анализу Всемирного банка, на каждые 10% роста цифровизации ВВП на душу населения увеличивается 0,5% до 0,62%. На фоне спада глобального экономического роста на данном этапе, цифровая экономика делает экономическую торговлю более не ограниченной во времени и пространстве. Обзор цифровой экономики и финансового менеджмента. 1. Существенные черты цифровой экономики. Цифровая экономика имеет определенные характеристики: во-первых, очень ликвидна. Активы и пользователи цифровой экономики являются высоколиквидными, большая часть экономического роста и создания стоимости в цифровой экономике достигается за счет инвестиций и развития нематериальных активов. Пользователи цифровой экономики достигли трансграничного и удаленно деловой активности в регионе. Во-вторых, цифровая экономика сильно зависит от данных. Данные играют жизненно важную роль в цифровой экономике. Носитель корпоративных активов также изменился с обычных основных средств на передовые технологии, которые представлены в виде нематериальных активов. В-третьих, цифровая экономика имеет многоуровневую бизнес-модель. В цифровой экономике компаниям легче внедрять многоуровневые бизнес-модели в разных странах. После того, как многоуровневая бизнес-модель была сконфигурирована, область бизнес-операций на разных уровнях расширилась, а значение каждого уровня максимизировалось, что изменило традиционную операцию. 2. Важная роль финансового менеджмента. Развитие реальной экономики зависит от управления средствами предприятий и контроля над издержками предприятий. Важная роль финансового менеджмента имеет следующие моменты: Во-первых, финансовый менеджмент может способствовать снижению операционных рисков для бизнеса. Во-вторых, финансовый менеджмент может снизить стоимость предприятия. Руководство и применение предприятий на основе существующей теории финансового менеджмента может снизить эксплуатационные расходы предприятий и, таким образом, увеличить размер их прибыли. В-третьих, финансовый менеджмент может своевременно предоставлять финансовую информацию о предприятии. Эффективный финансовый менеджмент может предоставить менеджерам финансовую информацию о развитии предприятия, чтобы менеджеры могли понять текущее состояние бизнеса. Недостатки традиционного финансового менеджмента в цифровой экономике. Финансовый менеджмент – это ряд мероприятий по управлению экономикой, основанный на финансовом содержании предприятия. Традиционный финансовый менеджмент – это учет работы в качестве основного направления работы с упором на завершение финансового, внутреннего контроля и других традиционных обязанностей, предусмотренных системой. 1. Устарелые концепции финансового менеджмента. В цифровой экономике произошли большие изменения в содержании и моделях корпоративного финансового менеджмента. В прошлом финансовое управление было в основном единственной функцией бухгалтерского учета, а затем направление развития финансового управления было изменено на составную функцию. Из-за различных функций и задач управления различных отделов на предприятии финансовый персонал часто имеет одну цель и ему не хватает духа сотрудничества с другими функциональными отделами. Многие корпоративные финансовые сотрудники все еще отстают в управленческом сознании и не могут в полной мере использовать современные цифровые экономические платформы, такие как Интернет и большие данные, игнорируя положение финансового управления в корпоративном управлении. 2. Недостаточно профессиональные навыки финансовых менеджеров. В эпоху цифровой экономики большие данные являются важным техническим условием. Но эта технология все еще находится в зачаточном состоянии во многих странах. Поскольку данные корпоративного финансового управления и информатизация, по-прежнему, сталкиваются с узкими местами, в этом случае многие корпоративные финансовые менеджеры не в полной мере осознают соответствующие технологии, полагаясь только на существующие технологии и соответствующий опыт для обработки финансовых данных. 3. Плохое состояние обмена информацией финансового управления. В эпоху цифровой экономики корпоративные системы управления финансами хорошо развивались, однако из-за больших различий в информационном взаимодействии степень обмена информацией между корпоративными финансовыми отделами и другими функциональными отделами низка, что приводит к серьезным информационным бункерам. 1.3. Предложения по развитию финансового менеджмента в условиях развития цифровой экономики 1. Изменить концепцию управления финансовым персоналом. Во-первых, финансовый персонал должен перейти от единого технического мышления к сложному цифровому мышлению. Финансовый персонал должен покинуть свои посты и повысить свою осведомленность о сознании до уровня управления бизнесом. С точки зрения макрокоманды корпоративных менеджеров, нужно рассматривать бизнес в целом. Использовать профессиональные теоретические знания, технологии анализа и обработки больших данных, а также информационные технологии для проведения комплексных оценок и предложения решений. Во-вторых, повысить цифровую грамотность и повысить осведомленность в сфере информационной безопасности. Все больше корпоративных данных используется всеми через сетевую платформу, и скорость распространения высока, что является относительно прозрачной финансовой информацией. Что касается частых случаев кибербезопасности и возрастающей угрозы цифровой безопасности, предприятиям сложно скорректировать учетную политику и методы учета, поэтому необходимо срочно повысить цифровую грамотность населения. Ограничивать, контролировать и развивать с точки зрения возможностей принятия, таких как веб-поиск, чтение текста, анализ и интеграция цифровой информации, а также способность предоставлять цифровые ресурсы. При разработке и использовании компьютерного оборудования и оборудования мы также должны обращать внимание на конфиденциальность данных, предотвращать незаконное проникновение IP-адресов, похищение данных и утечку информации. В-третьих, сущность финансов – это управление. Бухгалтерский учет должен обладать навыками обслуживания и управления, но обслуживание – это внешний вид, а управление – цель. Управление в значительной степени основывается на обработке, сборе, проверке, анализе и суммировании данных. Как менеджеры, так и бухгалтеры должны изменить свое мнение и поддерживать учебную мотивацию, чтобы идти в ногу со временем. Они должны научиться смотреть на сущность через явления. Найти отношения, приоритеты, законы, понять тенденции их развития, а также обнаружить существующие проблемы и противоречия в большом количестве данных. Данные не могут рассматриваться в отрыве от финансовых целей, и при этом внимание к целевым бюджетам не может быть использовано для разделения данных. Ввиду большого объема данных необходимо создать соответствующие учетные информационные системы для повышения эффективности расчетов и точности учетных данных. 2. От финансового учета до управленческого учета. Финансовый персонал должен перейти от традиционного финансового учета к управленческому учету, во-первых, они должны углубиться в бизнес предприятия. Центр финансовой работы был перенесен с традиционного бухгалтерского учета на принятие и анализ решений, и больше внимания уделялось более ценной деятельности корпоративного бизнеса, которая сыграла большую роль в поддержке принятия решений, обеспечении ресурсов, создании стоимости и предотвращении рисков. Во-вторых, финансовый персонал должен постоянно приобретать профессиональные знания и совершенствовать свои профессиональные возможности. Только когда различные теории постоянно применяются в реальной работе, профессиональные способности могут быть изучены. В-третьих, финансовый персонал должен использовать информационные технологии для повышения эффективности своей работы. Использование информатизации преобразует все виды корпоративной информации в стандартизированную финансовую информацию, и эффективность бухгалтерского учета будет значительно улучшена. В то же время использование информатизации может также интегрировать меры контроля и индикаторы предприятия в систему управления, автоматизировав бизнес процессы всей системы предприятия. Четвертый – развивать управленческие возможности. Управленческий учет глубоко вовлечен в корпоративное управление из участвующих и ведущих корпоративных бюджетов, а корпоративные бюджеты тесно связаны со стратегическими целями и конкретными планами работы предприятия. Менеджеры должны участвовать в работе предприятия на протяжении всего процесса подготовки, исполнения и оценки бюджета, а также всесторонне развивать и совершенствовать управленческие возможности. Кроме того, предприятия могут также разрабатывать индивидуальные программы обучения в соответствии с их собственными потребностями в финансовых талантах, включая не только развитие профессиональных знаний, но и более продвинутые знания, такие как большие данные, корпоративный бизнес и стратегии развития, для обучения, чтобы соответствовать, расширить возможности финансового персонала на разных уровнях. 3. Центр финансового обмена и система больших данных. Центр финансового обмена должен вести бухгалтерский учет в разных странах и регионах в одном центре. Центр финансового обмена может значительно улучшить качество и эффективность корпоративного учета. Центр финансового обмена реализует унифицированные стандарты и процедуры для корпоративной цифровой информации, что повышает эффективность бизнес-операций и снижает эксплуатационные расходы предприятия. Кроме того, использование центра финансового обмена может оптимизировать структуру персонала и улучшить возможности управления и контроля на предприятии. Центр финансового обмена – это не простая концентрация персонала, а стандарты, процессы и операции компании, а также другие звенья в цепочке поставок сосредоточены в центре обмена, чтобы финансовая система могла регистрировать и рассчитывать всю цепочку поставок. С более широким применением цифровой технологии 5G скорость сети значительно улучшится. Системы больших данных превзойдут традиционную цепочку создания стоимости. Она не будет ограничена одним отделом, но будет включать поставщиков, конкурентов, дистрибьюторов, клиентов и контроль. Все факторы, связанные с деятельностью компании, такие как учреждения и финансовые учреждения. В системах больших данных традиционные организационные границы были нарушены, и было достигнуто глобальное развитие и сотрудничество между предприятиями и отраслями. Системы больших данных должны опираться на поддержку передовых цифровых информационных технологий. Системы больших данных могут объединять различные отделы предприятия. Финансовый персонал может использовать эту систему для получения более достаточной информации, а также для своевременного просмотра и анализа информации, которая может быстро сформировать финансовый анализ. Согласно отчету, руководство также может быстро принимать операционные решения на основе информации о большой системе данных, так что предприятие создает большую ценность. Быстрое развитие цифровой экономики будет способствовать быстрой трансформации корпоративных финансов. Использование центров финансового обмена и систем больших данных для повторной оптимизации и модернизации предприятий может эффективно содействовать цифровому развитию моделей корпоративного финансового управления, повышению эффективности финансового управления, сокращению корпоративных расходов и максимизации корпоративных выгод. ГЛАВА 2. РАЗРАБОТКА РЕКОМЕНДАЦИЙ ПО СОВЕРШЕНСТВОВАНИЮ УПРАВЛЕНИЯ ФИНАНСАМИ ОРГАНИЗАЦИЙ В УСЛОВИЯХ РАЗВИТИЯ ЦИФРОВОЙ ЭКОНОМИКИ (НА ПРИМЕРЕ ПАО «НЕФАЗ») 2.1 Экономическая характеристика организации ПАО «Нефаз» Публичное акционерное общество "НЕФАЗ" входит в группу предприятий ПАО «КАМАЗ» и является крупнейшим в России заводом по производству спецнадстроек на шасси КАМАЗ. Производственные площади предприятия расположены в г. Нефтекамск (Республика Башкортостан). В числе крупнейших акционеров ПАО «НЕФАЗ»: ПАО «КАМАЗ» (50,02% доля в уставном капитале), Республика Башкортостан (28,50%). Завод производит: специальные надстройки на шасси автомобилей пассажирские и вахтовые автобусы, троллейбусы, электробусы емкостно-наливную технику бортовые прицепы и полуприцепы сеноуборочный комплекс запасные части Публичное акционерное общество «НЕФАЗ» отсчитывает свой возраст с осени 1977 года - с момента пуска главного конвейера. Однако история рождения предприятия начинается гораздо раньше. 17 декабря 1970 года Совет Министров СССР издал Постановление «О строительстве и реконструкции заводов Министерства автомобильной промышленности для обеспечения Камского автомобильного завода запасными частями и комплектующими деталями». Как известно, в те годы КАМАЗ - автогигант в городе Набережные Челны - был объявлен Всесоюзной ударной стройкой. Было решено строить и заводы-спутники, которые бы поставляли туда необходимую комплектацию. 25 декабря 1970 года Государственный Комитет Совета Министров по делам строительства издал приказ №65 «О создании завода по производству автосамосвалов и лебёдок» в городе Нефтекамске Башкирской АССР. Подобный же приказ №4 от 8 января 1971 года издал Министр автомобильной промышленности СССР. 2.2 Оценка автоматизированной системы управления финансовой деятельности организации В научно-технической литературе часто используются термины «система», «система управления», «автоматизированная система управления», «автоматизированные информационные системы». Управление — важнейшая функция, без которой немыслима целенаправленная деятельность любой социально-экономической, организационно-производственной системы (предприятия, организации, территории). Систему, реализующую функции управления, называют системой управления. Важнейшими функциями, реализуемыми этой системой, являются прогнозирование, планирование, учет, анализ, контроль и регулирование. Управление связано с обменом информацией между компонентами системы, а также системы с окружающей средой. В процессе управления получают сведения о состоянии системы в каждый момент времени, о достижении (или не достижении) заданной цели с тем, чтобы воздействовать на систему и обеспечить выполнение управленческих решений. Таким образом, любой системе управления экономическим объектом соответствует своя информационная система, называемая экономической информационной системой. Экономическая информационная система — это совокупность внутренних и внешних потоков прямой и обратной информационной связи экономического объекта, методов, средств, специалистов, участвующих в процессе обработки информации и выработке управленческих решений. Информационная система является системой информационного обслуживания работников управленческих служб и выполняет технологические функции по накоплению, хранению, передаче и обработке информации. Она складывается, формируется и функционирует в регламенте, определенном методами и структурой управленческой деятельности, принятой на конкретном экономическом объекте, реализует цели и задачи, стоящие перед ним. Современный уровень информатизации общества предопределяет использование новейших технических, технологических, программных средств в различных информационных системах экономических объектов. Автоматизированная информационная система представляет собой совокупность информации, экономико-математических методов и моделей, технических, программных, технологических средств и специалистов, предназначенную для обработки информации и принятия управленческих решений. Применение автоматизированных информационных систем особо важно в управлении финансовым подразделением фирмы. Использование автоматизированных информационных систем позволяет: оптимизировать планы работы, быстро вырабатывать решения, четко маневрировать финансовыми ресурсами и т.д. Основными факторами, определяющими результаты создания и функционирования автоматизированных информационных технологий и процессов информатизации, являются: активное участие человека в системе автоматизации обработки информации и принятия управленческих решений; интерпретация информационной деятельности как одного из видов бизнеса; наличие научно обоснованной программно-технологической платформы, реализуемой на экономическом объекте; создание и внедрение научных прикладных разработок в области информации в соответствии с требованиями пользователей; формирование условий организационно-функционального взаимодействия и его математическое, модельное, системное и программное обеспечение; постановка и решение конкретных практических задач в области управления с учетом заданных критериев эффективности. Главной составной частью автоматизированной информационной системы является информационная технология. Автоматизированная информационная технология - системно организованная для решения задач управления совокупность методов и средств реализации операций сбора, регистрации, передачи, накопления, поиска, обработки и защиты информации на базе применения развитого программного обеспечения, используемых средств вычислительной техники и связи, а также способов, с помощью которых информация предлагается клиентам. Автоматизированная система управления финансами является частью действующей системы управления финансами, неотъемлемым элементом структуры финансовых органов и других структур управления финансами. Без АСУФ невозможно совершенствование финансового механизма и его составных частей, особенно в период перехода к рыночной экономике, вызвавшего существенные изменения в объеме экономической информации и ее характере: во-первых, возрос поток информации (объем), во-вторых, изменилось содержание информации (раньше она носила командный характер, теперь все более и более становится информационной). Обработать информацию старыми методами и старыми техническими средствами невозможно, а следовательно, нет возможности своевременно выработать научно обоснованные управленческие решения и быстро провести их в жизнь. В свою очередь при принятии управленческих решений встают вопросы по совершенствованию форм финансовых отношений, т. е. вопросы достоверности информации об управляемом объекте, тенденциях его развития, а также влиянии принимаемого решения на перспективу развития управляемого объекта и на этой базе — на результаты хозяйствования в целом. Под АСУ финансами понимается совокупность административных, экономических и математических методов управления; электронной вычислительной, организационной техники и современных средств связи, позволяющих научно управлять финансами. В создании АСУФ используются теоретические положения финансовой кибернетики, которая представляет собой учение о процессе управления финансами, организации обмена финансовой и экономической информацией между управляющими и управляемыми подсистемами. АСУ финансами является в свою очередь подсистемой общегосударственной автоматизированной системы сбора и обработки информации для учета, планирования, прогнозирования и управления экономикой государства. Важное место в автоматизированной системе управления финансами занимает автоматизированная система финансовых расчетов (АСФР), которая является подсистемой АСУФ. В результате создания и внедрения этой системы повысилась эффективность управления финансами, поскольку сократилась трудоемкость сбора, обработки и анализа информации, появилась возможность производить на базе ЭВМ многовариантные расчеты основного финансового плана страны и его исполнения на всех уровнях. В подсистемах АСФР решается комплекс задач по сводным расчетам бюджета, доходам и налогам, расходам бюджетных учреждений, финансам отраслей народного хозяйства. АСФР применяется не только в области планирования, но и при исполнении бюджета (составление росписи бюджета, внесение изменений в бюджетные показатели, учет исполнения бюджета по доходам и расходам и др.)- АСФР позволяет установить рациональную структуру аппарата финансовых органов. Кроме того, применение АСФР требует совершенствования системы финансовых показателей, разработки новых методов выявления и мобилизации доходов формирования финансовых резервов, рационального расходования финансовых ресурсов. В современных условиях в финансовой системе государства все большее развитие получают местные финансы. Отсюда важной задачей становится внедрение автоматизации финансовых расчетов в работу областных, районных и городских управлений (отделов) исполнительных комитетов. Первоначальной стадией АСФР в низовых звеньях является внедрение в них автоматизированных рабочих мест (АРМ) с использованием микро-ЭВМ персонального пользования, а также создание информационно-вычислительных центров. Особенно это актуально для работников налоговых инспекций, имеющих дело с многочисленными, постоянно меняющимися данными. Появление в структуре местных финорганов ИВЦ и АРМов ведет к изменению труда их работников, поскольку ручной способ сбора и бумажная технология обработки информации сменяется безбумажной в виде машинных носителей информации. Совершенствование финансовых отношений в страховом деле в современных условиях невозможно без автоматизированной системы управления в страховании. Здесь используется математическое моделирование расчетов по определению размеров страховых платежей, страховых возмещений и др. При всей важности автоматизированной системы управления финансами нельзя преувеличивать ее возможности. Многие задачи по управлению финансами не поддаются формализации, поскольку требуют опыта работников финансовых органов, традиционных (умственно-аналитических) методов работы. Например, автоматизированная система управления финансами сама по себе не может совершенствовать формы и методы финансовых отношений. Это сфера деятельности специалиста. Но для того чтобы произвести это совершенствование, специалист ставит системе цели, задачи, выдает ей первичную информацию, корректирует ее, осуществляет постоянный контроль за работой системы. Таким образом, специалист по финансам, получив данные на основе АСУФ, делает выбор решения из подготовленных вариантов. Необходимо отметить, что автоматизированная система управления финансами может успешно функционировать в условиях стабильной экономики. Только в этом случае она даст возможность существенно изменить содержание работы аппарата финансовых органов, поскольку у специалистов высвобождается время для анализа установленных форм и методов финансовых отношений, разработки и решения задач, связанных с их совершенствованием. 2.3 Рекомендации по совершенствованию управления финансами организаций в условиях развития цифровой экономики В современных условиях рыночной экономики исследование вопроса стратегии управления финансами приобретает особую актуальность и практическую значимость. Многое организации стремятся не только к получению прибыли в своей деятельности, но хотят быть конкурентоспособными и максимально гибко реагировать на колебания рынка. Для достижения такого результата даже средним организациям следует организовать грамотное управление финансовыми ресурсами. Стратегия управления финансами организации лежит в основе ее финансовой политики. По мнению экспертов, финансовая политика компании - это финансовая идеология, которая обеспечивает компании достижение выбранных экономических целей. По мнению Губиной О.В., она включает в себя систему идей, взглядов, целевых признаков, которые призваны выбирать методы, обеспечивающие реализацию объектов компании с наибольшими экономическими выгодами. По мнению отдельных ученых рациональное управление финансами подразумевает долгосрочное стратегическое и краткосрочное планирование финансовыми ресурсами, поэтому финансовое планирование должно стать частью текущего процесса планирования организации. Согласно точке зрения Кастрамицкой Т.И., стратегическое планирование - это рассмотрение стратегических вариантов относительно темпов и направления роста компании, как бороться с конкурентным распределением средств по различным проектам и рынкам. Для коммерческих банков разработка стратегии управления финансами имеет важное значение. В процессе широкомасштабного внедрения банками блокчейн-технологий и массового применения систем искусственного интеллекта в финансовой сфере в условиях перехода к цифровой экономики важное значение приобретает использование современных подходов при разработке современной банковской стратегии. Практика показывает, что надо «смотреть шире» на многие аспекты при разработке стратегии развития организации. Многие аспекты затронутой проблемы требуют дальнейших исследований. Так, например, Мельник М.В. предлагает рассматривать квантование данных динамики глобального экономического ландшафта системой искусственного интеллекта, Копылов А.В. рекомендует проводить поиск закономерностей в больших массивах данных глобального экономического ландшафта с самоорганизующейся картой Кохонена, Ломакин, Н.И. советует учитывать особенности биржевой торговли с использованием торговых роботов, Савицкая Г.В. считает важным принимать во внимание вопросы повышения конкурентоспособности в современных условиях. Как показывают исследования, в современных условиях невозможно выстроить эффективную банковскую стратегию без проработки ряда аспектов современными методами исследования, с учетом новейших технологий. Так, например, Тютюкина Е.Б. предлагает использовать разработанный им алгоритм в управлении финансовым риском на основе fuzzy-метода, Серикова О.А. рекомендует к применению в планировании деятельности коммерческого банка использование возможностей электронных платёжных систем, Томина, И.И. советует применять современные подходы в оптимизации денежных потоков организации. При разработке стратегии развития банка особое внимание в современных условиях, по мнению авторов, следует уделять использованию «умных» советников - Rob-advisors как финтех-стартапов в депозитарной деятельности на основе нейросетей, применению алгоритма - «Дерево решений» на основе искусственного интеллекта для поддержки принятия управленческого решения о выдаче кредита. Важное значение, по мнению Фридмана А.М., имеет анализ финансовой деятельности коммерческого банка. Стратегическое планирование должно соответствовать логике планирования, согласно которой сначала излагаются цели, оценивается будущее, выбираются оптимальные стратегии и составляется план. Процесс выбора стратегии, как правило, очень сложный и требует включения различных критериев, и прежде всего системы ценностей, признанных руководством как особо важные для компании. В правильно функционирующей организации роль, миссия и цели компании должны быть определены должным образом и составлен стратегический план. Стратегический план должен касаться вопроса о том, куда идет организация, кто клиенты, каковы реальные возможности менеджеров и какая стратегия наиболее эффективна. Разработка стратегии - это разработанный этап долгосрочных планов эффективного управления возможностями и угрозами на основе анализа сильных и слабых сторон компаний. Управление финансами также включает в себя управление всеми активами и обязательствами компании, включая мониторинг таких статей операционного финансирования, как расходы, доходы, дебиторская и кредиторская задолженность, денежные потоки и прибыльность. Стратегическое управление финансами охватывает все вышеперечисленное, наряду с постоянной оценкой и планированием, чтобы держать компанию сосредоточенной и на пути к достижению краткосрочных и долгосрочных целей с общим акцентом на максимизацию прибыльности и стоимости компании. Частью стратегического финансового управления может быть принесение в жертву или корректировка краткосрочных целей для более эффективного достижения долгосрочных целей компании. Например, если компания понесет чистый убыток за год, то она может принять решение о сокращении своей базы активов путем сокращения персонала, тем самым уменьшая свои необходимые операционные расходы. Стратегическое финансовое управление применяется в рамках всей организационной деятельности компании и включает в себя элементы, направленные на максимально эффективное использование финансовых ресурсов компании. Ключевые элементы стратегического финансового управления должны включать бюджетирование, управление рисками и другие необходимые элементы, имеющие важное значение при переходе к цифровой экономике. Таким образом, на основании вышеизложенного можно сделать следующие выводы: - во-первых, в современных условиях важное значение имеет разработка финансовой стратегии, которая с наименьшими затратами и в кратчайшие сроки позволит добиться поставленных целей; - во-вторых, при разработке стратегии развития банка особое внимание в современных условиях следует уделять использованию блокчейн- технологий и систем искусственного интеллекта. ЗАКЛЮЧЕНИЕ Цифровая трансформация – это не только эволюция устройств, это интеграция «умных» данных во все аспекты жизни. Цифровизация в корне меняет традиционные и устоявшиеся аспекты – от моделей использования бытовой техники до управления инфраструктурой. Объектом цифровизации станет абсолютно все: от рабочих процессов до потока личной информации. Возможность использований сервиса цифровых финансов позволяет решить ряд задач: – стратегия отчетности и аналитики: повышение качества управленческой отчетности, системы метрик, аналитики и принятия решений, путем управления финансами в режиме «онлайн»; – оптимизация портфеля инвестиций: повышение отдачи от инвестиций и управление денежными потоками и затратами; – интегрированное планирование и прогнозирование: определение операционных моделей для финансового планирования; – «бюджетирование с нуля» и система принятия решения на основе анализа затрат с целью повышения эффективности инвестиций ресурсов предприятия; – стратегия финансовых данных: интеграция структурированных, неструктурированных, внутренних и внешних данных для повышения качества прогнозирования и отчетности; – стратегия финансовых технологий: определение ценностного предложения и бизнес-модели для финансовой технологической платформы и операционной модели; – возможность управления предприятием в режиме реального времени: надежная бизнес-аналитика, полный цикл возможностей управления эффективностью, навыки и современные цифровые технологии. Публичное акционерное общество "НЕФАЗ" входит в группу предприятий ПАО «КАМАЗ» и является крупнейшим в России заводом по производству спецнадстроек на шасси КАМАЗ. Производственные площади предприятия расположены в г. Нефтекамск (Республика Башкортостан). Управление — важнейшая функция, без которой немыслима целенаправленная деятельность любой социально-экономической, организационно-производственной системы. Систему, реализующую функции управления, называют системой управления. Важнейшими функциями, реализуемыми этой системой, являются прогнозирование, планирование, учет, анализ, контроль и регулирование. Управление связано с обменом информацией между компонентами системы, а также системы с окружающей средой. В процессе управления получают сведения о состоянии системы в каждый момент времени, о достижении (или не достижении) заданной цели с тем, чтобы воздействовать на систему и обеспечить выполнение управленческих решений. Таким образом, любой системе управления экономическим объектом соответствует своя информационная система, называемая экономической информационной системой. Стратегическое финансовое управление применяется в рамках всей организационной деятельности компании и включает в себя элементы, направленные на максимально эффективное использование финансовых ресурсов компании. Таким образом, на основании вышеизложенного можно сделать следующие выводы: - во-первых, в современных условиях важное значение имеет разработка финансовой стратегии, которая с наименьшими затратами и в кратчайшие сроки позволит добиться поставленных целей; - во-вторых, при разработке стратегии развития банка особое внимание в современных условиях следует уделять использованию блокчейн- технологий и систем искусственного интеллекта. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 1. Конституция Российской Федерации (принята всенародным голосованием 12.12.1993). 2. Гражданский кодекс Российской Федерации (часть первая от 30.11.94 N 51-ФЗ, часть вторая от 26.01.96 N 14-ФЗ, часть третья от 26.11.01 N 146-ФЗ и часть четвертая от 18.12.06 N 230-ФЗ) (с изменениями и дополнениями). 3. Налоговый кодекс Российской Федерации (часть первая от 31.07.98 N 146-ФЗ и часть вторая от 05.08.00 N 117-ФЗ) (с изменениями и дополнениями). 4. Бюджетный кодекс Российской Федерации от 31.07.98 № 145 – ФЗ (с изменениями и дополнениями). 5. Федеральный закон от 26.10.02 № 127–ФЗ «О несостоятельности (банкротстве)» (с изменениями и дополнениями). 6. Приказ Минфина России от 28.08.2014 № 84н "Об утверждении Порядка определения стоимости чистых активов" (с изменениями и дополнениями). 7. Приказ Минфина России от 02.07.2010 № 66н "О формах бухгалтерской отчетности организаций" (с изменениями и дополнениями). 8. Положение ЦБ РФ от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации» (с учетом последующих изменений и дополнений). 9. Положение о правилах организации наличного денежного обращения на территории Российской Федерации от 05.01.1998 № 14-П: Утвержден Советом директоров Банка России 19.12.1997, протокол № 47 (с учетом последующих изменений и дополнений). 10. Федеральный закон от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт». 11. Губина О.В. Анализ финансово-хозяйственной деятельности: учебник / О.В. Губина, В.Е. Губин. — 2-е изд., перераб. и доп. — Москва: ИД «ФОРУМ»: ИНФРА-М, 2019. — 335 с. — (Среднее профессиональное образование). 12. Кастрамицкая, Т. И. Экономическая сущность денежных средств и платежеспособности предприятия / Т. И. Кастрамицкая. — Текст : непосредственный // Молодой ученый. — 2017. — № 22 (156). — С. 268-270. — URL: https://moluch.ru/archive/156/44179/ (дата обращения: 21.02.2021). 13. Мельник М.В. Анализ финансово-хозяйственной деятельности предприятия : учеб. пособие / М.В. Мельник, Е.Б. Герасимова. — 3-е изд., перераб. и доп. — Москва : ФОРУМ : ИНФРА-М, 2020. — 208 с. — (Среднее профессиональное образование). 10. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: учебник для СПО/ Г.В. Савицкая - 6 изд., испр. и доп. — М.: НИЦ Инфра-М, 2020. — 378 с. 14. Тютюкина Е.Б. Финансы организаций (предприятий): учебник / Е. Б. Тютюкина. - Москва : Дашков и К, 2018. - 544 с. 15. Фридман А.М. Финансы организаций : учебник / А.М. Фридман. — Москва: РИОР : ИНФРА-М, 2021. — 202 с. Приложение 1 |