ГОТОВАЯ курсовая интернет банкинг. Курсовая работа содержит введение, три главы и заключение, в котором делаются выводы по исследуемой тематике

Скачать 311.52 Kb. Скачать 311.52 Kb.

|

|

Глава 2. Анализ системы интернет-банкинга в Казахстане и за рубежом 2.1. Система интернет банкинга в Казахстане На сегодня интернет-банкинг в Казахстане получил широкое распространение в связи с доступностью интернет. По сравнению с прошлым годом, число пользователей в Казахстане увеличилось почти в два раза. Однако еще не все банки на казахстанском рынке готовы предоставлять данную услугу. Впервые в Казахстане интернет-банкинг появился 18 мая 2000 года. В этот же день о запуске новой системы онлайнового обслуживания Netbank.kz объявил TEXAKABANK. 1 июня того же 2000 года стартовал проект «Народного Банка Казахстана» «Интернет-банкинг». «Казкоммерцбанк» был также одним из первых банков, который запустил на казахстанский рынок эту услугу. Сейчас в системе интернет-банкинга «Казкома» зарегистрировано 27% держателей платежных карт. На данный момент Homebank.kz обслуживает не только клиентов «Казкоммерцбанка», но и держателей платежных карточек АО «Казинвестбанк», АО «Ситибанк Казахстан», АО «Казпочта» и ДБ АО «Сбербанк России». «В сентябре 2010 года количество зарегистрированных пользователей Homebank.kz превысило 272 000. Ежемесячно в системе регистрируются более 5 000 новых пользователей и фиксируется около 700 000 уникальных сессий», - рассказывает начальник управления продвижения услуг департамента Homebank Гульмара Рысбекова. В «Народном Банке» в настоящее время данной услугой пользуется менее 10% клиентов банка. По поводу изменения количества пользователей с начала текущего года начальник управления перспективных технологий АО «Народный Банк Казахстана» Бауржан Чигамбаев объяснил «Къ», что среди юридических лиц увеличения не наблюдается, так как большая часть крупных и средних компаний уже давно пользуется такой услугой. Что касается физических лиц, то с начала года подключилось несколько тыс. клиентов. в Казахстане порядка 1 млн человек, - которым интересен интернет-банкинг, поскольку им не хочется ходить в отделения, стоять в очередях, производить оплаты и так далее – эксперт АО «Евразийский банк» запустил свой интернет-банкинг (Смартбанк) совсем недавно. «На текущий день в системе более 1 тыс. пользователей. С начала года этот показатель увеличился более чем в два раза», - прокомментировал исполнительный директор АО «Евразийский банк» Дмитрий Николин. «Мы рассчитываем довести показатель до 60% от нашей клиентской базы в течение 3 лет», - добавил он. По поводу развития электронного банкинга в АО «Темiрбанк» с «Къ» поделился ведущий специалист департамента карточного бизнеса и электронного банкинга АО «Темiрбанк» Михаил Галаев: «Темiрбанк» развивает продукт, называемый электронным банкингом. Это целый комплекс, позволяющий клиенту получать банковские услуги посредством электронных каналов: при помощи сети Интернет, при помощи мобильного телефона и через сеть электронных терминалов. По состоянию на 1 сентября 2010 года интернет-банкингом пользуется 9% от общего числа держателей платежных карточек банка, причем с начала года эта цифра увеличилась на 2%». Однако еще не все казахстанские банки используют новые IT-технологии. Возможно, причина в том, что наше население еще не вполне готово к активному использованию интернет-возможностей. Опрос, проведенный финансовым порталом Profinance.kz, показал, что 25,9% респондентов никогда не пользовались услугами интернет-банкинга, а 22,2% опрошенных казахстанцев даже не имеют представления об этой услуге. Как считает председатель правления Kaspi bank Михаил Ломтадзе, интернет-банкинг нужен не всем, но есть сегмент клиентов - порядка 1 млн человек, - которым интересен интернет-банкинг, поскольку им не хочется ходить в отделения, стоять в очередях, производить оплаты и так далее. «Популярность интернет-банкинга будет расти со временем, однако на данный момент мы наблюдаем низкую востребованность даже банкоматов с функцией cash-in. Когда дело касается достаточно больших сумм, казахстанцы предпочитают видеть лицо кассира банка, которому из рук в руки можно передать наличность. Пока с человеком нам всем привычнее иметь дело, чем с техническим аппаратом», - подчеркнул М. Ломтадзе. Интернет-банкинг играет значительную роль в розничном сегменте на Западе. В США почти все крупнейшие банки оказывают эту услугу. На Интернет там приходится три, а в Европе - четыре процента от общего объема всех банковских операций. По прогнозам Национального банка, к концу 2012 года число пользователей услуг дистанционного банковского обслуживания вырастет, а уровень проникновения услуги превысит 90% (Рисунок 5).[8] Рассмотрим систему интернет-банкинга в казахстанских банках а именно:

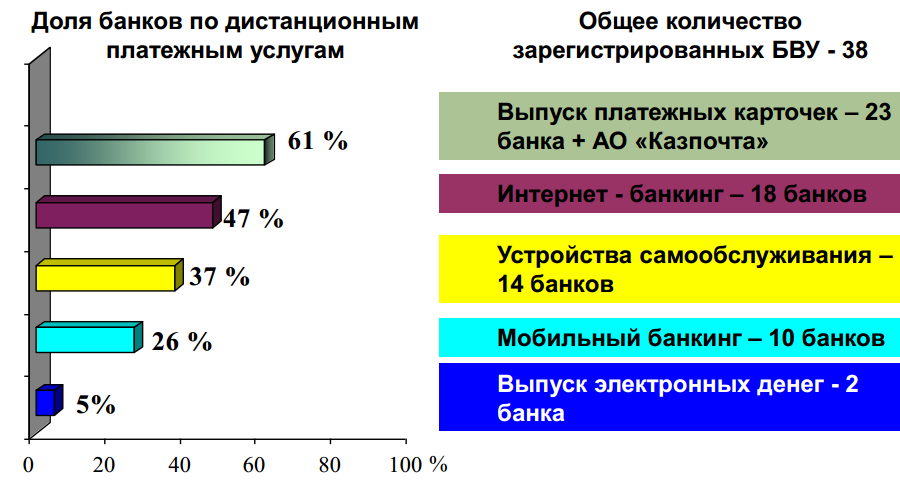

Рисунок 5 – Доля банков по дистанционным платежным услугам. БТА Банк БТА Банк – крупный казахстанский банк, ключевым акционером которого является Правительство Республики Казахстан в лице фонда национального благосостояния «Самрук-Казына», владеющего пакетом акций в 81,48 %. — Более 1,2 млн. частных и 74,5 тыс. корпоративных клиентов; — 22 филиала и 204 отделения по Казахстану; — Международные представительства в России, ОАЭ, Великобритании и Китае; — Банковская сеть БТА распространяется на Россию, Украину, Беларусь, Кыргызстан, Армению, Грузию, Казахстан и Турцию. После вхождения ФНБ «Самрук-Казына» в акционерный капитал БТА Банка, финансовая и инвестиционная стратегия банка изменилась. БТА переориентировал свой бизнес на внутренний рынок вместо кредитования проектов за рубежом, сделав акцент на качественном обслуживании корпоративных и розничных клиентов и инвестировании в надёжные и рентабельные проекты в Казахстане. Кроме того, БТА Банк является активным участником государственных программ поддержки экономики. С 2009 года банк участвует в программах финансирования финансировании субъектов малого и среднего бизнеса, субъектов агропромышленного комплекса, рефинансировании ипотечных займов и финансировании завершения жилищного строительства. Система интернет-банкинга этого банка очень удобна во всех отношениях, удовлетворяет практически все запросы потребителей: оплата за любой телефон, переводы с карты на карту, переводы на депозит (доступы переводы на депозит даже с конвертацией), оплата за кабельное, по кредитам, за ком.услуги и многое другое. И конечно же просмотр информации по всем счетам, депозитам, кредитам клиента в банке. В системе не реализовано подтверждение электронно-цифровой подписи (ЭЦП). Но существующая система защиты от несанкционированных переводов довольно высокая - много уровней:

Интернет-банкинг Казкома Казкоммерцбанк (КАЗКОМ) – является одним из крупнейших банков в Казахстане и Центральной Азии. Активы банка на 31 декабря 2010 года составили 2 688,1 млрд. тенге. В дополнение к основному банковскому направлению (розничному и корпоративному), КАЗКОМ имеет дочерние компании, работающие в сферах управления пенсионными и финансовыми активами, страховании и брокерских услугах. КАЗКОМ также имеет дочерние банки в Российской Федерации, Кыргызстане и Таджикистане. Основными акционерами Казкоммерцбанка являются: АО «Центрально-Азиатская инвестиционная компания», г-н Нуржан Субханбердин, АО «Alnair Capital Holding», АО «ФНБ «Самрук-Казына», Европейский Банк Реконструкции и Развития. Предшественник КАЗКОМа, Банк Медеу был основан в июле 1990 года, и перерегистрирован как Казкоммерцбанк в октябре 1991 года. КАЗКОМ первым из банков СНГ завершил IPO в форме ГДР на Лондонской Фондовой Бирже в ноябре 2006 года, на общую сумму 845 млн. долларов. Акции Банка размещены на Казахстанской фондовой Бирже. Казкоммерцбанк является ведущим в Казахстане банком на рынке удаленного банковского обслуживания. На 31 декабря 2011 года число зарегистрированных пользователей финансового портала для физических лиц Homebank.kz превысило отметку 345 000 человек, среди которых не только клиенты Казкоммерцбанка, но также и владельцы платежных карточек АО «Казинвестбанк», АО «Ситибанк Казахстан» и ДБ АО «Сбербанк России». Кроме того, более 10300 компаний являются пользователями аналогичного портала для юридических лиц Onlinebank.kz и 6200 системы «Банк – Клиент». Интернет-банкинг Казкома имеет такие же возможности, но с некоторыми ограничениями и неудобствами:

Основное преимущество защиты - наличие ключа ЭЦП. А также к одним из преимуществ можно отнести возможность перевода денег с лицевых счетов клиента на чужие карты.[10] Система интернет-банкинга «Народного банка» АО «Народный банк Казахстана» — крупнейший универсальный коммерческий банк Республики Казахстан, успешно работающий на благо своих клиентов уже 89 лет, одна из самых надежных и диверсифицированных финансовых структур Казахстана. АО «Народный банк Казахстана» было основано на базе реорганизованного Сберегательного банка Республики Казахстан и на протяжении ряда лет являлось агентом Правительства РК по выплатам пенсий и пособий. Система интернет-банкинга Народного банка отстала от жизни и давно не модернизировалась. Только в Народном банке до сих пор используют в качестве ключа защиты флоппи-дискеты. Возможности системы:

Неудобства:

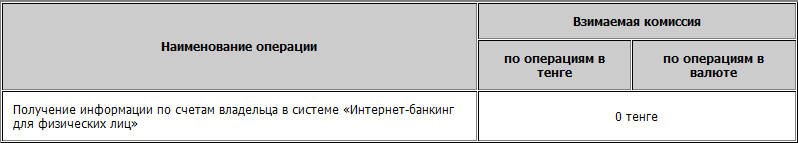

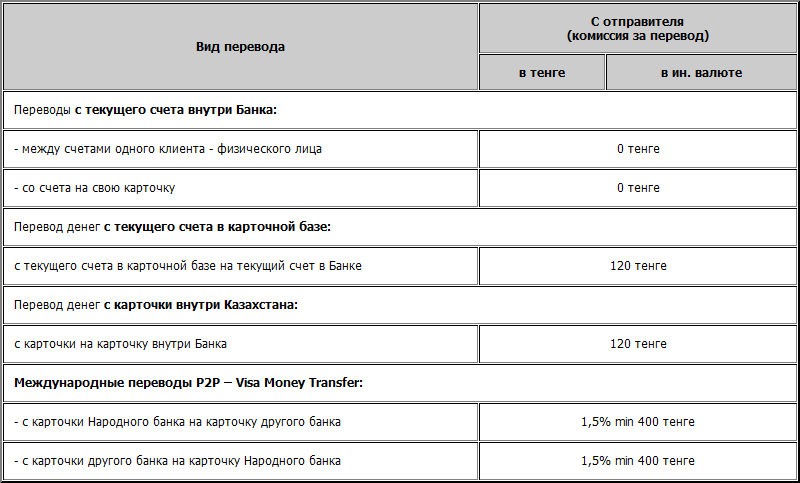

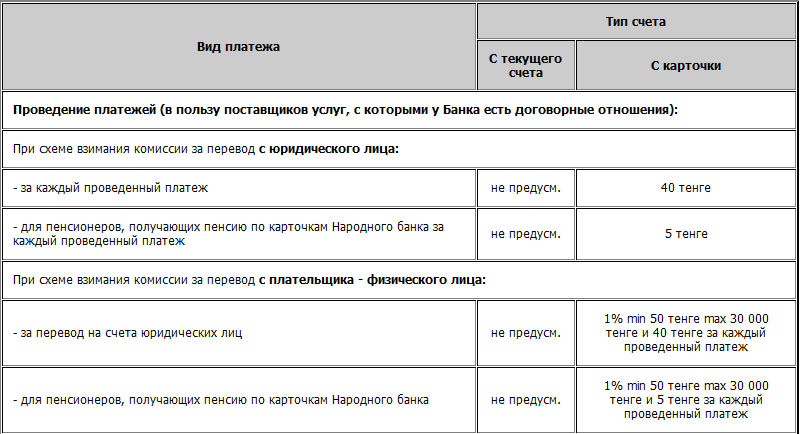

Преимущество: низкая комиссия за переводы (Таблица 6) - всего 16 тенге.[11] Таблица 6 – Тарифы интернет банкинга «Народный банк»    Система интернет-банкинга «Альянсбанк» Акционерное Общество «Альянс Банк» является одним из ведущих казахстанских банков и успешно работает на рынке банковских услуг уже более 19 лет. Сегодня АО «Альянс Банк» занимает седьмое место в стране по размеру активов и развивается как универсальный финансовый институт по всем направлениям бизнеса, с преимущественным фокусом на розничном рынке, а также кредитовании субъектов МСБ. Мажоритарным акционером АО "Альянс Банк" является Фонд Национального Благосостояния «Самрук-Казына», владеющий 67% простых и 67% привилегированных акций Банка. 33% простых и 33% привилегированных акций принадлежат миноритарным акционерам. Система интернет-банкинга Альянсбанка имеет больше всего преимуществ в возможностях: Доступны переводы на карточки, счета как в самом банке, так и на любую карту Виза в мире, на любой текущий счет любого банка в мире (при наличии реквизитов) и все это доступно через интернет; Оплата за мобильный, кабельное и другие услуги. И конечно же просмотр информации по всем депозитам, счетам, кредитам клиента банка. Недостатки: Самые дорогие тарифы за оплату услуг; Ненадежная система защиты, частые взломы и несанкционированные переводы на счета других клиентов.[12] Интернет-банкинг «Темирбанка» АО «Темiрбанк» основано 26 марта 1992 года. Головной офис расположен в г. Алматы. Филиальная сеть банка насчитывает 21 филиал и около 100 точек продаж по Республике Казахстан. Банк представлен во всех областных центрах Казахстана и городах с численностью населения свыше 50 000 человек. Летом 2010 года Темiрбанк успешно завершил процесс реструктуризации, а Фонд Национального Благосостояния «Самрук-Казына» стал основным акционером банка. АО «Темiрбанк» сохранило свою розничную направленность и, кроме традиционных видов банковских услуг, развивает сервис на основе инновационных технологий, среди которых Интернет- и мобильный банкинг, а также карточные продукты. На данный момент долгосрочный и краткосрочный кредитные рейтинги АО «Темiрбанк», согласно решения Международного агентства Standard&Poor's, определены как «В/В», рейтинг по национальной шкале – «kzBB», прогноз по рейтингам – «Стабильный». Интернет-банкинг Темирбанка предназначен в основном только для просмотра движений по счетам, карт-счетам, кредитам, депозитам. Более того, банки развиваются и в части предоставления услуг мобильного банкинга. Что такое мобильный банкинг (не путать с СМС-банкингом) - это возможность получения банковских услуг с использованием мобильного телефона и специально установленной программы (Мидлета) на мобильном телефоне.[13] Самый продвинутый в этом направлении - БТА Банк, в мидлете реализованы многие возможности интернет-банкинга: просмотр баланса/операций карточек, счетов, кредитов, переводы с карты на карту, на собственный депозит, оплата за мобильный. Запросы по операциям отправляются в виде СМС. Все запросы бесплатные (оплачивается только стоимость СМС у оператора). У Казкома нет такой возможности. Хорошо продвинулся Народный банк, но у него мобильный банкинг реализован в виде Апплета (программы, устанавливаемой на СИМ-карту). Ограничения: пока только возможна установка на СИМ-карты Билайн, необходимо идти в сервис-центр, очень дорогая услуга по каждой операции. Возможности: просмотр баланса, операций по транзакциям, переводы с карты на карту (в том числе на любую карту Виза в мире), оплата за любой мобильный. Мидлет Темирбанка, который самым первым запустил систему мобильного банкинга, позволяет просматривать баланс, операции по счетам, кредитам, депозитам. Запросы бесплатные. У БЦК мидлет прост и предназначен только для просмотра информации по балансу. Альянсбанк сделал мидлет, но он пока не работает. Возможности развиваются с каждым днем, мы живем в мире, когда в любое время дня и ночи любого дня недели мы можем получить банковские услуги сидя дома за компьютером или еще проще - имея только мобильный телефон. Если у вам уже установлен интернет- или мобильный банкинг, вы можете сидя дома произвести покупку электронных денег, популярных в интернет систем WebMoney или Яндекс-Деньги быстро и удобно на сайте. [14] Банки, использующие интернет как полноценный маркетинговый инструмент. Таких банков немного. Связано это, прежде всего, связано с тем, что развитие подобной развитой телекоммуникационной инфраструктуры должно неразрывно протекать вместе с развитием банка как финансового учреждения. Для этого требуется достаточно много затрат материальных средств, временных ресурсов, высокий инновационный потенциал менеджмента, точный просчет рисков, привлечение высокфалифицированных специалистов в разных областях. Используя узнавание торговой марки, и предлагая широкий спектр финансовых услуг, банкам удастся укрепить лояльность клиентов, осуществить перекрестные продажи и увеличить число повторных сделок. На практике, в результате маркетинговых коммуникаций, направленных на продвижение и, в конечном счете, продажу банковского продукта, возникает понимание необходимости создания нового продукта, ориентированного на потребности клиентуры и, соответственно, учитывающего ее специфику. Такой продукт, как правило, отличается по своим характеристикам от «стандартного решения». Управленческие цели маркетинговых интернет-коммуникаций в банковской сфере можно представить следующим образом: 1.Эффективное использование интернета как коммуникационной среды для реализации рекламных кампаний банка, мероприятий паблик рилейшнз 2.Обновление ассортимента банковских услуг и продуктов, ориентированное на долгосрочное партнерское сотрудничество с клиентами, основанное на использовании специфичной коммуникационной среды и возможностей интернета; 3. Привлечение новых клиентов и создание новых рынков и каналов сбыта; 2.2. Зарубежный опыт интернет банкинга Первые проекты, связанные с управлением банковскими счетами через персональные компьютеры, западными банками были реализованы еще в 80 х. Вкладчикам предоставили возможность проверять свои счета, связываясь с компьютером банка по телефону (услуга получила название Home banking). Распространение Интернета подвигло ведущие банки мира внедрить системы доступа к информации, а затем – и к операциям с самими счетами. В 1995 году в Соединенных Штатах был создан первый в мире виртуальный банк – Security First Network Bank. В США почти все крупнейшие банки оказывают услугу Интернет-банкинга, на Интернет приходится три, а в Европе – четыре процента от общего объема всех банковских операций. Наиболее популярен Интернет-банкинг на севере Европы, например, в Швеции к таким онлайновым услугам по состоянию на 2007 год прибегают 63,7% Интернет-пользователей. Наблюдается масштабность и глубина проникновения информационных технологий в банковский бизнес за рубежом (Рисунок 7 , таблица 8) Рисунок 7 – Пользователи Интернет-банкинга в Западной Европе (2001–2007 гг.) В целом, довольно высок и уровень «интернетизации» банков из стран Латинской Америки. Кроме обычных банков, предоставляющих услугу Интернет-банкинга, на Западе работают виртуальные банки и онлайновые ссудные компании – организации, у которых нет ни одного физического отделения для работы с клиентами: все банковские операции совершаются через Интернет. Единственное исключение – это связь клиента и банковского персонала с помощью телефона в экстренных случаях. Стоимость привлечения и удержания клиентов для виртуальных банков достаточно высока. Задачей банков является переведение пользователей со стадии получения информации на стадию совершения электронных транзакций. Таблица 8 – Пользователи Интернет-банкинга в % от общего количества Интернет-пользователей в Западной Европе

Таким образом, видно, что наиболее развит Интернет-банкинг на территории стран Европы, где лидерами по популярности этого вида услуг являются Нидерланды, Германия и Дания. Второе же место удерживает Америка, а замыкает список стран с достаточно развитым этим видом услуг Россия. Интернет-банкинг при этом, как вид услуг, невзирая на определенные сложности, довольно быстро развивается – ведь в условиях серьезной конкуренции со стороны «настоящих» банков, интернет-банки вынуждены предлагать значительно более высокий процент – до 4% годовых, в то время как традиционные банки редко дают больше 0,5–0,6%. Наиболее же популярен этот вид услуг у клиентов в возрасте от 18 до 29 лет. На Западе количество банковских операций, осуществляющихся через сеть, уже превысило 30% от общего объема операций, проводимых клиентами кредитных учреждений. Количество клиентов Интернет – банкинга в Европе и США уже превысило 120 млн. человек. При этом в одной только Европе оборот ИБ составляет сегодня 5 млрд. евро. По данным компании Gomez Advisors (специализирующейся на исследовании деятельности банков, финансовых организаций и брокерских фирм), 62% опрошенных банков предоставляют по Интернету информацию о совершении транзакций в реальном времени[15]. Общий объем операций, осуществляемых вне банковских отделений (т.е. через банкоматы, телефоны и компьютеры), в США растет ежегодно на 15% и сейчас составляет около 75%. 80% банков предлагают услуги домашнего банкинга – от электронной оплаты счетов до управления инвестиционными портфелями. В настоящее время в Западной Европе (Германии, Испании, Франции, Нидерландах) электронных банков в 2 раза больше, чем в США У потребителей наивысшим рейтингом за качество предоставляемых онлайновых услуг пользуются следующие банки: Security First Network Bank; Wells Fargo Bank; Citibank; Salem Five Cents Saving Bank; Bank of America. Наиболее активно банковские интернет-услуги развиты в северных странах – Финляндии, Норвегии, Швеции, где их оказывают приблизительно у 95% банков и пользуются 70% клиентов. Согласно данным Шведской ассоциации банков, в этой стране услугами интернет – банкинга пользуются почти 40% населения, что делает Швецию одним из мировых лидеров в развитии систем интернет-банкинга. Достаточно высокая для Европы степень интернетизации населения привела к тому, что шведские банки одними из первых стали предлагать свои услуги через Интернет. На сегодняшний день безусловным лидером интернет банкинга в Швеции признан Skandia Banken, являющийся подразделением страховой группы Skandia. Из-за опасений, связанных с безопасностью транзакций и традиционно высокой доли расчетов с использованием бумажных чеков, США несколько отстают от Европы. Тем не менее, удаленные сервисы используют уже около 50% американцев, имеющих расчетные счета и депозиты. Российский интернет-банкинг В настоящее время услуги через Интернет предоставляют более 50 российских банков. По приблизительным оценкам, в России в настоящее время общее число пользователей интернет – банкинг, а составляет 1,2–1,5 млн. человек, из них 90% – физические лица. По итогам прошлого года число пользователей услуги выросло более чем в два раза. Эксперты утверждают, что в ближайшие годы темпы роста составят не менее 100% в год. Если и говорить о замедлении динамики то не раньше 2011 года, когда рынок будет перенасыщен подобными предложениями. Первым в России начал использовать Интернет-банкинг Автобанк в мае 1998 г. Тогда рынок частных вкладов имел серьезный потенциал. Затем наступил финансовый кризис. Вначале 2000 г. только два российских банка – «Автобанк» и «Гута Банк» (ныне ВТБ 24) предлагали полнофункциональный банковский сервис через Интернет своим частным клиентам, да несколько банков экспериментировали с интернет-версиями систем «клиент-банк» для корпоративных клиентов. Полноценный рынок банковских интернет-услуг начал формироваться в России в 2000 году, когда не единицы, а десятки банков стали развивать интерактивное банковское обслуживание через Интернет. Банки, которые делают ставку на развитие Интернет-банкинга (ИБ), задумываются о введении различных «фишек». Так, в электронном офисе Ситибанка можно поменять пин-код карты. В «Авангарде» через ИБ клиенту предоставляется возможность подать заявление на увеличение лимита по кредитке, а затем узнать о принятом решении. В электронной системе Промсвязьбанка есть готовые шаблоны с реквизитами для оплаты штрафов ГИБДД. Урса-банк в текущем году планирует ввести функцию оплаты авиа – и железнодорожных билетов в режиме онлайн. Однако в целом что-то радикально новое в функционале ИБ придумать сложно, даже опираясь на лучший западный опыт. Большинство востребованных клиентами функций, которые предлагают электронные офисы зарубежных банков, уже доступны и в российских финучреждениях. Впрочем, российские кредитные организации еще не предоставляют полноценных услуг по страхованию депозитов и онлайн-выдаче кредитов, которые распространены, например в США. Кроме того, в отечественных банках слабо развита услуга по приобретению паев ПИФов. Между тем интерес к этому инструменту инвестиций растет, поэтому сервис пользовался бы спросом, несмотря на то, что пайщики – узкий клиентский сегмент. В данном случае нужно, чтобы потребитель пользовался ИБ данной кредитной организации и заинтересовался ее ПИФами. Сегодня подобную услугу предлагают ВТБ24, Альфа-банк, БМ. Для клиентов подключение к ИБ, как правило, бесплатно. За обслуживание может взиматься абонентская плата (обычно от 300 до 1 тыс. рублей в год). Номос-банк, скажем, берет за пользование ИБ 50 рублей в месяц (600 рублей в год). В банке «Союз» сервис обходится дешевле – 33 рубля в месяц (клиент должен сразу заплатить за 12 месяцев 396 рублей). В некоторых кредитных организациях потребителю необходимо заплатить за получение ключей или специальных устройств, обеспечивающих безопасность онлайн-операций. К примеру, в Пробизнесбанке подключение к ИБ бесплатно, но пользователю нужно приобрести карточку переменных кодов (пластик на 63 ключа стоит 315 рублей, на 70 – 350 рублей). Выходит, одна операция обойдется в 5 рублей. Обычно комиссии (около 1% от суммы операции) взимаются только за межбанковские переводы по свободным реквизитам, то есть в адрес получателей, с которыми у банка не заключены соглашения. Впрочем, некоторые участники рынка берут плату и за «договорные» платежи. Так, банк «Агроимпульс» за проведение каждой операции списывает 3 рубля. Ситибанк взимает такую же сумму за оплату мобильного телефона, а комиссия МБРР за оплату коммунальных услуг и электроэнергии составляет 1,5%. Любопытно, что иногда финучреждения вводят комиссии по отдельным операциям, чтобы охладить пыл особенно находчивых клиентов. Так, ВТБ24 со 2 января 2008 года стал взимать 3% за пополнение счетов в системе «Телебанк», если клиент переводит средства с кредитной карты. Ранее владелец кредитки со льготным периодом (ЛП) мог без комиссий через ИБ разместить деньги на краткосрочный депозит, заработать проценты, а через 50 дней (по окончании ЛП) погасить задолженность. Высокий интерес к Интернет-банкингу со стороны клиентов обусловлен, прежде всего, более привлекательными условиями по сравнению с предлагаемыми в традиционных банках. Поскольку затраты на организацию банковского обслуживания через Интернет считались несоизмеримо малыми, западные онлайн-банки изначально предложили своим будущим клиентам очень высокие процентные ставки по депозитам. Российские банки избрали принципиально иной путь наращивания клиентской базы – снижения тарифов по основным банковским операциям. Учитывая все преимущества взаимодействия с клиентом через Интернет, некоторые банки предлагают усеченный вариант Интернет-банкинга. Например, только просмотр выписок по счету. Эта бесплатная услуга предоставляется клиентам через сайт банка. Если же клиент еще не имеет доступа в Интернет, банк может за сумму, существенно меньшую по сравнению с тарифами обычных провайдеров, предоставить клиенту возможность посещения сайта банка, а также подключить к электронной почте. Интернет-банкинг набирает популярность, банкиры пока не говорят о буме, но отмечают постоянный и значительный (в среднем от 40% в год и больше) рост клиентской базы. Сводной статистики по всем банкам нет, но о количестве пользователей виртуального банкинга можно судить хотя бы на основе того, что на трех игроков (Альфа-банк, Райффайзенбанк, Ситибанк) приходится уже более 300 тыс. пользователей. Интернет-банкинг сегодня предлагает если и не каждый второй, то каждый третий участник рынка. Банки стали осознавать необходимость этой услуги и понимать, что она для них выгодна. Для банков такая система не только способ повышения лояльности клиентов, но и возможность сэкономить на затратах. По данным консалтинговой компании Piper Jaffray, одна операция по обслуживанию клиента в офисе обходится в 1,07 доллара, по телефону – 50 центов, а через интернет-банкинг она стоит всего 1 цент. Понятно, что за расходы банка по обслуживанию платит, в конечном счете, клиент, а раз так, то и для него использование интернет-банкинга – это не только экономия времени, но и средств. Сейчас банк с широким спектром виртуальных услуг найти не проблема. К таковым относятся такие крупные розничные игроки, как ВТБ 24, Альфа-банк, Банк Москвы, «Уралсиб», Росбанк. Общепризнанным законодателем виртуальной моды считается ВТБ 24. Его система «Телебанк» представляет на сегодня, пожалуй, максимальный набор операций. У ВТБ 24, наверное, и самый обширный список компаний-партнеров (более 40 фирм), за перевод платежей которым не взимается комиссия. Система «Телебанк» Банка «ВТБ 24» ВТБ 24 занял первое место в рейтинге систем Интернет-банкинга для частных лиц, составленном журналом «Финанс». Система Телебанк ВТБ 24 признана лучшей среди аналогичных систем, представляемых крупнейшими российскими банками[16]. Система Телебанк предоставляет клиентам возможность распоряжаться своими банковскими счетами круглосуточно, 7 дней в неделю, используя для этого Интернет, WAP, телефон в тональном наборе или SMS сообщения. Используя Систему Телебанк, можно в режиме «on-line» покупать и продавать валюту, совершать переводы в рублях и валюте, размещать депозиты, пополнять пластиковые карты, оплачивать коммунальные услуги, сотовую связь, доступ в Интернет, междугородние и международные переговоры и многое другое. Система позволяет клиентам узнавать остатки и получать выписки по счетам, в том числе по счетам пластиковых карт, за любой период. Система Телебанк позволяет автоматически проводить по поручению пользователя регулярные платежи, например, за коммунальные услуги, по определенному графику. Возможно проведение операции в режиме «отложенного платежа», когда Система Телебанк выполняет поручение по мере поступления средств на счет клиента в системе. Система оповещений оперативно извещает клиентов о поступлениях на счет, исполнении распоряжений, и многом другом, путем отсылки сообщений на электронную почту, пейджер, SMS. Лишь немногие предлагают вначале бесплатно попользоваться демо-версией своей системы, при этом некоторые «демки» ограничиваются набором презентационных слайдов. Приятно удивила демо-версия ВТБ 24. Она ничем не отличается от реальной системы интернет-банкинга, за исключением, конечно, того, что распоряжаться в ней можно не настоящими, а виртуальными средствами. Став клиентом системы «Телебанк», вы получаете возможность совершать различные платежи и операции по счетам в любое время суток, в любом месте, в том числе:

Пополнение счета в системе «Телебанк» можно производить:

Снять денежные средства со счета в системе «Телебанк» можно:

Для обеспечения информационной безопасности в системах дистанционного банковского обслуживания ВТБ 24 применяет различные средства и методы защиты информации, начиная с паролей и заканчивая многоуровневыми системами безопасности на основе современных криптографических протоколов и алгоритмов, реализующих шифрование и работу с электронными цифровыми подписями (ЭЦП). Выбор средств и методов защиты информации зависит от вида системы удаленного банковского обслуживания и способа доступа к этой системе. ВТБ 24 осуществляет деятельность в области защиты информации на основании лицензий Федеральной службы безопасности Российской Федерации №3626Х, №3627Р и №3628У от 29.12.2006 г. Все предлагаемые ВТБ 24 средства и методы защиты информации в каждом конкретном случае позволяют обеспечить необходимый уровень информационной безопасности систем удаленного банковского обслуживания. В то же время для обеспечения безопасной работы в системах удаленного банковского обслуживания клиенту необходимо выполнять следующие общепринятые рекомендации:

Основная задача российских банков — это качественное клиентское обслуживание. Завоевание клиентской базы в настоящее время банки связывают с внедрением и развитием новых современных услуг и банковских продуктов, в частности, онлайнового обслуживания. Причем в условиях России новые технологии не противоречат развитию региональной и розничной сетей, а, наоборот, позволяют более гармонично их разворачивать. Кроме того, внедрение и развитие новых технологий в банках — это основа их нормальной работы, без которой невозможно дальнейшее развитие банковской системы в России. Потребности развивающегося банковского сектора стимулируют совершенствование автоматизированных банковских электронных систем, создание большего количества сетей в мире. Все это создает благоприятные предпосылки для взаимодействия банка с внешней средой, является необходимым условием его нормальной работы. Следовательно, именно в этом направлении можно ожидать наибольшего прогресса развития технологий банковских операций. Сфера развития современных банковских технологий является предметом исследований и разработок, проводимых различными специалистами — в основном по маркетингу в сфере банковских услуг, банковским информационным системам и технологиям — в целях дальнейшего развития бизнеса банков с корпоративными и частными клиентами. Потребность в таких разработках ощущается практически в любом банке и затрагивает профессиональную деятельность "их банковских специалистов. Тенденции развития современных технологий банковских операции в России. В условиях российского рынка банковских услуг отчетливо видна тенденция к развитию розничного бизнеса, т. е. работе с частными клиентами. Объясняется это тем, что рынок банковских услуг для корпоративных клиентов сформировался достаточно давно, и привлечение на обслуживание корпоративной клиентуры является проблематичным, если, конечно, не использовать такие инструменты, как демпинг. Описав сегодняшнюю картину развития интернет-банкинга, можно попытаться ответить на вопрос – какой интернет-банкинг нужен клиентам. Интернет-банкинг обладает очевидным преимуществом по сравнению с услугами традиционных банков. Но, несмотря на это, банки не спешат внедрять новые технологии. Да и часть клиентов не хочет использовать сеть для управления финансами. Причины могут быть разные. Часть их связана со спецификой банковского дела, часть обусловлена своеобразием сети Интернет. Среди этих проблем есть организационные, финансовые, технические, кадровые, юридические и даже общественные и психологические. Остановимся лишь на некоторых из них.[18] Проблемы безопасности в системе интернет-банкинга. Главной причиной медленного распространения интернет-банкинга является относительная небезопасность расчетов и сохранности средств на счетах клиентов. Возможность несанкционированного доступа к чужой информации остается основной проблемой в интернете. В связи с этим существует опасность подделки электронной подписи, которая является неотъемлемым инструментом осуществления операций со счетом через интернет. Но в ответ на сложившиеся трудности в интернет-банкинге применяют современные технологии программно-аппаратной защиты, которые постоянно совершенствуются. Для предоставления повышенных гарантий конфиденциальности и сохранности средств на счету в дополнение к паролю используют базу данных отпечатков пальцев, либо ограничивают максимальные потери клиента на счету. Применяют смарт-карты - пластиковые карты со встроенной микросхемой и контактной площадкой, ридеры - устройства чтения/записи карточек, подключаемые к компьютеру пользователя. |