Деньги, банки, кредиты. ДКБ (копия). Лекция 1, деньги. Деньги всеобщий эквивалент (К. Маркс) мера стоимости платежа обращения

Скачать 4.23 Mb. Скачать 4.23 Mb.

|

|

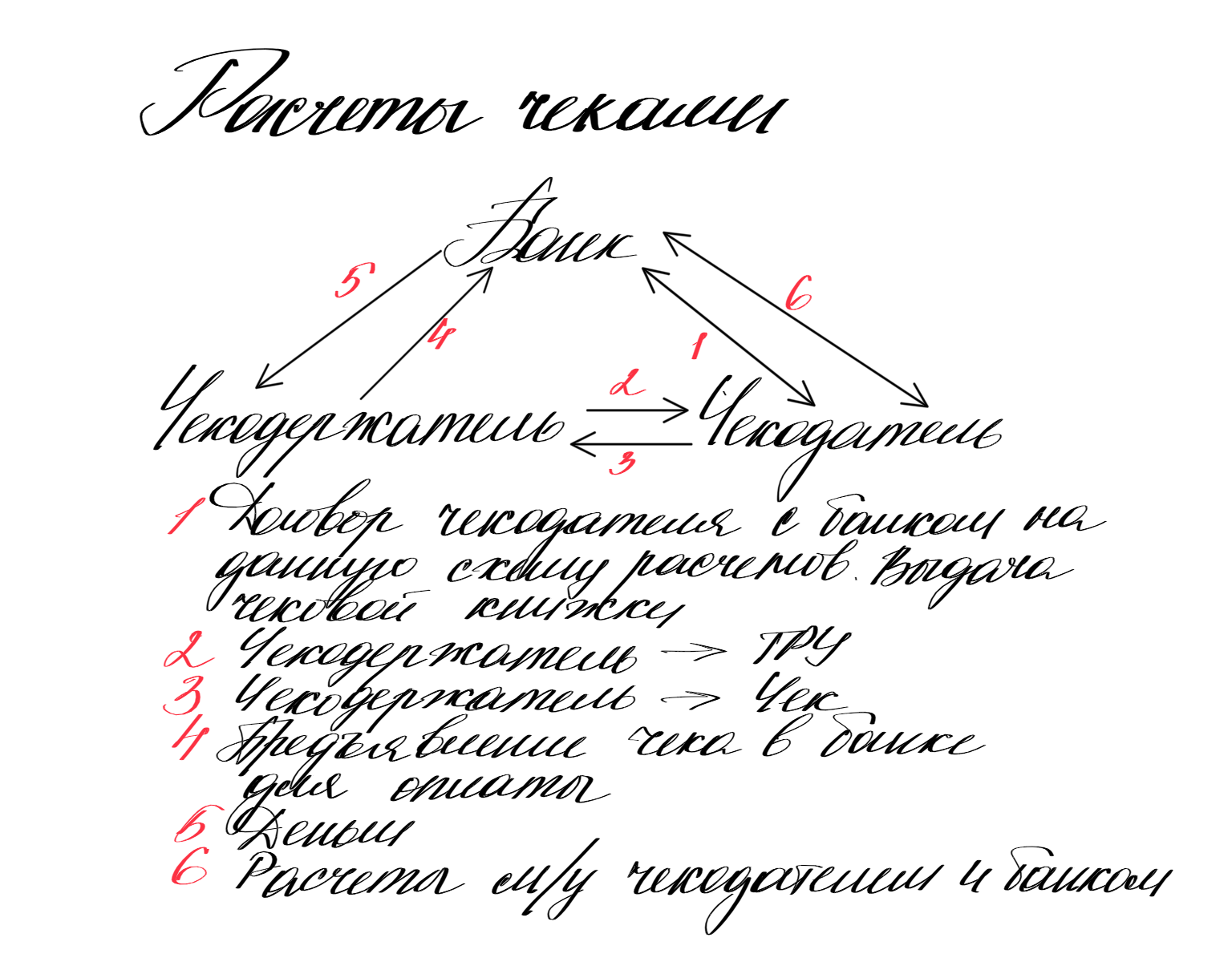

ДЕНЬГИ, БАНКИ, КРЕДИТЫ. Лекция 1, 2. ДЕНЬГИ. Деньги – всеобщий эквивалент (К. Маркс) мера стоимости платежа обращения накопления мировые деньги Свойства денег: редкость портативность однородность износостойкость делимость узнаваемость транспортабельность удобство хранения (инертность) технологичность ковкость Тезаврация – накопление неполноценных денег (бумажные) Капитал – работающие деньги Финансы – экономические отношения, организованные государством, в процессе которых осуществляются формирование, распределение и использование фондов денежных ресурсов для решения экономических, политических и социальных задач. Примерно 7000 лет назад появились деньги. Экономический рост – причина появления денег Товар – предмет труда произведенный для обмена Полноценные деньги — это деньги, номинал которых соответствует стоимости содержащегося в них благородного металла (материала, из которого они изготовлены). Простой вексель – ценная бумага, аналог долговой расписки. Банковский вексель всегда простой. Банк является должником относительно векселедержателя. Мы кредитуем банк. Депозит на хранение в обмен на банкноту. Депозит: Имеет меру стоимости Аналогичен вкладу Депозит можно заложить Индоссамент – обратная сторона векселя, прописываются векселедержатели. Векселедержатель – кто владеет вексель Векселедатель – кто отдает Вексель = деньги Мера стоимости Средство платежа Средство обращения Первые банки появились в 15 веке в Амстердаме. В 1978 на Ямайской конференции международного фонда была проведена демонетизация золота. На сегодняшний день полноценных денег не существует. Монополия на эмиссию денег имелась и имеется только у ГОСУДАРСТВА. Золотой стандарт (золотое содержание) – возможность государства, имея монополию на эмиссию вправе выпустить такое количество денежных единиц, сколько золотого фонда оно имеет на данный момент. Золотое содержание денежной единицы – весовое содержание (в граммах) чистого золота, соответствующее одной денежной единице страны. Золотые монеты (юбилейные) – удачный актив. Неполноценные деньги: Векселя Депозиты до востребования Депозиты срочные Чеки Банкноты Банковские карты Электронные деньги Казначейские обязательства Билеты банка России Криптовалюта ≠ деньги, крипта = суррогат Неполноценные наличные деньги: Физическое истирание монет Сознательная порча государством (сплавляли золото с медью) Кредитные деньги: Небанковские – простые векселя, тратты (переводные векселя) Переводной вексель – оплата через 3 лицо, чаще встречается в торговых операциях (прим: экспортёр отгружает товар, продавец продаёт импортеру товар и выписывает переводной вексель трат на импортера) Банковские – банкнота, депозит до востребования (карточный счёт, расчетные счета предприятий, корреспондентские счета банков), чек, электронные деньги Высоколиквидные активы (квазиденьги, «почти» деньги) Ликвидность финансового актива – способность быть проданным за деньги по цене близкой к номиналу (Акции голубых фишек – больше стоимости) Срочные (размещаются в банке на определенный срок) и депозиты до востребования в ком банках Банковские сертификаты – ценные бумаги: депозитные (юр лица) и сберегательные (физ лица) Депозиты в иностранной валюте (в нынешних условиях снизили ликвидность в РФ) Свойства неполноценных денег: Номинальная стоимость несопоставима с реальной Подвержены обесценивании Риски перекосов – нужно гос регулирование Нельзя перевести в «товар» Современные деньги: В 1978 году СССР перестало рассчитывать золотое содержание, в 1992 перестали печатать эти данные. В 1992 вошли в МВФ. Гипертрофированное развитие финансовых рынков (4 года назад внутредневной оборот составлял 4,5 триллиона $) Огромная доля и масса б/нал рассветов ПОЛНАЯ утрата деньгами товарной природы Деньги = товар (активно продаются и покупаются)

ТРУ – ТОВАРЫ, РАБОТЫ, УСЛУГИ Деньги – всеобщий эквивалент (К. Маркс) Мера стоимости Выражают стоимость ТРУ в нац или ин валюте Используются для контроля за мерой труда и потребления 1 подход (Марксистский) – деньги сами имеют внутреннюю стоимость 2 подход – деньги не имеют собственной стоимости, не измеряют, а только СОИЗМЕРЯЮТ стоимость товаров МАСШТАБ ЦЕН – сколько единиц денег нудно за один и тот де товар в разных условиях (прим. Странах) Средства обращения Выступают посредником в цепочке Т-Д-Т или Д-Т-Д и делают обращение ТРУ. Пользуются всеобщим признанием в качестве денег Должны быть уполномочены государством на эту функцию (законы, НПА, ФЗ, РФ – конституция, 86-ФЗ) Опосредуют движение ТРУ Эффективнее бартера, устраняет пространственные, временные и количественные границы Сокращает издержки обращения Причинно-следственные связи сужения функции денег

Средство накопления Способность использовать стоимость того, что было продано сегодня для будущей покупки Рост доходов Изменение спроса в пользу долгосрочных товаров Накопления «на пенсию» Противоречия «уровень потребления – доход молодежи» Инвестиции Извлечение дохода Сезонные закупки Условия: Стабильность покупательной способности (если падает, то возникает инфляция) Д = 1/Р Р – цены Д – денежная масса Стабильность покупательной способности (т.е. обменивать на ТРУ) зависит от цен на ТРУ. В условиях инфляции падает. Если нац валюта не выполнен эту функцию, то происходит долларизация (в современном мире – рост валютных депозитов) Формы накопления: Au стандарт – сокровище в настоящее время Тезаврация – накопление неполноценных денег «под матрасом» (бумажных) Банковская форма – счета, депозиты Роль: Опосредуют формирование, распределение и перераспределение нац дохода Используются при накоплении, в т.ч. амортизационных отчислений, гос и местных бюджетов, личных накоплений Реализуются через объём и структуру платёжеспособного спроса ПЕРЕКОС через ИНФЛЯЦИЮ Средство платежа Реализуются через разрыв во времени Денег и ТРУ, т.е. момент оплаты отсрочен. Возникают обязательства: При использовании кредита Государства перед гражданами Уплата налогов Страховые обязательства По суду Особенности: Движение оторвано от ТРУ Несовпадение во времени и пространстве движения Д и ТРУ Используются нал и б/нал Д Д д.б. реальными, бартер исключается (это выполняют неполноценные Д) В современной: В основном выполняют нал Д, банковские карты (дискуссионно) ПЕРЕКОСЫ – кризисы неплатежей Векселя, валюта, талоны, крипта – главное, чтобы принимали партнеры Мировые деньги Проявляются в рамках МЭО (Международных экономических отношений) Определение мировых цен на ТРУ (нельзя допустить демпинга, за это отвечает ) Коррекция валют, международное расчетное и плательное средство Формирование валютных резервов государств, ЦБ и фин институтов Международные кредиты Особенности: ВНЕ одного государства Золотомонетный Золотодевизный Демонетизация (резервные валюты) Роль: Выгодность экспорта и импорта (соотношения валюты цены и валюты платежа) Выгодность международных расчётов Внешний долг Платёжный баланс НО влияет валютный курс нац/иностран валюты N 86-ФЗ «О Центральном банке Российской Федерации (Банке России) Лекция 3, 4, 5. ВЫПУСК И ЭМИССИЯ ДЕНЕГ. ДЕНЕЖНАЯ СИСТЕМА. ДС РФ. Денежная система С функциональной точки зрения – упорядоченная совокупность денежных отношений, форм, методов и принципов организации денежного обращения в стране или едином экономическом пространстве. С институциональной точки зрения – совокупность институтов, создающих и регулирующих экономические и правовые основы эмиссии денег, способы их аккумулирования, обращения, распределения и перераспределения. Эмиссия – выпуск денег в оборот, влекущий за собой рост денежной массы. Функции ДС ЭМИССИОННАЯ – определение формами законных платежных средств, их обеспечения, порядка эмиссии РЕГУЛИРУЮЩАЯ – регулирование денежной массы в обращении, ее структуры, соответствия потребностям экономики. КОНТРОЛЬНАЯ – контроль за соблюдением законодательства в области денежного обращения (ЦБ, казначейство, мин фин, ком банки, рос фин мониторинг)

Принципы организации ДС: Принцип устойчивости и эластичности денежного оборота Обеспечение экономики деньгами Недопущение инфляции Регулирование ЦБ нал и б/нал эмиссии в соответствии с потребностями денежного оборота Порядок и виды обеспечения эмиссии денег Товарно-материальные ценности Золото, валютные ценности Ценные бумаги Гарантии правительств, банков Принципы управления ДС: Принцип централизованного управления ДС Наличие единого гос центра (ЦБ, МинФин, Казначейство), который определяет правила денежного обращения и регулируют его Принцип планирования денежного оборота Планирование объема и структуры денежной массы Принцип обеспеченности эмитируемых денег и характера эмиссии Золото и активы ЦБ Принцип независимости или зависимости ЦБ от государства при эмиссии, ДКП, валютного регулирования Принцип надзора и контроля государства за денежным оборотом Реализуется через банки, финансовую систему, налоговые органы Механизм эмиссии (нал, б/нал) Механизм ДКП (через ЦБ) Порядок установления валютного курса (официальная и свободная котировка) Кассовая дисциплина (раньше КБ) Порядок б/нал рассчетов (762-П нормативки ЦБ) Классификация денежных систем по денежному принципу Металлические денежные системы – биметаллизм, монометаллизм Au монетный 1867 год (Парижская конференция) монеты свободно обменивались внутри страны на валюту Au слитковый все транзакции в основном в валюте, слитки между государствами, регулирование отрицательного сальдо Au девизный (Генуэзская 1922 и Бреттон-Вудская 1944 системы) из общего число обращающихся валют стран выделились девизные валюты. Девизная валюта имела право обмениваться на золото Неметаллические денежные системы Отмена Au содержания Развитие б/нал Усиление гос регулирования Усиление гос регулирования по электронным деньгам Классификация денежных систем по экономическому принципу ДС административно-командного типа – прямое директивное управление ДС рыночного типа Децентрализация денежного оборота Разделение нал и б/нал эмиссии между различными звеньями ДС Механизм ДК-регулирования Централизованное управление в основном экономическими методами Преобладание б/нал Прогнозное планирование Независимость ЦБ Обеспечение эмиссии активами ЦБ Рыночный механизм ценообразования и валютного курса Классификация денежных систем по нац принадлежности: Одной страны Ряда стран (ЕС) ДЕНЕЖНАЯ СИСТЕМА РФ Рыночного типа Рубль РФ Демонетизация золота Эмиссия ЦБ РФ Образцы денег ЦБ РФ Обеспечение – активы ЦБ РФ Нормативка – ЦБ РФ – нал и б/нал Эмиссионно-кассовое регулирование – ГТУ и РКЦ ЦФ РФ – оборотные кассы и резервные фонды Денежная масса (ликвидный подход) – совокупность общепринятых, определяемых органами ДК регулирования ликвидных активов, выполняющих функцию денег) Деньги + высоколиквидные активы, которые могут быть встроены превращены в деньги лещ потери номинала и существенных затрат, и использованы в функциях обращения и средства платежа. Подходы к измерению денежной массы: Трансакционный (Деньги = активная часть денежной массы) При золотом стандарте – монеты и банкноты, основанные на золоте. На данный момент – банкноты и монеты, р/счета, текущие счета, чеки и депозиты. Ликвидный актив – может быть использован как средство постера или легко превращен в средство постели и имеет фиксированную номинальную стоимость. Ликвидный (Деньги как ликвидный актив, включается пассивная часть денежной массы) Деньги на срочных счетах, сберегательные вклады в банках и иных денежно-кредитных институтах, ОФЗ, сбер и депозитные сертификаты) Для изменения денежной массы необходимо: Денежно-кредитное регулирование Прогнозы ДКП с целью воздействия на ВВП, % ставку, валютный курс, уровень занятости Противодействие инфляции, бартеру, долларизация Разработка целевых ориентиров ЦБ Структура денежной массы измеряется денежными АГРЕГАТАМИ, различающимися по степени ликвидности. Монетарные агрегаты М0 – наличные деньги в обращении М1 как средство обращения и платежа, вся денежная наличность и наиболее ликвидные активы М1 = М0 + счета от востребования + чековые депозиты + дорожные чеки + кредитки М2 как средство накопления М2 = М1 + срочные вклады небольших размеров и сбер вклады М2Х = М2 + вклады в иностранной валюте (страны с высокой долларизацией) М3 = М2 + крупные срочные вклады + депозитные и сбер сертификаты, ОФЗ (облигации гос займа), гос ценные бумаги Монетарные агрегаты в России М0 – наличные деньги, кроме нал денег в кассах кредитных организаций М1 = М0 + расчетные счета (предприятий, эконом субъектов), текущие и пр. + вклады в КБ + депозиты до востребования в СБЕРБАНКЕ РФ М2 = М1 + срочные депозиты в КБ и Сбербанке М3 = М2 + депозитные (ценные бумаги, которые эмитирует КБ для юр лиц) и сберегательные (ценные бумаги, которые эмитирует КБ для физ лиц) сертификаты + гос ценные бумаги             173-ФЗ (о валютном регулировании и контроле) с 1 января 2007 года рубль является свободно конвертируемой валютой. Денежная база: Сумма нал в обращении в т.ч. в нефинансовом секторе и в кассах ком банков Сумма общих резервов КБ в ЦБ Сумма средств КБ на кор счетах в ЦБ ДБ – это трансакционный подход к наибольшей ликвидной части денежной массы, это деньги ЦБ или деньги повышенной активности. ДБ получает наибольший контроль и регулирование со стороны ЦБ: Устанавливает лимит касс (лимит числа наличных в кассе каждый рабочий день) КБ Нормы обязательного резервирования Контроль ЦБ за корр счетами КБ (в режиме реального времени) Денежная база в России Сумма нал в обращении в т.ч. в нефинансовом секторе и в кассах ком банков Сумма общих резервов КБ в ЦБ Сумма средств КБ на кор счетах в ЦБ ДБ в узком смысле = М0 + остатки наличных в кассах КО + остатки КО на счетах обязательных резервов в ЦБ ДБ в широком смысле = узкая ДБ + остатки КО на корр счетах, депозитных и др. счетах в ЦБ РФ + вложения КО в облигации ЦБ РФ (ОБР – облигация Банка России) Резервные деньги = широкая ДБ + суммы депозитов организации, обслуживающихся в ЦБ РФ (правительственные органы, счета бюджетов, внебюджетный фонд) Скорость обращения денег Это среднегодовое количество оборотов сделанных деньгами за определенный период, при покупке торговых ТРУ, т.е. при обслуживании сделок купли-продажи. (Мо, М1, М2) Чем выше скорость обращения денег, тем меньше нужно денег в экономике Vденег = Y/M Y – номинальный ВНП М – масса денег в обращении Vгод = (ВВП * 12)/ (n * M2 средний) Методика ЦБ РФ ВВП за анализируемый период n – число полностью истекших месяцев Факторы изменения скорости обращения денег: Темпы роста объема производства (обратнопропорциональная зависимость, чем выше темпы роста объема производства, тем ниже скорость обращения денег) Фазы экономического цикла (кризис – падает скорость, острый кризис – гиперинфляция (1992 год, вся ДМ оборачивалась за 1.5 – 2 месяца) или эконом рост) Уровень инфляции (обратнопропорциональная зависимость, чем выше уровень инфляции, тем меньше оборот ДМ, совокупный спрос меньше, вариант развития – долларизация, цены растут быстрее, чем ДМ) Внедрение новых технологий в организацию денежного обращения (банкоматы, пластик, СБП, «удаленная оплата» - сбер онлайн, тинькофф и пр) Денежная эмиссия и выпуск денег в обращение – создание и поступление в денежный оборот различных платежных средств. СМЫСЛ: Выпуск в обращение дополнительного количества денежных знаков (денег) и платежных средств, приводящий к росту денежной массы Эмиссия в узком смысле – создание национальной валюты банковской системы, в том числе ЦБ и Казначействами (В РФ только ЦБ РФ) Эмиссия в широком смысле – это совокупность платежных средств использующихся в хозяйственном обороте и эмитируемых его участниками (разнообразен и широк по по сумме и номиналу) Факторы обуславливающие эмиссию с точки зрения экономики Рост производства и товарной массы (экономический всплеск или стабильный экономический рост) Рост цен, не связанный с ростом качества товаров Спекуляции на финансовом рынке (обвал курса нац валюты) Неадекватная налоговая политика государства Рост числа посредников Монопольные цены, криминальная среда Факторы обуславливающие эмиссию с точки зрения денежного оборота Снижение скорости обращения денег (спад совокупного спроса – безработица, невыполнение государством социальных программ, инфляция – конечный потребитель не покупает или покупает меньше, чем раньше) Рост доли налички в структуре денежной массы и сбережениях населения (тезаврация) Неадекватная организация производства и торговли (площадки для торговли) Товарный дефицит (снижается потребительская активность, деньги есть, купить нечего) Политические и административные ограничения Общественные и системные риски (санкции) Классификация эмиссии Организованная – ожидаемая, прогнозированная (целенаправленное действие регуляторов, сверхрегуляторов – ЦБ РФ) Стихийная Официальная – бюджетная (определяется законом) Неофициальная Стабилизирующая (закон или целенаправленное регулирование) Дестабилизирующая – эмиссия денежных суррогатов (в 90-х талоны на еду, чеки, крипта) Депозитная (безналичная, рост кредитов ЦБ РФ ведет к росту остатков на счетах КБ, которые кредитуют клиентов, Выпуск путем создания б/нал средств – кредитование ЦБ КБ) Бюджетная (на покрытие дефицита гос бюджета и гос расходов, кредитование правительства на данный момент запрещено, ЦБ РФ приобретает государственные долговые ценные бумаги при их первичном размещении или размещении на вторичном рынке) Банкнотная (эмиссия денежных знаков в физической форме) Казначейская (казначействами государств, которые наделены этим правом) Эмиссионная система Составная часть денежной системы государства – законодательно установленный порядок выпуска в обращение денежных знаков Регулирующая эмиссия Временные корректировки структуры денежной массы, осуществляются в рамках ДКП (отдельный инструмент ДКП) Выпуск денег в оборот Распределение платежных средств через КО (банки) среди участников экономики, испытывающих потребность в деньгах Н  АЛИЧНАЯ ЭМИССИЯ Б/НАЛ ЭМИССИЯ  Выпуск денег в оборот. Это распределение платежных средств через КО среди участников хоз. оборота, испытывающих потребность в деньгах. Депозитная эмиссия (б/нал) Выпуск в обращение путем создания безналичных средств – кредитование ЦБ КБ. Безналичная эмиссия ПЕРВИЧНА т.к. перед выходом в оборот деньги должны появиться на счетах коммерческих банков. Внешняя безналичная эмиссия (с учетом внутреннего рынка) Приобретение ЦБ иностранной валюты (операции на внутреннем валютном рынке = б/нал эмиссии) Когда ЦБ на валютной бирже продает иностранную валюту или покупает (интервенции – рубли ЦБ пошли в пассивы КБ) – начинает работать б/нал эмиссия Выручка от использования зарубежной собственности и активов гос-ва и ЦБ (ЗВР, фонды, авуары, активы в иностранных банках и тд) Получение кредитов от международных финансовых организаций (МВФ, МБРР и тд) Иностранные инвестиции (особенно портфельные – в ценные бумаги) Купля-продажа валюты физ лицами стимулирующая импорт Внутренняя б/нал эмиссия – предоставленные банковской системой кредиты: экономике, государству, иностранному государству. Денежная мультипликация – эмиссия платежных средств участниками хоз оборота при возрастании денежной базы (деньги ЦБ РФ) на 1 денежную единицу. Денежный мультипликатор – характеризует способность денежных агрегатов воздействовать на экономические процессы (дельта)М = m*(дельта)В m = (дельта)М / (дельта)В m – денежный мультипликатор (дельта)М – изменение объема денежной массы (дельта)В – изменение денежной базы Банковский мультипликатор Количественная оценка процессов мультипликации денег на депозитных счетах КБ РАБОТАЕТ: Только в двухуровневой банковской системе Только при кредитных операциях КБ Работает АВТОМАТИЧЕСКИ Работает только в банковской системе в целом Независим от числа банков При предоставлении КБ кредитов Правительству (на бюджетные счета в КБ) Коэффициент банковской мультипликации Кбм = М2кг /(М2кг – М0нг) Банковский мультипликатор работает: При предоставлении ЦБ КБ кредитов При покупке ЦБ у КБ ценных бумаг или валюты При снижении нормы обязательного резервирования (т.к. увеличивается объем свободных резервов КБ) Лекция 5. Денежный оборот. Безналичный оборот. Денежный оборот – процесс обращения денег в нал и б/нал форме. Деньги – функция обращения, платежа и меры стоимости. Платежный оборот в узком смысле Движение денег, в процессе которого они выполняют функцию средства платежа Платежный оборот в широком смысле Движение нал и б/нал + движение инструментов денежного рынка выполняющих функцию средства платежа (облигации – не в РФ, депозитные и сберегательные сертификаты, векселя, банковские акцепты) КАРТИНКА 15, 16 Б/нал оборот ЮЛ – ЮЛ, ЮЛ – КО, ЮЛ – ГОС ОРГАНЫ, ФЛ – ГОС, ФЛ – ЮЛ МЕЖДУ КО  Открываются в случае постоянных деловых проплат. Необходимость выполнения платежных поручений. Платежное поручение - приказ банка оплатить с его расчетного счета определенную сумму в пользу его клиента. Межфилиальный оборот м/у подразделения ЦБ (Главная форма расчетов)  Наличный оборот ФЛ – ХОЗ СУБЪЕКТЫ ФЛ – ФЛ ФЛ – ГОС ОРГАНЫ ХОЗ СУБЪЕКТЫ – ГОС ОРГАНЫ ЮЛ – ЮЛ Наличный оборот Не имеет конкретного измерения, а определяется параметрами: Денежной массой Скоростью обращения денег Денежным мультипликатором Элементы совокупного денежного оборота ОРГАНИЗОВАННЫЕ Виды счетов Принципы организации СПО Источники и способы платежа Документооборот РЕГУЛИРУЮЩИЕ (ЗАКОНОДАТЕЛЬСТВО) ГК (часть 2) Закон ОБиБД N86-ФЗ О ЦБ РФ N 630-П (О кассовых операциях)(нормативка ЦБ) N 762-П «О правилах осуществления перевода денежных средств» (нормативка ЦБ) N 732-П (О платежной системе)(нормативка ЦБ) N 161-ФЗ от 27.06.2011 (ред. от 02.07.2021) «О национальной платежной системе» Указание Банка России от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций ИП и субъектами малого предпринимательства» ЗАКОНЫ ДЕНЕЖНОГО ОБОРОТА. Закон количества денег для товарного обращения Б/нал оборот – часть денежного оборота, в котором движение денег осуществляется в б/нал форме. В порядке перечисления со счета плательщика на счет получателя путем зачета взаимных требований. Около 80% денежного оборота, около 60% – расчеты за ТРУ. ТРУ, кредит, расчеты с бюджетом, инвестиции Объективно намного превышает нал: Объективное удобство Сознательность (государство) Увеличение скорости обращения (меньше потребность в денежной массе Борьба с нарушениями В б/нал расчетах велика РОЛЬ КРЕДИТОВ Технология РКО – через КБ Элементы б/нал рассветов Виды расчетно-платежных документов Порядок документооборота Принципы б/нал расчетов Способы платежа Формы расчетов N 762-П «Положение о правилах осуществления перевода денежных средств» Перевод денежных средств осуществляется в рамках следующий форм безналичных расчетов: Расчетов платежными поручениями Расчетов по аккредитиву Расчетов по инкассовым поручениями Расчетов чеками Расчетов в форме перевода денежных средств по требованию получателя средств (прямое дебетование) Расчетов в форме перевода электронных денежных средств Прямое дебетование (Direct Debit) Форма безналичных расчетов между плательщиком и кредитором с помощью которой денежные переводы можно осуществлять без участие дебитора Используется сторонами, если платежи носят регулярный характер. Плательщик – ФЛ или ЮЛ, которое имеет расчетный счет в банке Бенефициар – получатель платежей на счет в банке Банковские учреждения со стороны дебитора и кредитора Безакцептное списание – резервный способ для б/нал расчетов, к которому кредитор прибегает только при условии ненадежного выполнения плательщиком своих финансовых обязательствам АКЦЕПТ – СОГЛАСИЕ ПЛАТИТЬ Принципы б/нал расчетов Своевременность Надежность Эффективность Осуществление б/нал расчетов преимущественно по банковским счетам Поддержание ликвидности плательщика Наличие АКЦЕПТА плательщика Соблюдение срока платежа по договору Контроль ВСЕХ участников расчетов Имущественная ответственность участников расчетов за несоблюдение договорных условий ЛИКВИДНОСТЬ ПЛАТЕЛЬЩИКА – способность хоз субъекта отвечать по обязательствам (насколько легко оплачивает) Способы б/нал расчетов Через РКЦ ЦБ Ч  ерез корр отношения КБ  | |||||||||||||||||||||||||||||||||||||||||||||||