Вильямс Л. - Долгосрочные секреты краткосрочной торговли (2001)(ru). Вильямс Л. - Долгосрочные секреты краткосрочной торговли (2001)(. Люди думают, что спекуляция

Скачать 2.5 Mb. Скачать 2.5 Mb.

|

Глава Главный секрет краткосрочной торговли «Секрет» в том, что чем меньше продолжительность вашей торговой операции, тем меньше денег вы сделаете. Печально, но это именно так. Подумайте о любой инвестиции, в которой вы когда-либо принимали участие. Удавалось ли вам провернуть все дела за один день? И если вы настолько удачливы, сколько раз вам удавалось повторить это? Немного. Это потому, что универсальное правило жизни, т. е. роста, то же самое, что и универсальное правило спекуляции: Для роста прибылей нужно время. Успешные трейдеры знают, что за минуту рынок может продвинуться лишь на какое-то расстояние, за 5 минут он может уйти чуть дальше, за 60 минут — еще дальше и, черт знает, насколько дальше — за день или за неделю. Трейдеры-неудачники хотят торговать в очень коротких временных промежутках, автоматически ограничивая потенциал своей прибыли. По определению, они умышленно ограничивают свои прибыли и придерживаются сценария неограниченных убытков. Неудивительно, что столь многие добились таких плохих результатов в краткосрочной торговле. Они заперли себя в безвыигрышной ситуации, следуя заблуждению, часто распространяемому брокерами или продавцами торговых систем: можно сделать горы денег, ловя рыночные максимумы и минимумы в течение дня. Это мнение поддерживается, казалось бы, рациональным утверждением: торгуя в пределах только одного дня и никогда не оставляя открытые позиции на ночь, вы не подвергаетесь воздействию новостей или крупных переменен, ограничивая тем самым свой риск. Это абсолютно неправильно, причем сразу по двум причинам. Во-первых, ваш риск находится под вашим контролем. Единственный ваш контроль в этом бизнесе — это установление стоп-ордера (stop-loss point) — уровня, на котором мы закрываем позицию. Да, на следующее утро рынок может открыться с гэпом дальше вашего стопа (проскочить за ваш стоп), хотя это редкий случай, но даже тогда мы можем ограничить потери, имея стопы и горячее желание выйти из проигрышных сделок. Неудачники держатся за убытки, победители — никогда. Как только вы устанавливаете позицию со стопами, вы можете потерять только заранее определенное количество денег. Независимо от того, когда или как вы открыли позицию, ваш стоп ограничивает ваш риск. Ваш риск одинаков, покупаете ли вы в точке абсолютного максимума нового рынка или в точке его абсолютного минимума. Отказ от несения позиций в овернайт ограничивает количество времени, в течение которого должно расти ваше капиталовложение. Иногда рынок открывается и против вас, но если мы находимся на правильном пути, в большинстве случаев рынок откроется в нашу пользу. И что более важно, заканчивая нашу торговлю в конце дня или, еще хуже, в некоторый искусственный момент, скажем, по 5- или 10-минутному графику, мы радикально ограничиваем потенциал прибыли. Помните, я говорил, что разница между неудачниками и победителями в том, что неудачники держатся за свои потери? Другое отличие в том, что победители держат свои выигрышные позиции, в то время как неудачники выходят «слишком рано». Дело выглядит так, как будто неудачники не могут выносить пребывания в выигрышной позиции: они настолько чертовски счастливы получить хоть какую-то прибыль, что выходят из игры очень рано (обычно в течение дня входа). Вы никогда не сделаете больших денег, пока не научитесь удерживать свои выигрышные позиции, причем чем дольше вы их держите, тем большим потенциалом получения прибыли обладаете. Когда преуспевающие фермеры засевают поле, они не выкапывают растения каждые несколько минут, чтобы посмотреть, как они растут. Они позволяют им прорасти и вырасти. Мы, трейдеры, могли бы многое взять у этого естественного процесса роста. Успех работы трейдеров ничем не отличается от труда фермера: чтобы вырастить выигрышные сделки, необходимо время. Все дело во времени То, о чем я только что рассказал вам, абсолютная неизменная правда об инвестициях. Чтобы сделать деньги, требуется время независимо от вида деятельности. Таким образом, краткосрочные трейдеры, по определению, ограничены в своих возможностях. Ошибка трейдеров, торгующих внутри дня, их вера, что они могут предсказывать краткосрочные колебания рынка и говорить, куда идет цена в большинстве случаев, предсказывать максимумы и минимумы, определять точный момент времени, когда рынки достигнут вершины или дна. Сожалею друзья, что вынужден сообщить вам, предсказать все это с какой-либо достоверностью невозможно. Это лишь мечта дэйтрейдера, такая же призрачная, как клубы дыма. Но не теряйте надежду, мои годы рыночного анализа и торговли подтвердили одну фундаментальную правду о структуре рынка — секрет, как сделать «краткосрочную» торговлю прибыльной. К настоящему времени вы понимаете, что (1) краткосрочные колебания предсказать очень трудно; (2) мы должны ограничивать потери; (3) как краткосрочные трейдеры при взрывном движении в нашу пользу мы только выигрываем; (4) время — наш союзник, оно необходимо нам для создания прибылей. Чтобы делать большие деньги в качестве краткосрочных трейдеров, мы должны уметь чувствовать, как долго обычно длятся наиболее выгодные краткосрочные колебания. Это не просто вопрос времени, это еще и вопрос цены. Так же, как нет прямого пути на небеса, так и цена может идти прямо вверх или вниз лишь до определенного момента. Вопрос, на который мне нужно было ответить, состоял в следующем: "Что обычно представляет собой этот баланс цены и времени?" Обратите внимание, что я сказал обычно. Много раз движения цен будут больше по величине и дольше по времени, чем вы могли вообразить, и столь же часто они будут запинаться и выдыхаться, как только вы подумали, что наконец-то перехитрили рынок. Не забывая обо всем этом, теперь я собираюсь раскрыть вам свою самую большую тайну краткосрочной торговли, способную привести к балансу изменения цены и колебания времени. Этот секрет состоит из двух компонентов:

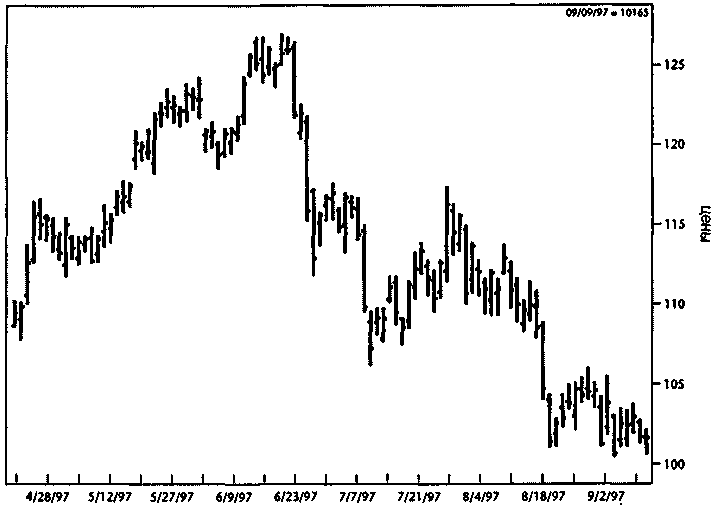

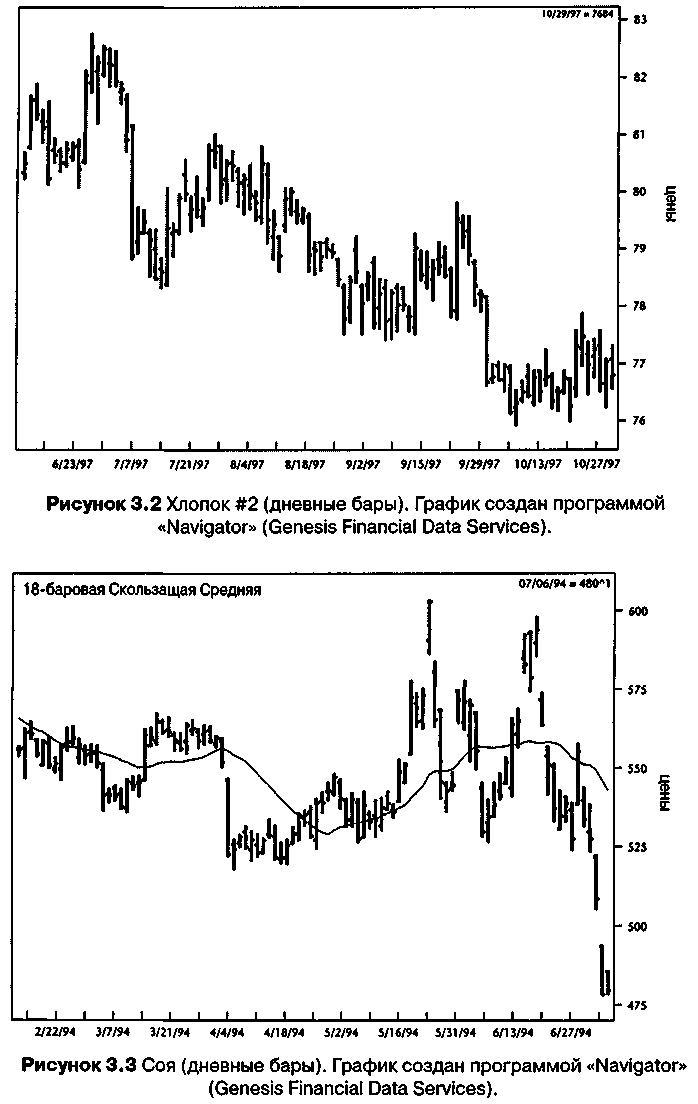

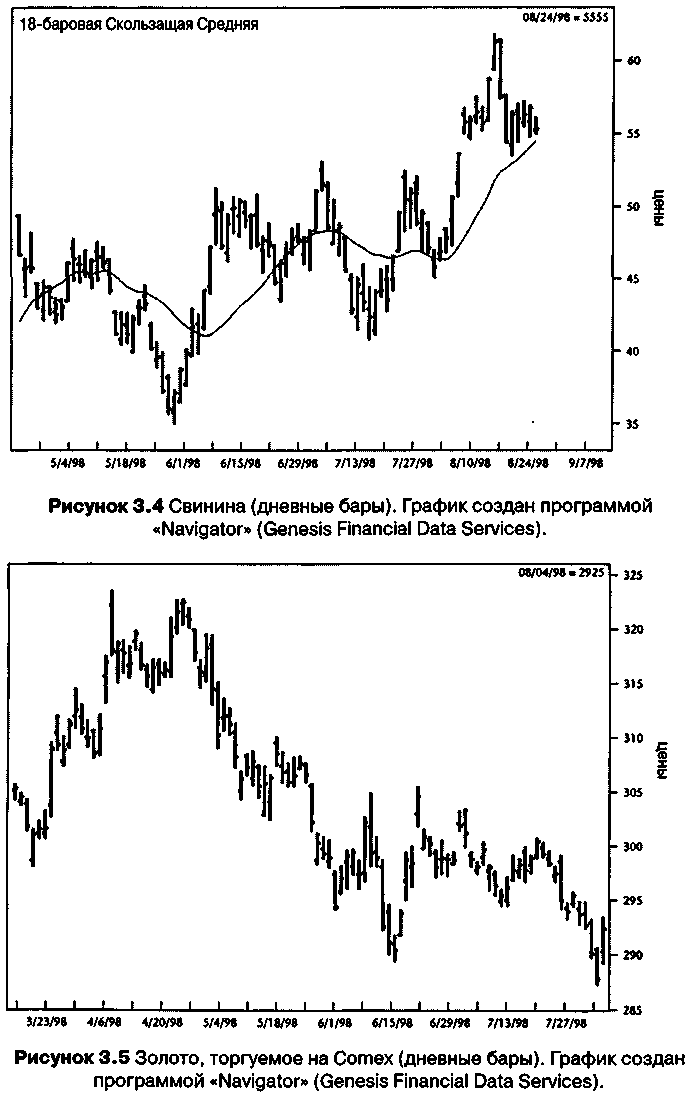

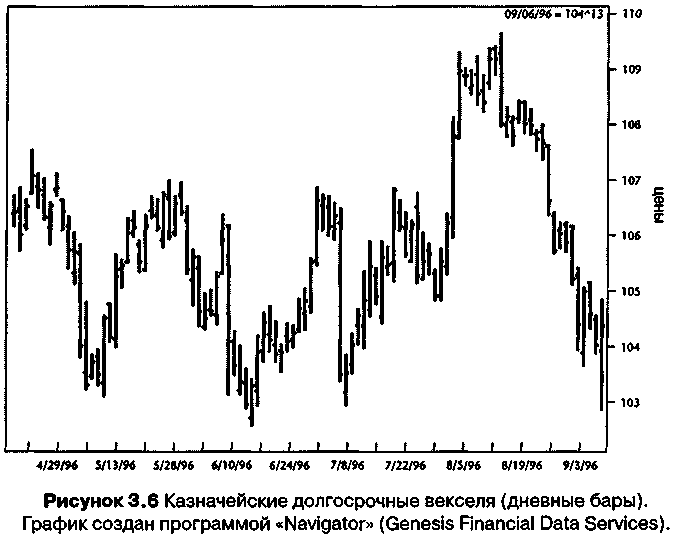

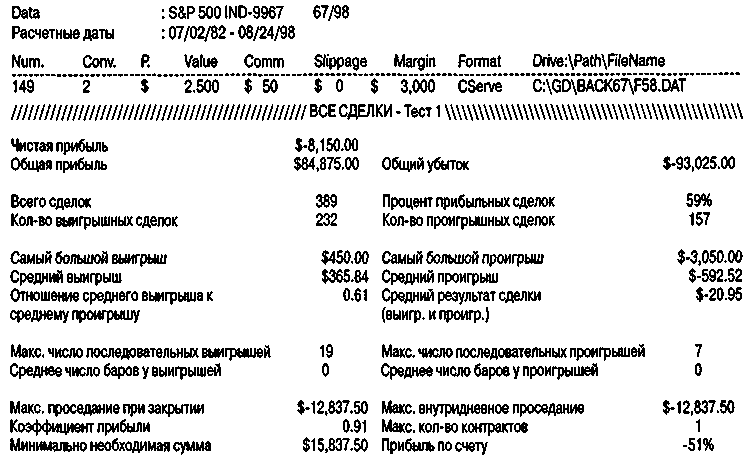

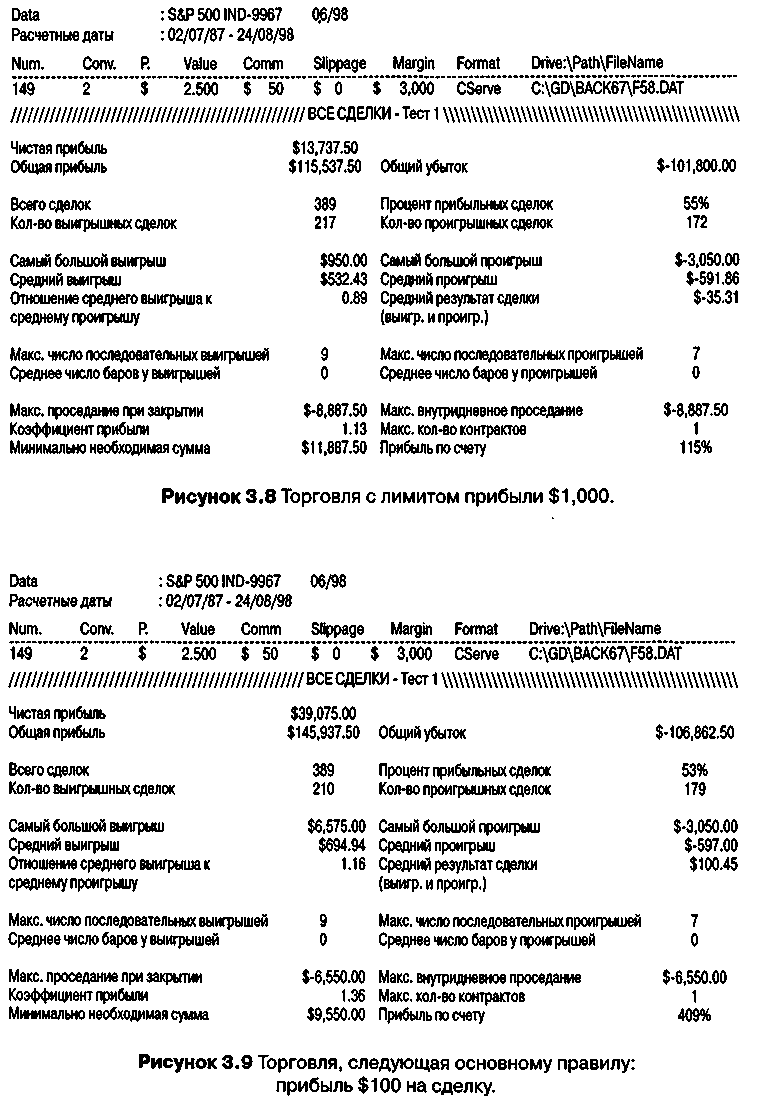

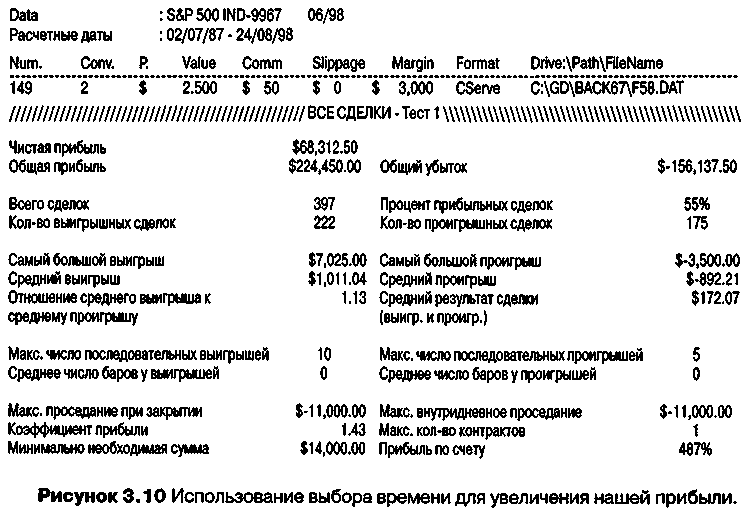

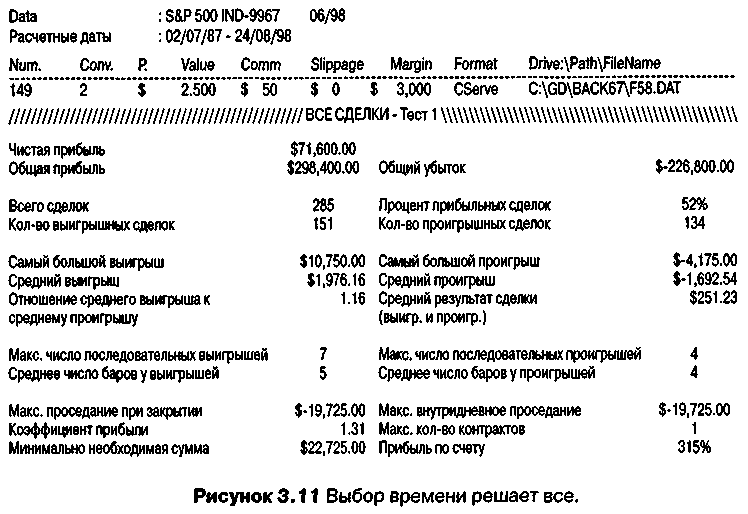

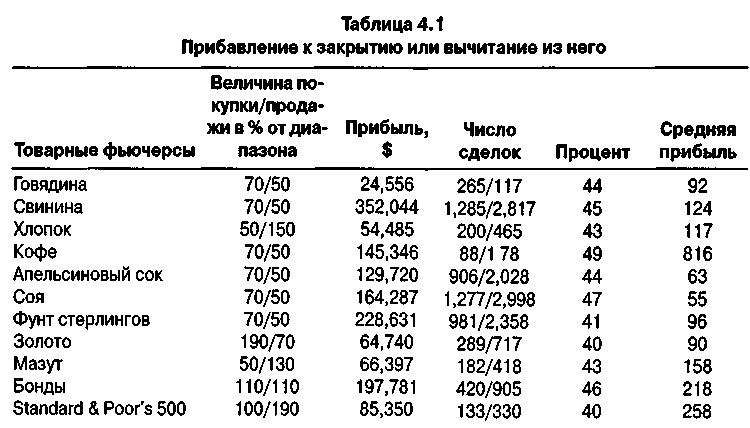

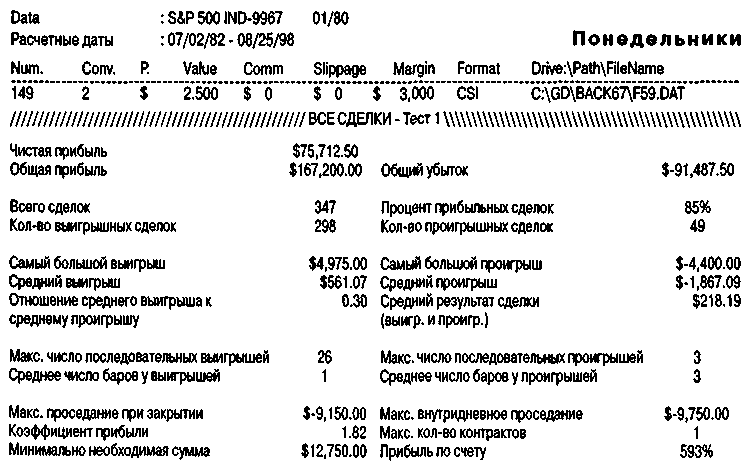

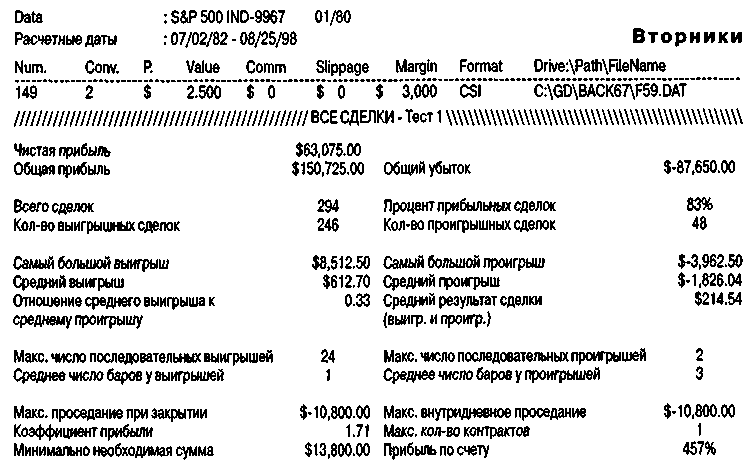

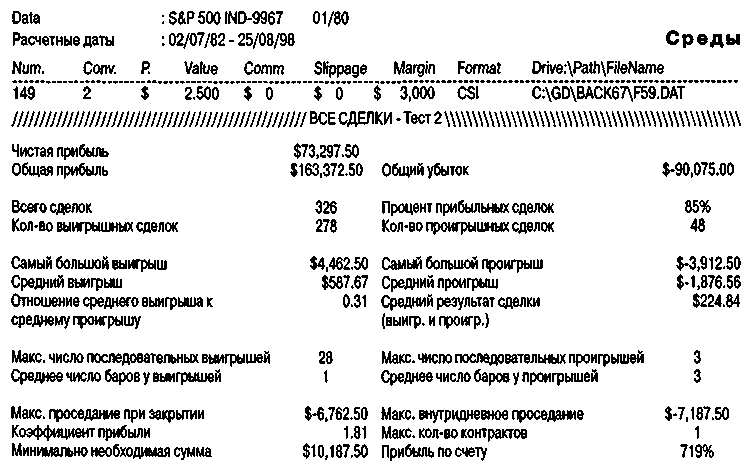

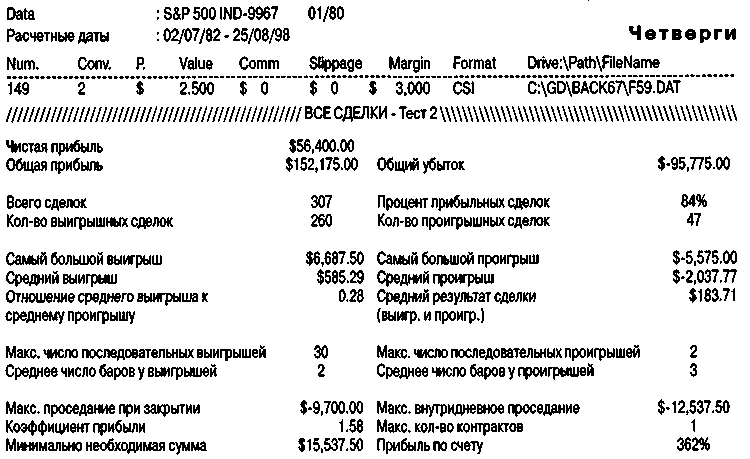

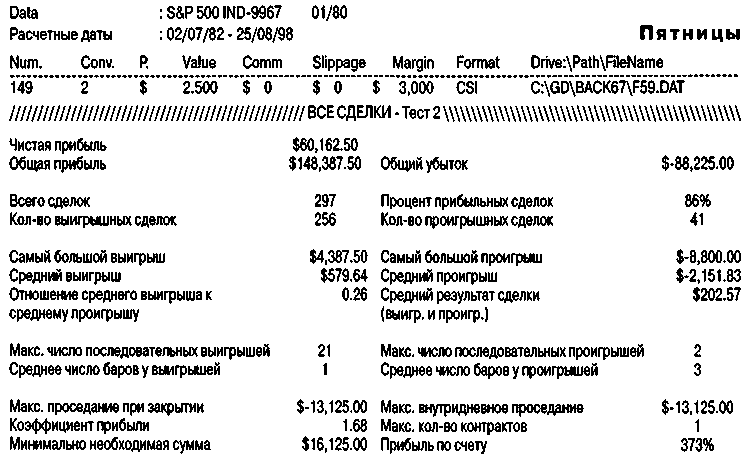

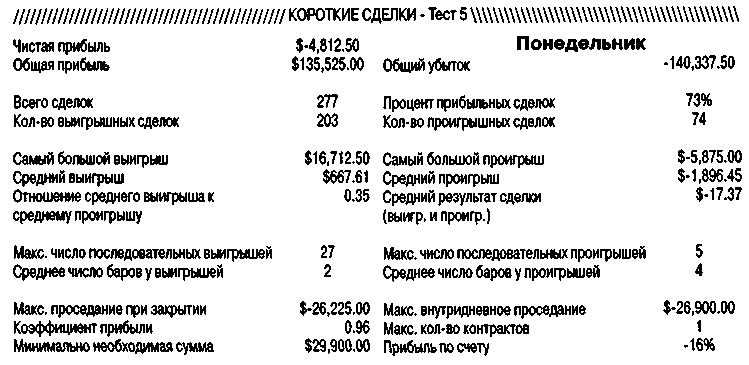

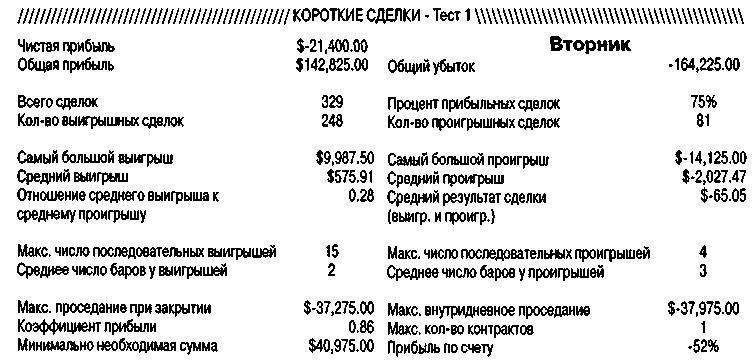

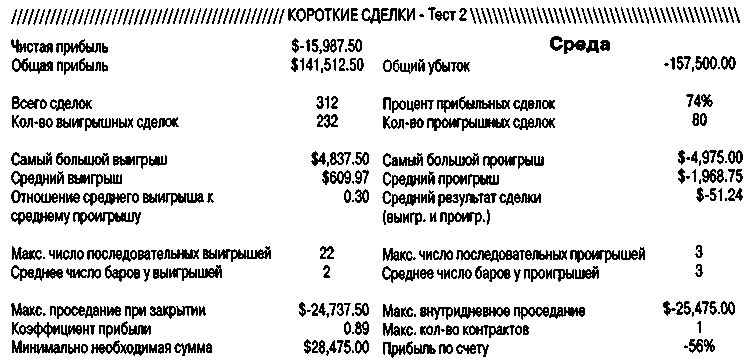

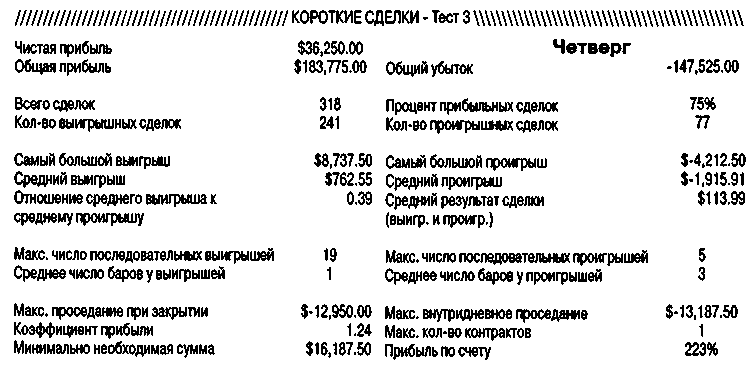

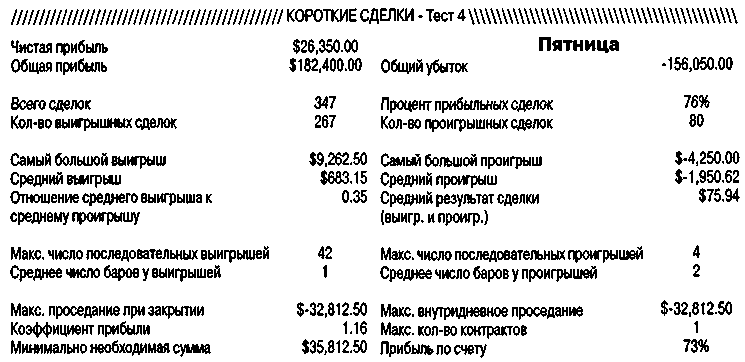

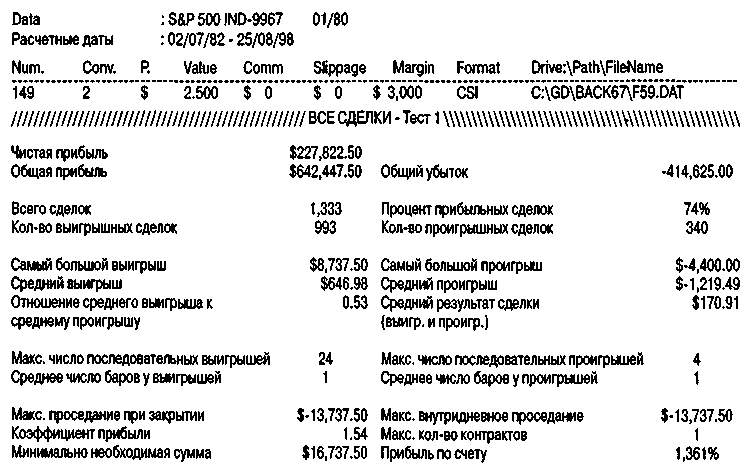

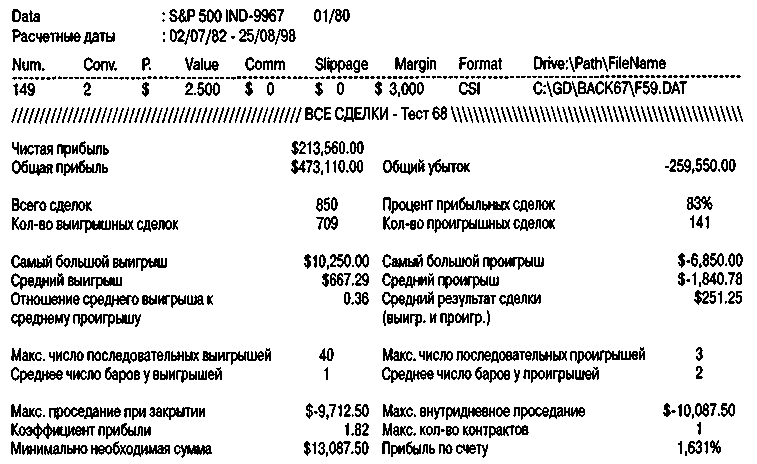

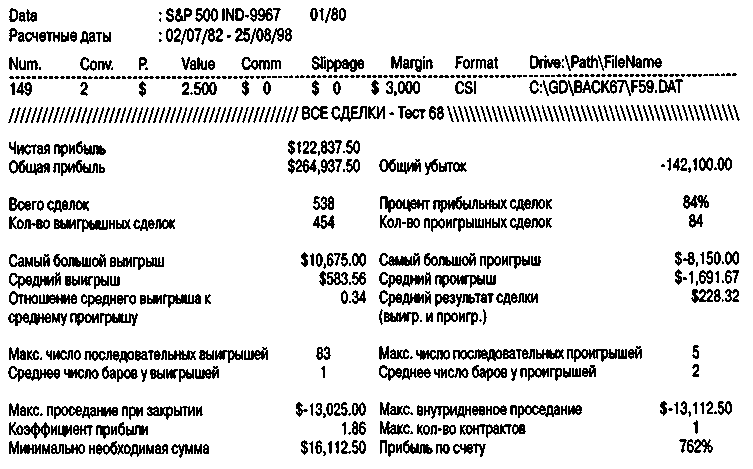

Хотел бы я, чтобы дэйтрейдеры, обладающие столь неуемным воображением, поняли механизм внутридневных колебаний. Сомневаюсь, что они на это способны, но даже если и способны, это очень трудная, утомительная и требовательная работа. Несмотря на умение двух старых чудаков читать ленту тикера, а также на их многолетний опыт работы на рынке, они были также неспособны правильно предсказывать по ленте будущие движения рынка, как и любой из нас. Мы продвинулись от чтения ленты к котировочным машинам, но игра, или миф, остались теми же самыми, как и степень трудности. Весьма нелегко сидеть перед котировочной машиной в течение 7 часов в день, сражаясь, угадывая и оказываясь неправым чаще, чем правым. Примерно пару раз в год очередной отчаянный трейдер уговаривает меня снабдить его деньгами, думая, что может получить прибыль из этих краткосрочных колебаний. Давайте посчитаем: два трейдера в год, в течение 35 лет — это 70 раз, за которые я должен был выучить урок, который даю вам прямо здесь и прямо сейчас. Я просто не могу представить, что это возможно. Единственная оговорка, которую хотелось бы здесь сделать, состоит в том, что устойчивая прибыль не может быть достигнута с помощью системы или механического подхода. Я видел, как трейдеры добивались успеха с помощью «чутья», но это чутье часто покидает их, и они не могут передать его другому человеку. Поэтому я работаю по-другому, и вы или любой другой можете повторить то, что делаю я. Я открываю свою позицию, зная, что день будет развиваться только по одному из трех типов: день с маленьким диапазоном, который даст маленький убыток или прибыль; день, который повернет против моей позиции; день с большим диапазоном, к концу которого, если позиция занята правильно, я буду очень близок к максимуму верхненаправленного дня или к минимуму нижненаправленного дня. Хотя никто не может предсказать, каким будет максимум или минимум дня с большим диапазоном, я берусь утверждать, что такие дни будут очень часто закрываться в своем экстремуме. Таким образом, нет никакой необходимости пытаться играть в какие-либо глупые технические игры микроскопических покупок и продаж в течение дня. Я могу доказать свою точку зрения в отношении дней с большими диапазонами с помощью следующих графиков. Рисунки 3.1 — 3.6 охватывают различные периоды времени на довольно широком наборе рынков: медь, хлопок, соя, свинина, золото и казначейские долгосрочные векселя. Тщательно просмотрите каждый график, обратите внимание на дни с большими диапазонами, а затем заметьте, где они открывались и закрывались. В подавляющем количестве дней, отличающихся крупными диапазонами и закрывшихся с повышением, вы должны заметить, что цена открывалась около минимума дня и закрывалась около максимума. Крупнодиапазонные дни, закрывшиеся с понижением, демонстрируют прямо противоположную торговую фигуру: открытия около максимумов и закрытия около минимумов дня. Для краткосрочных трейдеров все это означает, что наиболее выгодная стратегия выбора выигрышных сделок — это держаться ближе к закрытию.  Рисунок 3.1 Медь высшего качества (дневные бары). График создан программой «Navigator» (Genesis Financial Data Services). Значение этого трудно переоценить. Наиболее прибыльная стратегия краткосрочной торговли, которую я знаю и постоянно использую, состоит в том, чтобы открыть позицию, выставить защитный стоп, а затем закрыть глаза, задержать дыхание, перестать обращать внимание на рынок и ждать выхода по закрытию дня. Или даже позже! Если мне повезет и мне удастся попасть на день с большим диапазоном, я поймаю крупное движение, которое окупит дни с маленькими диапазонами. Если я попробую постоянно входить в рынок и выходить из него, то однозначно не сделаю так много денег, как тогда, когда строго держусь до закрытия. Правда и в том, что всякий раз, когда я пробовал давать волю своей фантазии, последующая расплата оказывалась весьма болезненной. Рисунки 3.7 — 3.9 — результаты простой небольшой системы торговли на S&P 500 - подкрепляют эту точку зрения. Правило состоит в том, чтобы тупо покупать на открытии каждый понедельник, если это открытие ниже, чем закрытие в пятницу. Это начало построения краткосрочной системы, поэтому пока не стоит очаровываться самой системой или ее результатами. Я стремлюсь здесь показать вам огромное преимущество понимания, что вы можете сделать больше денег, если продержитесь до закрытия.    Рисунок 3.7 отражает то, что стремится делать большая часть краткосрочных трейдеров, а именно: намывать приблизительно $500 за торговый день, поэтому результаты показывают стоп на уровне $3,000 (много, но это именно то, что требует этот волатильный рынок) и автоматическое закрытие на уровне $500 прибыли. Хотя точность высока и составляет 59 процентов, спекулянт теряет деньги... $8,150, чтобы быть точным. Следующий набор данных отражает те же самые установки, кроме целевого лимита прибыли $1,000. На сей раз мы делаем деньги в сумме $13,737, причем снова на том же самом числе сделок — 389, получая небольшую среднюю прибыль $35 на сделку. Я списал $50 на комиссию (как и для всех других результатов, представленных в этой книге). Чтобы сделать наши $13,737, мы один раз просели на $8,887 и имели 55 процентов прибыльных сделок. Наконец, мы можем повернуть удачу и сделать деньги, следуя моему основному правилу — держаться до конца дня и только тогда закрывать позицию. Посмотрите на разницу — мы действительно хорошо заработали, получив прибыль $39,075, со средней прибылью $100 на сделку, что в 3 раза больше, чем при автоматическом снятии прибыли на уровне $1,000.  Рисунок 3.7 Торговля с лимитом прибыли $500. Наше проседание, т. е. сколько мы должны были бы потерять в нашей самой плохой сделке, чтобы достичь того, чего мы достигли, оказалось меньше, $6,650, в то время как трейдер с лимитом прибыли $500 просел на $12,837. Факты говорят сами за себя. Трейдеры могут спорить целый день, что работает, а что не работает, но то, что вы только что видели, решает спор в мою пользу. Именно усидчивость, а не частое открытие/закрытие позиций, принесет прибыль. Я держусь до закрытия, по крайней мере, до точки выхода. Пока кто-то не сможет сделать невозможное, предсказав все краткосрочные флуктуации, для краткосрочного трейдера не будет никакой другой лучшей стратегии, поскольку только так можно захватить дни с большими диапазонами, где можно сделать серьезные деньги. Единственное различие в предыдущих примерах в том, как долго позиции оставались открытыми: чем короче период нахождения в рынке, тем меньше возможности получить прибыль. Никогда не забывайте этого правила. Можно сделать еще больше денег, если задерживаться на рынке после закрытия, но это возможно только в том случае, если то, что я говорил ранее, имеет силу, т. е. для накопления прибыли требуется время.  Когда мы будем обсуждать отдельные рынки, я дам вам более конкретные правила, как еще больше заработать на этом феномене прибыльной торговли. Последнее доказательство моего тезиса — рисунок 3.10 показывает ту же самую систему, которую мы только что рассмотрели, где покупка производится в понедельник, если рынок открывается ниже минимума пятницы. Но на сей раз мы собираемся держать позицию в первом примере до следующего закрытия, т. е. первого закрытия после нашего дня входа или пока не сработает стоп, смотря что произойдет раньше. Эта стратегия приносит $68,312, делая дополнительные $30,000 и увеличивая нашу чистую прибыль на сделку на $71. Наконец, посмотрите на рисунок 3.11 с системой торговли, построенной на закрытии позиции через 6 дней после входа или при срабатывании стопа. Следование этой стратегии доказывает мою точку зрения и должно избавить вас от заблуждения, что большие легкие деньги можно сделать, ловя маленькие колебания. Теперь мы делаем $71,600, почти удваивая результаты выходов по закрытию и увеличивая среднюю прибыль нашей сделки до теперь уже весьма солидных $251. Помните, единственное различие в этих примерах в том, как долго мы оставались в рынке; все прочие параметры не менялись.   Легендарный Джесси Ливермор (Jesse Livermore) выразился лучше всего: «Отнюдь не мои размышления, а только моя усидчивость принесла мне большие деньги. Да, моя усидчивость!» И добавлял: «Люди, которые могут быть правы и обладают усидчивостью — редкое явление». Я пытаюсь объяснить вам, что только большие колебания (в пределах вашего временного интервала), которые мне удавалось поймать, позволили мне сделать миллионы долларов на торговле. Я, наконец, понял, что должен позволить моим прибылям накапливаться, чтобы компенсировать убытки, столь же естественные для этой игры, как дыхание для жизни. Потери будут для вас почти абсолютно неизбежны. Это аксиома, и это обязательно случится, что вызывает естественный вопрос: что мы можем сделать, чтобы компенсировать эти отхваченные от нас куски? Есть только два способа сгладить эту неприятность: мы должны или иметь очень низкий процент убыточных сделок, и/или существенно более высокую по сравнению с убытком среднюю прибыль. Время, и только время, даст вам большую прибыль: не размышления, не игра воображения, не попытки покупать и продавать на каждой вершине и каждом дне. Это игра для дураков. Это не вопрос точки зрения — это доказуемо, что довольно ясно демонстрирует простая система, представленная в этой главе. К настоящему времени вы должны понять, как движется рынок, узнать три его доминирующих временных цикла и развить в себе способность ощущать или чувствовать порядок в том, что кажется хаосом. Но самое главное, вы должны были научиться держаться за выигрышные сделки до конца временного интервала, в котором торгуете. Что касается меня, я торгую по 2-5-дневным колебаниям. Всякий раз, когда моя жадность заставляла меня хватать быструю прибыль или пересиживать временной период, в котором я торгую, я очень дорого платил за это. Глава  Прорывы волатильности — прорыв моментума Необходимость может быть, а может и не быть матерью изобретения, но она всегда отец использования шансов. Моментум (momentum) — одно из пяти понятий, которые могут приносить прибыль в краткосрочной торговле. Это то, что имел в виду Ньютон, когда сказал, что объект, однажды приведенный в движение, стремится оставаться в движении. Об акциях и товарных фьючерсах можно сказать то же самое: начав двигаться в одном направлении, цена с наибольшей вероятностью будет продолжать идти в том же направлении. Существует почти столько же способов измерения моментума, сколько и трейдеров. Я не буду копаться во всех них, рассмотрим только те, которые, как я обнаружил, работают, а также концепции, с помощью которых я торгую. Имеются и другие подходы; любой человек с творческим складом ума должен быть способен проделать тот же путь, что и я. Анализ средствами математики — это подход, который может помочь вам собрать для игры все ваши лучшие методы, концепции и формулы. Именно здесь вы имеете явное преимущество перед теми, кто способен лишь на элементарные сложение, умножение и вычитание. Я сомневаюсь в том, что до середины 1980-х годов кто-нибудь полностью понимал, как работают рынки. Несомненно, мы знали о трендах, о состояниях перекупленное™ и перепроданное™, о нескольких фигурах, сезонных воздействиях, фундаментальных факторах и т.п. Но мы действительно не знали, что вызывало или, правильнее, устанавливало тренд, как он начинался и заканчивался. Теперь мы знаем, и теперь для вас пришло время узнать эту самую главную истину, объясняющую структуру ценового движения. Тренды приводятся в движение тем, что я называю «взрывами ценовой активности». В двух словах, если цена в течение одного часа, дня, недели, месяца (выберите свои временные рамки для идентификации тренда) продвигается вверх или вниз взрывным образом, рынок продолжит двигаться в том же направлении, пока не произойдет такой же или больший по силе взрывной ход в противоположном направлении. Это стали называть экспансией волатильности, или «прорывом волатильности», как сказал однажды Дат Бри (Doug Brie), взявший это определение из моей работы начала 1980 г. Речь идет о том, что цена совершает взрывной прорыв вверх или вниз от центральной точки. Именно это определяет или устанавливает тренд. Таким образом, у нас есть два вопроса: первый, что мы подразумеваем под взрывным прорывом (какой величины должно быть движение вверх или вниз), и второй — от какой точки мы измеряем эту экспансию цены? Давайте начнем с начала: с того, какой набор данных мы должны использовать для измерения экспансии? Так как мой рабочий тезис состоит в том, что нам требуется очень быстрый взрыв изменения цен, то я предпочитаю использовать значения дневных диапазонов — разницу между максимумом и закрытием дня. Эта величина показывает, насколько волатильным был рынок каждый день. Именно тогда, когда эта волатильность увеличивается сверх недавних пределов, происходит изменение тренда. Есть несколько способов измерения этой величины. Вы могли бы использовать средний диапазон для некоторого числа последних дней, различных точек разворота и т.п. Вообще говоря, я нашел, что использование одного лишь вчерашнего диапазона для сравнения волатильности просто творит чудеса. Скажем, вчерашний диапазон по пшенице был 12 центов. Если сегодняшний диапазон превышает этот диапазон на определенный процент, тренд, вероятно, изменился. По крайней мере можно подумать о том, чтобы сделать на это ставку. Это могло бы быть ясным указанием, что цена получила новый толчок, ведущий к ее развитию в определенном направлении, и она, подобно любому объекту, однажды приведенному в движение, стремится придерживаться направления этого движения. Это действительно так просто: увеличение диапазона на величину, существенно превышающую вчерашний диапазон, подразумевает изменение в текущем направлении рынка. Это также подводит нас к ответу на второй вопрос: от какой точки мы измеряем экспансивное движение, будь оно вверх или вниз? Большинство трейдеров думают, что точкой отсчета должна быть последняя цена закрытия. Это типичный ход мысли: ведь обычно мы сравниваем изменение цен от закрытия до закрытия. Но это неправильный ответ. Скоро мы перейдем к этой теме, но сначала рассмотрим точки, от которых будем измерять эту экспансию: мы могли бы использовать закрытие, среднюю цену текущего дня или, возможно, сегодняшний максимум для покупки или сегодняшний минимум для продажи. Давайте рассмотрим самые лучшие результаты нескольких не связанных между собой товарных фьючерсов, используя несколько точек для измерения взрывного движения. В таблице 4.1 показаны результаты покупок на следующий день (завтра) с уровней, рассчитываемых путем прибавления процента сегодняшнего диапазона к сегодняшнему закрытию. Данные, внесенные в список, включают наименование товарного фьючерса, процент от диапазона, прибыль в долларах, точность и среднюю прибыль на сделку. В этой таблице я использовал процент, даже превышающий 100, применяемый к предыдущему дневному диапазону, который привязывался к закрытию: вычисленное значение прибавлялось при покупке и вычиталось при продаже. В этом примере, а также для всех показанных результатов, стопы не использовались, и всегда была открытая длинная или короткая позиция. Эта таблица показывает только лучший процент волатильности, прибавляемый при покупке и вычитаемый при продаже. Подчеркну, в данных для таблицы 4.1 мы прибавляли (вычитали) коэффициент, или фильтр волатильности, к цене (из цены) закрытия предыдущего дня. Возьмем, к примеру, говядину: если цена взлетала выше предыдущего закрытия на 70 процентов от диапазона предыдущего дня, то мы покупали и продавали в шорт на уровне 50 процентов от диапазона дня, который вычитался из цены закрытия. Далее, посмотрите на стратегию покупки на следующий день (завтра), определяемую прибавлением процента вчерашнего диапазона ко вчерашнему максимуму, или вычитанием той же величины из вчерашнего минимума — для сигнала на продажу (см. таблицу 4.2).  Таблица 4.2 Добавление к максимуму или вычитание из минимума

Эта концепция делает деньги, но если выбирать лучшее, она работает не столь хорошо, как прибавление (или вычитание) используемого значения к цене (из цены) закрытия. Простой способ сравнения результатов состоит в определении размера средней прибыли на сделку. При методе «ориентация на закрытие» — это $327 на сделку, а при технике «прибавление к максимуму» и «вычитание из минимума» — $313. Следующий набор тестов рассматривает прибавление процентной величины от сегодняшнего диапазона к завтрашнему открытию и дает сигналы к покупке на этом уровне. Вычитание значения, полученного на основе процента от сегодняшнего диапазона, из цены открытия дает сигнал к занятию позиций шорт. Результаты показаны в таблице 4.3. Таблица 4.3 Прибавление к цене или вычитание из цены открытия следующего дня

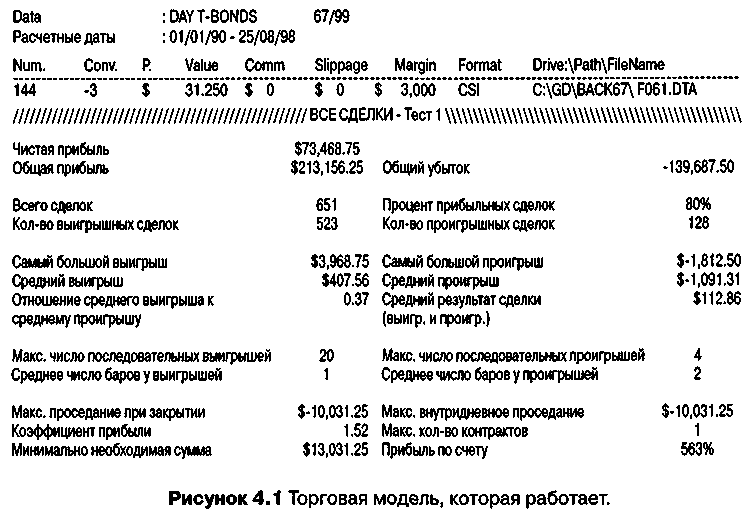

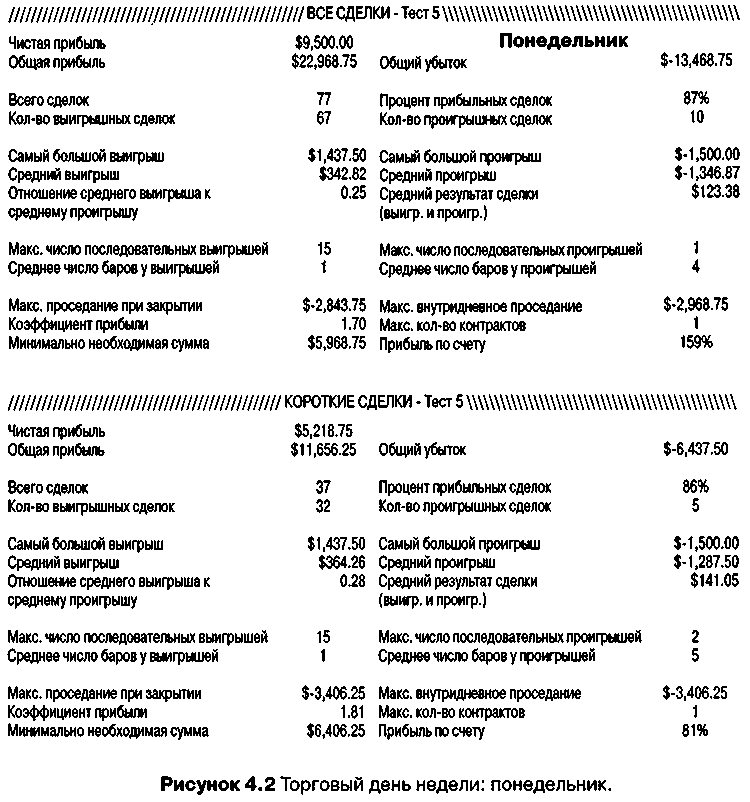

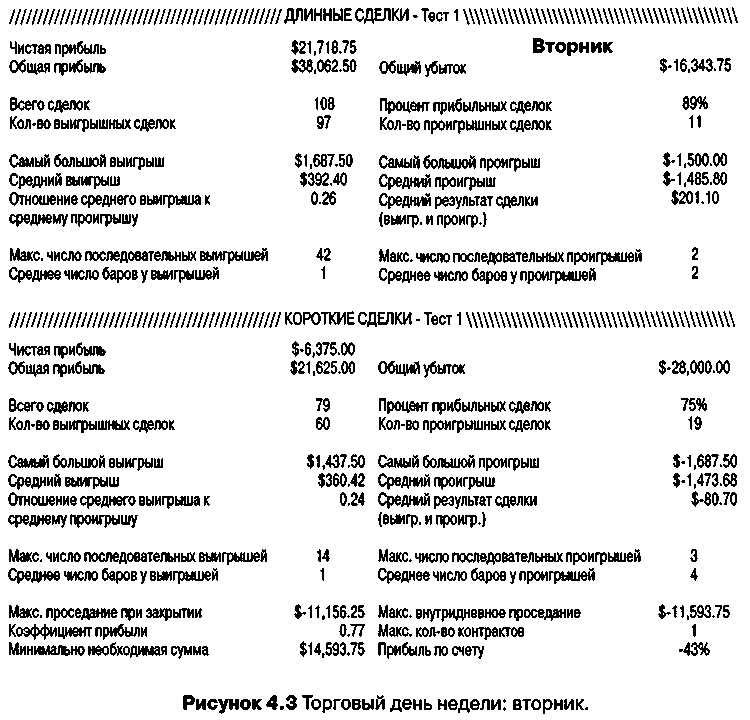

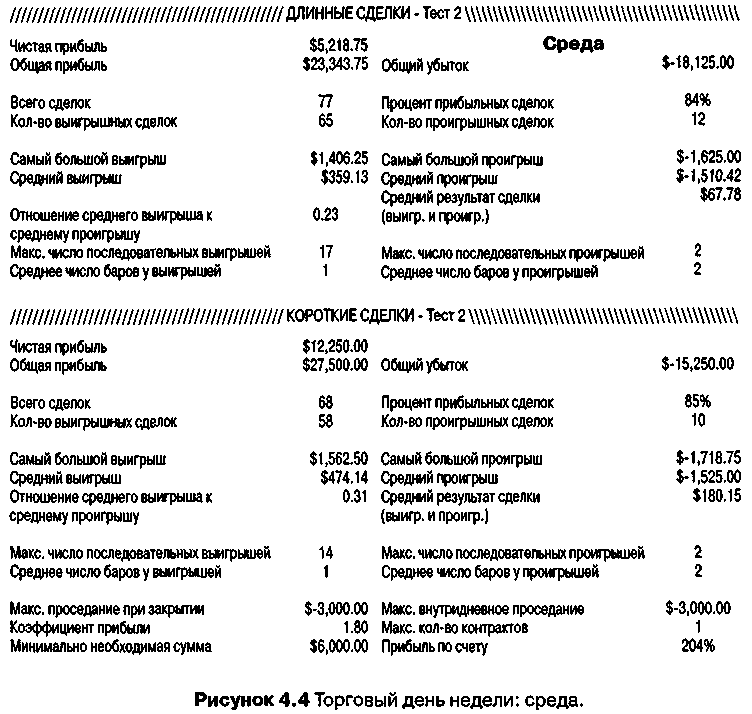

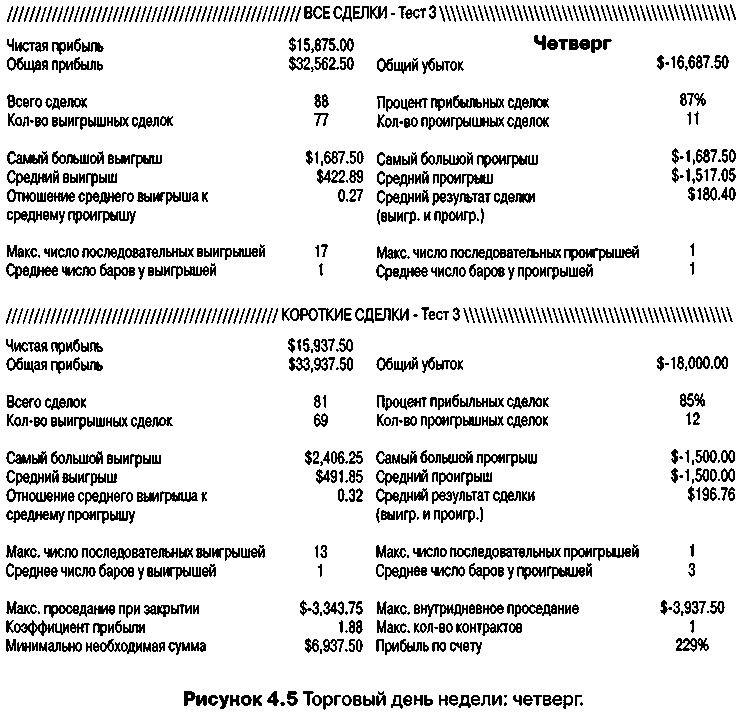

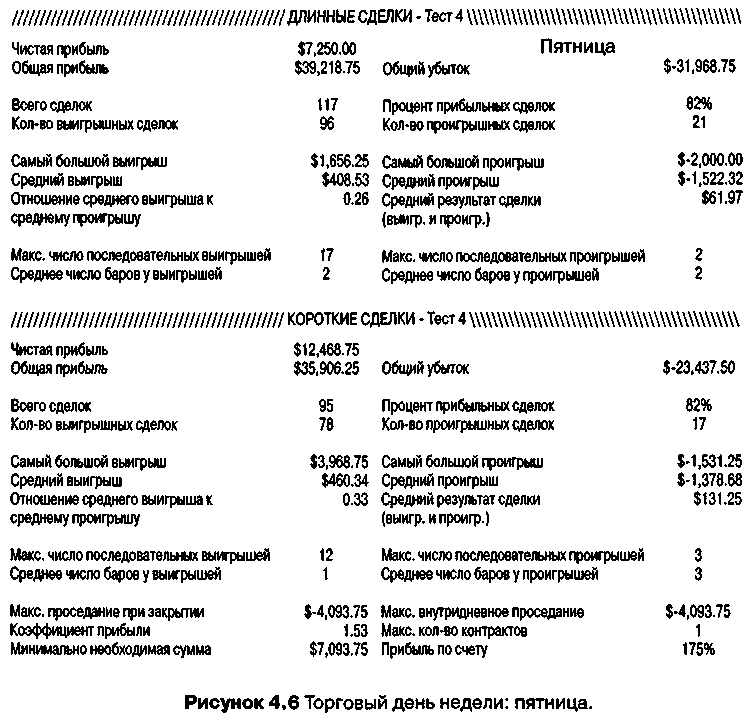

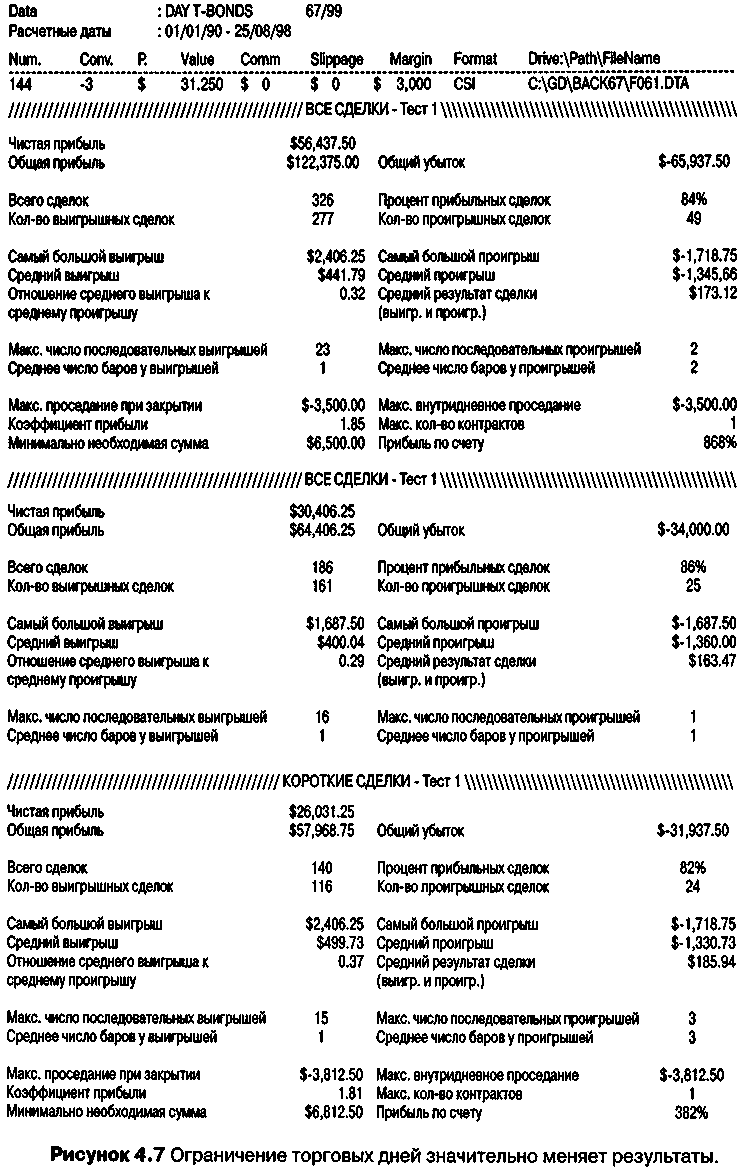

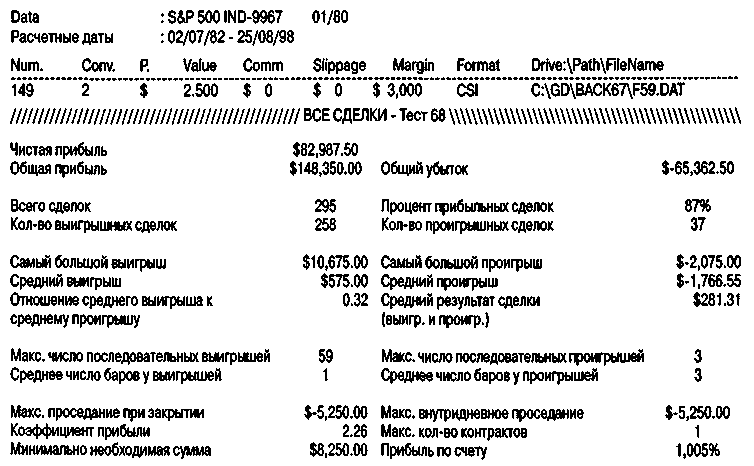

Внимательное изучение данных показывает, что средняя прибыль на сделку стала выше — $389, то же касается и точности. Пять товарных фьючерсов в этом тесте показали точность 50 процентов или выше, чего не сделал ни один при первых двух испытаниях. Мой вывод: лучшей точкой для прибавления или вычитания значения экспансии волатильности является открытие следующего дня. Я всегда торговал по этой технике, ориентируясь на открытие. Но готовясь к написанию этой книги, я предварительно проверел вышеописанные тесты, чтобы убедиться, что мое суждение верно, и был рад убедиться, что факты соответствуют моему интуитивному заключению. Как краткосрочные трейдеры, мы можем использовать этот подход чтобы выяснить, насколько высока вероятность дальнейшего роста цены, на котором мы можем заработать. Я не буду торговать только из-за появления таких сигналов, но использую их в качестве техники входа в рынок, когда время и условия подходящие. Из всех приемов входа в тренд, которые мне известны — от скользящих средних до линий тренда, от осцилляторов до гадальных досок (Ouija boards) и от замысловатой математики до простых графиков — я никогда не видел более устойчиво прибыльной механической техники входа, чем прорывы волатильности. Это наиболее последовательный метод вхождения в рынок, который я когда-либо использовал, исследовал или видел. Теперь давайте рассмотрим некоторые способы использования этой основной концепции. Простые дневные прорывы диапазонов Ранее мы узнали, что должны прибавлять значение прорыва к завтрашнему открытию. Теперь начинаются вопросы: что является оптимальным значением? Есть несколько хороших подходов, но самый простой в том, чтобы взять сегодняшний диапазон и добавить часть от него к завтрашнему открытию. Только этот простой подход регулярно делал для меня деньги с тех самых пор, как я открыл его почти 20 лет тому назад. Теперь пора двинуться немного дальше этих результатов и создать модель торговли, которую можно использовать в реальности (т. е. которая делает деньги доступным способом). Рисунок 4.1 показывает результаты ежедневной покупки и продажи бондов на расстоянии 100 процентов диапазона предыдущего дня выше открытия для лонг и 100 процентов ниже открытия для шорт. Защитная остановка определяется на уровне $1,500 или 50-процентной величины диапазона предыдущего дня, вычитаемой из точки нашего входа. В то же самое время для выхода применяется техника катапультирования (Bail Out) или первое после входа открытие позиции с плюсом.  Это приносит деньги в размере $73,468 при 80-процентной точности в 651 сделке. В среднем система делает $7,000 в год и требует вложения $13,000, что означает доходность 70 процентов годовых. Проседание составляет лишь $10,031, что довольно хорошо для такой базовой системы. Есть некоторая проблема в том, что средняя прибыль на сделку всего $112.86, а она должна быть выше. Набор использованных данных охватывает период с 1990 г. по август 1998 г. У вас есть какие-нибудь соображения относительно того, как нам удалось оттяпать такой приличный кусок? Давайте пока проверим нашу основную стратегию TDW (Trade Day of Week — торговый день недели), чтобы увидеть, что происходит, если мы в определенные дни только покупаем или только продаем. Чтобы дать вам разобраться в этом, на рисунках 4.2 — 4.6 показаны покупки для каждого дня недели, а затем продажи для каждого дня, наконец, мы собираем лучшие дни покупки/продажи в рабочую модель, с помощью которой можем реально торговать. Приведенные данные указывают, что лучшие дни для покупки вторники и четверги, в то время как лучшие продажи происходили по средам и четвергам. Рисунок 4.7 показывает, если мы ограничим торговлю только этими днями, мы не сделаем так много денег, а получим лишь $56,437, но примерно наполовину сократим количество  сделок и повысим нашу среднюю прибыль до $173 — суммы, ради которой стоит торговать. Мораль в том, что применение концепции торгового дня недели (TDW) может оказать большое влияние на производительность вашей системы. Более того, проседание резко снижается: с $10,031 до всего $3,500, а точность подскакивает к 84 процентам. Это большое улучшение, как будет объяснено далее при обсуждении темы управления капиталом в главе 13.   74 Прорывы волатильности — прорыв моментума    Взгляд на волатильность S&P 500 Применима ли эта концепция к S&P 500? Хотя не может быть никаких сомнений в том, что эта техника работает с 50-процентной экспансией волатильности, мы можем значительно ее улучшить. Как? Используя кое-что, о чем мы уже знаем, — воздействие TDW. Следующий набор данных показывает, как работают прорывы волатильности по дням недели для S&P 500. Выход с рынка — такой же, как в примере с бондами, показанном ранее. Очевидно, в некоторые дни торговать лучше, чем в другие. Рисунки с 4.8 по 4.12 показывают сигналы на покупку по дням недели, а рисунки с 4.13 по 4.17 показывают сигналы на продажу по дням недели.  Рисунок 4.8 Торговля по понедельникам. Рисунок 4.18 показывает торговлю только по дням, наиболее влияющим на результаты. Лучшими днями для покупки были все дни, кроме четверга и пятницы, в то время как лучшим днем для продажи был четверг и отчасти пятница, но это представлено в следующей сводке. Это неплохая система, и она сделала $227,822 с 75-процентной точностью при 1,333 сделках и имела очень маленькое проседание, составившее всего $13,737. Но я лично предпочел бы большую среднюю прибыль на сделку, чем $170, которые мы видим здесь.  Рисунок 4.9 Торговля по вторникам.  Рисунок 4.10 Торговля по средам.  Рисунок 4.11 Торговля по четвергам.  Рисунок 4.12 Торговля по пятницам.  Рисунок 4.13 Тест по сделкам шорт: понедельник. Проницательный и думающий трейдер должен бы задать вопросы, например: «А не могли бы мы использовать меньшую величину экспансии волатильности, чтобы покупать агрессивней в бычьи дни, и более далекое значение входа в дни, которые не так хорошо проявляют себя с 50-процентным значением? И как насчет нашего выхода, не следует ли дольше держать позицию в более бычьи/медвежьи дни?»  Рисунок 4.14 Тест по сделкам шорт: вторник.  Рисунок 4.15 Тест по сделкам шорт: среда. Такие вопросы могут продолжаться бесконечно, но их нужно задавать, чтобы оптимизировать работу системы. Доказательство того, что исследования окупаются, приводится на рисунке 4.19. Он показывает использование предшествующих правил, за исключением того, что вход в лонг осуществляется на 40 процентах от диапазона предыдущего дня, прибавленного к открытию, вход в шорт — при 200 процентах от диапазона, который  Рисунок 4.16 Тест по сделкам шорт: четверг.  Рисунок 4.17 Тест по сделкам шорт: пятница.  Рисунок 4.18 Торговля в наиболее влиятельные дни.  Рисунок 4.19 Исследования окупаются! вычитается из цены открытия. Здесь мы видим большое отличие: в то время как эта система фактически делает немного меньше денег ($14,000), точность возрастает до 83 процентов, а средняя прибыль на сделку увеличивается до $251, тогда как количество сделок сокращается на 46 процентов! Отделение покупателей от продавцов для нахождения волатильности с помощью рыночных колебаний Третий способ измерения потенциальных экспансий волатильности заключается в наблюдении за колебаниями цен за предшествующие несколько дней. Майк Чалек (Mike Chalek) заслуживает признания за эту систему, которую он разработал и назвал «Талон» (Talon). Основная ее идея — рассматривать различные колебания, совершенные ценой от одной точки до другой, за прошедшие несколько лет. Существует много таких точек для изучения. Точки, выбранные мною для последующего рассмотрения рыночной активности, измеряют расстояние движения цен от максимума 3 дня назад к сегодняшнему минимуму. Это — Шаг 1. Шаг 2 — взять размер колебания от максимума 1 день тому назад и вычесть из него минимум 3 дня назад. Наконец, мы будем использовать самое большое из этих значений как нашу основную единицу измерения волатильности, чтобы начать создавать фильтр, или ценовую подушку, которую мы прибавим к завтрашнему открытию при покупке или вычтем ее при продаже. Система работает хорошо: она делает деньги, как показывают следующие результаты по S&P 500 с 1982 по 1998 гг. (см. рисунок 4.20). Правила заключаются в том, чтобы покупать при 80-процентном колебательном движении выше открытия и продавать при 120-процентом колебании ниже открытия. Используя долларовый стоп на уровне $1,750 и мой выход катапультирования (bailout), эта система сделала $122,837 с 1982 по 1998 гг. со средней прибылью в $228 на сделку. Результаты Как всегда, однако, встает вопрос, можем ли мы добиться большего успеха? Наша последняя попытка улучшить результат состояла в использовании TDW как фильтра, существенно улучшающего производительность. Теперь мы пойдем дальше и используем фундаментальное соображение — воздействие рынка бондов на цены акций. Сейчас мы испытаем эту концепцию в качестве фильтра (рисунок 4.21). Правило весьма простое: мы примем к сведению сигналы к покупке только тогда, когда сегодняшняя цена закрытия бондов выше, чем 5 дней назад, а сигналы на продажу — только тогда, когда цена закрытия бондов сегодня ниже, чем 35 дней назад. Наше рассуждение убедительно основано на общепринятой истине, что более высокие цены облигаций оказывают на акции бычье воздействие, а более низкие — медвежье. Посмотрите, какая разница! Средняя прибыль на сделку увеличивается с $228 до $281, в то время как проседание резко падает с $13,025 до $5,250. Лучше всего, однако, то, что при первоначально «неотфильтрованных» сделках мы имели самую большую проигрышную сделку в $8,150, в то время как с облигационным фильтром самый большой убыток составил всего $2,075! Еще один шаг вперед Ваше обучение приближается к завершению, если вы задаетесь вопросом, что происходит в этой модели, когда мы принимаем только сигналы по лучшим TDW, в то время как тренд рынка бондов дает нам бычье или медвежье подтверждение?  Рисунок 4.20 Использование рыночных колебаний.  Рисунок 4.21 Воздействие цен облигаций на цены акций. И вновь результаты говорят сами за себя: объединяя все только что рассмотренные компоненты, мы увеличиваем наши возможности или шансы, ведущие к успеху в краткосрочной торговле. Заметьте, что количество сделок существенно сократилось, а это означает, что наш риск меньше, в то время как наша средняя прибыль, приходящаяся на сделку, увеличивается. Наши прибыли уменьшаются до «всего лишь» $76,400, но средняя прибыль на сделку подскочила до $444, а проседание остается примерно на том же на уровне $5,912 при росте доли выигрышных сделок до 90 процентов. Что же мы сделали? Отфильтровали сделки, не соответствовавшие всем трем нашим условиям. Фильтрованная торговля на краткосрочных колебаниях забросит вас на световой год или даже два вперед остальных краткосрочных трейдеров. Здесь есть дополнительное преимущество: используя фильтры, вы предъявляете рынку требования, которые означают, что вы не будете торговать каждый день. Требования, естественным образом вынуждающие вас торговать меньше, а не больше. Активные трейдеры — обычно самые большие неудачники. Те из нас, кто привередливо выбирает моменты спекуляций, чаще оказываются победителями, поскольку мы подстраиваем весы в свою пользу, а это и есть интеллектуальная спекуляция. |