Вильямс Л. - Долгосрочные секреты краткосрочной торговли (2001)(ru). Вильямс Л. - Долгосрочные секреты краткосрочной торговли (2001)(. Люди думают, что спекуляция

Скачать 2.5 Mb. Скачать 2.5 Mb.

|

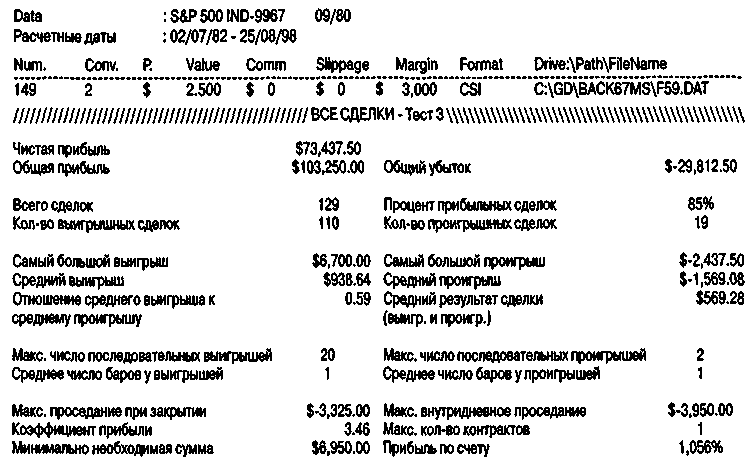

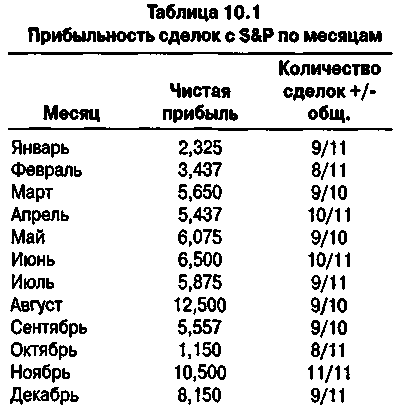

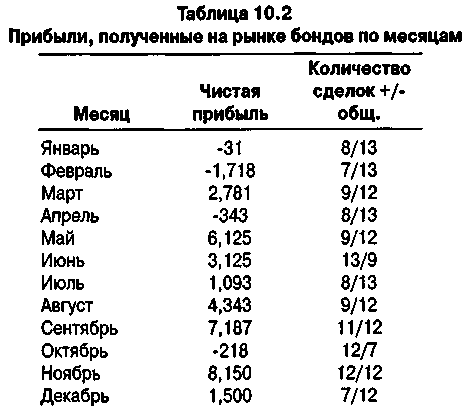

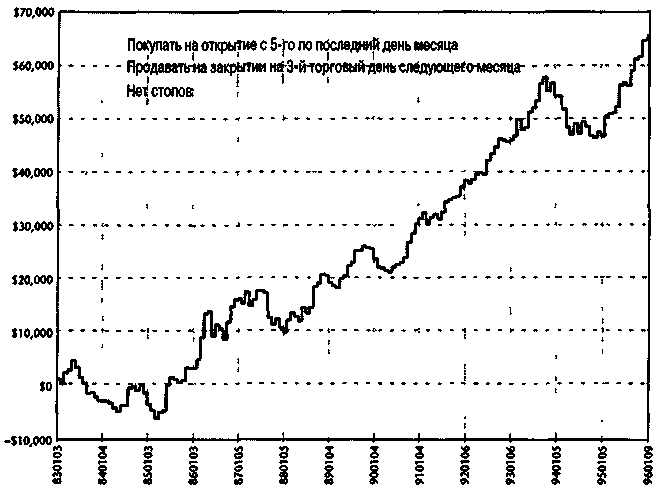

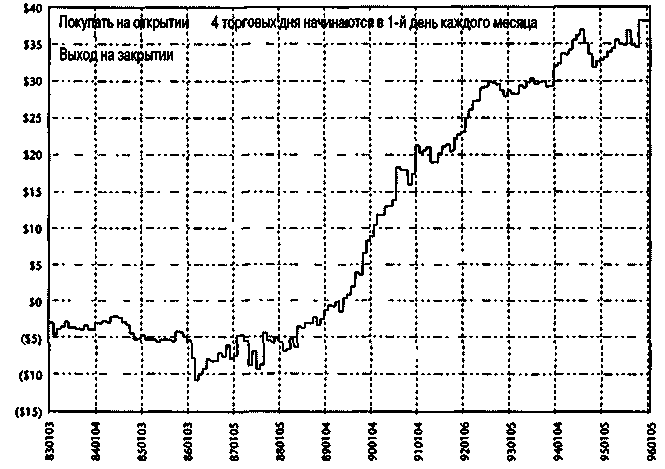

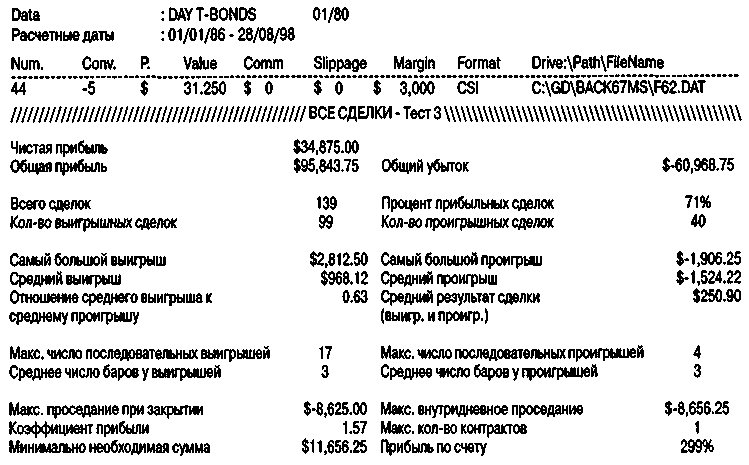

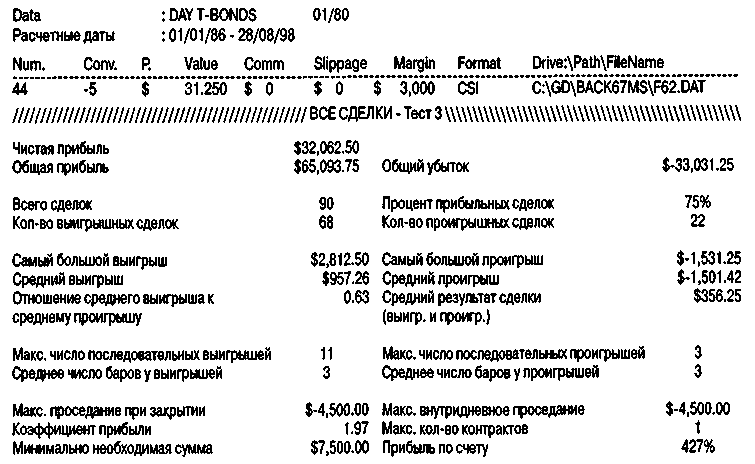

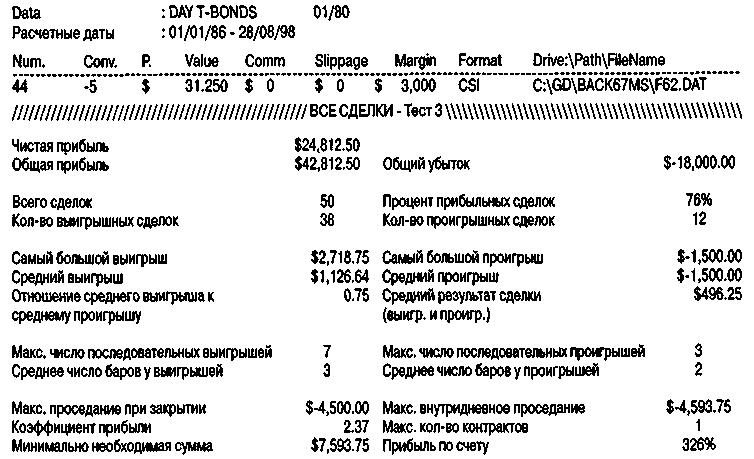

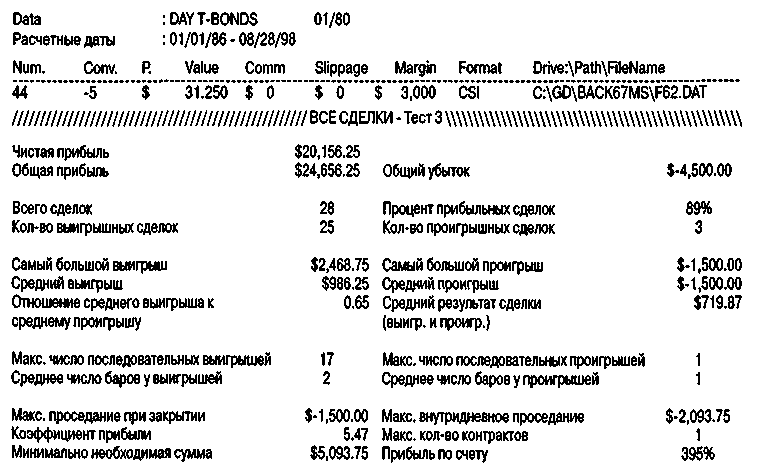

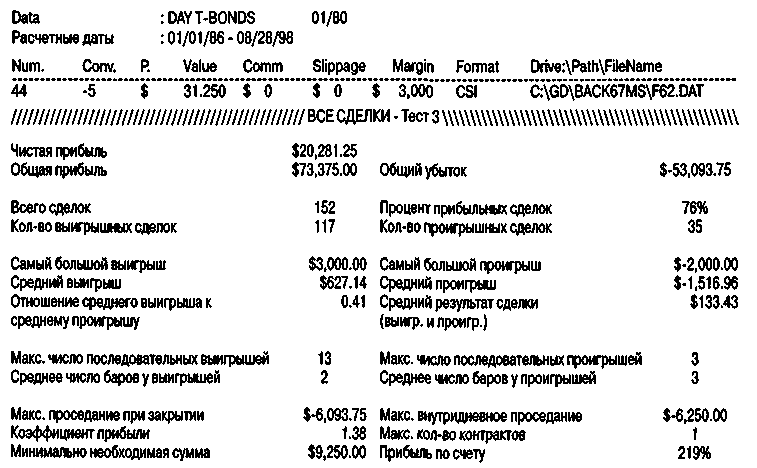

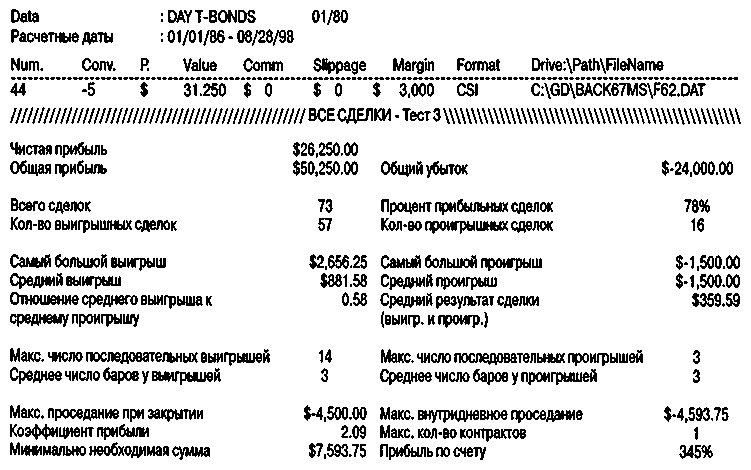

Глава Специальные краткосрочные ситуации История действительно повторяет себя, только не с той же точностью. Пришло время составить контрольный список допустимых возможностей для краткосрочной торговли, которые мы могли бы принимать или отклонять каждый месяц. Вы можете сделать это сами, выбирая из моей работы описываемые торговые возможности, которые нравятся вам. Чтобы у вас появился интерес к такой работе, я посвящаю эту главу подготовке определенных сделок, которые вы должны искать каждый месяц. Эти сделки основаны на времени месяца и праздниках. Торговля на основе времени месяца вряд ли новая идея. Как отмечалось ранее, эта концепция известна на протяжении многих лет. Вот мои улучшения и дополнения к давнишнему рыночному трюизму: цены акций растут в один из дней, близких к первому числу месяца. Свет, который я пролил на эту игру, состоял в том, что для цен бондов я установил наличие такого же ежемесячного подъема, что было продемонстрировано ранее. Теперь мы разработаем стратегию победы, основанную на этом понимании. Торговля фондовыми индексами в конце месяца В наши дни существует несколько инструментов, которые спекулянты могут использовать, чтобы ловить эти колебания. Фондовый индекс S&P 500 был королем в торговле движениями фондового рынка, но в последнее время мини-контракты на S&P с более низкой маржей все более поглощают внимание мелких инвесторов. Новичок в этой группе индекс Доу-Джонс-30 (Dow Jones 30 index) — фьючерсный контракт, подражающий всемирно известному усредненному индексу Доу-Джонсу (Dow Jones Average). Я ожидаю, что со временем он станет играть более важную роль в индексной торговле. Стратегии, обсуждавшиеся здесь, основаны на S&P 500 по одной простой причине: мы имеем большее количество данных, потому что этот фондовый индекс начал торговаться в 1982 г., а Dow-ЗО — в 1997 г. Однако стратегии могут применяться ко всем фондовым индексам, следует только изменить положение защитной остановки, основываясь на марже, размере контракта и текущей волатильности. Я возвратился к 1982 г. и попробовал покупать индекс S&P 500 на открытии первого торгового дня каждого месяца с выходом на первом прибыльном открытии. Стоп, который я выбрал, был всего $1,500, но он не использовался в день входа; однако после дня входа он всегда был на месте. Прошло 129 сделок, сделавших чистую прибыль в размере $73,437: приблизительно $7,000 в год при торговле только один раз в месяц. Показатели этой системы превосходны: точность составляет 85 процентов, средняя прибыль на сделку $569,28 (т. е. чистая прибыль, вычисляемая как выигрыши минус проигрыши с последующим делением на общее число сделок). Проседание оказалось на уровне $3,325 — менее 5 процентов от всей прибыли. Это — хороший материал (см. рисунок 10.1). Целевые месяцы Если вы уже набили руку в этой игре, то, возможно, уже спросили себя, не лучше ли одни месяцы, чем другие. Ответ — да, как показывают следующие распечатки тестов. Они свидетельствуют, что самыми плохими месяцами за последние 16 лет были январь, февраль и октябрь. Они должны быть вашими целевыми месяцами, которых нужно избегать или быть крайне осторожными из соображений, основывающихся на сезонной торговле. Я предлагаю вам изучить сводные данные от месяца к месяцу, в таблице 10.1. Делаем лучше Хотя некоторые из наших конкурентов-спекулянтов знают об этой повторяющейся фигуре, большинство из них просто не использует преимущество этого знания на достаточно регулярной основе, при этом они даже не по нимают, что некоторые месяцы следует перескакивать. Это большое улучшение, но мы можем сделать еще лучше.  Рисунок 10.1 Покупка S&P 500 в первый день каждого месяца.  Как? Выбирая только сделки «первого числа месяца», когда бонды находятся в восходящем тренде. Как я показывал ранее, восходящий тренд у бондов способствует росту фондового рынка. Довольно хорошее правило, причем ему легко следовать: покупать только первого числа любого месяца, если бонды закрылись в день накануне нашего предполагаемого входа выше, чем 30 дней назад. Это свидетельство, что бонды должны поддержать рост фондового рынка. Торговля на рынке бондов в конце месяца Рисунок 10.2 Покупка бондов в первый день каждого месяца.  Далее давайте рассмотрим покупку в первый торговый день каждого месяца на рынке бондов, как мы делали это с S&P 500. Результаты весьма прибыльны при правилах, устанавливающих стоп $1,100 и выходе на первом прибыльном открытии. Этот подход к торговле дает примерно 70-процентную точность и очень большую среднюю прибыль на сделку, принимая во внимание, что мы находимся в рынке в среднем на протяжении всего одного дня (см. рисунок 10.2).  Мы можем существенно улучшить эти результаты, просто обойдя наименее производительные месяцы, которыми, как показано в таблице 10.2, являются январь, февраль, апрель и октябрь, а декабрь находится под вопросом. Как уже упоминалось ранее, о движении акций вверх в конце месяца пишут уже на протяжении многих лет. Все, что я сделал, это понял, как лучше оценивать (квалифицировать) сделки для этого периода времени. До сих пор тенденция бондов к повышению в это же самое время была известна только нескольким моим студентам. Мои исследования и реальная торговля за эти годы показывают, что это еще и превосходное время для краткосрочных колебаний на рынках казначейских бондов и векселей. Рисунки 10.3 и 10.4 должны дать вам общее представление о силе этой техники. Рисунок 10.3 показывает, как растет счет, на котором осуществлялась покупка одного контракта на казначейские облигации за три торговых дня до конца каждого месяца, который держался на протяжении шести торговых сессий, с выходом в это время или через принятие убытка $1,500 посредством защитного стопа. Этот график, составленный одним из лучших специалистов по рынку бондов Майком Стоком (Mike Stock), убедительное доказательство наличия данного феномена. Такая же возможность имеется и на рынке S&P 500, как это иллюстрирует рисунок 10.4. Углубляясь в детали Рост на рынке бондов обычно начинается до первого числа месяца, как это видно из следующего набора распечаток. Рисунок 10.5 показывает резуль таты покупки бондов на открытии TDM 18 со стоном на уровне $1,500 и выходом на закрытии через 3 дня после входа. 139 сделок, начиная с 1986 г., принесли $34,875 с довольно неплохой средней прибылью на сделку — $250. Это вполне подходит для торговли, несмотря на проседание $8,625.  Рисунок 10.3 Система торговли казначейскими бондами в конце месяца (американские казначейские облигации, дневные сессии 1983-1996 гг.).  Рисунок 10.4 Конец месяца на S&P 500 (1983-1996 гг.).  Рисунок 10.5 Покупка бондов в TDM 18. Мы можем, однако, добиться большего успеха, внеся подмножество тренда золотого рынка, чтобы отфильтровать плохие или сомнительные сделки. Как описано в работах таких специалистов, как Марти Цвейг (Marty Zweig) или Джон Мерфи (John Murphy), внесших самый большой вклад в изучение рынков и чьи книги нужно обязательно прочитать, золото сильно влияет на бонды. Когда золото находится в тренде, направленном вверх, это действует как препятствие для роста рынка бондов, и наоборот: когда золото находится в нисходящем тренде, облигации более склонны к росту. Рисунок 10.6 показывает результативность фильтрования сделок золотом. В этом случае торговля предпринималась в тот же период времени и с теми же стопами и выходом, как и прежде. Различие в том, что сделки принимались, только если золото было в нисходящем тренде (т. е. цена закрытия золота в день накануне входа была меньше, чем 24 дня назад). Хотя общая прибыль опускается на $2,000, точность слегка увеличивается, в то время как наша «наиважнейшая» средняя прибыль на сделку подпрыгивает более чем на $100, а проседание существенно улучшается, сократившись почти наполовину!  Рисунок 10.6 Сигналы покупки бондов в TDM 18, поддержанные золотом. Все лучше и лучше Мы можем получить еще более хорошие результаты, задерживая наш вход до TDM 22. Как показывает рисунок 10.7, сделок становится намного меньше, всего 50, но при этом получается более высокая точность, составляющая 76 процентов, просто удивительная средняя прибыль ($496 на сделку) и весьма приемлемое проседание — чуть более $4,500. Знаю, знаю, вы хотите узнать, что происходит, когда мы поддерживаем этот вариант торговли трендом на рынке золота. Что ж, рисунок 10.8 дает ответы, и они весьма впечатляющи: $20,156 прибыли. И снова критерии тренда основаны на том, что золото закрывается ниже, чем 24 дня назад, а стоп и выход остаются теми же, что и в предыдущих примерах. В результате проседание значительно улучшилось, сократившись до $1,500, а точ ность взмыла до 89 процентов при средней прибыли, буквально раздувшейся до $719 на сделку.  Рисунок 10.7 Сигналы покупки бондов в TDM 22.  Рисунок 10.8 Сигналы покупки бондов в TDM 22, поддержанные золотом. Это превосходный вариант торговли; проблема в том, что немногие месяцы имеют TDM 22, но когда он появляется, я буду покупать. Взгляните на цепочку выигрышных сделок с золотым фильтром: 17 выигрышей подряд, в то время как без фильтра у нас было только 5 выигрышей подряд. Время и продавать тоже Рисунок 10.9 Продажа бондов в TDM 12.  Кроме того, бонды, как правило, идут вниз где-то в середине месяца, как показывает рисунок 10.9. Правила указывают, что нужно продавать на открытии TDM 12 с нашим обычным 3-дневным выходом и стопом $1,400. С 1986 г. до середины 1998 г. это падение давало прибыльные сделки в 76 процентах случаев со средней прибылью $133 на сделку при 152 сделках. Проседание до уровня $6,093 приемлемо, но оно больше, чем при идеальном отношении прибыли к проседанию. В идеале проседание должно быть не больше, чем 15 процентов от прибыли $20,281. В этом случае проседание составило 20 процентов от прибыли. Итак, хотя мы, конечно, кое-что здесь намываем, мне хотелось бы попробовать улучшить этот результат. В то время как традиционные аналитики рынков товарных фьючерсов попробовали бы отфильтровать этот вариант торговли с помощью технических «штучек» типа трендов, осцилляторов (oscillators) или потоков моментума (momentum flows), я предпочел бы обратиться к тому, что действительно существенно к фундаментальным зависимостям между золотом и бондами. В конце концов, графики и осцилляторы не двигают рынок, это делают базовые условия. Рисунок 10.10 Продажа бондов в TDM, поддержанная золотом.  В дополнение к тому, что теперь у нас есть реальный способ торговать на понижение в середине месяца, мы можем вновь наблюдать силу фундаментальных факторов на рисунке 10.10. Правила входа и выхода точно такие же, как в предыдущем примере. Единственное отличие — и каким оно оказывается сильным — в том, что сделки принимаются, только когда золото закрылось выше закрытия 10 дней назад. Другими словами, золото было в восходящем тренде, что предполагает более высокую эффективность сигналов на продажу, которые должны возникнуть в текущей монетарной среде. Средняя прибыль на сделку более чем удваивается, прибыль подскакивает до $6,000, точность увеличивается с 76 до 78 процентов — ничего вроде бы особенного, но процент отношения проседания к прибыли уменьшается примерно вдвое: с 20.9 процента до 11 процентов. И, пожалуй, лучше всего то, что средняя прибыль на сделку подскакивает с $133 до $359. Здесь мы имеем очень подходящую ситуацию для торговли. Все, что требуется делать, это набраться терпения и ожидать такой середины месяца, когда золото находится в восходящем тренде: это фундаментальный сценарий, давший такие результаты. Терпение, кажется, именно тот товар, который у фьючерсных трейдеров всегда в дефиците. Большинство трейдеров, должно быть, любят торговать ради самого процесса. Я стремлюсь делать ставку или спекулировать только тогда, когда у меня есть явное преимущество в игре. Если его нет, вы знаете, где меня найти... вне игры... там мое место. Надеюсь, что вы будете со мной! Глава  Когда выходить из сделок Никогда ничего не начинайте, пока не продумали, чем это кончится. Предлагаю вам три правила, которым надо следовать при выходе из ваших краткосрочных торговых сделок:

Лучше всего она работает для S&P. Для рынков, двигающихся медленнее, я задержал бы катапультирование на день или два, чтобы дать рынку время обеспечить рост моей средней прибыли на сделку. 3. Выходите и разворачивайтесь, если получаете противоположный сигнал. Если у вас короткая позиция и вы получаете сигнал на покупку, не ждите, пока сработает стоп или выход через "катапультирование", а следуйте самому свежему сигналу. Это все, что я должен рассказать вам о выходах. Не жадничайте, позвольте правилам, а не вашим эмоциям позаботиться о ваших сделках. Глава  Размышления о спекулятивном бизнесе Спекуляция сама по себе не плоха, но плохая спекуляция — катастрофа. Одно дело — правильно предсказывать отклонения и повороты рынков, другое дело — на протяжении долгого времени сколачивать состояние. Таланта самого по себе явно недостаточно, чтобы сделать карьеру в этом бизнесе. Успешная карьера подразумевает, что вы провели не одну или две выигрышные сделки. Каждый может сделать это в любое данное время. Это не карьера, это просто везение. Деловая составляющая спекуляции складывается из последовательного выполнения правильных действий — не сходить с катушек из-за проигранной сделки или не парить в небесах, потому что у вас случилось два выигрыша подряд. Меня намного больше интересует именно карьера в этом виде искусства, чем результат одной-двух последних сделок. Каждый может вбить в доску гвоздь-другой, но дом таким образом не построишь. Чтобы построить дом, нужны не только навыки, но и план, которому вы готовы следовать и который намерены выполнить до конца. Кроме того, необходима способность работать каждый день: и в дождь, и в зной. В чем суть спекуляции Искусство спекуляции в том, чтобы понять наиболее вероятное направление, в котором двинется будущее. Будущее редко предсказуемо до какого-либо предельного уровня или события, и все-таки все инвестиционные предсказания будут тянуть за собой три элемента: отбор (selection), выбор времени (timing) и управление (management) прогнозом. Изучения только одного из этих аспектов явно недостаточно, поэтому вы должны понять и приобрести опыт использования всех трех элементов, так что давайте рассмотрим каждый элемент. Существуют два аспекта отбора: один — это выбор рынка, готового двигаться; другой — выбор того, на чем вы можете сфокусироваться. Только из того, что рынок торгуется, отнюдь не следует, что ваш любимый товарный фьючерс внезапно совершит рывок и обогатит ваш банковский счет. Изучение истории любой акции или товарного фьючерса по графику раскроет удивительную тайну, отделяющую потенциальных спекулянтов от людей, подобных вам и мне: цена обычно движется вбок, немного извиваясь вверх и вниз, возможно, с небольшим трендовым направлением. Лишь три или четыре раза в год создается оптимальная ситуация, когда можно воспользоваться немедленными и существенными изменениями в цене. Давайте посмотрите какие-нибудь графики, чтобы самостоятельно увидеть и понять, что большие изменения цен не происходят каждый день. По сути дела они, скорее, менее вероятны, чем более вероятны... Они исключение, а не правило. Именно поэтому столь важен отбор сделок. Вы не хотите застрять в грязи суетливого, бестрендового рынка — он вытрясет либо душу из вас, либо деньги из вашего кошелька. В любом случае вы теряете. Если не деньги, то время. Поэтому необходимо, чтобы вы знали, когда рынок приготовился и готов рвануть. Я дал вам в этой книге множество вариантов сценариев, включающих TDM, TDW, общественные праздники и межрыночные зависимости. Имеются и другие, такие как чистые длинные или короткие позиции крупнейших (и поэтому — умнейших) трейдеров, неизменно неправильные позиции публики и даже главные новостные события, меняющие рыночную активность. Успешный спекулянт играет в игру ожидания. Большинство людей не может ждать, они предпочитают ставить. Чем скорее, тем лучше. Короли и королевы спекуляции имеют терпение откладывать действие, пока все тумблеры не встанут на место, зная, что тогда прибыль более вероятна. Имеется и другая причина, по которой отбор может оказаться первостепенным фактором для извлечения прибыли. Я всегда добивался лучших результатов, когда торговал только на одном или двух рынках. Отключившись от всего, я приобрел способность тщательно изучить, как работают мои отобранные рынки, что их двигает и, возможно, еще более важно, — что их не двигает. Никогда и никому не удавалось добиться большого успеха без концентрации таланта, намерения и действия. Этот бизнес — не исключение. Чем больше вы сконцентрированы на том, что делаете, тем больших успехов вы достигнете. Эта мысль хорошо вписывается в то, как работает бизнес. Кардиологи зарабатывают больше, чем общие практикующие врачи. В наши сложные дни специализация хорошо окупается. Много лет назад я услышал об одном мудром трейдере, сделавшем миллионы на фондовом рынке. Он жил высоко в горах Сьерра, звонил своему брокеру раза три в год, и всегда, чтобы купить или продать акции одной и той же компании. Его брокер рассказал мне, что этот человек действительно сделал состояние, и все — на этих акциях благодаря финансовой фокусировке (financial focus). Это — вопрос времени Если вы теперь сосредоточились на определенном товарном фьючерсе, который, как говорят ваши новые инструменты — методы и мечты — должен скоро совершить торгуемое движение, сейчас все еще не время влезать в рынок. Суть отбора — определить, что должно двигаться, а выбор времени — следующий элемент спекуляции, заключающийся в том, чтобы определить, когда именно это должно произойти. Выбор времени сужает временные рамки, в которых должно начаться изменение цен. Инструменты, которые вы можете здесь использовать, — простые линии тренда, прорывы волатильности, фигуры и т.п. Сущность выбора времени — позволить рынку доказать вам, что он готов взорваться в выбранном вами направлении. Что же это означает? Если вы хотите открыть длинную позицию, могу сообщить вам следующее: снижение цен не подразумевает наверняка, что готовится прорыв вверх. Как раз наоборот! Снижение цен предполагает дальнейшее снижение цен — это та самая простая Ньютонова идея, что объект, однажды приведенный в движение, продолжает оставаться в движении. Трейдеры во все времена переживали огромный внутренний конфликт: мы хотим покупать. Таким образом, обычная логика велит нам покупать по как можно более низкой цене. Однако анализ тренда говорит: не покупай то, что понижается! Советую и думать забыть о дешевой покупке. Покупайте, когда взрыв начался. Да, вы не сумеете поймать минимум, но это гораздо лучше, чем когда новое падение цен поймает вас! Управление торговлей Третий аспект спекуляции связан с тем, как вы управляете самой торговлей, а также деньгами, вложенными в торговлю. Традиционная мудрость гласит: вы не должны торговать с деньгами, которые вы не можете позволить себе потерять. Возможно. Но подумайте вот о чем: если вы настроены на то, что это игровые деньги, то ручаюсь, вы и будете ими играть. И, вероятно, потеряете. Если же это — реальные деньги — деньги, которые вы не можете позволить себе потерять — весьма вероятно, что вы уделите игре намного больше внимания, соответственно ваши шансы на победу возрастут. Нужда не только мать изобретения, но еще и контроль над спекуляцией. Управление торговлей выходит за рамки управления капиталом, поскольку касается, как долго вы будете оставаться в торговле и сколько прибыли вам следует забирать. Оно непосредственно касается ваших эмоций — это означает не отрываться от действительности, не переторговывать (overtrading), но и не недоторговывать (undertrading). Еще это означает поступать правильно и управлять своим эмоциональным состоянием в течение торговли. Знание, как торговать, — не то же, что знание, как победить в торговле. Искусство торговли объединяет техники отбора и входа с управлением капиталом. Это сущность того, что должно быть сделано, но трейдер высшего класса понимает, что именно управление — контроль над использованием этих техник — максимизирует рыночную прибыль. Существенные моменты спекуляции Богатые люди не делают больших ставок Богатые люди, как правило, умны и научились не ставить все состояние на один кон, инвестиционную сделку или торговлю. Сгорающие от желания спекулянты-новички утопают в мечтах, как быстро они накопят тонны денег, выигрывая в торговле. Они становятся несчастными жертвами, потому что в торговом процессе стали азартными игроками. Да, вы можете рискнуть раз или два в вашей жизни, но если вы регулярно рискуете, то проиграете одну из этих ставок, а так как вы ставите все, то и потеряете все. Именно поэтому богатые люди не делают больших ставок. Они слишком проницательны, чтобы рисковать всем, что они имеют от инвестиций, поскольку они знают, что инвестиционные решения могут быть случайны. Благодаря своей мудрости они знают, что будущее несколько непредсказуемо, следовательно, они учитывают это в своей игре. Много лет назад я был членом Совета директоров маленького банка в Монтане и на этой должности рассмотрел много заявлений о выдаче ссуд. Бизнес-план всегда состоял из проформы, прогнозов, как бизнес будет развиваться и как ссуда может быть возвращена. Не думаю, что хоть раз я видел бизнес-план, ставший реальностью! Они всегда были в стороне от цели, и, как вы можете представить, в действительности бизнес был не таким успешным, каким он был представлен в бизнес-плане. Один банкир со стажем говорил, бывало: «Заказная почта никогда не приносит ничего хорошего, а бизнес-планы никогда не говорят правду». Богатые люди делают больше денег, находя один или два хороших инвестиционных проекта и вкладывая оптимальные суммы в эти проекты. Нет никакой необходимости рисковать потерей всего состояния на бирже в обмен на острые ощущения — они того просто не стоят. Чтобы сделать тысячу, вы должны поставить тысячу Это любимое выражение крупье в Лас-Вегасе и обоснование идеи, что богатые люди не делают больших ставок. Это — любимое выражение крупье в Лас-Вегасе, и оно абсолютно неправильно. Вот как правильно «сделать тысячу». Разница между азартной игрой и спекуляцией не так уж велика. Большой и яркий контраст в том, что игроки никогда не получают опору в игре, шансы все время против них (если они не считают карты при игре в блэк-джек). Меня всегда поражало, что в игре, где шансы против нас, мы стекаемся к столу, чтобы играть. Лас-Вегас открыт 24 часа в день по совершенно простой причине: игроки не желают сдаваться, ведь в любом деле, где у вас есть преимущество, пусть и небольшое, чем дольше вы играете, тем более верен ваш выигрыш. Так что они никогда не останавливаются. Для казино публика неиссякаемый банковский счет, который опустошается каждую минуту ежедневно. Слабые места пословицы крупье. Считается, что крупье — это гуру игорных знаний — в конце концов, чего они только не навидались. Но совет поставить тысячу, чтобы сделать тысячу, — «лекция заведения» («домашняя болтовня»), которая вовлечет вас в серьезные неприятности. В прошлом году моя дочь распоряжалась суммами от $10,000 до $110,000, в то время как на моем счету было от $50,000 до более чем $1,000,000. Ни разу мы не делали «больших ставок». Как раз наоборот, размеры наших ставок были небольшими, мы никогда не рисковали более чем 20 процентами от нашей ставки, и это было больше, чем должно было быть или было необходимо. Если у вас есть преимущество в игре, а у спекулянта оно должно быть еще до того, как он решил играть, то играйте в соответствии с реальными правилами, которых придерживается Лас-Вегас, воздвигающий все эти сумасбродные Мекки денег — рискуйте немногим и играйте беспрерывно. Проблема с подходом, где вы ставите тысячу, чтобы сделать тысячу, в том, что вы можете потерять эту тысячу так же быстро. Так почему бы не найти стратегию, которая принесет тысячу по ходу игры, а не зависеть от того, потеряли вы эту тысячу или нет после очередной сделки. Можно сделать много денег, торгуя, игра ведь не кончится в обозримом будущем, поэтому научитесь взращивать свои выигрыши со временем, а не на одном броске костей. За свои 36 лет работы с рынками я видел больше тех, кто потерял состояние, чем тех, кто сделал. Неудачники — все — поступали совсем не так, как преуспевающие трейдеры: они делали большие ставки, думая, что тем самым заработают кучу денег на одной или двух сделках. Победители сколотили свои состояния, последовательно делая правильные шаги. Когда вы выходите на рынок, чтобы сорвать убийственный куш, вы скорее будете убиты, чем останетесь в живых. Богатые люди не делают больших ставок. Действительно богатые и умные люди не делают больших ставок. Во-первых, они выходят на рынок не для того, чтобы «доказать» что-нибудь, — они стремятся сделать больше денег. Во-вторых, они знают, что контроль над риском столь же важен, как и два других столпа спекуляции: отбор и выбор времени. Вот, собственно, все, к чему сводится бизнес торговли товарными фьючерсами: отбор, выбор времени и управление риском. Спекуляция - занятие для людей, любящих американские горки Поверьте мне в этом. Если вы не любите волнений и полетов «вверх и вниз» на американских горках, отложите эту книгу, попросите, чтобы вам вернули деньги и продолжайте вашу скучную жизнь. Жизнь спекулянта -это сплошные американские горки, серия взлетов и падений, максимумов и минимумов, где хотелось бы надеяться, что минимумы будут прогрессивно повышаться, хотя в действительности минимумы часто все ниже и ниже. И что хуже всего, также ведут себя и максимумы! Хотя многих в спекуляции привлекают именно острые ощущения, они не догадываются, что их ждут взлеты и падения, — они думают, что это будет устойчивый поток «Роллс-Ройсов» и леденцов на палочке. Это не так. Это — устойчивый поток неизвестного, стих без размера, белый стих, который временами кажется ведущим в никуда. В этом бизнесе волнение убивает. Вы должны быть в душе искателем острых ощущений. Но вы не можете позволить им взять верх над вашим стилем торговли — действительно, если вы не научитесь контролировать или использовать с выгодой для себя ваш неспокойный нрав, то никогда не сможете стать спекулянтом. Это, вероятно, именно то, что делает данный бизнес таким трудным; хотя для того, чтобы спекулировать, необходимо быть именно искателем острых ощущений. Одновременно, чтобы сделать карьеру на поприще спекуляции, нужно быть человеком, избегающим риска. В чем еще вам придется преуспеть в этом бизнесе, так это в умении регулировать и контролировать. Держитесь крепче в вагончике горок, иначе он соскочит с рельсов. Я дам вам совет, как стать долгосрочным победителем в игре спекуляции: убейте волнение. Если у вас не хватает терпения ждать, то и ждать окажется нечего Это — один из элементов острых ощущений, которым вы должны научиться управлять. Искатели острых ощущений, подобные вам и мне (я включаю вас, потому что вы не отбросили эту книгу и все еще читаете ее), наслаждаются возбуждением, которое испытывают в погоне за деньгами, азарт их околдовывает, и они не хотят выходить из этого состояния. Отсюда следует, что спекулянт-новичок будет торговать и делать ставки при малейшей возможности. Только предложите, и он (или она) поставит на кон свои деньги просто ради игры: неважно, выиграет он или проиграет, ибо есть гарантированная награда — возбуждение. Основная проблема, с которой сталкиваются новички во фьючерсной торговле, в том, что мы называем «переторговлей» («overtrading»). Она возникает, когда трейдеры больше стремятся повысить свой уровень адреналина, чем получить прибыль. Они добиваются своего: или (а) торгуя чаще, чем они должны, или (б) торгуя большим количеством контрактов, чем они могут себе позволить. Это действительно вопрос интенсивности: чем больше у вас открытых контрактов, тем больше острых ощущений вы испытываете. Чем чаще вы торгуете, тем чаще вы будете получать инъекцию эндорфинов в ваш мозг. Поэтому вот они, ваши смертные враги: слишком много сделок или слишком много контрактов. Богатые люди не делают больших ставок, и они не ставят каждый день. Терпение диктует, чтобы вы торговали не ради возбуждения или бесшабашного образа жизни и мыслей спекулянта, как мы, возможно, себе это представляем. Частота и интенсивность в моем мире спекуляции не означает больше или лучше. Я хочу быть избирательным, выжидая идеальный момент, чтобы сделать мой самый лучший выстрел. Безусловно, этот бизнес не стрельба навскидку, мы похожи на охотников, стерегущих в кустах, пока наша дичь не окажется на виду и примерно на расстоянии трех футов. Тогда и только тогда мы должны стрелять! Нетерпеливые трейдеры буквально расстреливают все свои боеприпасы — деньги и эмоции — и когда приходит время стрелять, их оружие оказывается разряженным. Что это за система или стратегия, если вы не можете ей следовать? Технари и тому подобная публика вечно разрабатывают системы торговли,. с которыми можно было бы обобрать рынок. Они тратят тысячи часов и долларов в погоне за прибылью. Это хорошо, и я делаю то же самое почти каждый день своей жизни, пытаясь лучше понять поведение рынков. Разница в том, что как только они создают свою «главную систему» и проводят одну или две сделки, они или начинают баловаться с системой, или перестают выполнять инструкции, которые она им дает. Много лет назад мой давний друг Лин Элдридж (Lin Eldridge) сказал об этом лучше: «Зачем иметь систему и выполнять всю связанную с ней работу, если вы не собираетесь следовать ей?» Будьте честны сами с собой. Если вы не собираетесь соблюдать правила, которые вы создаете, то зачем вообще создавать правила? Вам лучше потратить время на что-нибудь еще. Когда дело доходит до спекуляции, нельзя нарушать правила, если вы не хотите выйти в ноль. Правила спекуляции существуют, чтобы сообщать идеальное время для входа и выхода, но что еще более важно, правила существуют, чтобы защитить нас от нас самих. Возможно, вы думаете, что это не ваша проблема и что следование системе — простое дело. Это совсем не так. В прошлом году в Америке в автомобильных катастрофах погибли почти 52,000 человек — примерно 1,000 в неделю — только потому, что они не выполнили одного из двух очень простых правил: не превышать скорость и/или не водить машину в состоянии опьянения. Это совсем несложные правила, и они не требуют больших эмоциональных затрат в отличие от правил спекуляции. И все же многим семьям пришлось пройти через серьезные страдания и горе из-за неожиданных аварий, вызванных несоблюдением очень простой системы. Если вы решите спекулировать бесшабашным способом, поверьте мне, финансовые результаты будут такими же. Кровь и обломки покроют дороги ваших спекуляций. Закон гравитации всегда превалирует, и в нашем бизнесе закон гравитации должен соблюдаться. Рождество у трейдеров не всегда приходит в декабре Это самое большое неудобство в бизнесе фьючерсного трейдера или спекулянта; мы никогда не знаем, когда в течение года заработаем деньги. Владельцы ювелирных магазинов знают, что они сделают большую часть своих денег в периоды праздников или под Рождество. То же самое относится и к большинству розничных магазинов: они знают, когда посы-пятся деньги и могут приготовиться к такому событию. Мы не можем. Это одна из причин, по которой я пишу книги и издаю информационный бюллетень: я хотел иметь ощущение некоторого устойчивого дохода в моей жизни, а к тому же это — выгодно! Я могу заработать кучу денег за 12 месяцев, а могу не заработать ни гроша, фактически я могу нести убытки в течение первых 6 или 7 месяцев года, а затем — сорвать свой куш. Никто в этом мире американских горок никогда не знает, что случится завтра. Именно поэтому управляющие фьючерсными фондами берут фиксированный процент от активов в управлении. Так они имеют устойчивый доход, возмещающий их затраты, помимо обычных 20 процентов от прибыли, счет на которые они выставляют. Они, как и все остальные, хотят иметь стабильный источник дохода. По моему мнению, большинству из вас не следует бросать свою работу и становиться трейдерами. Ваша работа, какой бы плохой она ни была, ваша безопасность, ваш источник дохода, гарантированным Рождеством. Да, я знаю, что вам не нравится ваша работа, ну и что? Моя мне тоже не каждый день нравится. Не так-то приятно терпеть поражение на рынках в течение двух-трех месяцев подряд. Не больно-то радостно публиковать в информационном бюллетене серию плохих рыночных прогнозов, где каждый может увидеть ошибки моего подхода — ошибки, которые мои враги любят преувеличивать, а мои лучшие друзья — вышучивать. Однако все это не имеет значения. В моем мире я знаю, что это не должно вам нравиться, вы просто должны это делать. Это означает, что я должен продолжать следовать системе даже в то время, когда она проседает. Теряя деньги, я должен использовать стопы, когда мне этого не хочется, и я должен продолжать говорить себе, что Рождество в этом году может быть отсрочено. Более того, я должен лучше планировать свой бюджет и свою личную жизнь. Соответственно я должен иметь достаточно денег, чтобы пережить затянувшуюся рождественскую засуху. И, наконец, если мне повезет и Рождество придет в этом году в январе или феврале, я совершенно не могу рассчитывать, что Рождество будет длиться каждый день до 25 декабря. Не существует прямых путей на небеса, активы моего счета — не прямая дорога, а извилистая тропинка, пересекающая множество холмов и долин. Именно поэтому я никогда не знаю, когда наступит Рождество. Я знаю только, что если я делаю правильные шаги, в конечном счете Сайта найдет мой очаг. Если у вас преимущество в игре, чем дольше вы играете, тем больше ваши шансы на выигрыш Если вы знаете, что имеете преимущество в игре, то понимаете, что рано или поздно сгребете свои фишки, что Рождество придет. Это жизненно важная концепция для всех спекулянтов, это концепция, на которой строится система веры, но сама концепция не может быть построена на вере. Казино не работают на вере. Они оперируют, управляют своим бизнесом, основываясь на чистой математике. Они знают, что, в конечном счете, законы рулетки или игры в кости возьмут верх. Поэтому они не дают игре останавливаться. Они не против того, чтобы подождать, но они не останавливаются. Они играют круглые сутки также не без причины: чем дольше вы играете в их игру отрицательного математического ожидания, тем больше они уверены, что получат ваши деньги. Я думаю, именно поэтому меня всегда забавляли люди, считающие, что они могут приехать в Лас-Вегас и сорвать банк. Казино смотрят на вас и на меня, как на фураж для своих банковских счетов, и, судя по размерам суперотелей, а также движению их акций, они находятся на правильной стороне бухгалтерской книги. Как трейдеры, мы должны понимать, что время наш союзник. Юридические контракты гласят, что время существенно. Может быть, это и так, когда речь идет о выполнении обязательств, но время не существенный фактор, когда речь идет о торговле, потому что учитывая преимущество в игре, чем больше времени пройдет, тем больше вероятность вашего возможного выигрыша. Казино не закрываются и по другой причине: игроки не желают сдаваться. Игроки переторговывают, на нашем жаргоне. Мы не казино, но мы наверняка можем многому у них научиться. Мы должны быть уверены, что наш подход имеет статистическое преимущество в игре. Вы должны проверить и доказать жизнеспособность своей стратегии. Вы не можете просто решить, что ваши действия будут делать деньги, потому что вы такой умный и симпатичный. Как только ваши исследования доказали, что ваш подход работает, все затем определяется лишь вопросом следования системе, поддерживаемой вашими убеждениями. Отжимайте ваши выигрыши, а не проигрыши Это наиболее важное и основополагающее правило спекуляции. Неудачники поступают наоборот: они увеличивают размер своих ставок при проигрыше и уменьшают ставки при выигрыше! Неудачники видят, как кто-то теряет все свои деньги в игровом автомате и спешат занять его место! Победители ищут полосы везения и выжимают свое преимущество. Я живо помню цепочку из 18 выигрышных сделок подряд на S&P 500 по горячей линии, которую я имел обыкновение устраивать. После 3 выигрышных сделок подряд 75 процентов подписчиков не желали брать следующие сделки; после 6 выигрышей подряд никто не стал открывать новые сделки! Именно так проявляется странная особенность человеческого ума не выносить успех и, по-видимому, любить неудачу. Люди боятся, что выигрыш обратится в проигрыш, в то время как они, очевидно, имеют больше надежды на то, что неудача превратится в успех. Поэтому они охотнее вкладывают капитал или спекулируют после потерь. Правда в том, что успех — это результатом нескольких выигрышных сделок; чтобы преуспеть, вы не должны останавливаться из-за того, что вам улыбнулась удача. Продолжайте выигрывать. Неудача — результат нескольких проигрышных сделок, и наиболее верный признак, что система сбоит — размер потерь превышает тот, что был в прошлом, а типичный спекулянт пытается сделать на этом деньги! Надо признать, есть резон дождаться краткосрочного провала, чтобы начать вкладываться в долгосрочную успешную систему, но нет никакого смысла останавливаться, потому что какая-то сделка оказалась «слишком успешной!» Отжимайте ваши выигрыши, ребята, а не потери. Успех убивает — богатство опасно Хотя мы должны и будем выжимать наши выигрыши, мы не можем позволить успеху ударить нам в голову, потому что богатство ведет к самонадеянности, к несоблюдению правил, приведших к нашему успеху. Я слышал бесчисленные истории от трейдеров, которые начинали следовать моему подходу и добивались очень хороших результатов, делая в некоторых случаях более $100,000, а затем теряли все. При расспросах выяснялось, что причина всегда одна и та же: спекулянт перепутал со своим эго удачу и последовательное применение действенных правил, и эго одержало верх. Их эго говорило, что они, наконец, достигли цели, что у них уже достаточно денег, чтобы рисковать и забыть про основы. Они были у руля! То есть они вошли в состояние «черт с ними, с торпедами — полный вперед». Стопам больше не придавалось столь важное значение, и так как они теперь торговали слишком многими позициями или на слишком многих рынках, то когда их прижимало, потери были большими. Слишком большими — их просто стирало в порошок. Как это лечится? Есть простая вещь, которую я продолжаю твердить себе: ты танцуешь с тем, кого пригласил на танец. Не меняйте свою систему только потому, что вы видите другую красивую систему или подход к торговле. Если вы делаете деньги, продолжайте в том же духе, пользуясь теми же самыми правилами, той же самой логикой, не дергайтесь. Это не я всегда делал деньги на торговле, а моя приверженность некоторым хорошо проверенным и доказанным системам или методологиям. Пытаясь летать на свой собственный, на ваш собственный страх и риск, вы обрекаете себя на катастрофу. Чем больше эго вы вовлекаете в торговлю и чем дальше отклоняетесь от операционных правил спекуляции, тем скорее наступит крах, и тем более впечатляющим он будет. Уверенность, страх и агрессивность Кроткие никогда не преуспеют в роли спекулянтов, поэтому им лучше получить наследство. Спекулянты должны научиться управлять тремя чертами своего характера: уверенностью, страхом и агрессивностью Я буду обсуждать их в этом порядке. Уверенность. Вы должны иметь некоторую уверенность, но не слишком большую. Уверенность возникает из вашего изучения рынка, а не из ваших ощущений самого себя. Забудьте это всеохватывающее теплое хорошее детское чувство уверенности в самом себе. Вам нужна уверенность, основанная на опыте и исследовании, позволяющая предпринимать правильные действия без тени сомнения, когда наступает время разместить торговую позицию. Колеблются неудачники. Победители чувствуют озабоченность торговлей, но они достаточно уверены в используемом подходе, а не в самих себе. Поэтому они заключают сделку. Без уверенности вы никогда не сможете спустить курок и взять ваши сделки, особенно во время шумных периодов на рынке, обычно случающихся, когда лучшие сделки выскакивают буквально из ниоткуда. Кроткие, вероятно, действительно получают «землю» в наследство, потому что сами они на поприще спекуляции почти наверняка не смогут сделать никаких денег. Внутренняя уверенность, которой обладают классные товарные трейдеры, вдохновляет. Ее сущность — не храбрость или тщеславие, не чувство самообладания. Ядро их уверенности — вера, что все получится. Выигрывающие трейдеры видят будущее или верят в него до такой степени, что они полны верой. Я верю в Бога и в то, что все к лучшему и что все сложится благоприятно. Если я не подвожу Бога, он не даст мне упасть. Моя вера в Бога дает мне уверенность в будущем, что в свою очередь, дает достаточную уверенность, торговать, когда другие уже не в состоянии предпринимать какие-либо действия. Я знаю, моя жизнь сложится хорошо, в этом я никогда не сомневался ни секунды. Страх может сковывать до такой степени, что трейдер перестает верить в будущее. У нас есть чего бояться больше, чем самого страха. Президент Рузвельт имел неправильное представление о страхе. Это не должно быть неожиданным, он единолично обманывал нашу великую страну больше, чем любой другой лидер когда-либо — своим социализмом «нового курса» и государственными программами социального обеспечения. Хуже того, он убедил народ и средства массовой информации, что его программы вытащили нас из великой депрессии. А то бы Америка без него не оправилась и не выросла? Я никогда не забуду, как во время своей избирательной кампании в Сенат Соединенных Штатов я обходил дома в одном сильно продемократическом районе. За одной из дверей оказалась высохшая леди, по крайней мере, лет 80-ти. В ответ на мою просьбу отдать за меня свой голос она сообщила, что не голосует никогда. Когда я спросил, почему, она сказала: «Я голосовала только однажды в моей жизни, за ФДР (Франклина Делано Рузвельта), и увидев, что он натворил, сказала себе, что раз я была так глупа, что проголосовала за этого сукиного сына, я никогда больше не должна голосовать!» Страх — мощная сила, помогающая спекулянтам выкладываться на работе. Лучший пример использования страха, который я знаю, подан Ройсом Грэси (Royce Grade). Вы можете не знать, кто такой Ройс Грэси, поэтому позвольте мне немного о нем рассказать. Грэси атлет мирового класса, он участвует в телевизионном шоу «Бои без правил» (Ultimate Fight). Если вы эту передачу не видели, это драки по-настоящему: никаких боксерских перчаток, причем разрешается практически все — от ударов ногой до выдавливания глаз. Это настоящее насилие. Что касается Грэси, то в более чем 100 поединках он не потерпел ни одного поражения. То есть совсем ни одного. Ни от боксера, ни от каратиста, ни от специалиста по локтевым ударам или тайского боксера. Никто не смог побить этого парня. Принимая во внимание, что большинство этих якобы крутых парней весят от 225 до 300 фунтов, победы Грэси впечатлят вас еще больше, когда вы узнаете, что он весит приблизительно 180 фунтов и смотрится лучше в свитере Роджерса, чем в боевых доспехах. Вы никогда не догадались бы, что этот парень - настоящий убийца. Поскольку я обожаю борцов и победителей (они имеют много общего со спекулянтами), то следил за карьерой этого парня и внимательно прислушивался к его словам. В одном из телевизионных интервью этих головорезов спросили, чувствовали ли они какой-нибудь страх, вступая в такие поединки, потому что, в конце концов, эти схватки не шуточные: ребят калечили, они теряли зрение, переносили многочисленные серьезные сотрясения, им ломали кости, и, по крайней мере, один борец умер. Все верзилы мужественно выпалили несколько сильных фраз об отсутствии страха перед кем-нибудь или чем-нибудь. Все, кроме Грэси. Он свободно признал, что пугается до смерти каждый раз, когда выходит на ринг. Далее он пояснил, что использует этот страх в своих интересах, поскольку он позволяет ему уважать противника, не предпринимать опрометчивых действий и не отклоняться от своего личного стиля борьбы. «Без страха, — сказал он, — невозможно победить, поскольку страх накачивает меня для борьбы, но вместе с тем и гарантирует, что я не потеряю контроль. То, чем мы занимаемся, очень опасно. Моя лучшая защита — бояться, поэтому я защищаю себя всеми способами моего ремесла». Подобно Грэси, я ужасно боюсь торговли, потому что не раз видел, как люди терпели крах, теряя все, что имели, из-за плохой спекуляции. Некоторые обанкротились, иные по-настоящему сошли с ума, а кто-то покончил с собой. Я подозреваю, все эти люди имели одну общую черту: они не боялись рынков. Я думаю, вы должны бояться рынков и бояться самого себя. Хотя рынки пугают, эмоции, которые вы и я привносим в торговлю, просто страшны. Без страха нет уважения. И если вы не уважаете рынки и не боитесь себя, вы вскоре пополните длинный список жертв рынка товарных фьючерсов, разбросанных по всей земле. Правильная дозировка страха и уверенности создает агрессивность. В жизни каждого трейдера наступает время, примерно один раз в неделю, когда вы должны стать агрессивным, или защищая себя, или утверждая свои рыночные ожидания. Это что-то вроде того глаза Тигра в старом кинофильме «Рокки». Если у вас нет мертвой хватки, лучше уложите свои вещички и идите домой. Это бизнес не для пассивных людей, которым, по-видимому, все равно, выигрывают они или проигрывают, людей, которым не хватает чувства гордости, чтобы принять вызов и идти вперед. Я не имею в виду враждебность, как многие обычно понимают агрессивность. Выигрывающие трейдеры в определенной степени дерзки в своих поступках, и эта дерзость — кульминация уверенности, страха и агрессивности. В этой битве за спекулятивные прибыли хорошо продуманный план и дерзость позволят вам преодолеть неблизкий путь к успеху. |