реферат анализ финансовой деятельностит. Методики оценки финансового состояния предприятия

Скачать 165.93 Kb. Скачать 165.93 Kb.

|

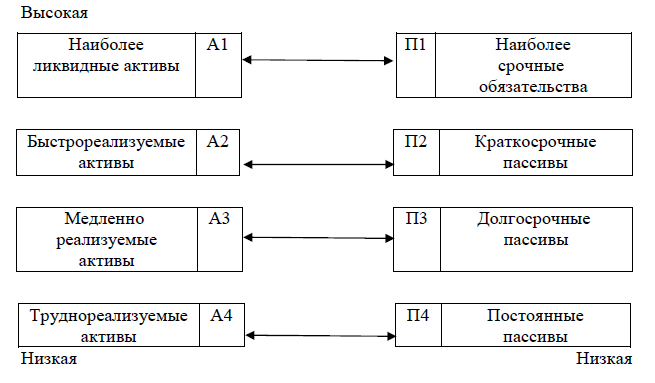

3 Методы анализа финансового состояния организацииАнализ ликвидности и платежеспособности подразумевает под собой [39, с.54]: анализ относительных данных ликвидности и платежеспособности, их динамики и факторов, определяющих их величину; анализ денежных потоков организации. Рассмотрим активы: самые ликвидные А1 (денежные средства и краткосрочные финансовые вложения). быстрореализуемые А2 (дебиторская задолженность и прочие активы). медленно реализуемые А3 (запасы, долгосрочные финансовые вложения). труднореализуемые А4 (статьи I раздела баланса кроме медленно реализуемых активов). Рассмотрим пассивы: самые срочные П1 (кредиторская задолженность). краткосрочные П2 (краткосрочные кредиты и займы). долгосрочные П3 (долгосрочные кредиты и займы). -постоянные П4 (строки III раздела баланса, расчеты по дивидендам, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей). Чтобы провести оценку ликвидности баланса, следует сравнить активы и пассивы по объединённым группам [15, с.105]: В том случае, если получили неравенство А1 > П1, то можно говорить о том, что предприятия является платёжеспособным. В том случае, если получили неравенство А2 > П2, то можно сказать, что быстро реализуемые активы больше краткосрочных пассивов, а это говорит о том, что в дальнейшем предприятие может быть платёжеспособным. В том случае, если получили неравенство А3 > П3, то можно сказать, что у предприятия при быстром поступлении средств от реализации, есть возможность сохранять платежеспособность на время, которое составляет среднюю продолжительность одного оборота оборотным средств после даты подготовки баланса. Если выполнены выше отмеченные неравенства, то автоматически подучаем выполнение условия А4 < П4. Это минимальное условие финансовой устойчивости, у предприятия имеются свои оборотные средства. Стоит отметить, что анализ ликвидности баланса по факту выступает как проверка покрытия пассива баланса активами, у которых одинаковые сроки (срок превращения в денежные средства актива = срок погашения обязательств). Если хотя бы одно условие отличается от выше отмеченного, это говорит о том, что ликвидность баланса отлична от абсолютной. Таким образом, оценка ликвидности баланса осуществляется методом сопоставления групп статей актива и пассива (рисунок 6) [10, с.52].  Рис. 6. Группировка статей актива и пассива для анализа ликвидности баланса Группировка активов и пассивов представлена в таблице 1. [3, с.168] Таблица 1 Группировка активов и пассивов

Условия абсолютной ликвидности баланса [29, с.136]: А1> П1; А2> П2; А3> П3; А4< П4 Сопоставляя ликвидные средства и обязательства можно рассчитать текущую и перспективную ликвидность. Текущая ликвидность (ТЛ) (формула 1.1): ТЛ = (А1+А2) – (П1+П2) (1) Перспективная ликвидность (ПЛ) (формула 1.2): ПЛ = А3 – П3 (2) Для описания платёжеспособности пользуются совокупностью финансовых коэффициентов, прежде всего, коэффициентов ликвидности. В отечественной практике производят расчёт таких коэффициентов: В отечественной практике производят расчёт таких коэффициентов: 1.Коэффициент абсолютной ликвидности рассчитывается по формуле 1.3: Кабс = (ДС + КФВ) / КО ………………………….(3) где: ДС – денежные средства; КФВ – краткосрочные финансовые вложения; КО – краткосрочные обязательства. Демонстрирует, какая доля краткосрочных долговых обязательств может покрываться с помощью денег и их эквивалентов в форме высоколиквидных ценных бумаг и депозитов, т.е. абсолютно ликвидных активов организации. Этот коэффициент говорит о том, какая часть обязательств организации может погашаться в текущий момент времени. Норматив этого коэффициента: 0,2-0,5. 2. Коэффициент срочной ликвидности имеет такой порядок расчёта (формула 1.4): Кср.л = (ДС + КФВ + КДЗ) / КО (4) где: ДС – денежные средства; КФВ – краткосрочные финансовые вложения; КДЗ – краткосрочная дебиторская задолженность; КО – краткосрочные обязательства. Коэффициент срочной (быстрой) ликвидности характеризует способность организации погашать текущие обязательства с помощью оборотных активов. Он демонстрирует, какая часть обязательств организации может быть им погашена за период оборота дебиторской задолженности. Денежных средств в сфере обращения должно хватать для погашения задолженности. Обычно рекомендуют, чтобы значение данного показателя превышало 1. В то же время реальные значения для отечественных организаций в редких случаях превышают 0,7— 0,81, что считается допустимым. 3.Коэффициент текущей ликвидности (формула 5): Кт.л. = ОА / КО (5) где: ОА – оборотные активы; КО – краткосрочные обязательства. Коэффициент текущей ликвидности демонстрирует способность организации погашать текущие обязательства с помощью только оборотных активов. Чем значение коэффициента больше, тем лучше платёжеспособность организации. Данный показатель учитывает, что не все активы можно продать в срочном порядке. В соответствии с общепринятыми стандартами считается, что данный коэффициент должен быть в пределах от 1 до 2-3. 4.Коэффициент общей ликвидности (формула 6). Определяет способность организации обеспечить собственные краткосрочные обязательства на самой легко реализуемой части активов – оборотных средств. Этот коэффициент позволяет получить самую общую оценку ликвидности активов. Нормальным значением коэффициента является 1,5-2,5 но не меньше 1. В то же время на его уровень воздействия отраслевая принадлежность организации, структура запасов, состояние дебиторской задолженности, продолжительность производственного цикла и иные факторы. Кобщ.л = (А1+А2+А3) / (П1+П2+П3) (6) где: А1 – наиболее ликвидные активы; А2 – быстрореализуемые активы; А3 – медленно реализуемые активы; П1 – наиболее срочные обязательства; П2 – краткосрочные пассивы; П3 – долгосрочные пассивы. 5. Коэффициент обеспеченности собственными оборотными средствами (формула 1.7): Ксос = (П3-А1+П4) / А2 (7) где: П3 – долгосрочные пассивы; А1 – наиболее ликвидные активы; П4 – постоянные пассивы; А2 – быстрореализуемые активы. Демонстрирует достаточность у предприятия собственных средств для финансового обеспечения текущей деятельности. Этот коэффициент применяется в виде признака несостоятельности (банкротства) предприятия. Нормальное значение коэффициента обеспеченности собственными средствами должно быть не меньше 0,1. Необходимо отметить, что это довольно жёсткий критерий, свойственный исключительно для российской практики финансового анализа. Основной части организаций трудно достичь упомянутого значения коэффициента. Все коэффициенты сведены в таблицу 2. Актуальность расчёта ликвидности баланса приобретает особое значение в условиях экономической неустойчивости. Здесь появляется вопрос, хватит ли у организации денег для покрытия его задолженности. Таблица 2 Коэффициенты ликвидности

Такая же проблема появляется, когда требуется определить, хватает ли у предприятия денег для расчётов со своими кредиторами, т. е. способность погасить (ликвидировать) задолженность имеющимися денежными средствами. В этой ситуации под ликвидностью предполагается наличие у организации оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств [24, с.68]. Общая платежеспособность отражает способность предприятия покрыть имеющиеся у него обязательства своими активами (формула 8): Коп = Аоб/О (8) где Коп – коэффициент общей платежеспособности; Аоб – активы организации (стр.1600); О – обязательства организации (стр.1400+стр.1500) По анализу платёжеспособности можно выявить степень готовности предприятия к осуществлению погашению долгов. Для того, чтобы структура баланса предприятия была признана неудовлетворительной, а предприятие неплатёжеспособным, должны быть выполнены такие критерии как [25, с.99]: коэффициент текущей ликвидности на конец отчетного периода – менее 2; коэффициент обеспеченности собственными средствами на конец отчетного периода – менее 0,1. При наличии хотя бы одного критерия, проводится расчет коэффициента восстановления платежеспособности предприятия. При наличии двух критериев – рассчитывают коэффициент утраты платёжеспособности предприятия. Финансовая устойчивость формируется в ходе всей деятельности предприятия [10, с.55]. Способы оценки финансовой устойчивости бывают: количественные, качественные, представлены в таблице 1.3 [20, с.178]. Таблица 3 Виды и методы оценки финансовой устойчивости предприятия в пределах вида

Стоит отметить, что у качественных методов имеются свои преимущества, к примеру, благодаря им можно рассмотреть сразу некоторое количество вариантов развития событий. Количественный метод - это принятие решение при помощи компьютерной обработки многих данных: − способ корреляционно-регрессионного анализа (выявляются зависимости причин); − прогнозный способ (осуществляется построение временных линий данных); − способ экспертных оценок (с применением математической статистики) [15, с.84]. Типы финансовой устойчивости представлены в таблице 4. Таблица 4 Типы финансовой устойчивости предприятия

Финансовая устойчивость отображает стабильное увеличение доходов над затратами, которое будет гарантировать свободное постановление денежными средствами предприятия путем их действенного применения, станет способствовать к реализации продукции и непрерывному процессу изготовления. И вследствие этого ключевым компонентом общей устойчивости предприятия является финансовая устойчивость, которая выходит в процессе всей производственно-хозяйственной деятельности фирмы [4, с.88]. Общим показателем финансовой устойчивости выступает излишек или недостаток источников средств для формирования запасов и затрат [13, с.11]: 1) Наличие собственных средств в обороте (СОС) рассчитывается по формуле 9: СОС = СС – ОК (.9) где СС – собственные средства, ОК – основной капитал 2) Наличие собственных и долгосрочных источников формирования запасов и затрат или рабочий капитал (СДС) рассчитывается по формуле 10: СДС = (СС + ДКЗ) – ОК (10) где ДКЗ – долгосрочные заемные средства 3) Общая величина источников формирования запасов и затрат (СО) рассчитывается по формуле 11: СО = (СС+ДКЗ+ККЗ)–ОК (11) где ККЗ – краткосрочные заемные средства (краткосрочные займы и кредиторская задолженность) Этим показателям соответствуют следующие показатели обеспеченности запасов и затрат источниками их формирования: 1) Излишек или недостаток собственных оборотных средств (ОЗ1) рассчитывается по формуле 12: ОЗ1 = COС - З ……………………………..(12) где З - запасы Излишек (недостаток) собственных и долгосрочных заемных источников (ОЗ2) рассчитывается по формуле 1.13: ОЗ2 = СДС–З (13) Излишек или недостаток общей величины основных источников (ОЗ3) рассчитывается по формуле 14: ОЗ3 = ОИ - 3 (14) По полученным данным можно построить трехкомпонентный вектор финансового состояния ВФУ = {ОЗ1, ОЗ2, ОЗ3}, с координатами 0 и 1, и выделить четыре типа финансовой устойчивости [42, с.164]: абсолютная: ВФУ = {1,1,1}; нормальная: ВФУ = {0,1,1}; неустойчивое финансовое состояние: иВФУ = {0,0,1}; - кризисное финансовое состояние: ВФУ = {0,0,0}. Для предприятия большое значение имеет уровень самофинансирования, который измеряется коэффициентом независимости предприятия (формула 15): Кн = СС/ ВБ (15) где ВБ – валюта баланса. По итогу можно отметить, что в том случае, если показатель больше 50%, это говорит о том, что предприятие имеется необходимые средства, для того, чтобы осуществлять финансирование воспроизводства. Чтобы провести оценку финансовой устойчивости необходимо осуществить расчет коэффициента финансовой устойчивости (Кфу) рассчитывается по формуле 16: Кфу = (СС + ДКЗ) / ВБ (16) Показатель отражает долю устойчивых пассивов (перманентного капитала) в общей структуре источников финансирования предприятия. Коэффициент соотношения собственных и заемных средств (Кс) указывает на соотношение собственных и заемных источников (формула 17): Кс = СС/(ДКЗ + ККЗ) (17) При показателе более 1, на предприятии можно отметить принцип самофинансирования. Сопоставление привлечённого капитала и собственного отражает финансовые возможности предприятия относительно осуществления текущих расчетов и современного осуществления обязательств. Коэффициент привлеченного капитала (Кпр), на денежную единицу собственного капитала, рассчитывается по формуле 18: Кпр = ККЗ / СС (18) Факторный анализ финансовой устойчивости имеет в своем основании оценку влияния факторов на рентабельность собственного капитала. Рентабельность собственного капитала Рск в данном случае может быть представлена как произведение оборачиваемости имущества предприятия, находящего в его распоряжении, коэффициента финансовой зависимости и рентабельности реализации по показателю чистой прибыли (формула 19): Рск.= ОБим. х Рреал. х Кф.з .(19) где ОБим – оборачиваемость всего капитала, Рреал – рентабельность реализации, Кфз - коэффициент финансовой зависимости предприятия от заемного капитала. Оборачиваемость имущества рассчитывается по формуле 20: Обим = ВР / ВБ (20) Рентабельность реализации представляет собой соотношения чистой прибыли и выручки предприятия (формула 1.21): Рреал = ЧП / ВР (21) Коэффициент финансовой зависимости является показателем превышения величины источников финансирования над размерами краткосрочной задолженности (формула.22): Кф.з. = ВБ / СС (22) Отсюда следует развернутая модель факторного анализа (формула 23): Рск.= ЧП/СС = ВР/ВБ х ЧП/ВР х ВБ/СС (.23) где ЧП – чистая прибыль, ВР – выручка от реализации. Изучив факторную модель, отметим, что на изменение Рск., влияют следующие факторы: изменение стоимости имущества, изменение уровня Рреал, т.е. доли чистой прибыли в структуре выручки, изменение структуры вложенного в фирму капитала Кф.з.. При проведении анализа следует отметить финансовую стабильность на начало исследуемого периода и на конец, провести оценки изменения, выявить причины изменений. Анализ финансовой устойчивости базируется на относительных индикаторах, так как сложно привести абсолютные меры баланса при инфляции в необходимую форму. В большинстве своем, анализ заключается в сопоставлении полученных данных и норм, рассмотрении их изменений за некоторый период времени. |