Министерство образования Кузбасса Государственное профессиональное образовательное учреждение

Скачать 0.6 Mb. Скачать 0.6 Mb.

|

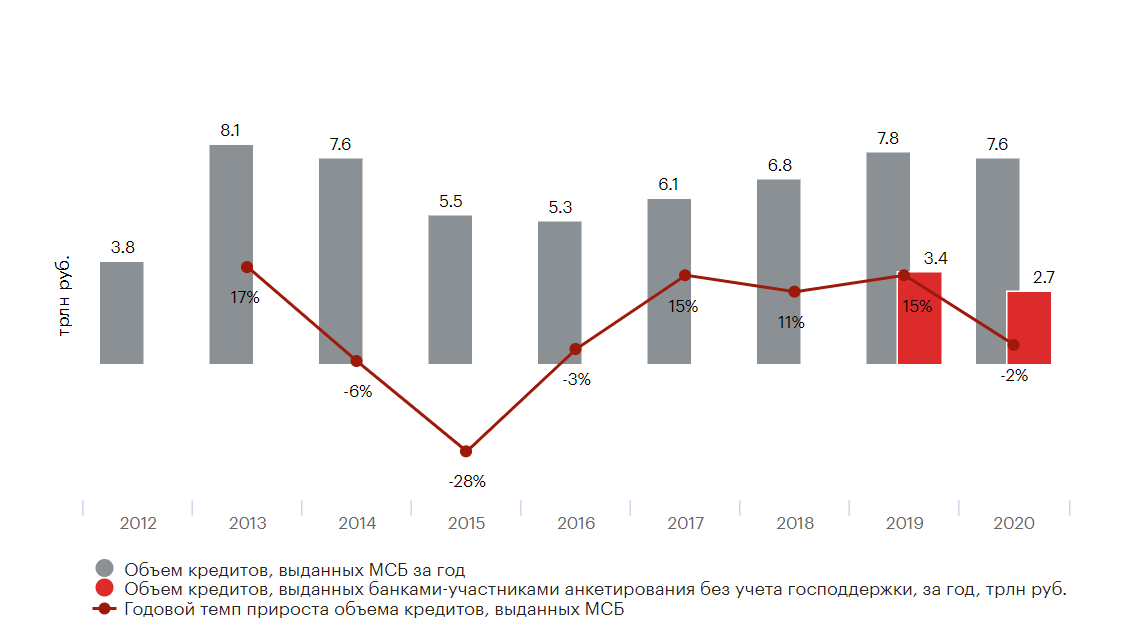

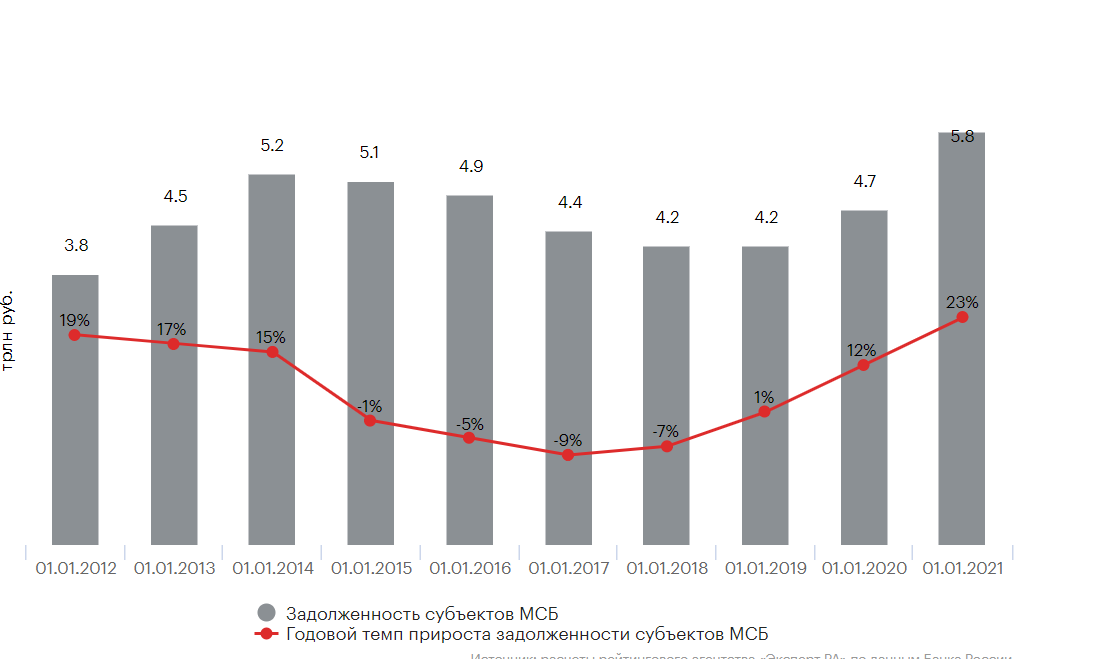

График 3.1 Объём выдач кредитов субъектам МСБ Задолженность субъектов малого и среднего бизнеса за 2020 год выросла почти на 23 % и на 1 января 2021 года достигла 5,8 против 4,7 трлн рублей на начало 2020-го (см. график 2). Такого прироста портфель кредитов МСБ не показывал с 2012 года. Следует отметить, что за 2020 год задолженность субъектов МСБ выросла существенно больше, чем задолженность крупного бизнеса и розничных клиентов, где прирост составил 10 % и 14 % соответственно. Рост кредитного портфеля субъектов МСБ обусловлен снижением его оборачиваемости, что связано в первую очередь с масштабными реструктуризацией кредитов, которые проводились банками в рамках антикризисной поддержки бизнеса как с помощью государства, так и по собственным программам. Так, согласно данным статистики Банка России, за период с 20 марта по конец 2020 года банки реструктурировали ссудную задолженность субъектов МСБ на общую сумму не менее 854 млрд рублей.  График 3.2 Задолженность субъектов МСБ В 2020 году наблюдался существенный рост спроса на кредиты со стороны субъектов МСБ. Согласно данным статистики ЦБ РФ, в 2020 году в месяц в среднем около 148,5 тыс. субъектов МСБ получали кредиты, в то время как в 2019-м – около 88,5 тыс. В результате, если на начало 2020-го около 275,2 тыс. субъектов МСБ имели кредитную задолженность, то к концу года их число достигло 464,8 тыс. Исходя из данных, предоставленных участниками анкетирования, в прошлом году по сравнению с 2019-м также отмечался существенный прирост количества заключенных с МСБ кредитных договоров, который составил около 80 %. В результате средний размер предоставленного кредита в 2020-м снизился до 4,2 против 6,5 млн рублей в 2019-м, причем в июле – августе прошлого года средняя величина кредита опускалась до 2,6 млн рублей (см. график 3). Такой эффект был во многом обусловлен льготными программами кредитования бизнеса – кредиты по этим программам выдавались на небольшие суммы, поскольку их размер регулировался условиями программы и зависел от количества сотрудников предприятий. В то же время спрос на такие кредиты был очень высоким, поскольку ставки по ним были существенно ниже рыночных, а по программе ФОТ 2.0 при сохранении не менее 90 % сотрудников (с момента получения кредита) была предоставлена возможность не возвращать кредит (либо вернуть его частично). Согласно данным Единого реестра субъектов МСБ – получателей поддержки, в мае – июле 2020-го наблюдался резкий рост фактов оказания поддержки в виде предоставления субсидий и грантов – за период 2019–2020 гг. указанная поддержка была получена субъектами МСБ 2,67 млн раз, в т. ч. 97,6 тыс. раз в 2019-м и 2,57 млн раз в 2020-м, причем на май – июль пришлось около 94 % всех случаев оказания поддержки за 2020-й (2,4 млн раз). В ноябре – декабре прошлого года после завершения периода выдачи кредитов по программам ФОТ 0 и ФОТ 2.0 количество субъектов МСБ, получивших кредит в отчетном месяце, начало снижаться. В результате в декабре число таких компаний опустилось до 108 тыс., что сопоставимо с показателями февраля 2020 года (104 тыс.), в то время как в августе их число достигало почти 237 тыс. Вместе с тем в декабре 2020 года с учетом существенного объема выданных кредитов (около 942 млрд рублей) наблюдался резкий скачок средней величины предоставленного кредита (с 4,3 в ноябре до 8,7 млн рублей), что может быть связано с финансированием крупных компаний через их дочерние структуры, которые по требованиям 209-ФЗ относятся к субъектам МСБ.  График 3.3 Средняя величина предоставленная в 2020г кредита В 2020 году средневзвешенная процентная ставка по кредитам субъектам МСБ на срок до 1 года опускалась до 7,54 % в сентябре, на срок свыше 1 года – до 7,55 % в июне, что является самым низким значением за весь период наблюдения (см. график 4). Динамику процентных ставок во многом определило снижение ключевой ставки ЦБ РФ до исторически низкого уровня в 4,25 %, что было сделано регулятором в рамках смягчения денежно-кредитной политики с целью оживления роста экономики. При этом следует обратить внимание на то, что после завершения активной фазы выдачи кредитов с господдержкой, а именно в октябре 2020 года, процентные ставки по кредитам на срок до 1 года пошли вверх. Указанное свидетельствует о том, что рекордно низкие ставки по кредитам для МСБ были в существенной степени достигнуты благодаря программам льготного кредитования, процентные ставки по которым составляли 2 % и даже 0 %. Агентство ожидает, что в 2021 году ставки по кредитам для малого и среднего бизнеса могут вырасти вплоть до 10 % в связи с повышением ключевой ставки Банка России в конце марта текущего года и ожиданиями дальнейшего роста ключевой ставки на фоне возросших инфляционных рисков.С конца февраля 2022 года у многих компаний нарушились цепочки поставок, усложнились схемы оплаты, резко упало число клиентов и, как следствие, выручка. Разбираемся, какие меры поддержки бизнеса в новых условиях предлагает государство. Малые и средние предприятия, пострадавшие из-за санкций, могут рассчитывать на следующие варианты поддержки: Изменение графика платежей по кредитам (кредитные каникулы или реструктуризация) Кредиты по льготным ставкам Поручительства по кредитам Льготный лизинг и факторинг Мораторий на банкротство Ограничение комиссий за прием платежей и компенсация части расходов Гранты на создание и развитие бизнеса Специальные меры поддержи предприятий (например, отдельных отраслей или регионов) До 30 сентября 2022 года малые и средние предприятия из особенно пострадавших от санкций отраслей вправе попросить кредиторов об отсрочке платежей по всем кредитам и займам, оформленным до 1 марта 2022 года. Закон разрешает отложить выплаты на срок до полугода. Если кредитов несколько, можно взять отсрочку по каждому из них, но только один раз. Во время каникул банки микрофинансовые организации (МФО) и кредитные потребительские кооперативы (КПК) не будут начислять штрафы за просроченные платежи, и кредитная история при этом не испортится. Но проценты по кредитам при этом все равно будут начисляться – их приплюсуют к основному долгу, когда каникулы закончатся. Чтобы по окончании льготного периода размер платежей остался таким же, как и до каникул, срок погашения долга увеличится. Если финансовое положение улучшится раньше окончания льготного периода, можно прервать каникулы в любой момент.На кредитные каникулы могут претендовать индивидуальные предприниматели (ИП) и компании малого и среднего бизнеса, если они работают в отраслях, по которым санкции ударили сильнее всего. В число таких отраслей вошли сельское хозяйство, наука, культура, туризм, общественное питание, медицина, информационные технологии, оптовая и розничная торговля, сфера услуг. Полный перечень опубликован здесь. Предприниматели, которые брали кредитные каникулы в пандемию, могут снова оформить перерыв в платежах – уже на новых основаниях.Участники программы ФОТ 3.0 – в 2021 году они получили льготные кредиты по ставке 3% на зарплаты своим работникам и отсрочки по возврату этих денег – также сохраняют свое право на кредитные каникулы. У индивидуальных предпринимателей есть выбор – они могут оформить каникулы как по правилам для бизнеса, так и для физических лиц. Но опять же – только один раз по одному кредиту. Оформить отсрочку как физлицо получится, если доходы за предыдущий месяц снизились не менее чем на 30% по сравнению со средним доходом за прошлый год. Стоит учитывать, что в отличие от компаний для физлиц действуют лимиты на размер кредита или займа – их можно посмотреть здесь. Если сумма больше, каникулы взять не получится. Если ваше финансовое положение ухудшилось, но под критерии кредитных каникул по закону вы не попадаете, можно попросить своих кредиторов о реструктуризации долга.Многие банки, МФО и КПК разработали собственные программы, которые позволяют пересмотреть график платежей по кредитам. Например, уменьшить размер ежемесячных выплат за счет увеличения срока погашения долга. Согласно рекомендациям Банка России, кредиторы не должны отказывать в реструктуризации, даже если клиенту прежде уже меняли график платежей. Это поможет заемщикам избежать просрочек и ухудшения кредитной истории. Регулятор также рекомендовал банкам не штрафовать должников за задержку платежей. Обратиться за реструктуризацией можно, если ваше финансовое положение ухудшилось после 18 февраля 2022 года. На изменение графика платежей могут рассчитывать и компании, и ИП, и самозанятые. Есть несколько государственных программ, по которым предприниматели могут получить кредиты по льготным ставкам: для малого и микробизнеса – до 15% годовых, для среднего бизнеса – до 13,5%. Это программы Минэкономразвития, Корпорации МСП и Банка России.Они различаются сроками, требованиями к предприятиям, целями кредитов и их размерами. Сравнить условия трех программ и выбрать подходящую поможет материал «Как получить льготный кредит для малого бизнеса». Для участия в любой из программ льготного кредитования бизнес должен: быть зарегистрирован на территории России; входить в Единый реестр субъектов МСП (статус самозанятого банк проверит по ИНН); не заниматься добычей и/или реализацией полезных ископаемых (за исключением общераспространенных); не производить и не продавать подакцизные товары (исключение сделано только по программе Банка России для предприятий общественного питания и гостиничного бизнеса, а также микропредприятий, которые работают в сфере розничной торговли). Предприниматели могут получить консультацию по выбору подходящего кредита с господдержкой в своих банках – крупнейшие из них уже стали участниками всех трех программ. Шансы получить кредит выше, если вы предложите банку залог – недвижимость, оборудование или другое имущество. Но всегда важно помнить о риске потерять залог, если вы перестанете вносить платежи.Если залога нет или его стоимость невелика, можно воспользоваться поручительством Корпорации МСП или региональных гарантийных организаций (РГО). Корпорация МСП или РГО гарантируют банку-партнеру, что погасят за вас часть долга, если вы не справитесь с выплатами. Есть несколько вариантов такой поддержки: «Зонтичный механизм» поручительств Корпорации МСП Размер поручительства по кредиту (или нескольким кредитам) на одного предпринимателя составляет до 1 млрд рублей на срок до 180 месяцев. Поручительство покрывает до 50% суммы кредита Кредиты с господдержкой можно потратить на инвестиционные цели, пополнение оборотных средств, развитие бизнеса или рефинансирование прежнего кредита Для заемщика поручительство бесплатно – комиссию платит банк Получить поручительство можно одновременно с оформлением кредита в банке – партнере Корпорации МСП. Отдельно обращаться в Корпорацию не нужно. Поручительства РГО Подходит для малого и среднего бизнеса, а также самозанятых при оформлении кредитов, займов или лизинга Как правило, РГО выдают поручительства на сумму до 25 млн рублей (в некоторых регионах – до 100 млн рублей) Услуги РГО платные – за поручительство придется заплатить от 0,5 до 3% годовых. Чтобы узнать точную сумму поручительства, размер покрытия и другие условия, обратитесь напрямую в одну из РГО. Найти подходящую организацию можно на портале «Мой бизнес», выбрав в фильтре нужный регион или вариант «Региональная гарантийная организация». Независимые гарантии Корпорации МСП Размер гарантии составляет до 1 млрд рублей. Как правило, она действует весь срок кредитного договора и еще три месяца после его окончания. Обычно она покрывает 50% суммы кредита За гарантию нужно заплатить комиссию – от 0,1 до 1,25% годовых Получить гарантию можно после предварительного одобрения кредита в одном из банков – партнеров Корпорации МСП. Совместные поручительства Корпорации МСП и РГОМожно одновременно воспользоваться поручительством РГО и «зонтичным» поручительством или гарантиями Корпорации МСП. В сумме оба вида поручительств часто покрывают 70–90% от размера кредита. Корпорация МСП, которая занимается поддержкой малого и среднего бизнеса в России, совместно с Центральным Банком РФ приняли решение о возобновлении антикризисной программы льготного кредитования и рефинансирования для представителей отечественного предпринимательства. Для малого и среднего бизнеса будут действовать новые условия программы кредитования по ставке, которая не превышает 15% для субъектов малого предпринимательства и 13,5% – среднего. Предприниматели получат право на предоставление оборотных кредитов до одного года и инвестиционных – до трех лет. Участниками программы, которая будет действовать до 30 декабря 2022 года. На данный момент действует три льготные программы кредитования: «ПСК Оборотная», «ПСК Инвестиционная» и «ПСК Антикризисная». Действующие меры поддержки бизнеса Елена Белова, эксперт Системы Генеральный Директор, юрист, аудитор Государство из-за санкций оказывает бизнесу дополнительную помощь. Чиновники разрабатывают новые меры поддержки и продлевают действие старых. В решении Системы Генеральный Директор – действующие возможности для бизнеса в 2022 году и основные планы на перспективу. Узнать подробнее о мерах поддержки Программа ЦБ РФ и МСП – «ПСК Антикризисная» Первая программа создана для кредитования и рефинансирования малого и среднего бизнеса на оборотные и инвестиционные цели, а ставка по кредиту составит до 8,5%. Ее лимит – 60 млрд рублей. Программа уже запущена и будет действовать до конца марта 2022 года, поэтому предприниматели уже могут обратиться за кредитом в один из аккредитованных банков страны, в том числе и в системно значимые кредитные организации (СЗКО). Кредит доступен для организаций, задействованных в 28 отраслях, вошедших в перечень наиболее пострадавших в связи с распространением коронавируса (Постановление Правительства РФ № 1513). Программа ЦБ РФ и МСП – «ПСК Инвестиционная» Еще одна программа, которая реализуется Корпорацией МСП и Центральным Банком РФ, предполагает другие размеры ставки по кредитам: Для малого и среднего бизнеса ставка составит до 13,5%. Для малого и микробизнеса – до 15%. Лимит в данном случае – 335 млрд рублей. Важное отличие этой программы от предыдущей состоит в том, что в системно значимых банках страны кредит можно получить только на инвестиционные цели, тогда как во всех остальных аккредитованных банках – еще и на оборотные. Программа стартует 16 марта 2022 года. Программа ЦБ РФ – «ПСК Оборотная» Последняя программа реализуется только Центральным Банком РФ без участия Корпорации МСП, поэтому банки будут работать напрямую с ЦБ. Ее лимит составит 340 млрд рублей. Ставка для малого и микробизнеса – до 15%, а для среднего предпринимательства – до 13,5%. Программа будет работать с 15 марта. Отметим также, что изменения, затрагивающие ключевую ставку Центрального Банка РФ, не будут оказывать влияния на ставки по всем трем программам льготного кредитования. По словам генерального директора Корпорации МСП Александра Исаевича, все вопросы, которые затрагивают взаимодействие с банками в рамках реализации такой программы, можно задать при помощи платформы «Сервис 360°». Необходимо подчеркнуть, что льготное кредитование затронет только малый и средний бизнес, включенный в реестр МСП. На крупный бизнес данная программа не распространяется. В Минэкономразвития также обсуждается вопрос о возможности введения льготного периода для кредитов с так называемой «плавающей» ставкой, привязанной к ставке ЦБ РФ. Она определяется по формуле «ключевая ставка +»: так, при увеличении ключевой ставки до 20% малый и средний бизнес может столкнутся с резким увеличением кредитов. «Вместе с Банком России, под руководством председателя правительства, мы прорабатываем вопрос о льготном периоде, чтобы это повышение было плавным. Отдельно рассматриваем два направления – по МСП и по крупным компаниям», – комментирует ситуацию министр экономического развития Максим Решетников. Как действовать, чтобы сохранить бизнес во время сложной ситуации в стране и мире Николай Витязев, эксперт Системы Генеральный Директор В период неопределенности и стресса первый совет от экспертов рынка и психологов – сохраняйте самообладание. Паникуя, вы будете еще больше ошибаться и накручивать себя. В решении Системы Генеральный Директор вы найдете стратегии от юристов, экономистов и руководителей компаний, как действовать в кризис. Как управлять компанией в кризис. Как бизнесу получить льготный кредит в 2022 году Право на получение льготного кредита в рамках государственной поддержки бизнеса из-за давления, возникающего на фоне введения Западом санкций в отношении России, получили представители отраслей, попавших в перечень наиболее пострадавших во время пандемии COVID-19. Однако для того, чтобы получить такой кредит, бизнесу необходимо соблюдать ряд дополнительных условий: Бизнес включен в реестр МСП и не относится к организациям, указанным в ч. 3-4 ст. 14 № ФЗ-209. Бизнес не связан напрямую или через учредителей, доля которых в уставном капитале составляет более 25%, с юридическими лицами, которые не относятся к субъектам малого и среднего предпринимательства. Льготное кредитование не предоставляется на строительство многоквартирных домов или любых других объектов недвижимости. Общие условия кредитования по трем программам: Ставка по кредиту – от 13,5% (для среднего бизнеса) до 15% (для малого бизнеса). Льготная ставка будет действовать в течение 12 месяцев со дня заключения договора с банком. По истечении срока банк самостоятельно определяет стандартную ставку по кредиту. Максимальная сума по кредиту – 300 млн рублей для малого бизнеса и 1 млрд рублей – для среднего. Срок действия оборотного кредита – до 3 лет, инвестиционного – до 10 лет (каждый конкретный случай рассматривается индивидуально). Срок действия льготной программы – до 30 декабря 2022 года. Подать заявку на льготное кредитование можно либо в интернет-банке, либо обратившись к клиентскому менеджеру.Заявка на предоставление кредита субъекту малого и среднего предпринимательства на инвестиционные цели, на пополнение оборотных средств или на рефинансирование скачать бланк. Как поясняют в Корпорации МСП, организация будет отслеживать процесс реализации программы. «Корпорация МСП будет вести мониторинг реализации банками механизма кредитных каникул для малого и среднего бизнеса, утвержденного Правительством РФ. Также по трем льготным программам кредитования с ЦБ РФ – «Антикризисной», «Инвестиционной» и «Оборотной» – Корпорация станет отслеживать структуру портфелей банков, чтобы выполнялись необходимые условия, и кредиты выдавались тем, кто в этом крайне нуждается», – разъяснил генеральный директор Корпорации МСП Александр Исаевич. 3.2 Оценка экономической эффективности разработанных мероприятий В качестве расширения целевого кредитования предлагается увеличить процент, что сумма кредита будет не менее 40,0 тыс. руб. Если снизить ставку кредитования с 19 до 15 %%, рассчитаем сумму экономического эффекта: 2500 чел. * 40,0 тыс. руб. * 15% = 1500,0 тыс. руб. Таким образом, снизив процентную ставку за пользование образовательным кредитом Банк получит 1500,0 тыс. руб. дополнительной прибыли, что значительно повысит прибыль Банка и расширит клиентскую базу. |