Министерство образования Кузбасса Государственное профессиональное образовательное учреждение

Скачать 0.6 Mb. Скачать 0.6 Mb.

|

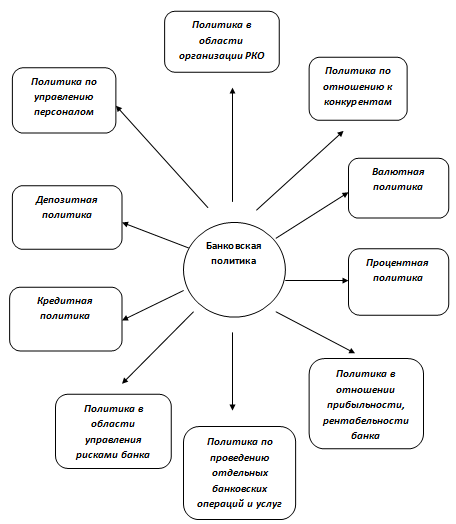

Рисунок 1 - Структура банковской политики Кредитная политика коммерческого банка базируется на трех основных принципах: предоставление кредитов в соответствии с одним из главных принципов - возвратность кредитов; размещение средств с учетом интересов акционеров (в том числе, получения дохода), с одной стороны, и с целью защиты интересов вкладчиков, с другой стороны; соответствие потребностям рынка в кредитах и соответствие сфере деловой активности банка. Таким образом, кредитная политика определяет смысл эффективной работы сотрудников кредитного отдела банка, объединяет и организует усилия сотрудников, снижает вероятность ошибок и нерациональных решений. 1.3 Зарубежный опыт банковского кредитования малых и средних предприятий Опыт развитых стран свидетельствует, что для появления и стабильного развития финансовой инфраструктуры для малого бизнеса необходимым условием является активная государственная политика. По данным ООН, в мире в сфере малого бизнеса занято свыше 50 % населения. В США, Японии, Германии и других странах с развитой рыночной экономикой малые и средние предприятия образуют устойчивую, как бы двойную структуру "малое плюс большое". Японские фирмы - супергиганты опираются на тысячи семейных предприятий и микро-фирм с высоким уровнем пооперационной специализации, ответственности и компьютерного обеспечения. Отношения малых предприятий с государством и крупным бизнесом регламентированы отработанной десятилетиями правовой базой. Для предпринимателя интересен зарубежный опыт кредитования малого бизнеса. Наиболее показательным представляется американский опыт. Существующая система поддержки развития малого и среднего бизнеса в США функционирует более 50 лет. Основным координирующим государственным органом является Администрация по малому бизнесу (SBA). SBA имеет свои представительства в каждом регионе и городе, обеспечивает проведение государственной политики по поддержки малого бизнеса через различные программы совместно как с государственными учреждениями, так и с рыночными структурами. SBA проводит различные кредитные программы через коммерческие банки и другие кредитные учреждения, выдает гарантии от 75 до 80 % по получаемым кредитам субъектов малого бизнеса в кредитных учреждениях под условия SBA. Международные торговые кредиты (ITL), содействующие экспорту товаров малых предприятий на сумму до 750 тыс. долл.; кредитные программы переквалификации для ветеранов армии, женщин, сельских бизнесменов; кредитные программы по сбережению энергоресурсов, по экологии, программа DELTA - защита независимости малых фирм путем финансового и технического содействия, диверсификации их продукции на рынке, программа сертификации продукции, создания новых рабочих мест и т.д. Таким образом, американский опыт показывает, что ключевым моментом в формировании механизма кредитования малого и среднего бизнеса является создание государством условий, при которых для малых фирм широкодоступны финансовые ресурсы из самых различных источников. Германская система предполагает, прежде всего, не только и не столько прямое финансирование малого бизнеса, осуществляемое посредством кредитов и субсидий, сколько стимулирование микрофинансирования путем предоставления средств финансовым институтам, работающим с малым бизнесом. Предоставление кредитов в рамках государственных программ осуществляется по единым и ясным для всех правилам в соответствии с обычными принципами банковского кредитования, т.е. кредиты выдаются только кредитоспособным клиентам, без какого-либо предпочтения отдельным заявителям. Заявки на получение кредитов подаются в немецкие коммерческие банки, которые занимаются выдачей кредитов и дальнейшей работой с клиентами. Коммерческие банки заключают с государственным банком договор о рефинансировании кредитов, в соответствии с которым берут на себя обязательство по возврату предоставленных им средств. Государственный банк переводит деньги коммерческим банкам, а те, в свою очередь, предоставляют кредиты малым и средним предприятиям. Коммерческий банк заключает с предпринимателем кредитный договор, в котором указывается цель получения кредита, оговоренная в договоре о рефинансировании с государственным банком. Выплаты предпринимателем по процентам и по основному кредиту переводятся коммерческим банком государственному. Коммерческие банки при этом берут на себя ответственность от 50 до 100 % за возврат предоставленных кредитов. За услуги по реализации льготных кредитов коммерческие банки получают маржу [40]. В настоящее время разработан совместный российско-германского проект "Гармонизация российского законодательства о кредитовании малого бизнеса". Целью исследования, проведенного экспертами Комитета Государственной думы по кредитным организациям и финансовым рынкам совместно с германскими специалистами из консалтинговой компании OST-EURO, действующими под эгидой немецкой банковской группы KfW, является обоснование необходимости изменения российского банковского законодательства, законодательства о кредитной кооперации, о поддержке малого предпринимательства и об организации местного самоуправления. Такая потребность возникает из объективных экономических предпосылок - в частности, из необходимости создания целостной системы кредитования малого бизнеса. Поддержка малого предпринимательства со стороны государства может осуществляться как путем правовых рамочных условий, обеспечивающих малому предпринимательству более комфортное функционирование, так и путем реализации комплекса практических мер, непосредственно направленных на решение данной задачи. С учетом зарубежного опыта представляется целесообразным принять в России следующие меры стимулирования финансовой поддержки предприятий малого бизнеса. 2 АНАЛИЗ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА НА ПРИМЕРЕ ВТБ ПАО 2.1 Организационно-экономическая характеристика Банк ПАО «ВТБ» – один из крупнейших участников российского рынка банковских услуг. Его деятельность ориентирована на обслуживание физических лиц, ИП и предприятий малого бизнеса. Банк ВТБ (ПАО) является универсальным банком, который предоставляет широкий ассортимент услуг для юридических и физических лиц. Ключевыми направлениями бизнеса Банка ВТБ (ПАО) являются: 1. Корпоративно-инвестиционный бизнес – включает комплексное обслуживание групп компаний с выручкой свыше 10 млрд. рублей в рыночных отраслях и крупных клиентов строительной отрасли, государственного и оборонного секторов. 2. Работа со средним бизнесом – включает предоставление клиентам с выручкой от 300 млн. рублей до 10 млрд. рублей широкого спектра стандартных банковских продуктов и услуг, а также специализированное обслуживание компаний муниципального бизнеса. 3. Розничный бизнес – включает обслуживание физических лиц, индивидуальных предпринимателей и компаний с годовой выручкой менее 300 млн. рублей. Основными направлениями банковской деятельности Банка ВТБ (ПАО) следует считать: - расчетное обслуживание (включая открытие и обслуживание счетов, переводы и зачисления, валютный контроль, безналичные конверсионные операции, расчетный центр клиента и услуги по управлению ликвидностью); - кассовое обслуживание и инкассация, дистанционное банковское обслуживание; - документарные операции (аккредитивы, расчеты по инкассо) и банковские гарантии; - операции с депозитами, депозитными и сберегательными сертификатами; - кредитование физических и юридических лиц, торгово-экспортное и структурное финансирование; - операции с ценными бумагами, с производными финансовыми инструментами, операции с драгоценными металлами; - эквайринг и операции с банковскими картами; - депозитарное обслуживание, брокерские услуги, организация и финансирование инвестиционных проектов; - аренда индивидуальных банковских сейфов, агентские продукты для физических лиц (страхование, НПФ и пр.). Банк ВТБ (ПАО) является одним из крупнейших российских банков по размеру филиальной сети. Организационная структура Банка ВТБ (ПАО) включает систему подразделений, осуществляющих управление и координирование работы банка, а также территориальные подразделения, осуществляющие банковские операции. Банк ВТБ (ПАО) является кредитной организацией, которая занимает лидирующие позиции в банковском секторе РФ по ряду важнейших финансовых показателей, а именно по величине чистых активов на начало 2020 года ПАО ВТБ занимал место среди российских банков, с принадлежащей ему долей рынка в 11,8%, по объему средств физических лиц в банке- 6 место, по объему средств организации - место , по кредитам выданным физическим лицам- 6 место и по объемы выданных юридическим лицам- 2 место среди отечественных банков. На основании вышеизложенного, можно отметить, что Банк ВТБ (ПАО) является одним из крупнейших российских коммерческих банков, деятельность которого признана системно значимой и находится под контролем государства. Банк имеет широкую филиальную сеть, включающую подразделения в РФ и за рубежом. Банк осуществляет деятельность в сфере корпоративно-инвестиционного бизнеса, розничного бизнеса, особое внимание уделяет обслуживанию субъектов малого и среднего бизнеса. В рейтинге российских банков он занимает лидирующие позиции, в том числе по величине активов, объему привлечения средств клиентов, объему выданных кредитов. Обслуживание малого и среднего бизнеса в Банке ВТБ (ПАО) основано на проведении трех базовых операций – операции по выдаче кредитов, операции по приему депозитов и расчетно-кассовые операции. Обслуживание этих клиентов характеризуется формированием в деятельности банка высоких финансовых показателей. Порядка 70% средств привлечено в виде срочных депозитов. При этом отмечается отрицательная динамика их абсолютного показателя. Таким образом, финансовые показатели деятельности являются высокими, в частности, банк занимает лидирующие позиции в банковском секторе по величине активов, привлеченных средств клиентов, собственному капиталу. По итогам 2020-2021гг все основные показатели деятельности имеют положительную динамику. Можно заключить, что в исследуемом периоде деятельность банка была эффективной. Одной из главных функций Банка является предоставление кредитов, для финансирования деятельности государственных органов, бизнеса и физических лиц. Общий объем кредитных вложений коммерческого банка, который можно классифицировать по определенным критериям, принято называть кредитным портфелем. С позиции управления, кредитный портфель — это динамическое сочетание требований кредитного характера банка с обозначенными уровнями риска, доходности и ликвидности, обеспеченное собственным капиталом банка и построенное таким образом, чтобы кредитный риск был сведен к минимуму. Стоит отметить, что ВТБ присоединился к новой программе льготного финансирования малого и среднего бизнеса, утвержденной Постановлением Правительства Российской Федерации № 1706 от 30.12.2017 года, — «Программе 1706». Программа реализуется совместно с Министерством экономического развития РФ и предусматривает предоставление льготной ставки кредитования не более 6,5% годовых предприятиям самых различных отраслей — сельское хозяйство, строительство, транспорт, обрабатывающее производство, туризм, здравоохранение и др. Заемные средства на пополнение оборотных средств предоставляются на срок до 3 лет, на инвестиционные цели — до 10 лет. В апреле 2018 года ВТБ досрочно выбрал лимит субсидий по «Программе 1706», заключив 32 кредитных соглашения на общую сумму 4,5 млрд рублей. Всего по льготной ставке 6,5% годовых поддержку получили 25 клиентов банка из 19 регионов России. Они представляют 16 различных отраслей экономики. Более 80% соглашений заключено на инвестиционные цели. Также выросла и доля кредитов МСБ в кредитном портфеле Банка ВТБ (ПАО) которая на отчетные период составила 6,6%. Следует отметить, что до объединения Банка ВТБ (ПАО) с ВТБ 24 (ПАО) кредитование субъектов малого и среднего бизнеса также осуществлялось в большом объеме и банком ВТБ 24 (ПАО). Поэтому в работе следует провести оценку кредитного портфеля и Банка ВТБ 24 (ПАО). Рассмотрим состав и структуру кредитов, предоставленных банком ВТБ 24 (ПАО) в период с 2019 – 2022 гг. (без учета просроченной задолженности), по категориям заемщиков в таблице 5. Основными факторами, которые учитываются при проверке кредитов на обесценение, являются следующие: просрочены ли выплаты процентов и выплаты в погашение суммы основного долга более чем на 90 дней; известно ли о финансовых затруднениях контрагентов, снижении их кредитного рейтинга или нарушениях первоначальных условий договора. ВТБ 24 (ПАО) проводит проверку на обесценение на двух уровнях - резервов, оцениваемых на индивидуальной основе, и резервов, оцениваемых на совокупной основе. Кредиты выданные малому и среднему бизнесу динамику роста суммы просроченной задолженности, в целом за исследуемый период данный показатель остался примерно на одном уровне. В рамках данного анализа просроченной считается вся сумма кредита, платежи по которым были просрочены. Однако проанализировав удельный вес просроченной задолженности в общем объеме выданных кредитов субъектам малого и среднего бизнеса в 2020 г. составил 16,0% (35 134,0 млн. руб.), в 2021 г. 17,8 % (34 089,0 млн. руб.), а в 2022 г. – 17,9 % (35 018,0 млн. руб.). Следует отметить, что просроченная задолженность в общем объеме выданных кредитов увеличивалась на протяжении всего анализируемого периода. Процентные расходы банка в 2021 г. выросли относительно 2022г. – с 112 735,9 млн. руб. Процентные расходы банка, в основном, формируются в результате привлечения средств клиентов на счета. Снижение расходов на фоне роста этих средств может говорить о снижении процентных ставок по привлекаемым депозитам и о снижении срочных депозитов, на фоне роста средств до востребования на счетах, по которым проценты не начисляются или начисляются в меньшем размере. Таким образом, анализ финансовой деятельности и кредитного портфеля ВТБ (ПАО) свидетельствуют, что в исследуемом периоде деятельность банка была эффективной и об отсутствии негативных тенденций, способных повлиять на развитие Банка ВТБ (ПАО). Как уже ранее отмечалось одним из перспективных направлений деятельности Банка ВТБ (ПАО) является обслуживание субъектов малого и среднего бизнеса. Особенно актуальным это направление стало после реорганизации банка в форме присоединения к нему Банка ВТБ24 (ПАО), основной специализацией которого было обслуживание физических лиц и субъектов малого и среднего бизнеса. На начало 2020 года в Банке зарегистрировано 504 тыс. клиентов малого бизнеса и 90 тыс. клиентов среднего корпоративного бизнеса. Объем все клиентской базы Банка ВТБ (ПАО) по итогам 2020 года в России и за рубежом составил 659,5 тысяч клиентов, кредитный портфель ко по которым в отчетном периоде составил 1,3трлн.рублей. Банк ВТБ (ПАО) работает с юридическими лицами путем заключения Договора комплексного обслуживания. Договор комплексного обслуживания заключается путем присоединения юридических лиц к Правилам комплексного обслуживания. Это позволяет эффективно взаимодействовать с банком в рамках одного документа без необходимости подписания дополнительных соглашений в случае изменения законодательства РФ и/или технологий обслуживания. Кредитование субъектов малого и среднего бизнеса в Банке ВТБ (ПАО) включает в себя краткосрочное, среднесрочное и долгосрочное целевое кредитование. Малому бизнесу Банк ВТБ (ПАО) предлагает широкую линейку кредитных продуктов: оборотные кредиты, инвестиционные кредиты, экспресс-кредиты, рефинансирование. Рассмотрим каждый вид кредитования более подробно. Оборотные кредиты позволяют вести бесперебойную работу бизнеса и включают в себя следующую линейку кредитов (таблица 6): овердрафт, оборотное кредитовании и кредитование для участия в электронном аукционе. Основные преимущества инвестиционных кредитов Банка ВТБ (ПАО): - длительные сроки кредитования; - залогом может выступать приобретаемое имущество; - отсутствие комиссий за оформление и досрочное погашение; - предоставление отсрочки в погашении основного долга по кредиту; - на коммерческую недвижимость любого назначения (офиса, склада, торгового или производственного помещения); - возможность не обеспечивать залогом до 25% суммы кредита . Для развития своего дела клиентам Банк предлагает экспресс-кредитование. Рассмотрение заявки по экспресс-кредиту происходит не позднее следующего рабочего дня. Условия предоставления экспресс-кредитов: - процентная ставка по кредиту - от 13% до 16%; - сумма кредита - от 500 000 руб. до 5 000 000 руб.; - срок кредита - до 5 лет; - обязательно поручительство, предоставление залога по желанию клиента. Основные преимущества продукта: - экспресс-решение по кредиту; - кредитование на любые бизнес-цели; - минимальный пакет документов. Еще один вид кредитования для МСБ в Банке ВТБ (ПАО) - рефинансирование. Банк предлагает программу рефинансирования действующих кредитов, которая предусматривает направление кредитных средств на рефинансирование действующих кредитов в кредитных организациях. Условия предоставления: - процентная ставка по кредиту - от 10%; - срок кредита - до 10 лет; - сумма кредита - до 150 000 000 руб.; - залог - товары в обороте, оборудование, транспорт, недвижимость, залог третьих лиц, поручительство фонда поддержки малого предпринимательства.Кредитование субъектов среднего бизнеса включает кредит на покрытие текущих кассовых разрывов, кредит на пополнение оборотных средств, а также кредит на финансирование капитальных затрат. Отличием от кредитов для субъектов малого бизнеса является то, что основные условия кредитования (сумма кредита, процентная ставка) не являются унифицированными для всех клиентов, они устанавливаются отдельно для каждого заемщика в зависимости от сферы его деятельности, уровня платежеспособности, наличия счетов в банке и прочее. Кредитование в форме овердрафта - это кредитование банком расчетного счета заемщика (при недостатке или отсутствии на нем денежных средств) и оплата с расчетного счета заемщика расчетных и кассовых документов. Срок кредитования составляет до 1 года. Для субъектов среднего бизнеса банк предлагает разные типы овердрафта, в том числе: - овердрафт с ежемесячным обнулением; - овердрафт со сроком непрерывной; - овердрафт без обнуления. Размер лимита овердрафта зависит от величины кредитовых оборотов по счету клиента, открытому в банке. Для новых клиентов и клиентов, не имеющих оборотов по счетам в банке, лимит овердрафта устанавливается индивидуально. Кредит на пополнение оборотных средств предоставляется среднему бизнесу на финансирование текущей деятельности (приобретение сырья, товаров, материалов, комплектующих, оплаты работ и услуг, выплаты заработной платы, уплаты налоговых платежей и сборов, а также иных расходов в рамках осуществления текущей деятельности). График погашения ссудной задолженности устанавливается в индивидуальном порядке, как правило, на периодической (ежемесячной/ ежеквартальной основе), при этом в индивидуальном порядке возможно установление льготного периода погашения ссудной задолженности. Срок кредитования составляет от 1 до 3 лет. Обеспечением выступает: поручительства, залог имущества и имущественных прав, гарантии. Долгосрочное кредитование субъектов среднего бизнеса направлено на финансирование капитальных затрат. Банк осуществляет выдачу кредитов в нескольких целях: приобретение, ремонт, реконструкция объектов недвижимости, оборудования, транспортных средств и прочих объектов, необходимых для ведения основной деятельности, расширение существующего бизнеса, расширение производственных мощностей. За 2021 год в рамках реализации действующих программ государственной поддержки малого и среднего бизнеса Банк ВТБ (ПАО) заключил кредитных соглашений на общую сумму более 75 млрд. рублей, из них в отчетном году уже было выдано порядка 55 млрд. рублей. Весь 2021год Банк участвовал в 5 программах господдержки предприятий малого и среднего бизнеса. Больше половины всех выданных средств за 2021 год пришлось на программу, реализуемую совместно с Министерством сельского хозяйства РФ. Предприятия агропромышленного комплекса получили в рамках данной программы льготное финансирование с предельной процентной ставкой 5% годовых в размере более 32 млрд. рублей, а общее количество кредитных соглашений составило 450. Более 7 млрд. рублей было направлено Банком на поддержку предприятий по запущенной в середине 2017 года совместной с Минэкономразвития программе льготного финансирования - «Программе 674». С момента запуска Банк заключил 65 по ней 94 кредитных соглашения на общую сумму более 10 млрд. рублей. Программа является дополнительным механизмом к «Программе стимулирования кредитования субъектов малого и среднего предпринимательства» Акционерного общества «Федеральная корпорация по развитию малого и среднего предпринимательства» и ориентирована преимущественно на реализацию инвестиционных проектов. Подводя итоги второй главы, стоит отметить что в 2021 году Группа ВТБ выполнила утвержденные стратегические цели по размеру чистой прибыли и рентабельности собственного капитала. Чистая прибыль достигла исторического уровня в 178,8 млрд рублей и превысила установленную цель на 19%. При этом рентабельность собственного капитала составила 12,3% при целевом ориентире в 10%. Положительное влияние на выполнение целей оказали сильные позиции на рынке кредитования юридических и физических лиц, активный рост пассивов физических лиц и замещение более дорогих источников фондирования, а также положительная динамика доходов от основной деятельности и повышение эффективности затрат по сравнению с 2019 годом. Приоритетом развития группы ВТБ в среднем и малом бизнесе стало создание уникального ценностного предложения и необходимой бизнес-инфраструктуры для обеспечения кратного роста числа клиентов, увеличения объемов бизнеса и диверсификации доходов Группы. По итогам 2020 года объем кредитного портфеля ГБЛ СМБ вырос до 1,1 трлн рублей, а привлеченные средства клиентов до 1,4 трлн рублей. В 2021 году Группа ВТБ обеспечила внедрение новой модели сегментации и обслуживания клиентов.Для увеличения количества привлекаемых клиентов была запущена система дистанционных каналов продаж, включающая партнерский канал, интернет-маркетинг и коллцентр. Для развития ценностного предложения была продолжена реализация проектов по улучшению транзакционных продуктов, внедрению пакетных предложений, разработке новой системы ДБО, оптимизации процессов открытия и ведения счетов, включая онлайн резервирование счета. Также Группой были достигнуты существенные результаты в автоматизации кредитного процесса для клиентов среднего и малого бизнеса. 2.2 Анализ кредитного портфеля Анализ структуры кредитного портфеля является одним из способов определения особенностей и концепции управления кредитным портфелем. В теории и практике банковской деятельности традиционно выделяют следующие критерии для анализа кредитного портфеля: - субъекты кредитования; - объекты и назначение кредита; - сроки кредитования; - размер ссуды; - наличие и характер обеспечения, источники и методы погашения кредитов, кредитоспособность заемщика; - цена кредита; - отраслевая принадлежность заемщика и т.д. Структурный анализ проводится для выявления излишней концентрации кредитных операций в одном сегменте, доли крупных ссуд и ссуд, предоставленных заемщикам с низкой степенью кредитоспособности, что повышает степень совокупного кредитного риска. Структура кредитного портфеля ПАО «ВТБ24» по рассматриваемому критерию характеризуется высокой стабильностью.

Таблица 2.1 Динамика кредитного портфеля ПАО «ВТБ24» по категориям заемщиков Проанализировав данные Таблицы 2.1, можно сделать вывод о том, что ни один показатель не обладает стабильной положительной тенденцией на 51 всем рассматриваемом периоде. Так, например, темп прироста ссудной задолженности кредитных организаций за 2020 г. составил 57,9%, за 2021 г. – 39,1%, а за 2022 г. приобрел отрицательное значение – 4,1%. Показатель ссудной задолженности юридических лиц также не отличался стабильностью и на конец рассматриваемого периода темп его прироста составил 4,1% Что касается ссудной задолженности физических лиц, то тут присутствует резкое снижение, а затем резкое увеличение показателей. Так, например, исследуемый показатель с 01.01.2020 г. по 01.01.2022 г. снизился с 22,3% до -0,6% и увеличился с - 0,6% до 14%. Данный факт, как было упомянуто выше, обусловлен нестабильным финансовым положением потребителя.Рассмотрев состав и структуру кредитного портфеля ПАО «ВТБ24» по категориям заемщиков в целом, необходимо более подробно остановиться на составе и структуре кредитного портфеля физических лиц по видам кредита. Доходность кредитного портфеля также позволяет качественно оценить кредитный портфеля банка.Анализ данных показателей позволил сделать вывод о том, что наиболее доходным видом кредита на протяжении всего исследуемого периода является кредит, выданный физическим лицам. На втором месте по доходности кредитного портфеля находятся кредиты, выданным юридическим лицам. Необходимо отметить, что данный вид кредита отличается от остальной положительной динамики на протяжении всего периода (рост с 8,5 до 11,6). Наименьшую доходность кредитного портфеля банк получает от кредитов, выданных другим банкам. При этом данный показатель колеблется. В результате данного анализа можно сделать вывод, что доходность кредитного портфеля в целом нестабильна. Подводя итог, стоит отметить, что динамика указанных показателей банковского сектора России 2020 г. формировалась под влиянием целого ряда негативных внешних факторов: падения цен на нефть, значительного роста геополитической напряженности, введения секторальных санкций против России. Указанные факторы усугубляли начавшиеся во втором полугодии 2020 г. замедления экономики, обусловленные структурными проблемами. Необходимо также отметить, что в 2021 г. произошло падение реальной заработной платы россиян, что стало тормозом для развития кредитования населения. Все эти обстоятельства послужили причиной для снижения темпов 63 роста кредитного портфеля ПАО «ВТБ24» в течение рассматриваемого периода Однако в 2022 г. экономика России вместе с банковским сектором начала стабилизироваться. Благодаря эффективной экономической политике России произошел рост цен на нефть, на фоне которого укрепилось положения рубля на валютном рынке. Эти факторы существенно замедлили спад российской экономике в 2021 г. Данный факт подтверждается, в том числе тем, что реальная зарплата россиян в 2022 г. выросла, хоть и незначительно (на 0,6%). Однако, несмотря на вышеприведенные обстоятельства, ухудшение макроэкономики страны в 2020 г. и стабилизацию в 2021г., ПАО «ВТБ 24» удалось сохранить качество кредитного портфеля на высоком уровне, в первую очередь благодаря эффективной системе управления кредитным портфелем.

Таблица 2.2 Относительные показатели рискованности кредитного портфеля ПАО «ВТБ 24» за 2019–2022гг Общий коэффициент достаточности резерва на возможные потери по ссудам находится как соотношение суммы сформированных резервов на общую величину кредитных вложений банка. За весь исследуемый период данный показатель примерно в 10 раз ниже рекомендуемого значения — это означает, что у банка недостаточно резервов на покрытие возможного недополучения средств. Показатель степени защиты банка от совокупного кредитного риска отражает соотношение абсолютной величины кредитного риска по ссудам (сумма фактически созданного РВПС) и величины собственных средств. Данный коэффициент не имеет как таковых нормативных значений и обычно полученные результаты сравниваются со значениями соответствующих показателей у конкурирующих банков или с установленным значением, принятым самим банком. Мы лишь можем отметить, что у ПАО «ВТБ 24» данный показатель практически неизменен и лишь за 2022 год произошло его снижение на 0,1. Коэффициент риска кредитного портфеля показывает долю кредитных вложений, уменьшенных на величину прогнозируемых потерь, в общей сумме предоставленных кредитов. Данный коэффициент позволяет наиболее четко определить качество кредитного портфеля с позиции кредитного риска. Среднее рассчитанное значение ПАО «ВТБ 24» за исследуемый период находится на уровне 98 %, что позволяет судить о высоком качестве кредитного портфеля с точки зрения возвратности (восстановления) выданных ссуд. Также можно полагать, что кредитный портфель сформирован за счет кредитов «повышенного качества» (стандартных и нестандартных), при которых коэффициент риска кредитного портфеля минимален, а прогнозируемые потери фактически равны 0. Кроме относительных показателей, которые коммерческий банк рассчитывает для самостоятельного контроля степени риска кредитного портфеля, существуют нормативы, размер которых постоянно отслеживает Банк России. Кредитный портфель клиентов среднего и малого бизнеса ВТБ в 2022 году вырос на 12% и составил 1,42 трлн рублей. Портфель привлеченных средств предпринимателей увеличился на 15% − до 1,75 трлн рублей. В общем объеме кредитного портфеля лидируют предприятия торговли (12%), сферы жилищного и коммерческого строительства, недвижимости и стройматериалов (10,5%), пищевой промышленности и сельского хозяйства (9,4%), транспорта и инфраструктурного строительства (5%). В 2022 году ВТБ продолжил активное участие в реализации государственных программ, количество действующих соглашений по которым сегодня составляет около 32 тысяч. Кредитный портфель среднего и малого бизнеса в рамках льготных инструментов по сравнению с аналогичным показателем 2020 года вырос в 2,3 раза и превысил 476 млрд рублей. Значительный объем портфеля формируют «Программа 1764» Минэкономразвития и «Программа 1528» Минсельхоза (совокупный объем в портфеле 327,3 млрд рублей). В рамках госпрограмм поддержки занятости в период пандемии коронавируса кредитный портфель превысил 98 млрд рублей.Документарный портфель ВТБ в сегменте среднего и малого бизнеса составил 315 млрд рублей (рост за год — на 5%). В рамках стратегии по цифровизации банк развивает продуктовую линейку банковских гарантий и аккредитивов. Среди реализуемых цифровых документарных проектов — экспресс-гарантии для закупочных процедур и обеспечения исполнения коммерческих контрактов, электронные таможенные и налоговые гарантии, а также расширение каналов дистанционного открытия аккредитивов. «Несмотря на сложную ситуацию в экономике и последствия ограничений, в прошлом году нам удалось не только сохранить, но и нарастить ключевые бизнес-показатели. Проведена масштабная работа по кредитной поддержке клиентов, которая позитивно скажется на результатах в сегменте среднего и малого бизнеса в долгосрочной перспективе. Мы по-прежнему сфокусированы на повышении доступности финансирования для российского бизнеса. С этой целью в конце прошлого года ВТБ на 2-2,5 п.п. снизил ставки на всю базовую линейку кредитных продуктов для клиентов СМБ, установив одну из самых низких ставок на рынке — от 8% годовых», − отметил заместитель президента-председателя правления ВТБ Денис Бортников.В 2021 году ВТБ запустил новые цифровые и небанковские сервисы для бизнеса, среди которых − онлайн-бухгалтерия Цифра (Cifra), приложение «ВТБ Бизнес QR» для приема платежей от физических лиц через Систему быстрых платежей, а также мобильное приложение ВТБ Бизнес Lite для дистанционного обслуживания предпринимателей.В направлении расчетного обслуживания ВТБ продолжил развитие продуктов, сервисов и каналов коммуникаций с клиентами. Заявки на открытие и резервирование расчетных счетов стали приниматься дистанционно, а индивидуальные предприниматели, единолично управляющие бизнесом, получили возможность открыть расчетный счет в офисах ВТБ в течение 20 минут. Набирает популярность у бизнеса выездной сервис открытия расчетных счетов, в 2021 году его география расширилась до 30 городов. Для торгово-сервисных предприятий банк представил устройство «ВТБ-касса», сочетающее в себе функции онлайн-кассы и POS-эквайринга. «По результатам 2021 года ВТБ на четверть нарастил клиентскую базу СМБ, что говорит о высокой востребованности продуктов и услуг банка среди предпринимателей. В прошлом году в соответствии с нашими стратегическими целями, мы продолжили работу по повышению качества обслуживания и улучшению клиентского опыта, а также ускорили внедрение новых цифровых решений. Сегодня абсолютное большинство расчетных операций в ВТБ доступны среднему и малому бизнесу дистанционно. ВТБ стремится в ближайшие два года обеспечить такой же высокий уровень онлайн-доступности и других стандартных продуктов для предпринимателей», − подчеркнул Денис Бортников. 3 ОСНОВНЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА 3.1 Проблемы и пути совершенствования кредитования субъектов малого и среднего бизнеса Несмотря на влияние пандемии и действовавших ограничительных мер, которые нанесли серьезный ущерб малому и среднему бизнесу, за 2020 год банки выдали субъектам МСБ кредитов на общую сумму 7,6 трлн рублей, что всего на 2 % ниже показателей 2019-го (см. график 3.1). Сдержать сегмент от существенного падения помогли прежде всего масштабные государственные программы льготного кредитования бизнеса. Согласно информации, представленной банками – участниками анкетирования, в 2020 году ими были предоставлены кредиты с господдержкой на общую сумму около 1,64 трлн рублей (в 2019-м – 627 млрд рублей). Без учета кредитов с господдержкой спад выдач участников анкетирования в 2020 году составил бы около 22 % по сравнению с 2019-м. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||