НДФЛ с доходов в натуральной форме. НДФЛ с доходов в натур ф. Ндфл с дохода, полученного в натуральной форме. Теоретические основы вопроса

Скачать 73.84 Kb. Скачать 73.84 Kb.

|

|

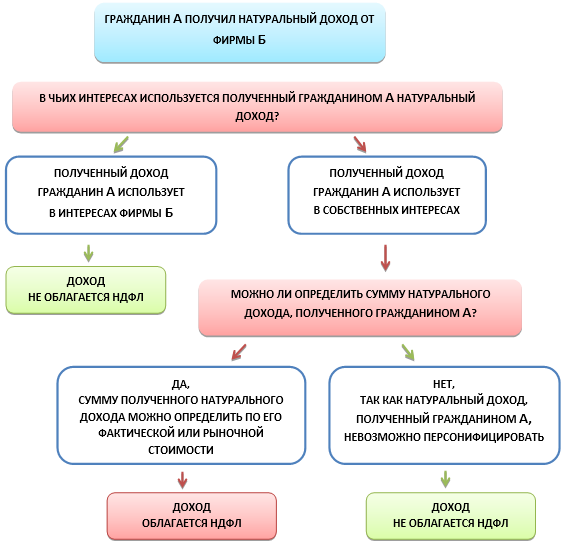

НДФЛ с дохода, полученного в натуральной форме. Теоретические основы вопроса Объектом обложения НДФЛ признаются доходы физических лиц. При чем, согласно статье 210 Налогового кодекса Российской Федерации, при определении налоговой базы, учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды. Согласно статье 210 Налогового кодекса Российской Федерации, к доходам, полученным налогоплательщиком в натуральной форме относятся: - оплата (полностью или частично) за налогоплательщика организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав в интересах налогоплательщика; - полученные налогоплательщиком товары, выполненные в интересах налогоплательщика работы, оказанные в интересах налогоплательщика услуги на безвозмездной основе или с частичной оплатой; - оплата труда в натуральной форме. При получении налогоплательщиком дохода в натуральной форме, налоговая база определяется как стоимость этих товаров (работ, услуг) иного имущества, при этом в стоимость таких товаров (работ, услуг) включается сумма налога на добавленную стоимость, акцизов и исключается частичная оплата произведенная налогоплательщиком. В случае, если налоговый агент, помимо дохода в натуральной форме, выплачивает физлицу доход в денежной форме, НДФЛ с натурального дохода исчисляется и удержать его за счет выплаченного в денежной форме дохода (п. 4 ст. 226 НК РФ), причем сумма удержания не должна быть больше половины доходов физлица, выплачиваемых в денежном виде (п. 4 ст. 226). При определении налоговой базы для обложения НДФЛ с доходов в натуральной форме следует учитывать, что призы и подарки подлежат освобождению от налогообложения в размере 4000 руб., согласно статьи 217 НК РФ. В случае невозможности удержания НДФЛ с дохода в натуральной форме у источника дохода налоговым агентом, сведения об этом передаются в налоговый орган для удержания исчисленного НДФЛ, оформив справку 2-НДФЛ с признаком 2, в срок не позднее 30 марта года следующего за годом выплаты дохода в натуральной форме. В данной ситуации обязанность по уплате НДФЛ и сдаче декларации с его расчетом переходит к физическому лицу, получившему доход в натуральной форме. Если доход в натуральном виде был получен от физлица, не зарегистрированного в качестве предпринимателя, то отчитываться по НДФЛ в налоговый орган и производить по нему оплату должно физлицо, получившее такой доход. Что следует из п. 1 ст. 226 НК РФ, так как такие источники дохода - физлица, не относящиеся к налоговым агентам и не обязаны удерживать и уплачивать НДФЛ с дохода, полученного другими физлицами. Если налоговый агент не исполнит свои обязанности по удержанию и перечислению в бюджет сумм НДФЛ с натуральных доходов физлица при очередной налоговой проверке проверяющие инспекторы начислят штраф в размере 20% от суммы неудержанного и не перечисленного в бюджет налога (ст. 123 НК РФ). Также будут начислены пени за нарушение срока уплаты НДФЛ. В случае, если налоговым агентом отправлены в налоговую инспекцию сообщения о невозможности взыскания налога с натурального дохода, выданного физлицу, штраф применен не будет. Но этот способ поможет только при одном условии: с момента выдачи натурального дохода и до конца текущего года физлицу не перечислялись доходы в денежной форме. О невозможности взимания НДФЛ с натуральных доходов физлица налоговый агент вправе сообщить даже в том случае, если положенный срок был пропущен (письмо ФНС России от 16.07.2012 № ЕД-4-3/11637@). За несвоевременную подачу сообщения о невозможности удержания НДФЛ налоговый агент может понести 2 наказания, размер которых в большинстве случаев намного меньше, чем размер штрафа за неперечисление налога: Штраф в размере 200 руб. за каждый несвоевременно представленный в налоговый орган документ (п. 1 ст. 126 НК РФ). Пени за нарушение срока уплаты НДФЛ. При налогообложении НДФЛ доходов в натуральной форме необходимо помнить некоторые особенности. К которым можно отнести следующие случаи: - не подлежит обложению НДФЛ со стоимости товаров и услуг, которые были выданы физлицу для осуществления им его трудовых обязанностей; - особо можно выделить командировочные, в виду наиболее частого встречающейся ситуации. По общей логике: суммы, выделяемые работодателем на проезд и проживание работников, причисляются к натуральным формам выплат. Соответственно, они считаются доходом работников-физлиц и облагаются НДФЛ. Но это правило не относится к расходам на проезд и проживание работника, произведенным во время его командировки: с них взыскивать НДФЛ не надо, так как эти затраты были осуществлены для исполнения трудовых обязанностей работника по отношению к работодателю; - НДФЛ не облагаются натуральные доходы, которые невозможно персонифицировать, т.е., предметы и услуги, предназначенные для потребления несколькими работниками и по которым трудоемко отследить, в каком количестве и какой работник воспользовался ими. Разобраться подлежит ли полученный в натуральной форме доход обложению НДФЛ поможет схема  - Если работодатель должен обеспечивать своих работников бесплатным питанием в соответствии с законодательством, то в таком случае НДФЛ с натурального дохода, полученного в виде бесплатных продуктов или питания, удерживать не надо (п. 3 ст. 217 НК РФ); 1.2. Практические задания к вопросу «Обложение НДФЛ дохода, полученного в натуральной форме» . Задание 1. Физическим лицом получен доход в натуральной формы в сумме 10000 руб. от организации, где не получает доходов в денежной форме. Исчислите НДФЛ и раскройте порядок его удержания. Задание 2. Иванову И.И. от организации где он работает в мае с частичной оплатой 5000 руб., получен диван стоимостью 45000 руб., определите НДФЛ с дохода в натуральной форме и порядок удержания, если его ежемесячный оклад Иванова составляет 12000 руб. и вычетами он не пользуется. Задание 3. Иванову И.И. организацией, где он работает в марте произведен ремонт крыши на сумму 135000 руб. с частичной оплатой 25000 руб., определите НДФЛ с дохода в натуральной форме и порядок удержания, если его ежемесячный оклад Иванова составляет 20000 руб. и вычетами он не пользуется. Задание 4. Иванову И.И. в феврале организацией, где он работает оплачены билеты на самолет при выезде к ребенку студенту и обратно, стоимость билета в одну сторону 8000 руб. Определите НДФЛ с дохода в натуральной форме и порядок удержания, если его ежемесячный оклад Иванова составляет 15000 руб. и вычетами он не пользуется. Задание 5. Иванову И.И. от организации, где он работает в апреле бесплатно в его личное пользование получен компьютерный стол стоимостью 35000 руб., определите НДФЛ с дохода в натуральной форме и порядок удержания, если его ежемесячный оклад Иванова составляет 15000 руб. и вычетами он не пользуется. Задание 6. Иванов И.И. в течении года в качестве подарка ко дню рождения получил от организации ноутбук стоимостью 35 000 руб. Поле этого он получил зарплату в сумме 7000 руб. за последние и уволился. Определите НДФЛ и порядок его уплаты. Задание 7. Организация на свое усмотрение, считая условия работы приносящими вред здоровью, обеспечивает своих сотрудников каждую смену бесплатными молоком стоимостью 60 руб. за каждую бутылку. Подлежит ли налогообложению полученный доход в натуральной форме? Если да, произведите примерный расчет НДФЛ за месяц на одного работника, дополнив условия задачи необходимыми данными. Задание 8. Организация обеспечивает каждую смену бесплатными молоком стоимостью 58 руб. за каждую бутылку своих сотрудников за работу в цехе по производству наносящему вред здоровью, согласно российского законодательства. Подлежит ли налогообложению полученный доход в натуральной форме? Если да, произведите примерный расчет НДФЛ за месяц на одного работника, дополнив условия задачи необходимыми данными. Задание 9. Организация обеспечивает через услуги специальной фирмы по доставке обедов бесплатными обедами всех своих сотрудников, из расчета 300 руб. стоимость каждого обеда. Подлежит ли налогообложению полученный доход в натуральной форме? Если да, произведите примерный расчет НДФЛ за месяц на одного работника, дополнив условия задачи необходимыми данными. Задание 10. Организация обеспечивает через услуги специальной фирмы бесплатными перекусами по типу шведского стола всех своих сотрудников, из расчета 650 руб. стоимость однодневной доставки перекусов. Подлежит ли налогообложению полученный доход в натуральной форме? Если да, произведите примерный расчет НДФЛ за месяц на одного работника, дополнив условия задачи необходимыми данными. |