курчась. Курсовая работа_Скобцов_ПФБ-3-014. Оценка эффективности использования финансовых ресурсов предприятия

Скачать 0.97 Mb. Скачать 0.97 Mb.

|

2 Методы и инструменты оценки финансовых ресурсовОценкой эффективности финансовых ресурсов называют комплекс методик по накоплению, переработке и анализу качественной и количественной информации, касающейся финансов предприятия. В успешных компаниях финансовый анализ взаимосвязан с управленческим, позволяя вовремя обнаружить и искоренить негативные тенденции и усилить позитивные. Оценка финансовых ресурсов выполняется для того, чтобы принять обоснованные управленческие решения. На предприятиях проводится как внешний, так и внутренний анализ: внутренним анализом занимаются сотрудники компании, используя более широкую базу (не только данные открытой отчетности, но и специфическую внутреннюю отчетность, вплоть до того, каков процент брака и рекламаций по тому или иному виду продукции) и большую степень детализации (то есть изучается не только общий результат предприятия, но и локальные показатели отдельных подразделений); чаще всего данные внутреннего финансового анализа не предоставляются общественности и могут быть достаточно специфическими, в них отражаются не только результаты, но и механизмы, которые к ним привели; внешний анализ выполняется сторонними специалистами, представляющими интересы как бизнеса (партнеров, кредиторов, инвесторов), так и контролирующих органов (например, Федеральная налоговая служба), СМИ, научных организаций; целью проведения внешнего анализа являются: определение степени рисковости вложений капитала в предприятие, прогнозирование возможной доходности инвестиций, конкурентоспособности фирмы; отчеты максимально формализованы. В зависимости от сферы деятельности, выбираются и источники информации. Могут использоваться как все указанные, так и часть указанных в таблице 1. Таблица 1. – Источники данных анализа5

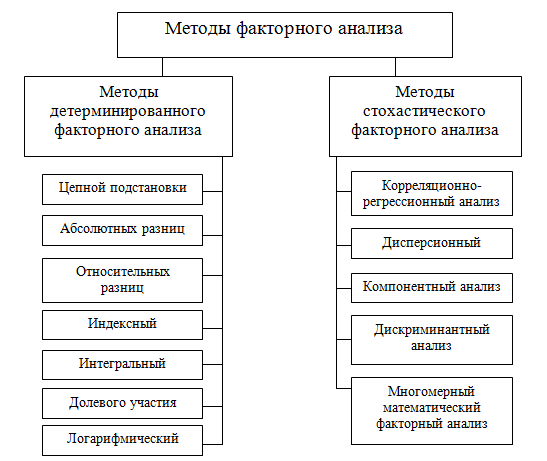

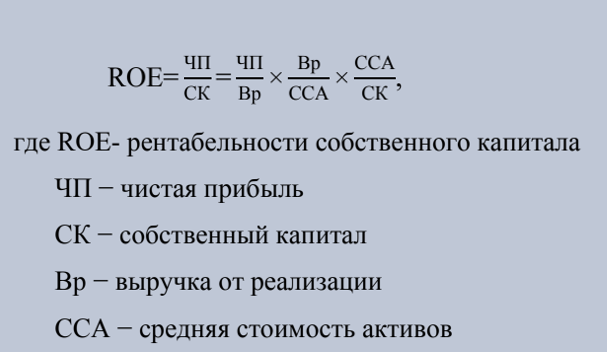

Эффективная оценка управления финансовыми ресурсами достигается с помощью факторного анализа, так как данный анализ является методикой комплексного и системного изучения измерения воздействия факторов на величину результативных показателей. Виды факторного анализа представлены на рис 5. Эффективная оценка управления финансовыми ресурсами достигается с помощью факторного анализа, так как данный анализ является методикой комплексного и системного изучения измерения воздействия факторов на величину результативных показателей. Виды факторного анализа представлены на рис 5.Рисунок 5. – Методы факторного анализа6 Рассмотрим один из важнейших показателей эффективности предпринимательской деятельности – эффективность управления финансовыми ресурсами, сформированными за счет собственного капитала, который определяется как отношение чистой прибыли к собственным средствам предприятия.  Важнейшим показателем, который позволяет оценить, насколько организация эффективно управляет своими ресурсами, является показатель чистой рентабельности собственного капитала ROE (Return On Equity). Используя формулу Дюпона можно легко увидеть, что рентабельность собственного капитала зависит от рентабельности продаж, оборачиваемости активов и структуры капитала (коэффициента финансовой зависимости). Полная формула расчётов показателя представлена на рис 6. Важнейшим показателем, который позволяет оценить, насколько организация эффективно управляет своими ресурсами, является показатель чистой рентабельности собственного капитала ROE (Return On Equity). Используя формулу Дюпона можно легко увидеть, что рентабельность собственного капитала зависит от рентабельности продаж, оборачиваемости активов и структуры капитала (коэффициента финансовой зависимости). Полная формула расчётов показателя представлена на рис 6.Рисунок 6. – Формула рентабельности капитала7 Специалистами фирмы Дюпон была предложена схема факторного анализа. В факторной модели корпорации Дюпона впервые несколько показателей увязываются вместе и приводятся в виде треугольной структуры, в вершине которой находится коэффициент рентабельности совокупного капитала ROA, характеризующий эффективность использования средств. Совокупный капитал состоит из собственного и заемного капиталов. На наш взгляд, рентабельность собственного капитала является одним из самых важных показателей, так как с ее помощью можно оценить эффективность использования финансовых ресурсов.  Достаточно эффективным способом оценки является использование жестко детерминированных факторных моделей; один из вариантов подобного анализа как раз и выполняется с помощью модифицированной факторной модели Дюпона. В данном случае имеется ввиду трехфакторная модель Дюпона, которая охватывает уровень рентабельности продаж, скорость оборота активов и структуры капитала предприятия. Схема трехфакторной модели Дюпона представлена на рис 7 Достаточно эффективным способом оценки является использование жестко детерминированных факторных моделей; один из вариантов подобного анализа как раз и выполняется с помощью модифицированной факторной модели Дюпона. В данном случае имеется ввиду трехфакторная модель Дюпона, которая охватывает уровень рентабельности продаж, скорость оборота активов и структуры капитала предприятия. Схема трехфакторной модели Дюпона представлена на рис 7Рисунок 7. – Трёхфакторная модель Дюпона8 Данная модель описывает зависимость показателя эффективности деятельности от трех факторов, а именно от уровня рентабельности, скорости оборота активов и структуры капитала организации. Трехфакторная модель рентабельности активов позволяет оценить влияние: рентабельности продаж; фондоёмкости производства продукции; оборачиваемости оборотных средств. Чаще всего последовательно или параллельно применяют несколько методик. Это позволяет получить полную картину финансового состояния в разных разрезах. Вертикальный анализ: в основе этого вида анализа – то, что итоговые показатели (на отчетную дату) принимаются равными 100%. Далее отдельные части (статьи) выражаются в виде процентов от целого. Иначе говоря, в процессе такого анализа выясняется удельный вес каждой составляющей в общем результате. Сравнительный (пространственный) анализ: главное в этом подходе – сопоставление между собой отдельных групп показателей. При этом по группам разбивается финансовая отчетность филиалов, подразделений компании. В качестве базы для сравнения могут выступать данные по таким же группам показателей у конкурентов или в целом по отрасли: сравнение с конкурентами помогает понять, какие меры помогут занять выгодную позицию по отношению к конкретным компаниям; сравнение со средними показателями по отрасли показывает резервы, задействовав которые можно улучшить свои показатели; сравнение сопоставимых данных между подразделениями компании дает пространство для маневра внутри компании и перераспределения ответственности и ресурсов между отделами; сравнение текущих показателей с плановыми позволяет вовремя отследить отставание или опережение компанией и принять меры для исправления ситуации и извлечения из нее пользы. Трендовый анализ: Разновидность горизонтального анализа, выделяемая в отдельный метод. Суть его в том, что показатели какого-то периода принимаются базовыми. С этой базой сравниваются показатели других периодов. На основе выявленных отклонений формируется тренд. Этот тренд служит основой для построения прогнозов на перспективу. Анализ коэффициентов (относительных показателей): Один из наиболее важных по мнению экспертов методов. Чаще всего рассчитываются показатели платежеспособности и ликвидности. Иными словами, выясняется, есть ли у компании финансы для оплаты всех своих обязательств и насколько легко и быстро имущество может быть трансформировано в деньги. Кулакова Ю. Н. описывает систему ABC – анализа как наиболее эффективный метод контроля за запасами. Стоит отметить, что данный метод поддерживается и зарубежными учеными. Метод ABC-анализа основывается эмпирическом правиле Парето, согласно которому 20% запасов обеспечивают 80% продаж (закупок) и их реализация приносит 80% дохода. Суть данной системы оценки представлена в таблице 2. Таблица 2. – Классификация запасов материальных ресурсов по методу ABC анализу9

Так же еще одним из самых популярных методов в странах зарубежья является XYZ анализ, заключающийся в исследовании стабильности продаж. В отличии от АВС-анализа, позволяющего определить значение вклада какого-либо товара в общую прибыль компании или в стоимость запасов, XYZ анализ имеет дело со скачками, отклонениями, нестабильностью сбыта, в зависимости от стабильности спроса делит товары на группы: категория Х – товары со стабильными продажами; категория Y – характеризуется большими отклонениями; категории Z – товары, продажи которых невозможно прогнозировать. Чтобы предсказать спрос на те или иные товары в последующем периоде необходимо найти разницу между реальной продажей за единицу периода и средним арифметическим продаж (меньшее значение этой разницы для конкретного товара говорит о большем спросе на него в дальнейшем). Дифференциация номенклатуры по группам в зависимости от точности прогнозирования и равномерности спроса является основной целью XYZ-анализа. Изучены методы и инструменты оценки финансовых ресурсов, можно сделать следующий вывод, что запасы финансовых ресурсов и правильность выбранного метода оценки финансовой эффективности оказывают существенное влияние на конкурентоспособность и финансовые результаты предприятия. Без создания оптимальной величины запасов и денежных фондов и резервов невозможно обеспечить надежность поставок продукции потребителям. Если предприятие нерационально использует свои ресурсы, то рискует потерять клиентов и, следовательно, прибыль, а также станет менее конкурентоспособным на рынке. При низком уровне товарных запасов и отсутствие каких-либо резервов оно несет убытки, связанные с потерей потенциальных клиентов. Средний уровень товарных запасов и наличие дополнительных финансовых резервов уменьшает возможность потери потенциальных клиентов и выгоды, что отражается на финансовых результатах деятельности предприятия. В настоящее время существует огромное разнообразие моделей оценки запасов материальных ресурсов, схожей чертой которых является то, что они направлены на эффективное управление запасами в любых условиях, дабы избежать нарушения финансовой устойчивости и увеличения издержек предприятия из-за их неправильного распределения ресурсов. |