Конспект. Организационная структура коммерческого банка, полномочия и ответственность отдельных подразделений

Скачать 103.95 Kb. Скачать 103.95 Kb.

|

|

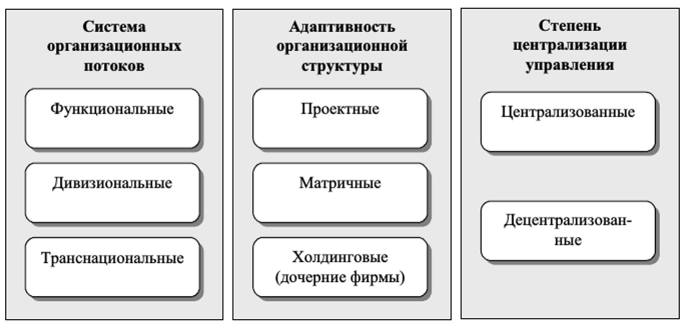

Организационная структура коммерческого банка, полномочия и ответственность отдельных подразделений. В России банки могут создаваться на основе любой формы собственности: частной, коллективной, акционерной, смешанной. По способу формирования уставного капитала, как говорилось в начале этой главы, банки подразделяются на акционерные (открытого и закрытого типа) и банки, созданные в форме общества с ограниченной ответственностью либо общества с дополнительной ответственностью. Для банков, созданных в любой форме хозяйственного общества, характерно, что собственником его капитала и другого имущества выступает само общество, т.е. банк. Паевые коммерческие банки организованы на принципах общества с ограниченной ответственностью, т.е. общества, где ответственность каждого участника (пайщика) ограничена пределами его вклада в общий капитал банка. Участнику банка, полностью внесшему свой вклад в уставный фонд, выдается свидетельство, не относящееся к категории ценных бумаг. При этом за ним сохраняется право, с согласия остальных участников банка, уступить свою долю или часть доли другим участникам банка и третьим лицам. При передаче доли третьему лицу к нему переходят все права и обязанности, принадлежащие участнику, уступающему ее полностью или частично. Доля любого из участников общества может быть приобретена самим обществом, но в этом случае оно обязано в течение года передать ее другим участникам или третьим лицам. Расширение уставного фонда банка может осуществляться как за счет внесения участниками дополнительных взносов, так и за счет вступления в банк новых участников. Вопрос о вступлении новых участников и размерах их вклада в уставный фонд банка решается на общем собрании участников. У банков, функционирующих как акционерное общество, уставный капитал разделен на определенное число акций равной номинальной стоимости, размещаемых среди юридических лиц и граждан. Акционеры отвечают по обязательствам банка в пределах их вклада в общий уставный капитал. Они не вправе требовать от банка возврата этого вклада (за исключением некоторых особых случаев), что повышает устойчивость и надежность банка и создает для банка прочные основы для управления его ликвидностью. Акционерные банки бывают организованы в форме закрытых (ЗАО) и открытых (ОАО) акционерных обществ. Акции банков — ЗАО могут переходить из рук в руки только с согласия большинства акционеров. Акции банков — ОАО могут переходить из рук в руки без согласия других акционеров и распространяться в порядке открытой подписки. Подписка на ценные бумаги считается открытой, если список покупателей ценных бумаг не утверждается заранее учредителями или руководящими органами банка-эмитента, и в результате эти бумаги может приобрести любое лицо. Открытая подписка требует от банка широкой информации о своей деятельности. Для формирования уставных капиталов российских банков допускается привлечение иностранных инвестиций. Под кредитными ортипизациями с иностранными инвестициями, в соответствии с Положением Банка России от 23 апреля 1997 г. № 437 «Об особенностях регистрации кредитных организаций с иностранными инвестициями и о порядке получения предварительного разрешения Банка России на увеличение уставного капитала зарегистрированной кредитной организации за счет средств нерезидентов», понимаются кредитные организации-резиденты, уставный капитал которых сформирован с участием средств нерезидентов независимо от их доли в уставном капитале. Кредитная организация обязана получить предварительное разрешение Банка России на увеличение своего уставного капитала за счет средств нерезидентов на отчуждение (в том числе продажу) своих акций (долей) в пользу нерезидентов, а участники кредитной организации — резиденты — на отчуждение принадлежащих им акций (долей) кредитной организации в пользу нерезидентов. Размер (квота) участия иностранного капитала в банковской системе Российской Федерации устанавливается федеральным законом по предложению Правительства РФ, согласованному с Банком России. Указанная квота рассчитывается как отношение суммарного капитала, принадлежащего нерезидентам в уставных капиталах кредитных организаций с иностранными инвестициями, и капитала филиалов иностранных банков к совокупному уставному капиталу кредитных организаций, зарегистрированных на территории Российской Федерации. Возможность создания банка, принадлежащего одному лицу (юридическому или физическому), практически исключена, так как в соответствии с действующим законодательством уставный капитал банка формируется из средств не менее трех участников. Организационное устройство коммерческих банков соответствует общепринятой схеме управления акционерным обществом. Высшим органом коммерческого банка является общее собрание акционеров (участников), которое должно проходить не реже одного раза в год. На нем присутствуют представители всех акционеров банка на основании доверенности. Для участия руководителей предприятий- акционеров доверенности не требуется. Общее собрание правомочно решать внесенные на его рассмотрение вопросы, если в заседании принимает участие не менее трех четвертей акционеров банка. Общее руководство деятельностью банка осуществляет совет директоров банка (наблюдательный совет). На него возлагаются также наблюдение и контроль за работой правления банка. Состав совета, порядок и сроки выборов его членов определяются уставом коммерческого банка. Совет банка определяет общие направления деятельности банка, рассматривает проекты кредитных и других планов банка, утверждает планы доходов и расходов и прибыли банка, рассматривает вопросы об открытии и закрытии филиалов банка и другие вопросы, связанные с деятельностью банка, его взаимоотношениями с клиентами и перспективами развития. Исполнительные органы банка — правление и председатель — осуществляют руководство текущей деятельностью банка и его филиалов. Правление банка предоставляет в распоряжение ревизионной комиссии все необходимые для проведения ревизии материалы. Результаты проведенных проверок комиссия направляет правлению банка. В целях обеспечения гласности в работе коммерческих банков и доступности информации об их финансовом положении их годовые балансы, утвержденные общим собранием акционеров, а также отчет о прибылях и убытках должны публиковаться в печати (после подтверждения достоверности представленных в них сведений аудиторской организацией). Контроль за финансово-хозяйственной деятельностью банка осуществляет служба внутреннего контроля на основании положения «Об организации внутреннего контроля в банках». В целях оперативного кредитно-расчетного обслуживания предприятий и организаций — клиентов банка, территориально удаленных от места расположения коммерческого банка, он может организовывать филиалы и представительства. При этом вопрос об открытии филиала или представительства коммерческого банка носит уведомительный характер, при котором банк информирует территориальное учреждение (Главное управление) Банка России о месте открытия филиала или представительства в регионе. Филиал банка — обособленное структурное подразделение, расположенное вне места его нахождения и осуществляющее все или часть его функций. Филиал не является юридическим лицом и совершает делегированные ему головным банком операции в пределах, предусмотренных лицензией Банка России. Он заключает договоры и ведет иную хозяйственную деятельность от имени коммерческого банка, его создавшего. Представительство является обособленным подразделением коммерческого банка, расположенным вне места его нахождения, не обладающим правом юридического лица и не имеющим самостоятельного баланса. Оно создается для обеспечения представительских функций банка, совершения сделок и иных правовых действий. Представительство не занимается расчетно-кредитным обслуживанием клиентов и не имеет корреспондентского счета. Для осуществления хозяйственных расходов ему открывают текущий счет. По сфере обслуживания банки можно подразделить на региональные (местные), межрегиональные, национальные и международные. К региональным банкам относятся банки, которые обслуживают главным образом местных клиентов, клиентов одного региона. К ним можно отнести и муниципальные банки, обслуживающие потребности определенного региона (города). Межрегиональные банки обслуживают потребности нескольких регионов. Национальные банки — это банки, осуществляющие деятельность внутри страны и обслуживающие главным образом потребности клиентов своих стран; международные банки преимущественно обслуживают связи клиентов разных стран. По числу филиалов банки подразделяются на бесфилиальные и многофилиальные. Банки имеют право создавать дочерние банки и дочерние кредитные учреждения. Дочерним банком (кредитным учреждением) в Российской Федерации считается банк (кредитное учреждение), в котором головным банком за счет своей прибыли приобретено более 50% уставного капитала, и этот факт отражен в его уставе. Взаимоотношения с головным банком регулируются учредительным договором и уставом дочернего банка (кредитного учреждения). При этом дочерний банк является юридическим лицом и действует как самостоятельная коммерческая организация. Он обладает обособленным имуществом, в том числе и собственным капиталом, несет ответственность по своим обязательствам и имеет свой корреспондентский счет в РКЦ Банка России по месту его нахождения. Основываясь на действующем законодательстве, органы управления кредитной организацией в общем виде можно представить в следующем виде (рис. 3.1). Для выполнения своих обязанностей и функций в кредитной организации создается управленческая структура, т.е. аппарат управления. Под структурой управления понимается состав звеньев и уровней (ступеней) управления, их взаимосвязь и подчиненность. Структура аппарата управления выражает формы разделения труда в сфере управления банком. Для эффективной работы кредитной организации важно четко и ясно определить функциональные обязанности и полномочия служащих, а также их взаимоотношения. Каждый сотрудник банка должен понимать, что ожидается от него, какими полномочиями он обладает, какими должны быть его взаимоотношения с другими служащими. Это достигается с помощью представленной в виде схемы управленческой структуры кредитной организации, дополненной положениями, соответствующими справочниками (инструкциями), технологическими картами и должностными обязанностями.  Рис. 3.1. Схема управления кредитной организацией При рационализации системы управления рекомендуется построить схему структуры кредитной организации с системой внутренних взаимосвязей. При построении таких схем необходимо учитывать следующее: • схема дает лишь общие контуры структуры организации; • она должна быть доступна для понимания, содержать минимальное количество деталей; • не существует стандартных построений организационной структуры, каждый банк имеет свои особенности. Схема должна отражать реальную структуру банка и не являться своего рода теоретическим стандартом. Как правило, если схему структуры трудно составить, то причина может заключаться в том, что сама организация дефектна, т.е. с течением времени ее структура стала неэффективной, громоздкой, а линии взаимоотношений стали искаженными. Схема кредитной организации должна быть подвергнута тщательному анализу на предмет обнаружения накладок полномочий, недостаточно управляемых звеньев банковского процесса и т.п. Схема позволяет выделить линии взаимозависимости и отношений внутри кредитной организации, что является позитивной стороной использования схематичных построений. Недостатком использования схематичных построений является ее статичность. Схема строения кредитной организации быстро устаревает. Она отражает организацию в определенный момент времени, в этом смысле она статична. Но так как бизнес динамичен, то несмотря на то, что основная структура кредитной организации остается неизменной в течение длительного времени, в рамках этой структуры возникает много изменений (например, кадровых), что, естественно, требует внесения определенных замен и дополнений. Также в схеме не отражаются неформальные отношения, что снижает ее практическую значимость. Схемы могут привести к бюрократизму. Они, по существу, негибки и отражают устойчивые каналы взаимоотношений, но не указывают наиболее рациональных, коротких связей, которые весьма часто возникают в процессе деятельности кредитной организации. Наконец, нередко возникают трудности в представлении об уровнях значимости. Неправильное впечатление может возникнуть в результате чтения схемы, где на одной горизонтальной линии показаны несколько менеджеров, что якобы подразумевает их одинаковый статус. Поэтому иногда довольно сложно с требуемой точностью обозначить реальные отношения, разную значимость должностей и положений. Для упорядочения этого процесса в банке необходимо иметь общее руководство (справочник) по организационному построению банка или отдельные справочники (инструкции), которые содержат перечень должностей с их подробным описанием (часто в форме описания служебных обязанностей, взаимоотношений, полномочий, соответствующих принципов и практики). Распределение обязанностей означает определение масштаба полномочий и меры ответственности по каждой должности, обозначенной на схеме. В документе «Распределение обязанностей» должны содержаться следующие положения: название должности; отдел, в котором имеется эта должность; уровень положения; описание выполняемых функций; обязанности и права; взаимоотношения с руководством, коллегами и подчиненными; число подчиненных, их особенности; должность непосредственного руководителя; особые полномочия (обязанности); ограничения в полномочиях (например, возможность действовать по своему усмотрению, определение величины денежных средств). Структура банка, количество отделов, специализация служб, состав руководства, распределение полномочий и т.д. определяются экономической целесообразностью и другими факторами. Организационная структура кредитной организации, построенная по принципу функциональной подчиненности (подавляющее большинство российских банков являются универсальными, которым свойственна именно такая организационная структура), обеспечивает согласованность отдельных видов деятельности банка и усилий подразделений по выполнению основных задач и целей. Самый общий вид такой организационной структуры представлен на рис. 3.2.  Рис. 3.2. Принципиальная схема организации аппарата банка Для выполнения своих обязанностей и функций в кредитной организации создается управленческая структура, т.е. аппарат управления. Анализируя мировой опыт, можно выделить три принципа классификации организационных структур: • по системе организационных потоков; • по адаптивности; • по степени централизации управления (рис. 3.3).  Рис. 3.3. Классификация организационных структур Система организационных потоков В целях обеспечения четкой работы управленческих звеньев необходимо разделение труда между банковскими подразделениями, разделение их функций, регламентация деятельности каждого работника, подбор компетентных кадров. Организационные структуры банков различаются прежде всего по принципу организации документооборота и информационных потоков[1]. Бюрократическая модель движения информации при этом может выступать в трех основных формах: • функциональные организационные структуры; • дивизиональные организационные структуры; • организационные структуры банков, действующих на международных рынках. При функциональной организационной структуре вся деятельность банка подразделяется между службами, осуществляющими строго регламентированные функции, выполнение которых ведет к достижению целей менеджмента. Управление операциями основано на четком разделении полномочий и функций по аккумуляции ресурсов и способов их использования. Дивизиональная организационная структура предполагает деление банковской деятельности в соответствии с видами предлагаемой банковской продукции, группами потребителей или по региональным признакам. Такая структура предполагает выделение внутри банка соответствующих подразделений, предоставляющих клиентам набор определенных финансовых услуг, имеющих свои службы, аппарат управления и плановую смету затрат с последующим отчетом о полученной прибыли. Организационные структуры транснациональных банков, действующих на международных рынках, имеют тенденцию к глобализации. Различают глобальные структуры с региональной и продуктовой ориентацией. Адаптивность структуры — второй главный принцип классификации в банковском менеджменте. Адаптивные организационные структуры стали применяться зарубежными банками в 70—90-е гг., когда резко возросла конкуренция со стороны небанковских институтов, прежде всего инвестиционных фондов. В этих условиях особое значение стала приобретать своевременная и адекватная реакция на изменение рыночных ситуаций, которая была невозможна при использовании традиционных бюрократических структур. Так появились адаптивные организационные структуры. В мировой практике известно три основных вида адаптивных структур, каждая из которых призвана решать свойственные ей задачи и функционировать в определенных условиях, имея свои отличительные особенности. I. Проектные структуры предназначены для решения стоящих перед банком конкретных крупномасштабных задач, например введения кредитных карточек или системы банковских услуг на дому. Это требует от банка отдельного руководства этими проектами, которое бы позволило в кратчайшие сроки с максимальной эффективностью и без ущерба для основной деятельности банка разработать и ввести новый банковский продукт. Проектные структуры — это временные организационные образования, вводимые в действующую структуру банка и относительно автономные в плане руководства осуществления проекта. После реализации финансового проекта и ввода в действие задуманной системы специально созданная для этих целей проектная структура, в состав которой входила группа специалистов и руководящих работников банка, распускается. II. Матричные структуры соединяют преимущества функциональной и дивизиональной структуры, обладая необходимой гибкостью. Матричные структуры создаются также для реализации крупномасштабных проектов. На имеющуюся в банке структуру особым образом «накладывается» временная матричная структура. Полученная в результате «многоэтажная» организация достаточно эффективно может решать вопросы повседневной деятельности банка и осуществления запланированного проекта. В отличие от проектных структур матричная организация находится под воздействием руководителей структурных подразделений банка, что создает условия для постоянного и эффективного контроля. Это особенно важно при осуществлении банками крупных инвестиционных проектов. III. Конгломераты дочерних фирм представляют собой соединение нескольких структур, позволяющих банку четко реагировать на изменения рыночных условий. Появление конгломератов в банковской сфере было связано с развивающейся практикой поглощений и приобретений крупными банками мелких. В России такая форма организации представлена довольно широко, она связана как с проникновением на новые рынки (форма роста банковской организации), так и с диверсификацией услуг (ценные бумаги). Конгломерат предполагает наличие руководства из единого центра, однако банковские подразделения сохраняют определенную самостоятельность, особенно в отношении принимаемых решений, касающихся текущей деятельности. При холдинговой структуре ее центральное звено владеет контрольным пакетом акций дочерних структур. Это особенно важно при создании финансово-промышленных групп. Таким образом, адаптивные структуры решают важнейшую задачу — адаптировать организацию к изменяющимся рыночным условиям и, как следствие, получают широкое практическое распространение. Выбор организационных структур, отличающихся степенью централизации, зависит от размеров и финансовой устойчивости банка, а также от внешних условий. Выбор рациональной степени централизации деятельности для каждого банка свой. Каждая из структур, отличающаяся степенью централизации, имеет свои преимущества и недостатки, которые необходимо учитывать при делегировании полномочий нижестоящим звеньям управления. Нижестоящие звенья банка всегда (и вполне справедливо) стремятся к большей степени децентрализации, поскольку снизу, в непосредственном контакте с клиентами, отчетливо проявляются недостатки и наиболее перспективные направления менеджмента. Четкое разграничение функций центра и низовых элементов управления наилучшим образом балансирует интересы структурных подразделений и банка в целом. Децентрализация управления банком зависит от компьютеризации, включения в сети глобальных информационных систем, развития системы контроля кредитных рисков, квалификации банковских работников и др. Наиболее рациональным способом диверсификации банковского обслуживания является создание банком конгломерата дочерних структур. Практически все организационные изменения должны быть направлены на повышение качества обслуживания клиентуры, расширение рынка, увеличение объемов совершаемых операций и введение новых, более совершенных технологий и методов работы, а это в свою очередь требует соответствующей переподготовки персонала. Изменения в структуре банка, связанные с расширением сферы деятельности и предложением новых продуктов, сопровождаются, как правило, введением в штат новых специалистов по отдельным отраслям банковской и других видов деятельности. Однако любое изменение в кадровом составе банка способно нарушить устоявшийся процесс коммуникаций и координацию деятельности отдельных служб. Интенсивное освоение всех новых видов банковских продуктов и услуг сопровождается значительным увеличением штата сотрудников банка и проблемами в координации и управлении деятельностью многочисленных подразделений банка, хотя организационная структура не может слишком часто модифицироваться. С другой стороны, изменения ситуации на рынке финансовых услуг, активность конкурентов приводят к необходимости новых структурных перестроек, что может быть связано с необходимостью сокращения штатов. В этих условиях любая структурная перестройка будет ассоциироваться у банковских служащих с возможным сокращением штата. Из-за отсутствия заинтересованности служащих в структурных изменениях организационная структура может потерять свое важнейшее свойство — гибкость. |