КР Абдулганеева 2. Организация контроля за правильностью начисления и полнотой уплаты таможенных платежей в Российской Федерации

Скачать 130.86 Kb. Скачать 130.86 Kb.

|

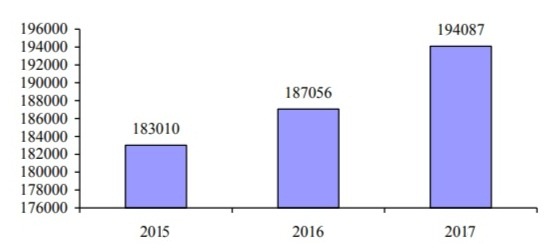

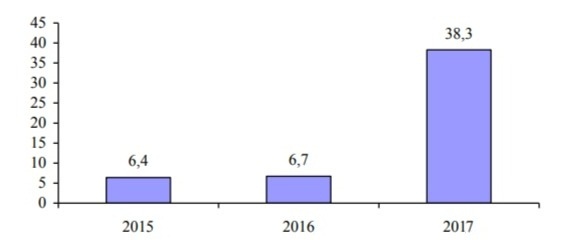

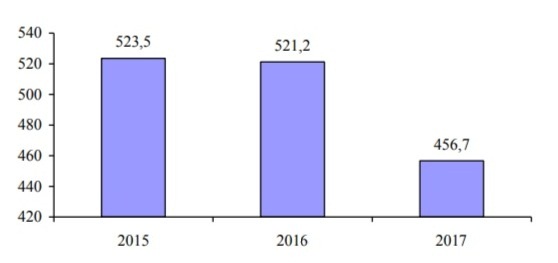

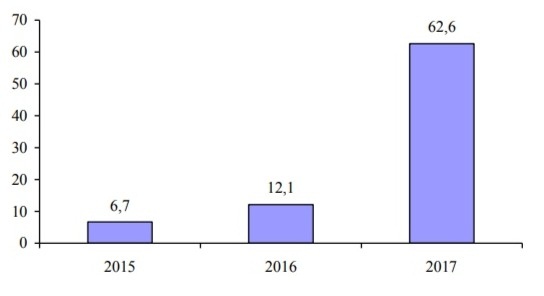

Рисунок 2.2.1 – Количество проведенных таможенных проверок  Рисунок 2.2.2 – Динамика взысканных таможенных платежей и штрафов, млн. руб. Таким образом, в результате таможенного контроля в течение анализируемого периода были успешно выполнены показатели эффективности деятельности.  Рисунок 2.2.3 – Динамика доначислений на одну проверку, тыс. руб. Отмечается рост сумм взысканных таможенных платежей (в 2016 г. – на 4,69% по сравнению с 2015 г., в 2015 г. – в 5,7 раз по сравнению с 2016 г.).  Рисунок 2.2.4 – Доля взысканных таможенных платежей и штрафов от суммы доначисленных таможенных платежей и наложенных штрафов по результатам таможенного контроля , % Положительная динамика характерна и для показателя эффективности деятельности «Доля взысканных таможенных платежей и штрафов от суммы доначисленных таможенных платежей и наложенных штрафов по результатам таможенного контроля» – в 2015 г. он составил 6,7%, в 2016 г. – 12,1%, а в 2017 г. – уже 62,6%. При этом контрольное значение данного показателя в 2017 года было установлено в размере 41,0%, следовательно, он выполнен Таможенной службой на 152,68%. Динамика данных показателей свидетельствует о повышении эффективности таможенного контроля. В результате видно, что существенного изменения в структуре проведенных таможенных проверок не произошло. Помимо рассмотренных показателей, также подлежит оценке ряд показателей эффективности контроля за правильностью исчисления, своевременностью и полнотой перечисления таможенных и иных платежей в федеральный бюджет. Их можно наблюдать в ниже предствленной таблице 2.2.2. Таблица 2.2.2 – Показатели эффективности контроля за правильностью исчисления, своевременностью и полнотой перечисления таможенных и иных платежей в федеральный бюджет за 2015–2017 гг.

Нормативные значения данных показателей устанавливаются ФТС России отдельно по каждому региональному таможенному управлению и таможням, непосредственно подчиненным ФТС России, и степень выполнения данных показателей позволяет оценить эффективность деятельности таможенного органа. На протяжении анализируемого периода показатель «Доля таможенных платежей, фактически уплаченных или взысканных по решениям о корректировке таможенной стоимости товаров, которые впоследствии были отменены, в общей сумме таможенных платежей, фактически уплаченных или взысканных по решениям о корректировке таможенной стоимости товаров» ФТС не выполняется (не соответствует установленному значению). В 2015 г. данный показатель равен 29,4% при установленном максимальном значении 4%, в 2016 г. – 50,77% при максимуме в 6%, в 2017 г. – 64,7 вместо максимального допустимых 20%. Это говорит о большой доле ошибок, допускаемых Челябинской таможней приосуществлении корректировок таможенной стоимости. Следствие этого явления – отмена решений о корректировке и возврат (зачет) излишне уплаченных (взысканных) денежных средств, что понижает эффективность деятельности таможенного органа. Следующий показатель «Доля таможенных платежей, не выполнен в 2015 г., составив 91,4% при установленном минимальном значении 96,5%, что свидетельствует о проблемах с уплатой (взысканием) доначисленных сумм (уклонение от уплаты таможенных платежей участниками ВЭД). В 2016–2017 гг. данный показатель успешно выполнен, что говорит об улучшении ситуации с уплатой и взысканием до начисленных таможенных платежей. Показатель «Доля возникшей суммы задолженности по уплате таможенных платежей и пеней в общей сумме поступлений доходов, администрируемых таможенными органами» в 2015 г. составил 0,80% из допустимых 0,62%, однако такое отклонение не является существенным для данного показателя, и в целом, можно сделать вывод, что по данному направлению деятельность ФТС можно считать достаточно эффективной. Что касается периода 2016–2017 гг., то значение данного показателя успешно выполнено (0,30% и 0,39% при нормативах не более 0,62% и 0,69% соответственно). В 2017 г. также было установлено контрольное значение для показателя «Доля неправомерно предоставленных льгот в общей сумме предоставленных льгот» в размере не более 0,25%. Фактическая величина данного показателя в 2017 г. составила 0,09%, что говорит об низкой доле ошибок при предоставлении льгот участникам ВЭД по уплате таможенных платежей. Так, в результате повторного контроля в 2015 г. – по ГТД довзыскано 387461,36 руб. и 14497,19 долл. США, по ТПО – 423 руб. В 2017 г. было доначислено таможенных платежей на сумму 1962972,4 руб. Такое расхождение объясняется тем, многие участники ВЭД пользовались рассрочкой/отсрочкой от уплаты таможенных платежей, а также недобросовестные участники получали возможность использования необоснованных льгот. Причины недовзыскания таможенных платежей могут быть различны: перерасход аванса, не списание таможенных платежей, арифметические ошибки при списании денежных средств с платежных документов, выпуск деклараций без поступления денежных средств, не начисление процентов за просрочку, необоснованное предоставление льгот, ошибки компьютерных программ, используемых при таможенном декларировании и др. Для полной уплаты платежей своевременно необходимо принять комплекс мер, а именно: усилить контроль за обоснованностью предоставления льгот по уплате таможенных платежей; применять обеспечение уплаты таможенных платежей; т/п своевременно направлять в ОТП электронные копии таможенных деклараций, таможенных приходных ордеров. Таким образом, ФТС проделала масштабную работу по совершенствованию применения взимания и уплаты таможенных пошлин. Разработка данных технологий Федеральной таможенной службой помогают своевременно уплатить таможенные пошлины и налоги; сокращает время таможенных операций в отношение товаров, перемещающих по границе союза; минимизировать ошибки и недочеты при декларировании товаров; осуществить уплаты таможенных пошлин именно той суммы, которая получилась в ходе расчета. Применение данных «механизмов» помогает значительно сократить время на таможенные операции и оформление товаров, а также своевременно уплатить необходимый размер пошлины в отношении перемещаемых товаров по границе союза. 2.3 Мероприятия по повышению организации контроля за правильностью начисления и полнотой уплаты таможенных платежей в Российской Федерации Один из значимых факторов в оптимизации обеспечения уплаты таможенных пошлин – приведение к единому знаменателю применение таможенного законодательства, где требуется единая нормативно-правовая база таможенного оформления и таможенного контроля товаров и транспортных средств, перемещающихся через границу Союза. Федеральная таможенная служба на современном этапе выполняет огромное количество задач: это и соблюдение законодательства; обеспечение экономической безопасности Российской Федерации; регулирование вопросов по внешнеторговым операциям; обеспечение экономических приоритетов Российской Федерации; создание благоприятных условий для страны и участия ее в международном разделении труда; борьба с незаконным перемещением через границу союза товаров; нарушениями таможенного законодательства и своевременное и полное взимание платежей, таможенных пошлин и налогов. При взимании таможенными органами таможенных пошлин и налогов, возникает огромное количество ошибок и недочетов. Но на сегодняшний день одной главных проблем деятельности таможенной службы – это правильный порядок взимания таможенных пошлин и иных налогов, а также предотвращение от уклонения уплаты таможенных пошлин физическими лицами. За период существования ФТС, был разработан «механизм» по управлению и взиманию таможенных пошлин. Практика показывает, что данный метод очень эффективен. Многие таможенные платежи не указываются в таможенном законодательстве, иногда они остаются без внимания. Однако, такой подход к таможенным платежам не очень правильный, ведь каждый платеж выполняет свои важную задачу. Практика показывает, что распределение ввозных и вывозных таможенных пошлин, взымаемых при перевозке товаров через границу союза проводится согласно системой, разработанных странами Евразийского экономического союза. Обычно, эти системы закрепляются в международных договорах, кодексах, соглашениях и положениях союза, но в результате они часто видоизменяются в следствии их значительных недостатков. На это все оказывают влияние внутренние и внешние факторы. Например, порядки взимания таможенных платежей прописываются в Таможенном кодексе Евразийского экономического союза. Как уже отмечалось ранее, к таможенным платежам относятся: ввозная таможенная пошлина, вывозная таможенная пошлина, НДС, акциз и таможенные сборы [6, с.89]. Исходя из вышеизложенного, появляется необходимость в упрощении существующего порядка учета таможенных платежей, но при этом следует сохранить необходимую степень контроля в сфере их поступления в федеральный бюджет. Эффективная деятельность таможенных органов по администрированию таможенных платежей возможна при реализации следующих мероприятий: освоение новых принципов деятельности таможенных органов, формирование эффективной методики организации взимания таможенных платежей, оптимизация таможенных доходов с учетом показателей качества результатов труда. Таможенные органы Российской Федерации разделили на группы порядок уплаты и взимания таможенных пошлин. К первой группе можно отнести таможенные пошлины, которые взимаются таможенными представителями в той стране, где производится выпуск товаров, в этой же валюте. Взимание происходит на счет уполномоченного органа. Такой счёт может быть доступен и Центральным банком Российской Федерации. Такие операции совершаются для зачисления в бюджет и распределения поступлений между странами Евразийского экономического союза. Эти пошлины важны для протекционистской защиты товаров от внешнего воздействия. Во вторую группу относятся пошлины, напрямую попадающие в бюджет страны ЕАЭС. Цель взимания пошлин второй группы способствует не только сбалансированию налоговой системы в отношении иностранных и отечественных товаров, но и источником доходной части федерального бюджета. К третьей группы относят пошлины, которые хранятся на едином счету до срока, пока платежи не распределяться по странам ЕАЭС. Иными словами, платежи этой группы – это пошлины первой и второй группы вместе взятых. Необходимо внести изменения в существующий порядок учета таможенными органами денежных средств на лицевых счетах декларантов, так как на сегодняшний день он не обеспечивает необходимый уровень контроля в части объема и своевременности поступлений таможенных платежей в федеральный бюджет. Для решения данной проблемы предполагается создание для каждого участника внешнеэкономической деятельности единого лицевого счета и единой базы данных. Это позволит с легкостью списать денежные средства на уплату таможенных сборов и платежей в любом регионе. Но участник внешнеэкономической деятельности сможет взаимодействовать только с одним территориально приближенным таможенным органом, поскольку ему будет присвоен номер налоговой регистрации. С целью увеличения эффективности описанного инструмента уплаты таможенных пошлин и налогов, необходимо обеспечить оперативный процесс взаимодействия таможенных органов с юридическими лицами. Данный процесс является значимым, поскольку данные субъекты ВЭД отвечают за поступление на счет Федерального казначейства денежных средств, уплаченных с использованием электронных терминалов, платежных терминалов и банкоматов. Итак, необходимо создать правовые и технические условия для введения уплаты таможенных платежей электронными методами, а это:

Для того чтобы решить вопрос с занижением таможенной стоимости необходимо оптимизировать единую базу объективной справочной ценовой информации на основные товары и услуги на мировом рынке, расширить состав источников ценовой информации, внедрять современные информационные технологии на более широком уровне. Реализация вышеназванных мероприятий позволит многократно умножить перечисляемые в федеральный бюджет таможенные платежи. ЗАКЛЮЧЕНИЕ Таким образом, проанализировав сущность, основные черты и признаки таможенных платежей, можно сделать вывод, что таможенные платежи выступают в качестве основного инструмента государственной экономической политики. Уплата таможенных платежей является основополагающим условием осуществления операций, связанных с внешней торговлей. Под исчислением таможенных платежей следует понимать действия плательщика или таможенного органа, направленные на расчет суммы уплаты таможенных пошлин, налогов за товары, которые перемещены, перемещаются или будут перемещаться через границу Союза с учетом их количественных и стоимостных характеристик, страны происхождения, избранной таможенной процедуры, вида товара, а также ставки таможенной пошлины, налога. Уплата таможенных платежей представляет собой процесс, состоящий из определенных элементов. Обеспечение качественной реализации механизма уплаты таможенных платежей имеет большое значение как для государства, так и для отдельного плательщика. Четкое установление и соблюдение сроков служат гарантией своевременного и бесперебойного поступления таможенных платежей в государственную казну. Сроки вносят определенность и упорядоченность в таможенные правоотношения, повышают устойчивость, являются неотъемлемым условием финансовой стабильности страны, в достижении которой заинтересовано как общество, так и государство. Контроль за уплатой таможенных пошлин и налогов – весьма актуальный вопрос, так как таможенные пошлины и налоги, взимаемые органами таможенной службы, занимают значительную доля в доходах федерального бюджета. Функции Федеральной таможенной службы в области контроля заключаются в таможенном контроле ввоза и вывоза товаров по границе союза, в контроле таможенной стоимости товаров, в контроле за уплатой таможенных платежей, также они включают в себя валютный контроль и систему управления рисками. В целом, в результате комплексной и планомерной работы Татарстанской таможне можно сказать об эффективности деятельности за анализируемый период. За весь анализируемый период не допущено случаев снижения пропускной способности и, соответственно, роста очередей в пунктах пропуска на сопредельной стороне, а также не отмечено значимых претензий и нареканий на работу должностных лиц ФТС со стороны водителей, представителей перевозчиков, АСМАП, участников ВЭД и других заинтересованных лиц и организаций. | |||||||||||||||||||||||||||||||||||||||||