Особенности спроса на ресурсы

Скачать 0.99 Mb. Скачать 0.99 Mb.

|

|

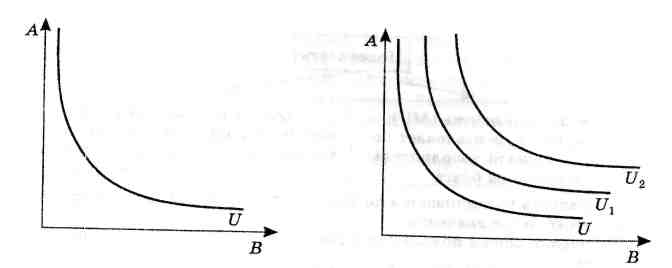

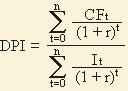

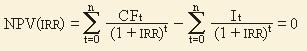

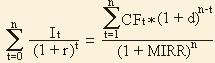

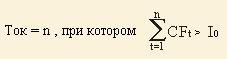

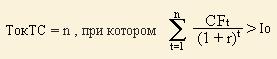

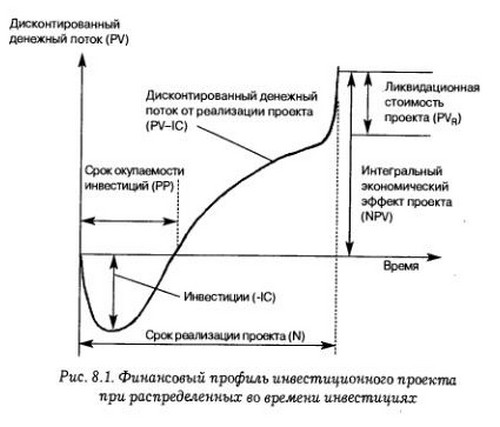

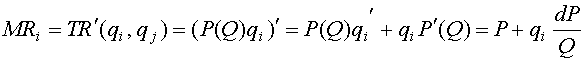

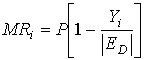

Государственные и муниципальные унитарные предприятия. Унитарным предприятием признается коммерческая организация, не наделенная правом собственности на закрепленное за собственником имущества. Имущество унитарного предприятия является неделимым и не может быть распределено вкладом (долям, паям). В том числе между работниками предприятия. В форме унитарных предприятий могут быть созданы только государственные и муниципальные предприятия. Унитарные предприятия подразделяются на две категории: унитарные предприятия, основанные на праве хозяйственного ведения; унитарные предприятия, основанные на праве оперативного управления. Право хозяйственного ведения - это право предприятия владеть, пользоваться и распоряжаться имуществом собственника в пределах, установленных законом или иными правовыми актами. Право оперативного управления - это право предприятия владеть, пользоваться и распоряжаться закрепленным за ним имуществом собственника в пределах, установленным законом, в соответствии с целями его деятельности, заданиями собственника и назначением имущества. 27.Ординализм. Статистическое равновесие и динамическое равновесие В теории предельной полезности XX века преобладающим стал ординалистский подход. Одним из его основоположников был экономист В. Парето. Ординализм отрицает возможность и необходимость количественного измерения полезности. Основными инструментами нализа этой теории являются кривые безразличия и линии бюджетного ограничения.  Кривая безразличия Кривая безразличия показывает различные комбинации двух экономических благ (А и В), имеющих одинаковую полезность для потребителя. Экономическая наука различает статическое и динамическое равновесие. При статическом равновесии факторная пропорция остается неизменной, поэтому равновесие в экономике определяется соотношением всех остальных пропорций. При статическом подходе оптимальное равновесие достигается при полном использовании производственных возможностей. Экономическая система, способная достичь такого равновесия, признается статически эффективной. При динамическом равновесии экономическая система развивается в условиях изменяющихся производственных ресурсов. Динамическое равновесие — это состояние экономики, при котором динамика производственных возможностей и динамика пропорций экономической системы достигают соотношения, обеспечивающего постоянный темп экономического роста. Экономика, способная поддерживать устойчивый экономический рост, признается экономической наукой динамически эффективной. Можно выделить три типа динамического равновесия: при растущей производительности ресурсов; при их неизменной производительности; при снижающейся производительности ресурсов. Оптимальным динамическим равновесием признается равновесие при растущей производительности производственных ресурсов. Лишь в этом случае в длительной перспективе достигается максимальный объем производства. 28.основные формы заработной платы и системы оплаты труда. В настоящее время в зависимости от того, в каких экономических показателях измеряются затраты труда, применяются различные формы оплаты труда. Сдельная заработная плата устанавливается в зависимости от количества и качества затраченного труда. Повременная заработная плата устанавливается в зависимости от времени работы рабочего и его квалификации. При сдельных системах оплаты труда доход работника определяется умножением расценки на объем произведенной продукции. Расценка — это произведение часовой тарифной ставки, соответствующей разряду сложности выполняемой технологической операции или работы, на норму времени. Аккордная оплата труда устанавливается не за каждую производственную операцию, а за весь цикл работ, т. е. за аккордное задание. В настоящее время в практике фирм общей тенденцией совершенствования систем оплаты и стимулирования труда персонала является применение повременных систем в сочетании с доплатами, премиями за личный вклад работника в увеличение дохода фирмы. При простой повременной системе труд работника оплачивается только в зависимости от продолжительности времени его работы за тот или иной период. Контрактная форма оплаты труда предполагает оплату труда за выполненную работу с указаниями: общее положение, обязанности работника, обязанности фирмы, оплата труда, режим рабочего времени и времени отдыха (не нормированность труда указывается именно здесь), социальное обеспечение, льготы по социальному обслуживанию (путевки и т. п.), ответственность сторон за неисполнение обязательств. Комиссионная оплата труда основана на договоре комиссии, который заключается между комиссионером и комитентом. 29.Оценка инвестиционного проекта. Инвестиции (понятие, стадии инвестиционного проекта, формулы) Инвестиции – вложения финансовых средств в различные виды экономической деятельности с целью сохранения и увеличения капитала. Различают реальные (капитальные) и финансовые (портфельные) инвестиции. Реальные инвестиции – вложения средств в физический капитал предприятий, например, в создание новых основных фондов, реконструкцию старых фондов или их техническое перевооружение. Финансовые инвестиции – вложения в покупку акций, других ценных бумаг и использование иных финансовых инструментов с целью увеличения финансового капитала инвестора. Развитие инвестиционного проекта проходит четыре фазы: предынвестиционную; инвестиционную; эксплуатационную; ликвидационно-аналитическую. Предынвестиционная фаза связана с проведением крупномасштабного исследования, в ходе которого: формулируется ключевая идея, концепция инвестиционного проекта; анализируются инвестиционные возможности и потенциал; определяется технико-экономическая обоснованность идеи инвестиционного проекта; подготавливается экспертное заключение, включающее оценку идеи инвестиционного проекта. Инвестиционная фаза развития инвестиционного проекта включает: реализацию капитальных вложений; определение оптимального соотношения структуры активов; уточнение графика очередности ввода мощностей; заключение договора с поставщиками ресурсов; уточнение схемы финансирования проекта; отбор и набор персонала, необходимого для реализации проекта. Эксплуатационная фаза развития инвестиционного проекта предполагает формирование планируемых ранее результатов и их оценку. Ключевая проблема на этой фазе состоит в обеспечении ритмичности реализации проекта и финансирования текущих затрат. Ликвидационно-аналитическая фаза развития инвестиционного проекта требует решения следующих задач: ликвидации негативных последствий закончившегося или прекращаемого проекта; высвобождения оборотных средств и переориентации производственных мощностей; оценки и анализа соответствия поставленных и достигнутых целей, его результативности и эффективности. NPV, чистый приведенный доход Чистый приведенный доход - это один из важнейших показателей расчета эффективности инвестиционного проекта, используемый в инвестиционном анализе. Вычисляется как разница между дисконтированной стоимостью денежных поступлений от инвестиционного проекта и дисконтированными затратами на проект (инвестиции). Вычисляется по формуле: Где: CFt – поток денежных поступлений от инвестиционного проекта в период t; It - затраты в инвестиционный проект в период t; r- ставка дисконтирования (иногда ее называют барьерной ставкой); n – сумма числа периодов. DPI, дисконтированный индекс доходности Показатель вычисляется делением всех дисконтированных по времени доходов от инвестиций на все дисконтированные вложения в проект. Формула для вычисления показателя:  Где: CFt – поток денежных поступлений от инвестиционного проекта в период t; It - затраты в инвестиционный проект в период t; r- ставка дисконтирования; n – сумма числа периодов. PI, индекс доходности Показывает относительную доходность инвестиционного проекта на единицу вложений. Формула вычисления показателя: PI=NPV/I I-инвестиционные вложения в проект. NPV - чистый приведенный доход IRR, внутренняя норма доходности Это ставка дисконтирования (IRR=r) при которой NPV= 0 или, другими словами, ставка при которой дисконтированные затраты равны дисконтированным доходам. Внутренняя норма доходности показывает ожидаемую норму доходности по проекту. Одно из достоинств этого показателя заключается в возможности сравнить инвестиционные проекты различной продолжительности и масштаба. Инвестиционный проект считается приемлемым, если IRR>r (ставки дисконтирования). Показатель IRR вычисляется по приведенной ниже формуле:  Где: CFt – поток денежных поступлений от инвестиционного проекта в период t; It - затраты в инвестиционный проект в период t; r- ставка дисконтирования (иногда ее называют барьерной ставкой); n – сумма числа периодов. MIRR, Модифицированная внутренняя норма доходности Измененная внутренняя норма доходности с учетом возможности реинвестировать полученные положительные денежные поступления от инвестиционного проекта. Показатель MIRR может использоваться в качестве замены классического показателя внутренней нормы доходности. Проект считается приемлемым, если MIRR >r (ставки дисконтирования)  Где: CFt – поток денежных поступлений от инвестиционного проекта в период t; It - затраты в инвестиционный проект в период t; d – ставка реинвестиций (процентная ставка от возможных реинвестированных доходов инвестиционного проекта) r- ставка дисконтирования (иногда ее называют барьерной ставкой); n – сумма числа периодов. WACC, средневзвешенная стоимость капитала (измеряется в %) Показатель характеризует стоимость капитала. WACC рассчитывается по формуле: WACC=Coc*Soc* Cbc *Sbc*(1-T) Где: Coc -стоимость собственного капитала в процентах; Cbc -стоимость заемного капитала в процентах; Soc -доля собственного капитала в процентах; Sbc -доля заемного капитала в процентах; T-ставка налога на прибыль. PP, период окупаемости Период окупаемости показывает время в течение которого доходы от вложений в инвестиционный проект сравняются с затратами в него. Используется с показателями NPV и IRR для оценки эффективности инвестиционных проектов. Рассчитывается по формуле:  Где: Токупаемости – срок окупаемости затрат в проект (инвестиций) CFt – поток денежных поступлений от инвестиционного проекта в период t; I0 - первоначальные затраты; n – сумма количества периодов. DPP, дисконтированный период окупаемости Показатель отражающий количество периодов окупаемости вложений в инвестиционный проект приведенных к текущему моменту времени. Ниже приводится формула расчета DPP.  Где: CFt – поток денежных поступлений от инвестиционного проекта в период t; I0 – величина первоначальных затрат; r- ставка дисконтирования; n – сумма числа периодов. GPV, Интегральная текущая стоимость Редкий показатель инвестиционного анализа показывает действительную дисконтированную полезность инвестиций. Рассчитывается по формуле: GPV=NPV + LV х D Где: NPV-чистый приведенный доход; LV-стоимость ликвидации; D-дисконтный множитель. ARR, простая рентабельность инвестиций Показатель является обратным показателю срока окупаемости вложений в инвестиционный проект (PP). Формула расчета: ARR=NP/I Где: NP-чистая прибыль; I-инвестиционные вложения в проект. 30.Оценка инвестиционного проекта. Критерии, формулы и графики. К основным критериям эффективности инвестиционных проектов относятся: срок окупаемости; простая норма прибыли; чистый дисконтированный доход; внутренняя норма доходности; индекс доходности; дисконтированный срок окупаемости. ФОРМУЛЫ В ПРЕДЫДУЩЕМ ВОПРОСЕ  31. Первичный и вторичный рынки обращения ценных бумаг Первичный рынок - это рынок первых и повторных эмиссий ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов. Целью первичного рынка ценных бумаг являются организация первичного выпуска ценных бумаг и его размещение. К задачам первичного рынка ценных бумаг относятся: организация выпуска ценных бумаг; размещение и учет; поддержание баланса спроса и предложения. Основными субъектами первичного рынка ценных бумаг являются эмитенты и инвесторы. Активные участники этого рынка - инвестиционные фонды и финансовые компании, а также различные посредники: фирмы, представительства, агентства, филиалы, занимающиеся куплей-продажей корпоративных ценных бумаг. Активно работают на первичном рынке коммерческие банки. Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств. Существуют две формы первичного рынка ценных бумаг: частное размещение и публичное предложение. Частное размещение характеризуется продажей (обменом) ценных бумаг ограниченному количеству заранее известных инвесторов без публичного предложения и продажи. Публичное предложение - это размещение ценных бумаг при их первичной эмиссии путем публичных объявлений и продаже неограниченному количеству инвесторов. Соотношение между публичным предложением и частным размещением постоянно меняется и зависит от типа финансирования, который избирают предприятия в той или иной экономике, от структурных преобразований, проводимых правительством, и других факторов. Под вторичным рынком понимаются отношения, складывающиеся при обращении ранее эмитированных на первичном рынке ценных бумаг. Вторичный рынок ценных бумаг - это наиболее активная часть фондового рынка, где осуществляется большинство операций с ценными бумагами за исключением первичной эмиссии и первичного размещения. Цель вторичного рынка - обеспечить реальные условия для покупки, продажи и проведения других операций с ценными бумагами после их первичного размещения. Важнейшая черта вторичного рынка - его ликвидность, т. е. возможность успешной и обширной торговли, способность поглощать значительные объемы ценных бумаг в непродолжительное время при небольших колебаниях курсов и при низких издержках на реализацию. Вторичный рынок ценных бумаг подразделяется на организованный (биржевой) и неорганизованный (внебиржевой) рынки. 32. Показатели монопольной власти Для оценки поведения фирмы на рынке и вида рыночной структуры используют следующие показатели: Коэффициент (индекс) Бейна Коэффициент Бейна показывает экономическую прибыль на один доллар собственного инвестированного капитала. В условиях конкуренциина товарном рынке и эффективного финансового рынка норма экономической прибыли должна быть одинаковой (нулевой) для различных видов активов. Если норма прибыли на каком-либо рынке (для какого-либо актива) превосходит конкурентную норму, то этот вид инвестирования является предпочтительным, или рынок не свободно конкурентным: существуют причины по которым дополнительная доходность инвестиций не уравнивается в долгосрочном периоде, а это подразумевает наличие у такой фирмы определенной рыночной власти. Индекс Лернера Индекс (коэффициент) Лернера как показатель степени конкурентности рынка позволяет избежать трудностей, связанных с подсчетом нормы доходности. Мы знаем, что при условии максимизации прибыли цена и предельные издержки связаны друг с другом посредством эластичности спроса по цене. Монополист назначает цену, превышающую предельные издержки на величину обратно пропорциональную эластичности спроса. Если спрос чрезвычайно эластичен, то цена будет близка к предельным издержкам, и следовательно монополизированный рынок будет похож на рынок совершенной конкуренции. Исходя из этого, положения А. Лернер предложил в 1934 году индекс, определяющий монопольную власть: Индекс Лернера принимает значения от нуля (на рынке совершенной конкуренции) до единицы (для чистой монополии с нулевыми предельными издержками). Чем выше значение индекса, тем выше монопольная власть и дальше рынок от идеального состояния совершенной конкуренции. Сложность вычисления индекса Лернера связана с тем, что информацию о предельных издержках довольно сложно получить. В эмпирических исследованиях часто используется такая формула для определения предельных издержек на основе данных о средних переменных затратах. Значение индекса Лернера можно прямо связать с показателем концентрации продавцов па рынке олигополии, предположив, что он описывается моделью Курно. Для 1-й фирмы на таком рынке предельная выручка составляет  Помножив второе слагаемое на P/PиQ/Qполучим  , где , где  рыночная доля фирмы, рыночная доля фирмы,таким образом индекс Лернера будет находится в прямой зависимости от доли фирмы на рынке и обратной от показателя эластичности спроса по цене.  Средний для отрасли индекс Лернера будет вычисляться по формуле:  |