Отчёт. Отчет о прохождении учебной практики по профессиональному модулю пм. 03 Выполнение работ по профессии 20002 Агент банка

Скачать 3.48 Mb. Скачать 3.48 Mb.

|

|

Образовательная автономная некоммерческая организация высшего образования «МОСКОВСКИЙ ТЕХНОЛОГИЧЕСКИЙ ИНСТИТУТ»

ОТЧЕТ о прохождении учебной практики по профессиональному модулю ПМ.03 Выполнение работ по профессии 20002 «Агент банка» обучающегося группы ООПЭо-20091-5 шифр и номер группы _____Чинёновой Анны Анатольевны___ (Ф.И.О.) СОДЕРЖАНИЕ 1. КРАТКАЯ СПРАВКА О ПАО «СБЕРБАНК» 3 1.1. Общая характеристика банка 3 1.2. История развития банка 3 1.3. Бренд банка 4 1.4. Лицензии банка 4 1.5. Филиальная сеть банка 4 1.6. Направления деятельности 5 1.7. Статус на российском рынке банковских услуг 5 1.8. Основные показатели деятельности банка 6 2. ОРГАНИЗАЦИОННАЯ СТРУКТУРА ПАО «СБЕРБАНК» 7 2.1. Уровни организационной структуры ПАО «Сбербанк» 7 2.2. Организация корпоративного управления в банке 7 2.3. Структура органов корпоративного управления банка 9 3. ПРОФЕССИОНАЛЬНЫЕ КОМПЕТЕНЦИИ АГЕНТА БАНКА 10 4. НОРМАТИВНО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ ОПЕРАЦИЙ БАНКА 12 5. ЛИНЕЙКА БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ В ПАО «СБЕРБАНК» 15 5.1. Частные клиенты 15 5.2. Малый бизнес и индивидуальные предприниматели 17 5.3. Самозанятые 18 5.4. Корпоративные клиенты 18 5.5. Финансовые организации 20 6. ЦЕНООБРАЗОВАНИЕ НА ПРОДУКТЫ И УСЛУГИ В ПАО «СБЕРБАНК» 21 7. АНАЛИЗ ОБСЛУЖИВАНИЯ КЛИЕНТОВ В ПАО «СБЕРБАНК» 23 8. АНАЛИЗ СИСТЕМЫ КОНТРОЛЯ В БАНКЕ ЗА СОБЛЮДЕНИЕМ НОРМ И ПРАВИЛ ОБСЛУЖИВАНИЯ КЛИЕНТОВ 26 ЗАКЛЮЧЕНИЕ 28 1. КРАТКАЯ СПРАВКА О ПАО «СБЕРБАНК»1.1. Общая характеристика банкаПубличное акционерное общество «Сбербанк России» (ПАО «Сбербанк») – это российский финансовый конгломерат, который является наиболее масштабным транснациональным коммерческим банком России и Восточной Европы. Организационно-правовая форма банка – публичное акционерное общество. ПАО «Сбербанк» контролируется Фондом национального благосостояния России, находящимся в ведении Правительства РФ – ему принадлежит 50% уставного капитала плюс одна голосующая акция. Остальные акции находятся в публичном обращении. Председатель правления «Сбербанка России» – Г.О. Греф. 1.2. История развития банка«Сбербанк» является старейшим банком России. Моментом его основания считается 1841 год, когда император Николай I повелел учредить сберегательные кассы при Петербургской и Московской сохранной казне. Во времена СССР банк функционировал в форме государственных трудовых сберегательных касс, которые в период с 1922 по 1963 годы подчинялись Министерству финансов СССР, а с 1963 по 1987 годы – Государственному банку СССР. В дальнейшем система сберегательных касс была реорганизована в Сберегательный банк СССР. В 1989 году Сберегательный банк стал первым банком-членом международной платёжной системы Visa в СССР. В дальнейшем «Сбербанк» претерпевал неоднократные реорганизации, в августе 2015 года получил свое современное полное наименование: публичное акционерное общество «Сбербанк» (ПАО «Сбербанк»). Банк имеет генеральную лицензию Банка России на осуществление банковских операций №1481 от 11.08.2015 г. Юридический адрес банка: Россия, Москва, 117997, ул. Вавилова, д. 19. 1.3. Бренд банкаОсновные элементы бренда ПАО «Сбербанк» представлены в таблице 1. Таблица 1 – Элементы бренда ПАО «Сбербанк»

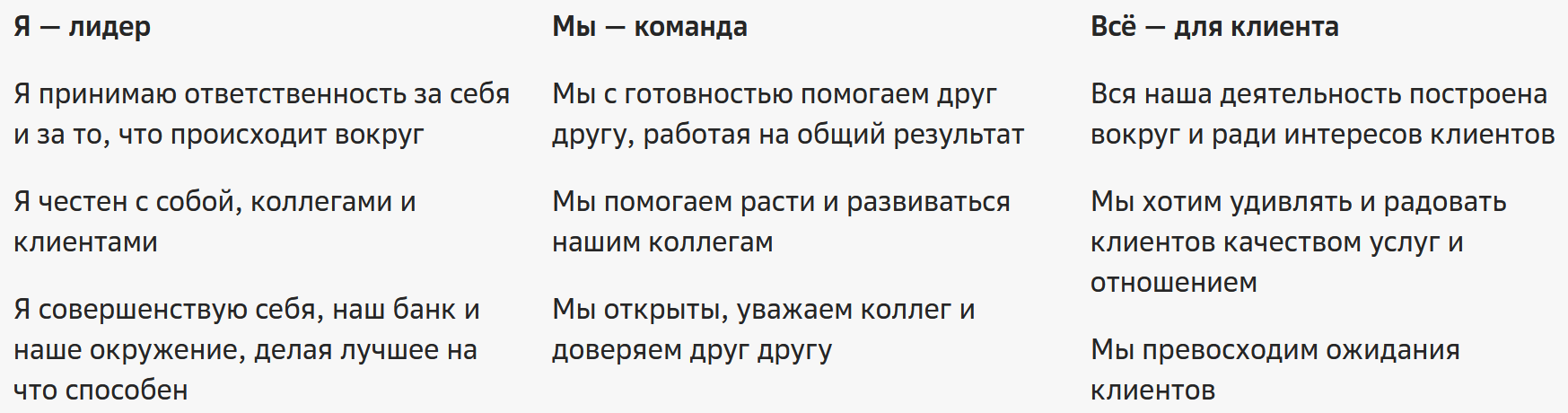

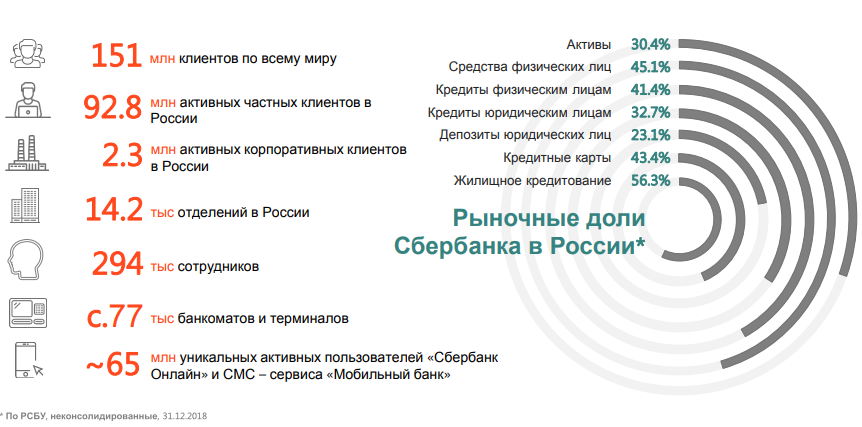

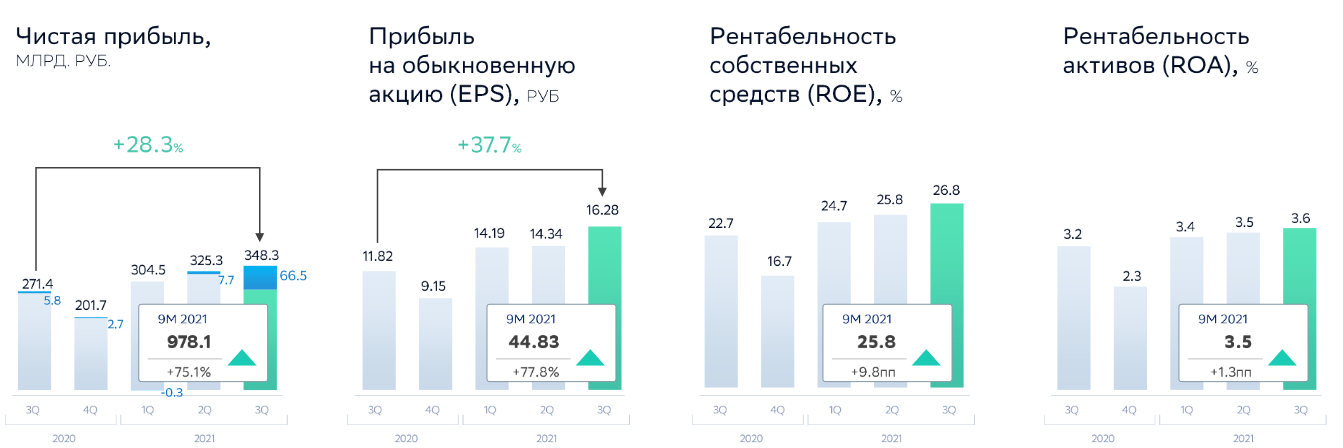

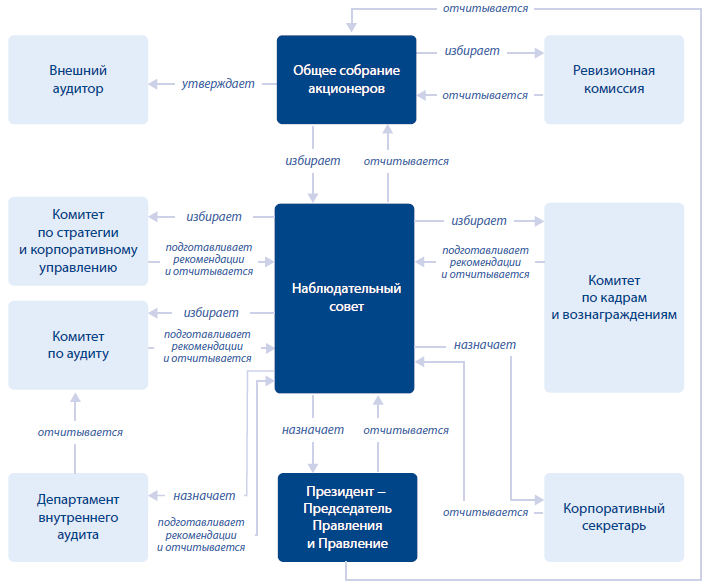

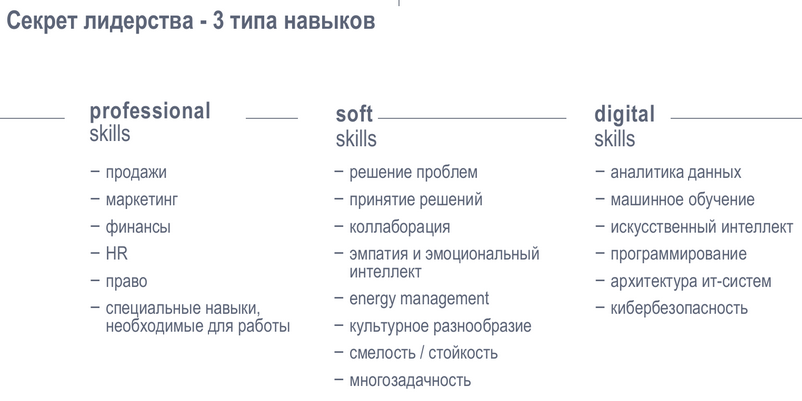

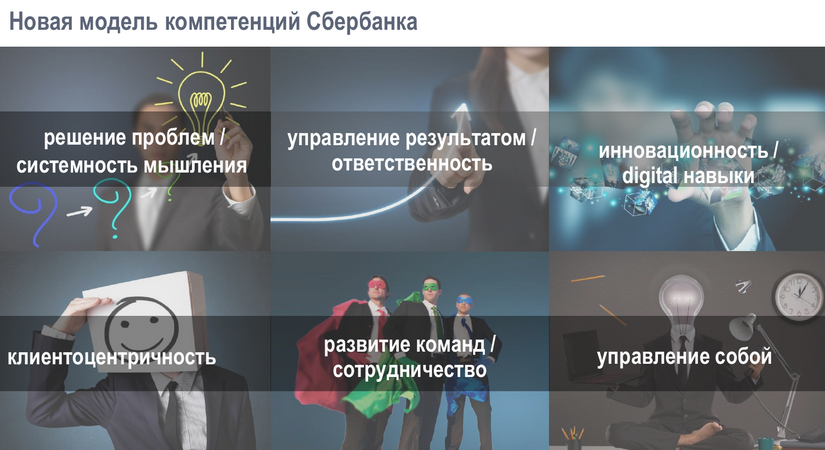

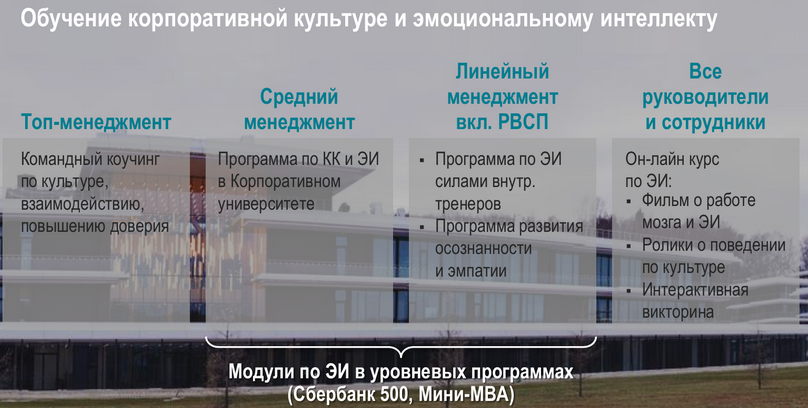

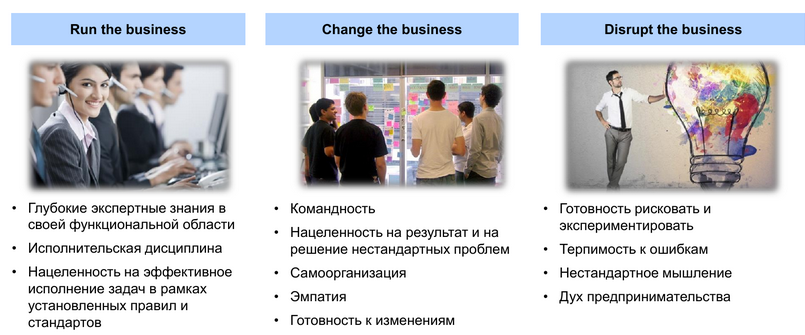

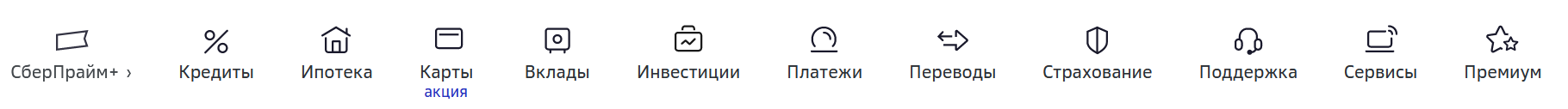

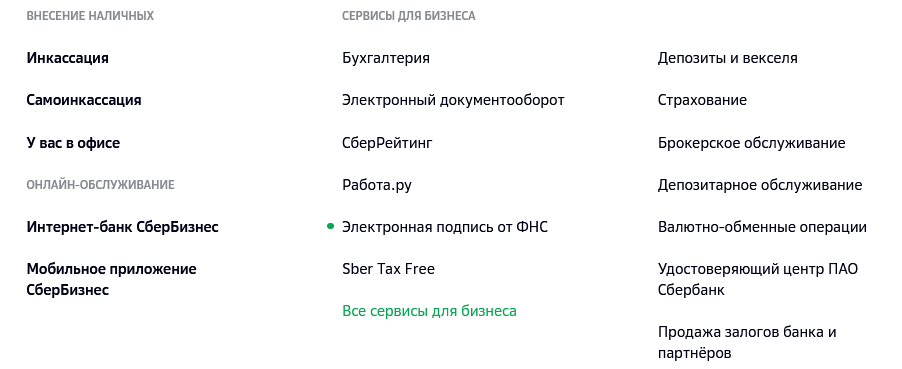

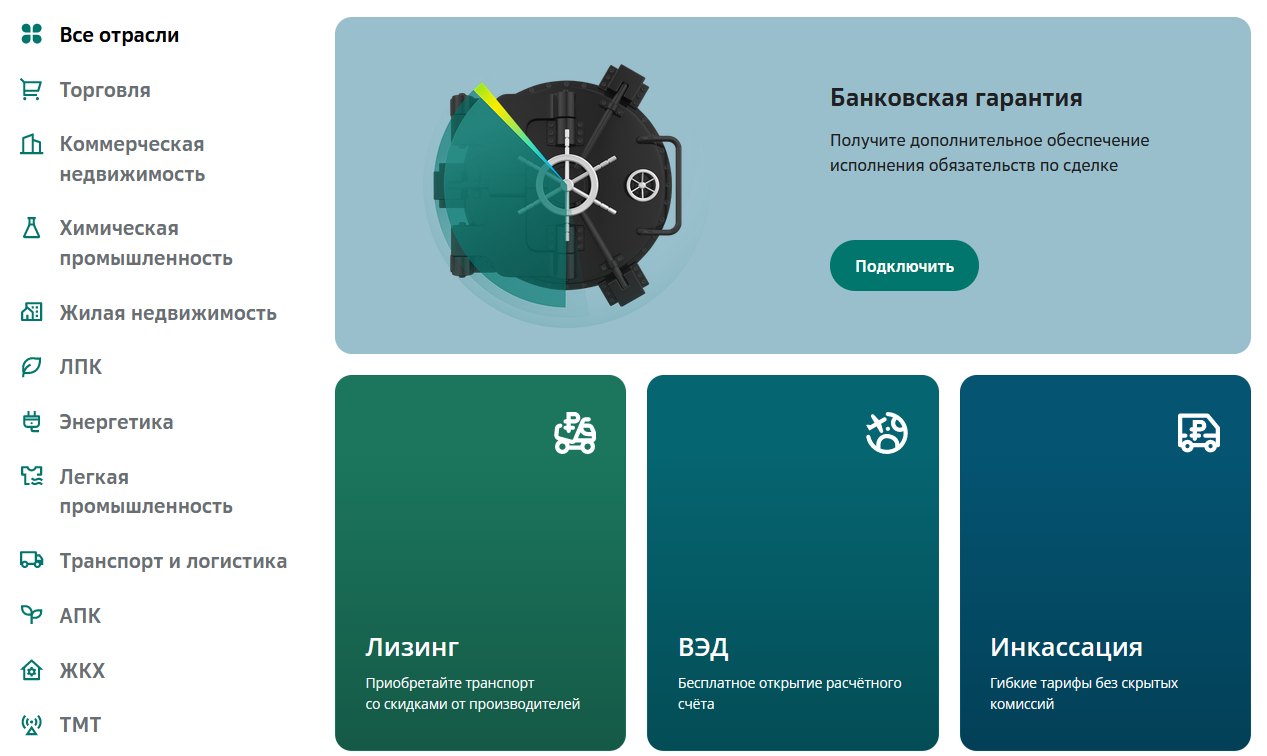

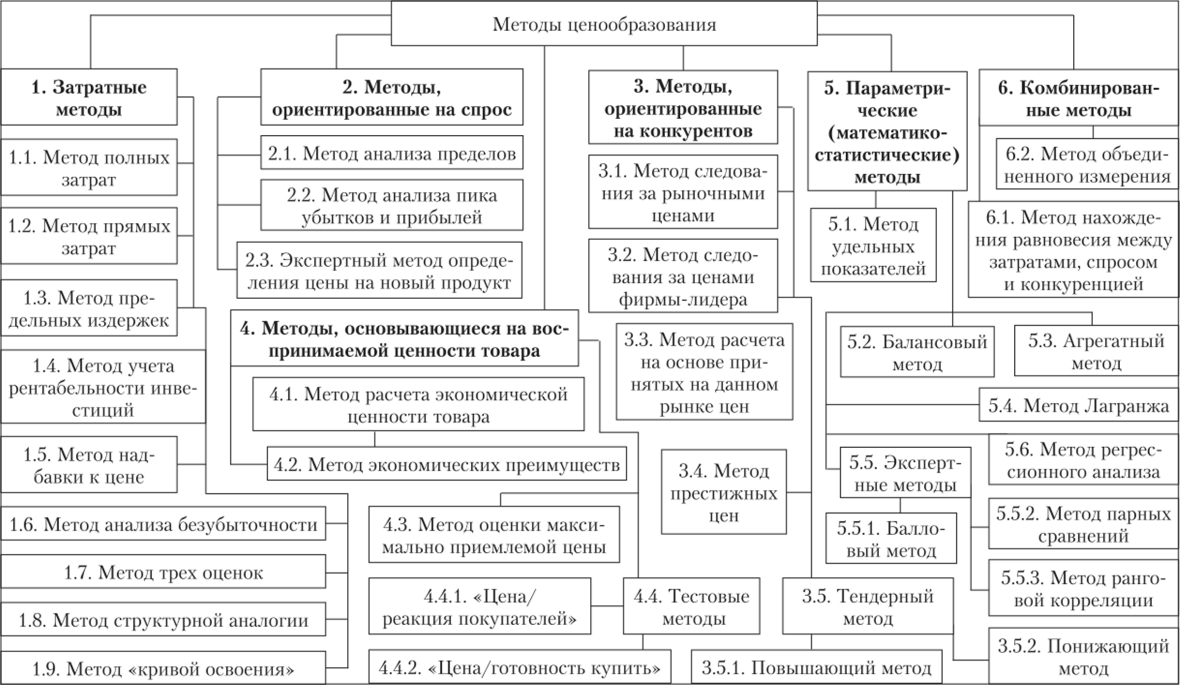

В соответствии со Стратегией развития Сбербанка до 2035 года банк видит своей ключевой целью активную цифровизацию бизнеса, которая позволит организации выйти на новый уровень международной конкурентоспособности и успешно конкурировать с глобальными технологическими компаниями, оставаясь при этом лучшим банком для населения и бизнеса. Для реализации данной цели банк осуществляет технологическую трансформацию текущего финансового бизнеса, поддерживая при этом функциональность и надежность существующих IT-систем, создает новую информационную платформу и экосистему в нефинансовых отраслях. 1.4. Лицензии банкаГенеральная лицензия на осуществление банковских операций (11.08.2015) Лицензия на привлечение во вклады и размещение драгоценных металлов (11.08.2015) 1.5. Филиальная сеть банкаФилиальная сеть банка на 2022 год включает 11 территориальных банков и около 14 тысяч подразделений по России. Дочерние банки «Сбербанка России» работают в Казахстане, Украине, Белоруссии и в Центральной Европе, в том числе в Германии и Швейцарии. 1.6. Направления деятельностиОсновные направления деятельности ПАО «Сбербанк» связаны с оказанием банковских услуг физическим и юридическим лицам, а также развитием финансовых и нефинансовых услуг и сервисов (рис.1).  Рисунок 1 – Финансовые и нефинансовые сервисы ПАО «Сбербанк» 1.7. Статус на российском рынке банковских услугСтатус Сбербанка на российском рынке банковских услуг наглядно представлен на рис.2.  Рисунок 2 – Статус Сбербанка на российском рынке банковских услуг 1.8. Основные показатели деятельности банкаОсновные показатели деятельности банка представлены на рис.3.  Рисунок 3 – Основные показатели деятельности ПАО «Сбербанк» Ключевые драйверы роста доходов группы представлены на рис.4.  Рисунок 4 – Ключевые драйверы роста доходов группы «Сбербанк» Таким образом, несмотря на неблагоприятную экономическую конъюнктуру и ограничения ввиду COVID-19 благосостояние ПАО «Сбербанк» продолжает улучшаться. 2. ОРГАНИЗАЦИОННАЯ СТРУКТУРА ПАО «СБЕРБАНК»2.1. Уровни организационной структуры ПАО «Сбербанк»Уровни организационной структуры ПАО «Сбербанк» представлены на рис. 5.  Рисунок 5 – Уровни организационной структуры ПАО «Сбербанк» 2.2. Организация корпоративного управления в банкеВысшим органом управления является общее собрание акционеров Сбербанка России. На общем собрании акционеров принимаются решения по основным вопросам деятельности Банка. Так, общее собрание акционеров решает вопрос о внесении изменений и дополнений в устав банка, увеличении уставного капитала, ликвидации банка и т.п. Ещё один орган управления Сбербанка России – наблюдательный совет. Он состоит из 17 директоров, среди которых 11 представителей Банка России, 2 представителя Сбербанка России и 4 независимых директора. К компетенции наблюдательного совета Сбербанка относятся вопросы определение приоритетных направлений деятельности банка, созыв годового и внеочередного общих собраний акционеров, открытие и закрытие филиалов и представительств банка, одобрение крупных сделок, а также иные вопросы, предусмотренные федеральным законом и уставом Сбербанка России. Коллективный исполнительный орган – правление банка, которое состоит из 14 членов. К компетенции правления банка относятся вопросы руководства текущей деятельностью банка, за исключением вопросов, отнесенных к компетенции общего собрания акционеров и наблюдательного совета банка. Возглавляет правление банка председатель, который избирается общим собранием акционеров из числа членов наблюдательного совета банка. К компетенции председателя правления относятся следующие вопросы: внесение предложений наблюдательному совету по составу Правления банка; организация работы Правления банка; распределения обязанностей между членами Правления; утверждение структуры и штатного расписания центрального аппарата банка, положений о структурных подразделениях; назначение (освобождение) на должность руководителей структурных подразделений. Таким образом, основными органами управления ПАО «Сбербанк» являются: общее собрание акционеров, наблюдательный совет и правление, состоящее из членов правления и его руководителя. Система корпоративного управления финансово-хозяйственной деятельности банка ориентирована на защиту прав и интересов акционеров. При наблюдательном совете ПАО «Сбербанк» создан комитет по аудиту, который совместно с департаментом внутреннего аудита призван осуществлять финансовый контроль и обеспечивать эффективное функционирование кредитной организации. В целях проведения достоверности финансовой отчетности Сбербанк ежегодно привлекает внешнего аудитора. Ревизионная комиссия осуществляет контроль за финансово-хозяйственной деятельностью банка. Действующий при наблюдательном совете комитет по кадрам и вознаграждениям призван подготавливать рекомендации по ключевым вопросам назначений и мотивации в коммерческом банке. Комитет наблюдательного совета по стратегии и корпоративному управлению анализирует и готовит рекомендации по вопросам стратегического развития, повышения уровня корпоративного управления ПАО «Сбербанк». 2.3. Структура органов корпоративного управления банкаСтруктура органов корпоративного управления банка представлена на схеме (рис.6).  Рисунок 6 – Структура органов корпоративного управления банка Таким образом, система управления ПАО «Сбербанк» строится на принципе безусловного соблюдения требований российского законодательства и Банка России и максимально учитывает лучшую мировую практику в сфере комплексного банковского обслуживания и потребительского кредитования. 3. ПРОФЕССИОНАЛЬНЫЕ КОМПЕТЕНЦИИ АГЕНТА БАНКАВ качестве секрета своего лидерства ПАО «Сбербанк» называет три типа навыков своих сотрудников (рис.7).  Рисунок 7 – Профессиональные навыки сотрудников Сбербанка Сравнительно недавно ПАО «Сбербанк» представил новую модель профессиональных компетенций агента банка (рис.8).  Рисунок 8 – Новая модель компетенций агента Сбербанка Принципиальное значение ПАО «Сбербанк» придает обучению всех сотрудников корпоративной культуре и основам эмоционального интеллекта (рис.9).  Рисунок 9 – Обучение сотрудников Сбербанка корпоративной культуре и основам эмоционального интеллекта На официальном сайте банка указывается, что тримодальная структура управления требует дифференцированных подходов к отбору и развитию персонала (рис.10).  Рисунок 10 – Тримодальная организация профессиональных компетенций Тримодальная организация позволяет каждому сотруднику Сбербанка наилучшим образом задействовать свои сильные стороны и таланты. 4. НОРМАТИВНО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ ОПЕРАЦИЙ БАНКАСистема законодательного регулирования банковских операций в Российской Федерации может быть представлена в виде схемы на рис.11.  Рисунок 11 – Система законодательного регулирования операций коммерческих банков в Российской Федерации Основы нормативно-правового регулирования деятельности коммерческих банков в сфере потребительского кредитования содержатся в Конституции Российской Федерации, в статье 34, которой устанавливается право на осуществление предпринимательской и иной не запрещенной законом экономической деятельности (в том числе и банковской). В Конституции также закреплен общий принцип российского права – о приоритете норм международного права и международных договоров над внутренним законодательством Российской Федерации (ч.4 ст.15 Конституции РФ). Следовательно, международные договоры являются источниками банковского права и регулируют различные сферы осуществления банковских операций в России. Гражданский кодекс Российской Федерации (далее – ГК РФ) – регулирует важнейшие правоотношения в сфере банковской деятельности, в частности заем и кредит (глава 42 ГК РФ), банковский вклад (глава 44 ГК РФ), банковский счет (глава 45 ГК РФ), расчеты (глава 46 ГК РФ) и другие. Федеральный закон от 2 декабря 1990 г. №395-I «О банках и банковской деятельности» – устанавливает нормативно-правовые основы банковской деятельности, порядок государственной регистрации коммерческих банков и выдачи им лицензии, мероприятия по обеспечению их финансовой надежности, а также порядок осуществления банком своих активных и пассивных операций. Наряду с ФЗ «О банках и банковской деятельности» существуют также иные федеральные законы, регламентирующие порядок проведения различных видов активных банковских операций. Так, например, порядок осуществления банками потребительского кредитования регулируется Федеральным законом от 21 декабря 2013 г. №353-ФЗ «О потребительском кредите (займе)» (далее – ФЗ «О потребительском кредите»). ФЗ «О потребительском кредите» регламентирует гражданско-правовые отношения по предоставлению физическим лицам потребительского кредита, т.е. кредита, которые используется не для предпринимательских целей, и касается всех финансовых организаций, которые профессионально занимаются потребительским кредитованием. В данном законе определяются условия договора потребительского кредита, регламентируется порядок его заключения, указывается, что полная стоимость займа не должна превышать исчисленное Банком России среднерыночное значение полной стоимости потребительского кредита соответствующей категории более чем на 1/3, а также определяются другие условия потребительского кредитования. Важнейшим нормативно-правовым актом, регулирующим функционирование института ипотеки в Российской Федерации, является Федеральный закон от 16 июля 1998 г. №102-ФЗ «Об ипотеке (залоге недвижимости)» (далее – ФЗ «Об ипотеке»). Представленный законодательный акт состоит из 14 глав, в которых рассматриваются отдельные аспекты осуществления функционирования ипотечной системы. Осуществление кредитования в системе коммерческих банков также регулируется нормативно-правовыми актами Центрального банка Российской Федерации. Значимым нормативно-правовым актом в указанной сфере является Положение Банка России от 28 июня 2017 г. № 590-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности». Данный документ устанавливает принципы классификации ссуд и формирования резерва, величину потери ссудой стоимости, общие требования по оценке кредитных рисков по ссудам, порядок списания кредитной организацией безнадежной задолженности по ссудам и другие вопросы. Отдельные вопросы деятельности ПАО «Сбербанк» регламентируются уставом банка, кодексом корпоративного управления, кодексом этики «ПАО Сбербанк», а также иными корпоративными актами. Налогообложение банковских активных операций, в том числе связанных с потребительским кредитованием, осуществляется по общим принципам, установленным налоговым законодательством РФ. За свои действия коммерческий банк и его должностные лица могут понести гражданско-правовую, административную и уголовную ответственность, регулируемую соответствующими кодексами Российской Федерации. Таким образом, нормативно-правовое регулирование деятельности ПАО «Сбербанк» и других коммерческих банков осуществляется на уровне международных актов, на федеральном уровне и на уровне вышестоящего органа – Банка России. Сами коммерческие банки также выпускают корпоративные нормативные акты, регулирующие порядок оказания различных банковских услуг. Все нормативно-правовые акты, регулирующие сферу банковской деятельности, должны не противоречить друг другу и формировать комплексный правовой базис для осуществления всех банковских операций. 5. ЛИНЕЙКА БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ В ПАО «СБЕРБАНК»ПАО «Сбербанк» представляет широкий спектр банковских продуктов и услуг, предназначенных для различных категорий клиентов. 5.1. Частные клиентыЧастные клиенты могут получить в ПАО «Сбербанк» следующие категории банковских продуктов и услуг (рис.12).   Рисунок 12 – Услуги для частных клиентов Так, например, характеристика основных видов потребительских кредитов населению, предоставляемых ПАО «Сбербанк» приведена в табл.2. Таблица 2 – Виды потребительских кредитов в ПАО «Сбербанк»

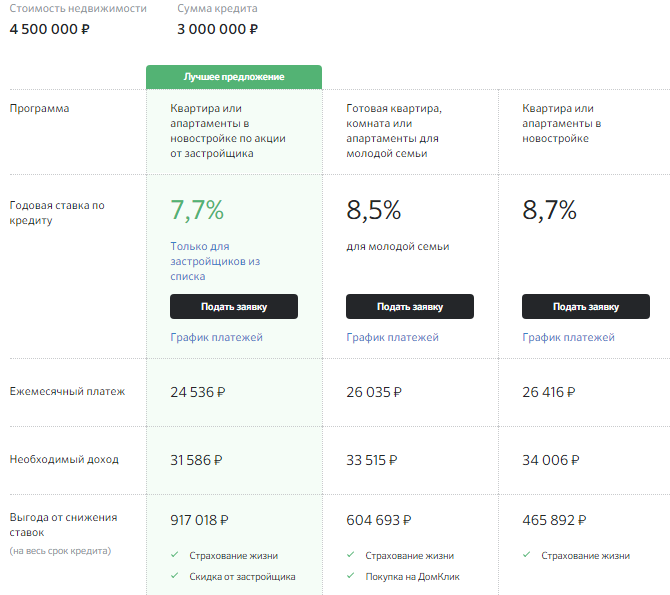

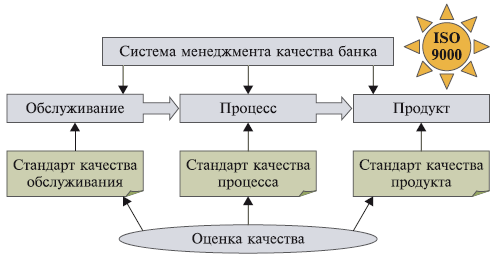

На официальном сайте ПАО «Сбербанк» представлена подробная пошаговая инструкция по получению ипотечного кредита. Встроенный ипотечный калькулятор производит расчет условий ипотечного кредитования и выводит их в следующей форме (рис.13).  Рисунок 13 – Ипотечный калькулятор Сбербанка: результаты расчетов ПАО «Сбербанк» также выступает в качестве брокера для торговли ценными бумагами, предлагая частным лицам осуществлять инвестирование через площадку самостоятельно или с помощью готовых решений. 5.2. Малый бизнес и индивидуальные предпринимателиПАО «Сбербанк» предлагает широкий спектр пакетных и индивидуальных услуг для малого бизнеса и индивидуальных предпринимателей. Пример пакетов услуг для открытия счета представлен на рис.14.  Рисунок 14 – Пакеты услуг для открытия счета для малого бизнеса и ИП Сбербанк также помогает осуществить регистрацию малого бизнеса в офисе банка или онлайн, предоставляет льготные услуги ведения расчетного счета, предлагает специальные кредитные продукты и выдает специальные бизнес-карты. В рамках экосистемы Сбер клиентам предлагаются также новые сервисы:  Рисунок 15 – Сервисы Сбер для бизнеса Сбербанк постоянно развивается и разрабатывает новые инструменты для всестороннего обеспечения потребностей малого бизнеса. 5.3. СамозанятыеПАО «Сбербанк» предлагает широкий спектр услуг для самозанятых (рис.16).  Рисунок 16 – Услуги для самозанятых Регистрация самозанятости может осуществляться по упрощенной процедуре непосредственно через сервис «Своё дело» в приложении «Сбербанк онлайн». В данном сервисе предусматривается бесплатный пакет услуг: онлайн-чеки, уплата налога, конструктор документов и другое. 5.4. Корпоративные клиентыОдним из ключевых источников доходов любого коммерческого банка является кредитование юридических лиц. ПАО «Сбербанк» предлагает корпоративным клиентам такие банковские продукты как пополнение оборотных средств, овердрафт, инвестиционное кредитование, факторинг, лизинг, кредиты с господдержкой. Для международной торговли используются такие кредитные продукты как торговое финансирование, структурное финансирование, банковская гарантия под таможенные платежи. Другие кредитные продукты ПАО «Сбербанк» – банковские гарантии, мезонинное финансирование, венчурное финансирование. Также ПАО «Сбербанк» оказывает корпоративным клиентам услуги открытия и ведения расчетного счета, размещения средств, управления ресурсами и рисками на финансовом рынке. ПАО «Сбербанк» предлагает своим клиентам разнообразные отраслевые решения (рис.17).  Рисунок 17 – Отраслевые решения для корпоративных клиентов ПАО «Сбербанк» Также ПАО «Сбербанк» предлагает различные нефинансовые продукты для холдингов (СберКорпорация, продукты линейки Cash Management) и экосистемные продукты (Портал DA, автоматизация бизнес-процессов SberBusinessAPI, СберАналитика, СберПро 2.0). Другие интересные сервисы для корпоративных клиентов – «Онлайн под ключ» для бизнеса, Sbergile, архитектурный консалтинг в ИТ, центр компетенций Agile, Sber Tax Free и другие. 5.5. Финансовые организацииПАО «Сбербанк» предлагает банковские продукты для финансовых организаций, в том числе: валютно-обменные операции для финансовых институтов; операции на финансовых рынках; инвестиционно-банковские продукты на рынках акционерного капитала, долгового финансирования, M&A; продукты торгового финансирования сделок. Таким образом, в ПАО «Сбербанк» разработан широкий спектр финансовых и нефинансовых банковских продуктов для различных категорий клиентов. 6. ЦЕНООБРАЗОВАНИЕ НА ПРОДУКТЫ И УСЛУГИ В ПАО «СБЕРБАНК»Ценовая стратегия современного банка предполагает использование одного из многочисленных методов ценообразования (рис.18).  Рисунок 18 – Методы ценообразования в рыночной экономике ПАО «Сбербанк» реализует гибкую модель ценообразования на основе различных методов, важнейшими из которых являются: затратный метод (учитываются собственные издержки); рыночный метод (ориентир — состояние (конъюнктура) рынка); параметрический метод (учет нормативов расходов на технико-экономические параметры продукции). Затратный метод – расчет цены реализации банковского продукта за счет прибавления к издержкам на его производство определенной величины (предельной, процентной, переменной, полной) – маржи. Банк проводит расчеты за счет процентных издержек. Это связано с проблемой банка по определению переменных, предельных и полных издержек. Банк для расчета процентных издержек принимает всю ресурсную базу или ее часть (ресурсы целевые или соответствующей срочности). При этом банк учитывает обязательные резервы, депонируемые в Банке России. Рыночный метод – цена устанавливается исходя из цен на похожие банковские продукты конкурентов и оценок клиентов банка значимости его банковских продуктов. Параметрические методы – цена устанавливается банком исходя из стоимости основного банковского продукта и дополнительной надбавки за качественные характеристики конкретного банковского продукта (кредитная линия; в цене учитываются проценты и плата за неиспользованный лимит). В процессе ценообразования применяется классификация банковских продуктов по специальным признакам. 7. АНАЛИЗ ОБСЛУЖИВАНИЯ КЛИЕНТОВ В ПАО «СБЕРБАНК»Одной из ключевых характеристик в деятельности ПАО «Сбербанк» является клиентоориентированность. С точки зрения финансового сектора клиентоориентированность – это умение кредитной организации понимать клиента и эффективно удовлетворять его потребности, извлекая при этом свою прибыль. Таким образом, клиентоориентированный банк способен предложить своим клиентам продукты, которые отвечают их потребностям или даже предвосхищают их. Можно выделить следующие основные критерии клиентоориентированности банка. Первым из таких критериев является понимание наиболее важных потребностей своих клиентов, постоянное ориентирование на полное удовлетворение этих потребностей. Имеется в виду, что при принятии стратегического решений, связанных с организацией обслуживания, в центре внимания должен находиться клиент и его запросы. Большое значение в ПАО «Сбербанк» имеет также внедрение на постоянной основе практики проведения маркетинговых исследований, призванных устанавливать существующие потребительские предпочтения и прогнозировать предпочтения, которые только ещё формируются. Неотъемлемым условием клиентоориентированности является создание и активное использование персонального сервиса. Конкретному клиенту в ПАО «Сбербанк» предлагается не стандартная линейка продуктов, а те услуги или продукты, в которых он действительно заинтересован. Достаточно значимым представляется внедрение системы персональной работы с корпоративными клиентами и VIP-клиентами. В этом случае с каждым корпоративным и VIP-клиентом работает персональный менеджер, выполняющий обязанности консультанта, обеспечивающий обслуживание текущих операций и отвечающий за полный цикл обслуживания клиента. Внедрение практики персонального менеджмента в ПАО «Сбербанк» позволяет обеспечивать оперативное реагирование на возникающие у клиентов проблемы, позволит устанавливать долгосрочные контакты и своевременно информировать клиента о путях разрешения проблем, что, в конечном счете, выразится в росте доверия к банку. В целях грамотного построения взаимодействия с клиентами данные персональные менеджеры должны составить две группы: менеджеры, отвечающие за сохранения клиентов и развитие клиентских взаимоотношений и менеджеры, занятые поиском и привлечением в организацию новых клиентов. Значимым фактором клиентоориентированности является наличие у организации обратной связи с клиентами. Надо отметить, что кредитная организация клиентоориентирована в той степени, в какой клиенты её таковой воспринимают. Любой недовольный клиент даёт возможность правильно и эффективно отреагировать на недовольство и, таким образом, совершить действия, ведущие к развитию компании. Именно обратная связь с клиентом является важным элементом управления: собранные данные о возникающих у клиентов проблемах позволяют повысить качество предоставляемых услуг, реорганизовать внутренние процессы и увидеть деятельность компании с точки зрения потребителя. В клиентоориентированном банке оптимизация бизнес-процессов происходит методом переноса на более низкий уровень части полномочий по анализу ситуации и принятию решений. Наличие корпоративной культуры ПАО «Сбербанк» подразумевает принятые нормы поведения, корпоративные ценности, систему отношений, сформировавшуюся внутри организации в ходе профессиональной деятельности. Особое значение для современной кредитной организации имеет наличие клиентоориентированного персонала. Клиентоориентированность персонала проявляется через соблюдение корпоративных установок, правил делового этикета, этических и эстетических норм, компетентном общении с клиентом и нацеленность на выстраивание долгосрочных партнерских отношений. Влияние на клиентоориентированность банка оказывает также профессионализм сотрудников. Если раньше профессионализм сотрудников определялся их профессиональными навыками и умением выполнять определенное количество операций, то сегодня от сотрудников в не меньшей мере требуется умение общаться с клиентами и грамотно определять их потребности. Сотрудник ПАО «Сбербанк» должен не только хорошо разбираться в линейке предоставляемых продуктов, но и иметь базовые знания в таких дисциплинах, как психология и конфликтология. Такие требования привели к созданию внутри компаний специальных подразделений, которые заняты обучением персонала и развитием у него не только профильной компетенции (технологи продаж, принципы ведения переговоров и т.д.), но и новых компетенций, связанных с развитием деловой эффективности, формированию навыков в области психологии. Наличие эффективно работающей системы мотивации персонала также является неотъемлемой составляющей клиентоориентированности банка. Система мотивации подразделений в современных условиях формируется не только на основе стратегических ориентиров развития организации и результата деятельности персонала, но и включает в себя клиентоориентированную направленность сотрудников, что является одним из факторов в формировании корпоративной культуры. Основой стандарта обслуживания клиентов в ПАО «Сбербанк» является функционирование информационной системы, работающей на базе CMR-технологии. CRM система обязана включать в себя базу данных и круглосуточно работающий мультимедийный call-центр (телефония, электронная и почтовая рассылка, web-взаимодействие). CRM система обеспечивает обслуживание запросов клиентов и решение справочно-информационных задач, осуществляет наполнение клиентской базы. Использование CRM системы позволяет сотрудникам банка практически моментально получить полную информацию о клиенте и предложить ему оптимальный продукт в соответствии с индивидуальными требованиями, а также новую программу или эксклюзивную услугу. 8. АНАЛИЗ СИСТЕМЫ КОНТРОЛЯ В БАНКЕ ЗА СОБЛЮДЕНИЕМ НОРМ И ПРАВИЛ ОБСЛУЖИВАНИЯ КЛИЕНТОВВ ПАО «Сбербанк» используется современная система менеджмента качества, обеспечивающая всесторонний контроль за соблюдением норм и правил обслуживания клиентов (рис.19).  Рисунок 19 – Система менеджмента качества в ПАО «Сбербанк» Каждый из этих трех компонентов может применяться банком как отдельный и самостоятельный способ повышения качества банковской деятельности и удовлетворенности клиентов, так и в рамках единой СМК. В зависимости от того, что для банка важнее и в чем он видит свою стратегию и конкурентное преимущество, наибольшее внимание может уделяться одному из способов. Стандарт качества обслуживания устанавливает, как организовать взаимодействие с клиентом и обеспечить для него комфортные условия в банковском офисе. Стандарт качества бизнес-процесса определяет, как должен быть устроен бизнес-процесс и как его выполнять; кто и какие функции должен выполнять в бизнес-процессе; кто и за что должен отвечать; какие входы/выходы должны формироваться и с какими требованиями. Стандарт качества продукта устанавливает, как сделать стоимость и условия реализации продукта конкурентоспособными и выгодными для клиента. Требования к качеству обслуживания в ПАО «Сбербанк» систематизированы на рис.20.  Рисунок 20 – Требования к качеству обслуживания в ПАО «Сбербанк» Для контроля качества обслуживания проводится регулярный аудит качества обслуживания в банке, например с помощью метода Mystery Shopper. По результатам каждого аудита рассчитывается индекс качества обслуживания в банке как средняя оценка удовлетворения всех требований. ЗАКЛЮЧЕНИЕДанная работа представляет собой отчет по производственной практике, проходившей на базе ПАО «Сбербанк». По результатам проведенного исследования можно сделать следующие выводы: 1. Публичное акционерное общество «Сбербанк» – российский финансовый конгломерат, который является наиболее масштабным транснациональным коммерческим банком России и Восточной Европы. Филиальная сеть банка на 2022 год включает 11 территориальных банков и около 14 тысяч подразделений по России. Дочерние банки «Сбербанка России» работают в Казахстане, Украине, Белоруссии и в Центральной Европе, в том числе в Германии и Швейцарии. 2. Основные направления деятельности ПАО «Сбербанк» связаны с оказанием банковских услуг физическим и юридическим лицам, а также развитием финансовых и нефинансовых услуг и сервисов. Основные категории клиентов Сбербанка – физические лица, корпоративные клиенты, субъекты малого бизнеса, самозанятые и представители финансового сектора. 3. Ценовая стратегия ПАО «Сбербанк» предполагает использование одного из многочисленных методов ценообразования, важнейшими из которых являются затратный, рыночный и параметрический методы. 4. Одной из ключевых характеристик в деятельности ПАО «Сбербанк» является клиентоориентированность. С точки зрения финансового сектора клиентоориентированность – это умение кредитной организации понимать клиента и эффективно удовлетворять его потребности, извлекая при этом свою прибыль. Таким образом, клиентоориентированный банк способен предложить своим клиентам продукты, которые отвечают их потребностям или даже предвосхищают их. 5. Несмотря на неблагоприятную экономическую конъюнктуру и ограничения ввиду COVID-19 благосостояние ПАО «Сбербанк» продолжает улучшаться. Дальнейшие перспективы развития банка связаны с развитием нефинансовой экосистемы и разработкой новых банковских услуг. | ||||||||||||||||||||||||||||||||||||||||||||||||||||