Аналитическая часть кейса. Аналитическая часть кейса.

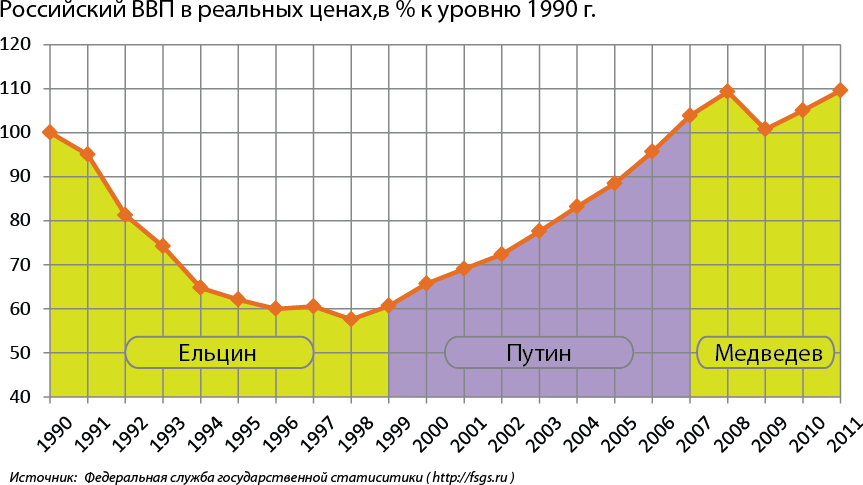

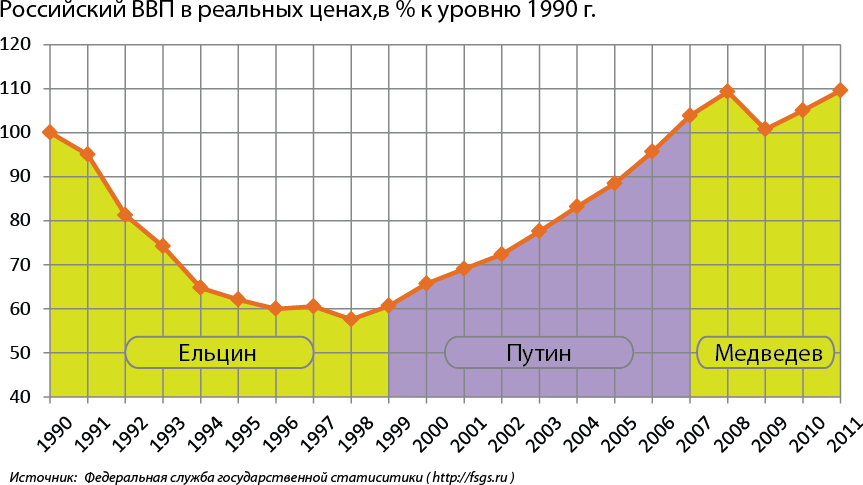

ОценитединамикуВВПРоссии в21 веке.

СчемсвязаныспадыиподъемывэкономикеРоссии?

В чем преимущество реального ВВП по сравнению сноминальным?

Тема2.Товарныйсекторэкономики

Кейс1:ЧтотормозитэкономикуРоссии?

«ОчемпредупреждалДж.М.Кейнс.

Если мы хотим понять политэкономический смысл и экономические последствия стерилизации нефтегазовых доходов для обеспечения "роста" российской экономики, тогда нам придется от

макроэкономики перейти к фундаментальным законам экономического развития. На макроэкономическом уровне все выглядит достаточно благопристойно, а вот если копнуть поглубже, то антироссийская сущность идеи стерилизации нефтегазовых доходов тут же вылезает на поверхность. Последователи классической либеральной теории, правящие вот уже 20 лет в России, утверждают, что сбережения обязательно переходят в инвестиции, а поэтому рост объема сбережений является источником накопления капитала. Их доводы почти 80 лет тому назад, когда это заблуждение либеральных экономистов привело к Великой депрессии, опроверг Дж.М.Кейнс, утверждавший, что превращение сбережений в инвестиции не происходит автоматически, и что избыточные сбережения часто препятствуют экономическому росту. Удивительно, но еще в 1930-х гг. Дж.М.Кейнс писал как будто о современной России: "Если в потенциально богатом обществе, побуждение инвестировать слабо, тогда, несмотря на его потенциальное богатство, действие принципа эффективного спроса заставит это общество сокращать объем производимой продукции, пока оно не станет настолько бедным, что значительно сократившийся излишек дохода над потреблением придет в соответствие с его слабым побуждением к инвестированию". Вот где зарыты корни нынешнего падения темпов роста России, которое происходит в условиях огромного притока нефтяных денег и западных кредитов, когда норма сбережения в России превышает 40% ВВП, а инвестиции не дотягивают и до 20%. А почему в России "слабо побуждение к инвестированию"? Да потому, что российское государство само выводит из российской экономики средства, которые оно могло бы инвестировать в развитие России, а следом за ним бежит из России и частный капитал. Видя неустойчивость хозяйственной конъюнктуры, экономические агенты предпочитают сбережения в ликвидной форме, а чтобы перевести эти сбережения в ликвидную форму, нужна высокая норма процента (на которой к тому же можно еще и заработать, используя систему "кэрри-трейд"). Чем выше существующая норма процента при прочих равных условиях, тем больше тормозится инвестиционный процесс, и наоборот, утверждал Дж.М.Кейнс. Именно высокая ставка рефинансирования, установленная Банком России (8,25% годовых, в то время как в США - 0,25%, а в ЕС - 0,75%) тормозит инвестиционный процесс в российской экономике. Наши либеральные финансисты объясняют сохранение высокой ставки рефинансирования тем, что она непременно должна быть выше уровня инфляции. Но в США почему-то ставка рефинансирования не выше, а в 10 раз ниже уровня инфляции, и в ЕС такая же картина (может американские и европейские финансисты чего-то не понимают, что "понимают" российские?), но ни ФРС, ни ЕЦБ не повышают ставку рефинансирования, пытаясь "побудить частный капитал к инвестированию". В России же задача ЦБ прямо противоположная - побудить частный капитал не инвестировать, а вывозить свои капиталы из нашей экономики, чтобы на их место пришел капитал западных ТНК и ТНБ. Этим как раз и занят руководитель Банка России С.Игнатьев - один из авторов дефолта 1998 года. Ключевым

уравнением теории Дж.М.Кейнса является равенство: ВНП = ПР + И ВНП - это валовый национальный продукт ПР - это потребительские расходы И - инвестиции в экономику. В США это равенство выглядит следующим образом: ВНП + ДБ = ПР + И Сумма потребительских расходов и инвестиций в США оказываются больше ВНП на величину бюджетного дефицита (ДБ), который покрывается за счет продажи американских казначейских обязательств иностранным государствам и эмиссии ФРС ничем необеспеченных долларов ("финансовые смягчения"). Таким образом, США потребляют и инвестируют значительно больше, чем создают сами, что, кстати, подтверждает и текущий счет экономики. В 2007 году в США рост сбережений составлял 14,6% от ВВП, а уровень инвестиций - 19,6%, что порождало дефицит текущего счета, который покрывался за счет продажи казначейских обязательств. После кризиса дефицит текущего счета сократился, но не благодаря более высокому уровню сбережений (который упал ниже показателя в 13% от ВВП) из-за ухудшения в госфинансах США, а благодаря коллапсу в инвестиционной деятельности. В России все наоборот - сумма потребительских расходов и инвестиций значительно меньше ВНП и кейнсианская формула выглядит следующим образом: ВНП - СФ = ПР + И СФ - это Стерилизационные фонды (ФНБ и РФ). Существование ФНБ и РФ обусловливает недопотребление россиян, т.к. существенная часть ВНП не возвращается в Россию, стерилизуясь в иностранных ценных бумагах (а отсюда низкий уровень жизни, слабый потребительский спрос, нищета основной массы населения России и высокий децильный коэффициент). И основной причиной торможения российской экономики также является стерилизация части ВНП в иностранных ценных бумагах, вследствие чего - недоинвестирование российской экономики и низкие темпы ее развития.

Наши либералы утверждают, что основными источниками "длинных денег", за счет которых и осуществляется инвестирование экономики, являются частные инвестиционные и пенсионные фонды. А вот д.э.н. М.Ершов убедительно доказал, что основным источником "длинных денег" в экономику США, ЕС и Японии во время и после кризиса 2008 года являются их Центральные банки, осуществляющие эмиссию денег. "Около 90% всех долларов, имеющихся в настоящее время в мире, - утверждает М.Ершов, - в момент своего первоначального появления были эмитированы в результате финансирования различных бюджетных программ. А уже потом эти ресурсы попадают на вторичный рынок и, мультиплицируясь, превращаются в соответствующие агрегаты денежной массы". То есть, прежде чем попасть в инвестиционные или пенсионные фонды, эмитированные ФРС доллары, проходят через государственный бюджет, и только так они попадают в экономику. Получается парадоксальная ситуация: у России высокий уровень профицита текущего счета экономики и сбережения в 2 раза превышают инвестиции, но она вынуждена "ходить с протянутой рукой" выклянчивая инвестиции на Западе, т.к. у нас принято "бюджетное правило", а Банк России не имеет права "финансировать различные бюджетные программы", как ФРС или ЕЦБ. У Китая также имеется существенный профицит текущего

счета: в 2007 году уровень роста сбережений в КНР составлял 51,9%, а фиксированная ставка инвестиций - 41,7% от ВВП. После кризиса профицит китайского счета экономики несколько снизился, но не за счет снижения сбережений, как в США, а за счет увеличения инвестиций до 49% от ВВП. В то время как Россия "экономит" на инвестициях, китайцы их увеличивают и имеют высокие темпы роста своей экономики, т.к. у них нет "бюджетного правила", а их ЦБ печатает столько юаней, сколько необходимо для обеспечения высоких темпов роста. (Источник:http://регнум.рф/news/polit/1654009.html)

Суть «бюджетного правила» такова. Периодически выполняется прогноз доходов федерального бюджета, на основе рассчитанной цены нефти — средней за установленный промежуток времени. Все доходы от энергоносителей, превышающие установленный порог «цену отсечения» выводятся из страны и перечисляются в Резервный фонд. А после достижения Резервным фондом некоего предельного объема (по состоянию на 2014 год потолок равен 7% ВВП), средства начинают направлять на пополнение Фонда национального благосостояния, который также хранится за пределами страны.

«Цена отсечения» в разные годы менялась – от $20 баррель нефти в 2004 году, $27 в 2006 году, $45-50 долларов за баррель в 2008-2012 годах, $91 в 2013-м и $92 в 2013 году.

Вопросыдлякейсанализа:

Как Кейнс трактует зависимость между инвестициями исбережениями?

В чем ограниченность российской экспортно-сырьевоймодели?

Как в экономике соотносятся потребительские расходы иинвестиции?

Почему России при высокой норменакоплениянормаинвестированиянизкая?

Что тормозит инвестиционный процесс в российскойэкономике?

Что такое « бюджетное правило» и как оно влияет наинвестиционный процесс в России?

В чем сущность эффекта мультипликации и как онработаетнамировомфинансовомрынке?

Расчетныйкейс.

В таблице представлены данные, характеризующие совокупное предложение и совокупный спрос:

Уровень

цен

|

Объемы

предложения AS

|

Объемы спроса AD1

|

Объемы спроса AD2

|

Объемы спроса AD3

|

100

|

1000

|

200

|

500

|

950

|

70

|

1000

|

300

|

600

|

1000

|

45

|

900

|

400

|

700

|

1150

|

30

|

800

|

500

|

800

|

1300

|

20

|

700

|

600

|

900

|

1400

|

20

|

600

|

600

|

900

|

1400

|

20

|

200

|

600

|

900

|

1400

|

Построить кривые совокупного спроса и предложения.

Определить динамику совокупного спроса, когда кривая смещается из положения AD1 в AD2, AD2 в AD3.

Определить равновесный уровень ВВП и цен.

Как влияет перемещение кривой спроса на динамику ВВП и уровень цен? Дать развернутое объяснение.

Когда кривая совокупного спроса сдвигается в сторону увеличения спроса, уровень ВВП возрастает.

Когда равновесный ВВП находится

в пределах горизонтальной части кривой совокупного предложения, то уровень цен не изменяется.

Тема3.Финансовыйсекторэкономики

|

Скачать 108.1 Kb.

Скачать 108.1 Kb.