Курсовая. Рассмотреть факторы, оказывающие влияние на финансовую устойчивость кредитной организации ознакомиться с информационной базой анализа финансовой устойчивости

Скачать 4.44 Mb. Скачать 4.44 Mb.

|

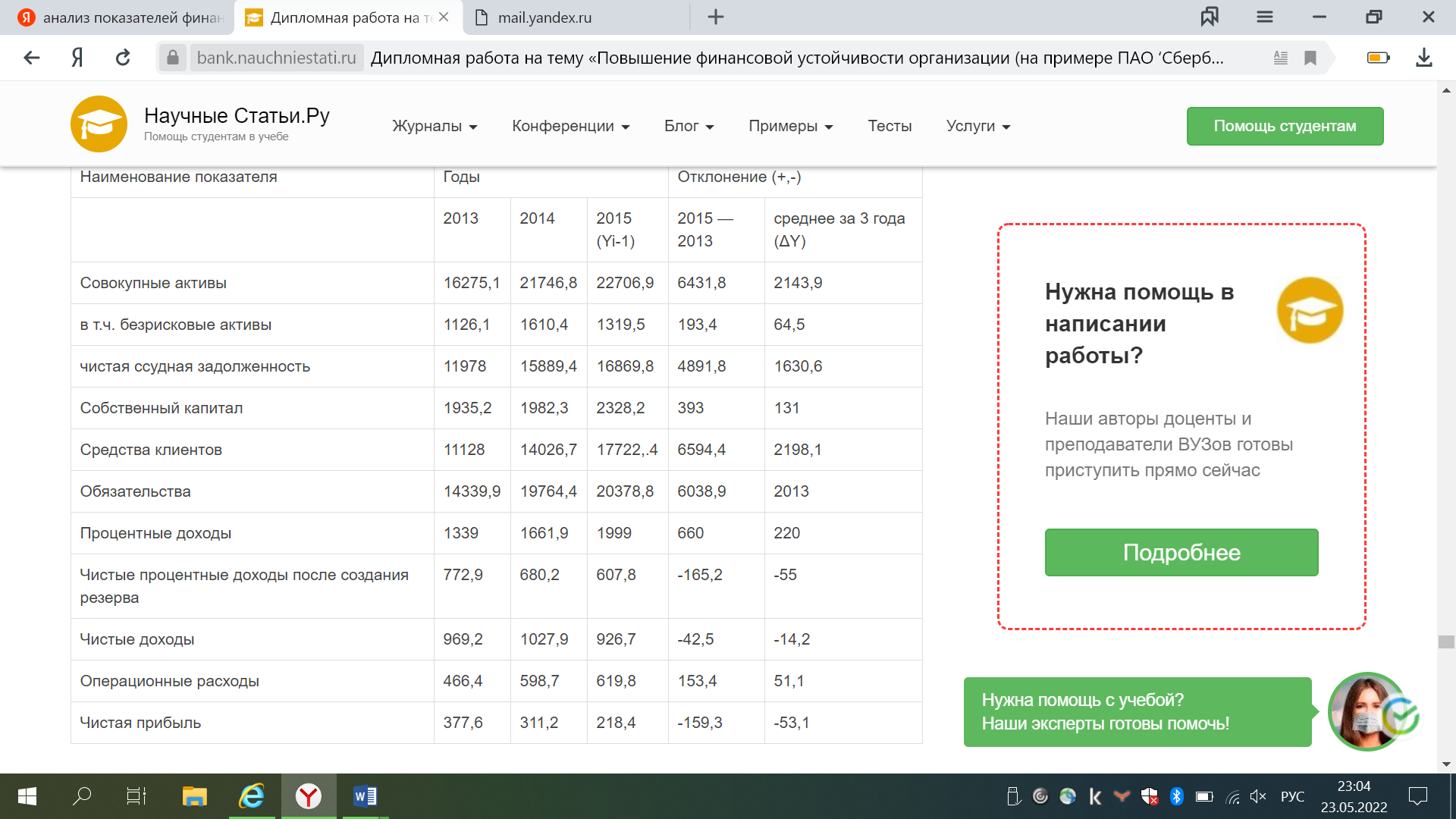

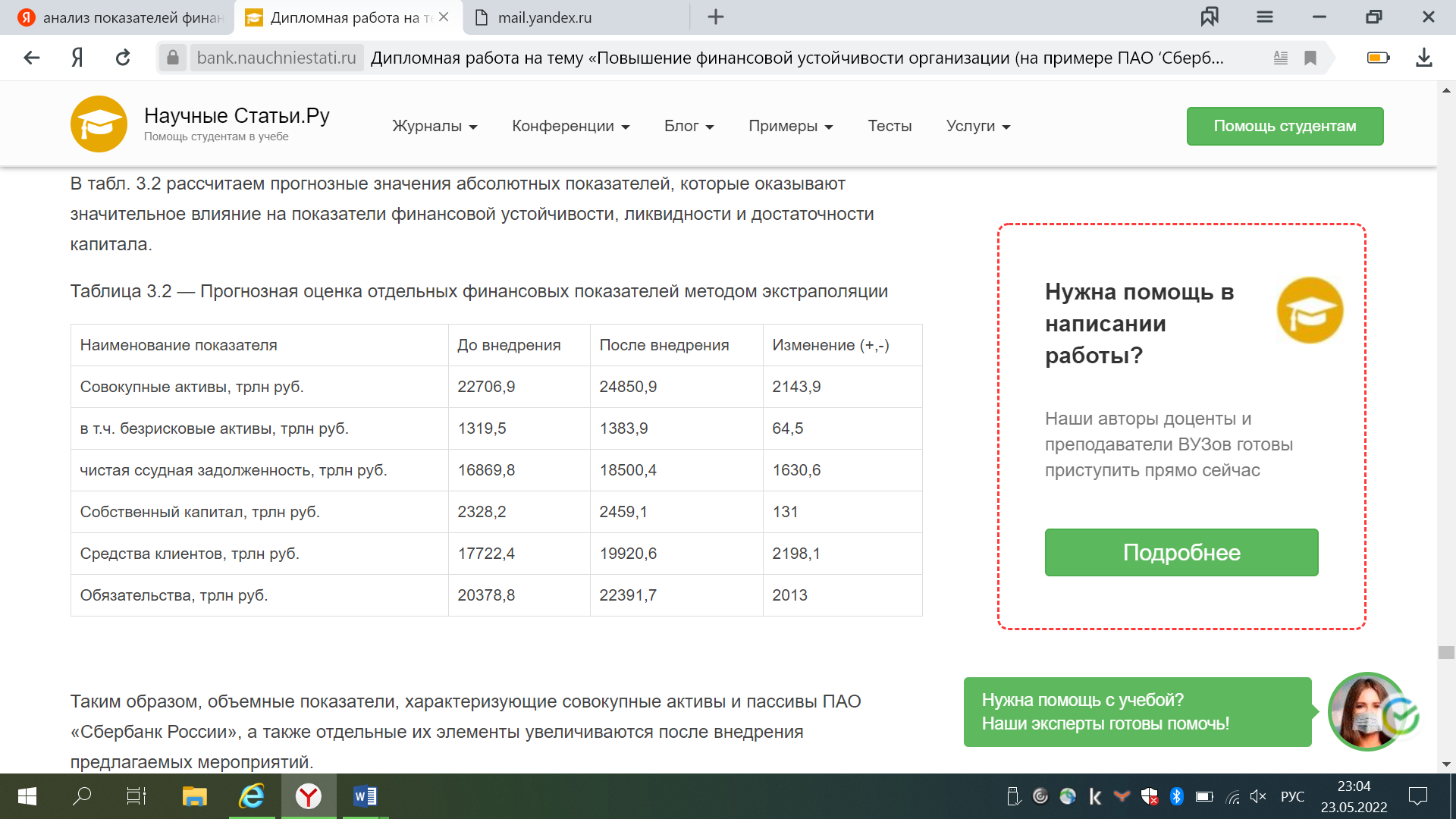

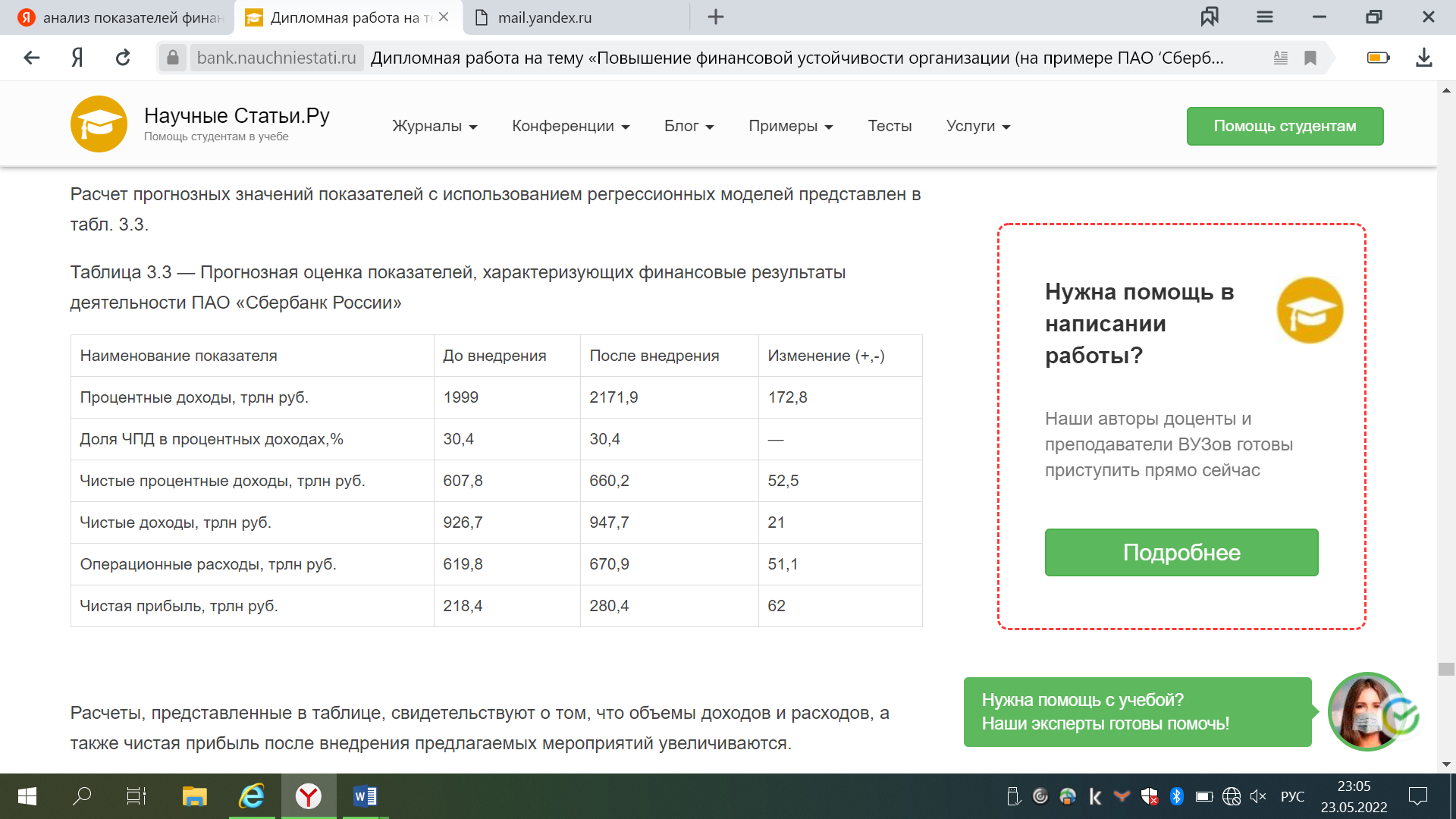

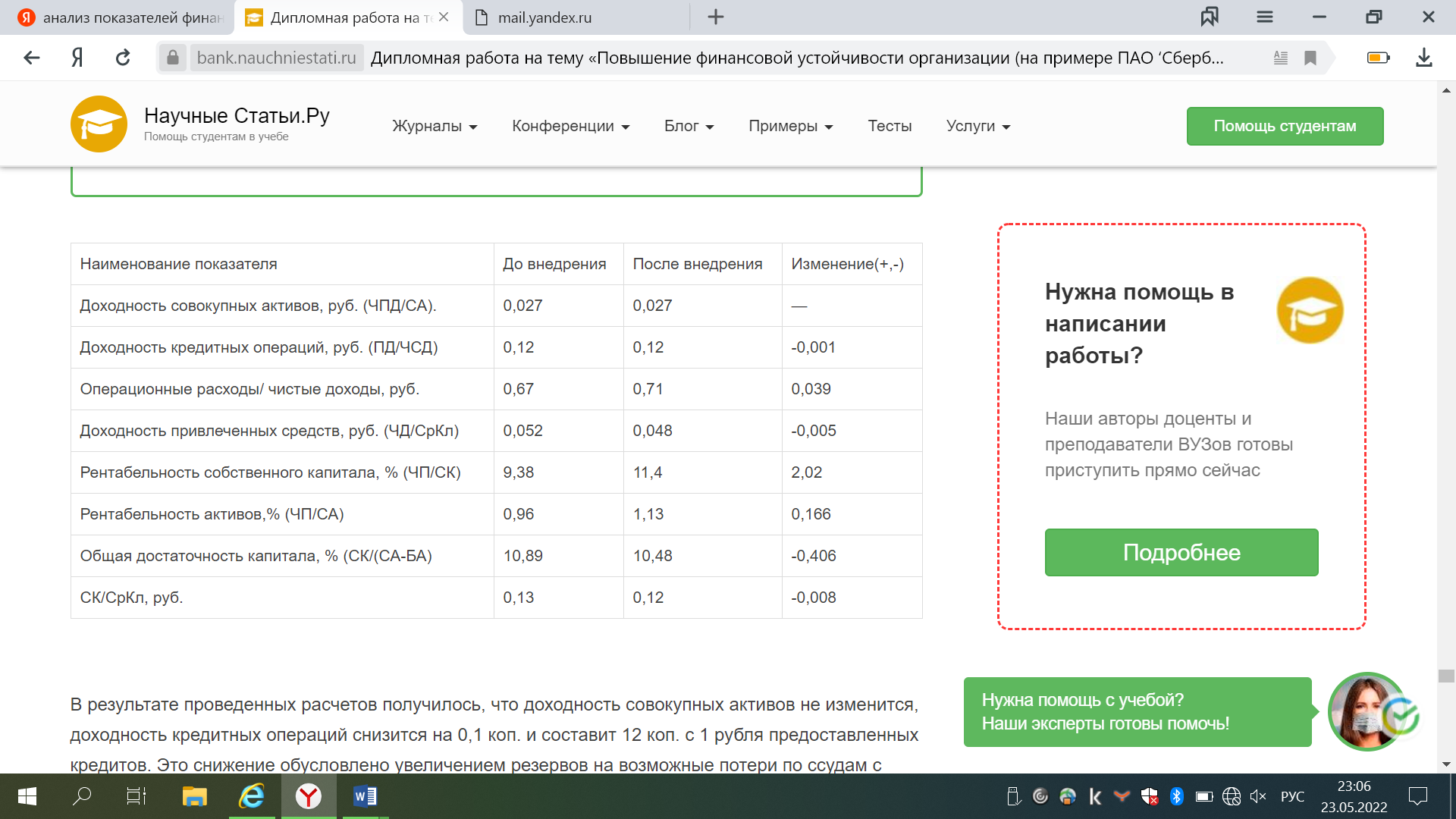

Для прогноза используем метод экстраполяции, основанный на среднегодовом абсолютном приросте на основе следующей модели: Yi = Yi-1 + ΔY, (3.1) где Yi — прогнозируемый уровень показателя на i-й год; Yi-1 — уровень показателя за предшествующий прогнозному период; ΔY — среднегодовой абсолютный прирост показателя. Прогнозирование по абсолютному среднему приросту является одним из простейших методов экстраполяции. Поэтому качество прогноза остается невысоким. Поэтому для прогноза отдельных объемных показателей воспользуемся методом аналитического выравнивания, основанном на построении регрессионных моделей. Качество прогноза при использовании корреляционно-регрессионных моделей значительно повышается. Применить данный метод для прогноза всех показателей невозможно из-за недостаточности эмпирической базы исследования. В табл. 3.2 рассчитаем прогнозные значения абсолютных показателей, которые оказывают значительное влияние на показатели финансовой устойчивости, ликвидности и достаточности капитала. Таблица 3.2 — Прогнозная оценка отдельных финансовых показателей методом экстраполяции  Таким образом, объемные показатели, характеризующие совокупные активы и пассивы ПАО «Сбербанк России», а также отдельные их элементы увеличиваются после внедрения предлагаемых мероприятий. Проведем корреляционно-регрессионный анализ взаимосвязи отдельных балансовых показателей и результатов деятельности банка. Для прогнозирования сможем использовать модели, которые позволяют оценить качество прогноза на 95% и характеризуются достаточным уровнем значимости (ЗначимостьF˂0,05) и высоким значением коэффициента детерминации (R2). Корреляционно-регрессионный анализ позволил выявить наличие устойчивых связей между чистой прибылью и чистой ссудной задолженностью банка, процентными доходами и чистой ссудной задолженностью, между операционными доходами и активами. Зависимость между пассивами и финансовыми результатами не является столь значимой при таком количестве исходной информации. Для построения прогнозных регрессионных моделей воспользуемся полученными результатами. По полученным данным мы можем воспользоваться прогнозом чистой прибыли на основе возможного роста чистой ссудной задолженности с применением следующей модели (R2= 0,99): ЧП = 0,038ЧСЗ. Данная модель позволяет спрогнозировать увеличение чистой прибыли на 38 тыс. руб. с увеличением объема чистой ссудной задолженности на 1 млн руб. Прогноз процентных доходов в зависимости от чистой ссудной задолженности можно осуществить на основе следующей модели (R2= 0,99): ПД = 18055803 + 0,106ЧСЗ Данная модель свидетельствует о том, что с увеличением ссудной задолженности на 1 млн руб. процентный доход может увеличиться в среднем на 106 тыс. руб. Прогноз чистых доходов в зависимости от суммарных активов можно провести с использованием следующей модели (R2= 0,99): ОД = 8548947 + 0,098 А Данная модель свидетельствует о том, что с увеличением стоимости активов на 1 млн руб. чистый доход может увеличиться в среднем на 98 тыс. руб. Все полученные модели могут быть использованы для прогноза, поскольку Значимость F˂0,05. Более качественной по данному критерию является прогнозная модель зависимости чистой прибыли от ссудной задолженности. Это обстоятельство является следствием того, что ссудные операции являются основным источником доходов коммерческого банка. Расчет прогнозных значений показателей с использованием регрессионных моделей представлен в табл. 3.3. Таблица 3.3 — Прогнозная оценка показателей, характеризующих финансовые результаты деятельности ПАО «Сбербанк России»  Расчеты, представленные в таблице, свидетельствуют о том, что объемы доходов и расходов, а также чистая прибыль после внедрения предлагаемых мероприятий увеличиваются. Расчет прогнозных относительных показателей, характеризующих финансовую устойчивость ПАО «Сбербанк России» представлен в табл. 3.4. Таблица 3.4 — Прогнозная оценка показателей финансовой устойчивости после внедрения мероприятий  В результате проведенных расчетов получилось, что доходность совокупных активов не изменится, доходность кредитных операций снизится на 0,1 коп. и составит 12 коп. с 1 рубля предоставленных кредитов. Это снижение обусловлено увеличением резервов на возможные потери по ссудам с целью поддержания финансовой устойчивости на достаточном уровне. На 1 рубль чистых доходов приходится после внедрения предлагаемых мероприятий 71 коп. операционных расходов, что выше уровня 2015 года на 3,9 коп. Доходность привлеченных средств уменьшается на 0,5 коп. Рентабельность собственного капитала увеличивается на 2,02%,а рентабельность активов — на 0,17%, что свидетельствует об эффективности предлагаемых мероприятий. Коэффициент общей достаточности капитала и отношение собственного капитала к постоянным пассивам снижаются, но остаются в пределах нормативных требований ЦБ РФ. Снижение плеча финансового рычага на 0,8 коп. свидетельствует о снижении финансовых рисков в деятельности банка. Следует отметить, что показатели, которые имеют нормативные ограничения, остаются на достаточном уровне. В частности, общая достаточность капитала составляет после внедрения мероприятий 10,47% (при нормативе min 8%). Таким образом, соблюдение необходимых требований к структуре и качеству капитала, наличие множества рисков в банковской деятельности, соблюдение всех нормативов приводит к снижению уровня отдельных показателей, но при этом нормативные требования соблюдаются. Для активизации деятельности банка и повышения его финансовой устойчивости необходимо решить следующие основные проблемы: повышение уровня капитализации, концентрация банковского капитала, развитие региональной банковской инфраструктуры и создания равных конкурентных условий, усиление взаимодействия с другими банками и с реальным сектором экономики, наполнение банка долгосрочными ресурсами, расширение клиентской базы. Во-вторых, для ведения деятельности коммерческие банки должны иметь в своем распоряжении определенные ресурсы. Мировой финансовый кризис и его последствия заставили Сбербанк серьезно задуматься о совершенствовании управления рисками. Существенное место при этом отводится проблеме формирования и оптимизации ресурсной базы банка, грамотное управление которой позволяет ограничивать процентный риск и риск потери ликвидности допустимым уровнем. Таким образом, объемные показатели, характеризующие совокупные активы и пассивы ПАО «Сбербанк России», а также отдельные их элементы увеличиваются после внедрения предлагаемых мероприятий. Соблюдение необходимых требований к структуре и качеству капитала, наличие множества рисков в банковской деятельности, соблюдение всех нормативов приводит к снижению уровня отдельных показателей, но при этом нормативные требования соблюдаются. Заключение финансовый банковский капитал рентабельность Проведенное исследование позволило обосновать ряд выводов и рекомендаций: Коммерческий банк, будучи самостоятельным участником финансового рынка, с одной стороны, аккумулирует все временно свободные и ищущие выгодного размещения денежные средства, а, с другой стороны, направляет их тем участникам рынка (юридическим и физическим лицам), которые испытывают недостаток в денежных средствах. Специфика банковской деятельности заключается в том, что банк в своей деятельности использует преимущественно не собственный капитал, а привлеченные средства клиентов и использует он имеющиеся ресурсы не столько для собственного развития, сколько для предоставления кредитов реальному сектору экономики и населению. Финансовая устойчивость коммерческого банка — это равенство между финансовыми показателями деятельности и нормативами, утвержденными Центральным банком России, а также наличие возможности адаптации к изменениям экономической среды. ПАО «Сбербанк России» — один из крупнейших финансовых институтов в России, представляющих Россию на международных рынках и осуществляющий профессиональный финансовый сервис. В банке организована система внутреннего контроля и управления рисками, которая позволяет банку поддерживать финансовую устойчивость и платежеспособность на соответствующем уровне. Процентные доходы банка в 2015 году составили 1999 млрд руб. против 1661 млрд руб. по итогам 2014 года, а относительно 2013 года выросли на 49%. Более половины процентных доходов банк получает по кредитам юридическим лицам. Процентные доходы от кредитования физических лиц возросли за счет наращивания объемов розничного кредитования. Основной прирост комиссионных доходов обеспечен комиссиями по операциям с банковскими картами и операциям эквайринга за счет роста эмитированных карт и увеличения числа клиентов, находящихся на эквайринговом обслуживании в Сбербанке. В 2014 году расходы банка на формирование резерва составили 290,8 млрд руб., в том числе по ссудам 279,6 млрд руб. За 2015 год расходы банка по отчислениям в Фонд обязательного страхования вкладов составили 34,6 млрд руб. и превысили показатель 2014 года на 13,3% за счет роста объема привлеченных средств физических лиц. За 2015 год отток денежных средств составил 266,1 млрд руб. (за 2014 год приток составил 715,2 млрд руб.). Основными статьями использования денежных средств в 2015 году стали погашение привлеченных средств банка России и выплата процентов. Основными источниками денежных средств в отчетном периоде были полученные проценты и средства клиентов, не являющихся кредитными организациями. В 2014 году все показатели финансовых результатов снизились по сравнению с предыдущим годом, за исключением чистых доходов. Прибыль до налогообложения в 2014 году снизилась по сравнению с 2013 годом на 14,6% и составила 429,2 млрд руб. В 2015 году наблюдается снижение всех показателей финансовых результатов по отношению к прошлому году. Относительно 2013 года чистые процентные доходы снизились на 165,2 млрд руб. или на 21,4%. За счет проведения других видов операций чистые доходы снизились только на 4,4% или на 42,5 млрд руб. Однако рост процентных и непроцентных расходов, а также необходимость формирования в достаточном объеме резервов привели к уменьшению прибыли до налогообложения на 195,9 млрд руб. или на 39%, а чистой прибыли на 159,3 млрд руб. или на 42, 2%. Активы банка выросли в основном за счет увеличения объемов кредитов, предоставляемых юридическим лицам, и вложений в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи. Для фондирования активных операций используются различные источники привлечения ресурсов. Основным источником являются привлеченные средства клиентов, не являющихся кредитными организациями. Стоимость данных ресурсов за три года увеличилась на 59,3%. В 2015 году значительно увеличилась сумма выпущенных долговых обязательств и уменьшились средства ЦБ РФ. Их доля в совокупных обязательствах снизилась на 9,9 п.п. и составила в 2015 году 3,8%. Также снизился объем средств, привлекаемых от других кредитных организаций на 1,9%. Структура уставного капитала банка не менялась с июля 2007 года. Банк не выкупал собственные акции у акционеров в течение 2013-2015 гг. Норматив достаточности общего капитала Сбербанка (Н1.0) на 1 января 2015 года составил 11,6%, снизившись за год на 0,9 п.п. Капитал на 1 января 2016 года составил 2658 млрд руб., увеличившись на 347 млрд руб. по сравнению с 1 января 2015 года. Основными источниками базового капитала банка являются акционерный капитал за счет обыкновенных акций, нераспределенная прибыль и резервный фонд. Нематериальные активы и вложения в обыкновенные акции финансовых компаний снижают базовый капитал на 296,9 млрд руб. На динамику капитала также повлиял постепенный переход банка на требования Базель III. В области соблюдения требований к финансовой устойчивости ПАО «Сбербанк России» в полной мере соответствует установленным требованиям как по международным, так и по российским стандартам. На основе проведенного исследования был сделан вывод о том, что банк демонстрирует эффективное управление активами и пассивами, рисками деятельности, в целом ликвидный, платежеспособный и финансово устойчивый. По всем нормативам выдерживает требования банка России и обеспечивает высокий уровень управления ликвидностью и финансовой устойчивостью. В целях укрепления финансовой устойчивости и совершенствования финансово — хозяйственной деятельности в целом ПАО «Сбербанк России» рекомендуется развивать следующие основные направления деятельности: Источник: https://bank.nauchniestati.ru/primery/diplomnaya-rabota-na-temu-povyshenie-finansovoj-ustojchivosti-organizaczii-na-primere-pao-sberbank-imwp/Активы банка выросли в основном за счет увеличения объемов кредитов, предоставляемых юридическим лицам, и вложений в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи. Для фондирования активных операций используются различные источники привлечения ресурсов. Основным источником являются привлеченные средства клиентов, не являющихся кредитными организациями. Стоимость данных ресурсов за три года увеличилась на 59,3%. В 2015 году значительно увеличилась сумма выпущенных долговых обязательств и уменьшились средства ЦБ РФ. Их доля в совокупных обязательствах снизилась на 9,9 п.п. и составила в 2015 году 3,8%. Также снизился объем средств, привлекаемых от других кредитных организаций на 1,9%. Структура уставного капитала банка не менялась с июля 2007 года. Банк не выкупал собственные акции у акционеров в течение 2013-2015 гг. Норматив достаточности общего капитала Сбербанка (Н1.0) на 1 января 2015 года составил 11,6%, снизившись за год на 0,9 п.п. Капитал на 1 января 2016 года составил 2658 млрд руб., увеличившись на 347 млрд руб. по сравнению с 1 января 2015 года. Основными источниками базового капитала банка являются акционерный капитал за счет обыкновенных акций, нераспределенная прибыль и резервный фонд. Нематериальные активы и вложения в обыкновенные акции финансовых компаний снижают базовый капитал на 296,9 млрд руб. На динамику капитала также повлиял постепенный переход банка на требования Базель III. В области соблюдения требований к финансовой устойчивости ПАО «Сбербанк России» в полной мере соответствует установленным требованиям как по международным, так и по российским стандартам. На основе проведенного исследования был сделан вывод о том, что банк демонстрирует эффективное управление активами и пассивами, рисками деятельности, в целом ликвидный, платежеспособный и финансово устойчивый. По всем нормативам выдерживает требования банка России и обеспечивает высокий уровень управления ликвидностью и финансовой устойчивостью. В целях укрепления финансовой устойчивости и совершенствования финансово — хозяйственной деятельности в целом ПАО «Сбербанк России» рекомендуется развивать следующие основные направления деятельности: — менеджмент и маркетинг; — ресурсную базу; кредитную политику; валютные операции. Также банку настоятельно рекомендуется применение современных автоматизированных систем управления финансовой устойчивостью банка, которые позволяют значительно улучшить качество управления активами/пассивами банка, проводить анализ и прогнозирование банковских рисков, повысить конкурентную позицию банка на рынке банковских услуг. Согласно прогнозному сценарию развития банка на 2015-2016 гг. предполагается дальнейший динамичный прирост кредитного и депозитного портфелей. В среднесрочной перспективе основными статьями, оказывающими наибольшее влияние на финансовый результат банка, будут процентные доходы и расходы по средствам физических лиц, а также комиссионные доходы в составе непроцентных доходов. Таким образом, практическое применение выдвинутых и обоснованных рекомендаций позволит повысить финансовую устойчивость ПАО «Сбербанк России» в целом и его структурных подразделений. Литература 1. Абдулкаримов И.Т. Финансово-экономический анализ хозяйственной деятельности коммерческих организаций (анализ деловой активности): учебное пособие. М.: НИЦ ИНФРА-М, 2013. — 320с. . Аверина О.И. Комплексный экономический анализ хозяйственной деятельности: учебник / О.И. Аверина, В.В. Давыдова, Н.И. Лушенкова. М.: КНОРУС, 2012. — 432с. . Алексеев М.А. Методологические вопросы сопоставления специфичности и ликвидности активов / М.А. Алексеев // Экономика и предпринимательство. — 2015. — № 7 (60). — С. 889-893. . Анализ методов и моделей оценки финансовой устойчивости организаций / Н.П. Любушин и др. // Экономический анализ. — 2010. — № 1. — С. 3-11. . Андреев П.К. Обеспечение финансовой устойчивости предприятий / П.К. Андреев // Финансы. — 2013. — № 9. — С. 49- 56. . Астахов В.П. Анализ финансовой устойчивости и процедуры, связанные с банкротством. М.: Ось-89, 2011. 89с. . Астрелина В.В. Управление ликвидностью в российском коммерческом банке: учебное пособие / В.В. Астрелина, П.К. Бондарчук, П.С. Шальнов. — М.: КНОРУС, 2012. — 176с. . Афанасьева О.Г. Анализ деятельности коммерческого банка Чебоксары, 2013. — 70с. Афоничкин А.И. Основы финансового менеджмента / А.И. Афоничкин, В.Н. Татищева, Л.И. Журова. М., 2012. — 119с. . Балабанова Н.В. Оценка финансовой устойчивости предприятия через количественные характеристики финансовых рисков // Современные наукоемкие технологии. Региональное приложение. — 2011. — № 1. — С. 11-15. . Банковский менеджмент: учебник / Под ред. О.И. Лаврушина. — М.: Экзамен, 2013. — 560с. . Батракова Л.Г. Экономический анализ деятельности коммерческого банка: учебник для вузов. М.: ИНФРА-М, 2007. — 368с. . Бородина Ю.Б. Факторы экономического роста: финансовый аспект / Бородина Ю.Б. // Проблемы современной науки и образования. — 2014. — № 9 (27). — С. 46-48. . Буевич С.Ю. Экономический анализ деятельности коммерческого банка: учебник для вузов. М.: Экзамен, 2014. — 240с. . Вахрушина М.А. Анализ финансовой отчетности: учебник / М.А. Вахрушина, Н.С. Пласкова. М.: Вузовский учебник, 2013. — 234с. |