Эффективность кредитной политики банка. Диплом (Сбербанк) эффективность последний. Разработка комплекса управленческих мероприятий по повышению эффективности деятельности пао Сбербанк России

Скачать 0.65 Mb. Скачать 0.65 Mb.

|

3.3 Разработка управленческих мероприятий по повышению эффективности деятельности ПАО «Сбербанк России»На основе проведенного анализа в работе были сделаны выводы, что значения показателей, характеризующих ликвидность коммерческого банка ПАО «Сбербанк России», находятся на достаточном уровне, однако отмеченная тенденция отражает возможность возникновения у банка напряженного положения с ликвидностью в будущем. Следовательно, необходима разработка мер по повышению эффективности деятельности анализируемого коммерческого банка и в частности, мероприятий по совершенствованию управления ликвидностью ПАО «Сбербанк России». Также на основе проведенного анализа были выделены основные проблемы в деятельности банка ПАО «Сбербанк России» за период. Наблюдается отрицательное значение в инвестиционной деятельности и в финансовой деятельности коммерческого банка. Положительное значение чистого денежного потока банка ПАО «Сбербанк» обеспечивает только доход от операционной деятельности. Другими словами, банк ПАО «Сбербанк» за счет своей известности не развивает достаточно направления финансовой деятельности и инвестиционной деятельности, опираясь только на прибыль от операционной деятельности. На современном этапе развития банковской структуры такое положение нельзя считать достаточно эффективным. Несмотря на известность, существует огромная конкуренция и доходов от одной операционной деятельности может стать недостаточно для прибыли. Сделанный вывод подтверждается тем, что ликвидность коммерческого банка ПАО «Сбербанк России» не находится на достаточном уровне и снижается за период 2016-2018 годы, то есть банк может не иметь достаточно ликвидных активов, чтобы покрыть краткосрочные обязательства. При этом было четко выявлено отрицательное значение в инвестиционной деятельности коммерческий банк ПАО «Сбербанк России» за 2017-2018 годы, так как банк вкладывает денежные средства в покупку ассоциированный компаний и совместных предприятий. Однако вложения не приносят положительного финансового результата в виде прибыли. Положительное значение чистого денежного потока банка ПАО «Сбербанк» обеспечивает только доход от операционной деятельности. Современная рыночная среда диктует другие условия для коммерческих банков и только операционной деятельности может стать в ближайшем будущем недостаточно. Поэтому в рамках разработки управленческих решений по повышению эффективности деятельности ПАО «Сбербанк России» предлагается внедрение нетрадиционных банковских услуг. Предоставляемые банком услуги подразделяются в зависимости от выбранного критерия (как было показано в теоретическом анализе). В частности, в зависимости от соответствия услуг банковской деятельности выделяют две большие группы услуг: Специфические банковские услуги. Неспецифические банковские услуги. Специфическими по определению считаются: депозитные операции; кредитные операции; расчетные операции. Все перечисленные виды операций применяются успешно в деятельности анализируемого банка ПАО «Сбербанк России». К нетрадиционным (неспецифическим) банковским услугам относятся: посреднические услуги (в частности, услуги юридическим лицам – консалтинговые, финансовые, другие виды услуг), услуги, направленные на развитие предприятий (услуги по размещению акций, юридическая помощь, информационные услуги), предоставление гарантий и поручительств, бухгалтерская помощь юридическим лицам, услуги по предоставлению банковский сейфов (ячеек) физическим и юридическим лицам и др., доверительные операции (в частности, консультации и помощь в управлении собственностью юридических лиц). Перечисленные виды неспецифических банковских услуг оказываются многими банками, и как показывает практика за данными услугами будущее. Современный потребитель банковского продукта и банковских услуг рассчитывает в одном месте на комплексное обслуживание, и если у предприятия или физического лица открыт счет в банке ПАО «Сбербанк России», то клиент будет ожидать, что получит и другие услуги. Комплексность становится практически единственным условием выживания в усложняющихся внешних условиях современного рынка. Согласно проведенному анализу в работе, четко было показано, что банк ПАО «Сбербанк России» не использует все возможные механизмы для повышения эффективности деятельности. Стандартных источников повышения прибыли – операционных услуг по вкладам, депозитам и кредитам населению – на современном этапе развития коммерческому банку недостаточно для функционирования и конкурентоспособности. Как отмечалось в теоретическом анализе, источниками доходов коммерческого банка являются процентные доходы и непроцентные доходы, причем в группу непроцентных доходов входят традиционные (специфические) и нетрадиционные (неспецифические) банковские услуги. В ходе анализа было четко показано, что ПАО «Сбербанк России» демонстрирует прибыль только по вкладам населения, депозитам и предоставляемым потребительским кредитам. Данная политика могла принести увеличение прибыли примерно десять лет назад, когда услуги были популярны среди населения. В настоящее время при очень высокой закредитованности российского населения и падении реальных доходов, такая политика банка неизбежно приведет к снижению прибыли. Кредитование существенно снизилось за последние 2-3 года по данным всех источников, вклады населения также существенно снижаются за счет снижения реальных доходов населения за те же последние 2-3 года [52]. Коммерческий банк ПАО «Сбербанк России» в недостаточном количестве проводит такие банковские операции как: операции с финансовыми обязательствами, операции с ценными бумагами, операции с драгоценными металлами и др. При этом коммерческий банк ПАО «Сбербанк России» не предлагает нетрадиционных банковских услуг потребителям, что нельзя считать правильным управленческим решением на современном этапе. Следовательно, в рамках разработки управленческих мероприятий по повышению эффективности деятельности ПАО «Сбербанк России» необходимо разрабатывать и применять новые механизмы и технологии. Для банка ПАО «Сбербанк России» можно предложить специфические операции, которые банк может осуществлять для повышения эффективности: факторинговые операции (то есть операции на рынке долгов); финансовое оздоровление предприятий и организаций, деятельность по управлению подконтрольными предприятиями. Также в качестве нетрадиционных банковских услуг для повышения эффективности деятельности можно предложить: посреднические услуги (в различных видах консалтинга), услуги, направленные на развитие предприятий и организаций, доверительные операции (включая консультации и помощь в управлении собственностью по поручению клиента), бухгалтерская помощь предприятиям, услуги по предоставлению сейфов, ячеек и др. Развитие посреднических и нетрадиционных (специфических) операций в банке ПАО «Сбербанк России» связано с необходимостью: - улучшения качества обслуживания клиентов, посредством расширения предоставляемы банковских и финансовых операций; - увеличения клиентов банка за счет предложения нетрадиционных банковских услуг более широкому кругу потребителей; - привлечение новых клиентов за счет предложения более широкого круга финансовых и банковских услуг, чем в банках-конкурентах; - расширение состава источников доходов, прибыли банка; - диверсификация рисков банковской деятельности за счет предоставления разнообразных банковских и финансовых услуг; - повышение эффективности деятельности банка. Таким образом, в рамках разработки управленческих мероприятий по повышению эффективности деятельности ПАО «Сбербанк России» предлагаются следующие мероприятия: 1) Мероприятие 1 – Повышение эффективности деятельности коммерческого банка ПАО «Сбербанк России» операций, не связанных с выдачей кредитов и принятием вкладов от физических и юридических лиц, в частности, факторинговых услуг. В рамках данного мероприятия ПАО «Сбербанк» предлагается активно развивать направление факторинга, факторинговых операций, то есть операций по возвращению дебиторской задолженности юридическим лицам по поручению клиентов. 2) Мероприятие 2 – Повышение эффективности деятельности коммерческого банка ПАО «Сбербанк России» в предоставлении нетрадиционных банковских услуг (увеличение предоставления консалтинговых услуг юридическим лицам (финансовый консалтинг)). 3) Мероприятие 3 – Повышение эффективности деятельности по предоставлению ПАО «Сбербанк России» сейфов и ячеек физическим лицам. Важно подчеркнуть, что некоторые нетрадиционные банковские услуги конечно, присутствуют в деятельности банка ПАО «Сбербанк России», однако в небольшом количестве от общего объема предоставляемых услуг. Эффективными управленческими решениями будет значимое повышение доли предлагаемых услуг в общей структуре выручки банка. При этом некоторые предложенные направления можно считать достаточно новыми и данные мероприятия требуют разработки. Мероприятие 1 – Повышение эффективности деятельности коммерческого банка ПАО «Сбербанк России» операций, не связанных с выдачей кредитов и принятием вкладов от физических и юридических лиц, в частности, факторинговых услуг. В рамках данного мероприятия коммерческом банку ПАО «Сбербанк» предлагается активно развивать направление факторинга, факторинговых операций, то есть операций по возвращению дебиторской задолженности юридическим лицам по поручению клиентов. Простыми словами, факторинговые операции предполагают финансирование коммерческим банком поставщиков предприятия или организации (юридического лица), посредством выкупа дебиторской задолженности. Преимущество факторинга состоит в том, что данными услугами могут воспользоваться не только крупные предприятия, но и представители малого бизнеса, которые никогда ранее не брали кредиты. К факторинговым услугам стандартно прибегают предприятия, которые торгуют товарами с высокой ликвидностью. Расчет эффективности факторинговых операций показывает, что на современном этапе факторинг является одним из оптимальных инструментов для финансирования бизнеса, так как позволяет предприятия восполнить бюджет, увеличить ликвидность и получить больше прибыли. Согласно нормам гражданского законодательства, в России возможно применение двух схем заключения контракта финансирования под уступку денежного требования: С целью уступки денежного требования. С целью обеспечения исполнения обязательств. Коммерческому банку ПАО «Сбербанк России» предлагается внедрить и активно развивать факторингвые услуги, то есть комиссионно-посреднические услуги, юридическим лицам, которое по различным причинам не могут самостоятельно добиваться возвращения дебиторской задолженности. Предприятие (клиент банка) уступает свои права на суммы дебиторской задолженности банку и готово получить меньшую сумму, однако сразу (так как сумму выплачивает банк ПАО «Сбербанк России»). Согласно данным таблицы 9 (Движение денежных средств) можно увидеть, что ПАО «Сбербанк» имеет положительный денежный поток только по операционной деятельности. По инвестиционной деятельности и по финансовой деятельности у ПАО «Сбербанк» отрицательные значения. Разумеется, у такого крупного банка как «Сбербанк» есть практически виды услуг, только наличие услуг (прописанных в Уставе) не говорит об их эффективности. В практической деятельности как инвестиционная, так и финансовая деятельность (по данным официальной отчетности «Сбербанка) приносит убытки вместо прибыли. То же самое касается и таких нетрадиционных банковских услуг, как факторинг. Официально такие услуги – факторинговая деятельность - прописаны в Уставе банка и присутствуют. На практике же деятельности дополнительных офисов «Сбербанка» факторинговые услуги оказываются достаточно редко, за такими услугами практически никто и не обращается, так как финансовая грамотность населения достаточно низко, точно также не оказываются в рабочем режиме консалтинговые услуги предприятиям. Суть факторинга сводится к тому, что коммерческий банк ПАО «Сбербанк России» осуществляет кредитования оборотного капитала предприятия, оплачивая дебиторские задолженности (имея при этом процент от суммы выплаты). Далее, после того как предприятию выплачена сумма меньшая от дебиторской задолженности, права на выплату данной задолженности переходят к банку ПАО «Сбербанк России». С финансово-экономической точки зрения факторинговые услуги представляют собой финансирование клиентов под уступку денежных требований к должникам (счетов-фактур). Очевидно, чтобы выплачивать предприятиям (юридическим лицам) суммы дебиторской задолженности (пусть и в меньшем объем), банк-фактор должен обладать серьезным оборотным фондом, что явно присутствует у ПАО «Сбербанк России». При этом факторинговые услуги очень привлекательны для юридических лиц, так как на современном рынке своевременные выплаты дебиторской задолженности является серьезной проблемой. Предприятие получает деньги немедленно, а долги (дебиторская задолженность) переходит непосредственно к коммерческому банку ПАО «Сбербанк России». Дополнительная прибыль ПАО «Сбербанк России» после оказания факторинговых услуг будет основана на двух элементах: Комиссионная плата за обслуживание. В данном случае комиссия взимается за освобождение клиента – юридического лица – от необходимости собственными силами вести учет, страховаться от сомнительных долгов (дебиторской задолженности). Комиссионная плата рассчитывается как определенный процент от суммы счетов-фактур предприятия. Размер платы может меняться в зависимости от масштабов деятельности поставщика и надежности контрактов, от экспертной оценки банком ПАО «Сбербанк» степени риска неплатежа и трудности взимания средств с покупателей; Комиссионная плата за предоставление денежных средств в кредит. Размер данной комиссионной платы определяется на основе ежедневного дебетового сальдо на счете поставщика за период между получением средств от банка и датой поступления платежа от плательщика. Процент за кредит в рамках факторинга обычно выше процента за стандартные краткосрочные кредиты, что позволяет компенсировать дополнительные затраты и риск банка. Таким образом, внедрение факторинговых услуг будет выгодным и будет способствовать повышению эффективности ПАО «Сбербанк России». Суть предложения – в повышении эффективности применения уже имеющихся услуг в ПАО «Сбербанк». В рамках данного мероприятия предлагается активно развивать такие неспецифические услуги, как факторинг. Предложение факторинговых услуг возможно в большей мере методом активных продаж, когда каждый консультант при работе с юридическими лицами будет предлагать факторинговые услуги. Кроме метода активных продаж предлагается усилить рекламные мероприятия по продвижению факторинговых услуг ПАО «Сбербанк России». Рекламные мероприятия и затраты на них будут приведены в работе далее для продвижения всех предлагаемых видов услуг. Расчет дополнительной прибыли ПАО «Сбербанк России» от оказания факторинговых услуг необходимо рассчитать на плановый период. Как уже было сказано, дополнительная прибыль ПАО «Сбербанк России» после оказания факторинговых услуг в плановом периоде будет включать комиссионную плата за обслуживание, которая взимается за освобождение юридического лица от дебиторской задолженности. Комиссионная плата рассчитывается как определенный процент от суммы счетов-фактур предприятия. Размер платы может меняться в зависимости от масштабов деятельности поставщика и надежности контрактов, также от экспертной оценки банком ПАО «Сбербанк России» степени риска неплатежа и трудности взимания средств с покупателей. Величина аванса клиенту за выкуп дебиторской задолженности колеблется от 70 % до 90 % суммы сделки в зависимости от кредитоспособности клиента. Остальные 10-30 % (после вычета процента за кредит и комиссии за услуги) зачисляются на блокированный счет клиента (страховой фонд), депонируемый в банке-посреднике (факторе). Опыт факторинговой работы позволяет рассчитать страховой процент как средний по предприятиям со сходными условиями работы. Для прогнозирования прибыли ПАО «Сбербанк» на плановый период принимается комиссионная плата за обслуживание в размере 30 %, следовательно, 70 % получает клиент при заключении договора о предоставлении факторинговых услуг. Из 30 % вычитается комиссионная плата за предоставление денежных средств в кредит. Размер данной комиссионной платы определяется на основе ежедневного дебетового сальдо на счете поставщика за период между получением средств от банка и датой поступления платежа от плательщика. Процент за кредит по предоставлению факторинговых обычно выше процентов за стандартные краткосрочные кредиты, что позволяет компенсировать дополнительные затраты и риск банка. В плановом периоде предполагается обращение как минимум 12-13 клиентов в месяц (в один дополнительный офис) по предоставлению факторинговых услуг. Следовательно, среднее количество юридических лиц, обратившихся за факторинговыми услугами в год составит 150-180 клиентов. Как уже отмечалось ранее, всего в ПАО «Сбербанк» функционирует по состоянию на 2019 год 14 территориальных банков, 79 отделений территориальных банков и более 15 000 филиалов. Максимальное количество клиентов, обратившихся за факторинговыми услугами в ПАО «Сбербанк» составит: 15 000 * 150 = 2 250 000 клиентов Однако от данной суммы принимается примерно 70 % с учетом рыночных условий хозяйствования и статистическим данным. Следовательно, предполагается, что факторинговые услуги на плановый год могут быть оказаны 1 575 000 клиентам. Согласно статистическим данным, средний уровень дебиторской задолженности средних предприятий в России составляет 3 500,0 тыс. руб. Таким образом, сумма от предоставления ПАО «Сбербанк» факторинговых услуг клиентам составит: 1 575 000 клиентов * 3 500,0 тыс. руб. = 5 512 000,0 тыс. руб. От данной суммы комиссионная плата ПАО «Сбербанк» за обслуживание в рамках факторинговых услуг составит 30 %: 5 512 000,0 * 30 % = 1 653 750,0 тыс. руб. Далее необходимо рассчитать процент за кредит по предоставлению факторинговых услуг, который как отмечалось ранее, обычно выше процентов за стандартные краткосрочные кредиты, что позволяет компенсировать дополнительные затраты и риск банка. Самая низкая ставка по кредиту юридическим лицам в Сбербанка по состоянию на 2019 год составляет 11,9 %. По факторинговым услугам предлагается ставка 19,0 %. Следовательно, плюс к полученной комиссионной плате ПАО «Сбербанк» получит прибыль от комиссионной платы по предоставлению денежных средств в кредит: 1 653 750,0 * 19 % = 314 212,5 тыс. руб. Все рассчитанные данные заносятся в таблицу 11. Таблица 11 – Дополнительная прибыль ПАО «Сбербанк России» от предоставления факторинговых услуг в плановом периоде

Можно увидеть согласно таблице 11, что по состоянию на 2018 год было оказано всего 24 250 факторинговых услуг (с учетом всех отделений ПАО «Сбербанк» по России), что составляет примерно 2 клиента в год на одно отделение. В рамках реализации мероприятия 1 предлагается повышение предоставления факторинговых услуг до 105 клиентов в год в одном отделении (рисунок 11). Дополнительные рекламные мероприятия по продвижению факторинговых услуг будут представлены далее.  Рисунок 11 – Повышение эффективности ПАО «Сбербанк» после предоставления факторинговых услуг в плановом периоде Следовательно, можно увидеть, что увеличение прибыли ПАО «Сбербанк» в результате мероприятия 1 по предоставлению факторинговых услуг составит 1 937 706,5 тыс. руб. в плановом периоде, по сравнению с отчетным периодом, что можно считать высоким показателем прибыли. Мероприятие 2 – Мероприятие 2 – Повышение эффективности деятельности коммерческого банка ПАО «Сбербанк России» в предоставлении нетрадиционных банковских услуг. В рамках данного мероприятия банку будет предложено внедрять консалтинговые услуги юридическим лицам (финансовый консалтинг). В данном случае коммерческому банку ПАО «Сбербанк России» предлагается внедрить в своей деятельности консалтинговые услуги для юридических лиц. В рамках финансового консалтинга специалистами ПАО «Сбербанк России» будут оказываться следующие услуги для клиентов: консультации по обороту ценных бумаг; консультации по обороту денежных средств; консультации по колебанию курса валют; консультации по выгодным депозитам и вкладам; Также в рамках финансового консалтинга коммерческим банком ПАО «Сбербанк России» будут оказываться услуги: анализ эффективности системы финансового управления на предприятии и рекомендации по эффективному использованию денежных ресурсов предприятия; оценка и выбор оптимального управленческого решения об эффективных путях развития финансовой системы предприятия; анализ и разработка направлений эффективной финансовой деятельности и грамотного распределения денежных средств. Важно подчеркнуть, что консалтинговые услуги есть и присутствуют в уставных документах. Официально такие услуги прописаны в Уставе банка «Сбербанк». На практике же деятельности дополнительных офисов «Сбербанка» не оказываются в рабочем режиме консалтинговые услуги предприятиям (в достаточном количестве). Среднее количество оказанных консалтинговых услугам в ПАО «Сбербанк России» в отчетном периоде составляет в среднем 1-2 услуги в год, то есть 22 500 услуг в год, что очень мало для получения коммерческим банком дополнительной прибыли. Суть предложений в мероприятии 2 в повышении эффективности предоставления консалтинговых услуг. Таким образом, в рамках финансового консалтинга консультации коммерческого банка ПАО «Сбербанк России» для юридических лиц будут осуществляться по следующим направлениям: Оценка и предложения по эффективному управлению денежными средствами предприятий (юридических лиц). Повышение эффективности финансовой и инвестиционной деятельности предприятий. Контроль управления за движением денежных средств предприятий. Примерные цены на консалтинговые услуги анализируемого коммерческого банка ПАО «Сбербанк России» приводятся в таблице 12. Таблица 12 – Тарифы на консультационные услуги коммерческого банка ПАО «Сбербанк России» юридическим лицам

Предполагаемый доход банка ПАО «Сбербанк России» от предоставления данных консалтинговых услуг может быть рассчитан на основе средних значений от запросов, поступающих от потенциальных клиентов в настоящее время. Востребованность услуг финансового консалтинга специалистов банка очень высока на современном этапе деятельности предприятий и организации. Ранее отмечалось, что по состоянию на 2018 год среднее количество оказанных консалтинговых услугам в ПАО «Сбербанк» в отчетном периоде составляет в среднем 22 500 услуг в год, что очень мало для получения коммерческим банком дополнительной прибыли. Учитывая многомиллионную целевую аудиторию банка ПАО «Сбербанк России» во всех городах России (15 000 отделений), предположительно в год предполагается предоставление до 260 000 услуг в год. Таким образом, предполагается оказание количества услуг: 15 000 * 24 = 260 000 услуг Согласно условиям рыночной среды хозяйствования, от данного количества принимается 70 % клиентов, которые обратятся за услугами: 360 000 * 70 % = 182 000 услуг Причем согласно таблице 12 предполагается что из 252 000 услуг будет оказано 90 000 консультаций в год по первым четырем видам консультаций, и 92 000 консультаций в год на комплексное обслуживание по видам услуг с 5 по 7 (указанных в таблице 12). Следовательно, доход ПАО «Сбербанк» от данных услуг составит: (52 600,0 + 51 250,0 + 50 450,0 + 48 500,0) * 90 000 = 18 252 000,0 тыс. руб. (107 500,0 + 102 400,0 + 95 600,0) * 92 000 = 28 106 000,0 тыс. руб. 18 252 000,0 + 28 106 000,0 = 46 358 000,0 тыс. руб. Таблица 13 – Дополнительная прибыль ПАО «Сбербанк России» от предоставления консалтинговых услуг в плановом периоде

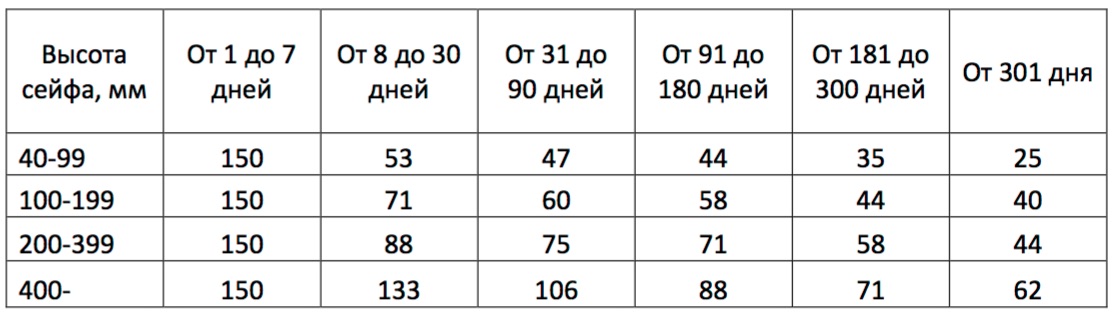

Таким образом, в рамках повышения эффективности было предложено развивать и активно предлагать такие неспецифические банковские услуги, как консалтинг. Важно также подчеркнуть, что в отношении консалтинга разработана система (в таблице 12), где предлагается 7 различных видов консультаций в комплексном режиме. Можно увидеть, что в результате реализации мероприятия 2 по оказанию финансовых услуг, банк ПАО «Сбербанк России» получит дополнительный доход в размере 40 613 950,0 тыс. руб. (рисунок 12). При расчете эффективности от предложенного мероприятия по внедрению услуг финансового консалтинга доход банка ПАО «Сбербанк России» от оказания услуг финансового консалтинга юридическим лицам будет учитываться в графе «Процентные доходы (всего)». Сравниваться будут значения до проведения предложенных мероприятий и после реализации мероприятий по повышению эффективности деятельности.  Рисунок 12 – Повышение эффективности ПАО «Сбербанк» после предоставления консалтинговых услуг в плановом периоде Таким образом, можно сделать вывод, что предложенное мероприятие по повышению эффективности и существенному увеличению количества предоставляемых консалтинговых услуг ПАО «Сбербанк России» увеличит прибыль банка в плановом периоде на 40 613 950,0 тыс. руб. Далее в рамках расширения неспецифических банковских услуг ПАО «Сбербанк России» предлагается усилить деятельность по предоставлению сейфов и ячеек физическим лицам в плановом периоде. Мероприятие 3 – Повышение эффективности деятельности по предоставлению банком ПАО «Сбербанк России» сейфов и ячеек физическим и юридическим лицам. Стоимость предоставления сейфов и ячеек по срокам и размерам, действующим в коммерческом банке ПАО «Сбербанк России» представлены на рисунке 13.  Рисунок 13 – Сроки предоставления сейфов, размеры сейфов и цены на аренду сейфов коммерческого банка ПАО «Сбербанк России», руб. Данная услуга по аренде сейфовых ячеек применяется в деятельности коммерческого банка ПАО «Сбербанк России», однако применяется достаточно редко и недостаточно для повышения эффективности деятельности. Согласно оценке расчетного отдела, доход от предоставления ячеек за 2018 год составил всего 33 945,0 тыс. руб. Предлагается в рамках данного мероприятия усилить рекламную и маркетинговую деятельность для повышения применения услуги по предоставлению сейфов и ячеек физическим и юридическим лицам. Планируется увеличить доход от данной услуги до 905 200,0 тыс. руб. Рассчитать по максимуму для всего «Сбербанка» получится Всего было использовано в 2018 году примерно 1 500 ячеек по 62 рубля за день (больше 301 дней, следовательно 1 500 * 62 руб. день * 365 дней = 33 945,0 тыс. руб. В результате усиления рекламы использования ячеек для физических лиц, предполагается увеличить количество ячеек в Сбербанке (все города, все 15 000 отделений) до 40 000 ячеек. Тогда прибыль банка составит: 40 000 * 62 руб. день * 365 дней = 905 200,0 тыс. руб. Доход банка от предоставления сейфов юридическим и физическим лицам вносится в графу «Процентные доходы (всего)». Таблица 13 – Дополнительная прибыль ПАО «Сбербанк России» от предоставления сейфов и ячеек в плановом периоде

Изменение прибыли ПАО «Сбербанк России» в плановом периоде после реализации мероприятия 3 представлено на рисунке 14.  Рисунок 14 – Повышение эффективности ПАО «Сбербанк» после предоставления сейфов и ячеек в плановом периоде Повышение предоставления всех предложенных услуг: - факторинговые услуги, - консалтинговые услуги, - сейфы и ячейки будет достигаться путем усиления рекламной деятельности ПАО «Сбербанк России» именно по предоставлению данных неспецефических банковских услуг. Предлагается усилить рекламную деятельность ПАО «Сбербанк России» по рекламе предложенных в работе направлений. Для рекламы и продвижения факторнинговых, консалтинговых услуг и услуг по предоставлению сейфов и ячеек для ПАО «Сбербанк России» предлагается следующий рекламный бюджет (таблица 14). Таблица 14 – Объем затрат на рекламу нетрадиционных банковских услуг на различных видах медиа-носителей на плановый период, тыс. руб.

Следовательно, необходимо учитывать в расходах ПАО «Сбербанк России» на плановый период затраты на рекламу предлагаемых услуг в плановом периоде в размере 88 283,0 тыс. руб. Далее, на основе предложенных мероприятий можно будет провести оценку экономической эффективности для коммерческого банка ПАО «Сбербанк России». Экономическая оценка эффективности предложенных мероприятий по повышению эффективности деятельности проводится методом сравнения показателей ПАО «Сбербанк России» за 2018 (отчетный) год и показателей на 2019 (плановый период). Дополнительная прибыль от оказания факторинговых услуг составит в плановом периоде 1 937 706,5 тыс. руб. Дополнительная прибыль от предоставления услуг по финансовому консалтингу в плановом периоде составит 40 613 950,0 тыс. руб. Дополнительная прибыль от предоставления сейфов и ячеек физическим в плановом периоде составит 871 255,0 тыс. руб. Следовательно, предположительно в плановом периоде после реализации управленческих мероприятий по повышению эффективности деятельности ПАО «Сбербанк России» увеличение доходов составит: 1 937 706,5 + 40 613 950,0 + 871 255,0 = 43 422 911,5 тыс. руб. Затраты на проведение предложенных управленческих мероприятий по повышению эффективности деятельности ПАО «Сбербанк России» рассчитываются на основе увеличения заработной платы сотрудников, которые будут оказывать факторинговые услуги и услуги по финансовому консалтингу. С учетом 2 сотрудников на каждое отделение, которые будут предоставлять факторинговые и консалтинговые услуги, также с учетом деятельности 15 000 отделений ПАО «Сбербанк России», расходы на заработную плату сотрудников составят: 2 сотрудника * 15 000 = 45 000 сотрудников 30 000 * 32,0 (средняя заработная плата) * 12 месяцев = 11 152 000,0 тыс. руб. К затратам на заработную плату будут добавлены расходы на проведение рекламных мероприятий в размере 88 283,0 тыс. руб. Расходы = 11 152 000,0 + 88 283,0 = 11 608 283,0 тыс. руб. Для расчета экономической эффективности управленческих мероприятий по повышению эффективности деятельности ПАО «Сбербанк России» в показатели доходов коммерческого банка ПАО «Сбербанк России» на плановый период вносятся рассчитанные ранее показатели от предложенных мероприятий. Остальные показатели прибылей и доходов банка принимаются в значениях 2018 (отчетного) года, так как другие показатели не изменяются в результате реализации мероприятий. Показатели эффективности предложенных управленческих мероприятий по повышению эффективности деятельности ПАО «Сбербанк России» приводятся непосредственно в расчетной таблице 15. Согласно таблице 15 можно увидеть, что процентные доходы коммерческого банка ПАО «Сбербанк России» после реализации управленческих мероприятий по повышению эффективности деятельности повышаются в плановом периоде на 43 422 911,5 тыс. руб., или на 2,0 %. Увеличение процентных расходов банка ПАО «Сбербанк России» после реализации предложенных управленческих мероприятий составит в плановом периоде 11 608 283,0 тыс. руб., или 1,5 %. Доходы от реализации управленческих мероприятий по повышению эффективности деятельности превышают расходы, что доказывает эффективность мероприятий. Чистая процентная маржа коммерческого банка ПАО «Сбербанк России» после реализации предложенных управленческих мероприятий по повышению эффективности деятельности увеличивается в плановом периоде на тыс. руб., или на 2,3 %, что также является показателем эффективности. Прибыль за отчетный период банка ПАО «Сбербанк России» после реализации управленческих мероприятий по повышению эффективности деятельности увеличивается на 31 814 628,5 тыс. руб., или на 3,8 %. Таблица 15 – Экономическая эффективность предложенных мероприятий для коммерческого банка ПАО «Сбербанк России» на плановый период

Таким образом, основная цель исследования была достигнута, в результате предложенных мероприятий увеличивается прибыль на плановый период (2019 год), следовательно, повышается эффективность. Динамика процентных доходов банка ПАО «Сбербанк России» после реализации предложенных управленческих мероприятий по повышению эффективности деятельности представлена далее в работе на рисунке 15.  Рисунок 15 – Динамика процентных доходов банка в результате реализации мероприятий по повышению эффективности Чистые процентных доходы банка ПАО «Сбербанк России» после реализации управленческих мероприятий по повышению эффективности деятельности увеличивается также на 31 814 628,5 тыс. руб. в плановом периоде, или на 2,3 %. Динамика чистой прибыли банка ПАО «Сбербанк России» за отчетный период после реализации управленческих мероприятий по повышению эффективности деятельности приводится на рисунке 16.  Рисунок 16 – Динамика чистой прибыли банка в результате реализации мероприятий по повышению эффективности Таким образом, в ходе произведенных расчетов можно увидеть, что прибыль коммерческого банка ПАО «Сбербанк России» после реализации предложенных управленческих мероприятий по повышению эффективности деятельности ПАО «Сбербанк России» увеличится в плановом периоде всего на 31 814 628,5 тыс. руб., или на 3,8 %, что можно считать довольно высоким показателем для прибыли банка. Следовательно, все предложенные управленческие мероприятия по повышению эффективности деятельности ПАО «Сбербанк России» являются экономически эффективными и обоснованными для банка. В современных условиях необходимо развивать новые, нетрадиционные (неспецифические) банковские услуги для повышения деятельности коммерческого банка. Новые, нетрадиционные услуги являются верным управленческим решением, и повышают эффективность деятельности коммерческого банка. |