Ярыгина_реф_коррекция. Реферат по дисциплине Финансовый практикум

Скачать 182.69 Kb. Скачать 182.69 Kb.

|

|

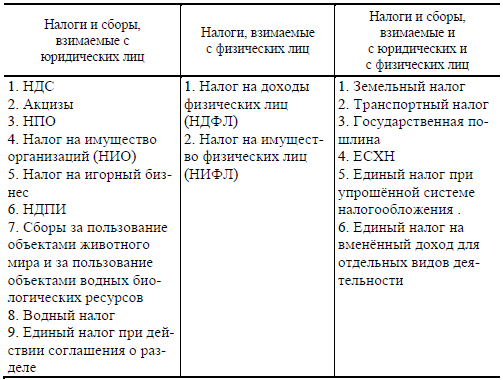

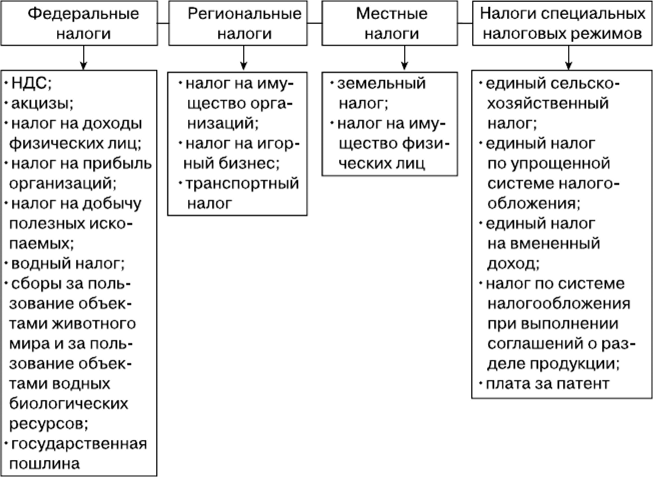

МИНПРОСВЕЩЕНИЯ РОССИИ Федеральное государственное бюджетное образовательное учреждение высшего образования «Волгоградский государственный социально-педагогический университет» (ФГБОУ ВО «ВГСПУ») Факультет математики, информатики, физики Кафедра технологии, экономики образования и сервиса РЕФЕРАТ по дисциплине «Финансовый практикум» на тему: «Налоги, их виды и значение для человека» Выполнил студент группы МИФ-МФБ-31 Ярыгина Алина Дмитриевна Проверил: к.э.н., доцент Насонова Л.И. Волгоград 2022 СодержаниеВведение 3 Глава 1. Теоретические основы налога и налогообложения 4 1.1.Понятие налогов 4 1.2.Виды налогов 6 Глава 2. Роль и значение налогов в жизни человека 11 2.1.Функции налогов 11 2.2.Права и обязанности налогоплательщика 13 2.3.Налоговая культура как элемент личной культуры 15 Заключение 20 Список использованных источников 22 ВведениеНачиная с древнейших времен, все большую важность в современном мире приобретают вопросы, связанные непосредственно с налогами и налогообложением в целом. Ведь именно взимаемые государством налоги являются ключом к его успешному существованию и функционированию. Кроме финансовой роли, налоги играют важнейшую социальную роль. Посредством налогов государство осуществляет воздействие на те или иные общественные процессы, а также выполняет функции контроля и выступает непосредственно гарантом конституционного права. Важно отметить, что налог – это обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, производимый плательщиком в порядке и на условиях, определяемых законодательными актами. Таким образом, выбранная тема является особо актуальной на сегодняшний день. Целью данного реферата является раскрытие самой сущности налогов, определение их признаков и функций, соотношение основных понятий и определений, а также – составление классификации видов налогов. Задачи исследования: 1) рассмотреть понятие налогов; 2) обобщить основные виды налогов; 3) изучить функции налогов; 4) рассмотреть в научной литературе права и обязанности налогоплательщика; 5) обобщить представления о налоговой культуре как элементе личной культуре человека. Следует рассмотреть каждый из отмеченных выше вопросов более подробно. Глава 1. Теоретические основы налога и налогообложенияПонятие налоговПрежде чем переходить непосредственно к определению налога, хотелось бы ещё раз отметить, что ни одно государство не может полноценно и успешно функционировать без чёткой грамотно установленной системы налогообложения. Система налогообложения государства представляет собой совокупность налогов и сборов, взимаемых с плательщиков в порядке и на условиях, определённых налоговым кодексом. Организация и структура налоговой системы той или иной страны определяет уровень ее государственного и экономического развития, ее положение в мире в целом. Финансовое обеспечение бюджетов всех уровней, таких, как -федерального, субъектов Федерации, местного -осуществляется именно за счет разных видов государственных доходов. Основным видом государственных доходов, являются налоги, так как они приносят наибольшую часть поступлений денежных средств в государственную казну. Таким образом, налоги – это главенствующий источник доходной части бюджетов во всех странах рыночной экономики. Основные положения о налогах в Российской Федерации закреплены в ее Конституции. В статье 57 Конституции Российской Федерации указано, что «каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют». Осознав значимость и необходимость налогов, я считаю логичным перейти к определению самого налога. Исходя из статьи 8 Налогового кодекса Российской Федерации, налог – это обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Другими словами, налоги – это обязательные платежи физических и юридических лиц государству. Они же являются императивной нормой, своеобразной формой повеления государства. Как я понимаю, сущность налогов в широком смысле заключается в изъятии определенных денежных средств у тех или иных субъектов налогообложения в порядке, установленным законом, и распределение их на улучшение условий существования общества: повышение уровня жизни населения, установление социальных льгот и совершение иных действий, направленных на благо человечества. Когда индивидуумы и организации выполняют свои обязательства, заключенные в своевременной уплате определенных налогов, и когда уполномоченные на то органы власти целенаправленно расходуют полученные вышеупомянутые доходы на развитие социальной инфраструктуры, создается идеальная модель государства. Исходя из вышеобозначенного определения налога, можно выявить следующие основные признаки: обязательность– это главный признак налога. Уплата налогов является важнейшей обязанностью каждого физического и юридического лица. Налог устанавливается государством в одностороннем порядке, без заключения договора с налогоплательщиком, и взыскивается в случае уклонения от его уплаты в принудительном порядке. Таким образом, налогоплательщик не имеет права отказаться от выполнения налоговой обязанности. безвозвратность и индивидуальная безвозмездность. Сущность данного признака заключается в том, что уплаченные налоговые платежи не возвращаются к отдельно взятому налогоплательщику в виде тех же самых сумм. С юридической точки зрения, государство не обязано конкретному гражданину за уплату того или иного налога и не предусматривает компенсаций за совершенные налогоплательщиком платежи. В конечном счете, уплата налогов предоставляет налогоплательщику право на доступ к общественным благам, посредством осуществления государством его публичных функций. денежный характер На сегодняшний день все налоговыеплатежи осуществляется только в денежной форме. Следовательно, налог взимается посредством отчуждения денежных средств, принадлежащих субъектам на праве собственности, праве полного хозяйственного ведения или праве оперативного управления. Оплата налоговможет производиться в безналичной форме или в валюте Российской Федерации, за исключением определенных установленных законодательством случаев. публичное предназначение. Наряду с признаком обязательности, еще с древнейших времени по сей день взимание налогов являлось и является одним из главенствующих признаков любого государства и необходимым условием его существования. Ведь в условиях капиталистического устройства государства и рыночных отношений не представляется осуществимымни одно государственное мероприятие. К примеру, в Российской Федерации на сегодняшний день 80 процентов доходной части федерального бюджета составляют именно налоги. Виды налоговЧтобы лучше понять сущность и значение налогов, необходимо непосредственно рассмотреть их различные виды. На текущий момент система налогов и сборов Российской Федерации является довольно обширной и разнообразной, но вместе с кем каждый налог индивидуален, так как подразумевает свою собственную конструкцию и занимает свое собственное место как непосредственно в системе налогов и сборов, так и в финансовой системе вообще. Ниже следует привести классификация налогов по различным основаниям: В зависимости от плательщика: 1.налоги с организаций – это обязательные платежи, которые взимаются только с налогоплательщиков -организаций (например, налог на прибыль, налог на добавленную стоимость и многие другие); 2. налоги с физических лиц – это обязательные платежи, которые взимаются с индивидуальных налогоплательщиков, то есть физических лиц (например, налог на доходы физических лиц, налоги на имущество и многие другие); 3.общие налоги для организаций и физических лиц – это обязательные платежи, которые взимаются при наличии какого-то объекта, находящегося в собственности лица (например, налог на землю); Ниже приведена схема, отображающая примеры налогов на доходы физических лиц и организаций:  В зависимости от формы обложения: 1.подоходные или подоходно-имущественные налоги – это налоги, которые взимаются в ходе приобретения каких-либо материальных благ, они определяются размером объекта обложения и уплачиваются собственником или производителем (например, налог на имущество, налог на прибыль); Они делятся также на: - личные налоги – это налоги, которые уплачивает налогоплательщик за счет и в зависимости от полученного дохода или прибыли (например, налог на доходы физических или юридических лиц); - реальные налоги – это налоги, которые уплачиваются с определенного объекта имущества, в их основе лежит не реальный доход, а предполагаемый средний доход, который только ожидается получить; 2.косвенные налоги или налоги на потребление – это налоги. которые взимаются в процессе расходования материальных благ, они определяются размером потребления и включаются в качестве надбавки к цене товара и уплачиваются потребителем (например, налог на добавленную стоимость, акцизы и многие другие); По территориальному уровню: 1.федеральные налоги – это устанавливаемые и внедряемые в действие Государственной Думой Российской Федерации, их ставки и перечень являются едиными на всей территории Российской Федерации и не могут быть изменены органами государственной власти субъектов или органами местного самоуправления (например, налог на доходы физических лиц или прибыль организаций. налог на добавленную стоимость и другие); 2.региональные налоги – это налоги, обозначенные в Налоговом кодексе Российской Федерации, но внедряемые представительными (законодательными) органами государственной власти субъектов и обязательные к уплате только на конкретной территории субъекта (например, транспортный налог, налог на недвижимость); 3.местные налоги – это налоги, которые обозначены в Налоговом кодексе Российской Федерации, но внедряемые представительными органами местного самоуправления и обязательные к уплате только на территории конкретного муниципального образования (например, земельный налог); Ниже приведена схема, отражающая некоторые примеры указанных выше налогов:  В зависимости от канала поступления: 1.государственные налоги – это те налоги, которые в полной мере зачисляются в государственные бюджеты; 2.местные налоги – это те налоги, которые полностью зачисляются в муниципальные бюджеты; 3.пропорциональные налоги – это те налоги, которые распределяются между бюджетами различных уровней по определенным квотам; 4.внебюджетные налоги – это те налоги, которые поступают в определенные внебюджетные фонды; В зависимости от характера использования: 1.налоги общего значения – это те налоги, которые расходуются на общие цели, без четкой конкретизации на то необходимых мероприятий или затрат; 2.целевые налоги – это те налоги, которые зачисляются в целевые внебюджетные фонды или выделяемые в бюджете отдельной строкой и направленные на финансирование определенных мероприятий; В зависимости от периодичности взимания: 1.разовые налоги – это налоги, которые уплачиваются один раз в определенный период при осуществлении конкретного действия (например, налог на дарение); 2.регулярные налоги – это налоги, которые взимаются систематически и через конкретные промежутки времени и в течение всего периода владения или деятельности самого налогоплательщика (например, налог на доходы или имущество); Безусловно, существуют и иные классификации, но приведенная выше классификация является довольно исчерпывающей и достаточной для общего понимания разновидностей налогов, а также для юридической характеристики всех действующих на сегодняшний день налогов и сборов в Российской Федерации. Глава 2. Роль и значение налогов в жизни человекаФункции налоговСледует отметить, что значение налогов раскрывается непосредственно в их функциях. Функции налогов отражают наиболее значимые черты и свойства правовых механизмов налогообложения и направлены на реализацию конкретных задач, стоящих перед налоговым правом на определённом этапе его развития. Существуют четыре основных функции налогов: - фискальная функция; - регулирующая функция; - социальная функция; - контрольная функция. Ниже приведена более подробная схема определения и раскрытия функций налогов.  Рис.2. Функции налогов Следует рассмотреть каждую из них более подробно. Фискальная функция присуща для всех государств во все периоды их существования и развития и исходит из самой сущности налогов. С помощью ее реализации формируются государственные финансовые ресурсы и создаются материальные условия для успешного функционирования самого государства. Следовательно, ее главной задачей на практике является обеспечение стабильной доходной базы всех уровней бюджетов. Регулирующая функция имеет ключевое значение в современных условиях антикризисного регулирования различных процессов. Она проявляется в активном воздействии на экономическую и социальную среду. Таким образом, она предоставляет возможность регулировать доходы различных групп населения путём системы льгот и системы налоговых сборов и платежей. Социальная функция подразумевает, что налоги должны взиматься с более обеспеченных слоев населения, причем внушительная их доля должна проявляться в виде социальной помощи малоимущим слоям населения. Ее значение резко возрастает в период экономических кризисов и нестабильности, когда население особо нуждается в социальной поддержке. К сожалению, на практике не во всех государствах данная функция реализуется в полном объеме из-за несовершенства налогового законодательства. Данная функция тесно связана с фискальной и регулятивной функциями. Контрольная функция рождает предпосылки для соблюдения стоимостных пропорций в процессе распределения и образования доходов различных экономических субъектов. С помощью нее определяется эффективность конкретных налоговых каналов и “налогового пресса” и выявляется необходимость внесения изменений и корректировок в налоговую политику и, непосредственно, налоговую систему. Права и обязанности налогоплательщикаОтечественная налоговая система построена таким образом, чтобы граждане испытывали как можно меньше трудностей, связанных с уплатой налогов: например, в случае с НДФЛ с заработной платы сумма налога рассчитывается и удерживается работодателем, в случае с имущественными налогами налоговые органы рассчитывают суммы налогов для имущества гражданина и присылают ему налоговое уведомление и квитанции на оплату. Тем не менее в некоторых случаях гражданам нужно проявить самостоятельность – например, в случае получения доходов от сдачи имущества в аренду или получения дохода за пределами Российской Федерации – и задекларировать доход, т. е. заполнить налоговую декларацию и подать ее в налоговую инспекцию [1]. Также налоговые органы могут по ошибке не прислать налоговое уведомление (например, о налоге на квартиру или машину), но это не значит, что с вас снимается обязанность уплатить налог. Граждане обязаны проинформировать налоговые органы по месту жительства или по месту нахождения имущества об имеющейся у них собственности. Невыполнение обязанности по уплате налогов является правонарушением, за которое предусмотрены разные виды ответственности [4]. Есть еще одна обязанность – получить ИНН, или идентификационный номер налогоплательщика, т. е. встать на учет в налоговом органе. Для этого гражданину нужно подать заявление о постановке на учет в налоговые органы по месту регистрации, это удобно делать через онлайн-сервис на сайте ФНС России, в «Личном кабинете налогоплательщика». В итоге заявителю присваивается ИНН и выдается свидетельство. Известны случаи, когда люди отказывались получать ИНН, ссылаясь на то, что это противоречит их религиозным убеждениям. В законодательстве отсутствует какое-либо наказание за неполучение ИНН, однако необходимо иметь в виду, что из-за отсутствия ИНН могут быть сложности с оформлением на работу в Российской Федерации. Прав у налогоплательщика довольно много, все они перечисляются в ст. 21 НК РФ. Приведем некоторые из них. - Получать по месту своего учета от налоговых органов бесплатную информацию о действующих налогах и сборах, порядке их исчисления и уплаты, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения. - Использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах. Почти в отношении каждого налога существуют налоговые льготы – определены категории лиц, которые освобождаются от налогообложения данным налогом, или определены объекты, которые не облагаются налогом или облагаются по сниженной ставке. К налоговым льготам относятся также налоговые вычеты, о которых мы говорили в рамках раздела о НДФЛ и которые позволяют уменьшить уплачиваемую в итоге сумму НДФЛ. - Получать отсрочку и рассрочку по уплате налога в обстоятельствах, предусмотренных НК РФ. Отсрочка – это перенос срока уплаты налога на более позднюю дату, рассрочка – постепенная уплата налога по заранее установленному графику. На своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пеней, штрафов. - Не выполнять неправомерные акты и требования налоговых органов, не соответствующие НК РФ или иным федеральным законам. - Требовать соблюдения и сохранения налоговой тайны. Налоговая тайна подразумевает неразглашение сведений о налогоплательщике (кроме общедоступных, ИНН и некоторых других), его имущественном и финансовом состоянии [2]. Налоговая культура как элемент личной культурыНалоговую культуру следует рассматривать как целостную подсистему как экономической, так и общей культуры человека, которая связана с ней категориями культуры мышления и поведения. Формирование налоговой культуры представляет собой длительный процесс, который обуславливается совокупностью субъективных и объективных факторов, влияющих на поведение налогоплательщика, а также на формы взаимоотношения налогоплательщика с органами налоговой службы, что способствует развитию налоговой системы государства. Структуру механизма формирования налоговой культуры можно условно разделить на три взаимосвязанные подсистемы [10]: 1. Механизм формирования налоговой культуры налогоплательщика (является одним из важнейших элементов институционализации, так как обеспечивает формирование потребностей налогоплательщика, его ценностных ориентации и ожиданий); 2. Механизм формирования налоговой культуры налоговых органов (способствует аккумуляции налоговых сборов в бюджет РФ); 3. Механизм формирования налоговой культуры других субъектов, участвующих в процессе налогообложения (обеспечивает полное и своевременное поступление налоговых сборов в бюджет). Среди объективных факторов, то есть тех, которые напрямую влияют на процесс формирования налоговой культуры, можно выделить следующие: исторический опыт, уровень экономического развития страны, уровень жизни населения, уровень развития налогового законодательства, степень развитости налоговой системы в стране, социальная ориентированность налогообложения, деятельность государственной политики в области формирования и развития налоговой культуры, эффективность налоговой системы и профессионализм работников налоговых служб. Рассмотрим каждый из перечисленных факторов более подробно. Исторический опыт. Говоря об историческом опыте как факторе влияния, следует отметить, какое социально-экономическое положение сложилось в результате политических преобразований, которые привели к становлению современной Российской Федерации и ее налоговой культуры. Начало 90-х гг. XX столетия в Российской Федерации характеризуется социально-экономическим и политическим кризисами. На фоне смены политического курса наблюдается падение производства, обнищание населения, разочарованность в идеологических целях, формирование нового классового состава общества, значительное имущественное расслоение населения в связи с перераспределением национального богатства государства в пользу ограниченного круга людей. Число налогов в то время составляло по разным источникам от 170 до 300, что объяснялось широкими полномочиями местных органов власти вводить на местах свои налоги, при этом высокие налоговые ставки: НДС – 28%, налог на прибыль – 43%, максимальная ставка подоходного налога – 60% [10]. В 2000-х гг. проведение налоговых реформ привело к сокращению количества налогов, улучшению их администрирования, внедрению специальных режимов, облегчающих учетную политику малого и среднего бизнеса, снижению налогового бремени. Однако, и в настоящее время продолжает сохраняться нестабильность налогового законодательства. Так, по данным независимых международных организаций [8], налоговое бремя на бизнес в Российской Федерации составляет 54,1% без учета пошлин, налога на добычу полезных ископаемых и некоторых видов акцизов, а с их учетом доходит до 60-70%. Уровень жизни населения. Так как налоги для физических лиц носят ярко выраженный социальный характер и обладают большими возможностями воздействия на уровень реальных доходов населения, и тем самым, на уровень их жизни, соответственно, этот уровень имеет огромное значение при формировании налоговой культуры у населения. Существует прямая зависимость между уровнем жизни населения и налоговой культурой – чем выше благосостояние граждан, тем выше уровень налоговой культуры общества. Низкий социально-экономический уровень жизни населения, наряду с ярко выраженным контрастом благосостояния людей у власти и владельцев природных и иных монополий, коррупция, отсутствие поддерживаемой большинством общей национальной идеологии не формируют гражданскую и правовую ответственность в налоговой сфере, которая является основой для проявления высокой налоговой культуры. Уровень развития налогового законодательства. Стабильность или нестабильность налогового законодательства любой страны выступает одним из самых острых проблем в развитии налоговой культуры. Правительства разных стран предпринимают различные меры в области реформирования налогового института. Данные меры направлены как на упрощение налогообложения, так и на ужесточение налогового администрирования, однако, видимого прогресса в развитии налоговой дисциплины и налоговой культуры, к сожалению, не наблюдается. Степень развитости налоговой системы в стране. Состояние налоговой культуры в государстве и стране зависит от уровня развития системы налогообложения. Высокий и эффективный уровень системы налогообложения можно достичь при высоком уровне развития экономики и высоком уровне налоговой культуры в обществе. Формирование налоговой культуры – сложный процесс, сочетающий в себе экономический, социальный, информационный, правовые аспекты. Налоговая культура должна выступать регулятором поведения не только каждого налогоплательщика, но и должностных лиц налоговых органов. Формирование налоговой культуры высокого уровня возможно, когда система налогообложения обладает следующими свойствами: высококвалифицированным профессиональным обеспечением, хорошо организованной службой отслеживания и контроля за уплатой налогов, а также высоким уровнем законопослушания. Социальная ориентированность налогообложения и соблюдение принципа социальной справедливости в налогообложении. Данный фактор можно охарактеризовать как личностную оценку индивидом социальной справедливости установленных финансовоправовых норм и их практической реализации в функционировании налоговой системы государства. Явная противоречивость и не полная реализация принципа социальной и экономической справедливости в финансово-правовой сфере негативно влияют на проявление гражданско-правовой ответственности и как следствие налоговой культуры. Направления деятельности государственной политики в области формирования и развития налоговой культуры. Значительного фискального действия для государства и финансового исполнения обязательств для налогоплательщиков можно достигнуть путем проведения активной политики государственного регулирования и реализации мер, которые были бы направлены на оптимизацию налогового бремени. В свою очередь уровень налоговой культуры граждан определяет уровень взаимоотношений с государством, формируя характер и направление налогово-бюджетной политики. В настоящее время складывается недоверие населения к государственным институтам, участвующим в налоговом процессе, так как в аппарате органов управления присутствует коррупция. Эффективность налоговой системы и профессионализм работников налоговых служб. Налоговыми органами успешно создаются условия для налогоплательщика, исходя из которых он будет строить свое поведение. Это комфортные условия пребывания в центрах по приему налоговой отчетности, работа web-ресурсов, возможность получить налоговые услуги в электронном виде, функционирование call-центров, телефонов доверия, проведение массово-разъяснительной работы (семинары, «круглые столы», заседания), размещение информации с использованием средств массовой информации, информационных стендов, буклетов и иных печатных материалов, а также видео-, аудио- и других технических средств, применяемых для распространения информации, средств телефонной и сотовой связи. Все эти мероприятия позволяют сформировать определённую модель поведения, как налогоплательщика, так и представителя налогового органа. ЗаключениеВ заключении реферата необходимо подвести основные итоги. Таким образом, налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств с целью финансового обеспечения деятельности государства или муниципальных образований. Обязанности налогоплательщика устанавливаются только совокупностью элементов закона о налоге. Следует отметить, что значение налогов раскрывается непосредственно в их функциях: фискальной, регулирующей, социальной и контрольной, которые тесно взаимосвязаны между собой и являются неотъемлемой составляющей частью налогов. В приведенной классификации мы подробно разобрали все виды налогов: в зависимости от плательщика, в зависимости от формы обложения, по территориальному уровню, в зависимости от канала поступления, в зависимости от характера использования, в зависимости от периодичности взимания. В случае с НДФЛ и косвенными налогами (НДС, акцизы) исчисление сумм налога, их удержание и перечисление в бюджет за вас сделают налоговые агенты (за некоторыми отдельными исключениями). В остальных случаях эта задача ложится на гражданина. При этом налоговые органы частично выполняют субъективную работу: они своевременно присылают налогоплательщикам заполненные налоговые уведомления с уже рассчитанным налогом и гражданам остается, во-первых, проверить информацию о собственности и правильность расчетов (здесь возможны ошибки) и, во-вторых, оплатить. Не стоит забывать, что помимо обязанности по уплате налога у налогоплательщика есть еще и права – например, воспользоваться налоговыми льготами и сократить сумму уплачиваемого налога, в том числе до нуля. Проверять информацию о налоговых льготах в законодательстве. Чтобы воспользоваться налоговой льготой, необходимо предоставить в налоговые органы заявление и документы, служащие подтверждением вашего права. Также у граждан есть право воспользоваться специальными налоговыми режимами Таким образом, все поставленные цели и задачи реферата раскрыты в полном объеме. Список использованных источниковНормативно-правовые акты: Конституция Российской Федерации// Принята всенародным голосованием 12.12.1993 с изменениями, одобренными в ходе общероссийского голосования 01.07.2020 Налоговый кодекс Российской Федерации. Часть первая// Принят Государственной Думой 16 июля 1998 года N146-ФЗ Бюджетный кодекс Российской Федерации от 31.07.1998 N 145-ФЗ (ред.от 31.07.2020)// Принят Государственной Думой 17 июля 1998 года Гражданский кодекс Российской Федерации [Электронный ресурс]/ Справочно-правовая система «КонсультантПлюс». – URL.: http://www.consultant.ru/document/cons_doc_LAW_5142/ (Дата обращения: 02.04.2022) Книги, монографии, научные статьи: Гончаренко Л.И. Налоги и налоговая система Российской Федерации: учебник и практикум для академического бакалавриата / под ред. Л. И. Гончаренко. – М.: Издательство Юрайт, 2015. – 541 с. – Серия: Бакалавр. Академический курс. Крохина Ю. А. Налоговое право: учебник для бакалавров (5-е издание) / под ред. Ю. А. Крохиной. –М.: Издательство Юрайт, 2012. –С.447 Пансков, В. Г. Налоги и налогообложение. Практикум: учебное пособие для вузов / В. Г. Пансков, Т. А. Левочкина. – М.: Издательство Юрайт, 2015. – 319 с. – Серия: Бакалавр. Академический курс. Финансовая грамотность. Учебник для вузов / [Р.А. Кокарев и др.]. – М.: Изд-во Москов. ун-та, 2021. – 568 с. Рябчук П.Г. Налоги и налогообложение: учебно-методическое пособие / П.Г. Рябчук. – Челябинск, 2018. – 102 с. Руцкая Е.А. Факторы формирования налоговой культуры// Проблемы современной науки и образования. – 2017. – №22 (104). – С.103-107. |