Сро - 11. Виды рисков и способы их оценки. Риски, виды и природа

Скачать 316 Kb. Скачать 316 Kb.

|

|

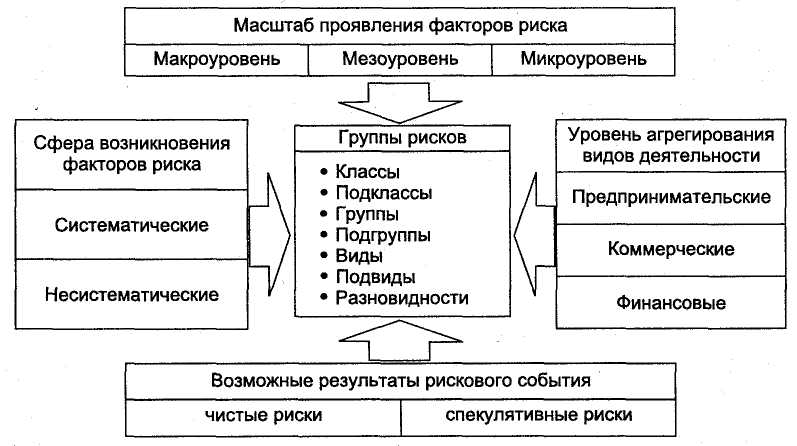

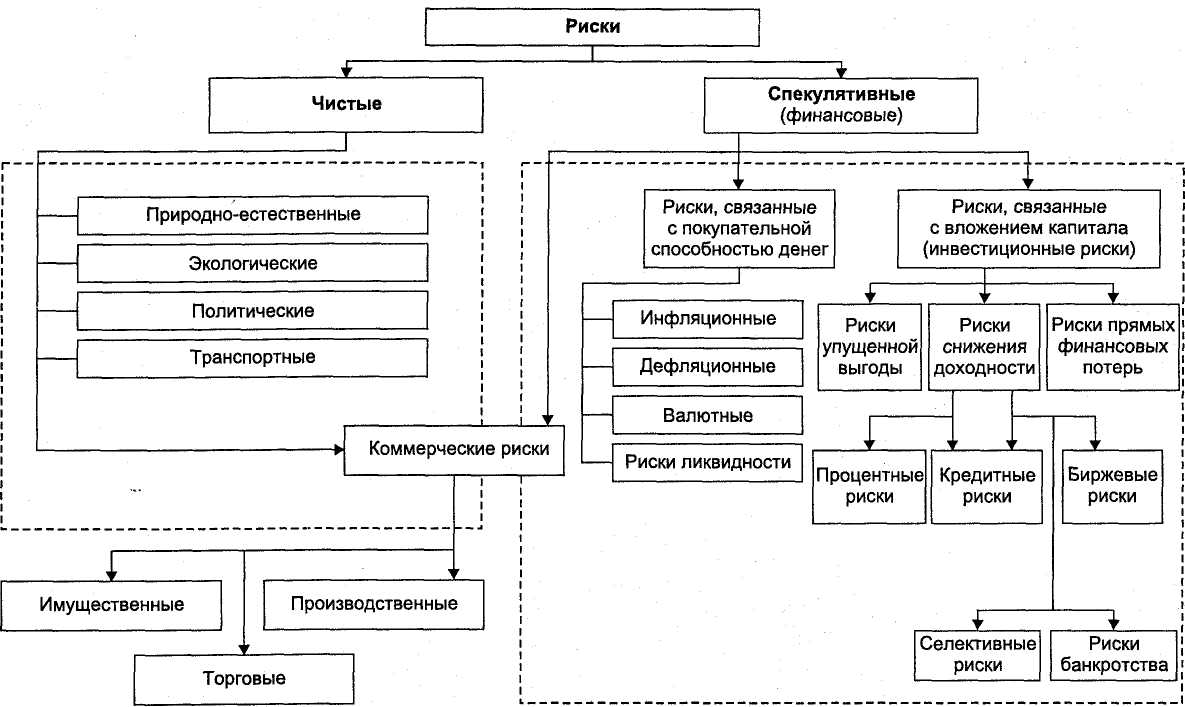

НАО «МЕЖДУНАРОДНЫЙ УНИВЕРСИТЕТ ТУРИЗМА И ГОСТЕПРИИМСТВА» Факультет туризма и спорта Кафедра «Международный и внутренний туризм»  Реферат По дисциплине: Маркетинг туризма На тему: «Риски, виды и природа» Работу выполнил: Орымбасаров Арман Группа: МВТ-20-02 Проверил преподаватель: Хамитова Д.М. Туркестан – 2022Содержание Туркестан – 2022 2 Введение 4 1 Виды рисков и способы оценки риска 6 1.1 Понятие риска как формы проявления неопределенности 6 1.2 Виды рисков 11 1.3 Способы оценки риска 20 Заключение 22 Список использованных источников 24 ВведениеВ условиях рыночных отношений проблема анализа, оценки и управления рисками в предпринимательской деятельности приобретает самостоятельное теоретическое и прикладное значение. Однако решение этой проблемы применительно к российским реалиям требует дополнительного системно-целевого осмысления не только мирового, но и российского опыта. Это связано с тем, что в нашей стране проблема управления рисками находится в несколько иной плоскости, чем в странах Запада. Основой оценки рисков в западных руководствах являются представления об относительно стабильной финансовой среде и развитом финансовом рынке. Национальные особенности России до конца 80-х годов заключались в том, что долгое время предпринимательские риски в условиях плановости экономики находились в «латентном» состоянии. И только переход субъектов хозяйствования на рыночные взаимоотношения стал переломным моментом в отношении предпринимательского сообщества к риск-менеджменту как науке управления риском и экономическими (прежде всего финансовыми) отношениями, возникающими в процессе этого управления. Главным препятствием научно обоснованного управления предпринимательскими рисками в России является отсутствие методических стандартов, а также культуры риск-менеджмента. Актуальность темы работы и необходимость овладения специальным видом менеджерской деятельности — управлением риском - связаны с тем, что в результате расширения рыночных процессов в экономике государство правомерно отказалось от единоличной ответственности за последствия риска, переложив большую их часть на предпринимательские структуры. Поэтому риск-менеджмент стал одним из наиболее динамично развивающихся направлений финансового менеджмента. В терминах риск-менеджмента «предпринимательство» есть сознательное принятие риска за адекватное вознаграждение в виде определенной выгоды. Менеджерам компании приходится принимать решения в условиях неопределенности, т. е. при невозможности со стопроцентной уверенностью предсказать будущий результат. Вследствие этого всякому решению присущи разнообразные риски. Принимая решение, необходимо учитывать не только ожидаемую эффективность от реализации тех или иных проектов, но и оценивать степень их риска. Любой замысел требует определенных затрат, которые в случае принятия положительного решения о его осуществлении будут произведены предприятием. Однако ожидаемый эффект от мероприятия может быть и не получен, ибо всегда имеется риск недостижения положительного результата. Объект исследования - общественные отношения, определяющие существование и разновидности рисков в экономической деятельности. Предмет исследования - методология оценки рисков в экономической деятельности. Цель работы: проанализировать сущность и виды рисков, а также методы их оценки. Исходя из цели работы, определены ее задачи: - рассмотреть понятие риска как формы проявления неопределенности; - изучить виды рисков; - исследовать способы оценки риска. Методы исследования: теоретический анализ и интерпретация литературы по теме исследования; сравнение и синтез полученной информации. 1 Виды рисков и способы оценки риска1.1 Понятие риска как формы проявления неопределенностиВвиду возможных нежелательных результатов или ситуаций инвестиционной деятельности необходимо отличать риски от неопределенностей, так как риск представляет вероятностно ожидаемую опасность. Неопределенность — это сущностная характеристика, а риск — форма проявления неопределенности. Не всякая неопределенность выражается в форме риска. Полная неопределенность не является риском. Только частичная неопределенность является риском. Только после идентификации неопределенностей возможной опасности, реально осознаваемой, вероятностно оцениваемой, для минимизации последствий которой имеются ресурсы и возможности, появляется риск как экономическая категория. Таким образом, неопределенность как сложная экономическая категория, связанная с осуществлением хозяйственной и инвестиционной деятельности, проявляется в форме риска. Риск естественным образом сопряжен с менеджментом в инвестиционной и финансовой деятельности, со всеми его функциями (планированием, организацией, оперативным управлением, использованием персонала, экономическим контролем)1. Каждая из них связана с той или иной мерой риска, требует создания адаптированной к нему системы управления. Это означает, что необходим и особый менеджмент риска, т.е. специфическая система (подсистема) управления, основывающаяся на познании экономической сущности риска, разработке и реализации стратегии отношения к нему в инвестиционной деятельности. В мировой экономической науке сложились классическая и неоклассическая теории риска. При исследовании предпринимательской прибыли такие представители классической теории, как Дж. Милль и И.У. Сениор, различали в структуре предпринимательского дохода процент (как долю на вложенный капитал), заработную плату предпринимателя и плату за риск (как возмещение возможного риска, связанного с предпринимательской деятельностью). На современном этапе, Т.В. Севрук1 определяет риск как ситуативную характеристику деятельности любого юридического лица, в том числе и субъекта финансового сектора, состоящую из неопределенности ее исхода и возможных неблагоприятных последствий в случае неуспеха. Данная точка зрения, приближена к субъективной концепция риска. Наибольший вклад в ее развитие внес В.А. Ойгензихит, который исходит из того, что риск всегда субъективный, поскольку выступает как оценка человеком поступка, действий, как сознательный выбор с учетом возможных альтернатив. Субъективная концепция отражает действия субъекта, учитывает возможные последствия, выбор вариантов поведения, что обусловливает наложение определенных обязательств или освобождение от них. Поскольку данная концепция связывает риск с волей и сознанием человека, «то риск — это выбор варианта поведения с учетом опасности, угрозы возможных последствий». В этом проявляется субъективная сторона риска. Риск — это возможность наступления события, нежелательного определенному субъекту, из множества вариаций исходов, которые могут произойти в течение определенного периода времени, начиная с определенной исходной ситуации»2. Если бы риск инвестиционной деятельности был связан только с отрицательными результатами, оказалась бы совершенно необъяснимой готовность к нему субъектов инвестиционной деятельности. Она может быть оправдана и на самом деле оправдывается тем, что, невзирая на возможные потери, здесь существует мощный стимул. Это повышенная прибыль, особый — специфический — доход. Неслучайно родоначальники теории предпринимательства Р. Кантильон, И. Тюнен и Ф. Найт источником предпринимательского дохода считали реализацию в процессе воспроизводства способности предпринимателя к обоснованному риску. В знаменитом словаре В. Даля риск определяется, с одной стороны, как опасность чего-либо, с другой — как действие наудачу, требующее смелости, решительности, предприимчивости в надежде на счастливый исход. Ближе к современному употреблению и пониманию риск трактуется у СИ. Ожегова, который пишет, что риск — это возможность опасности, неудачи или действие наудачу в надежде на счастливый исход. Риск — сложное явление, имеющее множество несовпадающих, а иногда и противоположных основ. Это обусловливает существование целого ряда различных определений понятия «риск», в разной мере соответствующих сфере их применения. До сих пор в науке отсутствует универсальная трактовка этого понятия. Для того чтобы существовал риск, необходима опасность или по крайней мере нежелательность возможного результата или развития ситуации. Этой точки зрения придерживается Б.Н. Порфирьев, считающий, что риск есть возможная опасность, количественное выражение последствий опасности. Такой подход в понимании риска «позволяет выстроить цепь причинно-следственных связей в процессе возникновения чрезвычайных ситуаций»1. Это определение только немного расширяет характеристики риска, указывая еще на вероятностное распределение неблагоприятных результатов, вызывающих отклонение фактических результатов от плановых ожиданий. Но в опасности заложена и неопределенность, связанная с недостатком нашего знания, имеющейся информации или предполагающая также другие, в том числе благоприятные исходы, что отмечает Р.Т. Юлдашев: «На результат могут влиять многочисленные случайные факторы, которые приводят к случайности реализации возможных исходов. Наш подход: хотя риск и опасность — понятия однопорядковые, но тождественными их признать нельзя. Риск — это опасность, но опасность известная, определенная, так сказать, «очерченная и просчитанная»1. Однако есть и другие опасности, не вошедшие в понятие «риск», по тем или иным причинам (в силу нехватки времени, специалистов, денежных или иных средств для анализа) не ставшие элементами риска. Поэтому сочетание слов «риск» и «опасность» — это тавтология, правильно же будет: «риск и другие опасности». Похожие суждения высказывают Н.В. Хохлов: «Риск — событие или группа родственных случайных событий, наносящих ущерб объекту, обладающему данным риском»2 и Л.Н. Тэпман: «Риск — понятие более узкое. Он является одним из видов опасности, связанной с политической, социальной и экономической деятельностью людей, реально осознаваемой, вероятностно оцениваемой, для минимизации последствий которой имеются ресурсы и возможности»3. Эти последние определения, подводят к пониманию того, что в ожидаемых опасностях содержатся и неопределенности, и риски как идентифицированные неопределенности. Тогда опасности, неопределенности и риски не являются синонимичными понятиями. Итак, в основе категориальной структуры теории рисков лежит понятие «опасность». Из современных дефиниций риска, приводимых в зарубежных научных трудах, можно выделить определение, данное в монографии В.Т. Ковелло и М.В. Меркфаофера: «Риск — характеристики ситуации или действия, когда возможны многие исходы, существует неопределенность в отношении конкретного исхода и по крайней мере одна из возможностей нежелательна»4. Последняя формулировка представляется наиболее правильной, так как в ней синтезированы все главные черты, присущие риску: нежелательность, идентифицированная неопределенность, случайность одной из возможностей, с одной стороны, и благоприятная или нейтральная возможность — с другой. Хотя последствия риска чаще всего проявляются в виде финансовых потерь или невозможности получения ожидаемой прибыли, однако риск — это не только нежелательные результаты принятых решений. При определенных вариантах существует как опасность не достичь намеченного результата, так и вероятность превысить ожидаемую прибыль. В этом и заключается риск, который характеризуется сочетанием возможности достижения как нежелательных, так и особо благоприятных отклонений от запланированных результатов. Несмотря на быстрое распространение практики управления рисками в субъектах инвестиционной деятельности и других финансовых учреждениях, до сих пор доминируют определения рисков как ожидаемых нежелательных результатов, что затрудняет разработку единых норм и правил управления рисками. Риск как экономическая категория представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны 3 экономических результата: отрицательный (проигрыш, ущерб, убыток), нулевой, положительный (выигрыш, выгода, прибыль). Сущность риска заключает в себе глубинное противоречие: с одной стороны, опасность потерь вследствие как объективной основы — проявления стихийных сил природы, так и субъективной основы, а именно — проявления осознанной деятельности людей; с другой — ожидаемый доход (прибыль) от данной рискованной деятельности. В итоге предпринимательский риск характеризуется как опасность потенциально возможной, вероятной потери ресурсов или недополучения доходов по сравнению с вариантом, рассчитанным на рациональное использование ресурсов в данном виде предпринимательской деятельности. Иначе говоря, риск есть угроза того, что предприниматель понесет потери в виде дополнительных расходов сверх предусмотренных прогнозом, программой его действий»1. Таким образом, выше было проанализировано понятие риска как формы проявления неопределенности. Неопределенность — это сущностная характеристика, а риск — форма проявления неопределенности. Не всякая неопределенность выражается в форме риска. Полная неопределенность не является риском. Только частичная неопределенность является риском. 1.2 Виды рисковСистема факторов риска предназначена для определения потенциальной совокупности видов рисков, возникающих в процессе реализации предпринимательской деятельности, которые могут быть сгруппированы в: классы, подклассы, группы, подгруппы, виды, подвиды и разновидности рисков (рисунок. 1)1.  Рисунок-1. Признаки классификации рисков При построении системы факторов риска целесообразно учитывать следующие признаки: - масштаб проявления факторов риска; - уровень агрегирования (объединения) видов предпринимательской деятельности; - однозначность последствий от наступления рискового события; - сферу (причины) возникновения факторов риска. В зависимости от масштаба проявления факторов различают риски на макроуровне, мезоуровне и микроуровне (рисунок 1).  Рисунок-2. Масштаб проявления риска В частности, на макроуровне характерны риски: страновой, экономический, фискально-монетарный, социально-политический1. Страновой риск непосредственно связан с интернационализацией предпринимательской деятельности. Он актуален для всех участников внешнеэкономической деятельности. Содержанием странового риска является возможность изменения текущих и будущих экономических, социально-политических и фискально-монетарных условий, которые влияют на способность государства, отдельных отраслей и корпораций отвечать по взятым на себя обязательствам перед иностранными кредиторами или могут прямо или косвенно ущемить права собственности зарубежных инвесторов. Причинами странового риска могут быть нестабильность государственной власти, особенности государственного устройства и законодательства, этнические и религиозные проблемы и др., т.е. элементы метасистемы и внешней среды риск-менеджмента. Экономический риск на макроуровне подразделяется на внешне- и внутриэкономический, предсказуемый и непредсказуемый. Его причинами являются: результаты общеэкономического равновесия; темпы роста ВВП; возможности выпуска конкурентоспособной на мировом рынке продукции; сочетания форм и видов собственности, организационных структур предпринимательства и т.д. Фискально-монетарный риск представляет собой риски, связанные с государственным регулированием экономики, и включает изменения в проводимой налоговой и денежно-кредитной политике государства, а также факторы стимулирования деловой активности отраслей и фирм и т.д. Социально-политические риски включают изменения в политической ситуации, в действующем законодательстве, социальную напряженность в обществе и т.д. На мезоуровне проявляются риски, имеющие отраслевую природу: промышленный, аграрный, риск сферы обслуживания. К факторам отраслевого риска относятся стадия жизненного цикла отрасли, количество и качество ресурсов, степень конкуренции и концентрации производства, налоговый режим и др.1 На микроуровне в зависимости от характера хозяйственной деятельности различают предпринимательский и инвестиционный риски. По уровню агрегирования видов предпринимательской деятельности выделяют финансовый, коммерческий и предпринимательский риски, причем каждый вышестоящий уровень деятельности включает совокупность видов рисков нижестоящего уровня деятельности. По признаку однозначности последствий рискового события различают чистый (статический) и спекулятивный (динамический) риски. Чистые риски подразумевают возможность отрицательного (негативного) или нулевого отклонения результата операции от ожидаемого (или среднего) значения. Напротив, спекулятивные риски предполагают возможность как положительного, так и отрицательного отклонения результата операции от ожидаемого. В зависимости от сферы возникновения факторов различают систематические (системные) и несистематические (несистемные) риски. Систематические (рыночный, неснижаемый, недиверсифицируемый) риски практически не управляемы и связаны с воздействием внешних факторов риска, независимых от субъекта предпринимательства. Несистематические (снижаемый, специфический, диверсифицируемый) риски напротив, зависят от субъекта предпринимательства и дают ему возможность широкого использования антирисковых мероприятий. Таким образом, система факторов риска дает возможность предвидеть их, установить необходимые взаимосвязи и на этой основе разработать классификационные виды риска с учетом предназначения предпринимательских структур и специфики их деятельности. Классификация рисков дает возможность распределить их по определенным признакам на однородные кластеры, что позволяет применять конкретные методы анализа, оценки и управления рисками. Необходимость классификации связана с тем, что идти на риск предпринимателя заставляет неопределенность1. Классификация детализирует свод возможных видов риска применительно к конкретным видам предпринимательской деятельности. К настоящему времени в экономической теории не разработано общепринятого и исчерпывающего подхода к классификации рисков. Классифицировать риски можно по разным признакам. При этом необходимо стремиться не столько перечислить все виды рисков, сколько создать определенную схему (базу), которая позволила бы не упустить какие-либо из них при анализе и оценке совокупного риска. Для данных видов деятельности наиболее распространенной и часто используемой является следующая классификационная схема рисков. Ее основой является разделение всех рисков по однозначности последствий от наступления рискового события на две группы: чистые и спекулятивные риски (рисунок 2). Чистые риски включают следующие виды: природно-естественные; экологические; политические; транспортные; часть коммерческих рисков (имущественные, производственные, торговые). Природно-естественные риски — риски, связанные с проявлением стихийных сил природы: землетрясение, наводнение, буря, пожар, эпидемия и т.п. Экологические риски — риски, вызванные загрязнением окружающей среды.  Рисунок-3. Классификация рисков для коммерческой и финансовой деятельности предпринимательских структур Политические риски связаны с политической ситуацией в стране и с деятельностью государства. Политические риски возникают при нарушении условий производственно-торгового процесса по причинам, непосредственно не зависящим от хозяйствующего субъекта. В современных условиях налоговый риск является довольно распространенным и оказывает существенное отрицательное воздействие на результаты финансовой деятельности организации. Этот вид риска имеет ряд аспектов: риск введения новых видов налоговых платежей; риск увеличения ставок действующих налоговых платежей; риск изменения условий и сроков уплаты налоговых платежей; риск отмены налоговых льгот. Транспортные риски — риски, связанные с перевозками грузов автомобильным, морским, речным, железнодорожным, авиатранспортом и т.д. Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности. Они свидетельствуют о неопределенности результатов данной коммерческой сделки. Структурно коммерческие риски могут быть: имущественные, производственные, торговые. Имущественные риски — это опасность потерь имущества предпринимателя по причине кражи, диверсии, халатности, сбоя технической и технологической систем и т.п. Производственные риски — возможные убытки от остановки производства вследствие воздействия различных факторов и прежде всего гибель или повреждение основных и оборотных фондов (оборудование, сырье, транспорт и т.п.), а также риски, связанные с внедрением в производство новой техники и технологии. Торговые риски — это убытки по причине задержки платежей, отказа от платежа в период транспортировки и(или) недопоставки товара и т.п. Как видно из приведенного анализа, чистые риски вызваны в основном действием внешних факторов риска и в большинстве неуправляемы или ограниченно управляемы. Спекулятивные (финансовые) риски — это, прежде всего, риски, которые характеризуют потери (снижение прибыли, доходов, потери капитала и т.п.) в ситуации неопределенности условий финансовой деятельности организации. Финансовые риски подразделяются на три вида. Это риски, связанные: - с покупательной способностью денег; - с вложением капитала (инвестиционные риски). К рискам, связанным с покупательной способностью денег, относятся: инфляционные, дефляционные, валютные риски, риски ликвидности. Инфляционный риск обусловливается возможностью обесценения реальной стоимости капитала (в форме денежных активов), а также ожидаемых доходов и прибыли организации в связи с ростом инфляции. Валютные риски — опасность валютных потерь в результате изменения курса валютной цены по отношению к валюте платежа в период между подписанием внешнеторгового, внешнеэкономического или кредитного соглашения и осуществлением платежа по нему. Риски ликвидности — это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительской стоимости. Инвестиционные риски (риски, связанные с вложением капитала) выражают возможность возникновения непредвиденных финансовых потерь в процессе инвестиционной деятельности предприятия. В соответствии с видами этой деятельности выделяют и виды инвестиционного риска: риск реального инвестирования; риск финансового инвестирова-ния (портфельный риск); риск инновационного инвестирования. Так как эти виды инвестиционных рисков связаны с возможной потерей капитала предприятия, они представляют группу наиболее опасных рисков. Риск упущенной выгоды — это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхования, хеджирования, инвестирования и т.п.). Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам. Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаг других активов. Термин «портфельный» происходит от итальянского «portofolio» и означает совокупность ценных бумаг, которые имеются у инвестора. Риск снижения доходности включает: процентные риски; кредитные риски. К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, своих средств в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам относительно ставок по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, риски процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам. Рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента может начаться также массовый сброс ценных бумаг, эмитированных под более низкие фиксированные проценты и по условиям выпуска досрочно принимаемых обратно эмитентом. Процентный риск несет инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом, при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем (так как он не может высвободить свои средства, вложенные на указанных условиях). Процентный риск несет эмитент, выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с фиксированным процентом, при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем. Этот вид риска при быстром росте процентных ставок в условиях инфляции имеет значение и для краткосрочных ценных бумаг. Кредитный риск — опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга. Кредитный риск может быть также разновидностью рисков прямых финансовых потерь. Риски прямых финансовых потерь включают следующие разновидности: биржевой риск, селективный риск, риск банкротства, кредитный риск. Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т.п. Селективные риски (лат. selektio — выбор, отбор) — это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля1. Риск банкротства представляет собой опасность в результате неправильного выбора вида вложения капитала, полной потери предпринимателем собственных средств и его неспособность рассчитываться по взятым на себя обязательствам. Дополнительно к группе финансовых рисков относят и риски, связанные с формой организации хозяйственной деятельности: авансовые риски; оборотные риски. Группа прочих видов рисков обширна, но по своим финансовым последствиям не столь значима, как рассмотренные. Это депозитный риск (возможность невозврата депозитных вкладов, непогашения депозитных сертификатов); риск несвоевременного осуществления расчетно-кассовых операций (связанный с неудачным выбором обслуживающего коммерческого банка); риск подделки финансовой отчетности; риск хищения отдельных видов активов; эмиссионный риск и др. Приведенная группировка включает систематические (рыночные) риски, не зависящие от финансовой деятельности предпринимателя, и несистематические (специфические), зависящие от этой деятельности. 1.3 Способы оценки рискаОценка риска — это этап анализа риска, имеющий целью определить его количественные характеристики: вероятность наступления неблагоприятных событий и возможный размер ущерба. Можно выделить 3 основных группы методов оценки риска для конкретных процессов: 1) анализ статистических данных по неблагоприятным событиям, имевшим место в прошлом; 2) теоретический анализ структуры причинно-следственных связей процессов; 3) экспертный подход. Чаще всего используются экспертный, статистический, расчетно-аналитический и аналоговый методы. Экспертные методы оценки применяются в том случае, если у предпринимательской организации отсутствуют необходимые информативные данные для осуществления расчетов или сравнений. Указанные методы основываются на опросе квалифицированных специалистов в различных областях с последующей математической обработкой результатов проведенного опроса. Экспертные методы оценки широко используются при определении уровня вероятности возникновения инфляционного, инвестиционного, валютного и некоторых других рисков. Статистические методы оценки позволяют получить количественное представление об уровне риска. К неудобствам данного метода можно отнести необходимость наличия достаточно обширной статистической информации. При оценке вероятности данным методом рассчитывают среднее ожидаемое значение результата; среднеквадратическое отклонение; коэффициент вариации. На основе статистических методов вероятность возникновения рисков оценивается по каждой инвестиционной операции, рассматриваемому инвестиционному проекту и т.п.1 Расчетно-аналитические методы оценки позволяют количественно оценить вероятность возникновения рисков инвестиционной деятельности на основе использования внутренней информационной базы. В этом случае вероятность возникновения отдельных рисков устанавливается в зависимости от значений плановых показателей финансовой деятельности фирмы. Наибольшее распространение расчетно-аналитические методы получили при оценке вероятности возникновения риска неплатежеспособности фирмы и риска потери ее финансовой устойчивости. Аналоговые методы оценки позволяют определить уровень вероятности возникновения рисков по отдельным наиболее часто повторяющимся операциям фирмы. Эти методы используются при оценке валютного, инвестиционного и кредитного рисков. Таким образом, проведение комплексного анализа является трудоемкой процедурой, включающей огромный спектр специфических вопросов. Поэтому традиционно различные направления анализа исследуются специализированными структурными подразделениями. ЗаключениеВ заключении работы отметим, что для России на современном этапе развития экономики характерен высокий уровень неопределенности при осуществлении коммерческой и инвестиционной деятельности по сравнению с развитыми странами, который вызван следующими причинами: 1) высокими процентными ставками по инвестиционным кредитам, устойчивыми инфляционными ожиданиями, постоянными колебаниями ставки рефинансирования, дефицитом рублевых средств, слабой ресурсной базой и низкой капитализацией организаций, малочисленностью первоклассных заемщиков, плохим качеством предлагаемых инвестиционных проектов; 2) слабым развитием инфраструктуры, обеспечивающей плодотворный симбиоз венчурного капитала с малым и средним инновационным бизнесом; 3) отсутствием российских источников венчурного капитала; 4) низкой ликвидностью рисковых капиталовложений, отсутствием необходимого для этого рыночного механизма (специального фондового рынка); 5) слабыми экономическими стимулами для привлечения венчурного капитала к реализации наукоемких проектов; 6) низким престижем предпринимательской деятельности в сфере малого наукоемкого бизнеса; 7) слабой информационной поддержкой венчурного бизнеса в России; 8) недостатком квалифицированных менеджеров инновационных проектов, в том числе осуществляемых с привлечением венчурного капитала; 9) проблемами с регистрацией венчурных фондов. Необходимо помнить, что проявление сущности риска инвестиционной деятельности связано не только с ожидаемыми отрицательными результатами (убытками, издержками, дополнительными затратами), но и с повышенными положительными результатами, особенно с высокой прибылью как мощным стимулом осуществления рискованной инвестиционной деятельности, формирующей готовность предпринимателя к обоснованному риску. Рискам коммерческой и инвестиционной деятельности присущи не только такие главные черты, как случайность одной из возможностей; вероятность распределения отрицательных, нейтральных и положительных результатов; нежелательность ожидаемых убытков; объективность из-за действия сил природы и общества по закону больших чисел, но и субъективность выбора человеком оцененных возможных альтернатив; недостаток определенной информации, приводящий к погрешностям в оценке степени вероятности в количестве альтернативных исходов; невозможность длительного избегания ожидаемых опасностей; необратимость последствий действий; возрастающий масштаб по мере социально-экономического прогресса из-за накопления регрессного потенциала; многовариантность и альтернативность ожидаемых убытков или доходов; противоречивость негативных и позитивных последствий действия. С этой точки зрения решение риск-менеджмента может быть только гарантированным результатом, т.е. будет не одно конкретное решение, а целая совокупность альтернатив, сжатая до некоего подмножества по принципу Паретто. Иначе говоря, результатом принятого решения будет генерирование некоего подмножества эффективных стратегий, так как невозможно получить окончательный критерий отбора одного оптимального решения, но можно выбрать группу наиболее перспективных решений, отделив тем самым неконкурентоспособные решения. А вот задача конкретного выбора пути развития из предложенных решений — это уже задача стратегического менеджмента, т.е. риск-менеджмент представляет стратегическому менеджменту на рассмотрение некое множество конкурентоспособных программ действия, представленное совокупностью решений с наибольшей областью пересечений нечеткой цели, выраженной нечетким множеством, и предложенного решения. Список использованных источниковБалабанов И.Т. Риск-менеджмент [Текст] / И.Т. Балабанов. — М., 2009. – 528 с. Балдин К.В. Управление рисками [Текст]: учеб. пособие / К.В. Балдин, С.Н. Воробьев. – М.: ЮНИТИ-ДАНА, 2007. – 511 с. Валдайцев С. Предпринимательство [Текст]: учебник. / С. Валдайцев. – М., 2007. – 485 с. Вяткин В.Н., Вяткин И.В., Гамза В.А., Екатеринославский Ю.Ю. Риск-менеджмент: Учебник [Текст] / В.Н. Вяткин, И.В. Вяткин, В.А. Гамза, Ю.Ю. Екатеринославский.: Дашков и К, 2008. – 586 с. Глущенко Е.В. и др. Основы предпринимательства [Текст]: учебное пособие / Е.В. Глущенко. – М.: Вестник, 2009. – 673 с. Гранатуров В.М. Экономический риск [Текст] / В.М. Гранатуров. — М.: Дело и сервис, 2006. – 641 с. Гробовой П.Г., Петрова С.Н., Полтавцев С.И. Риски в современном бизнесе [Текст] / П.Г. Гробовой, С.Н. Петрова, С.И. Полтавцев. М., 2007. – 348 с. Ермасова Н.Б. Риск-менеджмент организации [Текст]: учебно-практическое пособие / Н.Б. Ермасова. – М.: Издательско-торговая корпорация «Дашков и Ко», 2008. – 380 с. Зозулюк А.В. Хозяйственный риск в предпринимательской деятельности. [Текст] / А.В. Зозулюк – М., 2010. – 468 с. Качалов Р.М. Управление хозяйственным риском. Введение [Текст] / Р.М. Качалов – М.: Наука, 2009. – 536 с. 1 Балдин К.В. Управление рисками [Текст]: учеб. пособие / К.В. Балдин, С.Н. Воробьев. – М.: ЮНИТИ-ДАНА, 2007. С.112 1 Севрук В. Т. Риски финансового сектора РФ [Текст] / В.Т. Севрук. — М.: Финстатинформ, 2007. С. 7 2 Вяткин В.Н., Вяткин И.В., Гамза В.А., Екатеринославский Ю.Ю. Риск-менеджмент: Учебник. М.: Дашков и К, 2008. С. 3-4. 1 Порфирьев Б.Н. Управление в чрезвычайных ситуациях: проблемы теории и практики // ИНТ «Проблемы безопасности: чрезвычайные ситуации». М.: Наука, 2006. С. 8 1 Юлдашев Р.Т., Троими Ю.Н. Российское страхование: системный анализ понятий и методология финансового менеджмента. М.: Анкил, 2008. С. 7-8. 2 Хохлов Н.В. Управление риском. М.: ЮНИТИ, 2008. С. 11. 3 Тэпман Л.Н. Риски в экономике: Учебное пособие / Под ред. В.А. Швадара. М.: ЮНИТИ-ДАНА, 2007. С. 9-10. 4 Тронин Ю.Н., Юлдашев Р.Т. Системный анализ базовых понятий предметной области «российский страховой менеджмент» // Страховое дело. 1999. № 12. С. 32. 1 Никитина Т.В. Страхование коммерческих и финансовых рисков. СПб.: Питер, 2008. С. 84 1 Зозулюк А.В. Хозяйственный риск в предпринимательской деятельности. [Текст] / А.В. Зозулюк – М., 2010. С.163 1 Лобанов А., Филин С, Чугунов А. Риск-менеджмент//Ресурсы. Информация. Снабжение. Конкуренция. — 2001. — № 4 1 Валдайцев С. Предпринимательство [Текст]: учебник. / С. Валдайцев. – М., 2007. С.219 1 Зозулюк А.В. Хозяйственный риск в предпринимательской деятельности. [Текст] / А.В. Зозулюк – М., 2010. С.166 1 Зозулюк А.В. Хозяйственный риск в предпринимательской деятельности. [Текст] / А.В. Зозулюк – М., 2010. С.169 1 Балдин К.В. Управление рисками [Текст]: учеб. пособие / К.В. Балдин, С.Н. Воробьев. – М.: ЮНИТИ-ДАНА, 2007. С.117 |