1. Содержание и задачи АФХД

Содеражние: изучение эконом-ой инфы о функционировании анализируемого объекта с целью принятия оптимальных упр-их решений, выявить слабые места и внутренние резервы. Основная цель анализа – повышение эффективности предприятия и поиска резервов такого повышения.

Задачи: -определение базовых показателей для разрботки производственных программ.

- определение эффективности использования материальных, труд-ых, фин-ых ресурсов

-прогнозирование результатов хоз.ведения

-подготовка анал-их материалов для выбора оптимальных упр-их решений

2. Принципы АФХД

-конкретность (анализ основывается на реальных данных и в результате получают конкретные кол-ые выражения)

- комплексность(всесторонне изучения эконом. Процессов с целью объективной оценки)

-системность(изучение эконом.явлений во взаимодействии друг с другом)

-релятивность(анализ производится через определенное время)

-объективность(критическое и бесперебойное изучение эконом.явлений)

-действительности(пригодность результатов для использования в практических целях)

-экономичность(затраты связаные с проведением анализа должны быть меньше эконом.эффекта)

-сопостовимость(данные результаты должны быть легко сопостовимы друг с другом, а при регулятивном анализе -соблюдаться преимственность результатов )

-научность(при проведении анализа руководствоваться научно обосонованными методиками процедурами)

4.субъекты и объекты АФХД

Субъекты – все организации и их СП, должностные лица, проводящие анализ или его контролируют(замдиректора, фин и эконом отделы, бухгалтерия и др), тех.отделы

Объекты – отдельные процессы, явления хоздеятельности, факторы определяющие результаты

Пользователи аналит-ой инфы:

-внешние(кредиторы, гос.контролирующие органы, специалисты по слиянию и поглащениям, независимые аналитики, аудиторы, контрагенты)

-внутрение(упр-их персонал предприятия, владельнцы контрольных пакетов акций, бухгатера, аудиторы)

11. Информационное обеспечение экономического анализа

Виды информации:

- Качественная информация выражается в визуализации, разговорах, смс и тд

- Кол-ая и – выражается в числах. Бухучет представляет кол-ую инфу, выраженную в де.ед.Делится на плановую , внеучетную и учетную

К плановым источникам относятся все типы планов, разрабатываемые организацией, сметы и тд

Учетные источники инфы – данные док-ов бух.учета, статического, операционного и налогового учета, первичные док-ты

Внеучетные источники – док-ы, регелирующие финансово-хоз деятельность(законодательные акты федерального уровня, хоз-прав док-ы, созданные в процессе деятельности организации)

В системе фин.учета предствеена инфа о фин-ом положении организации на текущий момент времени, выражается в де. Измерителях

В системе упр.учета представляется инфа по натуральным, трудовым и ден. Показателям хоз.деятельности. Инфу формирует бух.учет

12. Состав финансовой отчетности для проведения АФХД

Формы фин отчетности: бух.баланс -ф.1, отчет о фин результаттах – ф.2, приложение к бух балансы и отчету о фин.результатах(отчет об изменении капитала – ф.3,

отчет о движении ден.ср-в – ф.4, приложение к бухбалансу – ф.5,

отчет о целевом получении ср-в – ф.6)

Бух баланс дает представление об общей хар-ке фин-го состояния орагнизации

Отчет о фин резульаттах дает представление о доходах и расходах, получении прибыли организации

Отчет о движении ден ср-в харктеризует ден.потоки организации, её платежеспособности

13. Группировка статей баланса для проведения экономического анализа

А- ресурсы организации,имеющие стоимостную оценку , которые контролируют совершение хрз.операий. Группировка:

-внеоборотные(НМА, доходные вложение и мат.ценности, основные ср-ва, долгосрочные фин.сложение, внеоборотные А и др)

- оборотнын А (запасы, дебет.задолженность, ден.ср-ва, краткосрочне фин.вложения, прочие оборотные А)

П -собственные и заемные ср-ва, позволяющие обеспечить нормальное протекани ееё хоздеятельности.

Группировка: -собственный капитал(УК, ДК, резервный фонд, нераспределенная прибыл)

- заемные источники финансирования(долгосрочные и краткосрочные займы и кредиты, кредет. Задолженность)

20. Взаимосвязи между активом и пассивом баланса

Между статьями актива и пассива баланса существует тесная взаимосвязь. В процессе производственной деятельности идет постоянная трансформация отдельных элементов актива и пассива баланса. Каждая группа пассива функционально связана с активом.

Считается, что у нормально функционирующего предприятия оборотные активы должны превышать краткосрочные пассивы. Другая часть погашает долгосрочные обязательства, оставшаяся идет на пополнение собственного капитала

-Сумма итогов всех разделов актива баланса равна сумме итогов всех разделов его пассива

-Сумма собственных средств, как правило, превышает величину внеоборотных активов

- Общая сумма оборотных активов, превышает величину заемных средств

21. Общая характеристика анализа структуры и динамики бухгалтерского баланса

Группировка статей осуществляется по эконом-му содержанию .

Группировка:

-внеоборотные(НМА, доходные вложение и мат.ценности, основные ср-ва, долгосрочные фин.сложение, внеоборотные А и др)

- оборотнын А (запасы, дебет.задолженность, ден.ср-ва, краткосрочне фин.вложения, прочие оборотные А)

П -собственные и заемные ср-ва, позволяющие обеспечить нормальное протекани ееё хоздеятельности.

Группировка: -собственный капитал(УК, ДК, резервный фонд, нераспределенная прибыл)

- заемные источники финансирования(долгосрочные и краткосрочные займы и кредиты, кредет. задолженность, доходы буд.периодов, кредит.задолженность)

22. Общая характеристика анализа фин устойчивости предприятия.

Финансовая устойчивость – характеристика, свидетельствующая об устойчивом превышении доходов предприятия над его расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании. Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло ресурсами в течение периода, предшествующего этой дате. предприятие считается ликвидным, если его текущие активы превышают текущие обязательства. Оценка платежеспособности дается на конкретную дату. Платежеспособность подтверждается данными:

о наличии денежных средств на р/с, об отсутствии просроченной задолженности.

28Трехмерный показатель финансовой устойчивости

абсолютная фин. Устойчивость(1;1;1. Ее,Ет,Е ≥0. Источник финанирования – собственный капитал. Хар-ка: Высший уровнь платежеспособности, предприятие не зависит от внешних кредитов)

-нормальная фин. Устойчивость(0;1;1. Ее≤0, Ет, Е≥0. Источник – собственные оборот ср-ва и долгосрочные кредиты. Хар-ка нормальная платежеспособность, рациональное использование заемных ср-в)

-неустойчивое фин. Состояние(0;0;1.Ее,Ет‹0, Е≥0. Источники собственные оборот ср-ва и долгосрочные кредиты, краткосрочные кредиты. Хар-ка нарушение нормальной платежеспособности, необходимо привлекать доп.источники фин-ия)

-кризисное финансовое состояние(0;0;0. Ее, Ет,Е ≤0. Источников нет. Хар-ка предприятие не платежеспособно и предприятие находится на грани банкротства)

30.Группировка активов и пассивов для оценки ликвидности.

А

-быстрореал-ые А (а1)

-среднереа-е а2

-медленно реал а3

Труднореал а4

П

-наиб-ее срочные обяз-ва п1

-краткоср обя-ва п2

-долгоср п3

-постоян п4

Группировка А

Бвстрореал А А1-ден ср-ва и краткоср фин вложения

А1=код1250+1240

Среднер А2(дебит задолж)

А2=1230

Медл А3-запасы,ндс,проч об а

А3=1210+1220+1260

Труднореал(внеоб А)

А4=1100

Групп П

Наиб ср обяз-ва П1-кред задолж П1=1520

Кратк обяз ,п2-краткоср заем ср-ва,доходы буцд периодов=1510+1530+1540+1550

Долгоср П3-статьи 4 раздела бакланса (код 1400)

Пост п п4-статьи 3раздела (1300)

39.Сущность деловой активности и анализ оборачиваемости активов

В широком смысле деловая активность означает весь комплекс усилий, направленных на сохранение и дальнейшее успешное развитие предприятия.

Анализ финансово-экономического состояния - это, прежде всего, оценка эффективности и деятельности предприятия.

Коэффициент оборачиваемости активов – отношение выручки от реализации продукции ко всему итогу актива баланса.Коа = В / А

где, В - выручка; А - среднегодовая сумма активов

Данный показатель характеризует эффективность использования компанией всех имеющихся ресурсов, независимо от источников их образования

38.Показатели эффективности хоз деятельности

При определении эффективности приходится сравнивать ожидаемую ценность того, что будет получено, с ожидаемой ценностью того, что будет потеряно.(Эффективность= Результаты рпоизводства/затраты факторов производства)

Эти показатели включают:

1) показатели по прибыли;( Основным критерием оценки эффективности деятельности фирмы является прибыль. Показатели, используемые для определения эффективности хозяйственной деятельности, соотносятся прежде всего с полученной прибылью.

-показатели подсчета валовой прибыли(Чистые продажи -Себест-ть реализованной продукции)

-показатель подсчета чистой прибыли(Чистая прибыль в стоимостном выражении исчисляется после выплаты налогов, дивидендов. Она остается в распоряжении фирмы. Для анализа сравниваются абсолютные показатели и выявляется (в %) прирост или уменьшение чистой прибыли за отчетный год)

2) показатели рентабельности реализации продукции;

• коэффициент прибыльности продаж(характеризует степень рентабельности деятельности фирмы. Рассчитывается прибыль/ст-ть продукции.)

коэффициент рентабельности продаж(себестоимость проданной продукции.позволяет сравнить издержки производства со стоимостью реализованной продукции и определить, сколько денежных единиц затрат приходится на одну денежную единицу реализованной продукции

3) показатели рентабельности А

коэффициент рентабельности активов (показателем способности фирмы использовать оборотный и необоротный капитал. Этот коэффициент применяется для определения уровня конкурентоспособности фирмы.)

коэффициент рентабельности реального основного капитала

5) показатели доходности акционерного капитала.

коэффициент доходности капитала

• показатель отношения рыночной цены акции к доходу на одну акцию

• коэффициент выплаты дивидендов

Факторами повышения эффективности производства являются:Ускорение НТП, Структурная перестройка народного хозяйства, Совершенствование хоз.механизма, Повышение соц.активности населения.

46.Анализ формирования конечного фин результата деятельности предприятия

Анализ данных прошлых периодов — это первый шаг в определении финансовой стратегии предприятия и установлении четких задач на будущее. Такой анализ создает некоторый контроль над деятельностью предприятия в будущем. Конечным финансовым результатом хозяйственной деятельности предприятия является прибыль.ЕЙ присущи три функции:

экономического показателя, характеризующего финансовые результаты хозяйственной деятельности предприятия;

стимулирующей функции и одного из основных источников формирования финансовых ресурсов предприятия.

47. Анализ динамики и структуры фин результатов

Цель анализа – определить реальную величину чистой прибыли, стабильность основных элементов прибыли, тенденции их изменения и возможности использования для прогноза прибыли, оценить «зарабатывающую» способность предприятия. Основные задачи анализа финансовых результатов деятельности:

систематический контроль за выполнением планов реализации продукции и получением прибыли;

определение влияния как объективных, так и субъективных факторов на объём реализации продукции и финансовые результаты;

выявление резервов увеличения объёма реализации продукции и суммы прибыли;

В процессе анализа могут использоваться различные показатели прибыли: прибыль от продаж, балансовая прибыль, налогооблагаемая прибыль, чистая прибыль, потребляемая прибыль. Часть из них представлена в отчётности, что очень удобно, другие необходимо рассчитывать.

48.Анализ чистой прибыли предприятия и факторы ее роста

Анализ распределения и использования чистой прибыли проводится в следующем порядке:

1) дается оценка изменений суммы и удельного веса средств по каждому направлению использования прибыли по сравнению с планом и базисным периодом;

2) проводится факторный анализ образования фондов;

3) проводится анализ движения специальных фондов;

4) дается оценка эффективности использования фондов накопления и потребления в соответствии с показателями эффективности экономического потенциала.

Чистая прибыль используется в соответствии с уставом предприятия. При распределении чистой прибыли необходимо добиваться оптимизации пропорций между капитализируемой и потребляемой ее суммой с целью обеспечения:

· необходимого объема инвестиций для производственного развития;

· необходимой нормы доходности на инвестированный капитал собственникам предприятия.

Факторы, влияющие на пропорции распределения прибыли, делятся на внешние и внутренние.Внешние факторы:

· правовые ограничения (ставки налогов на прибыль, процентные отчисления в резервные фонды и др.);

· система налоговых льгот при реинвестировании прибыли;

· стоимость внешних источников формирования инвестиционных ресурсов.

Внутренние факторы:· уровень рентабельности предприятия

· наличие в портфеле предприятия высокодоходных инвестиционных проектов;

· необходимость ускоренного завершения начатых инвестиционных проектов;

· уровень коэффициента финансового левериджа (соотношение заемного и собственного капитала), который является одним из индикаторов финансового риска и одним из факторов, определяющих доходность собственного капитала;

· текущая платежеспособность предприятия.

|

3. Классификация видов анализа

По широте и доступности привлекаемого информ-го обеспечения:

Внешний(осуществляет общую оценку в=имущественного и фин-го состояния.пользователи: собвстеники, участники рцб, налогслужбы, кредиторы, инвесторы. Инфа база – бух.отчетность

Внутренний(осуществляет поиск резервов увеличения прибыли, резервов эффект.деятельности. пользователи: управленческиц персонал предприятия. Инфа.база – регламентированные и нерегламентированые источникик инфы.)

По анализируемой подсистеме предприятия

Производственный(заключается в обощении даных производ деятельности и выражается в натуральными измерителями)

Фин-ый(способ накопления и использования фин. Хар-ра)

По временному аспекту

Ретроспективный(направлен в прошлое и имеет дело уже с имеющимися результами)

Перспективные(направлен в будущее и служит для исследования возможных вараинтов развитияпредприятия)

По содержанию анализа

Оперативный(контроль за текущей деятельонстью)

Тактический (анализ за краткосрочный период – до года)

Стратегический(долгосрочный анализ)

По объектам анализа: инвестиционный, проектный, анализ рисков, безубыточности и тд.

5. Роль анализа в управлении предприятием

Упр-ие имеет замкнутый цикл, характеризующийся следующими функциями: анализпланированиеорганизация процессаучетрегулированиеконтроль

Анализ и планирование – это важные функции при принятии упр-их решений

Упр-ое решение – систематическое и сознательное воздействие на процесс, напрвленное на достижение поставленых цели путем эфеективного использования фин, мат-ых, труд.ресурсов.

Данные для проведения анализа являются бух и фин.отчетности.

Планирование – процесс разработки и принятия целевых установок кол-го и качественного хар-ра и определение путем наиболее эффективного их достижения. Связано на предприятии с фин.ресурсами

6.метод и методика афхд

Метод афхд – системное, комплексное изучение, измерение и обобщение факторов на результаты деятельности предприятия, рутем обработки спец.приемами системы показателей, учета, отчетности и др источников инфы с целью повышения эффективности деятельности организации.

Методика – совокупность способов, правил выполнения какой-либо работы.

14. Анализ и оценка имущественного потенциала организации

Анализ имущественного потенциала начинается с общей оценки имущества предприятия по данным актива баланса. В А отражаются производственный потенциал, который обеспечивает возможность осуществления основной деятельности предприятия. Баланс позволяет проследить изменения имущества, выделить в его составе оборотные и внеоборотные активы и др.

Направления анализаимущественного положения:

· оценка имущественного положения предприятия;

· оценка капитала, вложенного в имущество предприятия.

При рассмотрении бухгалтерского баланса можно получить отношение между двумя частями балансовой стоимости. В этом случае может быть использован вертикальный анализ, при котором определяются отношения к общей сумме активов или пассивов наличных средств или основного капитала, либо краткосрочных заемных средств, долгосрочных заемных средств, капитала и резервов. Обычно эти коэффициенты дают определенное представление об имуществе предприятия.

15. Анализ структуры и динамики бухгалтерского баланса

Структура и динамика фин состояния организации определяется горизонтальным и вертикальным анализа баланса.

Обязательные показатели:

- абсолютные величины на начало и конец переиода

- уд.вес ст баланса в валюте баланса на нг и кг

- - изменение в абсолютных величинах и в уд.весе

- изменение в % к величинам на конец периода (тем прироста)

В ходе горизонтального анализа определяются абсолютные и отночительные величины ст баланса за опр период. В ходе вертикального анализа – взаимосвязь уд.веса ст.баланса к валюте баланса.

16. Порядок проведения горизонтального и вертикального анализа баланса

1 -Составить анал-ую табл

2-Выписывать ст. баланса(по А и П, на начало и конец периода)

3- выписать значение показателей ст. баланса на начало и конец периода

4 – расчитать структуру ст. А и П(уд.вес)

5-определить абсолютное отклонение каждой статьи на начало и конец периода

6 – Сделать вывод

23. Источники для формирования запасов и затрат

1Наличие собственных оборотных средств = Источники собственных и приравненных к ним средств — Необоротные активы.

2. Наличие собственных и долгосрочных заемных источников

формирования запасов и затрат =Собственные оборотные средства +

+ Долгосрочные кредиты и займы.

3. Общая величина основных источников формирования запасов и затрат = Наличие собственных и долгосрочных заемных источников + Краткосрочные займы и кредиты. Для расчета трехкомпонентного показателя необходимо каждую группу источников средств поочередно сравнить с величиной запасов и затрат. В результате этого определяют излишек или недостаток средств для формирования запасов и затрат

24. Показатели, составляющие оценку финансовой устойчивости(табл)

К.автономии(определяет долю собсвтеного капитала в валюте баланса. Ка=собственный капитал/валюта баланса)

К.задолженности(Кз=(Долгосрочный заемный капитал+краткосрочный)/ Собственный капитал)

К.финансирования(Кфин=( Собственный капитал/ Долгосрочный заемный капитал+краткосрочный))

К. обеспечености собствеными оборот ср-ми(Ко= ф.1 код 1300-код1100/ код1200)

К.маневренности(Ко= ф.1 код 1300-код1100/ код1200)

К.имущества производственного названиения(ф.1 код 1100+код 1210/ код 1600)

25. Абсолютные показатели финансовой устойчивости предприятия

Абсолютные показатели финансовой устойчивости- наличие собственных оборотных средств. Существует 3 источника:

1)собственные оборотные средства,

2)долгоср. обязательства предприятия,

3)краткоср. обязательства предприятия.

Система показателей для отражения источников в регулировании запасов

Наличие собственных оборот.ср-в на кнец периода(Ее): Ее=Собственный капитал – внеоборот-ые А.

Наличие собственыых и долгосрочных источников фин.запасов(Ет): Ет= Собственный капитал – внеоборот-ые А + долгосрочные кредиты.

Общая величина источников формирования запасов(Е): Е=Ет+краткосрочные кредиты и займы

29. Общая характеристика показателей ликвидности и платежеспособности

Платежесп-ть хар-т возм-ть и спос-ть пред-ия своевр-но и полностью выполнять свои фин обяз-ва перед внутр и внеш партнерами,а также перед гос-ом.

Ликвидность-опр-ет спос-ть пред-ия быстрои с мин уровнем фин потерь преобразовать свои А(имущ-во) в ден ср-ва.

Платежесп-ть-хар-т умение пред-я рассч-ся по внеш обяз-ам.

Ликв-ть хар-ет умение пред-ия рассч-ся по краткоср обяз-м.

32. Оценка ликвидности баланса предприятия.

Для проведения анализа данные актива и пассива баланса группируются по следующим признакам:

-по степени убывания ликвидности(А)

-по степени срочности оплаты (П)

Активы разделяют на следующие группы:

А1 – высоколиквидные активы (дс +кфв);

А2 – активы средней скорости реализации (краткосрочная дебиторская задолженность + прочие оборотные А

A3 – медленно реализуемые активы (запасы, дебиторская задолженность)

А4 – трудно реализуемые активы (внеоборотные активы).

Группировка пассивов происходит по степени срочности их возврата:

П1 – наиболее срочные обязательства (кредиторская задолженность);

П2 – краткосрочные обязательства (краткосрочные кредиты + прочие обязательства);

П3 – долгосрочные обязательства;

П4 – постоянные пассивы (собственный капитал + доходы будущих периодов + оценочные обязательства) .

При определении ликвидности баланса группы актива и пассива сопоставляются между собой.Условия абсолютной ликвидности баланса:

А1 >П1,А2 >П2,А3 >П3,А4 < П4.

Необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств.

31.Оценка относительных показателей ликвидности и платежеспособности

Для качественной оценки платежеспособности и ликвидности предприятия кроме анализа ликвидности баланса необходим расчет коэффициентов ликвидности.Данные показатели представляют интерес для внутрених и внешних субъектов анализа;

коэффициент абсолютной ликвидности представляет интерес для поставщиков сырья и материалов, коэффициент быстрой ликвидности - для банков, коэффициент текущей ликвидности - для инвесторов.

Коэффициент текущей ликвидностихарактеризует обеспеченность краткосрочных обязательств предприятия всеми его оборотными активами. Характеризует запас прочности, возникающей вследствие превышения ликвидного имущества над имеющимися обязательствами.Ктл= Оборотные активы / Краткосрочные обязательства

Коэффициент быстрой (срочной) ликвидностихарактеризует обеспеченность краткосрочных обязательств предприятия высоколиквидными активами (денежными средствами) и активами средней ликвидности (краткосрочными финансовыми вложениями и краткосрочной дебиторской задолженностью (до 12 месяцев)).

Кбл=(Ден.средства+Краткосроч.фин.влож.+Дебитор.задол.) / Краткосрочные обязательства

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств предприятия может быть погашена немедленно.Кал = Денежные средства / Краткосрочные обязательства.

37. Методы анализа движения денежных средств.

Осн источ-ом инф-ии для проведения анализа взаимосвязи прибыли,движения обор капитала тДС является бух баланс(ф1),отчето движ-ии ДС

Отч о движ ДС-док-т фин отч-ти,в кот-м отраж-ся поступл-ие,расх-ие и изм-ия ДС в ходе тек хоз деят-ти,а также инвест-ой и фин деят-ти за опр период.

Анализ движ-ия ДС прям или косв методом

Прям-основ-ся на исчислении притока и оттока ДС(исх элемент выручка)

Косв- основ-сяна учете опер-й,связ-ых с движ-ем ДС,и последов-й корректировке чистой прибыли(исх прибыль)

40. Сущность деловой активности и оборачиваемость собственного капитала

Коэффициент оборачиваемости оборотного капитала (Ко).

К.оборачиваемости оборотного капитала рассчитывается как отношение выручки без учета НДС и акцизов к средней сумме оборотных средств (ОБср) за период: Ко = В / ОБср

Для каждого предприятия он индивидуален и, если он определен, то необходимо его значение поддерживать на оптимальном уровне. Найти его достаточно просто – если предприятие при данном значении коэффициента постоянно прибегает к использованию заемного капитала, то значит, эта скорость оборачиваемости оборотного капитала генерирует недостаточное количество денежных средств для покрытия издержек и расширения деятельности. И наоборот, если при постоянном объеме реализации или его увеличении предприятие получает достаточный доход, то считается, что достигнута эффективная скорость оборота оборотного капитала.

41. Сущность деловой активности и оборачиваемость задолженности

В широком смысле деловая активность означает весь комплекс усилий, направленных на сохранение и дальнейшее успешное развитие предприятия. В более узком смысле в контексте финансово-экономического анализа, текущая производственная и коммерческая деятельность.

Анализ финансово-экономического состояния - это, прежде всего, оценка эффективности и деятельности предприятия.

оборачиваемость кредиторской задолженности предприятия перед поставщиками может быть выражена следующими двумя формулой:

Кобз= Себест-ть продукции/ ср.годовую ст-ть кредет.задолжености

При сопоставлении данных анализа баланса и отчета о прибылях и убытках с данными об оборачиваемости соответствующих статей, спектр получаемой информации существенным образом расширяется.

42. Система показателей деловой активности предприятия

49. Понятие кредитоспособности потенциального заемщика банка.

Кредитоспособность- наличие у заемщика предпосылок, возможностей получить кредит и возвратить его в срок.Определяется экономическим положением компании, ее надежностью, наличием ликвидных активов, возможностью мобилизации финансовых ресурсов. Понятие "кредитоспособность" относят чаще всего к предприятиям, организациям, фирмам, компаниям, которые претендуют на получение банковского кредита и берут на себя обязательство соблюдения условий договора о кредитовании. Принимая решение о предоставлении кредита заемщикам, коммерческие банки обращают прежде всего внимание на их кредитоспособность, для чего анализируют отчетные балансы предприятий, исследуют показатели, характеризующие финансовое положение, хозяйственную деятельность.

50.Общая характеристика анализа кредитоспособности предприятия.

Кредитоспособность заемщика характеризуется следующими чертами:

• репутация заемщика, которая определяется своевременностью расчетов по ранее полученным кредитам.

• устойчивое финансовое состояние и способность производить конкурентоспособную продукцию;

• возможность при необходимости мобилизовать денежные средства из различных источников.

Параллельно с этим, банк осуществляет оценку прибыли, которую он получит при кредитовании конкретных затрат заемщика, и сравнивает его со средней доходностью банка. Уровень доходов банка должен быть связан со степенью риска при кредитовании. Банк оценивает размер прибыли, получает заемщик, с точки зрения возможности уплаты банку процентов при осуществлении нормальной финансовой деятельности и определяет степень риска, который он хотел взять на себя в этой ситуации..

51. Основные показатели оценки кредитоспособности заемщика.

Система финансовых коэффициентов оценки кредитоспособности включает 5 групп и 20-30 показателей, в числе которых:

коэффициенты ликвидности;

• коэффициенты оборачиваемости капитала;

• коэффициенты финансового левериджа;

• коэффициенты прибыльности (рентабельности);

• коэффициенты обеспечения долга.

Для серьезной оценки финансового положения заемщика требуются следующие исходные данные (документы финансовой отчетности при среднесрочном и долгосрочном кредитовании за три последних года, при краткосрочном – за последние три квартала):

• баланс предприятия – форма № 1;

• отчет о финансовых результатах и их использовании – форма № 2;

• отчет о движении денежных средств – ф. № 4;

• отчет о состоянии имущества предприятия – форма № 10 и др.

Кроме того, целесообразно проанализировать планы формирования и распределения прибыли на предполагаемый срок выдачи кредита и сведения о планируемой величине амортизационных отчислений в случае кредитования основного капитала.

53.Рейтинговая оценка предприятий заемщиков.

Рейтинговая оценка формируется путем соединения оценок отдельных показателей согласно их удельным весам. Для этого используются следующие показатели оценки финансового состояния потенциального заемщика:коэффициент абсолютной ликвидности;

коэффициент срочной ликвидности;

коэффициент текущей ликвидности;

коэффициент автономии.

|

7. Система показателей комплексного АФХД

Все показатели взависимости от объекта анализа делятся на:

- показатели исходных показателей деятельности(наличие мат и фин ресурсов, организационно-правовая форма)

-показатели использования основных ср-в(рентабельность, фондоотдача, фондоемкость, средне годовая ст-ть, амортизация)

-оборотных средств(метериалоотдача, материалоемкость, ст-ть оборотных ср-в, коэффициент оборачиваемости)

-труд.ср-в(все показатели производимости труда, фонд раб-го времени, фонд з/п)

-производства и сбыта продукции(ст-ть валовой , товарной, реализованной продукции, струкртура продкции и ее кол-ва)

-Себест-ть продукции(общая сумма затра на производство и реализацию по статьям калькуляции)

-Показатель прибыли и рентабельности

-Фин.состояние предприятия(наличие и струкр=тура капитала по составу его источников, использования и заем ср-в)

8. Горизонтальный анализ и его назначение

Горизонтальный анализ изучает динамику изменения ст. баланса к оконцу периода по сравнению с началом.

Для определения изменения абсолютного показателя применяют формулу: А= Аот-Абаз, где Аот – показатель отчетного периода.

Для оценки темпа роста используют:

Тр= (Аот/Абаз) * 100

При помощи темпа роста определяется на сколько % изменилось значение показателя в отчетном периоде по сравнению с базисным.

9. Вертикальный анализ и его назначение

Используется для анализа структуры ср-в организации и их источников, т.е. изучает уд.вес каждой ст. баланса в валте баланса

Для оценки структуры используют формулу: di = (Ai / Aобщ) * 100%, где di – доля i-ой составляющей показателя, Аi – отдельная статья или элемент, Аобщ – совокупность элементов.

10.Назначение трендового анализа

Используют для сравнения каждого показателя отчетности с аналогичным показателем предшествующей отчетности и определения тренда.

Тренд – это основная текущая динамика показателя очищенной от случайного влияния и индивидуальных особенностей отдельных периодов.

17. сущность агрегированного баланса

Агрегированный баланс отражает в стоимостном выражении состав и источники имущества, денежных средств, задолженности и обязательств предприятия. Агрегирование – объединение и укрепление показателей по орп-му признакому. Группировка статей осуществляется по эконом-му содержанию

В состав агрегированного баланса входят:

В состав актива входят:

1. Внеоборотные активы – активы, которые служат для получения прибыли более 1 года.

2. Оборотные средства: запасы, дебиторская задолженность (ДЗ).

3. Денежные средства.

В состав пассива входят:

1. Собственный капитал (СК), включая нераспределённую прибыль.

2. Долгосрочные заимствования.

3. Краткосрочные заимствования.

4. Кредиторская задолженность.

18. Оценка динамики состава и структуры актива баланса

Анализ актива баланса дает возможность установить основные показатели, характеризующие производственно-хозяйственную деятельность предприятия:

– стоимость имущества предприятия, общий итог баланса;

– иммобилизованные активы

– мобильные активы

С помощью горизонтального и вертикального анализа можно получить наиболее общее представление об имевших место качественных изменениях в структуре актива, а также динамике этих изменений.

А- ресурсы организации, , имеющие стоимостную оценку , которые контролируют совершение хрз.операий. Группировка:

-внеоборотные(НМА, доходные вложение и мат.ценности, основные ср-ва, долгосрочные фин.сложение, внеоборотные А и др)

- оборотнын А (запасы, дебет.задолженность, ден.ср-ва, краткосрочне фин.вложения, прочие оборотные А)

19. Оценка динамики состава и структуры пассива баланса

Для общей оценки имущественного потенциала предприятия проводится анализ состава и структуры обязательств предприятия.

Пассив бухгалтерского баланса отражает источники финансирования средств предприятия, сгруппированы на определенную дату по их принадлежности и назначению. Иными словами, пассив показывает:

-величину средств, вложенных в хозяйственную деятельность предприятия;

-степень участия в создании имущества организации.

26. Относительные показатели финансовой устойчивости предприятия

Для успешной деятельности предприятия кроме анализа собственных оборотных средств в процессе оценивания финансовой устойчивости изучаются и относительные показатели

1.коэф. автономии: Соб. капитал/ итог баланса.

2.Коэф. зависимости: Сумма привлеченных средств/ итог баланса

3.коэф. финансового риска:Сумма привлеченных средств/собственные средства(2,3,4,5, разделы пассива баланса)

4.коэф. маневрости собственного капитала:Собственные оборотные средства/собственный капитал.

5.коэф. обслуживания долга: Заемный капитал/ денежный поток от операционной деятельности.

6.Коэф. самофинансирования: Собственный капитал/Заемный капитал.

27. типы фин-ой устойчивости

-абсолютная фин. Устойчивость(1;1;1. Ее,Ет,Е ≥0. Источник финанирования – собственный капитал. Хар-ка: Высший уровнь платежеспособности, предприятие не зависит от внешних кредитов)

-нормальная фин. Устойчивость(0;1;1. Ее≤0, Ет, Е≥0. Источник – собственные оборот ср-ва и долгосрочные кредиты. Хар-ка нормальная платежеспособность, рациональное использование заемных ср-в)

-неустойчивое фин. Состояние(0;0;1.Ее,Ет‹0, Е≥0. Источники собственные оборот ср-ва и долгосрочные кредиты, краткосрочные кредиты. Хар-ка нарушение нормальной платежеспособности, необходимо привлекать доп.источники фин-ия)

-кризисное финансовое состояние(0;0;0. Ее, Ет,Е ≤0. Источников нет. Хар-ка предприятие не платежеспособно и предприятие находится на грани банкротства)

33. Условие абсолютной ликвидности

А1 ≥ п1

А2≥п2

А3≥п3 баланспред-ия абсолютно ликвиден

А4≥п4

Невыполнение какого либо из первых 3 неравенств указывает на неликвидную структуру баланса

36. Анализ движения денежных средств.

С учетом новых информац-ых возм-ей формы №4 можно выделить направления:

-верт анализ-расчет и анализ в динамике удел весов чистых Ден потоков каждого вида деят-ти в общей его величине в целом по всей орг-ии

34. Основные коэффициенты ликвидности предприятия.

Коэффициент текущей ликвидности – отражает возможность предприятия расплачиваться по своим текущим обязательствам с помощью текущих активов.

Коэффициент быстрой ликвидности – показывает возможность погашения с помощью быстроликвидных и высоколиквидных активов своих краткосрочных обязательств.

Коэффициент абсолютной ликвидности – отражает способность предприятия с помощью высоколиквидных активов расплачиваться по своим краткосрочным обязательствам.

Общий показатель ликвидности – показывает возможность предприятия расплатиться полностью своим обязательствам всеми видами активов

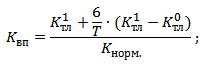

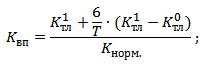

Коэффициент восстановления платежеспособности – отражает способность предприятия восстановить приемлемый уровень текущей ликвидности в течение 6 месяцев.

где:Квп – коэффициент восстановления платежеспособности предприятия; Ктл – коэффициент текущей ликвидности в начале (0) и в конце (1) отчетного периода; Кнорм – нормативное значение коэффициента текущей ликвидности (Кнорм = 2);T – анализируемый отчетный период.

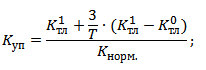

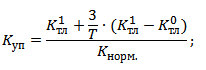

Коэффициент утраты платежеспособности – отражает возможность ухудшения платежеспособности предприятия в течение 3-х месяцев

где: Куп – коэффициент утраты платежеспособности предприятия;Ктл – коэффициент текущей ликвидности в начале (0) и в конце (1) отчетного периода;Кнорм – нормативное значение коэффициента текущей ликвидности (Кнорм = 2);T – анализируемый отчетный период.

35. Анализ чистого оборотного капитала предприятия

К. абсолют ликвидности: Кал= (ДС+КФЛ)/КО, где КО – краткосрочные обязательства. Рекомендуемое значение от 0,2 до 0,5

К. срочной ликвидности = (ДС+КФВ+ДЗ)/КО, где ДЗ – дебет.задолженность. Значение: 0,7-1

К.общей ликвидности= (ДС+КФВ+ДЗ+Z)/КО, где Z- запасыи зарат. Значение: 2-3

К.ликвидностимобилизации ср-в= Z/КО, Значение: 0,5-0,7

К.собственной платежеспособности= ЧОК/КО

Также о финансовом благополучии свидетельствует рост уровня ЧОК в общих активах. Уровень чок в общих активах = чок / всего активов

Финансово устойчивая и ликвидная компания должна за счет собственных средств суметь профинансировать внеоборотные активы и часть оборотных средств.

Отрицательный ЧОК указывает на нарушение финансовой устойчивости компании.

43.Оценка рентабельности предприятия

Основными задачами анализа финансовых результатов деятельности предприятия являются:

· оценка динамики показателей прибыли,

· обоснованности образования и распределения их фактической величины;

· выявление и измерение действия различных факторов на прибыль;

· оценка возможных резервов дальнейшего роста прибыли на основе оптимизации объемов производства и издержек.

Теоретической базой анализа финансовых результатов деятельности предприятия является принятая для всех предприятий, независимо от формы собственности, единая модель хозяйственного механизма предприятия, основанная на налогообложении прибыли в условиях рыночных отношений, которая является моделью формирования и распределения финансовых результатов.

44. Система показателей для оценки рентабельности

1.Рентабельность реализации

Показывает, сколько прибыли от реализации продукции приходится на один рубль полных затрат

2.Рентабельность производства

Отражает величину прибыли, приходящейся на каждый рубль производственных ресурсов (материальных активов предприятия)

3.Рентабельность активов (имущества)Отражает величину прибыли, приходящуюся на каждый рубль совокупных активов

3.2.Рентабельность внеоборотных А. Отражает величину прибыли, приходящуюся на каждый рубль внеоборотных А.

3.3.Рентабельность оборотных А. Показывает величину бухгалтерской прибыли, приходящейся на каждый рубль оборотных активов.

3.4.Рентабельность чистого оборотного капитала Показывает величину бухгалтерской прибыли, приходящейся на каждый рубль чистого оборотного капитала.

4.Рентабельность собственного капитала Показывает величину чистой прибыли, приходящейся на рубль собственного капитала.

5.Рентабельность инвестиций Отражает величину чистой прибыли, приходящейся на рубль инвестиций, т.е. инвестированного капитала.

6.Рентабельность продаж Характеризует, сколько бухгалтерской прибыли приходится на рубль объема продаж.

45. Прибыль и ее виды

Прибыль —финансовый результат предпринимательской деятельности предприятий.

Вилы:Балансовая прибыль – включает в себя финансовые результаты от реализации продукции, работ и услуг, от прочей реализации, доходы и расходы от внереализационных операций.

Налогооблагаемая прибыль — это разность между балансовой прибылью и суммой прибыли, облагаемой налогом на доход, а также суммы льгот по налогу на прибыль в соответствии с налоговым законодательством, которое периодически изменяется.

Чистая прибыль -это та прибыль, которая остается в распоряжении предприятия после уплаты всех налогов.

52.Качественные и количественные критерии кредитоспособности.

Указанные факторы исследуются по двум направлениям: качество менеджмента и ситуация на рынке факторов производства и сбыта продукции (товаров).

Оценивая ситуацию предприятия на рынке факторов производства и сбыта продукции, используют результаты отраслевого анализа, собеседования с клиентами заемщика, а также сообщения средств массовой информации. Основное внимание при этом концентрируется на выяснении следующих вопросов:

-уровень соответствия качества товаров их ценам и требованиям рынка;

-конкурентоспособность продукции (на внутреннем и внешнем рынках), конкурентные преимущества;

-величина рыночного сегмента, принадлежащего предприятию;

-основные потребители готовой продукции и их доля в общем объеме реализации;

-наличие заказа на реализацию продукции (работ, услуг) и др.

Количественные критерии кредитоспособности.

С целью оценки количественных критериев проводится анализ текущего и перспективного финансового состояния предприятия. Главная задача, которую ставит перед собой финансовый аналитик, - прогнозирование будущей платежеспособности предприятия. Для этого анализируются все возможные факторы, которые могут повлиять на платежеспособность.

В основе этого подхода лежит расчет следующих основных блоков показателей:

-ликвидности и платежеспособности, которые характеризуют структуру капитала и имущества предприятия;

-прибыльности и самофинансирования (текущие и прогнозные);

-оборачиваемости.

Благодаря анализа делается вывод о способности предприятия обслуживать свои долги. Объективность выводов повышается в результате сравнения полученных значений показателей с рекомендуемыми, среднеотраслевыми, а также в динамике.

54.Критерии ранжирования предприятий по классу кредитоспособности

Рейтинговая оценка предприятия заемщика определяется в баллах.

проводится расчет общей суммы баллов (S) с учетом коэффициентов значимости каждого показателя, имеющих следующие значения: К1 = 0,11, К2 = 0,05, К3 = 0,42, К4 = 0,21, К5 = 0,21. Значение S наряду с другими факторами используется для определения рейтинга заемщика.

Рейтинг определяется на основе суммы баллов по пяти основным показателям, оценки остальных показателей третьей группы и качественного анализа рисков. Сумма баллов (S) влияет на рейтинг заемщика следующим образом:

S = 1 до 1,05 — заемщик может быть отнесен к первому классу кредитоспособности;

1,05 < S < 2,42 соответствует второму классу;

S ≥ 2,42 соответствует третьему классу.

первоклассные, кредитование которых не вызывает сомнений;

второклассные — кредитование требует взвешенного подхода;

третьеклассные — кредитование связано с повышенным риском

|

Скачать 38.86 Kb.

Скачать 38.86 Kb.