1. Особенности нефтяного Российского рынка и итоги работы. реферат тема 3 раздел 1. Содержание Введение Особенности нефтяного Российского рынка и итоги работы за 20152016 гг Развитие и размещение нефтяной промышленности в России Проблемы и перспективы развития нефтяного рынка России Заключение список использованной литературы Введение

Скачать 0.91 Mb. Скачать 0.91 Mb.

|

|

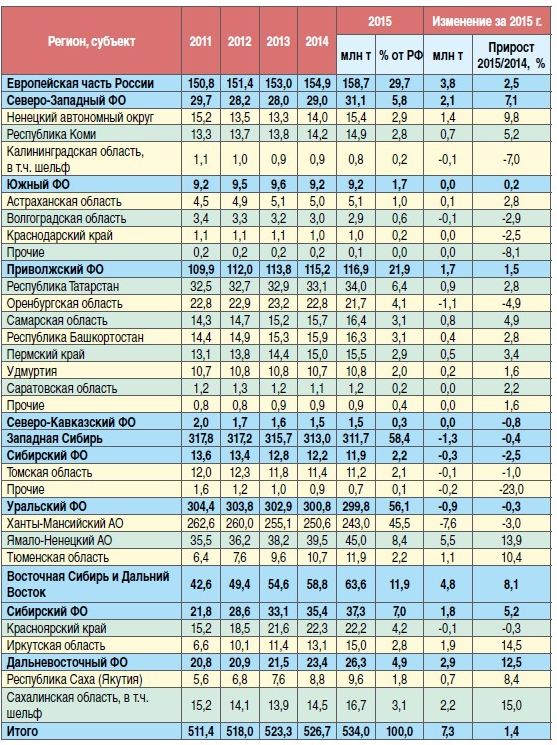

Содержание: Введение…………………………………………………………………….3 Особенности нефтяного Российского рынка и итоги работы за 2015-2016 гг……………………………………………………………………………...4 Развитие и размещение нефтяной промышленности в России………8 Проблемы и перспективы развития нефтяного рынка России……...16 Заключение ……………………………………………………………….20 Список использованной литературы…………………………………….21 Введение Нефть и газ наполняют ВВП стран с преобладанием сырьевой экономикой, поднимая или опуская их в мировой табели о рангах. Они являются оружием в политических схватках, причем обоюдоострым - как в руках поставщиков, так и потребителей. Нефть и газ упаковываются в подарки углеводородных стран своим сателлитам или оказываются карающим мечом. Нефть и газ - это политика, касающаяся всего мира, и не отдаленная - а текущая, не кажущаяся, а самая что ни на есть реальная, ощутимая - обсуждаемая, действующая, принимающая неожиданные формы. Как известно, Россия - один из самых крупных поставщиков нефти во всем мире. Тем не менее, эту страну можно назвать независимым игроком, так как она не принимает участие в режиме самоограничения добычи. Поэтому и чудес в области изменения цен на нефть от России никто не ожидает. Весь рынок нети находится в постоянном ожидании, когда наша страна станет «падать». Но этого не происходит, несмотря на то, что сегодня происходит с ценами на черное золото. Целью моей работы является изучение Российского рынка нефти, состояние отрасли, размещение по регионам, проблемы и перспективы развития. На основании поставленной цели определяются следующие задачи: Изучить особенности нефтяного Российского рынка и итоги работы за 2015-2016 гг. Рассмотреть развитие и размещение нефтяной промышленности в России Выявить проблемы и перспективы развития нефтяного рынка России Особенности нефтяного Российского рынка и итоги работы за 2015-2016 гг. Важнейшей и наиболее быстро развивающейся отраслью тяжелой промышленности является нефтяная промышленность. Значительная часть нефтяной промышленности используется в энергетических целях, часть нефтепродуктов идет в нефтехимическую переработку. Нефть - это горючая маслянистая жидкость черного или темно-коричневого цвета, распространенная в осадочной оболочке земли. Различают легкую, среднюю, тяжелую нефть. Основная причина быстрого развития нефтяной промышленности состоит в высокой прибыльности этой отрасли. Нефтяная промышленность в высшей степени монополизирована. За последние два года Россия сделала очень многое, чтобы уйти от нефтяной зависимости. Наша страна научилась жить в условиях низких цен на углеводороды. Тем не менее, нефтегазовая отрасль остаётся очень важной для российской экономики. В 2015 г. Россия обновила очередной рекорд по объему добычи нефти в новейшей истории. В текущем году добыча нефти составила 534 млн т, увеличившись на 7 млн т по сравнению с 2014 г. При этом по итогам 2015 г. одновременно снизился объем первичной переработки нефти - до 282,4 млн т, что связано, в основном, с сокращением выпуска мазута. Сокращение объема переработки нефти стало главным фактором роста экспорта сырой нефти. Прирост добычи нефти в 2015 г. обеспечивался за счет новых крупных проектов на севере европейской части России, выхода на проектную мощность месторождений Восточной Сибири, роста добычи нефти и конденсата на севере Западной Сибири (ЯНАО). А также за счет месторождений Волго-Урала, где недропользователи активно применяют современные технологии и вводят в разработку мелкие и мельчайшие месторождения. Устойчивой тенденцией развития НГК России в 2015 г. стало сокращение доли темных нефтепродуктов в структуре выпуска нефтеперерабатывающей отрасли. Обуславливается это повышением таможенных пошлин на темные нефтепродукты и комплексной модернизацией перерабатывающей отрасли в целом. Ввод новых и реконструкция действующих мощностей НПЗ, преимущественно вертикально-интегрированных компаний (ВИНК), позволил увеличить среднюю глубину переработки нефти до 74,7 %. В то же время, снижение общего объема переработки нефти привело к сокращению уровня загрузки заводов с 91 % до 87 %, который практически не изменился на протяжении последних лет. Однако, несмотря на стимулирование увеличения глубины переработки, в структуре выпуска нефтепродуктов в России все еще продолжает доминировать производство тяжелых и средних дистиллятов. В 2015 г. произошло изменение тенденции, направленной на сокращение экспорта нефти, который наоборот увеличился, а экспорт темных нефтепродуктов - сократился. В основном увеличение экспорта нефти обуславливается ростом спроса со стороны стран АТР, для удовлетворения которого активно ведется строительство трубопроводной инфраструктуры на востоке страны - нефтепроводов «Куюмба -Таишет», «Заполярье-Пурпе», расширение ВСТО. Нефтепровода «Туймазы-Омск-Новосибирск» (ТОН-2). Модернизация нефтеперерабатывающей отрасли в сочетании с мерами государственного стимулирования производства и экспорта качественных продуктов переработки (бензин и дизельное топливо) привели к активному формированию экспортных продуктопроводов - проекты «Север», «Юг». Таким образом, в нефтяной промышленности в 2015 г. впервые за последние десятилетия наметились положительные тенденции развития, прежде всего в секторе переработки, чему способствовал ряд законодательных, административных и налоговых мер государственного регулирования, принятых в период 2012-2014 гг. Устойчивой тенденцией изменения структуры добычи нефти в России является увеличение доли добычи газового конденсата, что связано с активным вовлечением в разработку высококонденсатного газа Западной Сибири. Рост добычи нефти в России в 2015 г. обеспечивался за счет проектов на востоке страны (Иркутская область, Республика Саха, шельф Сахалина) (прирост 8 %, или 4,8 млн т), на севере Западной Сибири (ЯНАО) (13,9 %, или 5,5 млн т) и европейской части России (НАО, Коми) (7,5 %, или 2,2 млн т). Произошло увеличение добычи нефти в регионах европейской части России (Республиках Татарстан и Башкортостан, Самарской области, Пермском крае), а также на шельфах морей (Каспийского, Обской и Тазовской губ). Рост добычи нефти в Волго-Уральской и Тимано-Печорской провинциях обеспечивается активным применением технологий и методов интенсификации добычи нефти, а также вовлечением в разработку мелких и мельчайших месторождений для компенсации падения добычи на крупных и средних месторождениях региона. Рост добычи нефти в европейской части и на востоке страны поддерживается за счет роста добычи на новых месторождениях, которые сохранят еще потенциал роста в течение нескольких лет. Однако происходит замедление темпов роста добычи нефти в Восточной Сибири, т.к. базовые месторождения вышли на проектный уровень добычи. Сокращение добычи нефти происходит в Западной Сибири, прежде всего в ХМАО. Введение в разработку последних крупных месторождений не позволило стабилизировать добычу в регионе. Одним из направлений стабилизации добычи нефти в Западной Сибири является вовлечение в разработку мелких и мельчайших месторождений. В организационной структуре добычи нефти в России, начиная с 2010 г., наметилась тенденция сокращения доли вертикально-интегрированных компаний с одновременным увеличением доли независимых компаний. 2. Развитие и размещение нефтяной промышленности в России В настоящее время промышленная нефтегазоносность установлена в 37 субъектах Российской Федерации, учитываемых в семи федеральных округах - Северо-Западном, Южном, Северо-Кавказском, Приволжском, Уральском, Сибирском, Дальневосточном, а также на шельфе Каспийского, Азовского, Балтийского, Баренцева, Карского и Охотского морей. Добыча нефти осуществляется в 33 регионах России. В региональном плане добыча нефти в России сосредоточена в Западно-Сибирской и Волго-Уральской нефтегазоносных провинциях (НГП). Ведется также добыча в Тимано-Печорской и Северо-Кавказской НГП. Высокими темпами идет широкомасштабное освоение запасов Охотоморской и Лено-Тунгусской провинций. Главный центр российской нефтяной промышленности - Западная Сибирь, добыча в котором за прошедший год продолжила общую многолетнюю тенденцию падения и сократилась до 311,7 млн т (на 0,4 % или на 1,4 млн т). В результате доля Западной Сибири в добыче нефти в России продолжает сокращаться. Так, если в 2005 г. на долю региона приходилось 71 % от всей добываемой в России нефти, то в 2015 г. доля Западной Сибири в добыче составила уже менее 58 %. За последний год добыча конденсата в России увеличилась на 4,1 млн т (на 20 %), превысив прирост добычи сырой нефти (3,3 млн т). Основное сокращение добычи нефти в Западной Сибири происходит за счет падения добычи в основном нефтедобывающем регионе России - ХМАО (на 3 %, или на 7,6 млн т). В то же время остальные регионы Западной Сибири демонстрируют прирост добычи нефтяного сырья. Быстрыми темпами продолжает расти добыча нефти на юге Тюменской области, благодаря увеличению объемов бурения и развитию межпромысловой инфраструктуры. В результате объем добычи нефти здесь вырос более чем на 10 % (на 1,1 млн т). Кроме того, относительно быстрыми темпами наращивается добыча газового конденсата в Ямало-Ненецком АО (на 13 %) (таблица 1). Таблица 1 - Добыча нефтяного сырья по регионам в 2011-2015 гг.  Добыча нефти в Ханты-Мансийском АО в 2015 г. составила 243,0 млн т. Доля Югры в общероссийской добыче нефти в 2015 г. сократилась на 3 % - до 45,5 %, хотя недропользователи активно вводят новые объекты в разработку, но это только сдерживает падение добычи нефти в регионе - введено в разработку 4 новых месторождения, из них 2 месторождения ОАО «Сургутнефтегаз», по 1 месторождению ООО «ЛУКОЙЛ-Западная Сибирь» и ООО «Хортица». Добыча нефти в Ямало-Ненецком АО в 2015 г. составила 45 млн т и продолжается падение. Вместе с тем ЯНАО - лидер в России по добыче газового конденсата. Широкомасштабное вовлечение в разработку валанжинских и ачимовских запасов природного газа позволяет быстро наращивать добычу конденсата, что компенсирует падение добычи нефти в регионе. Восточная Сибирь и Республика Саха (Якутия) на протяжении последних 6 лет являются основным регионом прироста добычи нефти в России. Однако темпы прироста добычи нефти на востоке России стали значительно снижаться. В 2015 г. прирост добычи нефти составил 5,8 % или 2,6 млн т. Впервые за последние несколько лет прирост добычи в Восточной Сибири не превышает общего прироста добычи нефти в России. До недавнего времени крупномасштабное наращивание объема добычи нефти происходило за счет постепенного вывода на проектную мощность Ванкорского (Красноярский край), Верхнечонского (Иркутская область) и Талаканского (Республика Саха) месторождений, а также ввода в разработку Северо-Талаканского месторождения. Однако все эти месторождения к настоящему времени вышли на проектный уровень разработки. На Дальнем Востоке нефтедобывающие предприятия Сахалинской области в 2015 г. увеличили добычу нефти и конденсата до 16,7 млн т, что на 15 % больше показателя предыдущего года. На шельфе о. Сахалин добычу нефти и газа осуществляют операторы проектов «Сахалин-1» и «Сахалин-2» - Exxon Neftegas Limited и Sakhalin Energy. На суше - «Роснефть-Сахалин-Морнефтегаз», «Петросах» и ОГУП «Сахалинская нефтяная компания». Увеличение добычи нефти происходит по проекту «Сахалин-1» (на месторождении «Аркутун-Даги»). Вместе с тем снижение добычи наблюдается на проекте «Сахалин-2» (на Пильтун-Астохском месторождении). В европейской части России осуществляется добыча около трети всей нефти по стране (158,9 млн т). В 2015 г. прирост добычи нефти в европейской части России (3,9 млн т, 2,5 %) был сопоставим с Восточной Сибирью и Дальним Востоком. Прирост добычи обеспечивался как за счет Волго-Уральской, так и Тимано-Печорской НГП. В Приволжском ФО, относящемся к территории Волго-Уральской НГП, добыча нефти возросла до 116,9 млн т, рост этого показателя составил 1,7 млн т (1,5 % по отношению к 2014 г.). Прирост осуществлялся практически во всех крупных центрах нефтедобычи - Республике Татарстан (2,8 %), Республике Башкортостан (2,8 %), Пермском крае (3,4 %), Самарской области (16,4 %). Исключение составила Оренбургская область, допустившая сокращение добычи нефти почти на 5 %. В Северо-Западном ФО, включая Калининградскую область (Тимано-Печорская нефтегазоносная провинция), добыча нефти в 2015 г. возросла на 7,5 % - до 31,1 млн т. Положительный прирост добычи нефти осуществлялся как за счет Ненецкого АО (10,7 %), так и Республики Коми (5,2 %). В Республике Коми в 2015 г. добыча нефти была доведена до 15,4 млн т. С 2013 г. стала восстанавливаться и возрастать добыча нефти в Ненецком АО (15,5 млн т). В настоящее время в России функционируют около 35 крупных НПЗ с объемами переработки более 1 млн т в год и значительное количество малых НПЗ (МНПЗ). По общей мощности российская нефтеперерабатывающая промышленность занимает третье место в мире, уступая США и Китаю. Однако технологический уровень развития нефтепереработки в России в целом отстает от уровня развитых стран, о чем свидетельствуют низкая глубина переработки нефти и высокая доля выхода темных нефтепродуктов. В 2015 г. общий объем переработки нефти по отношению к предыдущему году сократился - до 282,4 млн т (на 6,5 млн т, или на 3,3 %). В результате произошел перелом ранее существовавшей ярко выраженной тенденции, связанной с наращиванием объема первичной переработки нефти и доли темных нефтепродуктов в его структуре. В нефтеперерабатывающей отрасли имеет место высокая концентрация производства - в 2015 г. более 80 % (225,1 млн т) всего объема переработки жидких УВ осуществлялось на НПЗ, входящих в состав вертикально-интегрированных нефтегазовых компаний. В последние годы в нефтепереработке прослеживалась тенденция к росту доли независимых компаний в структуре первичной переработки (таблица 2). Таблица 2 - Показатели нефтеперерабатывающей промышленности России.  В 2015 г. около 17 % нефти (49 млн т) перерабатывалось крупными НПЗ, не входящими в структуру ВИНК, на долю мини-НПЗ пришлось порядка 3 % (8,5 млн т). В настоящее время в России активно продолжается модернизация нефтеперерабатывающих заводов с целью перехода на выпуск автомобильного топлива высоких экологических классов. Это стало возможным после принятия в 2011 г. четырехсторонних соглашений между нефтяными компаниями, ФАС России, Ростехнадзором и Росстандартом, в которых были запланированы ввод в эксплуатацию 19 новых установок и завершение реконструкции восьми имеющихся установок вторичной переработки и облагораживания. По итогам 2015 г. на 11 из 27 установок работы завершены, а по остальным 16 срок ввода в эксплуатацию перенесен на 2016 г. и последующие годы. По итогам 2015 г. ввод новых и реконструкция действующих технологических мощностей, реализуемых преимущественно на НПЗ ВИНК России, позволили увеличить среднюю по России глубину переработки нефти до 74,7 %. В результате произошли повышение качества выпускаемой продукции и переход на производство топлив экологического класса 5 в объемах, полностью обеспечивающих потребности внутреннего рынка. Снижение объема переработки привело к снижению степени загрузки с 91 % до 87 % существующих технологических мощностей, уровень которых практически не изменился на протяжении последнего года. Сокращение выпуска нефтепродуктов сместил значительный акцент на экспорт сырой нефти и некоторое снижение поставок за рубеж продуктов переработки нефти. Около 83 % всей добычи нефти и конденсата в России приходится на семь ВИНК: «Роснефть» (включая активы «Славнефти»), ЛУКОЙЛ, «Сургутнефтегаз», «Группа Газпром», «Татнефть», «Башнефть», «РуссНефть». С 2010 г. происходит неуклонное сокращение доли ВИНК в общероссийской добыче. Однако, несмотря на стимулирование увеличения глубины переработки и подписание новых технических регламентов, в структуре выпуска нефтепродуктов в России все еще продолжает доминировать производство тяжелых и средних фракций, прежде всего мазута и дизельного топлива. В 2015 г. доля дизельного топлива в структуре производства нефтяных топлив опередила мазут, увеличившись с 39,9 % до 41,0 %, при этом произошло сокращение производства этого нефтепродукта в абсолютном выражении - с 77 до 76 млн т. Производство мазута сокращалось как в абсолютном выражении - с 78 до 71 млн т, так и в структуре производства нефтепродуктов - с 40 % до 38 %. Вместе с тем росло производство автомобильного бензина - с 38 до 39 млн т, доля этого нефтепродукта в структуре выпуска возросла до 21 %. По итогам 2015 г. «Роснефть» подтвердила лидерство по объему первичной нефтепереработки - 75 млн т, или чуть более четверти от общего объема первичной переработки нефти в стране. Значительные объемы нефти и конденсата перерабатывают заводы «Газпром нефти» - 31,9 млн т ЛУКОЙЛа - 41,8 млн т, «Сургутнефтегаза» - 18,7 млн т, «Башнефти» - 19,3 млн т. По итогам 2015 г. «Роснефть» допустила умеренное сокращение объема нефтепереработки как в относительном (на 2,4 %), так и в абсолютном значениях - на 1,8 млн т. Наибольшее снижение произошло на Дальнем Востоке (Комсомольском НПЗ), а также в европейской части России (Сызранском, Куйбышевском, Саратовском НПЗ). Вместе с тем существенный прирост первичной переработки осуществлялся на Туапсинском НПЗ, где последние годы происходили его реконструкция и троекратное увеличение мощностей. В результате мощность завода выросла с 4,4 млн т до 12 млн т, а глубина переработки увеличилась с 54 % до 98,5 %. Доля государственных нефтегазовых компаний в структуре добычи нефти по стране, включая «Роснефть», Группу Газпром, «Славнефть», «Томскнефть», составляет около 50 %. За последние 15 лет с 2000 г. этот показатель увеличился почти в 4 раза. ЛУКОЙЛ - вторая по объему перерабатываемой нефти компания России. Так, по итогам 2015 г. переработано около 41,8 млн т нефти, что составляет 15 % от общего объема нефтепереработки в стране. За прошедший год ЛУКОЙЛ больше всех компаний сократил объем первичной переработки (на 3,3 млн т, или на 11 %). Компания продолжает программу модернизации производственных мощностей. По итогам года на заводе «Волгограднефтепеработка» введен в эксплуатацию комплекс глубокой переработки вакуумного газойля, в результате чего выпуск дизельного топлива 5 класса увеличен на 1,8 млн т в год. Модернизация заводов направлена, прежде всего, на укрепление позиций компании на рынках стран Средиземноморья и Северо-Западной Европы. Группа Газпром в 2015 г. показала незначительное сокращение объема переработки. В то же время происходила модернизация крупнейших НПЗ - «Газпром нефть - Омский НПЗ» и «Газпром Нефтехим Салават», в результате перерабатывающие мощности сохранились на уровне 50 млн т. В результате проведенной модернизации, компания «Газпром Нефтехим Салават» на 50 % нарастила мощности по выпуску моторного топлива 4 и 5 экологического класса и увеличила глубину переработки нефти до 81,2 %. Проблемы и перспективы развития нефтяного рынка России К основным проблемам современного развития нефтяного комплекса относятся: Нерациональное недропользование (низкий уровень извлечения запасов нефти) и неудовлетворительная деятельность большинства нефтяных компаний по воспроизводству минерально-сырьевой базы. Воспроизводство минерально-сырьевой базы не соответствует задачам развития добычи нефти. Неудовлетворительное решение проблем утилизации и квалифицированного использования нефтяного попутного газа (НПГ). Ежегодный объем сжигания НПГ в России составляет около 20 млрд. м3. Еежегодный объем выбросов вредных веществ в атмосферу при сжигании НПГ увеличился в 2,2 раза. Высокая степень износа основных фондов нефтеперерабатывающей промышленности и низкое качество нефтепродуктов. У большинства российских НПЗ высокая степень износа основных фондов (до 80 %). Как уже было сказано выше за последние 20 лет в России не было построено ни одного нового крупного современного НПЗ (за исключением реконструкции ОАО «ТАИФ-НК»). На НПЗ используются устаревшие, энергоемкие и экологически несовершенные технологий, в технологической схеме переработки нефти низкая доля углубляющих процессов (каталитический крекинг, гидрокрекинг, коксование) и низкий уровнь конверсии нефтяного сырья в более ценные продукты переработки. Низкие темпы применения новых технологий и инноваций. Значимость их использования определяется увеличением доли трудноизвлекаемых запасов (сверхвязкие нефти, природные битумы) в структуре минерально-сырьевой базы нефтяного комплекса, необходимостью освоения шельфовых месторождений и глубокозалегающих горизонтов в зрелых нефтегазовых провинциях. На современном этапе, даже не смотря на выше отмеченные проблемы, нефтяная промышленность России может обеспечить выпуск удовлетворительно качественных нефтепродуктов, пока заметно уступающие лучшим мировым образцам. Одной из острейших на НПЗ России является проблема быстрейшего обновления и модернизации устаревшего оборудования, машин и отдельных процессов с доведением их до современного мирового уровня. Необходимы новые технологии и новая техника, замена физически и морально устаревших технологических процессов на более совершенные в технических и более чистые в экологическом отношениях безотходные процессы глубокой и комплексной переработки нефтяного сырья. С учетом ключевых проблем отечественной нефтепереработки необходимо решение следующих основных задач: - существенное углубление переработки нефти на основе внедрения малоотходных технологических процессов производства высококачественных экологически чистых моторных топлив из тяжелых нефтяных остатков как наиболее эффективного средства сокращения ее расхода; - дальнейшее повышение и оптимизация качества нефтепродуктов; - дальнейшее повышение эффективности технологических процессов и НПЗ за счет технического перевооружения производств, совершенствования технологических схем, разработки и внедрения высокоинтенсивных ресурсо- и энергосберегающих технологий, активных и селективных катализаторов; - опережающее развитие производства сырьевой базы и продукции нефтехимии; - освоение технологии и увеличение объема переработки газовых конденсатов, природных газов и других альтернативных источников углеводородного сырья и моторных топлив. Развитие отрасли будет реализовываться на основе укрупнения единичных мощностей, энерготехнологичного комбинирования процессов и комплексной автоматизации с применением ЭВМ с обеспечением требуемой экологической безопасности производств. Эти направления являются генеральной линией технологической политики нефтеперерабатывающей и нефтехимической промышленности в стране. Оба основных эталонных сорта нефти, Brent и WTI, подорожали примерно на 50% с января 2016 года. Переходу цен в новый диапазон поспособствовало соглашение ОПЕК и других нефтедобывающих стран, которые обязались сократить добычу в совокупности на 1,8 млн баррелей в сутки. Рынок возлагает большие надежды на достижение баланса спроса и предложения на топливном рынке в ближайшем будущем. После двух лет политики «невмешательства», выразившейся в «борьбе всех против всех» за рыночную долю на нефтяном рынке, представители ОПЕК изменили курс и договорились о введении ограничений на объемы добычи. Производители, не входящие в ОПЕК, в том числе и Россия, мировой лидер по добыче нефти, присоединились к соглашению. Нефтяные цены к концу года поднялись до $56 за баррель. Устранение с рынка 1,7 млн баррелей в день в течение первых шести месяцев 2017 года в результате соглашения о сокращении добычи может резко изменить соотношение между мировым спросом и предложением, устранить профицит, который на протяжении последних двух лет присутствовал на рынке, и запустить процесс сокращения рекордно высоких объемов складских запасов нефти, что приведет к долгожданной ребалансировке на нефтяном рынке и в результате - к дальнейшему росту нефтяных цен. По данным ОПЕК пятерка ведущих нефтепроизводителей состоит из России, Саудовской Аравии, США, Китая и Ирана. При этом по объему суточной добычи занимающий четвертое место Китай добывает нефти вдвое меньше, чем США. Кроме того, добытый объем Китай потребляет внутри страны, тем самым оставаясь крупнейшим нетто-импортером, мало влияющим на мировую цену нефти своей добычей. Поэтому определяющей на рынке становится совокупная доля России и Саудовской Аравии, которая возрастет с нынешних 27,12% до 30-31%. Рост цены барреля до $60 оставляет нефтедобывающую отрасль США в катастрофических убытках, а для Саудовской Аравии их только снижает, но не устраняет полностью. Единственным выгодоприобретателем становится только Россия, у которой совокупная выручка нефтедобывающих компаний достигнет $70,4 млн. в сутки. В тоже время рост нефтегазовых доходов в России вернет к жизни «бюджетное правило», согласно которому экспортные доходы, превышающие установленную бюджетом нормативную цену барреля, должны уходить в Резервный фонд, подконтрольный ЦБ. Его значительная часть в настоящее время инвестируются в федеральные американские ГКО. Стратегия стерилизации денежной массы для сдерживания инфляции с последующим инвестированием излишков в американские федеральные бумаги не способствует развитию собственной экономики страны. В свою очередь, пусть и вынужденно подстегнутая санкциями программа импортозамещения демонстрирует серьезный успех, который необходимо портировать на более высокотехнологичные сектора российской экономики. Тем самым будет обеспечено повышение средней маржинальности отечественной экономики в целом и выход ВВП на рост в 1,4 - 2,2% к 2019 году. Заключение. Нефтяной комплекс в настоящее время обеспечивает значительный вклад в формирование положительного торгового баланса и налоговых поступлений в бюджеты всех уровней. Этот вклад существенно выше доли комплекса в промышленном производстве. Нефтяные кампании делают весьма масштабные инвестиции. По темпам прироста вложения в нефтедобычу более чем в 4 раза превышают среднеотраслевые по промышленности. Но основные фонды отрасли в значительной степени изношены, особенно велика степень их износа в нефтепереработке. Капитальный ремонт в нефтепереработке почти равен объему инвестиций. Недостаточность инвестиций в техническое перевооружение увеличивает вероятность техногенных катастроф. Для увеличения объемов нефтедобычи, а также для модернизации нефтепереработки комплекс нуждается в больших капиталовложениях. Есть основания полагать, что для поддержания и развития производства нефтяные кампании делают значительно большие капитальные вложения, чем отражено в статистической отчетности. При сохранении высоких цен на нефть российские нефтяные компании располагают необходимыми ресурсами для финансирования инвестиций в основной капитал. Уникальность ситуации в том, что масштабного привлечения прямых западных инвестиций в комплекс в настоящее время не требуется. Однако любые фискальные ужесточения могут обернуться либо необходимостью заимствований за границей, либо провалами в инвестировании развития отрасли. Список использованной литературы: Громов А.И. Перспективы развития российской нефтяной отрасли в условиях турбулентности на мировом нефтяном рынке // Бурение и нефть. 2016. - № 2. Кокурин Д., Мелкумов Г. Участники мирового рынка нефти//Российский Экономический Журнал. - 2015. - № 9. Конторович А.Э., Эдер Л.В., Филимонова И.В., Мишенин М.В. Роль уникальных и крупных месторождений в нефтяной промышленности России: ретроспектива, современное состояние, прогноз // Энергетическая политика. 2016. - № 2. Лиухто К. Российская нефть: производство и экспорт//Российский Экономический Журнал. – 2014. - № 8. Стейнер Р. Налогообложение нефтедобычи и использование нефтяной ренты//Вопросы экономики. – 2016. - № 4. Шмаров А.И. Нефтяной комплекс России и его роль в воспроизводственном процессе. – М., 2015. Коржубаев А.Г., Эдер Л.В. Анализ тенденций развития нефтяного комплекса России: количественные оценки, организационная структура // Минеральные ресурсы России. Экономика и управление. 2016. - № 3 Коржубаев А.Г., Эдер Л.В., Ожерельева И.В. Стержень стратегического развития России // Бурение и нефть. 2014.- № 7. Миловидов К.Н., Коржубаев А.Г., Эдер Л.В. Нефтегазообеспечение глобальной экономики : учеб. пособие / Рос. гос. ун-т нефти и газа им. И.М. Губкина. М.: ЦентрЛитНефтеГаз, 2014. Подколзина И., Какие факторы воздействуют на динамику нефтяного рынка? // Всероссийский ежемесячный журнал «Вопросы экономики», 2015. - № 10. Эдер Л.В., Филимонова И.В., Проворная И.В., Немов В.Ю. Основные проблемы инновационного развития нефтегазовой отрасли в области добычи нефти и газа // Бурение и нефть. 2014. - № 4. http://burneft.ru/archive/issues/2016-12/3 - специализированный интернет журнал «Бурение и нефть». |