Попова И.С. - ВКР. Современные проблемы обеспечения достаточности собственного капитала коммерческого банка в рф

Скачать 0.49 Mb. Скачать 0.49 Mb.

|

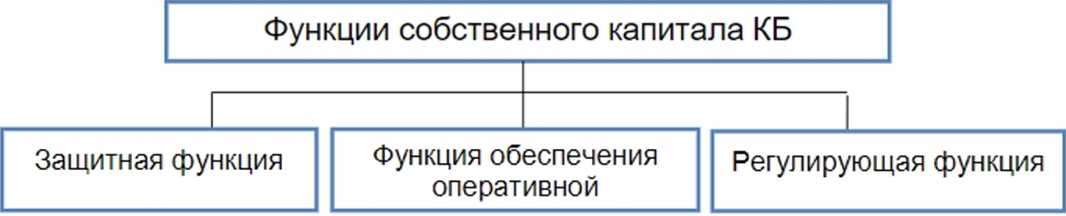

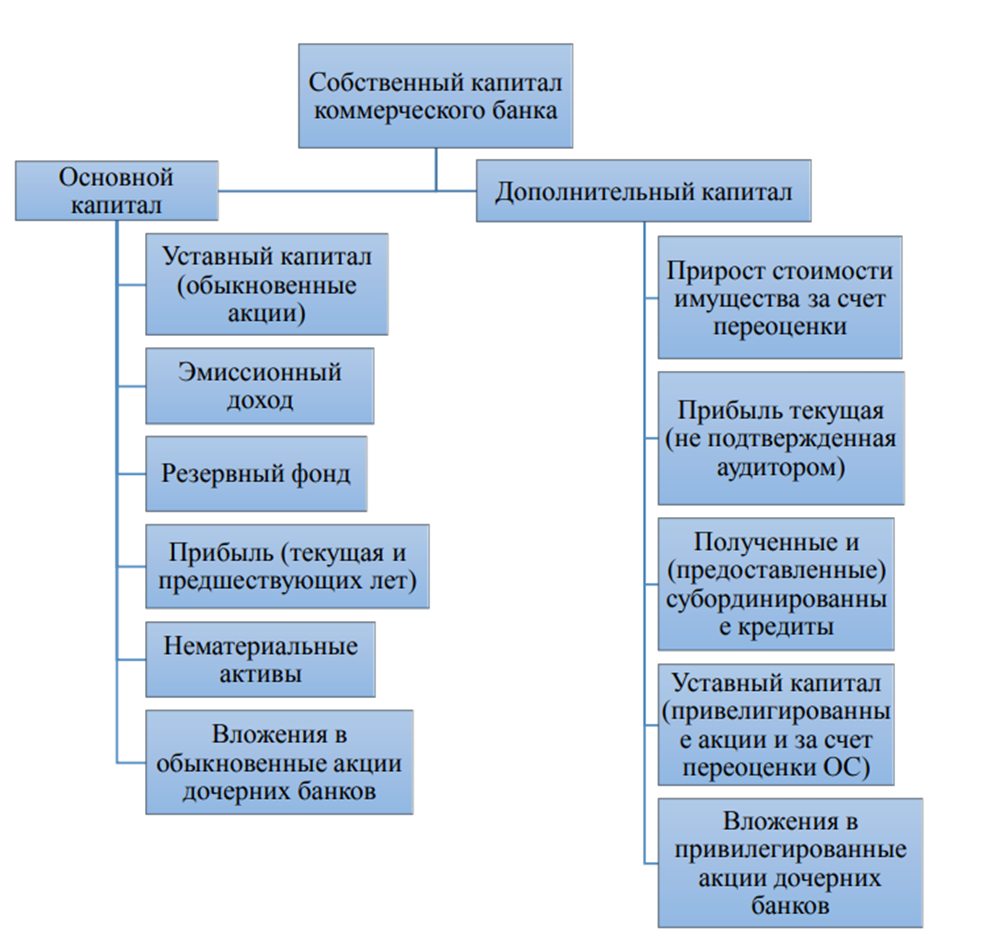

ВВЕДЕНИЕПроцессы, происходящие в настоящее время в банковской сфере в целом и отдельных ее элементах - обуславливают потребность совершенствования системы оценки деятельности банков, в том числе достаточности собственного капитала. Система мониторинга деятельности банков дает возможность обнаружить из их числа более проблематичные как можно раньше. В связи с активным развитием финансовой системы, стремительно теряют свою актуальность существующие подходы и методы оценки собственного капитала коммерческого банка. По этой причине на сегодняшний день важным является формирование новых подходов к определению достаточности собственного капитала коммерческого банка как в целом в банковской системе, так и в коммерческих банках в частности. Банковский сектор является важнейшим элементом экономики любого государства. Опираясь на анализ банковского сектора, можно провести оценку экономики государства в целом. При условии экономического спада большим значением обладает политика развития и формирования капитала кредитной организацией. Так, капитал банка оказывает существенную роль в обеспечении финансовой устойчивости и надежности банковской системы, в таком случае основой экономического роста, благосостояния общества и повышения уровня жизни является эффективное функционирование банковской системы. Особо актуальна проблема формирования собственного капитала для банковского сектора, что связано с особенностью его деятельности. Регулирование соотношения между размером собственных средств и размером обязательств считается значимым аспектом. Так как собственные средства — это ресурсы, не подлежащие возврату, они представляют собой резерв для покрытия обязательств банка. Собственный капитал банка является источником средств на первоначальной стадии функционирования банка в связи с нехваткой привлеченных заемных средств и отсутствием прибыли. Величины собственного капитала должно быть предостаточно для укрепления уверенности заемщиков в достаточности средств для кредитования и вкладчиков - в возвратности их средств. Цель выпускной квалификационной работы - изучение структуры собственного капитала ПАО «ВТБ» и разработка рекомендаций по ее оптимизации. Еще подумайте. ВТБ нет в наименовании темы. Изучить – можно тему, лекцию, предмет. И прям реально будет оптимизация? Давайте дождемся вашей второй и третьей главы, а потом Вы сформулируете цель. Для достижения поставленной цели необходимо решить следующие задачи: – рассмотреть экономическую сущность собственного капитала банка; – рассмотреть источники и механизм формирования собственного капитала коммерческого банка; – – выявить проблемы обеспечения достаточности собственного капитала в деятельности российского банка и разработать способы их решения. Объектом исследования является собственный капитал. Предметом исследования является уровень достаточности собственного капитала банка и методы его достижения. В выпускной квалификационной работе базовым является системный подход к оценке функционирования предмета исследования, использованы методы научного познания: статистический, сравнительный и другие. Теоретическую базу выпускной квалификационной работы составили законодательные акты, регулирующие банковскую деятельность в России, учебные пособия, научные монографии, статьи в экономической периодике. В первой главе отражены теоретические основы оценки собственного капитала коммерческого банка в России, вторая глава включает оценку эффективности структуры собственного капитала ПАО «ВТБ». Основные выводы изложены в заключении. Окончательная редакция введения будет в конце. Пожалуйста, все вносимые изменения в текст обозначайте другим цветом (кроме красного) и не используйте маркер. Теоретические основы достаточности собственного капитала коммерческого банка1.1 Экономическая сущность собственного капитала банка и его источникиДоверие клиентов, а именно вкладчиков коммерческого банка является показателем надежности не только конкретно взятой кредитной организации, но и всей банковской системы в целом. Именно поэтому осуществляется контроль государственными органами за величиной собственного капитала банка. По мнению А.М. Герасимовича: «капитал банка – средства, внесенные собственниками-участниками капитала, которые растут в результате эффективной банковской деятельности в процессе капитализации прибыли и за счет дополнительных поступлений со стороны акционеров» [1, с. ?]. во всех ссылках указывают страницу заимствования, исправьте сразу и везде, потом будет сложнее. Есть и другие трактовки Также А. Ю. Бородин отмечает, что: «ресурсы коммерческого банка — это его собственный капитал и привлеченные на возвратной основе денежные средства юридических и физических лиц, сформированные банком в соответствии проведения пассивных операций, которые в совокупности применяются им для осуществления активных операций»3. Собственный капитал банка - совокупность денежных средств и выраженной в денежной форме части имущества банка, обеспечивающая экономическую самостоятельность банка и финансовую устойчивость. В основном для осуществления банковских операций и обслуживания физических и юридических лиц с целью извлечения максимальной прибыли банк использует собственный капитал. Характерной чертой банковской деятельности считается то, что собственный капитал характеризуется небольшой долей в совокупном банковском капитале в сравнении с иными сферами деятельности. Банки являются финансовыми посредниками, и происходит мобилизация временно свободных денежных средств, с последующим размещением их среди других субъектов рынка. Поэтому в банковской деятельности собственный капитал обладает несколько другим назначением, нежели в остальных сферах предпринимательства. В мировой и российской практике выделяют три основные функции собственного капитала, которые представлены на рисунке 1.  Рисунок 1 - Функции собственного капитала коммерческого банка По утверждению Бланка И. А., в случае ликвидации или банкротства банка, защитная функция собственного капитала обеспечивает защиту интересов вкладчиков банка и гарантирует функционирование банка при возникновении потерь от текущей деятельности 4. Подобные убытки покрываются за счет доходов от текущей деятельности. Если их недостаточно для покрытия непредвиденных расходов, тогда для этой цели используется часть собственного капитала. В данном случае собственный капитал банка выступает в роли «подушки безопасности» и подстраховывает, на случай форс-мажорных обстоятельств. Показателем надежности и платежеспособности банка, независимо от наличия убытков от текущей деятельности является величина резервного капитала и прочих резервов. Функции собственного капитала: Защитная функция; Функция обеспечения оперативной деятельности; Регулирующая функция. Это лишнее дублирование информации: и рисунок, и перечисление. Оставьте что-то одно. И раскройте содержание всех перечисленных функций последовательно. С экономической точки зрения непозволительно применение привлеченного и заемного капитала с целью возмещения текущих потерь, так как сами считаются обязательством банка перед кредиторами и вкладчиками. Существует ряд факторов, под воздействием которых меняется роль защитной функции собственного капитала. Академик Шевченко И.К. выделяет такие факторы, как общеэкономическое и финансовое состояние страны, а именно устойчивости денежной сферы: состояние гарантирования вкладов в стране, стратегии и тактики банков, непосредственно, начиная с области подчинения их обеспечению ликвидности и финансовой стабильности5. Большая часть активов кредитной организации формируется привлеченными средствами. Главной функцией собственных средств банка является защитная, направленная на защиту средств вкладчика и на погашение возможных рисков. Защитная функция кредитной организации содержит в себе обеспечение выполнения обязательств, не покрываемых банковскими активами и выплаты по компенсации вкладчикам. Данная функция отвечает за создание резервов для покрытия разного рода рисков и сохранение платежеспособности коммерческого банка. Высокий уровень развития гарантирования вкладов обеспечивает смягчение требований к защитной функции собственного капитала и в обороте банка может находиться меньшая его сумма. Чрезмерное внимание к операциям с безрисковыми и ликвидными активами ведет к уменьшению прибыльности банка, потери позиций на денежном рынке и рынке банковских операций и услуг. Не для кого ни секрет, что в настоящий момент, на фоне неблагоприятных экономических прогнозов идет снижение курса рубля по отношению к доллару, а плавающее состояние курса, привело к увеличению инфляционных рисков. Инфляция привела к росту цен на потребительские товары, а политические риски, связанные с международными санкционными мерами в отношении России, привели к уменьшению инвестиционных расходов, из-за этого Банк России был вынужден снизить прогноз темпов роста экономики. Аналогичные внеплановые риски оказывают большое влияние на платежеспособность заемщиков, ведут к накоплению долгов на балансах банков и способствуют замедлению роста их пассивов. Регулятор играет одну из основных ролей в процессе контроля над банковской системой, в частности в условиях экономической нестабильности. Функция обеспечения оперативной деятельности является менее приоритетной по значимости в сравнении с защитной функцией. Но, преуменьшать, либо пренебрегать ею нельзя, в особенности на первых стадиях формирования и функционирования банка, так как именно из собственного капитала складывается его инфраструктура и функционирует банковская система. На этапе разработки и модернизации технологий и продуктов, а также в дальнейшем расширении и структурном развитии банка играет огромную роль именно функция обеспечения оперативной деятельности. Влияние на деятельность банка в целом со стороны надзорных и регулирующих органов происходит из-за фиксации размера собственного капитала (или отдельных его составляющих), в этом заключается сущность регулирующей функции. В частности, установление норматива текущей ликвидности направлено на то, чтобы не допустить минимизацию банками собственного капитала, с целью извлечения максимальной прибыли, понизить уровень угрозы банкротства банков и улучшить уровень защиты интересов вкладчиков и кредиторов. Как считает Н.А. Амосова и Е.Н. Гаранина: «Многофункциональность собственного капитала указывает на его неоднородный состав. Одна часть, специализированная на обеспечении банковской деятельности, проявляется в форме уставного капитала, частично резервного, эмиссионных разниц, переоценки основных средств и нематериальных активов и материального поощрения его работников»6. Вторая часть собственного капитала предназначена для страхования активных и других операций и услуг банка от убытков. Она подвижная и частично может представлять собой резервный капитал, резерв для покрытия возможных убытков от активных операций. За регулирование размера собственного капитала отвечает третья часть собственного капитала, она же может применяться и для страховых потребностей банка и обеспечения банковской деятельности. Поэтому размер ее является подвижным динамичным, может изменяться в зависимости от изменения тактических и стратегических целей самого банка, кроме того от внесения изменений в требования регулирующих и надзорных органов. Эта часть собственного капитала выступает в форме нераспределенной прибыли, частично для этого могут привлекаться средства на условиях долга. Собственный капитал коммерческого банка формируется с помощью двух источников: взносов учредителей и получаемой прибыли коммерческого банка. Большому количеству операций, совершенных банком, характерна большая величина свободных резервов, с целью обеспечения финансовой устойчивости. В мировой и российской практике к собственным средствам банков относятся средства, представленные на рисунке 2.  Рисунок 2 - Структура собственного капитала коммерческого банка А где на вашем рисунке деление основного капитала на базовый и добавочный? Этот рисунок уместнее приводить после упоминания базельских документов. В рисунке непонятно также, где источники капитала, а где факторы его уменьшающие. Схему структуры капитала рекомендуется составить в обобщенном виде по действующему нормативному документу ЦБ. По мнению академика Морозко Н.И, уставный капитал коммерческого банка – это: «денежное выражение минимально обязательного размера имущества, которым банк должен обладать как юридическое лицо и как хозяйствующая единица, т.е. это тот размер имущества, только при наличии которого вновь создаваемый банк в праве быть зарегистрированным в качестве юридического лица и получить первую, простейшую банковскую лицензию и которым банк отвечает перед своими кредиторами в конечном счете (т.е. если для выполнения своих обязательств, для оплаты долгов у банка не останется иных средств)»7. Размер уставного капитала, собственных средств (капитала) регулируется Статьей 72 ФЗ "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ; Статьи 11, 11.2, 35 и 36 ФЗ "О банках и банковской деятельности" от 02.12.1990 N 395-1; Главы 4, 7, 8, 11, 13 и 14 инструкции Банка России от 02.04.2010 N 135-И (ред. от 19.08.2021) "О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций». Вклад в уставный капитал кредитной организации может быть в виде: денежных средств в валюте Российской Федерации; денежных средств в иностранной валюте; принадлежащего учредителю кредитной организации на праве собственности здания (помещения), завершенного строительством (в том числе включающего встроенные или пристроенные объекты), в котором может располагаться кредитная организация; в виде банкоматов и терминалов, специализированных на приеме денежной наличности от клиентов и ее хранения. Имущество в неденежной форме, вносимое в качестве вклада в уставный капитал кредитной организации, должно быть оценено и отражено в балансе кредитной организации в валюте РФ. Вклад в уставный капитал кредитной организации не может быть в виде имущества, если право распоряжения им ограничено в соответствии с федеральными законами или заключенными ранее договорами. Денежная оценка имущества в не денежной форме, вносимого в качестве вклада в уставный капитал кредитной организации при ее учреждении, утверждается общим собранием учредителей. При оплате дополнительных акций кредитной организации имуществом в не денежной форме денежная оценка такого имущества производится советом директоров (наблюдательным советом) кредитной организации. Денежная оценка имущества в неденежной форме, вносимого в качестве дополнительного вклада в уставный капитал кредитной организации в форме общества с ограниченной ответственностью или общества с дополнительной ответственностью, утверждается общим собранием участников кредитной организации. Независимый оценщик привлекается, если необходимо определить стоимость имущества в не денежной форме, в случае оплаты части уставного капитала им. В случаях, если государство или муниципальное образование являются владельцами от 2 до 50% голосующих акций кредитной организации, а также определение цены размещения эмиссионных ценных бумаг кредитной организации, цены (денежной оценки) имущества, цены выкупа акций кредитной организации осуществляется советом директоров (наблюдательным советом) кредитной организации, обязательным является уведомление федерального органа исполнительной власти, уполномоченного Правительством РФ. Величина оценки, произведенной независимым оценщиком, не может быть меньше величины денежной оценки имущества, произведенной учредителями (участниками) или советом директоров (наблюдательным советом) кредитной организации. Для формирования уставного капитала кредитной организации не принято применять привлеченные денежные средства, а в случаях, установленных федеральными законами, - иное имущество. Стоимость имущества в неденежной форме, направляемого на оплату акций (долей в уставном капитале) создаваемой путем учреждения кредитной организации, не может превышать 20% цены размещения акций (долей в уставном капитале). Внесения в качестве вклада в уставный капитал кредитной организации имущества в не денежной форме не могут быть использованы, в случаи не предоставления документов, подтверждающих право ее учредителей на его внесение в уставный капитал кредитной организации. Также не могут быть использованы для формирования уставного капитала кредитной организации, привлеченные денежные средства. В случае недостаточности прибыли для возмещения убытков по активным операциям используют средства резервного фонда. Резервный фонд предназначен для осуществления выплат процентов по облигациям и дивидендов по привилегированным акциям. Основу резервного фонда составляют ежегодные отчисления от прибыли. Минимальный размер резервного фонда установлен Центральным банком РФ. Предельный размер резервного фонда банк определяет самостоятельно и закрепляет его в уставе. Размер может варьироваться в пределах от 25 до 100% от уставного капитала. Когда размер резервного фонда доходит до определенной границы, его средства капитализируются (перечисляются в уставный капитал), и его формирование начинается заново. Суммарное значение следующих показателей: эмиссионный доход (только для акционеров кредитных организаций); прирост стоимости имущества при переоценке и имущество, безвозмездно полученного в собственность от организаций и физических лиц) является добавочным капиталом. Отдельно стоит отметить такую часть капитала банка, как страховые резервы. Образование страховых резервов происходит при совершении определенных активных операций. К таким относят следующие резервы: резерв на возможные потери по прочим активам и по расчетам с дебиторами; резервы под возможное обесценивание ценных бумаг, приобретенных банком; резервы, создаваемые под возможные потери по ссудам и по учету векселей. Цель создания страховых резервов - компенсация отрицательных последствий снижения рыночной стоимости активов. Их формирование происходит согласно положению ЦБ РФ в обязательном порядке из доходов банка. По мнению А.Н. Назаровой: «нераспределенная прибыль также принадлежит к собственным средствам банка, поскольку в условиях рыночной экономики принципы деятельности коммерческих банков подразумевает независимое распоряжение прибылью, остающейся после уплаты налогов, дивидендов и отчислений в резервный капитал»8. Подводя итог, хочу отметить, что формированию банками собственного капитала свойственны как определенные «плюсы», так и «минусы». Преимуществами являются: - более высокая способность банков генерировать доход от осуществления операций или оказания услуг, поскольку в случае его использования не нужно платить проценты; относительная простота привлечения средств, так как принятие решения о формировании собственного банковского капитала (особенно за счет внутренних источников) менеджерами и собственниками банка не требует получения согласия других хозяйствующих субъектов; - обеспечение финансовой основы дальнейшего развития, платежеспособности и финансовой устойчивости банка на перспективу развития; независимость от конъюнктуры денежного рынка (при условии формирования собственного капитала за счет внутренних источников); гарантия безопасности в контроле над банком со стороны собственников (в особенности основания собственного капитала за счет внутренних источников); повышение доверия кредиторов, вкладчиков и регулирующих органов. К недостаткам собственного капитала банка можно отнести, в частности: медленное наращивание банковского капитала; ограниченность возможностей существенного развития и расширения банковской деятельности, а также объема привлечения средств, особенно в периоды благоприятной среды развития экономики; - завышенная стоимость (по сравнению с альтернативными привлеченными и заемными источниками) формирования банковского капитала. Таким образом, следует сделать вывод, что собственный капитал банка на начальном этапе формируется за счет средств собственников и является важнейшим источником ресурсов для ведения банковской деятельности. А также, собственный капитал банка является гарантом и защитой от финансовых потерь, которые зависят от различного рода факторов, влияющих на деятельность банка, также гарантирует финансовую устойчивость и экономическую самостоятельность. Собственный капитал имеет безвозвратный характер в отличие от привлекаемых на условиях возвратности, платности и срочности средств клиентов и инвесторов. |