Билеты корпоративные финансы. Спот (Spot) сделка по покупкепродаже одной валюты за другую валюту, расчеты по которой осуществляются на второй рабочий день со дня заключения сделки.

Скачать 88.12 Kb. Скачать 88.12 Kb.

|

|

26.Сделки спот и сделки форвард на валютном рынке: механизм, цели, порядок осуществления Спот (Spot) — сделка по покупке/продаже одной валюты за другую валюту, расчеты по которой осуществляются на второй рабочий день со дня заключения сделки. На международном валютном рынке исторически сложилось, что большинство сделок заключается на условиях Spot. Цель этих операций состоит в следующем: обеспечение потребностей клиентов в определенном количестве валюты; оперативный и безопасный перевод наличных из одной валюты в другую; обеспечение возможности осуществления операций спекулятивного характера. Как и у любого финансового инструмента трейдера, у спотовых контрактов есть свои преимущества и недостатки. К очевидным плюсам спот-контрактов относят: дешевизну по отношению к срочным контрактам; высокую ликвидность, поскольку происходит моментальная поставка по контракту. Но есть и минусы, о которых знают все опытные трейдеры и обязательно их учитывают: существуют большие кредитные плечи, которые в значительной мере повышают риски; риски такого контракта не регулируются государством, и вся ответственность лежит непосредственно на трейдере, который рискует потерять какую-то часть вложенных средств. Форвардный контракт (форвард) - производный финансовый инструмент, договор между двумя участниками, согласно которому продавец обязуется поставить, а покупатель – оплатить и получить определенное количество базового актива в будущем по цене, определенной в момент заключения сделки. В отличие от фьючерса, форвард – не биржевой контракт. Он заключается на любой срок по договоренности сторон. Объем предполагаемых поставок также регулируется только взаимным соглашением. Форварды чаще всего заключаются между банками. Предметами форвардных контрактов, как правило, становятся валюты и процентные ставки. И плюсы, и минусы форвардов обусловлены тем, что они заключаются на внебиржевом рынке. Это их отличие от фьючерсов позволяет говорить о ряде достоинств: Не нужна отчетность, строго необходимая в случае всех контрактов, которые заключаются на бирже. Нет материальных затрат при заключении форвардных соглашений Отсутствуют жесткие условия и ограничения, касающиеся качества, сроков поставки, места доставки, упаковки и других параметров, предусмотренных стандартами биржевых фьючерсов. Но есть и недостатки: Главный из них – это отсутствуют гарантии выполнения контракта, какие, например, предоставляет биржа. Любая из сторон договора может в любое время оказаться неплатежеспособной или элементарно недобросовестной. А поскольку в случае нарушения условий контракта придется искать защиты в суде, то, чтобы избежать связанной с этим волокиты, участники сделки должны быть уверены в платежеспособности и деловой порядочности друг друга 27.Валютные форварды и фьючерсы: сравнительная характеристика Форвардный валютный контракт – контракт о поставке иностранной валюты по цене, установленной на данный момент, но с поставкой или расчетом в определенный момент в будущем. Аналогичен фьючерсному контракту, но, в отличие от него, форвардный контракт нелегко передать или отменить. Фьючерсный валютный контракт – биржевое соглашение о покупке или продаже установленного количества иностранной валюты в установленный срок по цене, оговоренной покупателем и продавцом. На фьючерсном рынке часто ведется торговля самими контрактами.

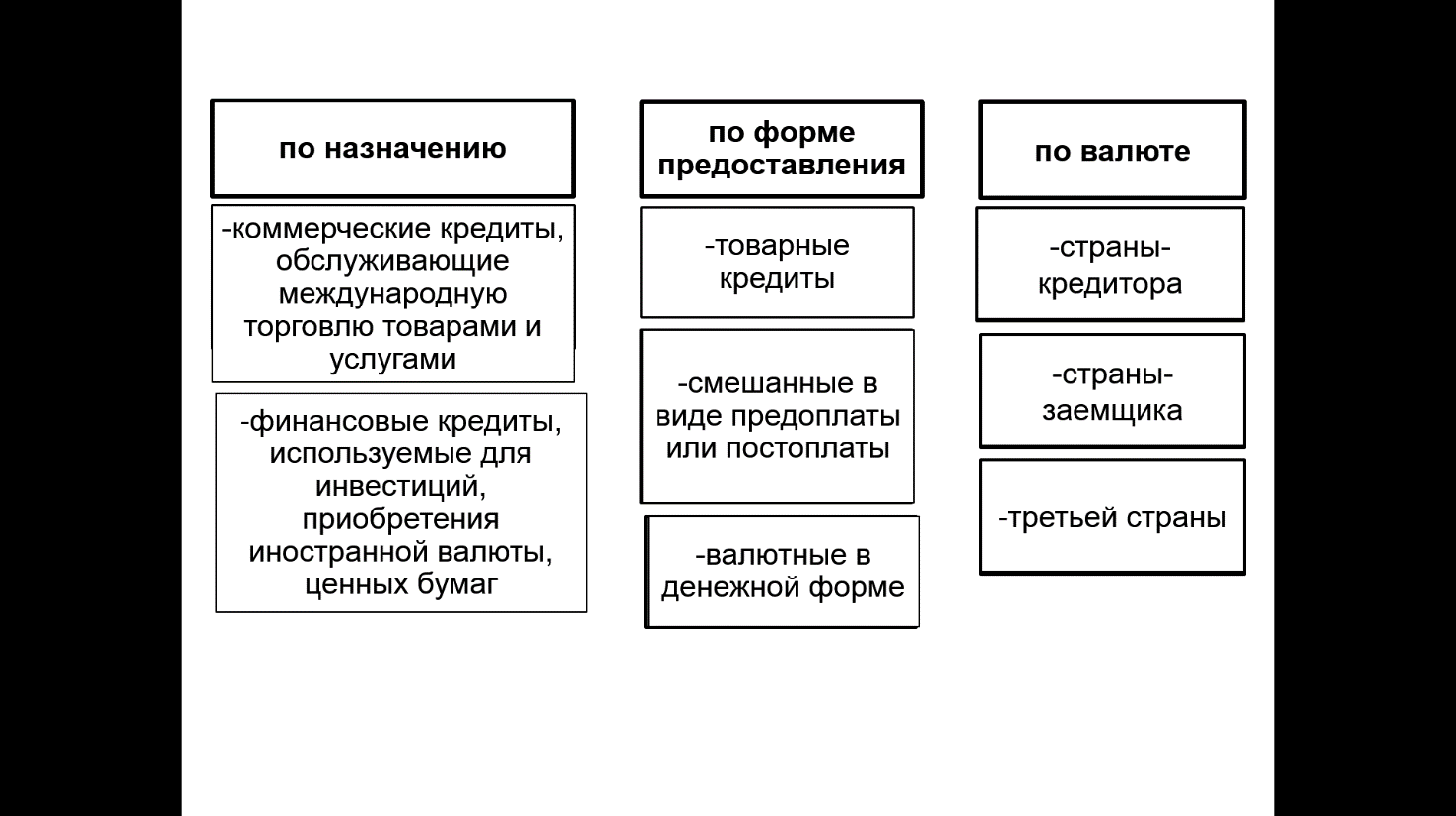

28.Сущность, источники, принципы, формы и роль международного кредита Международный кредит - это движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности, обеспеченности и уплаты процентов. Выполняя взаимосвязанные функции, международный кредит играет двойную роль в развитии производства: положительную и отрицательную. Связь международного кредита с воспроизводством проявляется в его принципах: 1) возвратность 2) срочность 3) платность 4) материальная обеспеченность 5) целевой характер Функции международного кредита: перераспределение ссудного капитала между странами для обеспечения потребностей расширенного воспроизводства. Тем самым кредит содействует поступлению национальной прибыли в среднюю прибыль, увеличивая ее массу; экономия издержек обращения в сфере международных расчетов путем использования кредитных средств (тратт, векселей, чеков, переводов и др.), развития и ускорения безналичных платежей; ускорение концентрации и централизации капитала благодаря использованию иностранных кредитов; регулирование экономики. Источниками международного кредита служат временно высвобождаемые у компаний в процессе воспроизводства капиталы в денежной форме; денежные накопления и сбережения государства и населения, мобилизуемые через кредитно-финансовую систему. Формы:  29.Классификация форм международного кредита Классификация форм кредита осуществляется по: 1) назначению: коммерческие кредиты, обслуживающие международную торговлю товарами и услугами; финансовые кредиты, используемые для инвестиционных объектов, приобретения ценных бумаг, погашения внешнего долга, проведения валютной интервенции центральным банком; промежуточные кредиты для обслуживания смешанных форм экспорта капиталов, товаров, услуг (например, инжиниринг); 2) видам: товарные (при экспорте товаров с отсрочкой платежа); валютные (в денежной форме); 3) технике предоставления: наличные кредиты, зачисляемые на счет заемщика; акцептные в форме акцепта (согласия платить) тратты импортером или банком; депозитные сертификаты; облигационные займы, консорциональные кредиты и др.; 4) валюте займа (международные кредиты в валюте): либо страны-должника; либо страны-кредитора; либо третьей страны; либо в международных валютных единицах (чаще в экю, замененных евро в 1999 г.); 5) срокам: краткосрочные кредиты (от 1 дня до 1 года, иногда до 18 мес); среднесрочные (от 1 года до 5 лет); долгосрочные (свыше 5 лет); 6) обеспечению: обеспеченные кредиты; бланковые кредиты. |