Инвентаризация 8. Тема 8 Порядок проведения инвентаризации расчётов и финансовых обязательств организации. План

Скачать 127.21 Kb. Скачать 127.21 Kb.

|

|

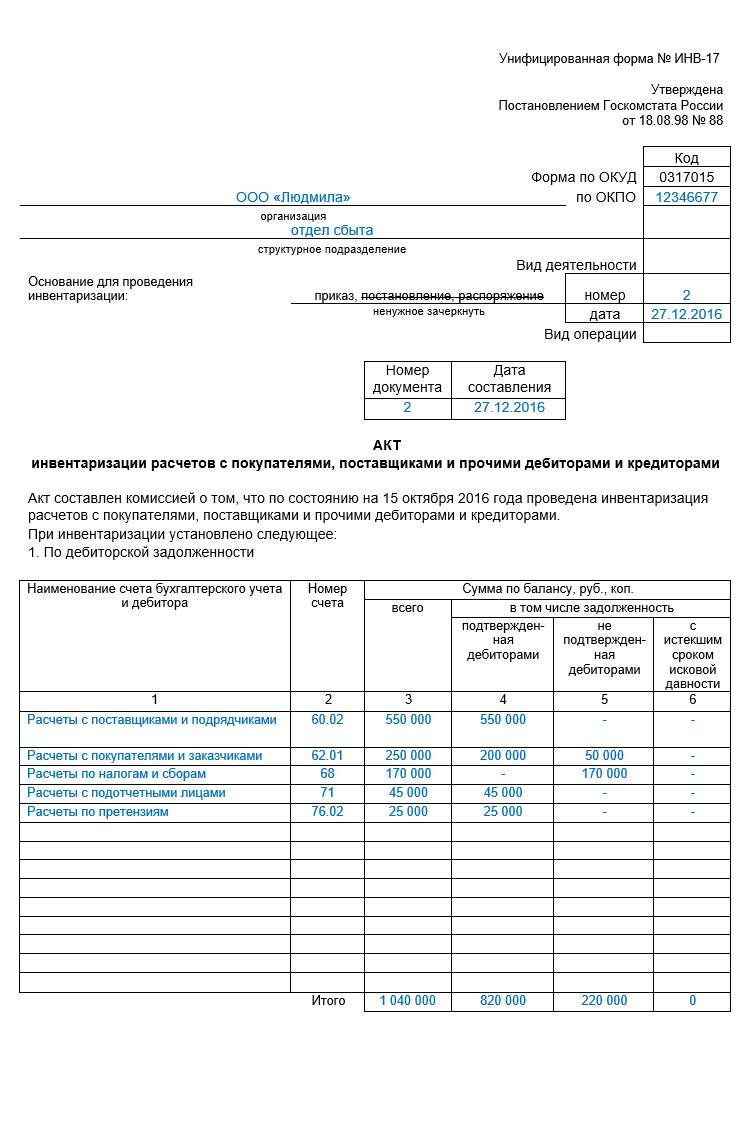

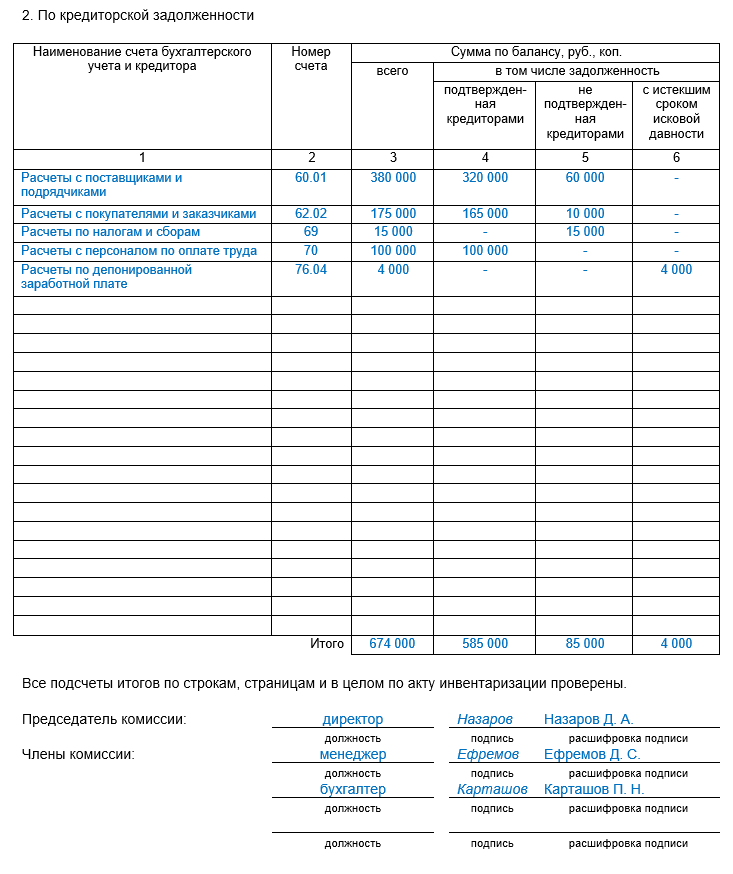

ТЕМА 8: Порядок проведения инвентаризации расчётов и финансовых обязательств организации. План 1. Инвентаризация расчётов с поставщиками и подрядчиками. 2. Инвентаризация расчётов с покупателями и заказчиками. 3. Инвентаризация расчётов по кредитам и займам. 4. Инвентаризация расчётов по налогам и сборам. 5. Инвентаризация расчётов по оплате труда. 6. Решение практических ситуаций по отражению результатов инвентаризации дебиторской задолженности. 7. Решение практических ситуаций по отражению результатов инвентаризации кредиторской задолженности. Инвентаризация расчётов с поставщиками и подрядчиками. Проведение инвентаризации расчетов с поставщиками и подрядчиками производится как в добровольном порядке в случаях и в сроки, установленные организацией, так и в обязательном порядке при определенных условиях (ч. 3 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ). При этом для инвентаризации расчетов с покупателями или поставщиками применяются одни и те же правила и условия проведения обязательной инвентаризации. Так, она, в частности, необходима (п. 27 приказа Минфина от 29.07.1998 № 34н): перед составлением годовой бухгалтерской отчетности; при реорганизации или ликвидации организации. Организация может самостоятельно разработать первичные документы по учету инвентаризации и ее результатов, закрепив это в своей Учетной политике для целей бухгалтерского учета (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ). Стоит понимать, что нарушение сроков проведения инвентаризации не является причиной, по которой можно привлечь организацию к ответственности. Однако это может послужить причиной к допущению нарушений правил учета расходов и доходов, требований к составлению отчетности. Так, налоговая инспекция может оштрафовать компанию на сумму до 30 тысяч рублей, либо на 20% от суммы налога, который был не уплачен, но не меньше 40 тысяч рублей. За нарушение требований к ведению бухгалтерского учета руководитель организации (или иные должностные лица) может быть оштрафован судом на сумму от 5 до 10 тысяч рублей. В случае, если инвентаризация не была проведена вовремя по вине работника, который ответственен за ее проведение, к нему может быть применено дисциплинарное взыскание. Обратите внимание, что необходимость проведения инвентаризации не зависит от системы налогообложения, которую применяет организация. Инвентаризацию необходимо проводить всем предприятиям, которые ведут бухучет. Так что, данная обязанность распространяется также на организации, которые работают на УСН, и на компании, которые применяют спецрежим ЕНВД, так как указанные компании не освобождены от ведения бухучета. В процессе инвентаризации расчетов с поставщиками и подрядчиками проверяются следующие сведения: Расчеты с контролирующими ведомствами (налоговая инспекция, ПФ, ФСС); Расчеты с поставщиками, подрядчиками, покупателями, заказчиками; Расчеты по претензиям; Расчеты с сотрудниками компании по оплате труда; Другие расчеты организации. Перед тем, как начать инвентаризацию расчетов с поставщиками и подрядчиками, стоит подготовить следующие документы: Документ о проведении инвентаризации – это может быть приказ, распоряжение, постановление; Первичные учетные документы, договоры, заключенные с контрагентами и др. Распоряжение о проведении инвентаризации может быть разработано и утверждено компанией самостоятельно. В качестве образца для заполнения приказа организация может взять унифицированную форму № ИНВ-22. Главное условие, которое должно выполняться – наличие всех обязательных реквизитов, перечисленных в Федеральном законе № 402-ФЗ от 6 декабря 2011 г. Приказ должен быть подписан руководителем, зарегистрирован в журнале учета (например, по форме ИНВ-23) и передан председателю комиссии. Акт инвентаризации расчетов с покупателями и поставщикамиРезультаты инвентаризации оформляются документом по форме, которая утверждена для этих целей в учетной политике компании. Организация может разработать документ самостоятельно, не забыв включить в него все обязательные реквизиты, либо воспользоваться унифицированной формой ИНВ-17, утв. постановлением Госкомстата России № 88 от 18 августа 1998 г., которая так и называется – акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами. Данную форму можно использовать и как образец для разработки своей формы: вы можете добавлять необходимые или, наоборот, удалять ненужные реквизиты. Данный акт составляется в двух экземплярах – по одному для отдела бухгалтерии и комиссии. Основная часть документа содержит данные о дебиторской и кредиторской задолженности, представленные в виде таблиц. По каждому счету бухгалтерского учета указывается общая сумма по балансу и задолженности: те, которые подтверждены и не подтверждены дебиторами (кредиторами), а также задолженности, у которых уже истек срок исковой давности. Сначала указываются данные по дебиторской, а далее – по кредиторской задолженности. В обязательном порядке к акту по форме ИНВ-17 заполняется также справка-приложение, которая является основанием для составления акта. Она состоит из таблицы и содержит сведения о кредиторах и дебиторах: данные о местонахождении и контактные данные, размер задолженности, дату, причину возникновения задолженности и пр. После завершения оформления справки, стоит приступать к заполнению самого акта. Образец акта инвентаризации расчетов с покупателями и поставщиками представлен ниже.   2. Инвентаризация расчётов с покупателями и заказчиками. Для обобщения информации о расчетах с покупателями и заказчиками используют счет 62 «Расчеты с покупателями и заказчиками» или счет 76 «Расчеты с различными дебиторами и кредиторами». Аналитический учет ведется по каждому предъявленному покупателям (заказчикам) счету. Аналитический учет должен быть построен таким образом, что бы обеспечивать возможность получения следующих данных по: покупателям и заказчикам по расчетным документам, срок оплаты которых не наступил; покупателям и заказчикам по не оплаченным в срок расчетным документам; авансам полученным; векселям, срок поступления денежных средств по которым не наступил; векселям, дисконтированным (учтенным) в банках; векселям, по которым денежные средства не поступили в срок. Учет расчетов с покупателями и заказчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 62 «Расчеты с покупателями и заказчиками» обособленно. Инвентаризация расчетов с покупателями и заказчиками заключается в первую очередь в проверки правильности и обоснованности сумм задолженности по оплате или переплате (предоплате) за отгруженные товары, оказанные услуги, отраженных на счетах 62 «Расчеты с покупателями» или 76 «Расчеты с различными дебиторами и кредиторами». В первую очередь, при проведении инвентаризации расчетов с покупателями и заказчиками необходимо обратить внимание на наличие сумм дебиторской задолженности, особенно на те суммы, по которым истек срок исковой давности. Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся соответственно на счет средств резерва сомнительных долгов либо на финансовые результаты деятельности предприятия. Если в соответствии с учетной политикой предприятия резерв для списания сомнительных долгов предусмотрен, то, в случае списания дебиторской задолженности с истекшим сроком исковой давности в бухгалтерском учете необходимо сделать следующую запись: Дебет 63 «Резервы по сомнительным долгам» - Кредит 62 «Расчеты с покупателями и заказчиками» или счет 76 «Расчеты с различными дебиторами и кредиторами» - списаны долги покупателей и заказчиков за счет резервов по сомнительным долгам. В случае отсутствия такого резерва, или его нехватки для покрытия задолженности - дебиторская задолженность относиться непосредственно на финансовый результат. Для целей налогообложения убытки полученные предприятием от списания дебиторской задолженности включаются во внереализационные доходы. Все полученные результаты при проведении инвентаризации расчетов с покупателями и заказчиками также заносятся в «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» по форме ИНВ-17. 3. Инвентаризация расчётов по кредитам и займам. Инвентаризация расчетов по кредитам и займам проводится перед составлением годовой бухгалтерской отчетности и заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета 66 “Расчеты по краткосрочным кредитам и займам” и 67 “Расчеты по долгосрочным кредитам и займам”. Порядок проведения инвентаризации регулируется Методическими указаниями по инвентаризации имущества и финансовых обязательств. Порядок организации бухгалтерского учета кредитов и займов регулируется Положением по бухгалтерскому учету “Учет расходов по займам и кредитам” (ПБУ 15/2008). При проверке обоснованности расчетов по полученным кредитам и займам необходимо опираться на кредитный договор или договор займа. Бухгалтеру следует проконтролировать наличие и содержание договоров банковского кредита и займа, их использование по целевому назначению, своевременность отражения в учете их получения и погашения, правильность отражения процентов за пользование заемными средствами. Основная сумма долга (задолженность) по полученному от заимодавца займу или кредиту учитывается орга- низацией-заемщиком в соответствии с условиями договора займа или кредитного договора в сумме фактически поступивших денежных средств или стоимостной оценки других вещей. Причем организация-заемщик принимает к бухгалтерскому учету указанную задолженность в момент фактической передачи денег или других вещей и отражает ее в составе кредиторской задолженности. Суммы полученных организацией краткосрочных (долгосрочных) кредитов и займов отражаются в бухгалтерском учете записью: Д-т 50, 51, 52, 55, 60 К-т 66, 67. Погашение кредитов и займов отражается в бухгалтерском учете обратной записью: Д-т 66, 67 К-т 50, 51, 52, 55. Задолженность по непогашенным кредитам и займам показывается в бухгалтерском балансе с учетом причитающихся согласно условиям договоров на конец отчетного периода к уплате процентов, порядок начисления которых бухгалтер должен проверить. Причитающиеся к уплате проценты подлежат учету в составе прочих расходов и отражаются записью: Д-т 91-2 К-т 66, 67. Начисленные проценты учитываются записью: Д-т 60, 76 К-т 66, 67 (отражена сумма начисленных процентов за пользование кредитом, отнесенная на увеличение дебиторской задолженности, образовавшейся в связи с предварительной оплатой материально-производственных запасов, других ценностей, работ, услуг). Результаты инвентаризации расчетов по кредитам и займам согласуются с кредитными учреждениями (или органи- зациями-заимодавцами) и подтверждаются ими путем проведения встречной сверки расчетов. Таким образом, инвентаризационная комиссия устанавливает не только обоснованность остатков сумм, числящихся на счетах 66 и 67 у организации-заемщика, но и тождественность этих сумм суммам у контрагентов (кредитных учреждений, банков, физических и юридических лиц — кредиторов). Отражение в бухгалтерском балансе неурегулированных (несверенных) сумм по этим расчетам не допускается. Результаты инвентаризации расчетов по кредитам и займам отражаются в акте инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. № ИНВ-17). Одной из основных целей инвентаризации расчетов по кредитам и займам является установление сумм кредиторской задолженности с истекшими сроками исковой давности, которая должна списываться на финансовые результаты. В соответствии со ст. 196 ГК РФ общий срок исковой давности составляет три года. Он исчисляется с того момента, когда истек срок, предусмотренный для оплаты по договору. Основанием для списания кредиторской задолженности с истекшими сроками исковой давности являются акт инвентаризации (ф. № ИНВ-17) и приказ руководителя организации. 4. Инвентаризация расчётов по налогам и сборам. |