Урок инвестиции. Тема Инвестиции Инвестиции это вложения капитала с целью получения прибыли или иного полезного эффекта. Инвестиции

Скачать 112.72 Kb. Скачать 112.72 Kb.

|

|

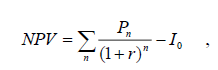

Тема: Инвестиции Инвестиции – это вложения капитала с целью получения прибыли или иного полезного эффекта. Инвестиции – это вложения (материальные, духовные, денежные, умственные) в какой-либо объект, который через определенный срок даст ожидаемый доход (и не обязательно в материальном выражении). Получить что-либо в будущем невозможно, если что-либо не сделать в настоящем. Инвестирование - это вложение средств в различные материальные, а также нематериальные активы ради их приумножения. Инвестиционная деятельность – это вложений инвестиций и совокупность практических действий по реализации инвестиций. Инвестор (субъект инвестиций) – это физическое или юридическое лицо, которое совершает финансовые вложения. Инвестор может вкладывать свои либо заемные (или иные) средства в инвестиционные проекты с целью получения дохода. При этом желательно, чтобы доход превышал инфляцию и позволял не только сохранять покупную способность средств, но и приумножать их. Инвестором могу выступать физические лица (люди), юридические лица (компании), государственные структуры или целые страны, а также представители других государств. Объект инвестиций – это бизнес или иной актив, в который инвестор вкладывает денежные средства для получения дохода. Объектами инвестиционной деятельности в РФ являются: - вновь создаваемые и модернизируемые основные фонды, и оборотные средства во всех отраслях народного хозяйства; - ценные бумаги; - валюта стран с развитой экономикой; - целевые денежные вклады; - недвижимость; - научно-техническая продукция и другие объекты собственности; - имущественные права и права на интеллектуальную собственность. Умение правильно выбирать актив для вложений – залог успешной инвестиционной деятельности. Инвестиции могут классифицироваться по следующим признакам (рис.1): 1. по объектам инвестиций: - реальные инвестиции (инвестиции в недвижимость, приобретение бизнеса, выкуп авторского права и т. д.) - спекулятивные инвестиции - инвестирование, при котором прибыль образуется за счет изменения стоимости активов (приобретение акций, драгоценных металлов, иностранной валюты и т.д.); - финансовые инвестиции представляют собой покупку части капитала посредством приобретения некоторых финансовых активов (ценные бумаги, кредитные обязательства, доли в ПИФах).  Рисунок 1 – Виды инвестиций 2. по формам собственности на инвестиционные ресурсы: - частные инвестиции; - государственные инвестиции; - иностранные инвестиции; - совместные инвестиции. 3. по характеру участия в инвестировании: - прямые инвестиции (инвестор участвует в выборе объекта); - непрямые инвестиции (наличие посредника) 4. по сроку инвестирования: - краткосрочные – до 1 года; - среднесрочные – от 1 до 5 лет; - долгосрочные – более 5 лет. 5. по организационным формам: - инвестиционный проект (одна форма инвестиций); - инвестиционный портфель (различные формы инвестиций одного инвестора). Направления инвестирования выделяют в зависимости от назначения актива: 1) социальный актив – вложение денег в социальный объект, например, в закупку, установку и эксплуатацию платного детского аттракциона; 2) научный актив – инвестиция денежных вложений в научные разработки с целью получения инновационных технологий, материалов и т. д. для развития своего бизнеса; 3) экономический актив – вложение денег на счет в банке, в акции, в недвижимость, в драгоценные металлы и т. д. Финансовые продукты классифицируются на три основных категории в зависимости от присущей им функции с точки зрения инвестора. В результате вложения средств в один из доступных типов финансовых продуктов инвестор становится либо владельцем, либо кредитором, либо получает право купить или продать продукт. Способы инвестирования, доступные физическим лицам Вариантов для инвестиций физического лица множество, но для начала лучше выбирать активы, которые наиболее стабильны и имеют минимальный инвестиционный риск. Рассмотрим наиболее распространенные из них: 1) Банковские вклады. Плюсы: минимальный риск (вклады застрахованы), проценты дохода и срок вложения заранее определены; выбираются с учетом рейтинга и финансового состояния банка. 2) Вложения в драгоценные металлы, банковские металлические счета. Доходность операций зависит от действующих мировых цен на золото и другие металлы, а также антиквариат, камни. Плюс: невозможность обесценивания, минус – долговременность вложений (цена растет очень медленно, нужно не менее 5 лет); 3) Паевые инвестиционные фонды (ПИФы) предлагают купить инвестиционные паи, то есть долю акций какого-либо предприятия или облигации. Набор ценных бумаг принадлежит в данном случае коллективу пайщиков. Плюсы: управление средствами осуществляют профессионалы, есть государственный контроль, средняя прибыль – около 30 % в год; 4) Объединенный фонд банковского управления (ОФБУ) – это форма управления активами, предполагающая, что управляющий в лице кредитной организации занимается имуществом нескольких учредителей. 5) Вложения в ценные бумаги. Можно инвестировать самостоятельно, а можно через профессионала (доверительного управляющего - ДУ). Плюс: возможная прибыль до 100 %, минус: возможное отсутствие прибыли; 6) Вложения в недвижимость. Плюс: всегда в цене (продажа, сдача в аренду), минус: трудность выбора ликвидного объекта; 7) Вложения в бизнес (создание нового или покупка готового). Плюс: при удачном развитии событий – стабильный источник дохода. Минус: возможное банкротство; 8) Валютные операции, можно инвестировать самостоятельно или через профессионального брокера, перед инвестором открываются возможности операций на рынке Forex. 9) Криптовалюта — относительно новый и высокорисковый способ вложений, но при должном умении можно неплохо заработать, особенно в период очередного роста. Можно вкладывать на этапе ICO, можно вкладываться в облачный майнинг, можно просто спекулировать на популярных биржах криптовалют. Выявленные особенности рассмотренных вариантов инвестирования позволяют разделить физических лиц на пассивных и активных участников, а так же на крупных и мелких инвесторов (рис.2). Как осуществить свою первую инвестицию: 1) Оцените свои финансовые возможности: - подсчитайте все доходы, не забывая про разовые подработки; - проанализируйте расходы (регулярные и разовые); - вычислите коэффициент инвестиционного ресурса (разница между суммой доходов и суммой расходов). Если полученный показатель меньше 10 % от суммы доходов, то начинать инвестиционную деятельность не рентабельно (см. что такое рентабельность). Пример: сумма доходов у гр. Иванова = 50 тыс. руб. в месяц, а сумма расходов = 40 тыс. руб. Инвестиционный ресурс = сумма доходов-сумму расходов 50 000 – 40 000 = 10 000 (руб.). Чтобы найти процент нам нужно 10 000*100 (процентов)/50 000=20%. Это составляет 20 % от доходов, следовательно, гр. Иванов может попробовать сделать свои первые инвестиции. - предусмотрите финансовую подушку, чтобы ее хватило хотя бы на три месяца вперед (оплачивать счета и финансовые обязательства).  Рисунок 2 - Выбор варианта инвестирования 2) Определите процент риска, который вы готовы допустить при инвестиционных операциях. Свои первые инвестиции лучше делать с наименьшим риском (до 10 %). 3) Разработайте инвестиционную стратегию, т. е. определите: - размер вложений; - периодичность (один раз или регулярно); - активы, в которые будут инвестированы денежные средства. После этого сформируйте инвестиционный портфель (определите конкретные активы для вложений), исходя из имеющихся денежных средств; - налоги, которые предстоит заплатить при ведении инвестиционной деятельности, возлагаемые на прибыль от финансовых активов равную 13% для физических лиц. 4) Проведите инвестиции согласно разработанному плану. Тайминг для инвестора — это выбор момента входа на рынок и выхода из него. Пропустил момент — упустил прибыль. Необходимо помнить, что постоянно и неизбежно снижается покупательная способность имеющихся денег. К этому приводят инфляция, различные экономические кризисы, а также девальвация. Отсюда вытекает важнейшая цель любого инвестирования, которая заключается не только в сохранении, но и в постоянном увеличении капитала. Удачные инвестиции позволяют рассчитывать на то, что в конечном итоге можно добиться главной цели любого здравомыслящего человека, которая заключается в минимальном расходовании времени на зарабатывание средств. Вместо самого человека работать будет его капитал, инвестору же останется получать регулярную и стабильную прибыль. Вкладывая средства, любой инвестор желает получить эффект от вложений. Наиболее применяемые методы оценки инвестиционных проектов основаны на дисконтировании денежных потоков. К ним относится метод определения чистой текущей стоимости – основан на определении чистой текущей стоимости, на которую доход фирмы может прирасти в результате реализации инвестиционного проекта.  где Pn - денежные поступления, генерируемые проектом в году n; I0 – величина первоначальной инвестиции; r – коэффициент дисконтирования. Если NPV>0 , проект принимается, т.к. благосостояние владельцев увеличится; NPV=0 , любое решение, т.к. благосостояние владельцев компании не изменится, но в случае принятия решения объемы производства возрастут, т.е. компания увеличится в масштабах; NPV<0 , проект следует отвергнуть, т.к. владельцы понесут убыток. Успешность инвестиций зависит от грамотно подобранных инвестиционных активов. Такой вид заработка становится все более популярным. |