Курсовая. Теоретические аспекты налоговых преступлений и правонарушений

Скачать 189.73 Kb. Скачать 189.73 Kb.

|

|

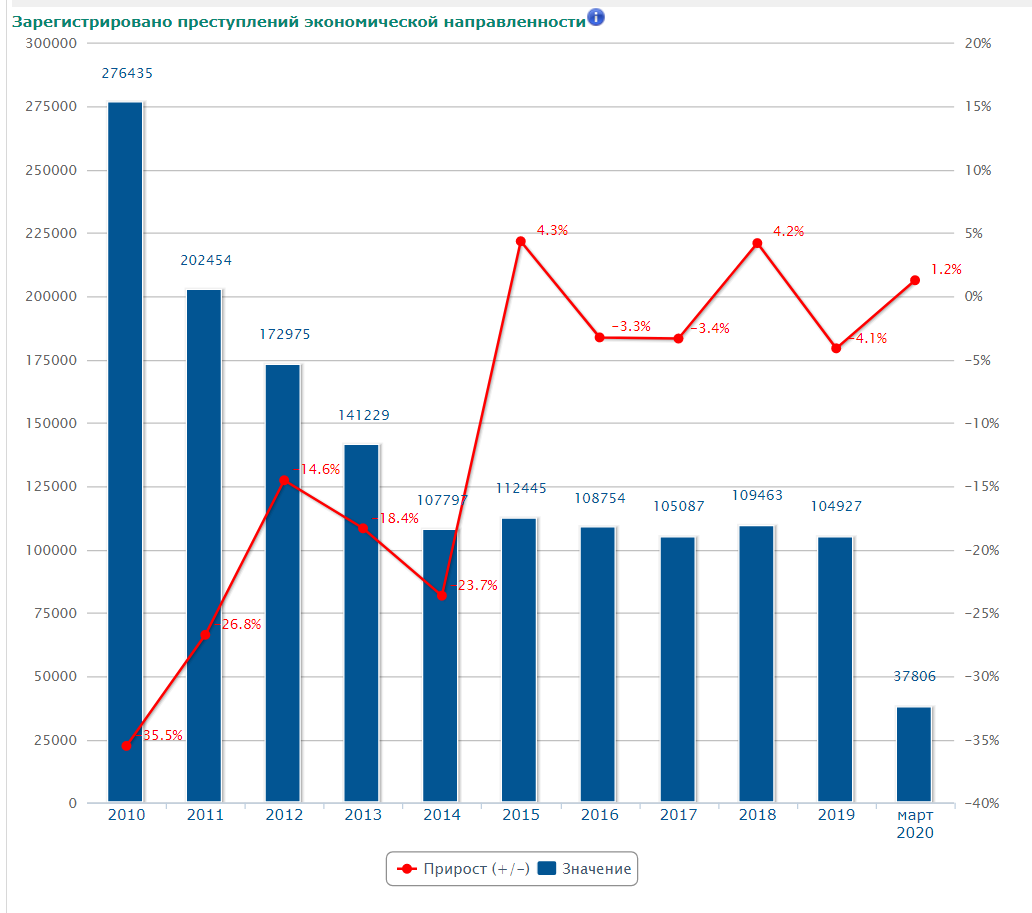

Глава 2. Особенности ответственности за налоговые правонарушения и преступления 2.1. Криминологическая характеристика состояния налоговой преступности в Российской Федерации и современные проблемы привлечения к ответственности за налоговые преступления Важным аспектом объективного познания криминологической ситуации в налоговой сфере является анализ налоговой преступности в стране в целом, в отдельных регионах Российской Федерации в частности, и, наконец, в определенных социально значимых, самостоятельных отраслях экономики. Уклонение от уплаты налогов в современной России достигает таких масштабов, которые наносят серьезный ущерб экономической безопасности государства. В настоящее время сохраняется высокий уровень преступлений в сфере экономики:  Рисунок 1. Зарегистрировано преступлений экономической направленности за последнее десятилетие. Внимание, уделяемое налоговой преступности, связано не столько с ее масштабами, сколько тесными связями с другими преступлениями в экономической сфере. В условиях экономического кризиса четко проявляется тенденция роста сокрытия налогоплательщиками прибыли (доходов), а также усиление влияния криминального фактора на экономические отношения1.

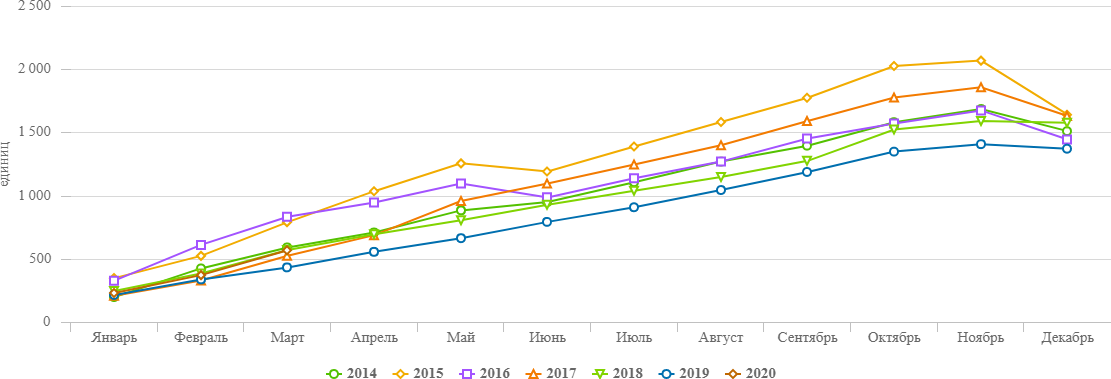

Рисунок 2. Динамика преступлений экономической направленности в Воронежской области 2014-2020. Статистика свидетельствует, что преступные нарушения налогового законодательства обычно связаны с порядком исчисления и уплаты налога на прибыль - 43% от общего числа налоговых преступлений, налога на добавленную стоимость - 28,4%, налогов, уплачиваемых в дорожные фонды - 6,7%, подоходного налога - 3,7%, акцизов - 1,2%. Приведенные цифры показывают, что, как правило, налоговые преступления направлены на уклонение от уплаты налогов, предусматривающих наиболее крупные отчисления в бюджет. Налоговые преступления совершаются на различных предприятиях независимо от форм собственности, однако следует отметить, что на предприятиях, основывающихся на частной форме собственности, выявляется около 80% таких преступлений. Распределение выявленных налоговых правонарушений в зависимости от организационно-правовых форм хозяйствующих предприятий выглядит следующим образом. На долю акционерных обществ и товариществ приходится 69,8% правонарушений, государственных и муниципальных предприятий - 12,8%, индивидуально-частных - 3,9%. Такая закономерность определяется, видимо, тем, что право управления и осуществление внутреннего контроля на предприятиях, действующих в форме акционерных обществ, как правило, принадлежит ограниченному кругу лиц. Обычно их руководители являются фактическими владельцами, а должный контроль отсутствует. Алмазов С.Н. отмечал, что «масштабы налоговой преступности в России достигли критического уровня. Сформировалась особая категория хозяйствующих субъектов, которые вообще не платят налогов»1. Непоступление в результате уклонения от уплаты налогов огромных сумм в бюджет приводит к сокращению различных социальных программ, проблемам с выплатой заработной платы работникам бюджетной сферы, военнослужащим, пособий малоимущим и другим негативным последствиям. В криминологии налоговая преступность определяется как совокупность преступлений, объектом которых являются охраняемые уголовным законодательством отношения по поводу взимания налогов и сборов, а также осуществления контроля за своевременностью и полнотой их уплаты2. Однако, на наш взгляд, приведенное определение лишено такого важного признака, как общественная опасность. По мнению И. И. Кучерова, налоговая преступность — это «общественно опасное социально-правовое явление, в основе которого лежит конфликт по поводу бюджетно-налогового перераспределения денежных средств, одной стороной которого выступают государство и общество в целом в лице налоговых органов, а другой — налогоплательщики, и включающее в себя совокупность преступлений, объектом которых являются охраняемые уголовным законом отношения по поводу взимания налогов и иных обязательных платежей, а также осуществления контроля за своевременностью и полнотой их уплаты»1. Александров И.В. определил следующие показатели реальных масштабов налоговой преступности: значительный разрыв между официальными и реальными доходами населения; очевидная разница между расходами на потребление отдельных граждан (приобретение в больших объемах валютных ценностей, недвижимости, автомобилей, предметов обстановки и дорогостоящих услуг) и декларируемыми ими доходами; скрытая занятость населения (наличие значительного числа лиц, работающих на предприятиях, не зарегистрированных в налоговых органах или осуществляющих незаконную предпринимательскую деятельность); рост объема денежной наличности, находящейся во внебанковском обороте (использование черной наличности в расчетах с другими предприятиями, при оплате труда); обострение кризиса неплатежей, заключающегося в неспособности или нежелании организаций рассчитываться деньгами с другими хозяйствующими субъектами в рамках коммерческой деятельности (преобладание бартерных операций, использование в расчетах векселей и иных ценных бумаг), а также с бюджетом (зачеты, натуральная уплата); снижение собираемости налогов, отмечаемое даже в период ожидания сезонного роста поступлений налогов в бюджет; значительное увеличение из года в год размера бюджетной недоимки; повышение объемов капиталов, незаконно вывозимых за рубеж (открытие счетов в зарубежных банках, приобретение компаний и ценных бумаг за рубежом)2. А. И. Долгова отмечает, что финансовый ущерб, причиняемый налоговыми преступлениями, огромен и часто превышает ущерб от других видов преступлений в сфере экономической деятельности2. К основным причинам высокой латентности налоговой преступности можно отнести: отсутствие потерпевших и иных лиц, заинтересованных в их выявлении; отсутствие специальных практических познаний и навыков расследования данных преступлений; нехватка научных разработок криминалистов по повышению эффективности расследования указанных преступлений; неоказание населением содействия государственным контролирующим и правоохранительным органам в выявлении налоговых преступлений, а подчас способствование их совершению; наличие на предприятиях «порочной» практики выплаты работникам с их согласия заработной платы из неучтенной денежной наличности и без надлежащего оформления в бухгалтерских документах. Такая оплата производится, как правило, в конвертах3. Ряд криминологов отмечает и другие причины высокого уровня латентности налоговой преступности. Так, В. Н. Бурлаков и В. П. Сальников называют следующие причины: изобретательность налоговых преступников, тщательная маскировка совершаемых ими налоговых преступлений, наличие большого промежутка времени (от одного года и более) между моментом совершения и моментом выявления налогового преступления, отсутствие явных следов, указывающих на совершение налоговых преступлений1. Криминологическая характеристика налоговой преступности, структура, динамика и иные криминологические характеристики уклонения от уплаты налогов и (или) сборов с организации позволяют сделать некоторые выводы: налоговая преступность представляет собой массовое социально - правовое явление, наносящее имущественный ущерб и являющееся совокупностью налоговых преступлений, совершенных и совершаемых на определенной территории в течение установленного периода времени; анализ динамики уклонения организаций от уплаты налогов показывает незначительное снижение количества выявленных преступлений; интенсивность уклонения от уплаты налогов и сборов с организации на протяжении нескольких лет увеличивалась; территориальная распространенность рассматриваемых нами видов преступлений указывает на то, что больше всего налоговых преступлений, и в частности уклонения от уплаты налогов и (или) сборов с организации, выявлено в Центральном, Южном и Приволжском федеральных округах. В структуре налоговых преступлений велик удельный вес преступлений, связанных с сокрытием доходов или иных объектов налогообложения. Например, в игровом бизнесе объектами налогообложения являются игровые столы, игровые автоматы, кассы тотализаторов, кассы букмекерских контор. Налоговые преступления характеризуются высокой латентностъю. На предприятиях с частной формой собственности выявляется около 80% всех налоговых преступлений. Подавляющее число налоговых преступлений совершается в торговле и общественном питании (35 %). Затем идут сфера услуг (12 %), предприятия, осуществляющие финансово-кредитные операции (9 %), торгующие недвижимостью (8 %), в промышленности (13 %), в строительстве (7 %). Таким образом, тема криминологического анализа налоговой преступности актуальна в связи с имеющимися проблемами совокупности налоговых преступлений. Представляется, что необходимой предпосылкой прогноза уголовной политики в сфере борьбы с налоговой преступностью является криминологический прогноз, который должен охватывать во взаимосвязи следующие тенденции: - социальные процессы, непосредственно влияющие на налоговую преступность; - саму налоговую преступность; - борьбу с налоговой преступностью. При этом прогнозу подлежат: - количество налоговых преступлений и лиц, совершивших преступления; - распространение криминогенных ситуаций, порождающих совершение налоговых преступлений; - способы совершения налоговых преступлений; - последствия налоговой преступности; - развитие и результаты профилактики и уголовно-правовой борьбы с налоговой преступностью. Таким образом, только уголовно-правовые показатели борьбы с налоговой преступностью не всегда верно отражают фактическое положение дел. Состояние, структура и динамика преступности, а также сведения об административных и финансовых правонарушениях в сфере налогообложения нивелируют отдельные негативные моменты в деятельность правоохранительных органов и более реально отражают фактическое положение дел. 2.2. Совершенствование методов борьбы с налоговыми преступлениями и правонарушениями на современном этапе Противодействие преступлениям и правонарушениям в области налоговых преступлений представляет собой специфическую разновидность социального управления и сочетает в себе принципы, как правового, так и экономического регулирования. Успешная деятельность по предупреждению правонарушений предполагает надлежащее решение проблем нормативно-правового, организационного, финансового, хозяйственного, кадрового, информационно-аналитического, научно-методического и пропагандистского обеспечения. Среди приоритетных задач по пресечению негативного воздействия в области налогообложения на социально-экономические процессы являются: 1 Воздействие на причины и условия, способствующие совершению налоговых преступлений. 2 Предупреждение различных видов и форм преступного поведения в сфере налогообложения, предупреждение налоговых преступлений определенными группами лиц. 3 Профилактика совершения налоговых преступлений и правонарушений отдельными лицами. Устранение налоговых правонарушений и преступлений должно осуществляться на различных уровнях и направлениях. Так, в частности, Министерство финансов Российской Федерации с Федеральной налоговой службой, входящей в ее структуру, а также Федеральная таможенная служба, при выполнении контрольных функций несут ответственность за предотвращение налоговых правонарушений. Субъектами, осуществляющими профилактику налоговых преступлений при выполнении правоохранительных функций, являются: суд, органы внутренних дел и службы безопасности, прокуратура. При этом совершенствование законодательных мер, регулирующие отношения в области налогов и налогообложения, занимает особое место в профилактике налоговых правонарушений. В настоящее время акцент делается на такую систему мер ответственности, как налоговые санкции. Вместе с тем, практика показывает, что данные меры порою оказывают влияние, прежде всего, на законопослушного налогоплательщика, которому в современной обстановке приходится сталкиваться с множеством проблем. К тому же, лица, занимающиеся экономической деятельностью вне налогового контроля, при отсутствии бухгалтерской и иной учетной документации часто достаточно легко уходят от ответственности. В этой связи, для решения задачи минимизации налоговых правонарушений, а в нашем случае проблемы исполнения налоговых обязательств, существуют различные модели, которые учитывают множество показателей, в том числе: ставку налога, вероятность обнаружения факта уклонения, трансакционные издержки уклонения, размер штрафа, доход от уклонения и т. д. В настоящее время методы воздействия государства на налоговые правонарушения, в некоторой степени базируются на данных моделях. Объединив их можно построить схему, на которую должно ориентироваться государство в проведении экономической политики в области профилактики налоговых правонарушений. Основным источником конфликтов в сфере налогообложения является проблема величины налоговых льгот или степени налогового давления на доходы различных категорий налогоплательщиков. Как показывает мировая практика, в случаях изъятия до 30-40% доходов у налогоплательщиков процессы инвестирования в экономику сокращаются. В случаях изъятий в размере 40-50% сбережения населения снижаются, что влечет за собой незаинтересованность в инвестировании в экономику и применение незаконных методов оптимизации налогообложения. В настоящее время в России налоговая нагрузка составляет, по данным статистического агентства, 31%, что ниже порядка 2–3% по сравнению с такими развитыми странами как Германия, Франция и Италия. Однако, необходимо также обратить внимание на ряд факторов, которые искусственно занижают реальный показатель налогового изъятия в российской налоговой системе. Во-первых, на величину налоговой нагрузки влияет величина налоговых недоимок. В России коэффициент собираемости налогов в настоящее время невысок. Во-вторых, в условиях нестабильной экономики, которая характерна для современного периода развития страны, с неполной развитостью рыночных отношений, кризисом в финансово–кредитной и социальной сферах, несовершенством и постоянными изменениями налоговой системы, нарушением экономических связей между предприятиями и т. п. налоговая нагрузка существенно растет. Не влияя на абсолютную величину налогового бремени на российские предприятия и организации, вышеперечисленные факторы увеличивают ее относительно. В-третьих, налоговая нагрузка в нашей стране зависит от внешнеэкономических условий. В частности, налог на добычу полезных ископаемых, в нефтедобыче имеет прямую зависимость с ценами мирового рынка. К тому же изменение мировых цен оказывает влияние на прибыль экспортеров и тем самым на начисленный налог на прибыль. Эти факторы влияют и на ВВП. Но, тем не менее, соотношение налоговых платежей к ВВП существенно меняется в зависимости от цен на нефть. Таким образом, необходимым представляется создать наиболее благоприятные условия для реального сектора экономики, поступления от которого сейчас обеспечивают более четверти доходов бюджета. Одно из возможных средств его совершенствования заключается в более дифференцированном подходе к взиманию налогов в этой сфере в зависимости от категорий налогоплательщиков. В качестве следующей меры по предотвращению налоговых нарушений мы можем отметить оптимизацию состава налогов. Меры, предпринимаемые в этой области, следует свести к полному позиционированию на налогах с наименьшей вероятностью уклонения и повышения роли региональных и местных налогов. В России наиболее крупные сокрытия доходов установлены в операциях: с нефтью и нефтепродуктами, спиртом и ликероводочными изделиями, электроэнергией, сельскохозяйственной продукцией, цветными металлами, потребительскими товарами, древесиной, деньгами и ценными бумагами, а также во внешнеэкономической деятельности. Таким образом, с большей степенью уверенности можно утверждать, что перенос акцента с налогов на бизнес, на налоги на имущество поможет уменьшить масштабы налоговых правонарушений. Некоторые российские экономисты предлагают сократить или полностью отменить такие налоги и платежи, как подоходный налог, налог на прибыль, НДС. На смену им должно прийти обложение крупных и ценных объектов имущества — автомобилей, жилья повышенной комфортности, торговых и офисных площадей. Кроме того, предлагается ввести обложение конкретных видов хозяйственной деятельности (торговой, кредитной и др.), прав на разработку богатых месторождений природных ископаемых и т. д1. В качестве еще одного направления в области устранения налоговых правонарушений отмечают борьбу с фирмами-однодневками за счет ужесточения процедуры государственной регистрации юридических лиц и упрощения процедуры ликвидации по инициативе государства организаций, как основного субъекта, с помощью которого налогоплательщики уклоняются от налогов. В целях ужесточения регистрации налогоплательщиков - юридических лиц необходимо: повысить требования к минимальному размеру уставного капитала для вновь создаваемых предприятий; ежеквартально представлять в налоговые органы нотариально заверенные справки о фактической финансово-хозяйственной деятельности; усилить требования к осуществлению нотариусами контроля за тем, чтобы реальные лица выступали как учредители и руководители; запретить выдачу учредителем компании доверенности на руководство этой фирмы лицам, официально не утвержденным в качестве ее руководителей. Считаем, что вопросам административной деятельности по предупреждению налоговых правонарушений в современной России уделяется недостаточно внимания, а роль превентивных мер явно недооценивается. Можно добиться положительного эффекта в предотвращении налоговых нарушений не только путем усиления фискальных функций государства, а именно путем предотвращения налоговых нарушений, а также созданием условий, которые помогут уменьшить незаконные способы минимизации налоговых платежей. Следует отметить, что способов совершения налоговых преступлений достаточно много, по сравнению с другими преступлениями. С каждым днем эти способы совершенствуются, поэтому целесообразно выделять каждый способ отдельно и разрабатывать по нему методику расследования для наиболее эффективного и быстрого раскрытия преступления. Разработка таких методик помогла бы следователям ориентироваться в многообразии способов совершения преступлений, что привело бы к увеличению раскрываемости преступлений в налоговой сфере и привлечении виновных лиц к уголовной ответственности. Полагем, что предупреждение налоговых правонарушений и преступлений должно осуществляться посредством активной профилактики в значительной степени, зависящей от степени совершенства не только налогового и административного законодательства, но также и финансового, уголовно–процессуального законодательства, поскольку преступления и правонарушения в сфере налогообложения невозможно рассматривать в отрыве от других видов противоправных посягательств в области экономической деятельности страны. Также немаловажное значение в борьбе с налоговыми правонарушениями и преступлениями имеет формирование высокого уровня налоговой культуры налогоплательщиков. В последнее время в России недооценивается сила средств массовой информации, которые необходимо использовать как профилактические меры по борьбе с налоговыми правонарушениями, так как именно они могут довести уровень налоговой культуры налогоплательщиков до необходимого. Именно профилактические меры оказывают наибольшее влияние на уровень правонарушений в налоговой сфере в сторону его сокращения. Отдельным направлением предотвращения налоговых нарушений и формирования высокого уровня налоговой культуры необходимо выделить Интернет. В зарубежных странах значительная часть информации и рекомендаций для налогоплательщиков осуществляется через телекоммуникационные каналы связи. Например, в Великобритании Интернет широко используется для проведения рекламных и обучающих мероприятий, консультаций по вопросам налогообложения, рассылки уведомлений и предупреждений, введения системы налоговой обязанности в режиме онлайн, что дает впечатляющие результаты по скорости обмена информацией, экономичности и удобству для обеих сторон налоговых правоотношений. Такой опыт в России можно использовать в республиканских, областных и районных центрах, которые отличаются самым высоким уровнем информатизации, но с учетом разработки и законодательного утверждения процедуры электронного документооборота. Также необходимо, по возможности, сделать систему распределения поступающих налоговых платежей более прозрачной. При возможном разрешении проблем, касающихся налогового администрирования, перспектива развития налогообложения оценивается нами положительно. Сделать это можно посредством ужесточения деятельности по контролю налоговыми службами выявленных уклоняющихся от законной обязанности уплачивать налоговые платежи неплательщиков. Необходимо их штрафовать на большие суммы, контролировать и проверять качество продукции, в случаях нарушения или невыполнения законодательства аннулировать лицензию на выпуск подакцизной продукции. Особое внимание следует уделить влиянию информационных технологий на систему налогового контроля. Несмотря на положительные результаты развития технологической инфраструктуры налоговой системы, существуют определенные проблемы: - недостаточный уровень информационного взаимодействия с другими органами государственной власти; - при внедрении АСК, онлайн-касс; - низкая компьютерная грамотность населения Российской Федерации; - нехватка специалистов в области информационных технологий. Отмечаются недостатки и в работе правоохранительных органов, которые связаны с порядком проведения гласных оперативно-розыскных мероприятий (обследование помещений, зданий, сооружений, участков местности и транспортных средств, наведение справок и др.), направлением соответствующих материалов в предусмотренном порядке для решения вопроса о возбуждении уголовного дела. При этом факты самостоятельного инициирования вопроса о возбуждении уголовных дел путем представления результатов оперативно-розыскной деятельности в предусмотренном порядке достаточно редки. Это создает необходимость более тщательной оценки прокурорами такой практики, поскольку к непосредственным задачам налоговых органов выявление рассматриваемых преступлений не относится. Таким образом, вышеизложенное позволяет сделать вывод о том, что поэтапная реализация предлагаемых изменений в системе налоговых правоотношений будет эффективно противодействовать угрозам экономической безопасности в налоговой сфере, в первую очередь, налоговым правонарушениям и преступлениям и обеспечении стабильного функционирования бюджетно-налоговой системы государства в целом. | ||||||||||||