налоги. Теоретические аспекты традиционной и упрощенной системы налогообложения рф

Скачать 0.65 Mb. Скачать 0.65 Mb.

|

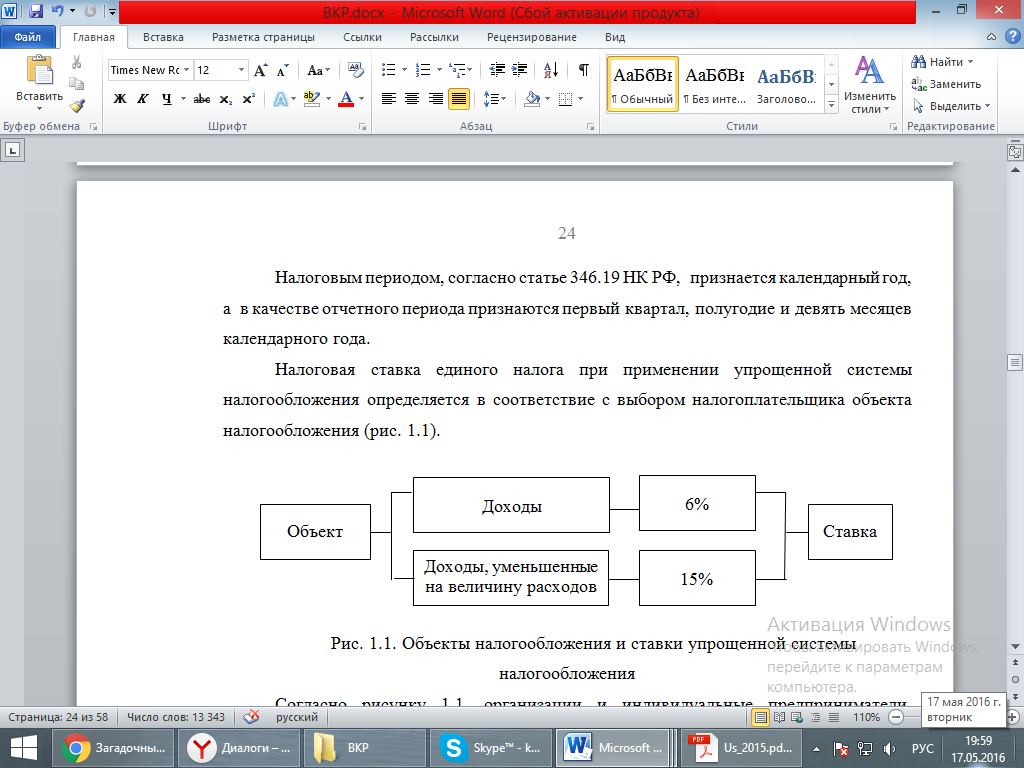

Рис. 1.2. Объекты налогообложения и ставки упрощенной системы налогообложения Согласно рисунку 1.2, организации и индивидуальные предприниматели, применяющие в качестве объекта налогообложения «доходы», уплачивают налог по ставке в размере 6%. В случае, когда объектом налогообложения является «доходы, уменьшенные на величину расходов», применяется ставка в 15%. При этом, согласно НК РФ, субъекты Российской Федерации могут устанавливать дифференцированные налоговые ставки в пределах от 5 до 15% . Для определенной группы налогоплательщиков законами субъектов Российской Федерации может быть установлена налоговая ставка в размере 0%. Данными налогоплательщиками выступают индивидуальные предприниматели, которые были впервые зарегистрированы, и деятельность которых относится установленным Общероссийским классификатором производственной, социальной и научной сферам. Налогоплательщик, который применяет в качестве объекта налогообложения «доходы, уменьшенные на величину расходов», уплачивает минимальный налог, сумма которого исчисляется за налоговый период в размере 1% налоговой базы (если данная сумма больше суммы, исчисленного в общем порядке налога). При этом разницу между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, налогоплательщик может включить в следующие налоговые периоды в расходы при исчислении налоговой базы, а также увеличить сумму убытков, которые могут быть перенесены на будущее [2]. Так, налогоплательщик может перенести убыток на будущие налоговые периоды в течение 10 лет, последующие после периодом, в котором данный убыток возник. При этом налогоплательщик вправе перенести убыток целиком либо частично на любой год из последующих девяти лет. Перенос убытков, в случае возникновения их у налогоплательщиков более чем в одном налоговом периоде, производится, согласно той очередности, в которой они получены. В случае, когда налогоплательщик в связи с реорганизации прекращает свою предпринимательскую деятельность, его правопреемник при уплате налога вправе уменьшать налоговую базу на сумму убытков, полученных до момента реорганизации предприятия. Для того чтобы уменьшить налоговую базу, у налогоплательщика должны быть в наличии документы, подтверждающие объем понесенного убытка и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду в течение 10 лет с возникновения убытка и право его применения на уменьшение. Однако в случае, когда убыток был получен налогоплательщиком при применении иных режимов налогообложения, данное перенесение при переходе на упрощенную систему налогообложения не принимается, так же как при переходе на иные режимы налогообложения с упрощенной системы налогообложения. Статьей 346.21 НК РФ определяется порядок исчисления и уплаты налога. Так, исчисление налога осуществляется как соответствующая налоговой ставке процентная доля налоговой базы. При этом сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно. Согласно данной статье НК РФ, налогоплательщики, выбравшие в качестве объекта налогообложения доходы, по итогам каждого отчетного периода исчисляют сумму авансового платежа по налогу. Данный платеж осуществляется, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода до окончания соответственно первого квартала, полугодия, девяти месяцев с учетом ранее исчисленных сумм авансовых платежей по налогу. Налогоплательщики при применении в качестве объекта налогообложения «доходы», вправе уменьшать сумму исчисленного налога за налоговый период на сумму: 1) страховых взносов, которые перечисляются налогоплательщиком во внебюджетные фонды (обязательное пенсионное страхование, обязательное социальное страхование, медицинское страхование и другое); 2) расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности работника (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, оплаченные из средств работодателя; 3) платежей (взносов) по договорам добровольного личного страхования, которые были заключены со страховой организацией в пользу работника на случай его временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, оплаченные из средств работодателя [2]. Уменьшение суммы налога данными платежами возможно, в случае, когда сумма страховой выплаты по таким договорам не превышает размера пособия по временной нетрудоспособности за дни временной нетрудоспособности, оплаченные из средств работодателя. При этом данное уменьшение не должно превышать более чем на 50% суммы налога. Индивидуальные предприниматели, которые в качестве объекта налогообложения выбрали «доходы» в случае, когда отсутствуют выплаты и иные вознаграждения работникам, вправе уменьшать сумму налога на уплаченные страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированном размере. Уплата налога и авансовых платежей по налогу производится по месту нахождения организации (месту жительства индивидуального предпринимателя). Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчётным периодом (не позднее 25 апреля, 25 июля и 25 октября). Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период; налогоплательщиками организациями – не позднее 31 марта года, следующего за истекшим налоговым периодом; налогоплательщиками-индивидуальными предпринимателями – не позднее 30 апреля года, следующего за истекшим налоговым периодом [29; 61]. Таким образом, упрощенная система налогообложения является одним из специальных режимов налогообложения, экономическая сущность которого заключается в замене целого ряда налогов единым налогом. В качестве таких налогов выступают НДС, налог на имущество организаций и налога на прибыль организации для юридических лиц и НДС, налога на имущество физических лиц (участвующего в предпринимательской деятельности) и НДФЛ (в отношении доходов от предпринимательской деятельности) для индивидуальных предпринимателей, единым налогом. При этом данный режим налогообложения применяется вместе с другими режимами. Таким образом, в данной главе были рассмотрены теоретические аспекты традиционной системы налогообложения, являющейся основным режимом налогообложения в Российской федерации и включающей в себя федеральные, региональные и местные налоги. Данная система налогообложения является затратной и предполагает ведение полностью бухгалтерского и налогового учета, однако традиционной режим налогообложения позволяет использовать вычеты по НДС и не уплачивать налог на прибыль при возникновении убытков, что делает для определенной категории налогоплательщиков выгодность ее применения. Была рассмотрена содержание упрощенной системы налогообложения, представляющей собой специальный режим налогообложения, применение которого является добровольным при соблюдении определенных НК РФ условий и критериев. Применение упрощенного режима позволяет налогоплательщикам вместо совокупности налогов заменить единым налогом. Данный специальный режим предназначен для упрощения ведения налогового учета и снижение нагрузки на средний и малый бизнес. ГЛАВА 2. ИССЛЕДОВАНИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ, ПРИМЕНЯЕМОЙ В ООО «НЕГОЦИАНТ» 2.1. Анализ динамики налоговых платежей, уплачиваемых предприятием Исследование упрощенной системы более наглядно проводить на примере определенной организации, принимающей данный режим налогообложения. В связи, с чем в качестве анализа берется предприятие Самарской области «НЕГОЦИАНТ», основным видом деятельности которого является сдача внаем собственного недвижимого имущества. Компания «НЕГОЦИАНТ» действует с 29.04.1999 года. С 16 февраля 2003 года она зарегистрирована в Межрайонной ИФНС России №19 по Самарской области. Полное наименование организации — Общество с ограниченной ответственностью «НЕГОЦИАНТ». Данная компания находится и осуществляет свою деятельность в Самарской области в городе Тольятти. К основным видам деятельности ООО «НЕГОЦИАНТ» относятся: операции с недвижимым имуществом; сдача внаем собственного недвижимого имущества; сдача внаем собственного нежилого недвижимого имущества. Основным видом деятельности является: «Сдача внаем собственного недвижимого имущества». Юридическое лицо также зарегистрировано в таких категориях ОКВЭД как: «Розничная торговля прочими пищевыми продуктами, не включенными в другие группировки», «Розничная торговля алкогольными и другими напитками». Тем самым деятельность компанией «НЕГОЦИАНТ» может быть выражена следующем списком: предоставление внаем недвижимое собственное нежилое имущество (выставочные залы, торговые места, земельные участки); предоставление внаем недвижимое собственное имущество; розничная торговля специями, приправами, соусами и прочее; рестораны и кафе; бары; рекламные услуги; недвижимое имущество (услуги агентств); управление недвижимым имуществом; предоставление в аренду легковых автомобилей; предоставление в аренду автотранспорта и оборудования. Организационно-правовой формой рассматриваемой организации является общество с ограниченной ответственностью. Тип собственности ООО «НЕГОЦИАНТ» представлен частной собственностью. Прежде чем приступить к исследованию динамики налоговых платежей ООО «НЕГОЦИАНТ» по упрощенной системе налогообложения, необходимо рассмотреть значения показателей баланса компании (Приложения 1-2), влияющих на финансовое состояние организации и, тем самым, на сумму уплачиваемых платежей в бюджет по единому налогу (табл. 2.1). Таблица 2.1 Динамика данных баланса ООО «НЕГОЦИАНТ» за 2015-2017 гг., тыс. руб.

Согласно данным таблицы 2.1, основные средства «НЕГОЦИАНТ» в течение всего периода равномерно снижались на 17 тыс. руб. Данное снижение было незначительным, на основании чего можно сделать вывод, что оно произошло в результате амортизации основных средств. Размер уставного капитала в период 2015-2017 гг. не изменялся и был равен 10 тыс. руб. Дебиторская задолженность, а также денежные средства и денежные эквиваленты в 2016 году по сравнению с 2015 годом возросли на 363 и 159 тыс. руб. и составили в данном периоде 634 и 178 тыс. руб., соответственно. Рост дебиторской задолженности при возрастании доходов обусловлен изменением кредитной политики компании «НЕГОЦИАНТ», проявившееся в реструктуризации накопленных обязательств путем подписания гарантийных писем о погашении задолженности с дебиторами. Показатель «Нераспределенная прибыль (непокрытый убыток)» также в рассматриваемом периоде возрос и составил 642 тыс. руб., что на 108,44% выше предыдущего периода. Данное повышение свидетельствует о росте собственного капитала компании «НЕГОЦИАНТ». В то же время в 2017 году дебиторская задолженность снизилась на 78,55% и составила 136 тыс. руб. Данное снижение связано со снижением доходов в 2017 году, что произошло вследствие экономической напряженности, а также возникновении крупных расходов, связанных с проведением текущего ремонта отопительной системы здания. В связи с этим в данном периоде наблюдается уменьшение денежных средств и денежных эквивалентов на 126 тыс. руб. или 70,79%, а также непокрытого убытка в размере 155 тыс. руб., что на 124,14% ниже предыдущего периода. При этом кредиторская задолженность с 2015 по 2017 гг. постепенно возросла до 504 тыс. руб., что на 186,36% выше, чем в 2015 году, и на 45, 24% - в 2016 году. Рассмотренные в таблице 2.1 значения основных показателей, влияющих на финансовое состояние организации, наглядно представлены на рисунке 2.1. Р  ис. 2.1. Динамика основных показателей баланса ООО «НЕГОЦИАНТ» за 2015-2017 гг. ис. 2.1. Динамика основных показателей баланса ООО «НЕГОЦИАНТ» за 2015-2017 гг.Согласно рисунку 2.1, видно, что с изменением объема нераспределенной прибыли в 2016 году на 334 тыс. руб. по сравнению с 2015 годом, возросли также такие показатели баланса, как денежные средства и денежные эквиваленты (на 159 тыс. руб.), а также дебиторская задолженность (на 363 тыс. руб.). Вместе с тем возросла и кредиторская задолженность, рост которой составил 157 тыс. руб. Данное увеличение показателей баланса свидетельствует об увеличении совокупного капитала компании «НЕГОЦИАНТ». При этом рост дебиторской задолженности проявился, скорее всего, в связи с изменением для потребителей кредитной политики организации. Однако уже в 2017 году ситуация изменилась: при непокрытом убытке организации равным 155 тыс. руб. произошло снижения дебиторской задолженности на 498 тыс. руб., денежных средств и денежных эквивалентов на 126 тыс. руб., в то время как кредиторская задолженность показала рост на 157 тыс. руб. Данная динамика свидетельствует об ухудшении финансового состоянии ООО «НЕГОЦИАНТ», следствием чего послужила экономическая ситуация в стране, повлиявшая на сокращение количества арендаторов до одного. Так, на основе данных показателей можно оценить платежеспособность компании путем сопоставления стоимости оборотных средств с величиной краткосрочных обязательств. В итоге полученный результат в 2017 году на 781 тыс. руб. ниже, чем в 2016 году, который составил 465 тыс. руб. Далее рассмотрим структуру совокупного капитала, представленную в таблице 2.2. Таблица 2.2 Структура совокупного капитала ООО «НЕГОЦИАНТ» за 2015-2017 гг., %

Согласно данным таблицы 2.2, наибольший удельный вес в структуре совокупного капитала компании «НЕГОЦИАНТ» в 2016 году, также как и в 2015, приходился на собственный капитал, среди которого наибольшая доля принадлежала нераспределенной прибыли: 62,35% в 2015 году и 64,26% в 2016 году. Однако в 2017 году ситуация изменилась, и наибольший вес пришелся на заемный капитал: 75,34%. При этом в 2017 году наблюдалась как наибольшая доля заемного капитала за весь рассматриваемый период в виде кредиторской задолженности, которая составила 75,34%, так и наименьший удельный вес собственного капитала – 24,66%. Данная тенденция в структуре совокупного капитала показывает об ухудшении финансового состояния компании, вследствие увеличения обязательств компании при непокрытом убытке равным 23,17%. Для наглядного рассмотрения структуры совокупного капитала ООО «НЕГОЦИАНТ» обратимся к рисунку 2.2. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||