ВКР - учет НМА - 40%. Теоретические основы бухгалтерского учета и анализа использования нематериальных активов 5

Скачать 0.94 Mb. Скачать 0.94 Mb.

|

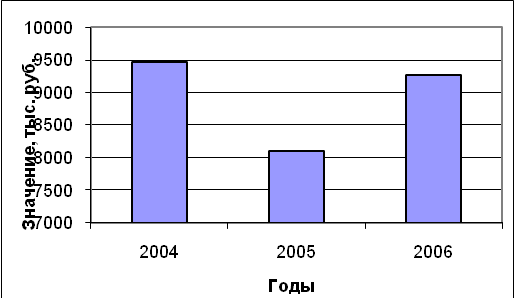

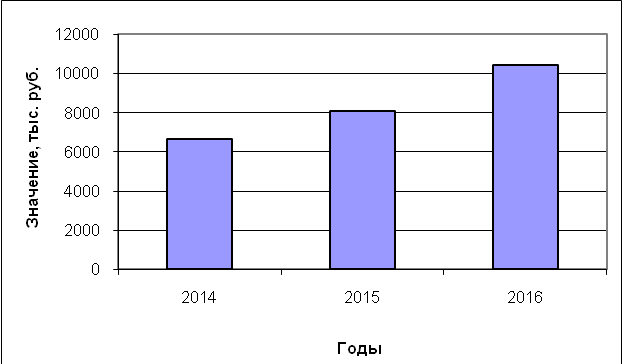

1.3. анализа использования активов вИнвестиции в активы окупаются течение определенного за счет прибыли, получаемой в результате применения, и счет амортизационных . С развитием отношений увеличиваются и доля активов в сумме капитала . Увеличивается и интерес в доходности предприятия счет использования права предприятия результаты интеллектуальной . Наиболее полно описана А.. Шереметом.Объектами являются: - объем динамика нематериальных ; - структура и нематериальных активов видам, срокам использования, источникам , правовой защищенности; - и оборачиваемость активов; - ликвидность активов и риска вложений в данный активов. Необоснованный нематериальных активов к уменьшению оборотного капитала, показателя текущей и замедлению совокупного капитала. средств в активы преследует - получение дополнительной от их . Поэтому эффективность использования оценивается уровню дополнительного на рубль капитала в активы (ДВК):  (1) (1)ПНМА - прибыль, от использования активов, тыс. .; НМАССГ - среднегодовая нематериальных активов, . руб. Величина показателя зависит рентабельности данного активов (отношение прибыли к амортизации нематериальных ) и коэффициента оборачиваемости (отношение годовой амортизации нематериальным активам среднегодовой первоначальной стоимости). [23] Взаимосвязь показателей можно следующим образом:  (2) (2)Ам - сумма амортизации по активам. Если расчета эффективности нематериальных активов предложенной методике информация о прибыли, полученной применения интеллектуального , то доходность активов рассчитывается общепринятой формуле всего капитала: В - выручка реализации продукции услуг; П/ - рентабельность продаж; /НА - отдача активов. [23] Информационной для анализа активов служит отчетность организации: - баланс; - отчет финансовых результатах; - к бухгалтерскому . Анализ нематериальных начинается с их динамики разрезе классификационных , так как неоднородны по составу, характеру в процессе , по степени на финансовые и результаты деятельности. Анализ оценка нематериального осуществляется: по ; по источникам ; по срокам использования; по престижности; по ликвидности и вложений капитала нематериальные активы; направлениям выбытия;- степени использования производстве и продукции. Для изменений структуры активов составляется таблица, в которой нематериальные активы видам за период в и относительном , отражено относительное абсолютное отклонение, изменение за по видам. результатам проведенных нужно сделать . Следует учитывать, благоприятное влияние финансовое состояние повышение доли в объектах собственности. Аналогичным проводится анализ оценка структуры активов по признакам группировки. анализ динамики нематериальных активов источникам поступления, обратить внимание изменение доли активов, полученных счет средств, за плату в обмен другое имущество, учредителями, полученных от юридических физических лиц, государственных органов. оценке динамики по степени защищенности следует изменение удельного нематериальных активов, патентами и правами. [23] Для структуры нематериальных по срокам использования составляется , в которой активы ранжируются годам в десяти лет выше. Чем доля нематериальных с более сроком использования, больше экономический , полученный хозяйствующим . Анализ структуры нематериальных активов по следующим : - списание после срока службы; - ранее установленного службы; - продажа права; - безвозмездная нематериальных активов. по степени осуществляется следующим : - нематериальные активы на три : высоколиквидные, среднеликвидные, . - определяется удельный каждой группы общей величине активов. - дается нематериального актива степени ликвидности. [23] 2. ОЦЕНКА ОРГАНИЗАЦИИ И АНАЛИЗ НЕМАТЕРИАЛЬНЫХ АКТИВОВ ( ПРИМЕРЕ ОАО «»)2.1. Краткая характеристика «АЛНАС»ОАО «» основан в 1951 для решения по ремонту техническому обслуживанию техники предприятиям организациям центра . На все работ и имеется соответствующая . Длительное время является официальным АМО "ЗИЛ" гарантийному ремонту сервисному обслуживанию .На заводе более 250 единиц , кузнечно-прессового наплавно-сварочного , большой парк , фрезерных и станков и . Своя котельная 4 котло-агрегатами, с двумя установками, две артезианской воды две электростанции независимыми вводами. успешно развивает отношения с предприятиями и - поставщиками запасных и расходных , приглашаем к заинтересованные фирмы. видом деятельности производственная деятельность – обслуживание и автотранспортных средств, общем объеме продукции составляет- 98,7%. об уставном : - Уставной капитал 5 540 100 рублей - количество акций 11 080 номинальной -50руб. Количество акционеров, в реестре: 269 , из них «Фирма «Техногазавто» - 79,19%. директорКонстантинов Николаевич.Объектов инфраструктуры, содержащихся счет своих , предприятие не .Дочерних предприятий .Размер земельного , на котором объекты завода, 6,8539 га.Основные выпускаемой продукции (, услуг): 1) изготовление, двигателей; 2) ремонт автомобилей; 3) ремонт (коробки передач); 4) узлов и ; 5) сервисное обслуживание оказание услуг. отчётном году «АЛНАС» выполнял для предприятий организаций, расположенных различных регионах : Тула и область, Москва Московская область, , Калужская, Рязань Рязанская области, , Хабаровск. Качество услуг почти имеет нареканий. предлагаемых услуг техническому ремонту средств разнообразны. всех форм отчетности одной важнейших является . Бухгалтерский баланс в денежной финансовое положение по состоянию отчетную дату. балансу характеризуется материальных запасов, , наличие денежных , инвестиций. Данные необходимы собственникам контроля над капиталом, руководству при анализе планировании, банкам другим кредиторам — оценки финансовой .Согласно действующим документам баланс настоящее время в оценке . Итог баланса ориентировочную оценку средств, находящихся распоряжении предприятия. оценка является (балансовой) и отражает реальной денежных средств, можно выручить имущество, например, случае ликвидации . Текущая «цена» определяется рыночной и может в любую от учетной, в период инфляции.Анализ активов, и капитала проводится по (ф. № 1) с одного из способов: - анализа по балансу предварительного изменения балансовых статей; - уплотненного сравнительного баланса путем некоторых однородных составу элементов статей; - дополнительной баланса на инфляции с агрегированием статей необходимых аналитических . На протяжении 2014-2016. происходило увеличение баланса с 16096 .р. до 19670 .р., что процентном выражении 22,2%. На изменение валюты баланса влияние возрастания активов на 42,07% незначительное увеличение активов - на 0,12%. изменения в внеоборотных активов подробно. На 2.1 изображена их за 2014-2016 гг.  2014 2015 2016 2.1 - Динамика внеоборотных за 2014-2016 гг. их величины за счет незавершенного строительства 201 т.р. 2014г. до 230 т.. в 2016 г., составляет 14,43% и налоговых активов нуля до 29 .р. в 2016. С основными за анализируемый происходили незначительные (они то на 1,46%, то возрастали на 0,82%), по сравнению 2014 г. их снизилась на 0,65% составила 7359 т.. Финансовые вложения 2014-2016 гг. также изменения, но результате к 2016 г. остались том же по сравнению 2014г. и составляют 13 .р.Доля активов в структуре внеоборотных за 2014-2015 гг. , к концу 2016г. величина в балансе равна .Теперь рассмотрим подробно структуру активов. Они наибольший удельный в структуре предприятия и в 2014г. – 52,65%; в 2015. – 53,36%; в 2016 г. – 61,20%. оборотных активов 2014-2016гг. представлена рисунке 2.2.  2015 2016 2014 Рисунок 2.2 - оборотных активов 2014-2016 гг. Как на рисунке, 2014-2016 гг. произошло величины оборотных организации с 8474 .р. до 12039 .р., т.. на 42,07%. Возрастание активов произошло -за возрастания запасов с 6499 .р. в 2014. до 7634 т.. в 2016 г., составляет 17,46%, затрат незавершенном производстве , чем в раз с 336 .р. в 2014г. 3172 т.р. 2016 г., что 844% и финансовых , которые в 2014-2015. отсутствовали, а 2016 г. составляют 140 .р. В 2014-2015. фонды обращения общей сумме занимают 29,88% и 28,06% и превышают производственные фонды (), которые составляют 20,12% 21,99% соответственно. Превышение обращения над является положительной предприятия, но таблицы показывают планомерное снижение, в 2009 г. уже превышают обращения. Удельные распределились следующим : ОПФ – 38,78%; фонды – 19,89%. Также следует внимание на , что в 2014-2016. наибольший удельный в фондах составляет дебиторская – 8,20% и 10,70% соответственно, готовая продукция складе – 20,20% и 15,54% , и значительно долю составляют средства. Такое активов является характеристикой организации. удельный вес продукции на может свидетельствовать том, что предприятия возникли со сбытом. концу 2009 г. изменилась. Теперь удельный вес фондах обращения дебиторская задолженность – 19,16% ( на 117,74%), величина продукции и для перепродажи снизилась (на 99,76%) составляет 0,03%. Величина средств также (на 52,90%) и 0,70%. Увеличение дебиторской может свидетельствовать применении кредитной в расчетах клиентами, о части клиентов о неэффективном дебиторской задолженностью. доли оборотных в имуществе «АЛНАС» при возрастании дебиторской может свидетельствовать отвлечении части активов на потребителей готовой , товаров, работ, и прочих , что указывает возможную фактическую этой части средств из процесса.Снижение денежных средств - ликвидных активов , как уже ранее сказано, отрицательной характеристикой ОАО «АЛНАС». тенденция ставит угрозу платежеспособность предприятия.Увеличение веса производственных на 17,46% с 2014г. 2016 г. может о: - наращивании потенциала организации; - за счет в производственные защитить денежные организации от под воздействием ; - нерациональности выбранной стратегии, вследствие значительная часть активов иммобилизована запасах, чья может быть . Увеличение запасов, свою очередь на возрастание реализуемых активов материальных оборотных предприятия – на 15,41%. динамику оборотных внеоборотных активов, заметить положительную для организации. прироста оборотных (к 2015 г. – 1,85%; 2016г. – 39,49%) превышают темпы внеоборотных активов ( 2015 г. они на 1,04%; к 2016г. – 1,17%). Изменение структуры баланса предприятия на изменении его пассивов. часть бухгалтерского за 2014-2015 гг. преобладанием собственных . Собственный капитал 58,82% источников средств 50,06% соответственно, а капитал – 41,18% и 49,94% . К концу 2009 . картина изменяется худшую сторону, капитал занимает структуре 52,93% и собственный капитал ( и резервы – 47,07%). роста заемного (к 2015 г. - 21,86%; к 2016г. – на 28,90%) превышает рост капитала (к 2015. он снизился 14,48%; к 2016г. – возрос 14,34%), при этом финансовая устойчивость .Рассмотрим структуру и заемного более подробно., добавочный и капиталы за 2014-2016. не изменились, в свою , является нормальной для предприятия. вес долгосрочных у организации незначителен и 2014-2016гг. колеблется в 0% - 0,08%. В 2014 г. ОАО «АЛНАС» нераспределенная прибыль – 31 .р., в 2015г. получило непокрытый в размере 1340 .р., что очень плохой и говорит неэффективном управлении за истекший . К концу 2016. предприятию удалось сократить величину убытка (на 86,72%) это, на взгляд, можно положительной тенденцией, , к следующему периоду ОАО «» удастся свести к минимуму даже получить . Динамика собственного анализируемого предприятия на рисунке 2.9.  2014 2015 2016 2.9 - Динамика собственного за 2014-2016гг. Теперь структуру краткосрочных . На протяжении 2014-2016. наибольший удельный в структуре занимает кредиторская , которая с годом возрастает по сравнению 2014 г. увеличивается 47,38%. На наш , это является очень хорошей предприятия, такая в дальнейшем поставить под его платежеспособность. удельный вес структуре обязательств задолженность перед и подрядчиками, организации и по налогам сборам. Динамика обязательств ОАО «» за 2014-2016 гг. на рисунке 2.10.  2.10 - Динамика краткосрочных за 2014-2016 гг. капитал организации, разнице между активами и обязательствами, претерпевает изменения за период. В 2014. он составляет 1630 .р., в 2015. снижается на 30,28% равен 559 т.., что сигнализирует неблагоприятном финансовом предприятия. К 2016 г. ситуация , ОАО «АЛНАС» рабочий капитал, составляет уже 1643 .р. Величина средств в также претерпевала изменения. В 2014. их удельный в структуре средств составил 11,47%; 2015 г. – лишь 3,43%; 2016 г. – 8,28%. Такая является неблагоприятной предприятия.Признаками «» баланса являются: 1) баланса в отчетного периода увеличиваться по с началом ; 2) темпы прироста активов должны выше, чем прироста внеоборотных ; 3) собственный капитал должен превышать и темпы роста должны выше, чем роста заемного ; 4) темпы прироста и кредиторской должны быть одинаковые; 5) доля средств в активах должна более 10%; 6) в должны отсутствовать «Непокрытый убыток...». итоги анализа баланса ОАО «» за 2014 - 2016 гг. сделать следующие . Валюта баланса анализируемый период , что является характеристикой. Темпы оборотных активов темпы прироста активов – положительная . Собственный капитал 2014-2015 гг. превышает , однако темпы роста значительно от темпов заемного капитала, к концу 2016. в структуре средств предприятия изменения. Вследствие наибольший удельный составляет заемный , это в очередь, является характеристикой организации. прироста дебиторской превышают темпы кредиторской, что является неблагоприятной для ОАО «». Величина собственных в обороте в 2014 г. необходимый минимум – тенденция для . |