Жукова А.В. Теоретические основы управления кредитными рисками в коммерческих банках 6

Скачать 2.61 Mb. Скачать 2.61 Mb.

|

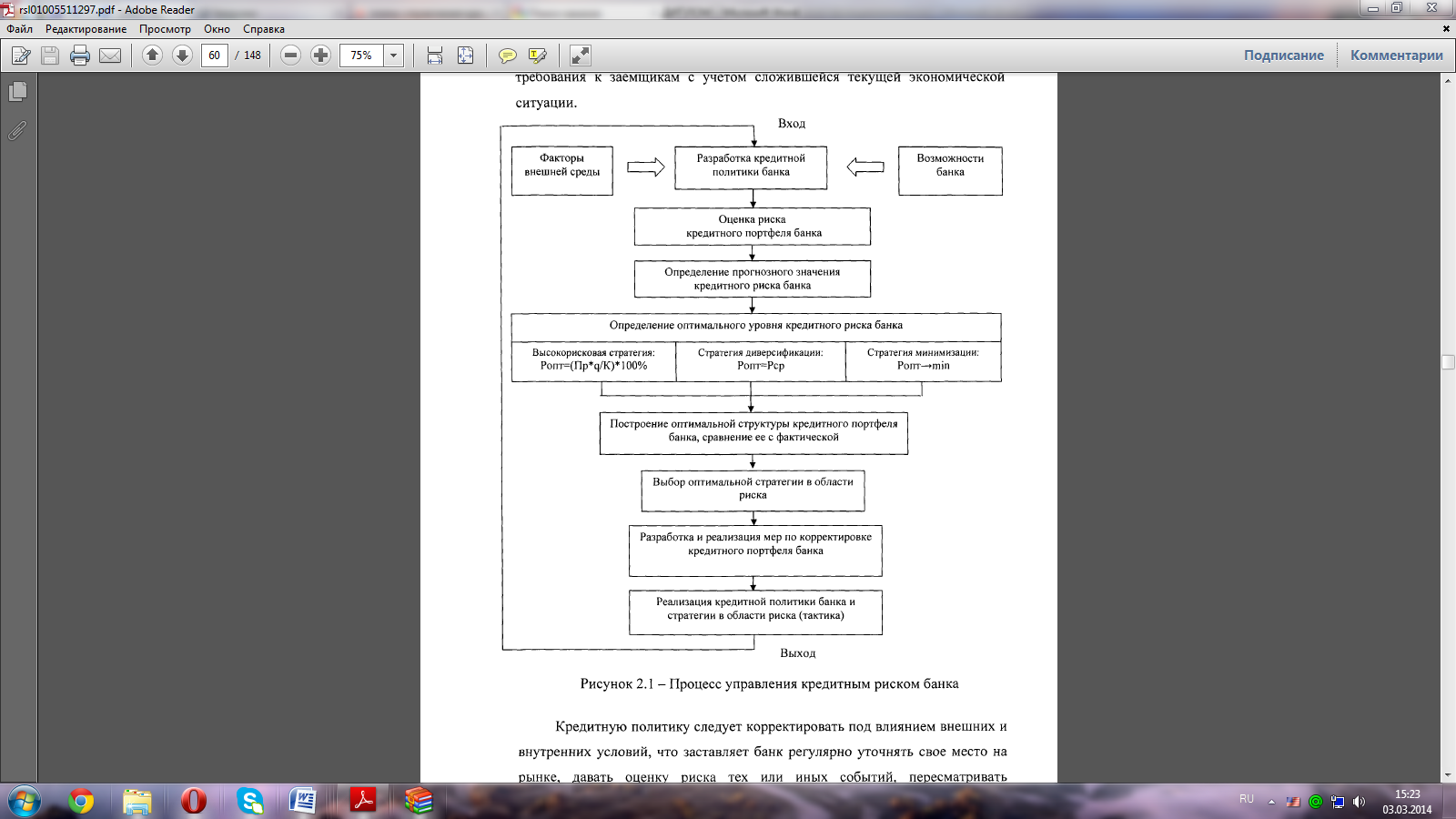

1.2. Процесс управления кредитными рисками и методические подходы к оценке кредитных рисковСистема управления кредитным риском является подсистемой в объединенной системе управления рисками20. Целью управления кредитным риском, по нашему мнению, является приведение его к оптимальному, приемлемому для банка уровню. Поэтому в данной работе основой управления кредитным риском считается система управления, направленная на оптимизацию кредитного портфеля банка. Система управления кредитным риском включает в себя три крупные подсистемы: - управляющую (субъект управления); - управляемую (объект управления) - инструментов управления риском21. Субъектом управления риском является персонал банка, в компетенцию которого входит исполнение соответствующих процедур и мероприятий по управлению риском, а также топ-менеджеры, принимающие решения в области риск-менеджмента и осуществляющие целенаправленное воздействие на объект управления. Объектом управления является кредитный риск. К числу инструментов управления риском относятся набор приемов и методов, составляющих технологию процесса управления риском, а также техническое и программное обеспечение банка22. Управление банковским кредитным риском предполагает проведение мероприятий, направленных на разработку и реализацию кредитной политики банка, выявление и оценку факторов кредитного риска, его предупреждение, измерение и минимизацию, а также смягчение последствий. Управление риском, в том числе и кредитным, включает в себя стратегию и тактику риск-менеджмента. Стратегия управления - выработка направления и способа использования средств для достижения поставленной цели, при этом вырабатывается определенный набор правил и ограничений для принятия решения23. Стратегия кредитного риск-менеджмента реализуется с помощью кредитной политики, определяющую стратегические цели руководящих органов банка, которыми руководствуется кредитный комитет при принятии решений о размещении средств и проведении контроля за кредитными операциями. Кредитная политика банка разрабатывается с учетом маркетинговой стратегии банка, его политики в области риск-менеджмента и делегирования функций управления. Она определяет задачи и приоритеты кредитной деятельности банка, средства и методы их реализации, а также принципы и порядок организации кредитного процесса. В международной и отечественной практике считается и подтверждается, что кредитный риск коммерческого банка возрастает в случаях, если банк не имеет собственной кредитной политики и политики по управлению рисками; имеет ее, но не довел ее положения до сведения конкретных исполнителей; либо осуществляет противоречивую и неконкретную кредитную политику24. Теоретически можно выделить три вида рисковых кредитных стратегий: - высокорисковая стратегия, предполагающая общую ориентацию на значительный вес высокорискованных и одновременно высокоприбыльных кредитных операций; - стратегия диверсификации риска, характеризующаяся рациональным сочетанием операций с различной степенью риска; - стратегия минимизации рисков, предполагающая общую ориентацию на ограничение масштабов высокорисковых операций25. Таким образом, выбирая ту или иную рисковую стратегию, банк воздействует на степень риска, то есть по сути управляет им. Тактика управления кредитным риском включает методы и приемы повышения качества вложений ресурсов компании (банка) в конкретных условиях. Она должна отражаться в материалах, разрабатываемых совместно с управлением рисками и доходными подразделениями банка, а именно в конкретных стандартах и инструкциях, которые детально регламентируют деятельность работников подразделений и служат руководством к действию. Сюда, и частности, можно включить следующие документы: положение о кредитном отделе, документы по определению кредитных лимитов, оценке кредитных заявок, определению цены кредита, описание процедур контроля за выдачей и погашением кредита и за кредитным риском в целом и т.д26. Процесс управления банковскими рисками следует рассматривать как целенаправленное воздействие на риски банка с целью минимизации потерь. Особенностью процесса управления кредитным риском является достижение поставленных задач посредством разработки научно-обоснованной организационной процедуры, регулярно осуществляемой и носящей объективный характер27. Оценка и управление рисками должны быть постоянными процессами, поэтому управление кредитным риском целесообразно осуществлять на основе процессного подхода. Российские банки часто не располагают надежно разработанным процессом управления кредитным риском. Среди наиболее часто встречающихся недостатков можно отметить следующие28: - отсутствие письменно зафиксированного в виде документа изложения политики банка в отношении кредитования; - излишняя централизация или децентрализация кредитного руководства; - отсутствие ограничений в отношении концентрации портфеля; - плохой анализ кредитуемой отрасли; - поверхностный финансовый анализ заемщиков; - завышенная стоимость залога; - недостаточно частые контакты с клиентом; - недостаточные проверки и отсутствие сбалансированности в процессе кредитования; - отсутствие контроля над займами; - неспособность к увеличению стоимости залога по мере ухудшения качества кредитов; - неполная кредитная документация; - отсутствие классификации активов и стандартов при формировании резервов на покрытие убытков по кредитам; - неумение эффективно контролировать и аудировать кредитный процесс29. Эти недостатки выливаются в слабость кредитного портфеля, включая чрезмерную концентрацию кредитов, предоставляемых в одной отрасли или секторе хозяйства, большие портфели неработающих кредитов, убытки по кредитам, неплатежеспособность и отсутствие ликвидности. Некоторые банки пытаются внедрить комплексное управления рисками, однако, комплексное управление риском еще не стало широко распространенным в отечественной практике явлением и остается делом будущего. Представим систему управления риском в виде процесса, то есть организованной последовательности действий, направленных на достижение этой цели (рисунок 2). В процессе управления кредитным риском считаем необходимым связать кредитный риск по банку в целом с кредитным риском по конкретным заемщикам.  Рис. 2. Процесс управления кредитным риском банка Процесс управления кредитным риском целесообразно начинать с разработки кредитной политики банка. Основой всего управления кредитами, в том числе и кредитным риском, является кредитная политика. Она определяет стандарты и параметры, которыми должны руководствоваться банковские работники при принятии новых ссуд и управлении ими. Кредитная политика – внутренний документ банка, определяющий основные подходы к кредитованию и требования к заемщикам с учетом сложившейся текущей экономической ситуации30. Кредитную политику следует корректировать под влиянием внешних и внутренних условий, что заставляет банк регулярно уточнять свое место на рынке, давать оценку риска тех или иных событий, пересматривать отношения с клиентами, а также оценивать качество собственных активов и пассивов, следовательно, корректировать свою политику в области управления кредитами и соответственно рисками. На основе кредитной политики банком разрабатываются конкретные стандарты и инструкции по управлению кредитным риском, определяются задачи и вырабатываются методы и средства их выполнения. Когда кредитная политика сформулирована профессионально, четко проводится сверху и хорошо понимается на всех уровнях банка, она позволяет руководству банка выработать стратегию и тактику управления кредитным риском31. Оценка риска кредитного портфеля банка. Риск кредитного портфеля банка - важнейший показатель, определяющий качество ссуд в кредитном портфеле, уровень управления кредитным риском банка, а также стабильность деятельности кредитной организации и ее устойчивость по отношению к возможным изменениям внешний и внутренней среды. Оценка кредитного риска по банку в целом должна проводиться на регулярной основе (желательно ежемесячно). На основе данного показателя осуществляется дальнейшее воздействие на кредитный портфель. Риск кредитного портфеля банка определяется на основе кредитного риска каждой категории заемщиков, а также распределения кредитов по этим категориям. При этом кредитный риск определяется по формуле:  , где (1) , где (1)Р - кредитный риск банка, %, Пi- процент кредитного риска по каждому виду ссуд, %, Ki- величина ссуд соответствующей категории качества, руб. i - порядковый номер категории качества заемщиков, n - количество категорий качества заемщиков, К - величина кредитного портфеля банка, руб. В настоящее время в основе группировки кредитного портфеля по степени риска лежат основные требования, установленные Положением ЦБ РФ №254-П, в соответствии с которыми кредитный портфель может содержать ссуды 5-ти категорий качества (групп риска): стандартные, нестандартные, сомнительные, проблемные, безнадежные. Отсюда формула определения кредитного риска приобретает следующий вид: К1 - сумма стандартных ссуд в кредитном портфеле, руб., К2 - сумма нестандартных ссуд в кредитном портфеле, руб., К3 - сумма сомнительных ссуд в кредитном портфеле, руб., К4 - сумма проблемных ссуд в кредитном портфеле, руб., К5- сумма безнадежных ссуд в кредитном портфеле, руб. Процент кредитного риска по каждому виду ссуд определяется в соответствии с процентом резервирования ссудной задолженности: П1 =0%,П2= 1 %,П3 =21 %,П4=51 %,П5=100% Величина совокупного кредитного риска банка является основным показателем качества кредитного портфеля. Проведение оценки кредитного портфеля банка на регулярной основе необходимо, прежде всего, органам управления банка. На основе результатов оценки кредитного риска принимается решение о необходимости снижения данного показателя и корректировки кредитного портфеля. Решения о целесообразности кредитования отдельных клиентов во многом должны основываться на оценке величины кредитного риска банка. Определение прогнозного значения кредитного риска банка. Современные банки при осуществлении кредитной деятельности должны не только оценивать уровень риска кредитного портфеля, но и определять его прогнозное значение. В условиях нестабильности финансовых рынков и финансового кризиса важно уметь прогнозировать тенденции изменения этого важного для банка показателя. Однако в настоящее время серьезной проблемой является отсутствие общего подхода к прогнозированию уровня кредитного риска32. Определение оптимального уровня кредитного риска банка. Величину оптимального кредитного риска каждый банк устанавливает самостоятельно, руководствуясь избранной стратегией управления. В случае выбора высокорисковой стратегии оптимальным риском для банка может быть максимально допустимый риск для кредитной организации (или большая доля от него), то есть тот, который не угрожает деятельности банка. При данном уровне риска объем предполагаемых потерь не должен превышать размеры расчетной прибыли, поэтому оптимальный риск можно рассчитать по следующей формуле: Рдоп=(Пр*q/К)* 100%, где (3) Рдоп - максимально допустимый риск, %, Пр - чистая прибыль банка, т. руб., q - доля прибыли, которой банк готов рискнуть (q>0,5), К - объем кредитного портфеля, т. руб. Если банк хочет рискнуть всей прибылью и принять на себя максимально допустимый риск, то q=l. При выборе стратегии диверсификации оптимальный риск выбирается на основе текущего финансового положения банка, экономической ситуации в стране, внешнеэкономической обстановки, позиции собственников в отношении риска и других факторов. Стратегия минимизации риска предполагает ориентацию на ограничение масштабов высокорисковых операций. Риск при этом должен стремиться к минимальной величине33. Построение оптимальной структуры кредитного портфеля банка, сравнение ее с фактической. После ее построения оптимальная структура сравнивается с фактической, что позволяет определить основные недостатки в кредитном портфеле банка, а также выработать мероприятия, направленные на устранение этих недостатков. На основе анализа выбора каждой из приведенных стратегий с учетом различных дополнительных условий выбирается оптимальная стратегия банка в области риска. Стратегия в области управления кредитным риском необходима для того, чтобы своевременно и последовательно использовать все возможности развития банка и одновременно удерживать риски на приемлемом и управляемом уровне. В своей стратегии в области управления кредитным риском банк определяет те цели, которые планирует достичь в результате реализации кредитной политики. Стратегия управления во многом зависит от условий внешней среды, в которой работает кредитная организация. Разработка и применение мер по корректировке кредитного портфеля банка. В соответствии с выбранной стратегией и выявленными недостатками в структуре кредитного портфеля разрабатываются меры по его корректировке. Например, при выборе стратегии минимизации риска снизить кредитный риск позволяет тщательный отбор заемщиков, анализ условий выдачи кредита, постоянный мониторинг за финансовым состоянием заемщика, его способностью (и готовностью) погасить кредит. После выявления основных недостатков в кредитном портфеле необходимо применять методы снижения риска по конкретным ссудам. Следующий этап процесса управления кредитным риском предполагает реализацию кредитной политики и стратегии банка в области риска. Таким образом, предложенный подход направлен на совершенствование управления кредитным риском. Для моделирования и прогнозирования уровня банковских рисков существуют различные методики. Остановимся на них более подробно. Наиболее распространенными математическими методами оценки рыночных рисков считаются: система лимитов stop-loss, stop out, take profit и take out, стресс-тестирование, дюрация, Сapital Asset Pricing Model (САРМ), определение чувствительности активов, Gap-анализ, Value–a–Risk. Среди методов управления рыночными рисками треть банков применяет Value–a–Risk (VaR) – модели. Методика прогнозирования уровня риска кредитного портфеля базируется на оценке ожидаемых и неожиданных потерь. Ожидаемые потери определяются по вероятностям дефолтов компаний - заемщиков, а также по величинам обеспечения по кредитам34. Величина кредитного риска определяется суммой, которая может быть потеряна при неуплате или просрочке выплаты задолженности. Оценка кредитного риска корпоративных заемщиков может происходить двумя способами: качественным и количественным. Качественный способ оценки риска базируется на словесном описании его уровня с помощью выявления негативной информации, на основании которой характеризуется кредитный рейтинг заемщика или консолидированный уровень риска. Основываясь на показателях по каждому ссудополучателю, возможно выяснить средневзвешенный показатель риска по кредитному портфелю в целом. Количественная оценка предполагает присвоение количественного параметра качественному с целью определения предела потерь по операции и включения процесса управления рисками в бизнес-планирование. Если качественная оценка дает довольно широкие границы показателя, то в количественной оценке границы конкретны. Количественный показатель определяется путем увеличения уровня кредитного риска (в процентах) на размер кредита. Одним из главных методов управления кредитным риском выступает резервирование. В России этот метод применяют для уменьшения в первую очередь риска ликвидности банка при помощи регулирования кредитного риска. Кредитная организация выполняет формирование резерва по кредитным рискам на основе регулятивных документов ЦБ РФ. Выводы по первой главе. Выявлено, что проблема кредитного риска становится чрезвычайно важной на современном этапе развития российского общества в условиях реализации концепции долгосрочного социально-экономического развития страны, повышения роли человеческого фактора, когда актуализируются проблемы дальнейшего развития и совершенствования банковской системы. На основе анализа сущности кредитного риска выявлена двойственность его природы, выражающаяся в разделении риска на кредитный риск отдельной операции (индивидуальный кредитный риск) и риск, связанный с управлением портфелем активных операций (совокупный риск портфеля). Определены методы выявления индивидуального кредитного риска (как вероятности возникновения убытков банка в результате невыполнения заемщиком конкретного кредитного соглашения) и совокупного кредитного риска банка (как средневзвешенной величины кредитных рисков относительно всех соглашений кредитного портфеля). Предложен двухуровневый подход к классификации видов кредитного риска банка, основанный на учете следующих классификационных признаков: для индивидуального кредитного риска - вид операций, тип заемщика, характер проявления риска, характер действий заемщика, степень риска; для совокупного кредитного риска – тип проявления, управляемость риском, степень риска. Сгруппированы факторы совокупного кредитного риска банка с точки зрения выделения внешнеэкономических, макроэкономических и микроэкономических факторов. Обоснована необходимость отдельного рассмотрения внешнеэкономических факторов. Установлено, что управление банковским риском целесообразно осуществлять на основе процессного подхода, поскольку оценка и управление рисками должны быть постоянными процессами. Особенность процесса управления кредитным риском определена как достижение поставленных задач посредством разработки научно-обоснованной организационной процедуры, регулярно осуществляемой и носящей объективный характер. |