причины и особенности финансового кризиса 2007-2008 30 СибАгс. Теоретический аспект финансовых кризисов

Скачать 259 Kb. Скачать 259 Kb.

|

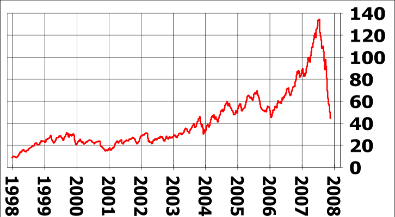

Глава 2 Финансовый кризис 2007-2008гг.2.1 Истоки, причины и особенности кризисаМировой финансовый кризис 2008 года ─ экономический кризис, проявившийся в 2008 году в форме ухудшения основных экономических показателей (ВВП, объем производства, инвестиции, инфляция, валютный курс и т.д.) в большинстве стран. Предшественником финансового кризиса 2008 года был ипотечный кризис в США, первые признаки которого появились в 2006 году в форме снижения числа продаж домов и в начале 2007 года переросли в кризис высокорисковых ипотечных кредитов. Довольно быстро проблемы с кредитованием ощутили и надёжные заёмщики. Постепенно кризис из ипотечного стал трансформироваться в финансовый и затрагивать не только США. К началу 2008 года кризис приобрёл мировой характер и постепенно начал проявляться в повсеместном снижении объёмов производства, снижении спроса и цен на сырьё, росте безработицы. Для того чтобы понять причины мирового кризиса 2008 года необходимо разобраться в его особенностях. Кризис 2008 года, как и кризисы минувших лет, возник в финансовой сфере, а если конкретней, то корни его лежат исключительно на фондовом рынке, и именно по этой причине реальная экономика оказалась практически не затронутой. Этот кризис не является уникальным и имеет много сходств с кризисами прошлых времен, но при всем при этом обладает определенной спецификой. [7, с. 46] Рассмотрим геополитические особенности мирового кризиса 2008 года. Для этого сравним его с кризисом 1997 – 1999 годов. Известно, что кризис 1997 – 1999 годов начал зарождаться в корпоративном секторе Юго-Восточной Азии, а оттуда распространился в Россию, Мексику и другие страны. Кризис того времени затронул многие страны, но далеко не все и в связи с этим был признан международным, но не мировым, так как не имел такого охвата как кризис 2008 г. В добавок ко всему кризис 1997 г. разделил мир на две части: на страны, в которых сложившаяся на тот момент ситуация способствовала подъему и послужила дополнительным импульсом к развитию, и страны, испытавшие серьезный экономический спад. В 1997 – 1999 годах сложилась ситуация, согласно которой организовался поток капитала из неблагополучных стран в более благополучные. Этот момент и является главным отличием сегодняшнего мирового кризиса от всех остальных, а конкретнее ─ его источник находится в развитых странах, например США и бежать мировому капиталу некуда, как это было в 1997 году. Сегодняшний кризис охватил практически все страны мира и вряд ли какой-то из них удастся выйти сухой из воды, а за счет описанной выше специфики последствия его менее предсказуемы, чем последствия минувших кризисов. Кризис, который произошел сегодня далеко не единственный в истории человечества и уже давно известно, что современная экономика развивается благодаря надуванию и взрыву финансовых пузырей, причем последнее иногда может иметь довольно неприятные последствия. Именно этим неприятным последствием является кризис 2008 года[9 ,С. 46]. Каждый взрыв финансового пузыря имеет свои положительные и отрицательные стороны. Благодаря факту надувания пузыря становится возможным концентрация большого капитала в определенной сфере, согласно которому происходит наиболее интенсивное развитие этой отрасли, невозможное в обычных условиях. Проблема в том, что какие последствия положительные или отрицательные повлечет за собой взрыв пузыря, зависит от отрасли экономики, в которой этот взрыв произошел. Поэтому вторым обстоятельством, отличающим кризис 2008 года от его предшественников, является то, что финансовый пузырь надулся в одной из наиболее старых и консервативных отраслей ─ в сфере жилищного строительства, которая является фундаментальной стороной жизни и не несет в себе ничего нового. Жилищный рынок в большинстве стран мира и без того уже был достаточно сформирован и хорошо функционировал, поэтому раздутие этого рынка до еще больших размеров весьма непродуктивно. Из-за этого вложения в ипотечный рынок представляют собой не шаг вперед, а, напротив, шаг назад, поэтому вложение денежных средств в недвижимость, которая в своем роде является скорее грузом, чем удачным активом не соответствует современности. Исходя из этого, раздутый жилищный пузырь 2008 года и его схлопывание можно считать явлением деструктивным (отрицательным). Также особенностью современного экономического кризиса была его предсказуемость. Он не был неожиданным. Однако экономические системы и правительства различных стран оказались не готовыми к нему. Предпринятых мер и средств оказалось недостаточно для противодействия кризису. В который раз уже в экономической теории правительства пытаются лечить симптомы, а не болезнь. Болезнь ─ отрыв финансового сектора от производства; необеспеченность денег реальными активами, имеющими подлинную стоимость; отсутствие стандарта в валютно-кредитных отношениях. Отрыв «финансовой» стоимости от реальной стоимости производства и фондовой базы экономики, развертывание инфляции цен на энергетические и другие ресурсы, борьба ряда государств за военно–стратегическую монополию определяют неэффективность современной архитектуры мировой финансовой системы, в высокой степени спекулятивный характер фондового рынка и построение его по принципу большой финансовой «пирамиды». Эти особенности и определяют развертывающийся мировой финансовый кризис. Таким образом, из всего выше сказанного можно выделить следующие главные факторы возникновения современного кризиса: 1. Общая цикличность экономического развития. 2. Перегрев кредитного рынка и явившегося его следствием ипотечного кризиса. Непосредственным предшественником общего финансового и банковского кризиса в США был кризис высокорисковых ипотечных кредитов (subprime) в 2007 году, то есть ипотечного кредитования лиц с низкими доходами и плохой кредитной историей. Вследствие 20%-го падения цен на недвижимость американские владельцы жилья обеднели почти на $5 триллионов. 3. Высокие цены на сырьевые товары (в том числе, нефть. см. рис. 2.1). В 2000-х годах наблюдался бум потребления, сопровождавшийся неуклонным ростом цен на сырьё. А в 2008 году цены многих товаров, особенно нефти и продуктов питания (агфляция), достигли такого уровня, что стали наносить ощутимый экономический ущерб. В январе 2008 года цены на нефть превысили $100 за баррель. 11 июля 2008 года цена нефти марки WTI достигла рекордных за всю историю $147,27 за баррель; после чего началось снижение — до $61 24 октября того же года и до $51 в ноябре.  Рис. 2.1. США. Цены на нефть (в долларах за баррель) Практически все товары — от нефти и драгметаллов до продовольствия за последний год подорожали до рекордных уровней, что привело к росту инфляции и замедлению роста мировой экономики. В III квартале 2008 года произошел обвал, но аналитики считают это закономерной коррекцией в рамках долгосрочного повышательного тренда. Сократился спрос на автомобили: в августе 2008 года продажи автомобилей в Европе сократились на 16%, что стало следствием самого значительного ежемесячного снижения спроса на авто с 1999 года. В США в сентябре 2008 года продажи автомобилей снизились на 26% по сравнению с аналогичным месяцем прошлого года, поскольку ширящийся кредитный кризис сказался на покупательной способности американцев, породив сомнения в скорой стабилизации крупнейшего в мире авторынка. Столь бедственного положения дел с продажами автомобилей никто не ожидал. 4. Перегрев фондового рынка. Перепроизводство и потребительский бум, сменившийся ростом цен и резким падением спроса. Рост числа виртуальных финансовых инструментов, не имеющих под собой реальной основы (деривативы). Зависимость мировой экономики от одной резервной валюты – доллара. Низкие ставки по кредитам. В совокупности эти причины дополняют картину и являются взаимосвязанными причинами мирового финансового кризиса 2008 года. |