Макроэкономика - Бункина М.К., Семенов А.М., Семенов В.А.. Учебник 3е издание, переработанное и дополненное ббк 65. 012. 2 Бункина М. К., Семенов А. М., Семенов В. А

Скачать 8.34 Mb. Скачать 8.34 Mb.

|

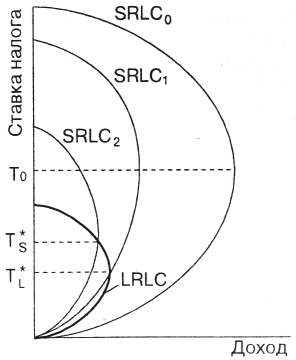

Приложение 3. Дж. М. Бьюкенен, Д. Р. Ли «Политика, время и кривая Лаффера»J. M.Buchanan and D.R.Lee Politics, Time and Laffer curve* * Journal of Political Economy. 1982. № 90(4). P. 816–819. (Перевод А.М. Семенова). Как можно рационально объяснить существование обратной зависимости между налоговой ставкой (tax rate) и суммой собираемых налогов – доходом от налогов (tax reyehues)? Кажется логичным предложить, что, когда достигнут максимум дохода от собираемых налогов, нет оснований повышать далее налоговую ставку. В данной заметке мы объясняем, каким образом такое состояние может быть достигнуто, и показываем, почему, когда экономика находится в этом состоянии, политикам бывает очень трудно оценить реальное положение вещей. 1. Введение Почему рационально мотивированный процесс принятия политических решений приводит к обратной зависимости между налоговой ставкой и реально получаемым доходом от налогообложения? Независимо от того, какие цели преследуют руководство страны (лица, принимающие политические решения, – ЛППР, или короче – «политики») и ее граждане, выбирающие это руководство, поначалу кажется, что нельзя достаточно четко сформулировать тот, мотив, который вынуждает правительство повышать налоговую ставку, когда уже достигнут максимум собираемости налогов. Далее мы попытаемся объяснить, каким образом такая ситуация может действительно возникнуть и почему ЛППР в подобной ситуации оказываются каждый раз перед лицом весьма трудной дилеммы. Для простоты не будем принимать во внимание множественность налоговых ставок и будем считать, что существует одна, строго определенная налоговая база и единая налоговая ставка, применяемая к этой базе. Примем в качестве постулата, что правительство всегда стремится получить дополнительный доход от налоговых поступлений, заметив попутно, что, хотя это предположение весьма упрощает последующие рассуждения, оно, однако, не является абсолютно необходимым для построения предлагаемой схемы*. Введение этого ограничения означает, что политики, чиновники, равно как и все другие избиратели, в этом случае не могут рассчитывать на прирост личного располагаемого дохода за счет возрастания его совокупной величины. В то же время оно гарантирует использование всех «избыточных» налоговых поступлений исключительно в целях финансирования дополнительного производства общественных товаров и услуг, а также увеличения трансфертов. И если все же правительство (ЛППР) оказывается не заинтересованным в максимизации приведенной стоимости (present value) совокупных налоговых поступлений путем выбора некоторой «обоснованной» («reasonable») дисконтной ставки (rate of discount), то объясняется это исключительно тем фактом, что государственная власть является сравнительно «долгоживущим» институтом, тогда как осуществляющие эту власть в отдельные временные промежутки (периоды) отдельные политики и правительства (ЛППР) в целом представляют собой всего лишь «короткоживущие» образования. Поэтому каждое из этих образований обладает весьма слабыми политическими рычагами воздействия на величину налоговых поступлений и потому стремится использовать более высокую, чем диктует рынок, ставку дисконтирования в отношении будущих налоговых поступлений. Следствием такой разности «времен жизни» и является, в частности, то, что временной горизонт, которым оперируют политики, гораздо короче того периода времени, который необходим частному сектору, чтобы он в полной мере перестроился, адаптировался, отреагировал на предлагаемое данным правительством изменение налоговой ставки. * Предположение о максимизации дохода может быть ослаблено, как это показано в работе Бьюкенена и Ли (1981). 2. Графическое представление Весьма упрощенно рассматриваемую ситуацию можно представить диаграммой, изображенной на рис.61. По горизонтали отложен доход государства, т.е. сумма налоговых поступлений в казну (tax revenue), по вертикали – налоговая ставка (tax rate). Жирная кривая LRLC изображает долгосрочную зависимость между ставкой и доходом (long-run limit curve) причем под «долгосрочным периодом» понимается такой промежуток времени, которого должно вполне хватить для приспособления налогоплательщиков к любой (измененной) ставке налога, соответствующей данной налоговой базе. Однако правительство в своей политике руководствуется собственным, более коротким временным периодом, а отнюдь не этим дальним временным горизонтом и соответствующей ему кривой Лаф-фера LRLC. Поэтому, назначая процентную ставку на основе собственного видения перспективы, оно вынуждает налогоплательщиков вырабатывать свой особый поведенческий подход (behavioral adjustment) к этой новой налоговой ставке. Опять-таки ради простоты предположим, что полное время приспособления частного сектора к любому изменению налоговой ставки, предлагаемому данным правительством, можно разбить на два периода, первый из которых как раз соответствует «политическому» горизонту этого правительства.  Рис. 61 Начнем со ставки равной нулю. Соответствующую «политическому» горизонту данного правительства краткосрочную кривую Лаффера обозначим SRLC0. Это кривая, согласно сделанному допущению, соответствует первому периоду индивидуального приспособления к растущей налоговой ставке. Заметим, что только эта начинающаяся в нуле краткосрочная кривая Лаффера целиком лежит вне долгосрочной кривой LRLC, демонстрируя тем самым, что повышение налоговой ставки всегда приводит к возрастанию дохода лишь в краткосрочном, но отнюдь не в долгосрочном периоде. Поэтому если начинать не с нулевой, а с некоторой положительной начальной ставки, то всякое ее снижение будет приводить к более значительному снижению дохода (собираемости налогов) именно в краткосрочном периоде и к меньшему снижению дохода в долгосрочном периоде. Отсюда всякая краткосрочная кривая Лаффера, соответствующая увеличенной налоговой ставке, должна лежать вне долгосрочной кривой LRLC, за точкой, характеризующей полную адаптацию налогоплательщиков к новой повышенной ставке. Если бы правительство было абсолютно свободно в своем выборе налоговой ставки, оно могло бы реально опираться на кривую SRLC0, и, установив ставку на уровне Т0, имело бы возможность полностью исключить налоговую базу из второго периода адаптации. Ясно, что, такой свободой выбора ни одно правительство не обладает. Допустим, однако, что, не выходя из рамок политических ограничений, оно все же может поднять ставку налогов в первом периоде до величины Т*L, которая максимизирует доход на долгосрочной кривой Лаффера. Чтобы произошла полная адаптация к этой ставке, правительство может руководствоваться кривой SRLC1, и следовательно, доход в краткосрочном периоде при этом может быть увеличен за счет дальнейшего повышения ставки. Легко понять, что в таком случае ставка T*L не может быть политически равновесной, поскольку правительство, которое ориентируется только на первый период адаптации, будет стремиться ее поднять. Политически равновесной ставкой на рис. 61 является ставка Т*S, которая соответствует, с одной стороны, максимальному доходу на краткосрочной кривой Лаффера и одновременно именно в ней пересекает долгосрочную кривую Лаффера. Подчеркнем, что только в этой точке правительство способно максимизировать налоговые сборы, сохраняя политическую стабильность. Состояние это является устойчивым потому, что у правительства отсутствуют политические позывы к увеличению налоговой ставки, а налогоплательщиков она устраивает потому, что они уже к ней адаптировались. Поскольку точка налоговой стабильности лежит на падающем участке долгосрочной кривой Лаффера и одновременно соответствует максимальному доходу на краткосрочной кривой, то становится политически невыгодно ни повышать, ни понижать ставку, так как снижение ее уменьшит сбор налогов в краткосрочном периоде, а повышение дохода возможно только в долгосрочном периоде, что теряет политический смысл для правящей элиты. Это построение позволяет понять, в чем кроется ошибка как тех, кто категорически настаивает на снижении налоговой ставки как средства повышения доходов (собираемости налогов), так и тех, кто, наоборот, видит возможность их повышения только в увеличении ставки налогообложения. Очевидно, первые полагают, что находятся на нисходящем участке долгосрочной кривой Лаффера и являются сторонниками стимулирования экономики со стороны предложения. Вторые же имеют в виду краткосрочную кривую Лаффера и ее нижнюю, восходящую ветвь. Это – сторонники фискальных методов. 3. Ожидания и налоговый кодекс В разделе 2 предполагалось, что налогоплательщики являются пассивными наблюдателями назначаемой правительством налоговой ставки, независимо от того, о каком временном промежутке идет речь – краткосрочном или долгосрочном. Попробуем теперь выяснить, как ожидания налогоплательщиков могут быть включены в построенную нами модель. Представим себе, что каждый из них рассматривает данное правительство как некий орган, единственной целью которого является собирание максимальной суммы налогов в ближайший, отведенный для его правления промежуток времени, иначе говоря, ориентирующийся на краткосрочный период. Тогда перед ним естественно возникает описанная выше картина политического равновесия и он немедленно начнет приспосабливать свое поведение к налоговой ставке Т*S, полагая, что именно эта ставка является равновесной. Все другие, отличные от Т*S, налоговые ставки в процессе этой адаптации его сознание воспринимает как временные, и он будет вести себя в соответствии с краткосрочной кривой Лаффера SRLC2. Но вот точка политического равновесия достигнута. В этот момент и правительство (ЛППР), и налогоплательщики как единое целое стоят перед нелегкой дилеммой: обеим сторонам было бы выгодно понизить налоговую ставку, так как у правительства возрастают налоговые сборы, а у налогоплательщиков – их собственные чистые доходы. Однако разрешение этой дилеммы оказывается совсем не простым делом. Налогоплательщики не будут реагировать на снижение ставки, полагая, что доход уже достиг равновесного уровня, и следовательно, всякое снижение ставки, соответствующей этому равновесию, ни к чему хорошему привести не может. И правительство, со своей стороны, не может заставить налогоплательщиков вести себя в соответствии с долгосрочной кривой, которая может обеспечить большую собираемость налогов, так что любое снижение ставки приведет к немедленному сокращению доходов государства в соответствии с краткосрочной кривой Лаффера. Следует отметить, что такого рода дилемма отнюдь не уникальная, и подобные проблемы возникают всякий раз, когда начинают анализировать соотношение между налоговыми ставками и получаемым при этом доходом*. * В ряде моментов эта ситуация сходна с той, что порождает споры сторонников денежной эмиссии, с одной стороны, и сторонников постоянства денежной массы – с другой. Аналогичная проблема возникает также в макроэкономике при попытке согласовать краткосрочное и долгосрочное поведение кривой Филлипса. Таким образом, даже если бы находящееся в данный момент у власти правительство попыталось ориентироваться на долгосрочную перспективу, ему было бы очень нелегко убедить налогоплательщиков руководствоваться в своих действиях долгосрочной кривой Лаффера. Фактически всякое будущее правительство испытывает при реализации своей текущей политики давление со стороны ожиданий его вероятного поведения, и именно эти ожидания создают ту атмосферу, которая вынуждает его ориентироваться на краткосрочный временной горизонт. Но при таком состоянии ожиданий возникает возможность получения «обоюдного выигрыша от торга» («mutual gains from trade»), выгодного как правительству, так и налогоплательщикам. Однако для этого правительство должно связать себя обязательством поддерживать налоговую ставку ниже уровня политического равновесия (в краткосрочной модели) и проявить достаточную волю, чтобы снижать эту ставку и в дальнейшем. Именно такая аналитическая база была положена в основу стратегии администрации Рейгана, в течение ряда лет (не одного года!) настойчиво проводившей политику снижения налоговых ставок, тогда как, казалось бы, куда более эффективный и надежный путь лежал в установлении твердого, одобренного Конгрессом потолка этой ставки. |