Курсовая. Учет и документальное оформление расчетов с работниками по оплате труда

Скачать 473 Kb. Скачать 473 Kb.

|

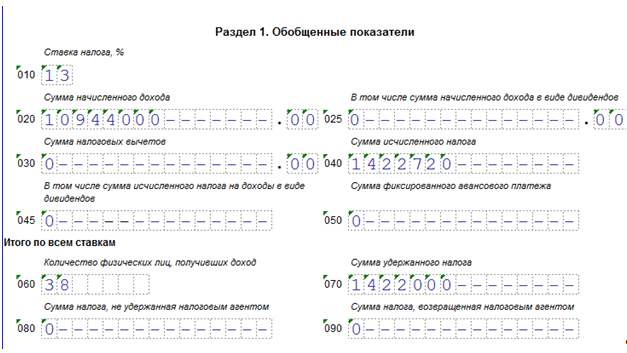

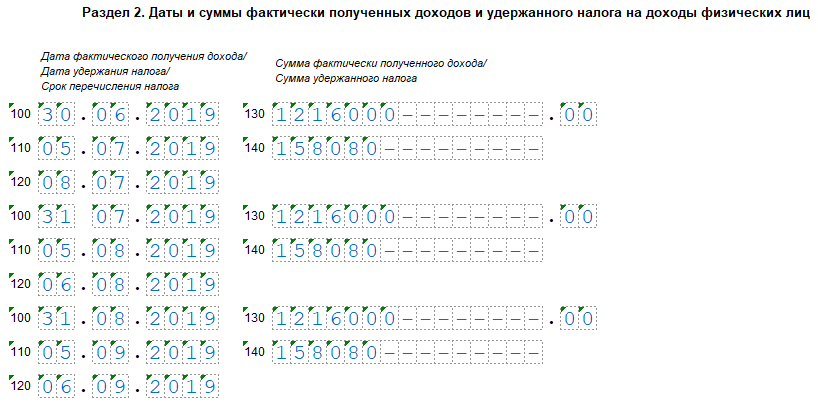

5. Анализ расчетов по оплате труда в ООО «ТД Комета»Организация синтетического учетов расчетов с работниками ООО «ТД Комета» по оплате труда производится на счете 70 «Расчеты с персоналом по оплате труда». Счет 70 «Расчеты с персоналом по оплате труда» - пассивный: - по кредиту этого счета отражены начисления по оплате труда, пособия за счет отчислений на государственное социальное страхование, пенсии и другие аналогичные суммы; - по дебету отражены удержания из начисленной суммы оплаты труда и доходов, выдача причитающихся сумм работникам и не выплаченные в срок суммы оплаты труда (депонированная заработная платы) и доходов. Сальдо этого счета, как правило, кредитовое и показывает задолженность ООО «ТД Комета» перед работниками по заработной плате и другим указанным платежам. Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику. На основании карточки счета 70 и оборотно-сальдовой ведомости рассмотрим проведенные операции более подробно, на конкретных примерах: Например: 1) Бухгалтером ООО «ТД Комета»в январе 2020 года были произведены расчеты по заработной плате. На счетах бухгалтерского учёта данные операции отражены следующими записями: Начислена заработная плата: Дт 25 «Общепроизводственные расходы» Кт 70 «Расчёты с персоналом по оплате труда» - 40500 руб. Потом был начислен НДФЛ и на эту сумму сделана следующая бухгалтерская запись: Дт 70 «Расчеты с персоналом по оплате труда» Кт 68.1 «Налог на доходы физических лиц» 5265 руб. Таким образом, к работнику ООО «ТД Комета» выдана сумма в размере 35 235 руб. Дт 70 «Расчеты с персоналом по оплате труда» Кт 51 «Расчетный счет» 35 235 руб. Все операции по счету 70 «Расчеты с персоналом по оплате труда», отражены в карточке счета, также суммы начислений и удержаний отражены в расчетном листке работника ООО «ТД Комета». Основные бухгалтерские проводки в ООО «ТД Комета» по начислению заработной платы отражены в таблице 2. Таблица 2 - Основные бухгалтерские проводки при начислении заработной платы в ООО «ТД Комета»

Рассмотрим на примере порядок расчета оплаты больничного листа работника ООО «ТД Комета». Начисление больничного листа бухгалтер отразил в учете следующим образом: Дт 20 (и других счетов учета затрат – в зависимости от того, как в каком подразделении работает работник) - Кт 70 – начислен больничный за первые 3 дня болезни работника; Дт 69 (по субсчету расчетов с соцстрахом) - Кт 70 – начислен больничный за счет ФСС. В день выплаты бухгалтером были сделаны следующие проводки: Дт 70 - Кт 68 (субсчетов расчетов по подоходному налогу) – удержан подоходный налог с больничного; Дт 70 Кт 51 (с расчетного счета) – выплачено пособие работнику. Рассмотрим следующий пример: бухгалтер Смирнова пришла на работу в ООО «ТД Комета» в апреле 2003 года. Это ее первое место работы. Смирнова была на больничном с 01.07.2020 по 10.07.2020, тогда расчетный период: 2018–2019 гг.. Этап 1. Бухгалтером рассчитана среднедневная оплата за труд болевшего работника – для этого был определен расчетный период и общий заработок сотрудника за расчетный период. Среднедневной заработок (СДЗ) бухгалтером был получен делением заработка за расчетный период на 730 дней. Смирновой в 2019 году было заработано 683 455 руб., в 2018-м – 657 320 руб. СДЗ Смирновой: (657 320 + 683 455) / 730 = 1 836, 68 руб. Этап 2. Полученную сумму СДЗ бухгалтер сравнил с максимальным и минимальным размером. Максимальный размер СДЗ считается в соответствии с суммами лимитов взносов в ФСС в предыдущие (расчетные) 2 года: - в 2019 году он равен 2 017,81 руб. ((755 000 + 718 000) / 730 дней); - в 2020 году изменится период, который следует брать в расчет на 2018-2019 годы. В 2020 году предельная величина по социальным взносам была равна 865 000 руб. Следовательно, максимальный СДЗ составил 2 219,18 руб. ((755 000 + 865 000) / 730 дней). Минимальный СДЗ равен: МРОТ на дату открытия больничного листа × 24 месяца / 730 дней. В 2020 году МРОТ (в г. Санкт-Петербург) был равен 11 163 руб., следовательно, минимальный СДЗ – 591,78 руб. Таким образом, бухгалтер ООО «ТД Комета» не может взять для расчета больничного сумму СДЗ больше 2 017,81 руб. и меньше 591,78 руб. Если заработок работника выше максимума, то пособие платится исходя из максимального СДЗ. Так как СДЗ Смирновой равен 1 836,68 руб. и это меньше максимального СДЗ 2019 года (1 901,37 руб.), то больничный был рассчитан исходя из СДЗ в размере 1 836,68 руб., рассчитанного по данным фактического дохода Смирновой. Этап 3. Бухгалтер определил общий стаж работника за всю его трудовую деятельность, поскольку только отработавший более 8 лет работник имеет право получить 100% среднедневной оплаты за труд. Если стаж работника от 5 до 8 лет, то его выплата составляет 80% среднедневного заработка, если меньше 5 лет (но больше полугода) – 60%. Работнику со стажем работы меньше 6 месяцев больничный рассчитывается исходя изМРОТ (ст. 7 закона № 255-ФЗ). Поскольку общий трудовой стаж Смирновой – 16 лет 2 месяца (с апреля 2003 года по июнь 2020 года включительно), то она получает 100% среднего заработка за день. Этап 4. Бухгалтер полученную сумму СДЗ умножает на число дней болезни. Листок нетрудоспособности болевшего работника ООО «ТД Комета» оплачивает ФСС, но только с четвертого дня болезни. Первые 3 дня доплачивает ООО «ТД Комета». Размер пособия Смирновой за 10 дней болезни составило: 1 836,68 × 10 = 18 366,80 руб. За вычетом НДФЛ Смирнова получила 15 978,80 руб. Бухгалтером были сделаны следующие проводки: Дт 20 - Кт 70 на сумму 5 510,04 руб. – начислен больничный за счет ООО «ТД Комета»; Дт 69 - Кт 70 на сумму 12 856,76 руб. – начислен больничный за счет ФСС; В день выплаты заработной платы работникам были сделаны следующие записи: Дт 70 - Кт 68 на сумму 2 388,00 руб. – удержан НДФЛ с суммы пособия; Дт 70 - Кт 50 на сумму 15 978,80 руб. – по РКО выдано пособие по временной нетрудоспособности Смирновой. Удержания могут производиться только в предусмотренных ТК РФ (ст. 137), иными федеральными законами случаях. Следовательно, для того чтобы произвести удержания из заработной платы работника, у бухгалтерии ООО «ТД Комета» должно быть на это основание. Основанием удержания из суммы начисленной заработной платы является письменное согласие работника ООО «ТД Комета». Налог на доходы физических лиц (НДФЛ) является обязательным, индивидуальным безвозмездным платежом, взимаемым с физических лиц в целях финансового обеспечения деятельности государства. В Российской Федерации НДФЛ - это федеральный налогом, который на основании ст.13 НК РФ является обязательным к уплате на территории всей страны. НДФЛ – это прямой налог, так как его конечным плательщиком выступает физическое лицо, которое получило определенный доход. Базой налогообложения НДФЛ является специальным образом определенный доход налогоплательщика - физического лица, который выражен в денежной форме. НДФЛ предполагает большой спектр налоговых льгот: - изъятие, то есть НДФЛ не облагаются отдельные объекты налогообложения; - скидки, то есть вычеты из налогооблагаемой базы, возврат ранее уплаченного налога. При не оплате НДФЛ предусмотрены налоговые санкции: взыскание налога по требованию налогового органа, уплата пени, штрафов, которые взыскиваются на основаниях, определенных в НК РФ и других нормативных документах. В настоящее время порядок взимания НДФЛ регламентируется гл. 23 НК РФ, в которой определены элементы состава налога, при отсутствии которых налог не считается установленным: - налоговая база (ст. 210): - налоговый период (ст. 216); - налоговые вычеты (ст. 218, 219, 220, 221); - дата фактического получения дохода (ст. 223). В соответствии со ст. 210 НК РФ налоговая база - это совокупность всех доходов налогоплательщика, которые были получены им как в денежной, так и в натуральной форме, или право на распоряжение, которым у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ. Налоговый период, согласно п. 1 ст. 55 НК РФ, - это календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, которая подлежит уплате. Налоговый период по НДФЛ составляет календарный год. НДФЛ отражается на сч.68 «Расчет по налогам и сборам» и соответственно на сч.70 «Расчет с персоналом по оплате труда». НДФЛ удерживается из дохода каждого работника по правилам, которые установлены в гл. 23 НК РФ. Объектом налогообложения признаются все выплаты, которые были произведены в пользу физических лиц, как в денежной, так и в натуральной формах. Не облагается НДФЛ пособие по безработице, беременности и родам, а также суммы материальной помощи, которые не превышают 4000 рублей и выплачиваются в соответствии с Коллективным договором, например, к юбилейным датам и другого рода мероприятиям. При удержании НДФЛ работник имеет право получить налоговый вычет. Налоговый вычет - это сумма, на которую уменьшается объект налогообложения, выраженный в денежной форме, при определении налоговой базы для исчисления налога налоговым агентом или налоговым органом. Налоговая база по НДФЛ может быть уменьшена на величину стандартных налоговых вычетов. Например, работнику ООО «ТД Комета» начислена зарплата за полностью отработанный месяц в сумме 50 000 руб. Кроме того, данный работник отработал, в соответствии с Приказом по ООО «ТД Комета», один выходной день с оплатой согласно ТК РФ в двойном размере. За данный выходной день работнику дополнительно начислено: 50000 рублей / 20 рабочих дней =2500 рублей × 2 = 5000 рублей. Таким образом, всего начислено за апрель 2020 г.: 50000 + 5000 = 55 000 руб. Работник ООО «ТД Комета»имеет троих детей в возрасте 26 лет, 17 лет и 14 лет, таким образом, работник имеет право на стандартные налоговые вычеты в размере: 1400 рублей вычет на второго ребенка; 3000 рублей вычет на третьего ребенка (п.4 ст.218 НК РФ), не зависимости от того, что на первого ребенка вычет уже не может быть предоставлен. Расчет налога (НДФЛ), подлежащий удержанию из заработной платы работника будет следующий: 1. Расчет налогооблагаемой базы: 50 000 +5000 - 1400 - 3000 = 51 600 руб. Расчет суммы налога: 51 600 × 13% = 6 708 руб. Таким образом, на руки сотрудник получит: 55000 – 6 708 = 48 292 руб. Кроме стандартных налоговых вычетов, налогоплательщик имеет право на получение социальных налоговых вычетов. Когда ООО «ТД Комета» выплачивает физическому лицу доход (заработную плату), у него автоматически появляется обязанность по оформлению 6-НДФЛ. Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения). В ООО «ТД Комета» трудятся 35 человек. Ежемесячная совокупная сумма заработка всех работников ООО «ТД Комета» составляет 1 216 000 руб., за 9 месяцев - 10 944 000 руб. Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом). Выдача заработанных денег производится в установленные Положением об оплате труда ООО «ТД Комета» сроки: 1) аванс - 20-го числа каждого месяца; 2) окончательный расчет - 5-го числа месяца, следующего за отработанным. Для упрощения примера примем, что сотрудники ООО «ТД Комета» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали. Раздел 1 декларации 6-НДФЛ за 9 месяцев будет иметь следующий вид: 1) стр. 010 — «зарплатная» ставка налога (13%); 2) стр. 020 — общая сумма начисленного заработка 10 944 000 руб. (1 216 000 руб. × 9 мес.); 3) стр. 040 и стр. 070 - рассчитанный и удержанный «зарплатный» НДФЛ = 1 422 720 руб. (10 944 000 руб. × 13%). Образец заполнения 6-НДФЛ в ООО «ТД Комета» представлен на рис. 3.  Рис. 3. Образец заполнения 6-НДФЛ в ООО «ТД Комета» (Раздел 1) При заполнении раздела 2 декларации 6-НДФЛ в ситуации получения работниками ООО «ТД Комета»аванса и окончательного расчета необходимо учитывать следующее (продолжение примера): 1) заполняются 3 блока стр. 100–140, несмотря на то, что выплат было 6 (выдача авансов происходила 19.07.2020, 20.08.2020 и 20.09.2020, окончательный расчет - 05.07.2020, 05.08.2020 и 05.09.2020); 2) по стр. 100 в 6-НДФЛ - даты фактического получения заработной платы (30.06.2020, 31.07.2020 и 31.08.2020); 3) по стр. 110 - даты удержания налога по окончательному расчету по заработной плате; 4) по стр. 120 - крайний допустимый законодательством для перечисления НДФЛ срок (для заработной платы такой датой является следующий за выдачей зарплаты день, п. 6 ст. 226 НК РФ); 5) по стр. 130 и 140 - заработок (включая аванс) и исчисленный с его суммы НДФЛ. Образец заполнения формы 6-НДФЛ (раздел 2) представлен на рис. 4.  Рис. 4. Образец заполнения 6-НДФЛ в ООО «ТД Комета» (Раздел 2) В раздел 2 попали июньские и не попали сентябрьские заработки работников ООО «ТД Комета»- это особенность переходящих выплат, о которых речь шла в предыдущих разделах. Стр. 110 заполнена в соответствии с предусмотренной локальным актом ООО «ТД Комета» датой выдачи второй (окончательной) суммы заработка - ежемесячно 5-го числа. Отдельной расшифровки требует стр. 120. Важный нюанс заполнения стр. 120 кроется в необходимости сдвинуть указываемую в ней дату на 1 или несколько дней, если крайняя дата перечисления НДФЛ выпадает на нерабочий день (выходной или праздничный). В этой ситуации действует правило, установленное п. 7 ст. 6.1 НК РФ: последним днем срока уплаты подоходного налога считается ближайший следующий за выходным или праздничным днем рабочий день. В рассмотренном примере срок перечисления налога в июле сдвинут на 2 выходных дня. С полученного 05.07.2020 «зарплатного» дохода НДФЛ удержан в день выплаты дохода - 05.07.2020, но крайний допустимый срок перечисления налога - не 06.07.2020 (суббота - выходной день), а первый после отдыха рабочий день - 08.07.2020. По результатам анализа основных показателей финансово-хозяйственной деятельности и анализу эффективности использования трудовых ресурсов можно сделать вывод, что у ООО «ТД Комета» наблюдаются определенные проблемы, наблюдается снижение динамика выручки от реализации и всех видов прибыли. |