Инвестиции - Колтынюк Б.А.. Удк 336 ббк 65. 26 К 61

Скачать 24.66 Mb. Скачать 24.66 Mb.

|

6.4. Инвестиционные фондыВ соответствии с российским законодательством и за исключением определенных ограничений, обусловленных неразвитостью фондового рынка страны, инвестиционные фонды могут:

Инвестиционные фонды, привлекая средства населения и юридических лиц, размещают ресурсы на первичном и вторичном рынках, выпуская в ряде случаев ценные бумаги для формирования акционерного или заемного капитала. При этом гарантом чаще всего выступает банк. Почти все из известных автору инвестиционные фонды являются структурными подразделениями инвестиционных компаний, которые в зависимости от направленности работы на определенном сегменте рынка ценных бумаг формируют организационную структуру. Инвестиционные фонды вне зависимости от принадлежности инвестиционной компании, т.е. самостоятельности, могут создаваться как в виде акционерного общества открытого, так и закрытого типа. Их можно разделить на три типа:

Простой инвестиционный фонд открытого типа, наряду с привлечением средств населения и других инвесторов, может формировать свои ресурсы путем выпуска обыкновенных акций, которые могут быть проданы обратно только самому фонду. Объем фонда не является фиксированным и может расширяться за счёт новых выпусков и приобретений. При этом инвестиционный фонд не имеет права приобретать и иметь в своих активах более 10% ценных бумаг одного эмитента по номинальной стоимости, вкладывать средства в долговые обязательства, за исключением государственных ценных бумаг, приобретать и иметь в своих активах 15 и более процентов всех облигаций или долговых обязательств одного эмитента. Кроме того, инвестиционным фондам запрещено осуществлять следующие виды деятельности:

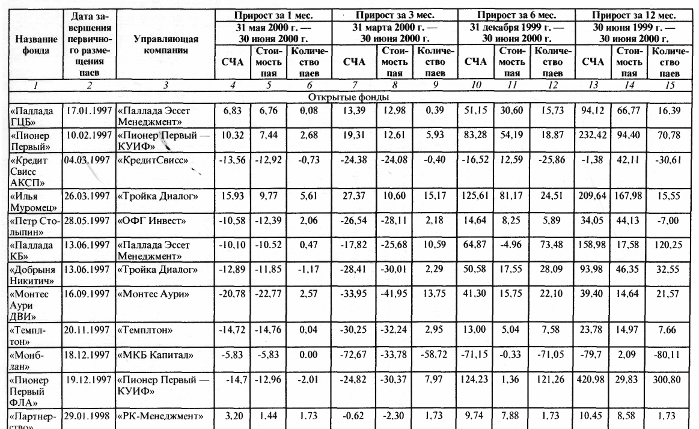

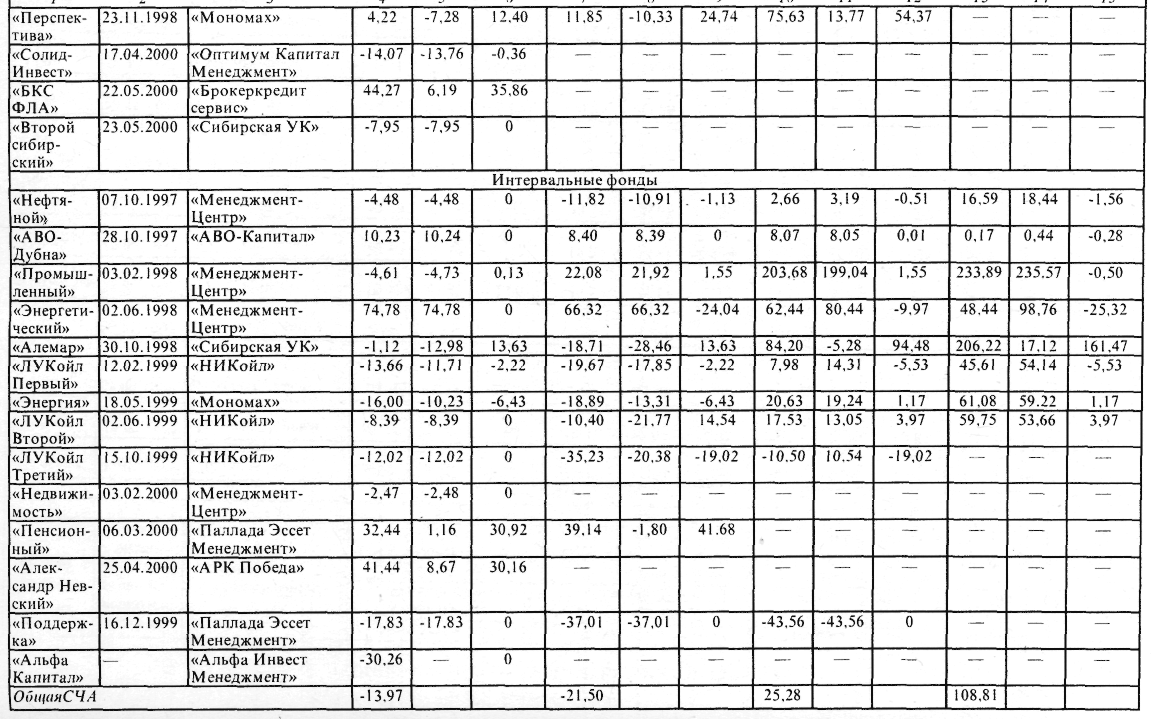

В соответствии с требованиями Постановления Федеральной комиссии по рынку ценных бумаг от 20 мая 1998г. №10 «Об утверждении Положения о лицензировании деятельности инвестиционных фондов», стоимость активов инвестиционного фонда должна составлять не менее 10000-кратного минимального размера оплаты труда, установленного Федеральным законом. Состав и структура активов инвестиционного фонда должны соответствовать требованиям нормативных актов Федеральной комиссии. Лицензирование деятельности инвестиционных фондов и их управляющих производится Федеральной комиссией по рынку ценных бумаг. Число акционеров открытого общества не ограничено. Инвестиционный фонд закрытого типа формирует собственные ресурсы за счет оказания определенных консультационных услуг, а также перепродажи как акций, так и облигаций на рынке ценных бумаг. Причем выпуск акций является разовым и фиксированным по объему. При этом фонд не несет обязательств по выкупу акций у инвесторов. Число акционеров закрытого общества не должно превышать пятидесяти. Чековым инвестиционным фондом признается акционерное общество открытого типа, которое одновременно осуществляет деятельность, заключающуюся в привлечении средств за счет эмиссии собственных акций и их инвестирования в ценные бумаги других эмитентов. Кроме того, фонд занимается торговлей ценными бумагами, стоимость которых составляет 30 и более процентов от общей стоимости его активов, а до недавнего времени принимал и осуществлял операции с приватизационными чеками. Чековыми фондами не могут являться банки и страховые компании. Чековый фонд не имеет права принимать на себя обязательства по выкупу акций, принадлежащих его акционерам. Самостоятельные инвестиционные фонды создают организационные структуры управления деятельностью на основе тех задач, которые им предстоит решать в соответствии с потребностями практики. Наличие специального органа, руководящего и управляющего инвестиционным фондом, которым может быть физическое или юридическое лицо, создает благоприятные предпосылки для эффективной деятельности на рынке ценных бумаг. Наряду с чековыми фондами, в инфраструктуре фондового рынка действуют чековые инвестиционные фонды социальной защиты, в которых более 50% акций принадлежит гражданам, нуждающимся в особой социальной защите. Это — одинокие пенсионеры, инвалиды всех групп, дети-сироты, сироты, оставшиеся без попечения родителей, дети, находящиеся на полном государственном обеспечении, одинокие нетрудоспособные граждане, находящиеся на надомном обслуживании, а также граждане, постоянно проживающие в домах для престарелых и инвалидов. Для осуществления своей деятельности чековым инвестиционным фондам социальной защиты разрешается создавать страховые фонды (с отчислением в них более 20 % прибыли) с целью в пределах этих средств выполнять страхование здоровья и жизни своих акционеров. Паевой инвестиционный фонд (ПИФ) не является юридическим лицом. Он формируется путем объединения капиталов акционеров. Имущество паевого инвестиционного фонда состоит из переданных в доверительное управление средств инвесторов и приращенного имущества, в том числе имущественных прав, приобретенных управляющей компанией в процессе доверительного управления средствами инвесторов. Пай паевого инвестиционного фонда признается именной ценной бумагой. Учет имущества паевого инвестиционного фонда и прав инвесторов осуществляется специализированным депозитарием паевого инвестиционного фонда на основании договора с управляющей компанией. Управляющей компанией может быть только коммерческая организация, имеющая лицензию на право осуществления деятельности по доверительному управлению имуществом паевых инвестиционных фондов. Управляющая компания вправе осуществлять деятельность по управлению имуществом нескольких паевых инвестиционных фондов. Управляющая компания вправе инвестировать имущество паевого инвестиционного фонда, находящееся в доверительном управлении, в ценные бумаги, недвижимость, банковские депозиты и иное имущество в порядке, установленном Федеральной комиссией. Паевой инвестиционный фонд может быть открытым или интервальным. Паевой инвестиционный фонд признается открытым, если управляющая компания принимает на себя обязанность осуществлять выкуп выпущенных ею инвестиционных паев по требованию инвестора в срок, установленный Правилами паевого инвестиционного фонда, но не превышающий 15 рабочих дней с момента предъявления требования. Паевой инвестиционный фонд признается интервальным, если управляющая компания принимает на себя обязанность осуществлять выкуп выпущенных ею инвестиционных паев по требованию инвестора в срок, установленный правилами паевого инвестиционного фонда, но не реже одного раза в год. Как показывает история работы паевых инвестиционных фондов, они являются очень точными и чувствительными индикаторами, отражающими все процессы, происходящие на фондовом рынке и вокруг него. Характерной чертой развития отрасли паевых инвестиционных фондов на современном этапе является стабильность. Это проявляется как в поступательном развитии инфраструктуры отрасли, так и в устойчиво хороших финансовых показателях, которые фонды демонстрируют на протяжении 1999-2000 г. О финансовых результатах работы фондов можно судить по данным табл. 6.2, которая дает возможность оценить уровень прироста стоимости чистых активов (СЧА), стоимости пая и количества паев всех фондов за различные периоды в течение 12 месяцев. Таблица 6.2Финансовые результаты работы фондов  Как видно из данных табл. 6.2, за анализируемый год СЧА (стоимость чистых активов) и стоимость паев практически всех фондов значительно выросли. Исключение составляют лишь фонды «Кредит Свисс АКСП» и «Монблан», стоимость чистых активов которых снизилась за счет выкупа паев, причем в случае с «Монбланом» довольно значительного - 80%. Максимальный прирост СЧА показал фонд «Пионер Первый ФЛА» — 420,98%. Прирост был достигнут как за счет рыночного фактора, так и за счет размещения паев, количество которых выросло более чем в четыре раза (300,8%). По продаже паев «Пионер Первый ФЛА» также является безусловным лидером, ближе всех к нему приблизился интервальный фонд «Алемар», количество размещенных паев которого выросло на 161,47%. Максимальную доходность по итогам 12 месяцев показал интервальный фонд «Промышленный», прирост стоимости пая которого составил 235,57%, а минимальную - фонд «АВО Дубна» (0,44%).Из данных табл. 6.2 также видно, что стоимости пая сохранили только те фонды, которые инвестировали свои активы полностью или частично в государственные ценные бумаги. По состоянию на конец 2000 г. активами паевых инвестиционных фондов управляли 18 компаний; всего имеют лицензию ФКЦБ России на доверительное управление имуществом ПИФов 28 компаний. При этом половина новых фондов — это открытые фонды, что в свою очередь означает, что поддержание ликвидности фондов такого типа больше не является проблемой для управляющих. Негосударственные пенсионные фонды (НПФ) были созданы в соответствии с указом Президента РФ № 1077 от 16 сентября 1992 г. «О негосударственных пенсионных фондах», положившим начало новой отрасли — негосударственному пенсионному обеспечению. Инспекция НПФ при Министерстве труда РФ осуществляет регистрацию уставов НПФ и их лицензирование, на основании анализа специальной отчетности НПФ и документальных проверок осуществляет контроль за деятельностью НПФ, а также издает нормативные и методические документы, обязательные для негосударственных пенсионных фондов. За этот период негосударственные пенсионные фонды зарекомендовали себя как надежный и устойчивый финансовый институт, сложилась система законодательного и нормативного регулирования, сформировались механизмы перекрестного контроля за их деятельностью. В конце 2000 г. работало 286 НПФ, их суммарные активы составили около 20 млрд. руб. Общее число участников НПФ превысило 2,5 млн человек, в том числе 258 тыс. человек получали дополнительную негосударственную пенсию. После принятия в 1998 г. закона «О негосударственных пенсионных фондах» сложилась четкая система регулирования и контроля над деятельностью НПФ. В 1999-2000 гг. закончилось формирование нормативной базы, регламентирующей процесс размещения пенсионных резервов на финансовом рынке. Она включает в себя:

В соответствии с действующим законодательством негосударственные пенсионные фонды вправе размещать свои пенсионные резервы самостоятельно в государственные и муниципальные ценные бумаги, ценные бумаги субъектов РФ, на банковский депозит или в объекты недвижимости, а также через управляющие компании — в активы, указанные выше, и в корпоративные ценные бумаги. Взаимоотношения НПФ и управляющей компании строятся на основании договоров доверительного управления и иных договоров в зависимости от схемы работы пенсионного фонда на финансовом рынке. В свою очередь управляющие компании обязаны иметь лицензию на те виды деятельности, по которым она осуществляет операции со средствами пенсионных фондов например лицензию профессионального участника при операциях с ценными корпоративными бумагами. Негосударственные пенсионные фонды обязаны утвердить и представить в Инспекцию НПФ план размещения пенсионных резервов, являющийся, по сути, инвестиционной декларацией, который должен включать: оценку общих тенденций на рынке объектов размещения пенсионных резервов, оценку состояния эмитентов ценных бумаг, в которые предполагается размещать пенсионные резервы, а также рисков, связанных с их размещением в объекты, предусмотренные планом размещения. При этом общая стоимость пенсионных резервов не должна превышать:

По виду доходности направления инвестирования разделяются на следующие варианты:

Во вложения с установленной доходностью должно размещаться не менее 50% стоимости пенсионных резервов. По степени риска объекты размещения пенсионных резервов разделяются:

Отнесение объектов инвестирования пенсионных резервов к группам риска производится фондом самостоятельно. При размещении их должны соблюдаться следующие ограничения по степени риска:

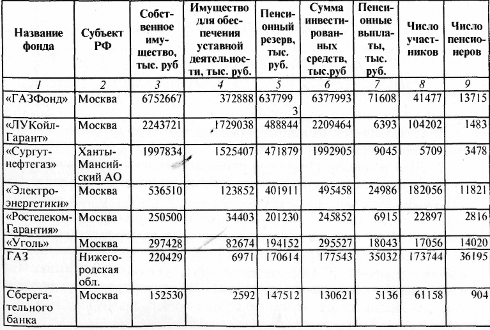

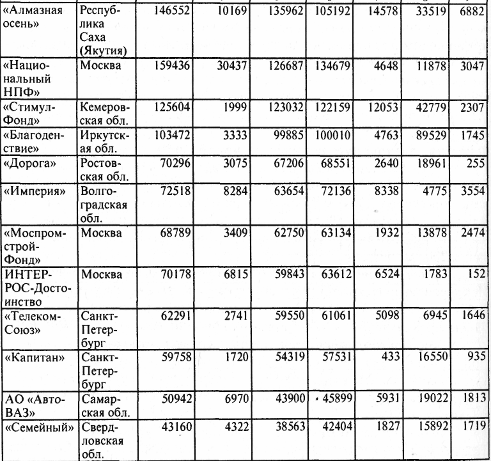

В ряде случаев Инспекция НПФ допускает возможность отступления от установленных пропорций и соотношений по объектам и направлениям размещения пенсионных резервов. Особый порядок размещения вводится, когда соблюдение пенсионным фондом установленных нормативов не обеспечивает полноту и своевременность выполнения обязательств но пенсионным договорам или когда для соблюдения интересов участников необходимы дополнительные (иные) условия. Особый порядок размещения пенсионных резервов подлежит обязательному согласованию в Инспекции НПФ и утверждается советом фонда. Негосударственные пенсионные фонды выступают на рынке как портфельные инвесторы (табл. 6.3). К основным направлениям инвестирования пенсионных резервов следует отнести государственные и муниципальные ценные бумаги, корпоративные ценные бумаги (акции, облигации, векселя), банковские депозиты. Даже в условиях недостаточной законодательной и нормативной базы НПФ на протяжении последних лет ежегодно удваивают свои активы (20 крупнейших НПФ по размеру пенсионных резервов представлены в табл. 6.4). Несмотря на все сложности, связанные с дефолтом и последовавшим кризисом ликвидности, 1999 г. является наиболее удачным периодом развития пенсионной индустрии, поскольку именно в это время окончательно стабилизировалось налогообложение НПФ: предприятия получили возможность относить пенсионные расходы на себестоимость продукции, доходы НПФ от размещения пенсионных резервов перестали облагаться налогом на прибыль. В ближайшее время правительство должно окончательно определить роль и место НПФ в проводимой пенсионной реформе. Одним из основных сценариев пенсионной реформы является введение обязательного накопительного пенсионного обеспечения (чилийская модель развития), когда каждый гражданин в течение трудового периода жизни будет отчислять примерно 2—10% от доходов в один из негосударственных пенсионных фондов. Денежные средства (при обязательном государственном регулировании и контроле) будут размещаться на финансовом рынке, а размер пенсии будет зависеть от суммы уплаченных взносов и полученного инвестиционного дохода. Например, реализация модели обязательной накопительной системы на базе частных пенсионных фондов в Чили позволила обеспечить граждан пенсией в размере около 80% от их заработка и обеспечить устойчивый экономический рост чилийской экономики на протяжении последнего десятилетия. В рамках реформирования системы льготного пенсионного обеспечения предполагается ввести обязательные профессиональные пенсионные системы на базе негосударственных пенсионных фондов. Финансирование льготных (досрочных) пенсий по условиям труда планируется осуществлять не за счет перераспределения (субсидирования) средств Пенсионного фонда России, а за счет использования накопительно-страховых пенсионных схем и дополнительных (к основному тарифу) взносов работодателя в негосударственные пенсионные фонды. Перенос финансовой нагрузки на работодателя позволит повысить его ответственность за состояние условий труда на предприятии и серьезно снизит нагрузку на систему государственного пенсионного обеспечения. Реализация любого из сценариев пенсионной реформы приведет к многократному увеличению темпов роста активов негосударственных пенсионных фондов, а следовательно, их роль на финансовом рынке будет неуклонно возрастать. В свою очередь появление полноценных институциональных инвесторов будет способствовать формированию внутреннего рынка капитала и создаст предпосылки для устойчивого экономического роста. Таблица 6.3Структура портфеля НПФ Таблица 6.4Крупнейшие негосударственные пенсионные фонды  Как показывает зарубежный опыт, инвестиционные фонды в России имеют широкие перспективы развития. В США наиболее динамично развивающимися институциональными инвесторами являются пенсионные фонды, взаимные фонды и хедж-фонды. Первый современный пенсионный фонд в США создала компания General Motors в 1950 г. В настоящее время примерно 40% работающего населения США участвует в пенсионных фондах, различающихся схемами вложения средств населения. Активы пенсионных фондов, составлявшие на стадии их появления 170 млрд долларов, сейчас превышают 3 трлн дол. Причем если до 1970-х гг. пенсионные фонды США осуществляли покупку американских облигаций и акций, то теперь они вкладывают средства в акции и облигации международных корпораций, в производные ценных бумаг и осуществляют различные альтернативные вложения. Рост пенсионных фондов сопровождался разработкой и внедрением разнообразных технологий управления инвестициями, что в свою очередь предопределило появление сложных систем анализа и управления инвестиционным портфелем. Взаимные фонды — разновидность инвестиционных фондов, особенность которых состоит в том, что, будучи инвестиционными компаниями открытого типа, они постоянно выпускают в обращение свои акции, покупая при этом акции не только американских эмитентов, но и зарубежных, прибегая к активному и пассивному управлению. Хедж-фонды представляют собой объединение частного капитала «квалифицированных инвесторов» в форме партнерства. В США более 65% всех инвесторов должны быть квалифицированными инвесторами с минимальным вкладом 250 тыс. дол. При этом собственный капитал инвестора должен составлять не менее 1 млн дол., а доход за предыдущий год не менее 200 тыс. дол. Количество инвесторов также ограничено и не должно превышать 100. Исключения допускаются для инвесторов с собственным капиталом не менее 5 млн дол. При этом правовой характер партнерства запрещает хедж-фондам рекламировать себя широкому кругу инвесторов. Фонды используют спекулятивные инвестиционные стратегии с привлечением значительных средств. Отличием от других типов институциональных инвесторов является относительное отсутствие регулирования, поскольку юридический адрес большинства из них находится в оффшорных зонах. Хедж-фонды могут неограниченно использовать заемные средства. Кредит может в десятки раз превышать собственный капитал. Соотношение собственных и заемных средств определяется в зависимости от стратегии фонда, его репутации на рынке ценных бумаг и размеров активов. Хедж-фонды могут быть классифицированы по признакам региональной принадлежности, типам, инвестиционных стратегий, степени риска, размеру активов. К основным типам хедж-фондов относятся фонды, которые:

Как показывает зарубежный опыт, необходимыми условиями успешного функционирования инвестиционных фондов являются:

|