Инвестиции - Колтынюк Б.А.. Удк 336 ббк 65. 26 К 61

Скачать 24.66 Mb. Скачать 24.66 Mb.

|

7.2. Организационно-правовое обеспечение деятельности биржиС точки зрения правового статуса в мире существуют три типа фондовых бирж, а именно:

Публично-правовые биржи находятся под постоянным государственным контролем. Государство участвует в составлении правил биржевой торговли и контролирует их выполнение, обеспечивает правопорядок во время торгов (зачастую прибегая к помощи полиции), назначает биржевых маклеров и отстраняет их от работы и т.д. Этот тип фондовых бирж распространен в Германии, Франции и некоторых других странах. Частные биржи, создаваемые в форме акционерного общества, полностью самостоятельны в организации биржевой торговли. Это отнюдь не означает, что государство остается в стороне. Оно не берет на себя никаких гарантий по обеспечению стабильности биржевой торговли и снижению риска торговых сделок, однако все сделки совершаются в соответствии с действующим в стране законодательством, нарушение которого предполагает определенную правовую ответственность. Такие биржи характерны для Великобритании и США. Если фондовые биржи создаются как акционерные общества, но при этом не менее 50% их капитала принадлежит государству, они относятся к типу смешанных. Во главе таких бирж стоят выборные органы. Тем не менее, биржевой комиссар осуществляет надзор за торгами и официально регистрирует курсы. Подобные биржи успешно функционируют в Австрии, Швеции и Швейцарии. В соответствии с российским законодательством фондовая биржа создается в форме некоммерческого партнерства. Фондовая биржа организует торговлю ценными бумагами только между членами биржи, в качестве которых могут выступать любые профессиональные участники рынка ценных бумаг (брокеры, дилеры, управляющие ценными бумагами, банки, клиринговые организации и др.). Служащие фондовой биржи не вправе становиться учредителями и входить в состав структур, являющихся профессиональными участниками рынка ценных бумаг на правах юридических лиц, а также самостоятельно участвовать в качестве предпринимателей в деятельности фондовой биржи. Участников биржевой торговли следует отличать от участников биржевых сделок. В фондовой сделке вне зависимости от того, где она заключена, всегда участвуют три стороны: продавец, покупатель и посредник, а в биржевых торгах участвуют главным образом посредники. Профессиональный участник рынка ценных бумаг, организующий торговлю на рынке ценных бумаг, называется организатором торговли. Для осуществления подобной деятельности на законных основаниях необходима лицензия. По российским законам организатор торговли на рынке ценных бумаг обязан раскрыть любому заинтересованному лицу следующую информацию:

К торгам на бирже обычно допускаются лишь достаточно качественные и высоколиквидные бумаги. Причем о каждой сделке, заключенной в соответствии с установленным организатором торговли порядком, любому заинтересованному лицу предоставляется следующая информация:

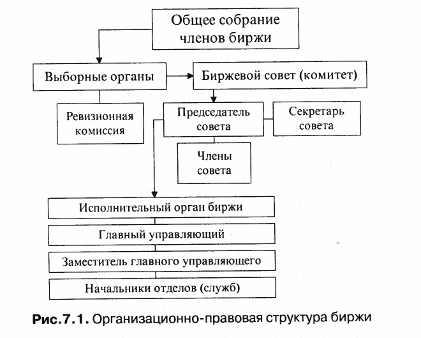

Необходимость предоставления указанных сведений порождена не только потребностями клиентов, но и желанием организатора торговли — биржи — концентрировать в своих стенах поступающие извне многочисленные заявки на куплю-продажу ценных бумаг и быстро заключать сделки, обеспечивая себе репутацию надежного партнера на фондовом рынке. Требования к членам биржи, порядок вступления в члены фондовой биржи, выхода и исключения из членов фондовой биржи определяются биржей самостоятельно и находят отражение в ее уставе и внутренних документах, регламентирующих организацию торгов. Примерная организационно-правовая структура биржи представлена на рис. 7.1.  Общее собрание членов биржи является ее высшим законодательным органом управления. Периодичность созыва собрания членов биржи определяется уставом биржи. Интервал между собраниями не может быть более года. Члены биржи и биржевой совет (комитет, ревизионная комиссия, заручившись не менее 10% голосов всех зарегистрированных) вправе созывать внеочередные собрания. К исключительной компетенции общего собрания относятся следующие вопросы:

В перерывах между общими собраниями функционированием биржи руководит биржевой совет, на который возлагаются:

Количественный состав биржевого совета (комитета) определяется уставом биржи или решением общего собрания членов биржи. Из числа членов совета формируется исполнительный орган биржи — правление, в задачи которого входит:

Контроль за финансово-хозяйственной деятельностью биржи осуществляет ревизионная комиссия, избираемая общим собранием в соответствии с уставом биржи. Компетенция ревизионной комиссии биржи определяется ее уставом. Как правило, в обязанности комиссии входят:

Ревизии проводятся не реже одного раза в год. По требованию ревизионной комиссии лица, занимающие должности в органах управления биржей, представляют все необходимые документы о финансово-хозяйственной деятельности биржи. Ревизионная комиссия вправе потребовать созыва внеочередного собрания членов биржи. Как уже говорилось, общее собрание членов биржи является высшим органом управления биржей во многих странах мира. Существуют, однако, некоторые различия в распределении голосов на общих собраниях. Так, на фондовых биржах Японии, которые являются саморегулирующимися организациями, все члены биржи имеют равное число голосов на общих собраниях, независимо от их доли в уставном капитале биржи. Руководство японскими биржами в периоды между общими собраниями осуществляют советы гувернеров, в которые входят 23 представителя действительных членов биржи и общественности, а также президент биржи, исполнительный президент и директора. Президент, избираемый гувернерами, на весь срок исполнения обязанностей лишается права производить операции с ценными бумагами без одобрения совета гувернеров. Исполнительный вице-президент, старший управляющий директор и управляющий директор помогают президенту. При этом старшему управляющему директору подчиняются исполнительные службы. Вся деятельность фондовых бирж в Японии находится под жестким контролем государства. Для того чтобы начать биржевую деятельность, а также внести изменения в устав, правила и инструкции биржи, необходимо разрешение министра финансов. В случае обнаружения каких-либо нарушений закона, правил или административных распоряжений министр финансов может аннулировать или приостановить лицензию, выданную им бирже, либо отстранить от работы любое ее должностное лицо. Законы о деятельности бирж в Японии весьма суровы. Уставы японских фондовых бирж содержат ряд положений, нарушение которых грозит большими штрафами, приостановлением членства или исключением. Согласно законодательству России, фондовая биржа не может совмещать торговлю ценными бумагами с другими видами деятельности, кроме депозитарной и клиринговой. Поэтому свои задачи и функции биржа определяет самостоятельно как участник рынка ценных бумаг. Все функциональные подразделения биржи занимаются исключительно созданием необходимых условий для ведения эффективной торговли в соответствии с уставом биржи. Для этого необходимо не только располагать специальным техническим и технологическим оснащением рабочих мест, но и соблюдать определенные правила и инструкции, регулирующие торговлю и взаимоотношения ее участников. Биржа, какими бы ни были ее правовой статус и организационная структура, должна обеспечивать ликвидность, эффективность и безопасность сделок, т.е. защиту интересов инвестора, и располагать высококвалифицированным персоналом, способным провести торговую сделку и добиться ее исполнения. Особое место в деятельности бирж занимает предоставление информации о котировках и сделках путем использования специальных телекоммуникационных сетей, обеспечивающих передачу последних сведений на экран рабочих мониторов и домашних телевизоров. Поступление информации на рабочие места покупателей и продавцов, в качестве которых выступают брокеры, позволяет оперативно установить приемлемую для обоих сторон цену конкретной ценной бумаги, привлечь в биржевую торговлю больше покупателей и продавцов. В условиях жесткой конкуренции между фондовыми биржами и внебиржевой торговлей ценными бумагами важное значение приобретает информированность участников биржевой торговли о дате и времени заключения сделок, наименовании ценных бумаг, являющихся предметом сделки, государственном регистрационном номере ценных бумаг, о цене одной бумаги и количестве реализованных (купленных или проданных) ценных бумаг. При этом необходимо, чтобы информация была одинаково доступна как участвующим в сделках, так и тем, кто готовится принять в них участие, и отражала действительное состояние рынка. Отвечая за централизованное распространение информации, биржа должна комментировать любые правительственные решения, влияющие на курсы ценных бумаг, изменения их доходности. Необходимо иметь в виду следующее: биржа — это лишь посредник, который не может гарантировать, что вложенные в ценные бумаги деньги непременно принесут доход. Обязанность фондовой биржи состоит в том, чтобы участники торгов своевременно получили полную и достоверную информацию, позволяющую решить, участвовать ли в торгах. Важной задачей биржи, является также обеспечение гарантий сделок, заключенных в биржевом зале. Обычно в биржевом обороте участвует относительно небольшая доля обращающихся на территории той или иной страны выпусков акций. Это связано с тем, что фондовые биржи через специальные подразделения предъявляют жесткие требования не только к своим членам, но и эмитентам. Несмотря на суровость требований, многие компании стремятся к тому, чтобы их акции котировались на бирже. Под котировкой понимают установление котировальной комиссией курса ценных бумаг, допущенных на фондовую биржу после проверки финансового состояния фирм, предлагающих эти фондовые ценности. Котировальная комиссия также регистрирует и публикует цены на фондовые активы биржевых бюллетеней. Некоторые официально зарегистрированные биржи допускают в обращение только ценные бумаги, которые успешно прошли специальную проверку — листинг (от англ. listing — включение в список). Для контроля соответствия параметра выпуска ценных бумаг установленным критериям, а также постоянного анализа их инвестиционных качеств на биржах создаются специальные отделы, иногда называемые отделами листинга. Они, наряду с прямыми обязанностями, разрабатывают рекомендации относительно допуска ценных бумаг к биржевым торгам. Российским законодательством не запрещено осуществлять биржевые операции с ценными бумагами, не прошедшими листинга. Вместе с тем большинство российских бирж прибегают к этой процедуре. Начинается она с подачи в отдел листинга заявки с приложением ряда нотариально заверенных документов. Заявку вправе подать только тот эмитент, ценные бумаги которого выпущены и зарегистрированы в соответствии с действующим законодательством. Она должна представляться на фирменном бланке с печатью и подписью руководителя и содержать сведения о регистрируемом выпуске ценных бумаг (наименование, номер выпуска, номинал), гарантию достоверности представленных в отдел листинга документов, а также уведомление о согласии с существующими правилами допуска к котировке (листингу). К заявке прилагаются учредительные документы, справка об оплате уставного фонда, копии проекта эмиссии установленного законом образца. Если АО функционирует более одного года или является правопреемником другого юридического лица, то дополнительно прилагаются бухгалтерский баланс и отчет о распределении прибыли за последний финансовый год, заверенные независимыми аудиторами. Как правило, биржа оставляет за собой право требовать от эмитента предъявления других документов и информации, необходимой для проведения экспертной оценки и допуска ценных бумаг к котировке. Срок рассмотрения заявки обычно не превышает одного месяца. Включение в котировочный бюллетень ценных бумаг приносит фирмам ряд преимуществ:

В ряде стран листинг является основанием для предоставления компании существенных скидок при налогообложении. Компаниям, зарегистрированным на бирже, легче добиться доверия и расположения кредитных учреждений, получить заем. Развитие листинга на отечественном фондовом рынке в целом соответствует мировой практике. Например, на пяти крупнейших биржах в России проводится листинг по критериям числа акций в обращении и срока существования эмитентов без убытка, а на четырех из них — по минимальному объему уставного капитала. Отечественные биржи не успели пока выработать единых критериев листинга, да и странно было бы ожидать этого в условиях региональной разобщенности бирж, неполного, неликвидного и по большей части внебиржевого рынка ценных бумаг. Однако унификация требований, предъявляемых к ценным бумагам, необходима. Например, на одной из старейших бирж мира, Нью-Йоркской фондовой бирже (NYSE), действуют весьма строгие правила допуска ценных бумаг к котировке. Акционерные общества, желающие, чтобы их акции были допущены к торгам на Нью-Йоркской фондовой бирже, должны удовлетворять следующим требованиям:

Кроме того, акционерное общество обязано создать все условия для того, чтобы каждый акционер мог принять участие в голосовании по ключевым вопросам деятельности общества либо путем личного присутствия на собрании акционеров, либо по доверенности. При допуске акций к котировке также принимается в расчет роль компании в национальной экономике, положение на рынке, перспективы доходности. Если интерес к зарегистрированной ценной бумаге начинает неуклонно падать, то совет директоров биржи может принять решение о делистинге (англ. delisting), т.е. изъятии бумаги из оборота NISE. Бумага изымается из оборота также и в том случае, когда зарегистрированная на бирже компания поменяла владельца или слилась с другой компанией, а также при нарушении одного из указанных выше требований. Если вокруг каких-либо акций, прошедших листинг, поднимается ажиотаж, вызванный слухами или официальной информацией (к примеру, о неожиданно низких квартальных доходах компании), то иногда торговля этими акциями на бирже временно приостанавливается. Преимущества листинга и различие требований, предъявляемых биржами к ценным бумагам, заставляют компании рассылать запросы о регистрации своих акций сразу на несколько бирж. В ряде случаев биржи могут установить «привилегию торговли без регистрации» для сделок по тем акциям, которые прошли листинг на другой бирже. К иностранным фирмам, желающим пройти в листинг NYSЕ, предъявляются гораздо более жесткие требования, чем к американским. В число этих требований входят следующие:

Решение о внесении в биржевой список принимают последовательно три инстанции: отдел листинга, затем комиссия по допуску ценных бумаг и, наконец, биржевой совет. В настоящее время во всем мире бурно развивается торговля ценными бумагами за пределами биржи. Отличительной особенностью внебиржевого оборота является отказ от листинга и ряда других процедур. Сделки совершаются с любыми фондовыми ценностями. |